כש-AI מטלטל את עולם התוכנה, חברת Cloudflar ללונגהביקוש לפלטפורמה של Cloudflare שעוסקת בתשתיות אינטרנט ואבטחת סייבר מתחזק בזכות העלייה בשימוש ב-AI מבוסס סוכנים. הרעיון הוא שלא מספיק לבנות “סוכן AI”, צריך גם להריץ אותו בקצב מהיר, בצורה מאובטחת ויציבה. ועושה רושם ש- Cloudflare מספקת את התשתית שמאפשרת את זה.

מנכ״ל החברה ציין שמספר הבקשות השבועיות שמייצרים סוכני AI ברשת שלה הוכפל, מה שמהווה סימן לכך שהשימוש גובר כך שאפשר לראות בכך אינדיקציה לאימוץ רחב יותר של השירותים של החברה.

בנוסף, ניכר שיפור מתמשך בביצועים העסקיים: שמונה רבעונים רצופים של שיפור במכירות, ושלושה רבעונים רצופים של עליה בצמיחה. ברבעון האחרון ההכנסות צמחו ב-34% לעומת השנה שעברה. ובנוסף, החברה צופה צמיחה של 29% בשנת 2026 שזה יותר מ-2% מעל תחזיות השוק.

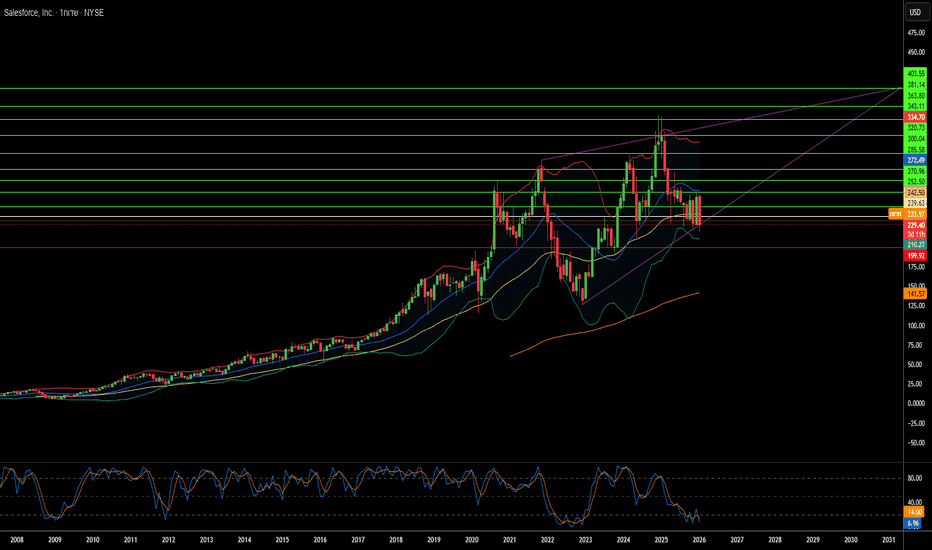

תמונה טכנית

Cloudflare מציגה מבנה טכני חיובי בטווח הבינוני. המניה נסחרת מעל הממוצע הנע ל-50 יום (קו כחול) ומעל ל-200 יום (קו כתום), מה שמעיד על מגמת עלייה. לאחר תקופה של דשדוש והתבססות, נרשמה פריצה כלפי מעלה בליווי מחזורי מסחר גבוהים, מה שמעיד על כניסת קונים חדשים. מדדי מומנטום כמו RSI נמצאים באזור חיובי אך לא קיצוני, מה שמאותת לנו שיש עדיין מקום להמשך תנועה כלפי מעלה (כל עוד לא נראה סטייה שלילית). רמת התמיכה הקרובה נמצאת באזור השפל האחרון ובקרבת הממוצע ל-50 יום, בעוד שההתנגדות נמצאת בשיא האחרון. שבירה מתחת לממוצע 50 יום עשויה לאותת על תיקון עמוק יותר, אך כל עוד המגמה נשמרת, התמונה הטכנית נוטה להיות חיובית.

רמות תמיכה והתנגדות - על הגרף, נקווה שתצליח להתמודד עם רמת ההתנגדות באיזורי 218-219.

בשורה התחתונה,

Cloudflare מציגה שילוב של צמיחה מהירה, ביקוש גובר בזכות מגמת הבינה המלאכותית ושיפור בביצועים התפעוליים. עם זאת, עדיין יש לשאול את השאלה האם כל הטוב הזה כבר מגולם במחיר המניה. וכאן אתם נכנסים לתמונה: המשיכו לבחון ולחקור לעומק כדי לחדד את התמונה עוד יותר.. על מנת לקבל תשובה לשאלה.

אין בכתוב כל המלצה לפעולה כלשהי, כל הנ"ל עפ"י שיקול דעתכם, כללי מסחר/השקעות המקובלים עליכם, אסטרטגיות מסחר וניהול עיסקה והסיכונים המועדפים עליכם.🌷

ניתוח פונדמנטאלי

האם קלאודפלייר תהפוך למערכת העצבים של אינטרנט ה-AI?קלאודפלייר התפתחה הרבה מעבר לרשת אספקת תוכן. היא כעת "ענן קישוריות" מאוחד בצומת הקריטי של אבטחה וביצועים. תוצאות הרבעון הרביעי של 2025 מציגות זינוק של 34% בהכנסות ל-614.5 מיליון דולר. הצמיחה נובעת ממיצובה בעידן ה-"Agentic AI". החברה מטפלת ב-60% מתעבורת ה-API העולמית. פלטפורמת ה-Workers שלה מאפשרת הרצת קוד בקצה הרשת, קרוב למשתמשים. רכישות כמו Astro ו-Human Native מחזקות את שליטתה במחזור חיי ה-AI.

המסלול הפיננסי מחזק את החפיר התחרותי של החברה. ההנהלה צופה הכנסות של 2.79 מיליארד דולר בפיסקאל 2026. הבעלות המוסדית הגיעה ל-82%, הבעת אמון בחזון ארוך הטווח. תזרים המזומנים החופשי הוכפל, מה שמאפשר רכישות אסטרטגיות ללא מינוף יתר. המודל הכלכלי של קלאודפלייר משבש ספקי ענן מסורתיים. הגנת DDoS ללא הגבלה ואחסון R2 ללא דמי יציאה יוצרים "גלגל תנופה" חיובי. 85% ממובילי הטכנולוגיה משתמשים בפלטפורמה כדי לאחד כלים מיותרים.

קלאודפלייר מחזיקה ביתרונות טכנולוגיים וגיאופוליטיים מכריעים. היא מובילה באימוץ קריפטוגרפיה פוסט-קוונטית בתקני ML-KEM. חבילת לוקליזציית הנתונים שלה נותנת מענה לצורך בריבונות דיגיטלית. עם 291 פטנטים, החברה מתמקדת ברשתות AI ואבטחת קצה. "חומת האש ל-AI" שלה חוסמת הזרקות פקודות ומונעת דליפות מידע. ככל שהאינטרנט מתפצל לסילו אזוריים, קלאודפלייר הופכת לשכבת התשתית החיונית. היא מסייעת לארגונים לחצות את "תקרת הזכוכית הטכנולוגית".

האם אטומים ניטרליים יהפכו את המחשוב הקוונטי לרווחי?חברת Infleqtion מתגלה כשחקנית דומיננטית במרוץ הטכנולוגיה הקוונטית. היא מתמקמת בצומת שבין מחשוב לחישה. הרישום הציבורי הקרוב באמצעות מיזוג עם Churchill Capital Corp X לפי שווי של 1.8 מיליארד דולר מהווה נקודת מפנה. היא תהיה החברה הציבורית הראשונה המתמחה באטומים ניטרליים תחת הסימול INFQ ב-NYSE. עם הכנסות צפויות של מעל 540 מיליון דולר מהעסקה, Infleqtion מנצלת אסטרטגיה דואלית בעוד מתחריה מתמקדים בתחום יחיד. פלטפורמת האטומים הניטרליים מציעה יתרונות מובנים של כושר הרחבה (scalability). היא משתמשת באטומים זהים הקיימים בטבע במקום שבבים המיוצרים במעבדה וחשופים למגבלות סחר ועלויות ייצור גבוהות.

המיצום האסטרטגי של החברה בברית האבטחה AUKUS מעניק יתרונות גיאופוליטיים קריטיים. Infleqtion מנווטת במורכבות של בקרת ייצוא תוך השתתפות בפרויקטים ביטחוניים רגישים. אלו כוללים מערכות תזמון קוונטיות לצוללות הצי המלכותי וחיישן כבידה קוונטי עבור נאס"א. שותפויות ממשלתיות אלו מספקות מימון שאינו מדלל ותיקוף בשטח. מוצרי התזמון הקוונטי של החברה מייצרים הכנסות מיידיות. זהו גשר פיננסי חיוני בעוד פלטפורמת המחשוב שואפת ליעד של 1,000 קיוביטים לוגיים עד 2030.

למרות ההישגים הטכניים, Infleqtion עומדת בפני סיכונים משמעותיים. ל-Churchill X יחס שוטף של 0.04, המצביע על לחצי נזילות. החברה חייבת להתחרות בענקיות כמו גוגל, יבמ ומיקרוסופט בעלות הכיסים העמוקים. עם זאת, פורטפוליו של 230 פטנטים ושותפויות עם NVIDIA ו-Safran מעידים על תכנון לטווח ארוך. ככל שהטכנולוגיה הקוונטית עוברת ממעבדות לפריסה תעשייתית, הגישה המעשית של Infleqtion עשויה להוות את הנוסחה להצלחה בת קיימא.

NIO פריצהאתמול התחלתי לעקוב אחריה, יש מישהוא שאני מאוד מעריך שבזכותו הרווחתי כסף הוא אתמול כתב שכמה " לוויתנים " העמיסו בקניה של אופציות קול של ספטמבר, ולכן היא על הרדאר שלי, אתמול עלתה יפה ופרצה את קו הטרנד היורד, עם ווליום גדול וחריג, נראה כיוון טוב קדימה, סימנתי את רמות ההתנגדות, אנסה להכנס בתחילת המסחר, כמובן שאין באמור המלצה.

מבחינה פונדומנטלית החברה עדיין לא רווחית, יש לה תחרות קשה באירופה , אבל בחצי הראשון של 2025 היה גידול במכירות רכבים של 25% והרוב מזה ביוני האחרון. זה טוב מאוד.

אין באמור המלצה, בהצלחה.

האם מוג תבסס דומיננטיות בעידן הביטחון החדש?חברת .Moog Inc נכנסה לשנת 2026 עם מומנטום טרנספורמטיבי, והציגה תוצאות שיא לרבעון הראשון שעקפו את תחזיות האנליסטים ב-19% עם רווח מותאם של $2.63 למניה. ההכנסות זינקו ב-21% בהשוואה לאשתקד והגיעו ל-1.1 מיליארד דולר, בעוד שצבר ההזמנות של החברה עלה על 5 מיליארד דולר, מה שמעניק ראות חסרת תקדים לאפיקי ההכנסה העתידיים. ביצועים יוצאי דופן אלו מונעים על ידי מחזור חימוש עולמי, כאשר ההנהלה העלתה את תחזית הרווח למניה לשנת 2026 כולה ל-$10.20 והמניה נסקה לשיאים חדשים סביב רמת ה-$305.

מעבר למדדים הפיננסיים, מוג ממצבת את עצמה אסטרטגית כמובילה טכנו-תעשייתית ולא רק כיצרנית מסורתית. השותפות של החברה עם Niron Magnetics לפיתוח מפעילים (actuators) מבוססי ניטריד הברזל ללא מתכות נדירות, נותנת מענה לנקודות תורפה קריטיות בשרשרת האספקה, שכן סין שולטת בכ-90% משוק עיבוד המתכות הנדירות העולמי. מהלך זה לעבר עצמאות בשרשרת האספקה, בשילוב עם שילוב מערכות מתקדם באמצעות שותפויות כמו שיתוף הפעולה עם Echodyne למערכות נשק משולבות, מדגים את האבולוציה של מוג מספקית רכיבים לספקית טכנולוגיית הגנה במעגל מלא. כל מגזרי הפעילות השיגו מכירות שיא רבעוניות בו-זמנית, כאשר תחום החלל והביטחון מוביל עם צמיחה של 31%.

החברה מנצלת רוחות גביות מרובות, כולל יעדי הוצאות הביטחון החדשים של נאט"ו העומדים על 5% מהתמ"ג, אסטרטגיית טרנספורמציית הרכש של משרד ההגנה האמריקאי המעדיפה חברות עם ביצועים גבוהים, והמעבר למערכות הגנה מבוססות בינה מלאכותית. עם תוכניות המודרניזציה של מטוסי ה-C-130 הרקולס, טכנולוגיית טילים היפרסוניים ופורטפוליו פטנטים אגרסיבי המקיף ניווט אוטונומי ורובוטיקה, מוג מציבה את עצמה בצומת שבין דיוק מכני לחדשנות דיגיטלית. למרות קשיים הנובעים ממכסים ולחצים אינפלציוניים על חוזים במחיר קבוע, מתח הרווח התפעולי המותאם של החברה העומד על 13.0% ויחס המינוף השמרני של 2.0x מספקים את החוסן הפיננסי הנדרש כדי לקיים טרנספורמציה טכנולוגית זו לאורך שנת 2026 ומעבר לה.

האם יעילות הון יכולה לנצח הימורי ענק של מיליארדים?ורטיקל אירוספייס (Vertical Aerospace) מציגה פרדוקס בולט במגזר התעופה החשמלית. החברה פועלת בחזית פיתוח הניידות האווירית העירונית (UAM), תוך השגת אבני דרך טכניות עקביות ושמירה על גישה ממושמעת להוצאות הון. מטוס הדגל שלה, ה-Valo, מייצג אבולוציה בשלה של תכנון eVTOL עם תצורה גמישה של 4-6 נוסעים, מהירות שיוט של 150 מייל לשעה וטווח של 100 מייל. בניגוד למתחרות האמריקאיות Joby ו-Archer, המקדמות "מודל מפעיל" המצריך מיליארדי דולרים במימון, ורטיקל אימצה את "מודל איירבוס" – התמקדות בתכנון, רישוי והרכבה סופית תוך שיתוף פעולה עם ענקיות תעופה כמו Honeywell ו-Aciturri. אסטרטגיה זו הביאה לשריפת מזומנים רבעונית של כ-30-40 מיליון דולר, בהשוואה להפסדים של 100-400 מיליון דולר אצל המתחרות. לחברה שותפויות אסטרטגיות בהודו, יפן וסינגפור, והיא הבטיחה מענקים בסך 37 מיליון ליש"ט מממשלת בריטניה, מה שמציב אותה כחלוצה הלאומית של בריטניה בתעופה ללא פליטות.

למרות הישגים אלו, השוק מעריך את ורטיקל ב-500 מיליון דולר בלבד – פחות מ-4% משוויה של Joby העומד על 14 מיליארד דולר. הנתק נובע מחששות מדילול, שכן החברה זקוקה לכ-700 מיליון דולר להגעה לרישוי ואישרה לאחרונה הנפקת מיליארד מניות. זרז קריטי לטווח הקרוב הוא מבחן המעבר של שלב 4 המתוכנן לתחילת 2026, שיאמת את התמרון המורכב ביותר: מעבר ממצב מסוק למצב מטוס. החברה השלימה 90% ממעטפת המעבר ומצפה למעבר מאויש מלא בקרוב. הצלחה בשלב זה תוכיח היתכנות טכנית ותפתח תנאי מימון נוחים יותר, בעוד עיכובים עלולים להגביר את הלחץ על מחיר המניה. פלטפורמת ה-Valo משלבת את מערכת האוויוניקה המתקדמת Honeywell Anthem, הכוללת ניווט מבוסס בינה מלאכותית ומסגרות אבטחת סייבר מסוג Zero-Trust, הממצבת אותו כמטוס מבוסס תוכנה לעידן הדיגיטלי.

השאלה המרכזית למשקיעים היא האם המסלול היעיל של ורטיקל יניב תשואות עודפות על פני האסטרטגיות עתירות ההוצאות של יריבותיה האמריקאיות. אם החברה תשיג רישוי בשנת 2028 בעלות כוללת חזויה של 700 מיליון דולר, חלק קטן מהדרישות של מתחרותיה, התשואה על ההשקעה עשויה להיות יוצאת דופן. ספר ההזמנות של החברה, בשווי 6 מיליארד דולר, יהפוך להכנסות ללא הסיכונים התפעוליים הכרוכים בניהול חברת תעופה. עם זאת, פער המימון נותר הסיכון העיקרי. עם מזומנים המספיקים עד אמצע 2026 ורישוי המרוחק שנתיים, על החברה לבצע גיוס הון משמעותי. הסביבה המאקרו-כלכלית הופכת נוחה יותר, עם ירידת ריביות ותיאבון מחודש של הון סיכון לחברות צמיחה. ורטיקל עומדת בצומת דרכים: האסטרטגיה הממושמעת שלה עשויה להוכיח את עצמה, או שלחצי מימון יובילו לדילול מסיבי שיפגע בערך לטווח ארוך.

מה קורה עם שוק הקריפטו? ירידה זמנית או קריסה מפוארתאתחיל בזה שמי שמכיר אותי באמת יודע שאני סופר שורי על השוק הזה בלונג ראן.

אבל אחרי המון שנים בשווקים השונים למדתי לפצל את הסיכון שלי, בין אם זה תיקים

מופרדים עם ייעוד מוגדר מראש (קריפטו/שוק ההון - מסחר/השקעה).

למה?

בדיוק בשביל רגעים כאלה, אם אני תלוי בתיק אחד / בשוק אחד ויש תיקון מאסיבי בשוק.

ככל הנראה שהפגיעה המנטלית שלי באותה תקופה תוביל אותי לעשות טעויות מיותרות.

בפועל אני לא באמת מתרגש... אבל בואו נצלול קצת מעבר למה הלוז עם השוק הזה!

נתחיל בפן הטכני:

הוספתי 2 גרפים אחד של האיתריום ואחד של הביטקווין שניהם בנרות חודשים

(זאת אומרת שכל נר מייצג חודש שלם של מסחר).

בפועל הביטקוין ממש מתקרב לתחתית תעלה, אני בכוונה מוסיף 2 קווים שיוצרים אזור מגמה בשביל

להתחמק מנזילות / שבירות ופריצות שווא.

האיתריום כרגע שובר את תבנית המשולש המתכנס המפוארת, אבל יש לו היסטוריה עם שבירות/פריצות שווא לכן כרגע אני לא באמת מתרגש.

אני בכיף רואה את הביטקוין יורד לאזורי ה-53,000-64000 וזה תיקון לגיטימי לגמרי!

ויאלה מעבר לגרף...

חשוב להבין למה השוק הזה מתרסק עכשיו, ולא רק איך זה נראה טכנית!

ביטקוין-העלייה של החודשים האחרונים נבנתה כמעט כולה על ציפייה:

ETFים, כניסת מוסדיים, והאלבינג.

אבל בפועל:

-זרימות ההון ל-ETFים האטו משמעותית מי שרוצה מקור מידע אשמח לשלוח לו :)

-חלק מהכסף שהוזרם פנימה התחיל לצאת

-והסיפור של “קונים בכל מחיר” נגמר ברגע שהנרטיב הפסיק להתחדש

בנוסף , סביבת המאקרו לא תומכת בנכסי סיכון:

ריבית גבוהה לאורך זמן, דולר חזק, ונזילות שלא חוזרת בקצב שהשוק קיווה לו.

במצב כזה, נכס שעלה בעיקר על ציפיות , נשבר חזק כשאין המשך דלק.

איתריום

כאן הפגיעה עמוקה יותר,איתריום לא נהנה מזרימות ETF כמו ביטקוין,ובמקביל:

-חוסר ודאות רגולטורי ממשיך לרחף מעל ETH

-הפעילות ברשת לא מתורגמת לכניסת הון חדשה

-והנרטיב של “ETH כאלטרנטיבה לביטקוין” פשוט לא מתממש (אני עדיין מאוד שורי גם עליו :)

כשביטקוין נחלש –איתריום לא רק מצטרף, אלא נשחק מהר יותר.

השורה התחתונה זה לא שוק שמתקן.זה שוק שמבצע Repricing.

המחירים הגבוהים תימחרו עולם של:

נזילות חוזרת, המשך זרימות מוסדיות, ורוח גבית מהמאקרו. בפועל – קיבלנו בדיוק את ההפך.

ובמצב כזה:

-ביטקוין מחפש אזורי איזון עמוקים יותר

-ואיתריום נמצא בעמדת חולשה מבנית, לא רק זמנית

הגרף לא מפתיע,הוא פשוט מדביק את הפונדמנטל!

כמובן שכל האמור אינו המלצה לפעולה והכל דעתי האישית בלבד!

האם חברת בדיקות יכולה להפוך לתשתית הנסתרת של ה-AI?טראדיין (Teradyne) ביצעה את אחד המהפכים האסטרטגיים הדרמטיים ביותר בתעשיית השבבים, כשהפכה מחברת בדיקות המתמקדת במובייל לכוח דומיננטי באימות תשתיות בינה מלאכותית. נכון לסוף שנת 2025, ה-AI מניעה למעלה מ-60% מסך הכנסות החברה. מודל הרווחים ה-"evergreen" החדש שהציגה ההנהלה מכוון להכנסות שנתיות של 6 מיליארד דולר ורווח למניה (non-GAAP) של בין 9.50 ל-11.00 דולר. תוצאות הרבעון הרביעי של 2025 מדגישות את השינוי: הכנסות שיא של 1.083 מיליארד דולר וצמיחה שנתית של 44% הנובעת כמעט כולה מביקוש לבודקי AI.

החפיר הטכנולוגי של החברה משתרע מעבר לציוד בדיקה מסורתי. פתרון ה-UltraPHY 224G נותן מענה לקצבי נתונים של 224 Gb/s הקריטיים לאשכולות AI מהדור הבא , בעוד שבחן ה-Magnum 7H מכוון למחזור זיכרון ה-HBM4—שוק שבו עוצמת הבדיקה גבוהה פי 10 מ-DRAM סטנדרטי. המיזם המשותף עם MultiLane מאפשר לטראדיין לתפוס את שוק בדיקות הקישוריות המהירה מהשבב ועד למרכז הנתונים. במקביל, חטיבת הרובוטיקה עוברת ל-"Physical AI", המשלבת מודלי למידה עמוקה ברובוטים שיתופיים. מרכז ייצור אסטרטגי בדטרויט יתמוך בהתרחבות פי שלושה עם לקוחות מסחר אלקטרוני גדולים ב-2026.

האתגרים הגיאופוליטיים נותרו ניתנים לניהול אך דורשים ניווט זהיר. בעוד שסין היוותה היסטורית 25-30% מההכנסות , המעבר של ממשל טראמפ לבדיקה "לגופו של עניין" (case-by-case) מספק גמישות רגולטורית. עם זאת, מכסים של 25% על רכיבי שבבים מתקדמים העוברים במתקנים בארה"ב מסבכים את שרשראות האספקה. פורטפוליו הפטנטים של טראדיין, הכולל למעלה מ-5,000 פטנטים, משמש כשריון משפטי והרתעה טכנולוגית. השותפות עם TSMC מחזקת את המנהיגות בשיטות ערימת שבבים בתלת-ממד החיוניות לארכיטקטורות HBM4 ו-UCIe.

התיזה להשקעה מתמקדת במיצוב שוק מבני. טראדיין מחזיקה בנתח שוק של 50% בבדיקות "XPU" ומכוונת ל-30% בבדיקות GPU. בעוד שריכוזיות לקוחות (במיוחד חשיפה לאקוסיסטם של אפל) ולחצי מכירה מוסדיים מהווים סיכונים לטווח הקצר , התחזית לרבעון הראשון של 2026 מאותתת על מסלול יציב. התכנסות הפוטוניקה של הסיליקון ורובוטיקת ה-Physical AI יוצרת וקטורי התרחבות מרובים. עבור משקיעים, טראדיין אינה רק נהנית מהוצאות AI, אלא שכבה ארכיטקטונית חיונית המאפשרת מעבר למחזור ייצור מלא.

האם ארה"ב תצליח לשבור את מונופול הרנ"ק של סין?חברת USA Rare Earth (Nasdaq: USAR) ניצבת במרכז ההימור התעשייתי השאפתני ביותר של אמריקה מזה עשורים. החברה מקדמת אסטרטגיית "ממכרה למגנט" משולבת, שנועדה לשבור את אחיזת החנק של סין ביסודות נדירים (רנ"ק) – חומרים קריטיים המניעים הכל, מרכבים חשמליים ועד מטוסי קרב מסוג F-35. כאשר סין שולטת ב-70% מהכרייה העולמית ובמעל 90% מיכולת הזיקוק, ארצות הברית ניצבת בפני פגיעות אסטרטגית המאיימת הן על יכולות ההגנה שלה והן על מעבר האנרגיה. מגבלות היצוא הסיניות האחרונות על גליום וגרמניום האיצו את לוחות הזמנים של החברה, כאשר הייצור המסחרי מיועד כעת לסוף 2028.

הצלחת החברה תלויה בתמיכה ממשלתית יוצאת דופן ובהזרמות הון מאסיביות. מכתב כוונות בסך 1.6 מיליארד דולר ממשרד המסחר, בשילוב עם השקעה פרטית של 1.5 מיליארד דולר, מספקים מימון פוטנציאלי של 3.1 מיליארד דולר. הממשלה תחזיק בנתח הון של 10%, מה שמסמן שותפות ציבורית-פרטית חסרת תקדים בתשתית קריטית. מימון זה תומך בכל שרשרת הערך: הפקה במרבץ Round Top בטקסס, הפרדה כימית בקולורדו וייצור מגנטים מתקדם באוקלהומה. מרבץ Round Top עצמו הוא ייחודי מבחינה גאולוגית, ומכיל 15 מתוך 17 היסודות הנדירים הניתנים לעיבוד באמצעות ערמת שטיפה חסכונית.

מעבר למינרלים, הפרויקט מהווה מבחן לחוסן התעשייתי האמריקאי. יוזמת "Project Vault" של ממשל טראמפ מקימה עתודת מינרלים אסטרטגית בשווי 12 מיליארד דולר. בריתות בינלאומיות עם אוסטרליה, יפן ובריטניה יוצרות רשת של שרשראות אספקה "ידידותיות" שנועדו לבלום את המינוף של בייג'ינג. רכישת חברת Less Common Metals הבריטית מעניקה ל-USA Rare Earth מומחיות זיקוק קריטית שאינה זמינה כיום מחוץ לסין. בינואר 2026 השיגה החברה אבן דרך בייצור המנה הראשונה של מגנטי ניאודימיום במפעלה באוקלהומה.

הדרך קדימה נותרת מסוכנת. המבקרים מצביעים על עיכובים בלוחות הזמנים, מכירות של בעלי עניין ותנודתיות המאפיינת מיזמי כרייה טרם הכנסות. מוכרים בחסר (Short sellers) טוענים לפוטנציאל ירידה של 75%, ומטילים ספק בגיל הציוד ובטקטיקות השיווק. עם זאת, הצורך האסטרטגי אינו מוטל בספק: ללא יכולת רנ"ק מקומית, ארה"ב לא תוכל לשמור על עליונות טכנולוגית או להשיג עצמאות אנרגטית. היעד של החברה לשנת 2030 עשוי לעצב מחדש את שרשראות האספקה העולמיות ולקבוע האם אמריקה תשיב לעצמה את הריבונות התעשייתית שלה.

האם מחירי הגז יקרסו או יזנקו ב-2026?שוק הגז הטבעי עומד בפני נקודת מפנה קריטית בשנת 2026, והופך מסחורה פשוטה לנשק גיאופוליטי ולכוח כלכלי. זינוק אדיר בקיבולת ה-LNG העולמית, המכונה "הגל השלישי", מעצב מחדש את נוף האנרגיה כולו. ארצות הברית השיגה רמות ייצור שיא של 108.5 מיליארד רגל מעוקב ליום, בעוד מתקני נזילות חדשים מקטאר ועד חוף המפרץ נערכים להציף את השווקים ב-300 מיליארד מטר מעוקב נוספים עד שנת 2030. שפע זה הוריד את המחירים המקומיים, חסך לצרכנים האמריקאים 1.6 טריליון דולר במשך 17 שנים והוריד את מחירי הדלק לשפל של 4 שנים.

עם זאת, עודף ההיצע הזה יוצר פרדוקס. בעוד היצרנים בצפון אמריקה שומרים על תפוקה חסרת תקדים, התנודתיות העולמית מתעצמת ככל שהשווקים האזוריים הופכים למקושרים יותר. שיבוש בייצור בקטאר משפיע כעת על המחירים ביוסטון; גל קור בטוקיו משפיע על עלויות הייצור בברלין. הסיכונים הגיאופוליטיים הסלימו באופן דרמטי, צינורות הפכו למטרות צבאיות לגיטימיות, מתקפות סייבר על תשתיות הפכו למתועשות, ובריתות מסורתיות נסדקות תחת סנקציות. זרימת הגז הרוסי דרך אזרבייג'ן לאירופה ממחישה כיצד ביטחון אנרגטי הפך לזירה של מניפולציה אסטרטגית.

הטכנולוגיה מאיצה הן את ההזדמנויות והן את הסיכונים. בינה מלאכותית מניעה כעת החלטות חיפוש ואלגוריתמים למסחר, בעוד לוויינים סורקים אחר דליפות מתאן. עם זאת, התעשייה עומדת בפני איומים קיומיים: האקרים בחסות מדינות תוקפים מערכות בקרה, תקנות הפחמן מתהדקות ברחבי העולם, והכלכלה של "נכסים תקועים" מטילה צל כבד. משמעת הון החליפה את מנטליות ה"בום-באסט" של מחזורים קודמים, כאשר היצרנים מעדיפים שולי רווח על פני נפח. ההתכנסות של היצע עצום, מתח גיאופוליטי ושינוי טכנולוגי יוצרת שוק שבו הוודאות היחידה היא אי-ודאות קיצונית, מה שהופך את הגז הטבעי לשופע יותר ותנודתי יותר מאי פעם.

סיילספורס: מענקית תוכנה לקבלנית ביטחון?סיילספורס הגיעה לנקודת מפנה המגדירה מחדש את זהותה הארגונית. החברה, הידועה היסטורית כספקית תוכנה מסחרית, הבטיחה חוזה ענק של 5.64 מיליארד דולר עם צבא ארה"ב עד שנת 2035. לראשונה, ענקית הטכנולוגיה ממצבת את עצמה כ"קבלנית ביטחון ראשית" ומאמצת את המיתוג הפרובוקטיבי של ממשל טראמפ למשרד ההגנה כ"משרד המלחמה". מהלך זה לא רק מייצב את תזרים ההכנסות של החברה עם הסכם ארוך טווח במחיר קבוע, אלא גם מציב אותה במרכז התחרות הגיאופוליטית בין ארה"ב לסין ומקרב אותה לבסיס התעשייתי-ביטחוני המסורתי.

השוק הגיב בהתלהבות – אנליסטים העלו את יעדי המחיר מעל 320 דולר למניה, ומשקיעים רואים בחוזה ערובה דמוית-אג"ח לתזרים מזומנים יציב. מניית החברה זינקה לטווח ה-257 דולר בתחילת 2026, כשיקוף להערכה המחודשת בוול סטריט לסיילספורס כתשתית לאומית קריטית ולא כעסק SaaS תנודתי. עם זאת, השינוי טומן בחובו סיכונים משמעותיים. הוא מסכן את פעילות סיילספורס בסין, ומעלה שאלות קשות לגבי ריבונות נתונים באירופה, במיוחד לאור חוק ה-CLOUD האמריקאי. כאשר 20% מההכנסות מגיעות מאירופה, סיילספורס נכנסת לעימות ישיר עם דרישות הריבונות הדיגיטלית של מנהיגים כמו מקרון ושולץ.

הממד הטכנולוגי מרתק באותה מידה: סיילספורס משקיעה באגרסיביות ב-Agentforce, פלטפורמת סוכני ה-AI האוטונומיים שלה, ומתחרה ישירות בפלנטיר (Palantir) על דומיננטיות בשוק התוכנה הממשלתי. הטכנולוגיה מבטיחה אוטומציה רדיקלית של לוגיסטיקה צבאית וניהול כוח אדם. המנכ"ל מארק בניוף הדגיש את יתרון התמחור שלהם, תוך עקיפת מתחרים על ידי פריסת עלויות מו"פ על בסיס הלקוחות המסחרי העצום שלהם. עם זאת, נותרו שאלות: האם המהלך יניב תשואות לטווח ארוך, או שהחברה תמצא עצמה לכודה במלחמות סחר וסנקציות?

האם ריבון הכירורגיה ישרוד את הצלחתו שלו?אינטואיטיב סרג'יקל (Intuitive Surgical) ניצבת בפרשת דרכים פרדוקסלית בתחילת 2026. למרות תוצאות מרשימות ברבעון הרביעי של 2025 – הכנסות של 2.87 מיליארד דולר וצמיחה שנתית של 18.8% – המובילה הבלתי מעורערת בכירורגיה רובוטית ניצבת בפני לחצים חסרי תקדים. השקת מערכת ה-da Vinci 5, הכוללת טכנולוגיית משוב כוח (force feedback) ואישור FDA להליכים לבביים, מאפשרת לחברה לכבוש שווקים חדשים. אולם, ניצחון טכנולוגי זה חופף ל"צוק פטנטים", כאשר קניין רוחני קריטי פקע בינואר 2026, מה שפותח דלת למתחרים לשכפל תכונות ליבה שהגדירו בעבר את החפיר הכלכלי של החברה.

מצודת החברה נמצאת תחת מצור מזוויות בלתי צפויות. תביעת ההגבלים העסקיים של Restore Robotics, הנתמכת באישור ה-FDA למכשירים מחודשים של צד שלישי, מאיימת להפוך את רכיב ה"להב" בעל שולי הרווח הגבוהים למוצר צריכה פשוט. מכשירים ואביזרים אלו מהווים מעל 50% מהכנסות החברה. במקביל, לוחמה גיאופוליטית הפכה את ניהול שרשרת האספקה לאסטרטגיה קיומית: סין שולטת ב-90% מיכולת זיקוק יסודות נדירים הקריטיים למנועי הרובוטים, כאשר מגבלות הייצוא הושעו רק עד נובמבר 2026. מכסים המגיעים ל-145% על רכיבי מפתח לוחצים את שולי הרווח, למרות תחזיות ההנהלה לשמירה על רווח גולמי של 67-68% באמצעות הנדסת עלויות אגרסיבית.

הנוף המקרו-כלכלי מחריף את האתגרים הללו. תחזית אינטואיטיב ל-2026 צופה האטה בצמיחת הפרוצדורות ל-13-15%, בלתי נמנעת מתמטית ככל שהחברה מתמודדת עם רוויה בשוק האמריקאי הליבתי וחייבת להפיק צמיחה ממקורות קשים יותר: התרחבות בינלאומית עם שיעורי החזר נמוכים יותר, התוויות מורכבות חדשות כמו ניתוחי לב, ומרכזים כירורגיים אמבולטוריים הרגישים למחיר. מודל ההכנסות החוזרות של החברה (81% מההכנסות מגיעים מבסיס מותקן של מעל 9,000 מערכות) מעניק חוסן, אך בתי חולים המתמודדים עם אינפלציית שכר ומגבלות הון בוחנים כל רכישת רובוט ב-2 מיליון דולר בעוצמה חסרת תקדים.

אינטואיטיב נותרת הריבון בחדר הניתוח, אך 2026 מגלה כי שמירה על ההגמוניה דורשת מיומנות מעבר לחדשנות כירורגית. על החברה להתבצר בו-זמנית מפני שיבושים בשרשרת האספקה, להגן על המודל הכלכלי שלה בבית המשפט, לחדור לחזיתות קליניות חדשות ללא טכנולוגיה הפטית מלאה (האישור הלבבי מגביל משוב כוח על לבבות פועמים), ולנווט בין פגיעויות סייבר ככל שהמערכות משתלבות ברשתות בתי החולים. ה"אזמל הריבוני" עדיין חד, אך היד האוחזת בו חייבת להיות מיומנת כעת באסטרטגיה גיאופוליטית, הגנה משפטית ואבטחה דיגיטלית לא פחות מאשר בפריצת גבולות הכירורגיה זעיר-פולשנית.

האם מהירות מנצחת מלחמות? ההימור המיליארדי של טקסטרוןחברת טקסטרון (.Textron Inc) הפכה מתאגיד מגוון לאינטגרטור ממוקד בתחומי התעופה והביטחון, הממוקם בצומת שבין דחיפות גיאופוליטית לחדשנות טכנולוגית. השינוי האסטרטגי של החברה מתמקד בפריסה המואצת של מטוס המטה-רוטור Bell MV-75 עבור תוכנית ה-FLRAA של צבא ארה"ב, המעניקה מענה לדרישות מבצעיות קריטיות באזור האינדו-פסיפי. עם היכולת לטוס במהירות כפולה ולמרחק כפול ממסוקי הבלק-הוק הוותיקים, ה-MV-75 פותר את בעיית "רודנות המרחק" בזירות המערכה באוקיינוס השקט. במקביל, חטיבת מערכות טקסטרון (Textron Systems) השיגה חוזים משמעותיים לכלי שיט בלתי מאוישים וכלי רכב משוריינים לתמיכה באוקראינה. בד בבד, חטיבת התעופה שומרת על ביקוש חזק עם צבר הזמנות של 7.7 מיליארד דולר, למרות אילוצי שרשרת האספקה.

תוצאות הרבעון השלישי של 2025 הפגינו עוצמה תפעולית עם רווח למניה (EPS) מתואם של 1.55 דולר שעלה על התחזיות, צמיחה של 5% בהכנסות ל-3.6 מיליארד דולר, והרחבת רווחי מגזר מרשימה של 26%. ההנהלה יישמה אסטרטגיית הקצאת הון ממושמעת, תוך מכירת נכסים בעלי ביצועים נמוכים כמו עסקי הספורט המוטורי Arctic Cat, כדי לרכז משאבים בהזדמנויות בעלות שולי רווח גבוהים בתחום התעופה והביטחון. חטיבת התעופה הניבה הכנסות של 1.5 מיליארד דולר עם כוח תמחור חזק, בעוד שצבר ההזמנות של Bell בסך 8.2 מיליארד דולר משקף את האופי ארוך הטווח של חוזים ביטחוניים. היתרון הטכנולוגי של טקסטרון כולל פטנטים קריטיים על מערכות המראה ונחיתה אנכית (VTOL) מהירות עם רוטורים מתקפלים, יכולות ייצור בתוספים (הדפסה תלת-ממדית), ומל"ט המטען החשמלי Nuuva V300 שביצע את טיסת הבכורה שלו בינואר 2026.

אנליסטים פיננסיים מצביעים על תת-הערכה משמעותית, כאשר מודלים של היוון תזרים מזומנים (DCF) מצביעים על שווי הוגן של 135 דולר למניה לעומת רמות המסחר הנוכחיות, מה שמשקף דיסקאונט של 30% כיוון שהשוק עדיין לא תמחר במלואו את הגברת הייצור של ה-FLRAA. השילוב של הורדות ריבית צפויות מצד הפדרל ריזרב, ביקוש מתמשך למטוסי מנהלים מצד בעלי הון, ומודרניזציה ביטחונית מואצת יוצר רוח גבית משולבת. בעוד שצווארי בקבוק בשרשרת האספקה של טיטניום ומחסור בכוח אדם מיומן נותרו אתגרים, ההשקעות של טקסטרון באוטומציה, תאימות סייבר CMMC ומיקוד אסטרטגי ממצבות אותה כאדריכלית מובילה של מערכות לחימה ותחבורה מהדור הבא, עם נראות הכנסות הנמשכת לאורך כל העשור.

האם Redwire בונה את מערכת ההפעלה למלחמות העתיד?חברת Redwire (NYSE: RDW) הפכה מאוסף של יצרני רכיבי חלל לקבלן ביטחוני אינטגרטיבי הממוקם בנקודת המפגש שבין תשתית מסלולית ללוחמה טקטית. האבולוציה האסטרטגית של החברה האיצה באמצעות רכישות אגרסיביות, כולל מערכות הכטב"מים של Edge Autonomy, ויצרה "שרשרת הריגה" (kill chain) אנכית המשתרעת מלווייני סיור במסלול נמוך מאוד (VLEO) ועד לכטב"מים טקטיים קרקעיים. יכולת רב-תחומית זו ממצבת את Redwire כספקית קריטית ליוזמת הגנת הטילים "כיפת הזהב" (Golden Dome) האמריקאית, אשר הקצתה 25 מיליארד דולר במימון ראשוני לשנת הכספים 2026 ומייצגת תוכנית פוטנציאלית של 175 מיליארד דולר לאורך מחזור חייה.

היתרון הטכנולוגי של החברה נשען על שלושה עמודים: פלטפורמת SabreSat החלוצית לפעילות ב-VLEO הכוללת הנעה חשמלית "נושמת-אוויר", מערכת המערך הסולארי ROSA המהווה סטנדרט בתעשייה עם 13 פטנטים פעילים, ויכולות ייצור בחלל שירשה מ-Made In Space. אסטרטגיית ה-VLEO של Redwire מנצלת את פיזיקת הקרבה – לוויינים הפועלים בגובה 250 ק"מ מספקים עוצמת אות הגדולה פי ארבעה ממסלולים קונבנציונליים של 500 ק"מ – בעוד שהנעה נושמת-אוויר מספקת תיאורטית חיי משימה אינסופיים על ידי איסוף מולקולות אטמוספריות ליצירת דחף. טכנולוגיית המערך הסולארי הנגלל (ROSA) הפכה לסטנדרט דה-פקטו ליישומי חלל בעלי הספק גבוה, ונפרסה בתחנת החלל הבינלאומית, במשימת DART של נאס"א, ונבחרה עבור ה-Lunar Gateway.

למרות צמיחה של 50% בהכנסות משנה לשנה ברבעון השלישי של 2025 וצבר הזמנות של 355.6 מיליון דולר, השוק נותר סקפטי. Redwire נסחרת ביחס מחיר-מכירות של כ-4.5x לעומת 89x של Rocket Lab, מה שמרמז על תמחור חסר משמעותי ביחס למתחרות בסקטור הגנת החלל. עם זאת, החברה ניצבת בפני סיכוני ביצוע משמעותיים: היא דיווחה על הפסד נקי של 41.2 מיליון דולר ברבעון השלישי של 2025 בשל השקעות כבדות בכושר ייצור, ומכירת מניות על ידי המשקיעה הפרטית AE Industrial Partners בסך 150 מיליארד דולר הרתיעה משקיעים קמעונאיים. החברה חייבת להוכיח תזרים מזומנים חופשי חיובי עד סוף 2026 כדי להימנע לגיוסי הון מדללים, ובמקביל להוכיח את היתכנותן של טכנולוגיות חדשניות כמו הנעה נושמת-אוויר באמצעות תוכנית DARPA Otter בהיקף 44 מיליון דולר. עבור משקיעים, Redwire מייצגת הימור מחושב על מיליטריזציה של החלל – הימור שארצות הברית ובעלות בריתה בנאט"ו ימשיכו לתעדף הרתעה עתירת טכנולוגיה ככל שהמתחים הגיאופוליטיים יסלימו.

האם הברזל הצהוב יהפוך לזהב דיגיטלי?בשנת 2026, קטרפילר (Caterpillar Inc) עומדת בפני נקודת מפנה היסטורית: מצד אחד מאוימת על ידי כאוס גיאופוליטי, ומצד שני מתעצמת בזכות הבינה המלאכותית. החברה מתמודדת עם פגיעה של 1.75 מיליארד דולר במכסים כתוצאה ממלחמת הסחר בין ארה"ב לאיחוד האירופי על יסודות עפר נדירים בגרינלנד, מה ששוחק את שולי הרווח ומאלץ פיצול בשרשרת האספקה. עם זאת, אותו סכסוך ארקטי ממצב את קטרפילר כספקית התשתיות המועדפת לפעילות כרייה מערבית באחת הסביבות הקשות בעולם, שם המומחיות ההנדסית שלה בתנאי קור ומערכות ה-Cat Command האוטונומיות יוצרות יתרון תחרותי מובהק.

השינוי האסטרטגי מיצרנית מכונות התלויה במחזורי סחורות לספקית של "בינה מלאכותית פיזית" (Physical AI) הוא המהלך השאפתני ביותר של ההנהלה. באמצעות אינטגרציה עמוקה עם פלטפורמת Jetson Thor של NVIDIA, טכנולוגיית ה-LiDAR של Luminar, והתשתית הדיגיטלית Helios המאגדת נתונים מ-1.4 מיליון נכסים מחוברים, קטרפילר מטמיעה אינטליגנציה בקצה הפעילות התעשייתית. פורטפוליו הפטנטים של החברה חושף מחקר ופיתוח אגרסיבי בתחום החפירה האוטונומית ואופטימיזציה של תאי דלק מימניים, בעוד שמינויו של מומחה החשמול רוד שורמן להובלת חטיבת הבנייה מאותת כי המעבר האנרגטי הפך מניסוי לאסטרטגיית ליבה. משאית הכרייה החשמלית 793 XE באתרי BHP באוסטרליה מדגימה היתכנות טכנית, אם כי ההצלחה בתחום האנרגיה המימנית הנייחת במרכזי הנתונים של מיקרוסופט עשויה להיות מדרגית יותר בטווח המיידי.

השוק מתקשה ליישב את מכפיל הרווח של 32x עם הערכות שווי מסורתיות של חברות מכונות, אך רוחות גב ארוכות טווח מבניית מרכזי נתונים ומחזורי השקעות הון (Capex) בכרייה גלובלית תומכות בפרמיה של חברת טכנולוגיה-תעשייתית. פריחת התשתיות בצפון אמריקה והביקוש לייצור חשמל המונע על ידי AI מקזזים את החולשה בייצור האירופי ואת קריסת הנדל"ן בסין. בעוד שפגיעות סייבר-פיזית וההתדיינות המשפטית סביב הפטנטים של בובקט מציבות סיכונים משמעותיים, הטרנספורמציה של החברה מספקית כוחות סוס לספקית כוח מחשוב נראית בלתי הפיכה. עבור משקיעים לטווח ארוך, התנודתיות הנובעת מסכסוכי הסחר באזור הארקטי תיצור נקודות כניסה מעולות סביב 580 דולר, מה שהופך את קטרפילר להזדמנות צבירה בעידן הדיגיטציה של התעשייה הפיזית.

האם זו המניה ששינתה את פני הלוחמה המודרנית?אלביט מערכות מיצבה את עצמה במוקד השינוי הביטחוני העולמי, כשהיא מנצלת את המעבר מלוחמה בטרור לעימותים בעצימות גבוהה בין מעצמות. עם צבר הזמנות שיא של 25.2 מיליארד דולר והכנסות של 1.92 מיליארד דולר ברבעון השלישי של 2025 (עלייה של 12% בהשוואה לאשתקד), החברה הפגינה ביצועים יוצאי דופן על רקע ההתחמשות האירופית והמערכה הימית באסיה-פסיפיק. חטיבת היבשה זינקה ב-41%, מונעת על ידי שדרוגי ארטילריה ורק"מ המותאמים לאופי עתיר-החימושים של הלוחמה המודרנית.

היתרון הטכנולוגי של החברה מתבסס על מערכות פורצות דרך שמשנות את כלכלת הקרב. מערכת הלייזר "מגן אור" מספקת יירוטים בעלות של כ-3.50 דולר לירייה לעומת 50,000 דולר למיירטים מסורתיים, בעוד שמערכת ההגנה האקטיבית "חץ דורבן" השיגה הישג חסר תקדים ביירוט פגזי טנקים היפר-סוניים בהדגמות נאט"ו. חידושים אלו, בשילוב לוחמה אלקטרונית מתקדמת ומערכות שליטה ובקרה (C4I) מוגנות סייבר, הבטיחו חוזים רב-שנתיים עצומים, כולל הסכם אסטרטגי של 2.3 מיליארד דולר ותוכנית מודרניזציה של "צבא דיגיטלי" באירופה בשווי 1.635 מיליארד דולר.

הרווח התפעולי התרחב ל-9.7% למרות לחצים אינפלציוניים, ותזרים המזומנים התפעולי זינק ב-458% ל-461 מיליון דולר בתשעת החודשים הראשונים של 2025. אסטרטגיית הייצור המקומי באירופה ושותפויות להעברת טכנולוגיה עזרו לחברה להתגבר על חסמים פוליטיים ולמצב את עצמה כספק מקומי בשווקי נאט"ו. עם 38% מהצבר המתוכנן לביצוע לפני סוף 2026, אלביט מציעה נראות הכנסות נדירה בסקטור התעשייתי, מה שמצדיק את תמחור הפרמיה שלה כחברת טכנולוגיה בעלת שולי רווח גבוהים ולא כיצרנית ביטחונית מסורתית.

אוכל טרי, רווח טרי למניה: FRPT מפתיע את וול סטריטRedoubling הוא פרויקט המחקר שלי ב-TradingView, שנועד לענות על השאלה הבאה: כמה זמן ייקח לי להכפיל את ההון שלי? כל מאמר יתמקד בחברה אחרת שאנסה להוסיף לתיק העבודות שלי. אשתמש במחיר הסגירה של הנר היומי האחרון ביום פרסום המאמר כמחיר גבול הקנייה ההתחלתי. אקבל את כל ההחלטות שלי על סמך ניתוח פונדמנטלי. יתר על כן, אני לא מתכוון להשתמש במינוף בחישובים שלי, אבל אני אקטין את ההון שלי בסכום העמלות (0.1% לכל עסקה) ובמיסים (20% רווחי הון ו-25% דיבידנד). כדי לגלות את המחיר הנוכחי של מניות החברה, פשוט לחצו על כפתור ההפעלה בגרף. אבל אנא השתמשו בחומר הזה למטרות חינוכיות בלבד. רק שתדעו, זו לא עצה להשקעות.

הנה סקירה מפורטת ומובנית של החברה עבור NASDAQ:FRPT (Freshpet, Inc.) בהתבסס על מצבה הפיננסי:

1. תחומי פעילות עיקריים Freshpet, Inc. היא יצרנית מזון לחיות מחמד שבסיסה בארה"ב, המתמקדת בייצור ושיווק ארוחות וחטיפים טריים ומקוררים לכלבים וחתולים. עסקי הליבה שלה כוללים פיתוח, ייצור והפצה של מזון טבעי לחיות מחמד, מעובד מינימלי, תחת שמות המותגים שלה, תוך מינוף רשת הפצה בקירור קניינית במכולת, מזון מיוחד לחיות מחמד וערוצי קמעונאיים אחרים ברחבי צפון אמריקה ואירופה.

2. מודל עסקי Freshpet מייצרת הכנסות על ידי מכירת מוצרי מזון לחיות מחמד ישירות לשותפי קמעונאות, כולל רשתות מכולת, חנויות לחיות מחמד, קמעונאים המוניים, חנויות מועדונים ופלטפורמות מסחר אלקטרוני. מודל העסקי שלה הוא B2B2C: היא מייצרת מוצרים ומוכרת אותם דרך קמעונאים שמוכרים לאחר מכן לבעלי חיות מחמד. החברה מדגישה נאמנות למותג ורכישות חוזרות באמצעות מזון טרי ואיכותי, הדורש קירור ומוצב במחיר גבוה יותר בהשוואה למזון יבש או משומר מסורתי לחיות מחמד.

3. מוצרים או שירותים מובילים ההיצע העיקרי של Freshpet כולל אוכל מקורר לכלבים, אוכל לחתולים וחטיפים לחיות מחמד. המוצרים משווקים תחת המותג Freshpet, עם קווי חטיפים נוספים כמו DogNation ו-Dog Joy. פריטים אלה מעוצבים סביב בשר טרי, ירקות ופירות ללא חומרים משמרים או תוספים מלאכותיים, ונמכרים בצורות כגון ארוחות, לחמניות וגיגיות.

4. מדינות מפתח לעסקים החברה פעילה בעיקר בארצות הברית ובקנדה, שם יש לה את הנוכחות הקמעונאית הגדולה ביותר. היא גם מפיצה מוצרים באירופה, ומרחיבה את טביעת הרגל שלה מעבר לצפון אמריקה. זמינות קמעונאית משתרעת על פני ערוצים מרובים, כולל חנויות ציבוריות, מועדונים, מכולת וחנויות מיוחדות לחיות מחמד.

5. מתחרים עיקריים מתחרים עיקריים נובעים הן ממזון מסורתי לחיות מחמד והן ממותגים טריים/טבעיים:

Blue Buffalo (ג'נרל מילס) ו-Hill's Pet Nutrition (קולגייט-פלמוליב) במזון לחיות מחמד פרימיום.

מותגי מזון טרי/טבעי קטנים יותר לחיות מחמד כמו The Farmer's Dog, Ollie ו-Nom Nom, שלעתים קרובות מוכרים ישירות לצרכן.

חברות מזון רחבות יותר כמו Vital Farms, Utz Brands, Lamb Weston וכו', פועלות במגזר המזון הצרכני הרחב יותר אך חופפות באופן תחרותי בקטגוריות מוצרים ספציפיות.

6. גורמים חיצוניים ופנימיים התורמים לצמיחת רווחים גורמים חיצוניים:

מגמה צרכנית חזקה לכיוון אנושיזציה של חיות מחמד ומזון לחיות מחמד באיכות פרימיום, התומכת בביקוש לאפשרויות טריות ובריאות.

הרחבת בעלות על חיות מחמד ועלייה בהוצאות על טיפול בחיות מחמד, במיוחד בצפון אמריקה.

מגמות אלו יוצרות הזדמנויות עבור Freshpet להגדיל את נתח השוק שלה ולהרחיב את נוכחותה הקמעונאית.

גורמים פנימיים: מיצוב ייחודי של מוצרים מקוררים ונאמנות למותג, המבדילים אותם ממזון לחיות מחמד קונבנציונלי.

שותפויות אסטרטגיות עם קמעונאים ויחידות הפצה בקירור קנייניות, המשפרות את נראות המוצר ורכישות חוזרות.

הרחבה תפעולית ושיווק המתמקדים בבעלי חיות מחמד בעלי מודעות לבריאות, ומאפשרים צמיחה ניתנת להרחבה בשווקים קיימים וחדשים.

7. גורמים חיצוניים ופנימיים התורמים לירידה ברווחים גורמים חיצוניים: לחצים כלכליים ושינויים בהתנהגות הצרכנים, עם תקציבי משקי בית הדוק יותר שעלולים להפחית רכישות פרימיום.

תחרות גוברת מצד חברות מזון גדולות הנכנסות לתחום המזון הטרי לחיות מחמד, למשל, ג'נרל מילס מרחיבה את בלו באפלו להצעות חדשות.

גורמים פנימיים:

תלות בלוגיסטיקה מקוררת מגבירה את העלות והמורכבות ביחס למזון לחיות מחמד עמיד במדף.

צמיחה איטית יותר במגזרים מסוימים (למשל, מזון לחתולים) עשויה להגביל את האימוץ הרחב יותר ככל שהעדפות הצרכנים משתנות.

8. יציבות ההנהלה שינויים בהנהלה בחמש השנים האחרונות:

ההנהגה הבכירה של Freshpet כוללת את המנכ"ל בילי סיר, עם פעילות לאחרונה בתפקידי דירקטוריון והנהלה בכירה, המשקפת המשכיות מנהיגותית ממוקדת ביישום אסטרטגיות צמיחה.

השפעה על האסטרטגיה והתרבות הארגונית:

המשכיות ניהולית תמכה במיקוד עקבי בחדשנות במוצרי פרימיום, תשתית הפצה מקוררת והרחבת המותג, ותרמה לעקביות אסטרטגית ארוכת טווח וחיזוק מיצוב השוק.

ניתוח של מצב העסקים מצביע על כך שהרווח למניה צומח כעת מעל לתחזיות הקונצנזוס של האנליסטים, על רקע צמיחה יציבה בהכנסות לטווח ארוך, בעוד ומדדי ביצועים ויציבות פיננסית כגון מחזור חשבונות חייבים ויחס חוב להכנסות נראים חזקים, ומאשרים ניהול תפעולי איכותי ומבנה מאזן בריא. תזרימי המזומנים מפעילויות שוטפות, השקעה ומימון מוערכים כיציבים, דבר המצביע על יכולתה המאוזנת של החברה לייצר ולהקצות הון. בין האינדיקטורים בעלי עדיפות בינונית, הצמיחה המתמדת לטווח ארוך בתשואה על ההון ובשולי הרווח הגולמי תומכת בתמונה של רווחיות יציבה, הצמיחה שהושגה ביחס הוצאות התפעול משקפת שיפור בבקרת העלויות, וערכים חזקים של תנאי תשלום לספקים, יחס מלאי להכנסות ונזילות נוכחית מאשרים ניהול הון חוזר אמין; יחד עם זאת, חוסר ההתקדמות בכיסוי הריבית נותר הגורם המגביל היחיד שאינו משנה את ההערכה החיובית הכוללת. עם יחס P/E של 27, הנחשב מקובל, הערכת השווי הנוכחית נראית סבירה בהתחשב בפרופיל הצמיחה היציב למדי. לא זוהו חדשות קריטיות שעלולות לסכן את יציבות העסק או להוביל לסיכון של חדלות פירעון. בהתחשב במקדם פיזור של 20 וסטייה של מחיר המניה הנוכחי מערכה השנתי הממוצע של יותר מ-4 למניה, התקבלה החלטה להשקיע 5% מההון בחברה זו במחיר הסגירה של המסחר היומי האחרון, דבר המשקף גישה מאוזנת ושמרנית לפוזיציה בתוך תיק השקעות מגוון.

משמים למעמקים: ההימור הימי האסטרטגי של Karmanהאם חברה אחת באמת יכולה לשלוט גם בחלל העמוק וגם במעמקי האוקיינוס?

חברת Karman Space & Defense (NYSE: KRMN) הודיעה על רכישת Seemann Composites ו-Materials Sciences LLC תמורת 220 מיליון דולר, מהלך המסמן תפנית אסטרטגית מהתמקדות בתווך האווירי לשליטה בהגנה הימית. העסקה, המורכבת מ-210 מיליון דולר במזומן ו-10 מיליון דולר במניות, ממצבת את Karman כספקית בעלת אינטגרציה אנכית המסוגלת לספק פתרונות שרידות מגוופי צוללות ועד טילים היפר-קוליים. עסקה זו נותנת מענה ישיר לעדיפות הקריטית ביותר של משרד ההגנה האמריקאי: חיזוק הבסיס התעשייתי של הצוללות בצל המתיחות הגוברת באזור האינדו-פסיפי מול סין.

הערך האסטרטגי של הרכישה טמון בטכנולוגיות הייחודיות שלה, המעניקות מענה לאתגרים צבאיים דחופים. תהליך הייצור SCRIMP של Seemann מאפשר ייצור מבנים מרוכבים אדירים ובלתי נראים אקוסטית, החיוניים לחדירה לאזורי "מניעת גישה" (A2/AD) של סין. החומרים המטא-אקוסטיים של החברה בולעים תדרי סונאר במקום להחזירם, ומספקים יכולות חמקנות קריטיות לצוללות ולכלים תת-ימיים בלתי מאוישים. עם חשיפה לתוכניות רב-שנתיות, כולל צוללות ה-Columbia (טילים בליסטיים) וה-Virginia (תקיפה), Karman מבטיחה זרמי הכנסות יציבים המוגנים מתנודתיות תקציבי הביטחון.

מבחינה פיננסית, הרכישה צפויה להשיא ערך מיידי להכנסות, ל-EBITDA ולרווח למניה, עם סגירה ברבעון הראשון של שנת הכספים 2026. Karman דיווחה על הכנסות של 345.3 מיליון דולר בשנת 2024 (עלייה של 23%) עם צבר הזמנות במימון של 758.2 מיליון דולר. עם זאת, אנליסטים הצביעו על חששות לגבי הכנסות שטרם חויבו העולות על 43% מההכנסות המדווחות ויחס חוב להון של 1.31 בעקבות הרחבת הלוואת ה-Term Loan B ל-505 מיליון דולר. אסטרטגיית האינטגרציה האנכית, הכוללת שליטה בחומרי גלם (MG Resins), הנדסה (MSC) וייצור (Seemann), יוצרת רווחים בשלוש רמות שונות תוך ביטול תלות בשרשרת האספקה.

השילוב בין הגנה תרמית בדרגת חלל לחומרים מרוכבים מבניים בדרגה ימית יוצר "חפיר" טכנולוגי ייחודי. החומרים המתכלים בטמפרטורה גבוהה של Karman ליישומים היפר-קוליים חולקים כימיה בסיסית עם חומרים מרוכבים העמידים ללחץ במעמקי הים. יכולות חיישני הסיבים האופטיים המוטמעים הופכות מבנים פסיביים ל"עור חכם" המזין אבחון בזמן אמת למערכות הפיקוד הימי, בהתאמה מושלמת ליוזמת הלוחמה הדיגיטלית Project Overmatch של הצי.

מניית אינטל (Intel Corporation) ניתוח מקיףבתעלה חיובית,

עלייה של 130%+ מהשפל,

השקעה של כ-10 מיליארד ע"י הממשל האמריקאי,

בשילוב 5 מיליארדים נוספים של אינבידיה,

מביאים יחדיו לשיפור משמעותי בסנטימנט המניה.

צפויה להשיק בסוף החודש את השבבים החדשים,

טכנטלוגיית 18A המתקדמת,

ייעודיים לשימוש בבינה מלאכתית וגיימינג,

ועם ביצועים גבוהים בעד 70% מהדור הקודם.

ברבעון האחרון הכנסות 13.65B$,

גידול של 6% ביחס לאשתקד.

הרווח הגולמי זינק ב-160% ביחס לרבעון המקביל.

והרווח הנקי עמד על 4B$,

מה שמייצג שולי רווח של 30%!

יחד עם זאת,

החברה עודנה צריכה לעבוד קשה,

הרווחיות היפה נבעה לא רק מהפעילות העסקית.

אלא ממכירת נכסים + מענקים חיצוניים.

ככל והסביבה הגיאופוליטית הופכת נפיצה,

החברה מקבלת פרמיה אדירה מהמשקיעים.

במקרה קיצון של הסלמה ועימות בין סין לטיוואן,

אינטל הופכת למוקד ייצור מרכזי.

דבר שיכול להניב צבר הזמנות פתאומי,

וחידוש חוזים מול ספקיות מובילות.

מהבחינה הטכנית,

בתעלה חיובית כאמור.

עלייה חדה במחזורי המסחר,

זרימת כספים מאסיבית מצד מוסדיים ובעלי עניין.

התנגדות קרובה $51.45,

בפריצה המשך אפשרי ל$59.72.

פוטנציאל ראשוני כללי כ-20%+.

יעד רחוק יותר $68.44,

מייצג אפסייד של 45%,

אך כרגע די מרוחק.

חשוב לעבוד בזהירות ובמתינות.

תמיכה קרובה $43.9,

כל זמן שמעל חיובית מאוד גם בטווח הקצר.

פער טכנולוגי עדיין קיים,

בצד העסקי גם יש לא מעט עבודה.

אבל המצב הכללי משתפר קלות.

שימו לב: מדווח בשבוע הבא,

לאחר ה-22.1 נקבל יותר בהירות.

שיהיה בהצלחה!

אין המלצה באמור לעיל.

האם הטרנספורמציה של הזהב מצדיקה מחיר יעד של 7,000 דולר?שוק הזהב העולמי עובר שינוי פרדיגמה יסודי, כאשר המתכת הופכת מגידור תיק פסיבי לצורך אסטרטגי. עם חוב לאומי אמריקאי העולה על 38 טריליון דולר ויחס חוב-תוצר מעל 124%, הדו"ח טוען כי פיחות חוב ריבוני הפך לבלתי נמנע מבחינה מתמטית, מה שמאלץ בנקים מרכזיים לשליטה בתשואות ודילול מטבע תמידי. במקביל, שברים גיאופוליטיים, כמו לכידת נשיא ונצואלה מדורו בינואר 2026 והסלמה באזור הארקטי, דוחפים מדינות להתרחק מהסתמכות על עתודות דולר "מלוחמות". השקת מטבע ה"Unit" של ברית ה-BRICS באוקטובר 2025, המגובה ב-40% זהב, מאותתת על מאמץ עולמי מתואם להחזיר את הזהב כנכס עתודה נייטרלי אולטימטיבי.

התכנסות כוחות אלו יוצרת "מחסור בהיצע" על רקע ירידה באיכות העפרות ועלויות ייצור עולות. עם חוב עולמי המתקרב ל-346 טריליון דולר וסיכוני לוחמת סייבר המדגישים את מעמדו של הזהב כ"גידור אנלוגי" החסין מפני מניפולציה דיגיטלית, הדו"ח חוזה 7,000 דולר לאונקיה לא כספקולציה אלא כתמחור מחדש רציונלי. התזה גורסת כי הזהב הפך מנכס "נחמד שיש" לחומר אסטרטגי "חובה" עבור בנקים מרכזיים, חברות טכנולוגיה ומשקיעים המחפשים הגנה מפני קריסה מערכתית.

מעבר לדינמיקה המוניטרית, הזהב הופך חיוני לתשתיות הטכנולוגיות. מהפכת ה-AI יוצרת ביקוש תעשייתי קשיח, כאשר רכיבי זהב חיוניים לניהול תרמי בשבבי ביצועים גבוהים, כגון ה-B200 של NVIDIA. "מס ה-AI" הזה מוציא את המתכת מהמחזור לצמיתות. רפורמות בזל 3 האיצו את הביקוש על ידי העלאת זהב פיזי למעמד של נכס Tier 1. בנוסף, יישומים חדשים במחשוב קוונטי, ננו-רפואה ותשתית חלל, כולל פריסת לווייני ה-6G של סין, יוצרים מקורות צריכה חדשים לחלוטין.

XAUUSD (M30) – סוחרים מתחת לקצה⚡️ תוכנית שבועית באמצעות פרופיל נפח + נזילות (ליאם)

סיכום מהיר:

הזהב מסר זה עתה דחיפה אימפולסיבית חזקה וכעת מתייצב ממש מתחת לשיאים, מה שזו התנהגות "כיווץ" קלאסית לפני ההתרחבות הבאה. עם תנאים מאקרו עדיין רגישים (דולר אמריקאי, תשואות, ציפיות מהפד + כותרות גיאו-פוליטיות), הגישה הטובה ביותר השבוע היא לא לרדוף - לסחור באזורי נזילות ואזורי ערך (POC/VAL) במקום.

1) הקשר מאקרו (למה המחיר מתנהג כך)

כאשר הכותרות כבדות, הזהב לעתים קרובות זז בשני שלבים:

ריצה לנזילות קנייה → משיכה לערך → ואז להחליט האם לנטות או לנדוד.

זוהי הסיבה לכך שהשבוע אני מתמקד ב:

מכירת תגובות בפרימיום, ו

רכישת ירידות לערך (POC/VAL)

ולא רכישת נרות באמצע הטווח.

2) מה שמציג פרופיל הנפח על הגרף שלך

הגרף M30 שלך מדגיש את "אזורי הכסף" העיקריים בצורה ברורה מאוד:

🔴 נזילות מכירה (תגובה בפרימיום)

4577 – 4579: אזור נזילות מכירה / אזור תגובה (טוב לסקאלפ או לנפילה קצרה אם יש הדחה).

🟢 נזילות קנייה (משיכה רדודה)

4552 – 4555: אזור המשיכה הנקייה להישאר מתואם עם המבנה הבוליסטי.

🟦 אזורי POC (ערך – היכן שהשוק עושה את העסקים הרבים ביותר)

קנייה POC 4505 – 4508: מגנט ערך משמעותי; המחיר לעתים קרובות חוזר לאזור הזה.

קנייה POC 4474 – 4477: אזור ערך עמוק יותר / אזור רענון אם נקבל נסיגה חדה יותר של הנזילות.

➡️ לוגיקה פשוטה של VP: POC = מגנט מחיר. כאשר המחיר בפרימיום, הסבירות לסיבוב חזרה לערך תמיד על השולחן.

3) תרחישי מסחר לשבוע (סגנון ליאם: סחר ברמה)

✅ תרחיש A (עדיפות): קנייה של המשיכה ל-4552–4555

קנייה: 4552 – 4555

SL: מתחת ל-4546

TP1: 4577 – 4579

TP2: המשך לעבר השיאים אם נשבור ונחזיק מעל 4580 בצורה נקייה

הכניסה הטובה ביותר "בעקבות הטרנד" אם ההמשיכה נשארה רדודה.

✅ תרחיש B (הכניסה הטובה ביותר ל-VP): קנייה ב-POC 4505–4508

קנייה: 4505 – 4508

SL: מתחת ל-4495

TP: 4552 → 4577 → גבוה יותר אם המומנטום חוזר

אם השוק רץ לנזילות ויורד חזרה לערך, זהו האזור שאני רוצה הכי הרבה.

✅ תרחיש C (נפילה עמוקה): קנייה POC 4474–4477

קנייה: 4474 – 4477

SL: מתחת ל-4462

TP: 4505 → 4552 → 4577

זהו תצורת ה"תם" — לא קורה לעיתים קרובות, אבל באיכות גבוהה כאשר זה קורה.

⚠️ תרחיש D (סקאלפ): מכירת תגובה ב-4577–4579

מכירה (סקאלפ): 4577 – 4579 (רק עם ההדחה/סגירה חלשה ברורה)

SL: מעל 4586

TP: 4560 → 4552

זהו מכירה של תגובה לטווח הקצר, לא קריאה דובית לטווח הארוך בעוד המבנה נשאר נתמך.

4) רשימת בדיקה לביצוע (כדי להימנע מלהיות נערף)

אין כניסות באמצע הטווח — רק באזורים.

המתן לאישור M15–M30: הדחה / חבירה / MSS.

פזר באופנים — שיאים לעתים קרובות מביאים עליות מהירות ונפילות חדות.

אם הייתי צריך לבחור תצורה "נקייה" אחת השבוע: קנייה של המשיכה ל-4552–4555, ואם נקבל רענון עמוק יותר, אני אכין את עצמי ב-POC 4505–4508.

xauusd תכנית מסחר זהב פרופיל נפח poc נזילות פעולת מחיר מבנה שוק מסחר שוטף

האם רובוטים ינצחו במירוץ המינרלים של ארה"ב?נאוטיקוס רובוטיקס (Nauticus Robotics) (נאסד"ק: KITT) ביצעה תפנית מחברה ספקולטיבית לשירותי אנרגיה לנכס אסטרטגי הממוקם בצומת שבין ביטחון לאומי לעצמאות במשאבים. המהפך של החברה מתמקד ברובוטיקה תת-ימית אוטונומית שנועדה להפיק מינרלים קריטיים מקרקעית הים העמוקה, כתגובה לכמעט-מונופול של סין (שליטה של מעל 80%) על יסודות עפר נדירים החיוניים למערכות הגנה ולמעבר לאנרגיה ירוקה. בעקבות הצו הנשיאותי של הנשיא טראמפ מאפריל 2025 המכריז על מינרלים מקרקעית הים כ"אינטרס ביטחוני לאומי ליבה", נאוטיקוס הבטיחה מסגרת הונית של 250 מיליון דולר והודיעה על כניסתה לחיפושי מינרלים בים עמוק, מה שממצב אותה כמאפשרת הטכנולוגית של אינטרסים אמריקאיים במה שהדו"ח מכנה "המלחמה הקרה הכחולה".

ה"חפיר" הטכנולוגי של החברה נשען על פלטפורמת ה-Aquanaut הייחודית שלה, רכב תת-ימי אוטונומי בסגנון "רובוטריק" ההופך ממצב שיוט gestroomlined לתצורת עבודה עם יכולת ריחוף, בשילוב עם הזרוע המניפולטיבית החשמלית Olympic ומערכת ההפעלה ToolKITT. טכנולוגיה זו מציעה הפחתת עלויות של 30-40% לעומת פעולות מאוישות מסורתיות על ידי ביטול הצורך בספינות תמיכה יקרות והחלפת עבודה אנושית במערכות אוטונומיות. נאוטיקוס השיגה לאחרונה ציוני דרך קריטיים, כולל בדיקות מוצלחות בעומק של 2,300 מטר, חזרה לעמידה בתנאי נאסד"ק (דצמבר 2025), ושילוב התוכנה שלה ב-ROVs של צד שלישי, מה שמאמת הן את היכולת הטכנית והן את הכדאיות המסחרית. רישוי ToolKITT לשדרוג רכבים תת-ימיים קיימים מייצג הזדמנות להכנסה בעלת שולי רווח גבוהים על פני אלפי נכסים קיימים.

עם זאת, סיכוני ביצוע משמעותיים ממתנים מיצוב אסטרטגי זה. החברה "שרפה" 134.9 מיליון דולר בשנת 2024 ורשמה הכנסות של 2 מיליון דולר בלבד ברבעון השלישי של 2025, כשהיא מסתמכת במידה רבה על מימון הוני מדלל דרך מסגרת ה-250 מיליון דולר שלה (המוגבלת ל-19.99% מהמניות). המעבר לכריה בים עמוק נותר לא מוכח בקנה מידה מסחרי. סקר נודולים שונה בתכלית מהפקה, והמסגרות הרגולטוריות ממשיכות להתפתח בצל מחלוקות סביבתיות. נאוטיקוס מתמודדת עם תחרות מצד חברות ממשלתיות סיניות עתירות הון וענקיות חפירה מסורתיות, תוך ניווט בדרישות אבטחת סייבר (תאימות CMMC) לחוזים ביטחוניים. החברה נותרת תחת סטטוס "Panel Monitor" של נאסד"ק עד דצמבר 2026, כאשר כל הפרה עתידית תגרור מחיקה מיידית. ההצלחה תלויה בביצוע מסונכרן של הרחבת הטכנולוגיה, רכישת חוזים ממשלתיים ומומנטום מדיניות חיובי, מה שהופך את נאוטיקוס להימור בעל שונות גבוהה בשאלה האם רובוטיקה אוטונומית אכן יכולה לשבור את אחיזת החנק של סין על מינרלים קריטיים תוך הישרדות המסע הרעוע לרווחיות.

להשקיע ב-AI... בלי לקנות עוד מניות טכנולוגיההחשיבה היא לטווח בינוני-ארוך.

בינה המלאכותית זה לא רק תוכנה ושבבים, זה גם… מתכות. עם הקפיצה בביקוש למרכזי נתונים, לרובוטיקה ולאנרגיה נקייה, יש כמה סחורות כמו נחושת, אורניום ומתכות נדירות שהופכים לנכסים מבוקשים במיוחד.

מתכות נדירות, זה הלב של הרובוטיקה. המתכות הנדירות (קבוצה של יסודות כימיים, עם תכונות ייחודיות החיוניים לטכנולוגיה המודרנית) חיוניות לייצור מגנטים קבועים שנמצאים בתוך מנועים חשמליים ורובוטים.

על פי הערכות מומחים, עד 2050 יהיו בעולם עד מיליארד רובוטים הומנואידים, וכל אחד מהם צריך לפחות כ־2.7 ק"ג של מגנטים המבוססים על מתכות נדירות. אגב, רובוטים תעשייתיים זקוקים אפילו ליותר.. פי שבע. לכן הביקוש ליסודות נדירים עשוי לצמוח בקצב שנתי ממוצע של כ- 50% עד 2035.

MP Materials היא המפיקה האמריקאית היחידה של יסודות נדירים. יש לה גיבוי של משרד ההגנה האמריקאי והיא חתמה לאחרונה על חוזה גדול עם אפל.

בינתיים טכנית, היא נסחרת מעל הממוצעים הנעים 20,50,200 ימים.

בנוסף, RSI מתקרב לאיזורי קניות יתר, אז צפוי תיקון לפני המשך עליות.

בכל אופן, מעניין לראות או להנות מההתפתחויות הללו..

אין בכתוב כל המלצה לפעולה כלשהי, כל הנ"ל עפ"י שיקול דעתכם, כללי מסחר/השקעות המקובלים עליכם, אסטרטגיות מסחר וניהול עיסקה והסיכונים המועדפים עליכם.🌷