כניסת Datadog למדד S&P 500: פרדיגמה חדשה בטכנולוגיה?דאטאדוג (DDOG), פלטפורמת ניטור ענן מובילה, ציינה לאחרונה אבן דרך משמעותית עם הכללתה במדד S&P 500. ההכרזה, שפורסמה ב-2 ביולי 2025, אישרה כי דאטאדוג תחליף את ג'וניפר נטוורקס (JNPR) לפני פתיחת המסחר ביום רביעי, 9 ביולי. השינוי הבלתי מתוכנן התרחש לאחר השלמת רכישת ג'וניפר נטוורקס בידי Hewlett-Packard Enterprise Co. (HPE) באותו יום. השוק הגיב בחיוב, ומניית דאטאדוג זינקה בכ-9.4% במסחר המאוחר, רושמת שיא של חמישה חודשים. עלייה זו משקפת את "תופעת המדד", הנובעת מזרימת כספים לקרנות פסיביות. שווי השוק של דאטאדוג, נכון ל-2 ביולי 2025, הסתכם בכ-46.63 מיליארד דולר, הרבה מעל הסף המינימלי של מדד S&P 500, שעומד על 22.7 מיליארד דולר החל מ-1 ביולי 2025.

הביצועים הפיננסיים של דאטאדוג מחזקים את מעמדה. ברבעון הראשון של 2025 דיווחה החברה על הכנסות של 762 מיליון דולר ורווח נקי על פי GAAP של 24.6 מיליון דולר. בשנת 2024 כולה הגיעו הכנסותיה ל-2.68 מיליארד דולר. בעוד שמסמך החברה טען כי שוק ניטור הענן מוערך ב"מעל 10 מיליארד דולר", הערכות עצמאיות של Mordor Intelligence מצביעות על שוק "פלטפורמות ניטור" בשווי של כ-2.9 מיליארד דולר ב-2025, עם צמיחה שנתית ממוצעת (CAGR) של 15.9% עד לשווי של 6.1 מיליארד דולר ב-2030. לעומת זאת, Market Research Future מעריכה כי שוק "שירותי ניטור מערכות כולל" יגיע ל-8.56 מיליארד דולר ב-2025, עם CAGR של 22.37% עד 2034. הבדלים אלו נובעים מהגדרות שונות של השוק. דאטאדוג מתחרה בשוק זה מול חברות כמו Elastic, ענקיות הענன் אמזון ומיקרוסופט, וכן סיסקו, שרכשה את Splunk ב-18 במרץ 2024.

החלטת ועדת S&P לכלול את דאטאדוג, למרות שחברות כמו AppLovin מחזיקות בשווי שוק גבוה יותר של 114.65 מיליארד דולר (נכון ל-2 ביולי 2025), משקפת העדפה אסטרטגית לטכנולוגיה ארגונית בסיסית המספקת מענה לצרכי תשתית קריטיים. המהלך מסמן שינוי במדד S&P 500, המשקף יותר ויותר את החשיבות של ניהול תשתיות מבוססות תוכנה וניתוח נתונים כמנוע כלכלי מרכזי, מעבר לחומרה מסורתית או תוכנה לצרכנים. בניגוד לטענה במסמך כי Workday נכללה במדד ב-2012, היא הוספה בפועל ב-23 בדצמבר 2024, לפני צמיחתה המשמעותית בתחום ה-SaaS הארגוני. כניסתה של דאטאדוג למדד מהווה איתות משמעותי לתחומי טכנולוגיה שהגיעו למסה קריטית ולאישור מוסדי, ומכוונת את ההשקעות והתכנון האסטרטגי בעולם הטכנולוגיה הארגונית.

ניתוח פונדמנטאלי

אין DATAאין DATA ❗

CRCL

סקירה על קבוצת סירקל אינטרנט בע"מ פועלת כפלטפורמה, רשת ותשתית שוק עבור יישומי סטייבלקויין ובלוקצ'יין. החברה מספקת חבילת סטייבלקויין ומוצרים נלווים הכוללים פלטפורמת שירות רשת ופלטפורמת יישומים לארגונים ליהנות מסטייבלקויין וממערכת הפיננסית באינטרנט. מנפיקה סטייבלקויין הנקוב בדולר אמריקאי. רשת הסטייבלקויין שלה כוללת סטייבלקויין של סירקל, קרנות טוקניות, נזילות, תשלומים ושירותי פיתוח, כמו גם שירותי אינטגרציה.

החברה החלה להיסחר בבורסה ב- 5 לחודש (יוני) השנה (2025).

בפן הפונדמנטלי >

החפיר של החברה רחב היא בין החברות המעטות שעשו צעד קונקרטי בקבלת רגולציה כמו MiCA באירופה, BitLicense בניו יורק והתאמה ל-GENIUS Act בארה״ב מה שמעניק לה יתרון ברור מול מתחרות כמו Tether שלא תמיד שקיפות רגולטורית, בנוסף הגישה בקשת רישיון ל “First National Digital Currency Bank, N.A.” מה- OCC שיאפשר לה לתת שירותי Digital Asset Custody, USDC management ותשתית בנקאית עם פיקוח בכפיפות רגולציה שזו כבר פריצת דרך של ממש מול מתחרים כמו BNY Mellon ו State Street.

בנוסף יש לחברה שיתופי פעולה פיננסים עם גופים ותשתיות מסורתיות כמו למשל השותפות עם Fiserv. ויש לה יתרון מובהק באמצעותUSDC היא שולטת בכ- 24% עד 35% משוק ה stablecoin שהיא הבחירה ברוב פלטפורמות כמו Coinbase, VISA, ו Walmart מה שמקנה לה יתרון עקבי ותלות גבוהה מצד משתמשים ולקוחות.

יש קושי רב לנתח את החברה פונד' כראוי כי חסרים המון נתונים אבל החלטתי ללכת על הבסיס של הבסיס על מנת לתת הערכת שווי שעשויה להיות לא מדויקת בגלל החוסר בנתונים יחד עם זאת עדיין ניתן להסתמך עליה ברמה הבסיסית.

🔮 מרווחי שווי הוגן >

מחיר נוכחי : 192.53$

שווי הוגן נוכחי : 197.6$

אפסייד משווי הוגן : 2.63%

שווי הוגן עתידי : 142.93$

אפסייד משווי הוגן עתידי : 25.76%-

בגזרה הטכנית >

אין די זמן שהמניה נסחרת על מנת שנאמוד את הטווחים הארוכים ולכן ההתייחסות הפעם היא לטווח יומי בלבד, על פניו המניה מזנקת מאזור 60$ בהנפקתה ועד לשיא של כ 300$

לאחר מכן חווה תיקון טכני שמדרדר אותה עד לרמת 180$ כאשר אתמול ושילשום ניתנו איתותי היפוך והם מעידים במידת מה על אזור כניסה נוח לחבור למניה עבור מי שמעוניין לעשות זאת.

ציון לפי פרמטרים :

🌱 צמיחה > ל.ר.

💵 רווחיות > ל.ר.

⚙ מדדי יעילות > ל.ר.

💪🏻 חוסן פיננסי > ל.ר.

💰 דיב' > ל.ר.

📈 מומנטום > ל.ר.

🏰 חפיר תחרותי > ל.ר.

🔮 ציון למרווחי שווי הוגן > ל.ר.

ציון כולל – ל.ר.

לסיכום >

חסרים לי המון נתונים וקשה לי לקבוע, אם להסתמך רק על התמחור ועל הטכני כנראה שהיא עוד תעלה עד שתחזור לקרקע המציאות.

👨🏼💼הכותב רוני פסח אינו יועץ השקעות, הסקירה הינה לצורכי לימוד בלבד ואין האמור בסקירה להוות המלצה או אי המלצה לביצוע או אי ביצוע קניה או מכירה של ניירות ערך ואינה מהווה ייעוץ השקעות, רוח הסקירה, אופי התוכן והכותרות נועדו אך ורק לצורכי יצירת עניין ובידור לקוראים.

קראתם ? אהבתם ? תפרגנו ב 👍🏻לחצו עוקב ושתפו חברים...

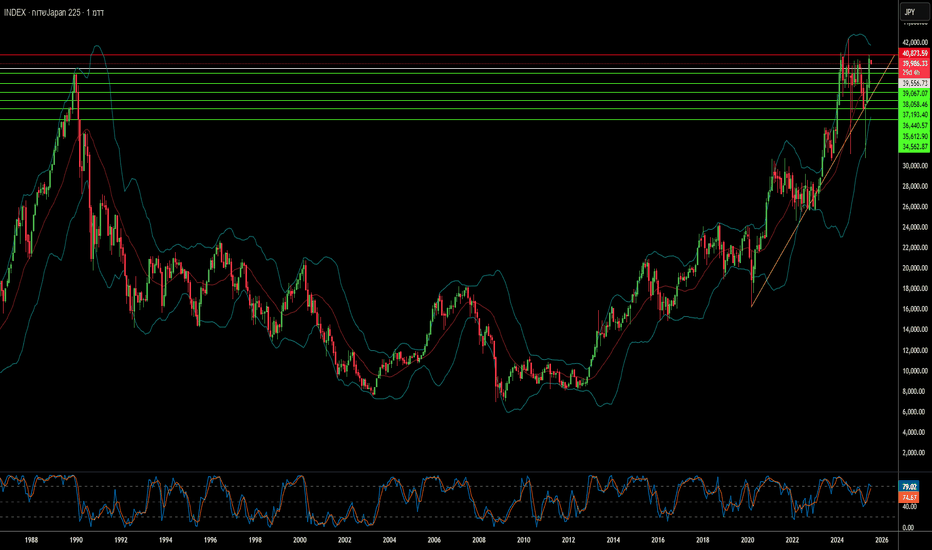

האם עתידה הכלכלי של יפן נתון בצומת דרכים בגלל מכסי מגן?מדד ניקיי 225, מדד המניות המוביל של יפן, מצוי בנקודה קריטית, תחת לחצים כבדים בשל איומי הממשל האמריקאי להטיל מכסים של עד 35% על יבוא מיפן. עמדה נחרצת זו של נשיא ארצות הברית, דונלד טראמפ, כבר הובילה לירידות חדות בשוק המניות היפני: מדד ניקיי 225 צנח ב-1.1%, ומדד טופיקס הרחב יותר ירד ב-0.6% ביום רביעי – עדות להפסדים מתמשכים. תגובת השוק המיידית, שהתאפיינה במכירה גורפת בכל המגזרים, משקפת חרדה עמוקה בקרב משקיעים ותמחור מוקדם של תרחישים שליליים, במיוחד בתעשיות הרכב והחקלאות, הנחשבות לפגיעות במיוחד.

המועד האחרון, ה-9 ביולי, להשגת הסכם סחר הוא מכריע, שכן הנשיא טראמפ הבהיר כי לא יאריך את תקופת ההשהיה הנוכחית של המכסים. המכסים המוצעים גבוהים משמעותית מהמכסים הקיימים וצפויים להוות נטל כלכלי כבד על תעשיות שכבר מתמודדות עם מיסוי קיים. כלכלת יפן, שכבר סובלת מהתכווצות לאחרונה בתוצר המקומי הגולמי ומירידה מתמשכת בשכר הריאלי, חשופה במיוחד להלם חיצוני שכזה. השבריריות הכלכלית הנוכחית מרמזת כי המכסים עלולים להחריף את החולשות הקיימות, לדחוף את המדינה לעבר מיתון ולהגביר את חוסר שביעות הרצון הציבורי.

מעבר לדאגות הסחר המיידיות, נראה כי וושינגטון מנצלת את איום המכסים ככלי ללחץ על בעלות בריתה, ובהן יפן, להגדיל את הוצאות הביטחון עד ל-5% מהתמ"ג, על רקע מתיחות גיאופוליטית הולכת וגוברת. דרישה זו מערערת את הברית הביטחונית ה"בלתי מעורערת" בין ארצות הברית ליפן, כפי שניכר בקשיים דיפלומטיים ובאתגרים פוליטיים פנימיים ביפן לעמוד ביעדי ההגנה השאפתניים. אופייה הבלתי צפוי של מדיניות הסחר האמריקאית, בשילוב עם המתיחות הגיאופוליטית, יוצר סביבה מורכבת שבה היציבות הכלכלית והעצמאות האסטרטגית של יפן נתונות לאתגר משמעותי, המחייב התאמות אסטרטגיות מקיפות ביחסיה הבינלאומיים.

האם BigBear.ai היא המובילה הבאה בתחום הבינה המלאכותית הביטחונית?BigBear.ai (NYSE: BBAI) מתבססת כשחקנית מרכזית בנוף הבינה המלאכותית, במיוחד בתחומי הביטחון הלאומי וההגנה הקריטיים. בעוד שהיא מושווית לעיתים לענקית התעשייה Palantir, BigBear.ai מייצרת לעצמה נישה ייחודית באמצעות התמקדות ביישומי לוחמה מודרניים, כולל הכוונת כלי רכב בלתי מאוישים ומיטוב משימות. החברה זכתה לאחרונה לתשומת לב רבה מצד משקיעים, כפי שמעיד זינוק של 287% במניה בשנה האחרונה ועלייה חדה בהתעניינות המשקיעים. ההתלהבות הזו נובעת ממספר גורמים מרכזיים, כולל עלייה של פי 2.5 בהזמנות עתידיות ל-385 מיליון דולר עד מרץ 2025 והשקעה משמעותית במחקר ופיתוח – סימן לצמיחה מוצקה.

הכוח הטכנולוגי של BigBear.ai עומד בבסיס מעמדה העולה. החברה מפתחת מודלים מתקדמים של בינה מלאכותית ולמידה חישובית לשימושים מגוונים – ממערכות זיהוי פנים בשדות תעופה בינלאומיים כמו JFK ו-LAX ועד תוכנה לבניית אוניות בתמיכת בינה מלאכותית עבור חיל הים האמריקאי. פלטפורמת Pangiam שלה לאיתור איומים ותמיכה בקבלת החלטות משפרת את ביטחון שדות התעופה באמצעות שילוב עם טכנולוגיות סריקת CT מתקדמות, בעוד שקונדקטורOS מאפשרת תקשורת ותיאום מאובטחים בין רחפנים במסגרת פרויקט Linchpin של צבא ארה"ב. פתרונות חדשניים אלה ממצבים את BigBear.ai בחזית הבינה המלאכותית הביטחונית על רקע נוף גיאופוליטי משתנה והשקעות גוברות בתחום.

שיתופי פעולה אסטרטגיים וסביבת שוק תומכת ממשיכים לקדם את BigBear.ai. החברה יצרה לאחרונה שותפות מרכזית באיחוד האמירויות עם Easy Lease ו-Vigilix Technology Investment להאצת אימוץ הבינה המלאכותית בתחומים כמו תחבורה ולוגיסטיקה – צעד משמעותי בהתרחבותה הבינלאומית. בנוסף, חוזים עם מחלקת ההגנה של ארה"ב, כולל בתחום ניהול צי J-35 והערכת סיכונים גיאופוליטיים, מדגישים את חשיבותה לממשל האמריקאי. למרות אתגרים כמו קיפאון בהכנסות, גידול בהפסדים ותנודתיות במניה, מיצובה האסטרטגי של BigBear.ai, צמיחת צבר ההזמנות והחדשנות המתמשכת בפתרונות קריטיים מציגים הזדמנות השקעה מסקרנת עם סיכון גבוה אך פוטנציאל לתשואות גבוהות.

נקודה קריטית !FOREXCOM:USDILS

השקל ממשיך להתחזק מול הדולר ושוחק לנו באכזריות את המרכיב הדולרי בתיק ההשקעות !

השאלה כמה זה עוד ימשך ולאן נגיע תלויה כעת על האוצר שבנתיים לא עושה דבר על מנת למנוע את הצרה הזו, וזו לא רק צרה של תיקים אלא צרה שיש לה גם השפעות משמעותיות על יוקר המחייה והאינפלציה אבל אני לא אכנס לזה עכשיו...

נכון לעכשיו אנחנו בנקודה קריטית ביותר על רמת תמיכה מינורית ושבירה של הרמה הזו עלולה לדרדר אותנו עד לרמה של 3.1 שקל לדולר.

להערכתי הסבירות שזה יקרה נמוכה וסביר יותר שהאוצר יתערב ויחזיר את הדולר לרמה של 3.5 לפחות.

האם הפסו המקסיקני נמצא בצומת דרכים?הטלת סנקציות אמריקאיות על שלושה מוסדות פיננסיים מקסיקניים - CIBanco, Intercam Banco ו-Vector Casa de Bolsa - עוררה דיון קריטי בנוגע ליציבות הפסו המקסיקני ולדינמיקה המורכבת של יחסי מקסיקו-ארה"ב. וושינגטון מאשימה את המוסדות הללו בהלבנת כספים בסך מיליוני דולרים עבור קרטלי סמים ובתיווך תשלומים עבור חומרים לייצור פנטניל, במסגרת החוק האמריקאי החדש למאבק בפנטניל. אף ששלושת המוסדות מחזיקים יחד בפחות מ-3% מסך נכסי הבנקאות במקסיקו, לצעד זה משמעות סמלית רבה, והוא מעורר שאלות לגבי עתיד הפסו. ממשלת מקסיקו, בראשות הנשיאה קלאודיה שיינבאום, דחתה את ההאשמות בתוקף, דרשה ראיות מוצקות ופתחה בחקירות משלה, כולל הטלת פיקוח רגולטורי זמני על CIBanco ו-Intercam להגנת המפקידים.

מבחינה כלכלית, הפסו מתמודד עם מציאות מורכבת. לפני הסנקציות, הפסו המקסיקני הפגין חוסן מרשים והתחזק מול הדולר, הודות לשיעורי ריבית גבוהים במקסיקו וזרמי סחר איתנים עם ארה"ב. עם זאת, הפער במדיניות המוניטרית - כאשר בנק מקסיקו מוריד את הריבית והפדרל ריזרב האמריקאי נוקט בגישה נצית- עלול ליצור לחץ שלילי על הפסו. למרות שרוב האנליסטים סבורים כי הסנקציות הממוקדות אינן מהוות סיכון מערכתי לכלכלת מקסיקו, הן מוסיפות שכבה של אי-ודאות: חששות מפני בריחת הון, עלויות ציות מוגברות לבנקים אחרים וירידה אפשרית באמון המשקיעים - גורמים שעשויים להפעיל לחץ מטה על ערך הפסו.

מבחינה גיאופוליטית, הסנקציות מדגישות את המאמץ המתגבר של ארה"ב להילחם בסחר בפנטניל, כחלק ממערך לחצים רחב יותר הכולל סחר וביטחון. איומיו של הנשיא לשעבר דונלד טראמפ להטיל מכסים על יבוא ממקסיקו כדי להתמודד עם זרימת הסמים ממחישים את התנודתיות ביחסים הדו-צדדיים. הסנקציות משמשות מסר פוליטי חריף מוושינגטון, המבטא את נחישותה להתמודד עם משבר הפנטניל בכל החזיתות, כולל המסלול הפיננסי. חיכוך דיפלומטי זה, בשילוב עם סוגיות של הגירה ושיתוף פעולה ביטחוני, יוצר הקשר מורכב לשער החליפין בין הדולר לפסו. למרות הקשרים ההדוקים בין ממשלות מקסיקו וארה"ב, לחצים אלה בוחנים את גבולות שיתוף הפעולה ועשויים להשפיע על מגמת הפסו בטווח הבינוני.

האם AMD עומדת לעצב מחדש את עתיד הבינה המלאכותית והמחשוב?חברת Advanced Micro Devices (AMD) מחזקת במהירות את מעמדה בשוק, ובאחרונה הצליחה לשנות את דעתם של אנליסטים ספקנים מ-Wall Street. אנליסט מחברת Melius Research, בן רייצ'ס, שדרג את מניית AMD ממצב "החזקה" ל"קנייה", והעלה את מחיר היעד מ-110 דולר ל-175 דולר. שדרוג זה משקף את ההתקדמות המשמעותית של AMD בתחום שבבי הבינה המלאכותית (AI) ומערכות המחשוב. התחזית האופטימית נובעת מביקוש הולך וגובר מצד ספקי ענן מובילים וגופים ממשלתיים, וכן מהזדמנויות הכנסה משמעותיות בתחום עומסי עבודה של בינה מלאכותית. שדרוג נוסף של חברת CFRA ל"קנייה חזקה" מדגיש את השינוי בתפיסה, תוך התמקדות בהשקות המוצרים החדשים של AMD והרחבת בסיס הלקוחות שלה, הכולל שחקנים מרכזיים כמו Oracle ו-OpenAI, בזכות טכנולוגיית השבבים המתקדמת שלה ומערכת התוכנה ROCm המתפתחת.

ההתקדמות של AMD בתחום שבבי הבינה המלאכותית בולטת במיוחד. סדרת MI300 של החברה, הכוללת את MI300X עם זיכרון HBM3 בנפח 192 גיגה-בייט המוביל בתעשייה, והסדרה החדשה MI350, מציעות יתרונות משמעותיים במחיר ובביצועים בהשוואה למתחרות כמו H100 של Nvidia. באירוע "Advancing AI 2025" שהתקיים ב-12 ביוני, AMD הציגה את היכולת של MI350 לשפר את יעילות האנרגיה עד פי 38 באימון בינה מלאכותית, וכן חשפה את מערכות ה-AI המקיפות בשם "Helios". פתרונות אלה, המבוססים על מעבדי MI400 העתידיים ומ�mediaplayer ומעבדי EPYC "Venice" מבוססי Zen 6, ממצבים את AMD כמתחרה מובילה בשוק מפעילי הענן הגדולים. כש-58% מתקציבי הבינה המלאכותית צפויים להיות מוקצים לעומסי עבודה של AI, ההתמקדות של AMD בפלטפורמות יעילות וניתנות להרחבה ממצבת אותה כמובילה פוטנציאלית בשוק מרכזי הנתונים של הבינה המלאכותית.

מעבר לבינה המלאכותית, AMD פורצת את גבולות המחשוב המסורתי עם מעבדי Ryzen Zen 6 הקרובים, שצפויים, לפי דיווחים, להגיע למהירויות שעון גבוהות במיוחד של מעל 6 גיגה-הרץ, עם שיאים אפשריים של 6.4-6.5 גיגה-הרץ. המעבדים, המבוססים על תהליך ייצור 2nm מתקדם של TSMC, מפותחים על ידי הצוות שמאחורי Zen 4 ומבטיחים שיפורים משמעותיים בארכיטקטורה ובביצועים לכל מחזור שעון. למרות שמדובר ביעדים מודלפים, השילוב בין היכולות המוכחות של AMD והטכנולוגיה החדשנית של TSMC הופך את המהירויות השאפתניות הללו לאפשריות. אסטרטגיה זו שואפת לספק שיפורי ביצועים מרשימים למשתמשי מחשבים אישיים ולקוחות ארגוניים, תוך חיזוק מעמדה של AMD מול מעבדי Nova Lake של אינטל, הצפויים להגיע ב-2026.

למה מניית CrowdStrike מזנקת בעיצומו של כאוס סייבר?הנוף הדיגיטלי הופך ליותר ויותר רווי באיומי סייבר מתוחכמים, מה שהופך את אבטחת הסייבר מהוצאה טכנולוגית שולית לחיונית לעסקים. עם תחזיות לנזקי פשעי סייבר עולמיים שיגיעו ל-10.5 טריליון דולר בשנה עד 2025, ארגונים מתמודדים עם קנסות כבדים, שיבושים תפעוליים ופגיעה במוניטין כתוצאה מפרצות מידע ומתקפות כופר. סביבה מאיימת זו יצרה ביקוש דחוף ובלתי מתפשר לפתרונות אבטחה חזקים, ומציבה חברות מובילות בתחום הסייבר כמו CrowdStrike כגורם מפתח ליציבות כלכלית וצמיחה.

העלייה המרשימה של CrowdStrike נובעת ישירות מהביקוש הגובר, המונע על ידי מגמות כמו טרנספורמציה דיגיטלית נרחבת, אימוץ טכנולוגיות ענן, ועלייה במודלים של עבודה היברידית. שינויים אלה הרחיבו באופן משמעותי את תחום החשיפה להתקפות, וחייבו פתרונות אבטחה מבוססי ענן שמגנים על נקודות קצה מגוונות ועומסי עבודה בענן. ארגונים נותנים עדיפות לחוסן סייבר ומחפשים פלטפורמות משולבות המספקות גילוי יזום ותגובה מהירה. פלטפורמת Falcon של CrowdStrike, עם ארכיטקטורת סוכן יחיד מבוססת בינה מלאכותית, עונה ביעילות על צרכים אלה, ומספקת מודיעין איומים בזמן אמת ויכולת התרחבות חלקה בין מודולי אבטחה שונים - מה שמוביל לשימור לקוחות גבוה והזדמנויות מכירה נוספות.

הביצועים הפיננסיים החזקים של החברה מדגישים את מעמדה המוביל בשוק ואת היעילות התפעולית שלה. CrowdStrike מדווחת בעקביות על צמיחה מרשימה בהכנסה חוזרת שנתית (ARR), רווחי תפעול גבוהים לפי תקני GAAP, ותזרים מזומנים חופשי חזק - עדות למודל עסקי רווחי ובר-קיימא. הכוח הפיננסי הזה, יחד עם חדשנות מתמשכת ושיתופי פעולה אסטרטגיים, ממקם את CrowdStrike לצמיחה ארוכת טווח. ככל שארגונים שואפים לאחד ספקי אבטחה ולפשט תהליכים מורכבים, הפלטפורמה המקיפה של CrowdStrike ממוקמת באופן אידיאלי ללכוד נתח שוק גדול יותר מהוצאות אבטחת הסייבר העולמיות - ומחזקת את מעמדה כמרכיב מרכזי בכלכלה הדיגיטלית וכהשקעה אטרקטיבית בסביבה רוויית סיכונים.

האם גאופוליטיקה יכולה להוביל לעליית מגזר הטכנולוגיה?מדד הנאסד"ק חווה לאחרונה זינוק משמעותי, בעקבות הפחתת מתיחות מפתיעה בין ישראל לאיראן. לאחר סוף שבוע שבו דווח כי כוחות אמריקאיים תקפו מתקנים גרעיניים באיראן, המשקיעים התכוננו ליום שני תנודתי. עם זאת, תגובתה המאופקת של איראן – מתקפת טילים על בסיס אמריקאי בקטאר, ללא נפגעים או נזק משמעותי – אותתה על כוונה ברורה להימנע מהסלמה רחבה. רגע מכריע זה הסתיים בהכרזתו של הנשיא טראמפ על "הפסקת אש מוחלטת" ב-Truth Social, מה שהוביל מיידית לעלייה חדה בחוזים העתידיים בארה"ב, כולל הנאסד"ק. המעבר המהיר מהסלמה גאופוליטית להפסקת אש מוצהרת שינה את תפיסת הסיכון, והפיג דאגות מיידיות שהכבידו על השווקים העולמיים.

הרגיעה הגאופוליטית הזו השפיעה לטובה במיוחד על מדד הנאסד"ק, מדד המוטה מאוד לטובת מניות טכנולוגיה וצמיחה. חברות אלו, שמתאפיינות לעיתים קרובות בשרשראות אספקה גלובליות ותלות בשווקים בינלאומיים יציבים, משגשגות בסביבה של אי-ודאות מצטמצמת. בניגוד לענפים הקשורים למחירי סחורות, חברות טכנולוגיה שואבות ערך מחדשנות, נתונים ונכסי תוכנה – תחומים שפחות רגישים להפרעות גאופוליטיות ישירות עם הפחתת המתח. ההפוגה הנתפסת בסכסוך לא רק חיזקה את ביטחון המשקיעים בחברות הצמיחה, אלא גם הפחיתה את הלחץ על הפדרל ריזרב בנוגע למדיניות מוניטרית עתידית – גורם שמכתיב עלויות גיוס והערכות שווי לחברות טכנולוגיה בצמיחה גבוהה.

מעבר להקלה המיידית במצב הגאופוליטי, גורמים קריטיים נוספים מעצבים את מגמת השוק. עדותו הקרובה של יו"ר הפדרל ריזרב, ג'רום פאוול, בוועדת השירותים הפיננסיים של בית הנבחרים, תתמקד במדיניות המוניטרית ותקבל תשומת לב רבה. המשקיעים בוחנים בקפידה את דבריו בנוגע לשינויי ריבית עתידיים, במיוחד לאור התחזיות להפחתות אפשריות בשנת 2025. בנוסף, דוחות הרווח הקרובים של חברות גדולות כמו Carnival Corporation, FedEx ו-BlackBerry יספקו תובנות חשובות לגבי בריאותם של ענפים שונים, וישפיעו על תחושת השוק הכללית והביצועים המתמשכים של הנאסד"ק.

האם גיאופוליטיקה יכולה לעצב מחדש את סיכוני השוק?מדד התנודתיות של הבורסה האמריקאית Cboe (VIX), המכונה בפי אנליסטים "מדד הפחד", מושך תשומת לב רבה בשווקים הפיננסיים הגלובליים. העלייה האחרונה בו משקפת חוסר ודאות עמוק, הנובע בעיקר מהמתיחות הגיאופוליטית המחריפה במזרח התיכון. ה-VIX, המודד את ציפיות השוק לתנודתיות עתידית, מצביע בעלייתו הנוכחית על יותר מסתם סנטימנט שוק. הוא משקף תמחור מחודש של סיכון מערכתי, תוך הערכת ההסתברות הגלומה לתנודות שוק משמעותיות. עבור משקיעים, מדד זה הוא כלי חיוני להתמודדות עם תקופות סוערות.

ההסלמה הדרמטית של הסכסוך בין איראן לישראל, שהגיעה לסף עימות ישיר ומערבת גם את ארצות הברית, תורמת ישירות לתנודתיות המוגברת. תקיפות אוויריות ישראליות על מתקנים צבאיים וגרעיניים באיראן ב-13 ביוני 2025 עוררו תגובה איראנית מהירה. ב-22 ביוני השיקה ארצות הברית את "מבצע פטיש החשכה", הכולל תקיפות מדויקות על אתרים גרעיניים מרכזיים באיראן. שר החוץ האיראני הכריז כי הדיפלומטיה הסתיימה, האשים את ארצות הברית ב"תוצאות מסוכנות" והציב אולטימטום לפעולות ענישה נוספות, כולל איום לסגור את מצר הורמוז.

המעורבות הצבאית הישירה של ארצות הברית, במיוחד בתקיפת מתקנים גרעיניים באמצעות מוקשים מתקדמים, משנה באופן מהותי את פרופיל הסיכון של הסכסוך. מדובר בהסלמה מעבר לסכסוך בעצימות נמוכה לעימות בעל השלכות קיומיות פוטנציאליות לאיראן. האיום לסגור את מצר הורמוז, צוואר בקבוק קריטי לאספקת הנפט העולמית, יוצר חוסר ודאות משמעותי בשווקי האנרגיה ובכלכלה הגלובלית. בעוד שבאירועים גיאופוליטיים קודמים מדד ה-VIX זינק באופן זמני, המאפיינים הייחודיים של המצב הנוכחי מצביעים על רמת סיכון מערכתי גבוהה ובלתי צפויה. גם מדד Cboe VVIX, המודד את התנודתיות הצפויה של ה-VIX, זינק לשיא טווחו, מה שמעיד על חוסר ודאות עמוק בשוק לגבי מסלול הסיכון העתידי.

המצב הנוכחי מחייב מעבר מניהול פורטפוליו סטטי לגישה דינמית ומותאמת. משקיעים נדרשים לבחון מחדש את מבנה התיק שלהם, לשקול חשיפה ארוכה לתנודתיות באמצעות כלי VIX כהגנה, ולהגדיל את ההקצאה לנכסים בטוחים מסורתיים כמו אגרות חוב ממשלתיות של ארצות הברית וזהב. העלייה ב-VVIX מרמזת כי אף ציפיות התנודתיות עצמן הפכו בלתי יציבות, מה שדורש אסטרטגיות ניהול סיכונים רב-שכבתיות. צירוף האירועים הייחודי הזה עשוי לסמן שינוי מהדפוסים ההיסטוריים של השפעות גיאופוליטיות קצרות-טווח על השוק, ולהצביע על כך שסיכון גיאופוליטי עשוי להפוך לגורם מושרש ומתמשך בתמחור נכסים. ערנות ואסטרטגיות גמישות הן חיוניות לניווט בנוף הבלתי צפוי הזה.

האם להבות המזרח התיכון יעלו את מחירי הגז בחורף?שוק הגז הטבעי העולמי חווה תקופה של תנודתיות משמעותית, עם עליות מחירים שאינן תואמות את המגמות העונתיות הרגילות. עלייה זו נובעת בעיקר מהסלמת המתחים הגיאופוליטיים במזרח התיכון, ובמיוחד מהעימות המתמשך בין איראן לישראל, לצד האפשרות הגוברת למעורבות צבאית ישירה של ארצות הברית. שילוב גורמים זה משפיע על תפיסות אספקת האנרגיה העולמית, משפיע על בטחון המשקיעים, ודוחף את מחירי הגז הטבעי לרמות מחירים קריטיות.

תקיפות צבאיות על תשתיות האנרגיה של איראן, כולל שדה הגז הגדול בעולם – פארס הדרומי, יצרו איום ממשי על אספקת הגז. מצב זה מוחמר על ידי הפגיעות האסטרטגיות במצר הורמוז, נתיב ימי קריטי שדרכו עובר חלק ניכר מגז הטבעי המנוזל העולמי. למרות שאיראן מחזיקה במאגרי הגז הטבעי השניים בגודלם בעולם והיא המפיקה השלישית בגודלה, סנקציות בינלאומיות וצריכה מקומית גבוהה מגבילות מאוד את יכולת הייצוא שלה, מה שהופך את הייצוא המוגבל שלה לרגיש במיוחד להפרעות.

אירופה, שפנתה באופן אסטרטגי לייבוא גז טבעי מנוזל לאחר צמצום אספקת הגז הרוסי בצנרת, מוצאת את ביטחונה האנרגטי תלוי יותר ויותר ביציבות נתיבי האספקה במזרח התיכון. סכסוך ממושך, במיוחד בחודשי החורף הקריטיים, ידרוש כמויות משמעותיות של גז טבעי מנוזל כדי לעמוד ביעדי האחסון, מה שיגביר את התחרות וצפוי להעלות את מחירי הגז באירופה. סביבה זו של סיכון גבוה ותנודתיות מושכת גם סחר ספקולטיבי, שעלול להגביר את תנודות המחירים מעבר לדינמיקת היצע וביקוש בסיסית, ולשלב פרמיית סיכון גיאופוליטית משמעותית בהערכות השוק הנוכחיות.

שילוב האיומים על תשתיות האנרגיה, הסיכונים במצר הורמוז, והתלות המבנית של אירופה בזרמי גז טבעי מנוזל עולמיים יוצר שוק רגיש ביותר. מחירי הגז הטבעי נותרים קשורים באופן הדוק להתפתחויות גיאופוליטיות, עם פוטנציאל לעליות מחירים משמעותיות במקרה של הסלמה, או לירידות חדות במקרה של הרגעה. ניווט בנוף זה דורש הבנה מעמיקה של יסודות שוק האנרגיה ושל הדינמיקות המורכבות והבלתי צפויות לעיתים של היחסים הבינלאומיים.

מי שמניע בשקט את מהפכת הבינה המלאכותית?בעוד ענקיות טכנולוגיה כמו Nvidia ו-OpenAI זוכות לרוב תשומת הלב, חברה פחות מוכרת אך חיונית לא פחות, CoreWeave, מתגלה במהירות ככוח מרכזי בנוף הבינה המלאכותית. ספקית ענן ייעודית זו לא רק נהנית מפריחת תחום ה-AI – היא בונה את התשתית המאפשרת אותו. המודל העסקי הייחודי של CoreWeave מאפשר לחברות לשכור כוח מחשוב מתקדם, כגון יחידות עיבוד גרפיות (GPU), ישירות מענן ייעודי, ובכך מנגיש את הכוח החישובי הדרוש לפיתוח בינה מלאכותית מתקדמת. גישה זו הובילה לצמיחה מרשימה של CoreWeave, עם עלייה של 420% בהכנסות ברבעון הראשון של 2025 וחוזים עתידיים בהיקף של למעלה מ-25 מיליארד דולר.

תפקידה המרכזי של CoreWeave בולט במיוחד בשותפות האחרונה בין Google Cloud ל-OpenAI. אף ששיתוף פעולה זה נראה כהישג של ענקיות הטכנולוגיה, CoreWeave היא שמספקת את כוח המחשוב הקריטי ש-Google מעבירה ל-OpenAI. מעורבות מכרעת זו מאחורי הקלעים ממצבת את CoreWeave בלב השותפויות החשובות ביותר במהפכת ה-AI, ומאשרת את המודל העסקי שלה ואת יכולתה לעמוד בדרישות המחשוב המאתגרות של חלוצי בינה מלאכותית. מעבר לאספקת כוח מחשוב, CoreWeave מחדשת גם בתחום התוכנה. לאחר שרכשה במאי 2025 את פלטפורמת מפתחי ה-AI, Weights & Biases, השיקה החברה מוצרי ענן חדשים שמטרתם לפשט פיתוח, פריסה ושכלול של פתרונות AI, ובכך מחזקת את מעמדה כספקית אקוסיסטם מקיף לבינה מלאכותית.

למרות העלייה המהירה בערך המניה וחששות מסוימים של אנליסטים לגבי שווי החברה, היסודות של CoreWeave נותרים איתנים. שותפותה העמוקה עם Nvidia, הכוללת השקעה הונית מצד Nvidia ואימוץ מוקדם של ארכיטקטורת Blackwell המתקדמת, מבטיחה גישה ל-GPU המבוקשים ביותר. בהשקעה אינטנסיבית, CoreWeave מממנת הרחבת קיבולת כדי לעמוד בביקוש הגובר. ככל שהבינה המלאכותית ממשיכה להתפתח, הצורך בתשתית מחשוב מתקדמת הופך לקריטי מתמיד. CoreWeave, שממצבת עצמה כמובילה בתשתיות AI, לא רק עדה למהפכה – היא זו שמניעה אותה.

מדוע הזינוק הפתאומי במחירי שמן סויה?העלייה החדה האחרונה במחירי שמן הסויה בבורסת שיקגו משקפת שילוב של גורמים גלובליים ומקומיים דינמיים. מתחים גיאופוליטיים, בעיקר אלה המשפיעים על שוקי הנפט הגולמי, מילאו תפקיד מרכזי, כפי שניתן לראות מהזינוק האחרון במחירי חוזי הברנט בעקבות אירועים במזרח התיכון. התנודתיות במגזר האנרגיה משפיעה ישירות על עלויות ותמחור הדלקים החלופיים, וממצבת את שמן הסויה כמוצר מרכזי בשינוי זה בשוק.

גורם מרכזי בעלייה זו הוא יוזמות מדיניות חדשות של הסוכנות להגנת הסביבה של ארצות הברית (EPA). הדרישות שהוצגו במסגרת תקן הדלקים המתחדשים (RFS) לשנים 2026 ו-2027 מצביעות על דחיפה משמעותית להרחבת ייצור הביודיזל המקומי. דרישות אלה עולות בהרבה על היעדים הקודמים, במטרה לחזק את ביטחון האנרגיה של ארצות הברית ולתמוך בחקלאות האמריקאית באמצעות הגברת הביקוש לסויה ולמוצריה. שינויים מרכזיים, כמו התאמות בשווי ה-RIN והפחתת עלויות ה-RIN עבור יבוא, נועדו לעודד צריכה מקומית ולשנות את הדינמיקה של השוק.

הביקוש הנובע ממדיניות זו משפיע באופן מהותי על שוק שמן הסויה בארצות הברית, כך שחוזים עתידיים בבורסת הסחורות של שיקגו משקפים יותר את הכוחות המקומיים מאשר מגמות גלובליות. כתוצאה מכך, סוחרים נדרשים לבחון מחירי שוק פיזיים באזורים אחרים כדי להבין את ההקשר הבינלאומי. השוק הגיב במהירות – עלייה במחירי החוזים העתידיים, גידול בפוזיציות פתוחות ונפחי מסחר שוברי שיאים – מה שמעיד על אמון רב של משקיעים בתפקידו של שמן הסויה בזירה המשתנה. במקביל, התקנות החדשות מפעילות לחץ על חומרי גלם מיובאים לדלקים ביולוגיים, ומחזקות עוד יותר את ההתמקדות באספקה מקומית.

בסופו של דבר, עליית מחירי שמן הסויה מסמלת יותר מסתם ספקולציה – היא משקפת שינוי מהותי. שמן הסויה ממוקם כמשאב מפתח באסטרטגיית העצמאות האנרגטית של ארצות הברית, כאשר הביקוש המקומי החזק, המונחה על ידי מדיניות צופה פני עתיד, הוא הכוח המניע המרכזי. מעבר זה מדגיש את הקשר ההדוק בין שווקים חקלאיים, יעדים אנרגטיים לאומיים ויציבות גיאופוליטית גלובלית.

מה מניע את ההובלה השקטה של סיסקו בתחום הבינה המלאכותית?חברת Cisco Systems, מובילה ותיקה בתחום תשתיות הרשת, חווה התחדשות משמעותית המונעת מגישה פרגמטית ויעילה לבינה מלאכותית. בניגוד לחברות רבות המתמקדות ביוזמות רחבות בתחום ה-AI, סיסקו מתרכזת בפתרון בעיות "משעממות" אך קריטיות, כמו תהליכים שגרתיים בחוויית הלקוח. אסטרטגיה זו מניבה תוצאות מרשימות, כולל הפחתה משמעותית בפניות לתמיכה וחיסכון בזמן עבור צוותי תמיכת לקוחות, מה שמשחרר משאבים להתמודדות עם אתגרים מורכבים ולשיפור תהליכי מכירה. יישום מעשי זה של AI, יחד עם דגש על עמידות, פשטות באמצעות ממשקים מאוחדים וחוויית לקוח מותאמת אישית, מחזק את מעמדה של סיסקו בשוק.

ההתפתחות האסטרטגית של החברה כוללת אימוץ מתוחכם של בינה מלאכותית אוטונומית (Agentic AI), אותה סיסקו רואה לא כתחליף לשכל האנושי, אלא כחיזוק עוצמתי. המעבר מתפיסת ה-AI ככלי בלבד ל"עמית לעבודה" מאפשר זיהוי ופתרון בעיות באופן יזום ומונע, לעיתים עוד לפני שהלקוח מבחין בהן. מעבר ליעילות הפנימית, הצמיחה של סיסקו מונעת גם על ידי השקעות ורכישות אסטרטגיות, כמו שילוב טכנולוגיית eBPF של חברת Isovalent, טכנולוגיה מתקדמת לניהול רשתות. רכישה זו שיפרה במהירות את יכולותיה של סיסקו ברשתות מבוססות ענן, אבטחה ואיזון עומסים, והדגימה את גמישותה ומחויבותה להישאר בחזית החדשנות.

הביצועים הפיננסיים החזקים של סיסקו והשותפויות האסטרטגיות שלה, במיוחד עם מובילות בתחום ה-AI כמו Nvidia ו-Microsoft, מחזקים את המומנטום שלה בשוק. החברה מדווחת על צמיחה מרשימה בהכנסות ממוצרים, בעיקר בתחומי האבטחה והניטור, מה שמעיד על מעבר מוצלח למודל הכנסות יציב יותר מבוסס תוכנה. ביצועים אלה, יחד עם חזון ברור לחוויית לקוח מונחית AI ושיתופי פעולה אסטרטגיים, ממקמים את סיסקו ככוח משמעותי בנוף הטכנולוגי המתפתח. הגישה הממושמעת שלה מציעה שיעור חשוב לכל ארגון המבקש לרתום את כוחה הטרנספורמטיבי של הבינה המלאכותית ביעילות.

האם LiDAR דיגיטלי הוא עין האוטונומיה העתידית?חברת Ouster, Inc. (NYSE: OUST), חברת טכנולוגיה מובילה בעלת שווי שוק קטן, רשמה לאחרונה עלייה משמעותית במחיר מניותיה בעקבות אישור חשוב ממשרד ההגנה של ארצות הברית (DoD). האישור למערכת ה-LiDAR הדיגיטלית OS1 לשימוש במערכות אוויריות בלתי מאוישות (UAS) מאמת את טכנולוגיית החברה ומדגיש את החשיבות הגוברת של פתרונות ראייה תלת-ממדית מתקדמים בתחומים ביטחוניים ומסחריים כאחד. Ouster ממצבת עצמה כמובילה במימוש האוטונומיה, כאשר ה-LiDAR הדיגיטלי שלה מצטיין בעלות נמוכה יותר, אמינות גבוהה ורזולוציה משופרת בהשוואה למערכות אנלוגיות מסורתיות.

הכללת חיישן ה-OS1 במסגרת Blue UAS של משרד ההגנה היא הישג אסטרטגי משמעותי עבור Ouster. תהליך בדיקה קפדני זה מבטיח אמינות שרשרת האספקה והתאמה מבצעית, והופך את ה-OS1 לחיישן ה-LiDAR התלת-ממדי הראשון ברזולוציה גבוהה שזכה לאישור כזה. האישור מקל משמעותית על תהליך הרכש עבור גופי משרד ההגנה ומבשר על אימוץ רחב יותר מעבר לפרויקטים הביטחוניים הנוכחיים של החברה. ביצועי ה-OS1 המרשימים במשקל, יעילות אנרגטית ועמידות בתנאים קשים מחזקים את ערכו ביישומים תובעניים.

לקראת העתיד, Ouster מפתחת במרץ את סדרת Digital Flash (DF) מהדור הבא – פתרון LiDAR במצב מוצק שצפוי לחולל מהפכה בתעשיות הרכב והתעשייה. על ידי ביטול חלקים נעים, סדרת DF מציעה אמינות משופרת, אורך חיים ממושך וייצור המוני חסכוני – תכונות קריטיות לנהיגה אוטונומית ומערכות ADAS. חדשנות פורצת דרך זו, בשילוב עם אישור ה-DoD האחרון, ממצבת את Ouster כמובילה בחדשנות בזירת הטכנולוגיות האוטונומיות המתפתחת במהירות, כשהיא שואפת לתפוס נתח משמעותי מהשוק העולמי הפוטנציאלי של 70 מיליארד דולר לראייה תלת-ממדית.

זהב: כשנכנס הפחד — נכנס הזהבזהב: כשנכנס הפחד — נכנס הזהב

שוק הזהב ממשיך להגיב לתרחיש שכבר זמן רב נמצא בהתבשלות. המלחמה במזרח התיכון היא רק הטריגר — אך הדחף עצמו התחיל מוקדם יותר. ישראל תוקפת את איראן, והמחיר לא סתם עולה – אלא כבר היה מוכן לפריצה מתוך מבנה טכני ברור. כל מה שהשוק היה צריך זה תירוץ. והוא הגיע.

המחיר פרץ את אזור הדחיסה ועלה מעל $3,400 – רמת מפתח עם היסטוריה של תגובות נפח. התעלה העולה מה-$3,314 נשמרת, והתגובה מהגבול התחתון לוותה בשינוי מבני ברור: מניקוי ליקווידיות מתחת לנמוכים – לפריצה מעל שיאים. הנפחים זינקו בדיוק ברגע הנכון – האיתות ברור: השוק לא הופתע, הוא ידע.

מבחינה טכנית:

– שמירה מעל $3,396–3,398 (פיבונאצ’י 0.618 + בלוק ביקוש + חזרה לטווח)

– כל הממוצעים הנעים (כולל MA200) נמצאים מתחת למחיר

– RSI באזור חיובי אך לא קיצוני

– מבנה נרות ברור: שליטה של קונים, החזקה, האצה

– פרופיל נפח מראה ריק מעל – אין התנגדות ממשית עד $3,450+

יעדים:

– $3,447 – שיא קודם

– $3,484 – הרחבה לפי פיבונאצ’י 1.272

– $3,530 – יעד מרכזי לפי הרחבה 1.618

בצד הפונדמנטלי:

המצב הגאו-פוליטי מתוח. איראן צפויה להגיב, ישראל פועלת כבר. במצב כזה – הכסף זורם למקום ללא סיכון פוליטי. זהב חוזר למעמדו כאינדקטור לפאניקה מוסדית. ויש כאן פרט מעניין: גם התחזקות הדולר לא עוצרת את המגמה – סימן ברור שזה לא עניין של אינפלציה או ריבית, אלא של מגננה טהורה.

אסטרטגית:

הפריצה כבר קרתה. כל שמירה מעל $3,396 היא אישור לתרחיש. כל ירידה לשם – הזדמנות להוסיף. כל עוד המחיר בתוך התעלה והדחף נשמר – העדפה לקנייה בלבד.

כשהשוק מקדים את החדשות – זה לא רגש, זו אינפורמציה שמגולמת במחיר.

חוסר ודאות: בן הברית הבלתי צפוי של הדולר?התחזקות הדולר האמריקאי (USD) מול השקל הישראלי (ILS) ממחישה את מעמדו כמטבע מקלט בטוח בעתות של מתיחות גאופוליטית. מגמה זו בולטת במיוחד על רקע ההסלמה במתיחות בין איראן, ישראל וארצות הברית. משקיעים נוטים לפנות ליציבות היחסית של הדולר בתקופות של אי-שקט עולמי, מה שמחזק אותו מול מטבעות תנודתיים יותר, כמו השקל.

המצב הביטחוני הבלתי יציב במזרח התיכון הוא גורם מרכזי לביקוש לדולר. דיווחים על מבצע ישראלי אפשרי באיראן, לצד צעדים של ארצות הברית - כמו אישור לפינוי משפחות חיילים והכנות לפינוי חלקי של שגרירות בגדד - מצביעים על כך שוושינגטון נערכת לתגובה איראנית. הצהרות תקיפות של בכירים איראנים, שמאיימים על בסיסים צבאיים אמריקאיים וטוענים כי ברשותם מידע על מתקנים גרעיניים ישראליים, מעצימות את תחושת הסיכון באזור ודוחפות משקיעים לחפש את הביטחון היחסי של הדולר.

למתיחות זו מתווסף קיפאון במשא ומתן הגרעיני בין ארצות הברית לאיראן. המחלוקות נוגעות לא רק לסוגיות מרכזיות כמו העשרת אורניום והסרת סנקציות, אלא גם ללוח הזמנים של השיחות, כאשר שני הצדדים מפגינים ספקנות גוברת לגבי סיכוי להסכם. בפגישה האחרונה של מועצת הנגידים של הסוכנות הבינלאומית לאנרגיה אטומית (סבא"א), ארצות הברית ובעלות בריתה האירופיות העבירו החלטה המגנה את איראן על אי-עמידה בהתחייבויותיה. החלטה זו מוסיפה מתיחות דיפלומטית, מעלה את החשש מהחמרת סנקציות או התקדמות גרעינית, ומגבירה את חוסר הוודאות - מה שתומך בעליית ערך הדולר.

המתיחות משפיעה גם על הכלכלה. בטווח הקצר, מחירי הנפט זינקו בשל חששות מפגיעה באספקה, והריאל האיראני איבד מערכו מול הדולר. אזהרות של רשויות ימיות על פעילות צבאית מוגברת באזורים אסטרטגיים משקפות את חששות השווקים. בתקופות כאלה, ההון זורם לנכסים הנחשבים בטוחים, והדולר - המגובה בכלכלה הגדולה בעולם ובמעמדו כמטבע רזרבה עולמי - נהנה מכך. דפוס זה, שבו משקיעים פונים לדולר בעת משברים אזוריים או גלובליים, מחזק שוב ושוב את מעמדו.

למה QuickLogic? ניתוח פריצתה בתחום השבביםחברת QuickLogic, מפתחת מובילה של טכנולוגיית eFPGA משובצת, פועלת בשוק שבבים דינמי המאופיין בחדשנות טכנולוגית מתמדת ובהתפתחויות גיאופוליטיות משמעותיות. הצטרפותה לאחרונה לברית הצ'יפלט של Intel Foundry מסמנת נקודת מפנה, המעידה על השפעתה הגוברת בשווקי הביטחון והמסחר עתירי ההיקף. שיתוף פעולה אסטרטגי זה, לצד יכולות טכנולוגיות מתקדמות, ממצב את QuickLogic לעלייה משמעותית על רקע הביקוש הגלובלי הגובר לשבבים מאובטחים וגמישים.

התפתחויות גיאופוליטיות ומהפכת טכנולוגיית השבבים מניעות משמעותית את צמיחת החברה. מדינות רבות שמות דגש על שרשראות אספקה מקומיות, אמינות ומאובטחות לשבבים, במיוחד בתחומים רגישים כמו ביטחון, תעופה וממשל. יוזמות Intel Foundry, כולל ברית הצ'יפלט, תומכות ישירות בדרישות אסטרטגיות אלה באמצעות פיתוח מערכת אקולוגית מאובטחת ומבוססת תקנים בארצות הברית. שיתוף הפעולה של QuickLogic עם יוזמה זו מחזק את מעמדה כספקית אמינה בארצות הברית ומגביר את חדירתה לשווקים שבהם ביטחון ואמינות הם ערכים עליונים.

מבחינה טכנולוגית, המעבר בתעשייה לארכיטקטורת צ'יפלט תואם באופן מושלם את היתרונות של QuickLogic. ככל שהאתגרים בהגדלת שבבים מונוליתיים גוברים, הגישה המודולרית של צ'יפלטים צוברת תאוצה, ומאפשרת שילוב בלוקים פונקציונליים המיוצרים בנפרד. טכנולוגיית ה-eFPGA של QuickLogic מספקת לוגיקה ניתנת לקונפיגורציה, המושלמת לשילוב חלק במערכות צ'יפלט מרובות. מחולל IP קנייני של החברה, Australis™, מאפשר פיתוח מהיר של eFPGA Hard IP עבור טכנולוגיות מתקדמות כמו Intel 18A, תוך אופטימיזציה של צריכת חשמל, ביצועים ושטח. מעבר לשוק הביטחוני, טכנולוגיית ה-eFPGA משתלבת בפלטפורמות כגון FlashKit™-22RRAM של Faraday Technology, ומציעה גמישות חסרת תקדים לאפליקציות IoT ובינה מלאכותית בשוליים, כולל אפשרות להתאמה לאחר ייצור והארכת חיי המוצר.

החברות בברית הצ'יפלט של Intel Foundry מעניקה ל-QuickLogic יתרונות מוחשיים, כולל גישה מוקדמת לטכנולוגיות ייצור ואריזה מתקדמות, הפחתת עלויות אב-טיפוס באמצעות פרויקטים משותפים על אותן פרוסות סיליקון, והשתתפות בהגדרת תקנים פתוחים דרך UCIe (תקן לחיבור צ'יפלטים). מיצוב אסטרטגי זה מחזק את היתרון התחרותי של QuickLogic בתחום ייצור השבבים המתקדם. החדשנות המתמשכת שלה ובריתותיה האסטרטגיות מעידות על עתיד מבטיח בעולם התובע פתרונות סיליקון מאובטחים וגמישים.

Plug Power: אשליה או נס?חברת Plug Power (נסד"ק: PLUG), חלוצה בתחום פתרונות מימן ירוק, רשמה לאחרונה זינוק משמעותי במחיר המניה שלה. עלייה זו נובעת בעיקר מהבעת אמון חזקה מצד החברה: סמנכ"ל הכספים, פול מידלטון, הגדיל את אחזקותיו בחברה ברכישה של 650,000 מניות נוספות. השקעה זו, שהגיעה לאחר רכישה קודמת, משדרת מסר ברור של אמונה איתנה בנתיב הצמיחה העתידי של החברה, למרות אתגרים קודמים בשוק. אנליסטים מביעים אופטימיות זהירה, ויעד המחיר הממוצע לשנה הקרובה מצביע על פוטנציאל לעלייה ניכרת מערכה הנוכחי של המניה.

גורם מרכזי להתעניינות המחודשת הוא שיתוף פעולה אסטרטגי מורחב עם Allied Green Ammonia (AGA). השותפות כוללת הקמת מתקן אלקטרוליזה בהיקף של 2 גיגה-וואט באוזבקיסטן, במסגרת מפעל כימיקלים ירוקים בעלות של 5.5 מיליארד דולר. המפעל יפיק דלק תעופה בר-קיימא, אוריאה ירוקה ודיזל ירוק, ובכך ממצב את טכנולוגיית Plug Power כמרכיב מרכזי במאמצים להפחתת פליטות בקנה מידה גדול. היוזמה, שזוכה לתמיכת ממשלת אוזבקיסטן, מחזקת שותפות רחבה יותר בהיקף של 5 גיגה-וואט בין Plug Power ל-AGA בשתי יבשות, ומדגישה את יכולתה של החברה לספק פתרונות מימן ירוק בתעשייה.

עם זאת, Plug Power עדיין מתמודדת עם אתגרים פיננסיים. החברה דיווחה על ירידה בהכנסות, הפסדים שנתיים משמעותיים וצריכת מזומנים גבוהה. כדי לענות על צורכי ההון שלה, היא מבקשת את אישור בעלי המניות להנפקת מניות נוספות. עם זאת, ההסכמים המשמעותיים שנחתמו, במיוחד עם Allied Green, מצביעים על צבר הכנסות עתידי חזק. פרויקטים אלה ממחישים את הביקוש הגובר לטכנולוגיה של Plug Power ואת תפקידה המרכזי בכלכלת המימן הירוק המתפתחת. ביצוע מוצלח של פרויקטים אלה בקנה מידה גדול יהיה קריטי להשגת יציבות פיננסית וצמיחה בת-קיימא לטווח הארוך.

עלייתה השקטה של הפלטינה: מה מניע את ערכה המחודש?הפלטינה, שפעמים רבות נותרת בצל הזהב, חוותה לאחרונה עלייה משמעותית בערכה, והגיעה לשיאים שלא נראו זה שנים, מה שזיכה אותה בתשומת לב רבה מצד משקיעים. התחייה הזו אינה מקרית; היא נובעת משילוב מורכב של ביקוש תעשייתי, היצע מתכווץ, דינמיקות גיאופוליטיות משתנות ושינוי בולט במגמות ההשקעה. הבנת הכוחות העומדים מאחורי תופעה זו חיונית למשקיעים המבקשים לפענח את מסלולה של מתכת תעשייתית יקרה זו.

אחד הגורמים המרכזיים לעליית מחירי הפלטינה הוא השימוש התעשייתי הרחב שלה, במיוחד בתעשיית הרכב, שם היא הכרחית לייצור ממירים קטליטיים. למרות העלייה בפופולריות של רכבים חשמליים, המהווה שינוי ארוך טווח, הגידול המרשים בייצור כלי רכב היברידיים ממשיך לתמוך בביקוש לפלטינה. באופן קריטי, השוק מתמודד עם גירעונות פיזיים מתמשכים, כאשר ההיצע נמוך מהביקוש בשנתיים האחרונות – מגמה שצפויה להימשך גם ב-2025. תפוקת המכרות נתקלת בקשיים עקב הפרעות באזורים מרכזיים כמו דרום אפריקה וזימבבווה, וההיצע המשני ממחזור אינו מצליח לגשר על הפער ההולך וגדל.

גורמים גיאופוליטיים והשקעות אסטרטגיות מחזקים עוד יותר את מגמת העלייה של הפלטינה. סין הפכה לשוק מרכזי, עם התאוששות משמעותית בביקוש, כשצרכנים מעדיפים יותר ויותר פלטינה לתכשיטים ולהשקעות על רקע מחירי הזהב הגבוהים. שינוי אסטרטגי זה בשוק הצרכני הגדול בעולם משפיע על תמחור הפלטינה ברמה הגלובלית, בתמיכת יוזמות סיניות לפיתוח מערכות מסחר וחוזים עתידיים חדשים. במקביל, ניכרת עלייה באמון המשקיעים, כפי שמשתקף בגידול בהשקעות בקרנות סל לפלטינה (ETFs) וברכישות פיזיות משמעותיות, כאשר גם הירידה הצפויה בעלויות ההלוואה מגבירה את האטרקטיביות של המתכת.

לסיכום, העלייה הנוכחית של הפלטינה משקפת שילוב עוצמתי של היצע מצטמצם וביקוש תעשייתי איתן, הנתמך בשינויים אסטרטגיים בשווקים צרכניים מרכזיים ובעניין מחודש מצד משקיעים. ככל שמלאי הפלטינה הקיים ממשיך להתדלדל והשווקים צופים גירעונות מתמשכים, הפלטינה צפויה לשמור על רלוונטיות לאורך זמן – ולהציע הזדמנויות אטרקטיביות למי שמזהה את ערכה הרב-ממדי.

האם פרוקטר אנד גמבל תצליח להתגבר על המשבר הכלכלי?פרוקטר אנד גמבל, מובילה עולמית בתחום מוצרי הצריכה, מתמודדת עם משבר כלכלי משמעותי, המתבטא בקיצוצות בכוח האדם ובירידה בערך המניה. הסיבה העיקרית לאתגרים אלה היא מדיניות המכסים של ממשל טראמפ, שהעלתה את עלויות חומרי הגלם והמוצרים המיובאים מסין והשפיעה ישירות על שרשרת האספקה של החברה. נטל כלכלי זה, המוערך במאות מיליוני דולרים, מאלץ את החברה לשקול מחדש את אסטרטגיות הרכש, לשפר את היעילות התפעולית ואולי אף להעלות מחירים — מהלך שעלול להוביל לירידה בביקוש הצרכני.

כמענה ללחצים אלו ולהאטה בצמיחת קטגוריות המוצרים בארצות הברית, השיקה החברה תוכנית התייעלות מקיפה. במסגרתה, יפוטרו כ-7,000 עובדים — כ-15% מכוח העבודה המשרדי — עד סוף 2027. כמו כן, החברה מתכננת להפסיק את שיווקם של מוצרים מסוימים בשווקים נבחרים כחלק מהתאמות אסטרטגיות רחבות. צעדים אלה נועדו להבטיח יציבות כלכלית לטווח ארוך, אך ההנהלה מודה כי הם אינם פותרים את האתגרים המיידיים בפעילות השוטפת.

בנוסף להשפעת המכסים, חוסר הוודאות הכלכלי וירידת אמון הצרכנים בארצות הברית מקשים עוד יותר על סביבת הפעילות של החברה. נתונים עדכניים מראים ירידה מתמשכת באמון הצרכנים, המשפיעה ישירות על ההוצאות הצרכניות ומעודדת זהירות בקרב משקי הבית. שינוי זה, לצד אינדיקטורים שליליים נוספים כגון עלייה בבקשות לדמי אבטלה ופיטורים נרחבים במגזרים שונים, יוצר מציאות מורכבת עבור חברות התלויות בצריכה פרטית גבוהה. עתידה של פרוקטר אנד גמבל תלוי ביכולתה להגיב בזריזות, למזער את השפעת המכסים, לנהל תמחור נכון ולהסתגל לתנאים הכלכליים הבלתי יציבים.

האם כוכבת הפינטק של אמריקה הלטינית ברת קיימא?חברת Nu Holdings Ltd., בנק דיגיטלי (ניאובנק) מוביל, מחוללת מהפכה בשירותים פיננסיים ברחבי אמריקה הלטינית. החברה ממנפת את העלייה המהירה באימוץ סמארטפונים ואת התפתחות מגמות התשלומים הדיגיטליים, ומציעה מגוון רחב של שירותים – מחשבונות עו"ש, כרטיסי אשראי ועד ביטוחים. מסלולה המרשים כולל משיכת 118.6 מיליון לקוחות, צבירת נכסים בשווי 54 מיליארד דולר והצגת צמיחה עקבית בהכנסות וברווח הנקי, בעיקר הודות לנוכחות חזקה בברזיל, מקסיקו וקולומביה. התאמה אסטרטגית זו למגמות הדיגיטציה ממקמת את Nu כשחקנית מרכזית בנוף הפיננסי המתפתח.

עם זאת, למרות ההתרחבות המרשימה והתחזיות האופטימיות להמשך גידול בלקוחות ובנכסים, Nu מתמודדת עם אתגרים פיננסיים משמעותיים. החברה חווה שחיקה בשולי הריבית נטו (Net Interest Margin, NIM), הנובעת מעלייה בעלויות גיוס הון כתוצאה ממשיכת לקוחות איכותיים חדשים ומהתמקדות אסטרטגית בהלוואות מובטחות עם תשואות נמוכות יותר. בנוסף, פיחות הריאל הברזילאי והפסו המקסיקני מול הדולר האמריקאי משפיע לרעה על הרווחים המדווחים. יוזמות שאפתניות, כמו שירות הסלולר החדש NuCel, דורשות השקעות הון משמעותיות, החושפות את החברה לסיכוני ביצוע ולצורך בניהול הון מדויק.

מעבר לאתגרים הפנימיים, קיים סיכון גיאו-פוליטי חיצוני משמעותי: סיכון לפלישה סינית לטאיוואן. תרחיש כזה עלול להוביל לסנקציות עולמיות על סין, לשיבושים חריפים בשרשראות האספקה, לסטגפלציה (אינפלציה עם קיפאון כלכלי) ולאינפלציה קיצונית. משבר כלכלי חמור שכזה ישפיע עמוקות גם על Nu Holdings, למרות מיקודה האזורי. צפויה ירידה חדה בצריכה, עלייה בהליכי חדלות פירעון, קושי משמעותי בגיוס הון, פיחותי מטבע נוספים ועלויות תפעול גבוהות – כולם מאיימים על יציבות וצמיחת החברה.

לסיכום, Nu Holdings מציגה סיפור צמיחה משכנע, המבוסס על מודל חדשני וחדירה שוקית חזקה. עם זאת, לחצים פנימיים משחיקת שולי הריבית והשקעות הון גבוהות, לצד סיכון – אמנם נדיר אך משמעותי – למשבר כלכלי עולמי הנובע ממתיחות גיאו-פוליטית, מחייבים הערכה זהירה. על משקיעים לשקול את הצלחתה של Nu מול סיכונים מורכבים אלו, ולהבין כי עתידה הכלכלי תלוי לא רק ביציבות האזורית אלא גם בתנודות בשווקים הגלובליים.

מעבר לסיביות: האם D-Wave Quantum היא הכוח הבלתי נראה?חברת D-Wave Quantum ממצבת את עצמה במהירות ככוח משבש בתחום המתפתח של מחשוב קוונטי. החברה השיגה לאחרונה אבן דרך משמעותית עם מערכת ה-Advantage2 שלה, שהציגה "מחשוב מעבר לקלאסי". פריצת דרך זו כללה פתרון של בעיית סימולציה מורכבת של חומרים מגנטיים תוך דקות — משימה שהייתה דורשת כמעט מיליון שנים וצריכת החשמל השנתית של כל העולם במחשבי על קלאסיים מהחזקים ביותר. הישג יוצא דופן זה, המבוסס על גישת החישול הקוונטי הייחודית של D-Wave, מבדיל אותה ממתחרותיה בתעשייה, כולל גוגל, המתמקדת בעיקר בארכיטקטורות קוונטיות מבוססות שערים.

המיקוד הטכנולוגי הייחודי של D-Wave מתורגם ליתרון מסחרי משמעותי. היא ניצבת כספקית היחידה של מחשבים קוונטיים זמינים מסחרית, המצטיינים בפתרון בעיות אופטימיזציה מורכבות – תחום מרכזי בשוק המחשוב הקוונטי. בעוד המתחרות מתמודדות עם אתגרי פיתוח ארוכי טווח של מערכות קוונטיות אוניברסליות מבוססות שערים, טכנולוגיית החישול של D-Wave מספקת יישומים מעשיים מיידיים. הבחנה אסטרטגית זו מאפשרת ל-D-Wave להרחיב את נתח השוק שלה בתעשייה הצפויה לצמוח בקצב מואץ.

מעבר להישגיה המסחריים, D-Wave ממלאת תפקיד מכריע בביטחון הלאומי. החברה מקיימת שיתופי פעולה עמוקים עם גופי ביטחון לאומי מובילים בארצות הברית, במיוחד באמצעות התמיכה של In-Q-Tel, זרוע ההשקעות של ה-CIA. התקנות אחרונות, כגון מערכת Advantage2 בחברת Davidson Technologies עבור יישומי ביטחון, מדגישות את חשיבותה האסטרטגית של D-Wave בהתמודדות עם אתגרי ביטחון לאומי מורכבים. למרות הטכנולוגיה פורצת הדרך והשותפויות האסטרטגיות שלה, מניית D-Wave חווה תנודתיות גבוהה – תופעה המשקפת הן את האופי הספקולטיבי של תעשייה צעירה ומורכבת והן מניפולציות פוטנציאליות בשוק על ידי גורמים פיננסיים בעלי אינטרסים מנוגדים, דבר המדגיש את המורכבות הנלווית לפריצות דרך טכנולוגיות משבשות.