זהב קרוב ל-5600: נסיגה ל-5300 לפני ריצת נזילות הבאהXAUUSD | תוכנית כסף חכם תוך יומי – H1

הזהב נסחר בתוך מבנה שורי חזק לאחר התרחבות כלפי מעלה ונקודת שבירה (BOS) ברמת H1. המחיר לאחרונה עלה לאזור 5,550–5,600, שם המומנטום התחיל להאט והנרות הראו היסוס. זה בדרך כלל מסמן אספקת נזילות בגבהים ולא קנייה מוסדית חדשה.

מנקודת מבט של כסף חכם (SMC), המחיר נמצא עמוק בפרמיה. כסף חכם לעיתים קרובות משתמש בתנאים אלו להפצה ואיזון מחדש לפני החלטה על המשך. הגרף מראה חוסר איזון ברור ברמת H1 (FVG) ואזור קנייה מוגדר מתחת, מה שמרמז על עסק לא גמור בצד התחתון לפני כל דחיפה בת קיימא כלפי מעלה.

מניעים מקרו חמים היום

הזהב נשאר רגיש מאוד ל:

• חוסר ודאות מתמשך במסלול הריבית של הפד והדיון על תזמון חיתוך הריבית

• נתונים מעורבים מארה"ב היוצרים תנודתיות בדולר

• סיכונים גיאופוליטיים מתמשכים התומכים בזרימות מקלט בטוח

נושאים אלו שומרים על ההטיה של מסגרת הזמן הגבוהה שורית, אך הזרימות התוך יומיות מראות סיבוב והנדסת נזילות ולא המשך בקו ישר.

מבנה שוק ונזילות

• מבנה H1 שורי עם BOS מאושר

• נזילות נשטפה ליד גבהים אחרונים

• FVG ברור נשאר מתחת למחיר הנוכחי

• אזור ביקוש מוגדר סביב 5,302–5,300

• לוגיקה: הפצת פרמיה → טעינת הנחה → המשך פוטנציאלי

כסף חכם מחפש תמחור יעיל, לא פריצות רגשיות.

תסריטי מסחר מרכזיים

🔴 תגובת מכירה בפרמיה (לטווח קצר)

אזור: 5,600–5,602

SL: 5,610

התכנסות:

• ידית פסיכולוגית 5,600

• יעד נזילות קודם

• האטת מומנטום ליד גבהים

ציפייה: דחייה כאן יכולה להניע את המחיר ל-FVG / אזור קנייה.

🟢 תגובת קנייה בהנחה (הגדרה ראשית)

אזור: 5,302–5,300

SL: 5,290

התכנסות:

• ביקוש H1 + מבנה קודם

• פוטנציאל שטיפת נזילות

• אזור טעינה אידיאלי לכסף חכם

קנייה רק לאחר אישור שורי במסגרות זמן נמוכות יותר.

🟢 יעדי המשך

כלפי מעלה: 5,600 → 5,630 נזילות חיצונית

תקף לאחר תגובת הנחה נכונה ושינוי בזרימת ההזמנות.

ביטול

קבלה חזקה ב-H1 והחזקה מעל 5,610

→ מסמן המשך ישיר ללא נסיגה עמוקה יותר.

ציפייה והטיה

• לא סביבה של FOMO

• נזילות באה לפני כיוון

• דחייה = סיבוב

• קבלה = המשך

• ביצוע > חיזוי

הזהב נמצא בנקודת החלטה:

האם המחיר ימתן את חוסר האיזון ב-H1 ויגע בנזילות 5,300 קודם — או יקבל מעל 5,600 וירוץ לנזילות חיצונית?

רעיונות מהקהילה

נסיגה או הרחבה של זהב? הכסף החכם מציב את המלכודת ליד השיאיםXAUUSD | תוכנית כסף חכם יומית – H1

הזהב שומר על מבנה שורי לאחר רגל אימפולסיבית חזקה, אך הפעולה הנוכחית מראה היסוס ממש מתחת לשיאים האחרונים. לאחר BOS נקי והתרחבות אגרסיבית, המחיר כעת נסחר בפרמיום, שם נזילות צד הקנייה כבר נמסרה. התרשים מציע שהכסף החכם כבר לא רודף אחרי מחירים גבוהים יותר, אלא מנהל עמדות דרך רוטציה.

הרקע המאקרו היום נשאר חם:

השוק מעכל תנודתיות חדשה סביב ציפיות נתוני ארה"ב, שינוי תזמון קיצוץ הריבית של הפד, ומתח גיאופוליטי מתמשך. גורמים אלו ממשיכים לתמוך בזהב כמקלט בטוח, אך הביצוע התוך-יומי מראה התנהגות איזון מחדש, לא המשך עיוור. כותרות עשויות להזיז את המחיר במהירות — הנזילות מחליטה היכן הוא מתייצב.

במקום להתפוצץ גבוה יותר, המחיר נסוג מהשיאים והשאיר חוסר איזון ברור (FVG) מתחת, מה שמסמן עסק לא גמור לפני כל המשך מתמשך.

מבנה שוק והקשר נזילות

ההטיה של מסגרת זמן גבוהה יותר נשארת שורית

BOS שורי חזק מאשר את חוזק המגמה

נסיגה קצרה נוצרת לאחר מסירת נזילות בשיאים

חוסר איזון ברור ב-H1 + אזור קנייה מתחת למחיר הנוכחי

הגיון השוק מעדיף פרמיום → הנחה → המשך

➡️ חדשות יוצרות תנודתיות, אך הכסף החכם מחפש יעילות

תרחישי מסחר מרכזיים

🔴 תגובת מכירה בפרמיום (רוטציה קצרה)

אזור: 5,265 – 5,275

SL: מעל 5,300

התכנסות:

נזילות צד הקנייה כבר נוצלה

המומנטום מאט ליד השיאים

דחייה כאן מעדיפה ירידה לחוסר איזון לפני המשך

🟢 תגובת קנייה בהנחה (הגדרת לונג ראשית)

אזור: 5,170 – 5,168

SL: 5,160

התכנסות:

הפחתת חוסר איזון ב-H1

תמיכת מבנה קודמת

אזור טעינה אידיאלי של כסף חכם לאחר נסיגה

🟢 יעד המשך

מטרה כלפי מעלה: 5,300 – 5,310

בריכת נזילות חיצונית הבאה

מטרה תקפה רק לאחר תגובת הנחה + אישור

ביטול

קבלה חזקה ב-H1 מעל 5,300 ללא הפחתה

תסמן המשך ישיר, דילוג על איזון מחדש עמוק יותר

ציפייה והטיה

זה לא סביבה של פריצת FOMO

נזילות באה לפני כיוון

דחייה = רוטציה

קבלה = המשך

ביצוע > חיזוי

💬 האם הזהב יכבד את חוסר האיזון ב-H1 ליד 5,170 לפני שיתקוף את 5,300 — או שהכסף החכם יפתיע עם קבלה ישירה בשיאים?

הזהב עומד לירידה משמעותית!

מחיר הזהב חווה את העלייה החודשית הגדולה ביותר בהיסטוריה החודש, כשהוא מגיע שוב ושוב לשיאים חדשים!

משקיעים ממשיכים לנהור למתכות יקרות עקב אי ודאות כלכלית וגיאופוליטית מתמשכת.

התחזית ארוכת הטווח של הזהב היא בהחלט אופטימית. עם זאת, תיקון משמעותי הוא בלתי נמנע בטווח הקרוב. הזהב היה תנודתי להפליא לאחרונה, אך חיוני להישאר רגועים ושקולים במסחר בשוק. אל תתנו לעלייה הנוכחית להעכיר את שיקול דעתכם.

אני צופה שהתיקון הזה ימחק חשבונות רבים. לכן, מימוש רווחים בזמן הוא חיוני. אל תשימו את כל הביצים שלכם בסל אחד.

היום גם נחגגת החלטת הריבית; הימנעו ממרדף עיוור אחר השוק כלפי מעלה.

האם מחירי הגז יקרסו או יזנקו ב-2026?שוק הגז הטבעי עומד בפני נקודת מפנה קריטית בשנת 2026, והופך מסחורה פשוטה לנשק גיאופוליטי ולכוח כלכלי. זינוק אדיר בקיבולת ה-LNG העולמית, המכונה "הגל השלישי", מעצב מחדש את נוף האנרגיה כולו. ארצות הברית השיגה רמות ייצור שיא של 108.5 מיליארד רגל מעוקב ליום, בעוד מתקני נזילות חדשים מקטאר ועד חוף המפרץ נערכים להציף את השווקים ב-300 מיליארד מטר מעוקב נוספים עד שנת 2030. שפע זה הוריד את המחירים המקומיים, חסך לצרכנים האמריקאים 1.6 טריליון דולר במשך 17 שנים והוריד את מחירי הדלק לשפל של 4 שנים.

עם זאת, עודף ההיצע הזה יוצר פרדוקס. בעוד היצרנים בצפון אמריקה שומרים על תפוקה חסרת תקדים, התנודתיות העולמית מתעצמת ככל שהשווקים האזוריים הופכים למקושרים יותר. שיבוש בייצור בקטאר משפיע כעת על המחירים ביוסטון; גל קור בטוקיו משפיע על עלויות הייצור בברלין. הסיכונים הגיאופוליטיים הסלימו באופן דרמטי, צינורות הפכו למטרות צבאיות לגיטימיות, מתקפות סייבר על תשתיות הפכו למתועשות, ובריתות מסורתיות נסדקות תחת סנקציות. זרימת הגז הרוסי דרך אזרבייג'ן לאירופה ממחישה כיצד ביטחון אנרגטי הפך לזירה של מניפולציה אסטרטגית.

הטכנולוגיה מאיצה הן את ההזדמנויות והן את הסיכונים. בינה מלאכותית מניעה כעת החלטות חיפוש ואלגוריתמים למסחר, בעוד לוויינים סורקים אחר דליפות מתאן. עם זאת, התעשייה עומדת בפני איומים קיומיים: האקרים בחסות מדינות תוקפים מערכות בקרה, תקנות הפחמן מתהדקות ברחבי העולם, והכלכלה של "נכסים תקועים" מטילה צל כבד. משמעת הון החליפה את מנטליות ה"בום-באסט" של מחזורים קודמים, כאשר היצרנים מעדיפים שולי רווח על פני נפח. ההתכנסות של היצע עצום, מתח גיאופוליטי ושינוי טכנולוגי יוצרת שוק שבו הוודאות היחידה היא אי-ודאות קיצונית, מה שהופך את הגז הטבעי לשופע יותר ותנודתי יותר מאי פעם.

סקירה יומית 28.1.26 הפער נמשךזהר ליבוביץ, 🐘וסוף המסחר בסקירה יומית

הפער נמשך , 28 ינו' 2026

(אמ;לק לפילוסופים ממהרים, קפצו לסוף לאחר החתימה שלי.)

בוקר טוב, סוחרים יקרים. תעצרו רגע, תנשמו.

מריחים את האוויר הזה של ינואר בחוץ? קריר, צלול, אבל בפנים בתוך המסכים שלכם העיניים שורפות. ואני לא מדבר על צרבת שעוברת עם כוס מים, אלא על כזאת שנרגעת רק עם שוט של וויסקי שמכהה את המציאות.

אם הסתכלתם אתמול בערב על התיק, בטח שפשפתם עיניים כמו ילד שקם משינה ולא מבין למה אמא כועסת עליו כשהוא בכלל לא עשה כלום. מצד אחד, צועקים לכם בחדשות: "שיא כל הזמנים! ה-S&P 500 נוגע בשמיים!", ומצד שני אתם רואים את הדאו ג'ונס חוטף סטירה מצלצלת של 400 נקודות, מדמם על הרצפה כמו מתאגרף זקן ששכח מתי להיכנע.

תכינו לכם נס קפה, חזק, בלי סוכר. אנחנו צריכים לדבר על הפער הזה. על הרגע שבו ההיגיון הולך לישון והפיל, אותו כסף גדול שאני תמיד מדבר עליו, יוצא לרקוד במועדון הכי יוקרתי בעיר, בזמן שכל השאר נשארים בחוץ בגשם, נעלבים מהסלקציה.

אנחנו בבוקר ה-28 בינואר 2026. יום של החלטות ריבית, דוחות ענק, ובלגן שחייבים לעשות בו סדר.

🐘 למה הלב דופק?

למה הבוקר הזה הוא לא "סתם עוד יום"? כי אתמול קיבלנו שיעור בצניעות. שיעור שמראה שאין דבר כזה "השוק". יש סקטורים, יש אינטרסים, ויש אכזריות.

תראו מה קרה שם: קרב סכינים בתוך המדדים. מצד אחד, הממשל האמריקאי החליט להיות "הגננת הרעה" וזרק פירורים לחברות הביטוח, עלייה של 0.09% בתשלומים ל-Medicare במקום ה-4-6% שציפו.

אתם מבינים מה זה? זה כמו שתבואו לבוס, תצפו לבונוס שמן לחג, והוא ייתן לכם תלוש ל-5 שקלים בקפיטריה. התוצאה? בכי לדורות. יונייטד-הלת' UNH והומנה HUM התרסקו ב-20%. אנשים איבדו שם פנסיה ביום אחד.

אבל ופה הקסם האכזרי, הכסף הזה לא נעלם. הוא לא התאדה. הוא פשוט ארז מזוודה, אמר "יאללה ביי" לביטוחים, ורץ לחבק את הטכנולוגיה.

אני הרחיב את הפער, מדד אמון הצרכנים צלל לשפל של ימי הקורונה (84.5), האזרח הקטן בדיכאון, אבל המדדים? חוגגים. זה בדיוק המקום שבו סוחרים נאיביים נמחקים, וסוחרים חכמים עושים כסף.

🐘 מה באמת קורה שם? הניתוח הפיל-וסופי

בואו נדבר תכל'ס, בשפה של וויקוף. מה שראינו אתמול זו קלאסיקה של "רוטציה". הפיל הגדול, המוסדיים שמזיזים יבשות, זיהו חולשה רגולטורית "Sign of Weakness" בבריאות ולחצו על כפתור ה-Eject.

לאן הם הלכו? למקום שבו החלום חי. לבינה המלאכותית.

תראו את מטה (פייסבוק) שסגרה דיל של החיים עם קורנינג GLW, שישה מיליארד דולר על סיבים אופטיים. אתם קולטים? בזמן שחברות הביטוח רבות על אגורות, צוקרברג קונה כבלים במיליארדים כדי שה-AI שלו ירוץ מהר יותר.

זה תהליך של "איסוף מחדש". המוסדיים מבינים שיש דוחות (מיקרוסופט, טסלה) והם רוצים להיות שם ראשונים. הם קנו אנבידיה, קנו מיקרון, והשאירו את הדאו לבכות. ה-S&P בשיא (6978), הנאסד"ק טס, והדאו במינוס. זה שוק סלקטיבי כמו סלקטור בברלין, אם אין לך את הדרכון הנכון, אתה לא נכנס.

🐘 זה מבאס בבטן, אני יודע

אתם יושבים מול המסך ואומרים "זהר, איך זה יכול להיות? הכל יקר, הרחוב עצוב, ורק המניות האלה עולות?". לא פלא שאתם מרגישים שאתם משתגעים.

כשאתם רואים מניה כמו UNH נופלת, האינסטינקט הוא "בוא נציל אותה, נקנה בזול". אל תעשו את זה. בחייאת רבאק, כל הגיבורים שכותבים לי "קניתי קצת" לסכין הנופלת הזו אין ידית, יש לה רק להב.

הבאסה הזאת, שאתם אולי לא בראלי של השבבים או תקועים עם מניות "ערך", הוא חלק מהמבחן. השוק בודק אם יש לכם עמוד שדרה או שאתם עשויים מגומי. אל תתנו לקנאה במספרים הירוקים שיכולה גם להתחלף לגרום לכם לעשות שטויות. אל תיצרו זהות בין מי שאתם לבין התיק שלכם. לפעמים מותר גם לשבת בצד.

🐘 מה הלאה?

אנחנו בימים שיקבעו אם הולכים לגן עדן או לגיהנום קטן. היום בערב ג'רום פאוול (או בכינויו החדש "גורל פאוול"), האיש והמשקפיים, יעלה לדבר על הריבית. השוק לא מצפה למתנות, אבל הוא יקשיב למוזיקה ולטון הדיבור.

🐘 ההזדמנות (לא רק היא) נמצאת בפרטים הקטנים

שימו לב למה שקרה עם קורנינג GLW אתמול קפיצה של 15% בגלל העסקה עם מטה. זה האות. הפיל מחפש את "מוכרי האתים" והג'ינסים של הבהלה לזהב. לא רק מי שמייצר שבב, אלא מי שמייצר כבל, חשמל, קירור. שם הכסף החכם מתחבא.

זווית הראייה שלי:

🐘 המשך כאב ב"כלכלה הישנה": מניות הבריאות והתעשייה ימשיכו לקרטע. תנו להן לדמם, תנו לפיל לסיים למכור ואז נבחן מחדש את השווי.

🐘 פיצוץ בטכנולוגיה (בזהירות): דוחות טובים ממיקרוסופט ומטה ישברו תקרות, אבל בשיא האופוריה תמיד מגיע המימוש.

🐘 המסר שלי: אל תהיו טמאים. הרווחתם? קחו קצת הביתה. קנו לאישה תכשיט, לילד צעצוע. הכסף במסך הוא וירטואלי, חשוב מאוד להרגיש אותו בכיס.

אנחנו בתקופה היסטורית. ה-AI משנה את העולם, והשוק מגיב. תהיו חכמים, תהיו סבלניים. הגרף הוא לא כדור בדולח, אלא מראה שמשקפת את המציאות למי שלמד לקרוא אותה נכון.

יום מבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

אמ;לק לפילוסופים ממהרים 🐘 אנחנו בבוקר של "פיצול אישיות": הדאו ג'ונס מדמם בגלל שחיטת הביטוחים, והנאסד"ק שובר שיאים בגלל ה-AI.

הכסף הגדול לא ברח הוא פשוט עשה "רוטציה" אלימה לטכנולוגיה ולתשתיות.

הערב "גורל פאוול" ידבר על הריבית, אבל הלקח כבר כאן: אל תנסו לתפוס סכינים נופלות בסקטורים החלשים, וחפשו את ההזדמנויות ב"מוכרי האתים" (תשתיות). תהיו חכמים, לא גיבורים.

הזהב מתאחד ברמות גבוהות! למכור! למכור!

על רקע אי הוודאות הפוליטית העולמית הגוברת, הזהב חוזר לתפקידו כנכס מקלט בטוח מרכזי. חששות סחר, אי הוודאות סביב כיוון המדיניות של ארה"ב ודיונים על עצמאות המדיניות המוניטרית יוצרים יחד את ההיגיון המרכזי התומך במחירי הזהב. מנקודת מבט טכנית, מחירי הזהב טרם הראו סימנים ברורים של שיא, וכל ירידה צפויה להיתפס כהזדמנויות קונסולידציה בתוך המגמה. כל עוד אי הוודאות המקרו-כלכלית נמשכת, ערך ההקצאה של הזהב יישאר מועדף על ידי השוק. בטווח הקצר, תשומת הלב תתמקד בהשפעת הצהרות הפד על קצב התנודתיות, בעוד שהמגמה בטווח הבינוני נותרת מוטה לכיוון תנועה תנודתית כלפי מעלה. הצהרה זו נתפסת כאות שעשוי לעצב מחדש את נוף יחסי הכלכלה והסחר הבינלאומיים, ולהגביר ישירות את האטרקטיביות של נכסי מקלט בטוח. יתר על כן, דיונים על עצמאות המדיניות של הפד מספקים גם הם תמיכה נוספת למחירי הזהב. השוק עוקב מקרוב אחר הכרזתו הקרובה של טראמפ על מועמדותו ליו"ר הפד הבא. בעבר, טראמפ הצהיר כי השלים ראיונות עם מועמדים. אם עמדת המדיניות העתידית תיטה לכיוון יוני, הדבר עשוי לחזק את ציפיות השוק לקיצוצי ריבית נוספים השנה, ובכך להפחית את עלות ההזדמנות של החזקת זהב ולהועיל לנכס שאינו נושא ריבית זה. בחזית הנתונים המקרו-כלכליים, המשקיעים יתמקדו בנתוני שינוי התעסוקה של ADP ביום שלישי ובמדד אמון הצרכנים כדי להעריך את חוסנה של הכלכלה האמריקאית ואת תחזית המדיניות המוניטרית. מוקד השוק יתמקד עוד יותר בהחלטת הריבית של הפדרל ריזרב ביום רביעי. השוק צופה כעת באופן נרחב שהפד ישמור על טווח הריבית של 3.50%-3.75%. עם זאת, דבריו של יו"ר הפד פאוול במסיבת העיתונאים שלאחר הפגישה יהיו גורם מפתח שיקבע את מגמות השוק לטווח קצר. טון ניצי עשוי להגביר את הדולר בטווח הקצר, ולהפעיל לחץ על הזהב הנקוב בדולר; לעומת זאת, כל איתות יוני עשוי להמשיך לדחוף את מחירי הזהב כלפי מעלה.

אני מאמין שהשוק לטווח קצר החל להגיע לשיא, אך גם השוורים וגם הדובים יהיו פעילים מאוד, מה שהופך את ניהול הסיכונים לחשוב במיוחד.

כפי שצוין אתמול, העלייה המהירה עקב חדשות תלווה באופן בלתי נמנע בירידה משמעותית, וירידה של יום אחד עשויה ככל הנראה לפרוץ שוב את שיא ה-300 דולר של השנה שעברה; לכן, על כולם לשים לב היטב לנקודת המפנה המרכזית בין מגמות שוריות לדוביות.

המומנטום השורי לא יכול להיפסק; ברגע שהוא ייפסק, הדובים יתקפו את השוק.

כרגע, לשורים יש הזדמנות מסוימת לנצל רווחים. מדד ה-MACD ל-4 שעות הראה חוסר נפח וסטייה מוקדמת בפסגה, כאשר גרף השעה של אתמול השלים תיקון כלפי מטה. גרף ה-4 שעות מראה כעת התאוששות לאחר ירידה; ברגע שהירידה תפרוץ, זו יכולה להיות ירידה משמעותית, ואף פוטנציאלית לפרוץ את רף 4990 דולר. בהתחשב ברמת התמיכה הדובית התוך-יומית, הרמה המרכזית היא סביב 5110. פריצה מתחת ל-4990 עשויה לגרום להאצה נוספת. החזקה מעל 4990 עשויה לאפשר תקופה זמנית של התרחבות. בסך הכל, התחזית להיום היא דובית, אלא אם כן המסחר באירופה יפרוץ מעל רף 5110 דולר. עם זאת, מהלך שוורי משמעותי אינו סביר; מגמה רחבת טווח סבירה יותר, לכן היזהרו מהתקפה דובית פוטנציאלית.

לסיכום, אסטרטגיית המסחר לטווח קצר המומלצת לזהב כיום היא בעיקר רכישת שורט. רמות ההתנגדות העיקריות שכדאי לעקוב אחריהן הן 5100-5110, ורמות התמיכה העיקריות הן 4990-5000. אנא עקבו מקרוב אחר איתותי המסחר.

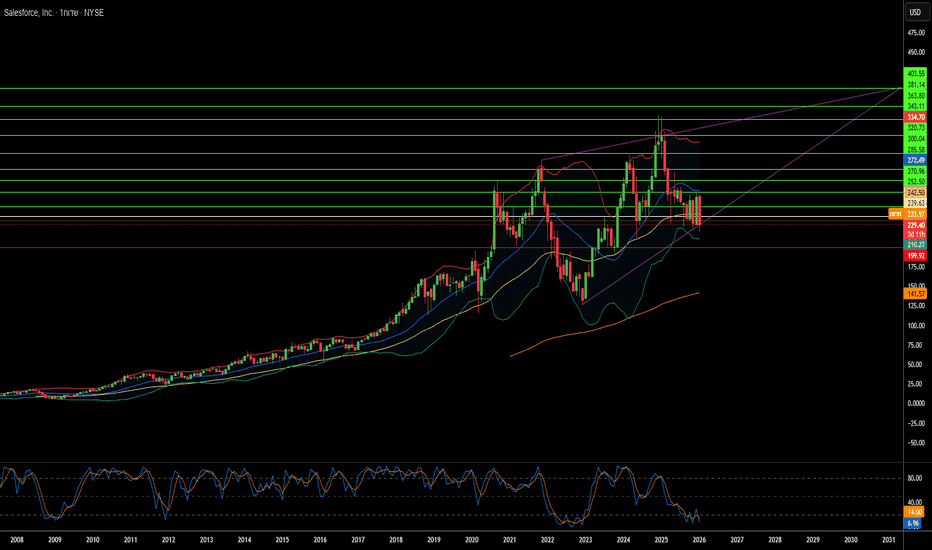

סיילספורס: מענקית תוכנה לקבלנית ביטחון?סיילספורס הגיעה לנקודת מפנה המגדירה מחדש את זהותה הארגונית. החברה, הידועה היסטורית כספקית תוכנה מסחרית, הבטיחה חוזה ענק של 5.64 מיליארד דולר עם צבא ארה"ב עד שנת 2035. לראשונה, ענקית הטכנולוגיה ממצבת את עצמה כ"קבלנית ביטחון ראשית" ומאמצת את המיתוג הפרובוקטיבי של ממשל טראמפ למשרד ההגנה כ"משרד המלחמה". מהלך זה לא רק מייצב את תזרים ההכנסות של החברה עם הסכם ארוך טווח במחיר קבוע, אלא גם מציב אותה במרכז התחרות הגיאופוליטית בין ארה"ב לסין ומקרב אותה לבסיס התעשייתי-ביטחוני המסורתי.

השוק הגיב בהתלהבות – אנליסטים העלו את יעדי המחיר מעל 320 דולר למניה, ומשקיעים רואים בחוזה ערובה דמוית-אג"ח לתזרים מזומנים יציב. מניית החברה זינקה לטווח ה-257 דולר בתחילת 2026, כשיקוף להערכה המחודשת בוול סטריט לסיילספורס כתשתית לאומית קריטית ולא כעסק SaaS תנודתי. עם זאת, השינוי טומן בחובו סיכונים משמעותיים. הוא מסכן את פעילות סיילספורס בסין, ומעלה שאלות קשות לגבי ריבונות נתונים באירופה, במיוחד לאור חוק ה-CLOUD האמריקאי. כאשר 20% מההכנסות מגיעות מאירופה, סיילספורס נכנסת לעימות ישיר עם דרישות הריבונות הדיגיטלית של מנהיגים כמו מקרון ושולץ.

הממד הטכנולוגי מרתק באותה מידה: סיילספורס משקיעה באגרסיביות ב-Agentforce, פלטפורמת סוכני ה-AI האוטונומיים שלה, ומתחרה ישירות בפלנטיר (Palantir) על דומיננטיות בשוק התוכנה הממשלתי. הטכנולוגיה מבטיחה אוטומציה רדיקלית של לוגיסטיקה צבאית וניהול כוח אדם. המנכ"ל מארק בניוף הדגיש את יתרון התמחור שלהם, תוך עקיפת מתחרים על ידי פריסת עלויות מו"פ על בסיס הלקוחות המסחרי העצום שלהם. עם זאת, נותרו שאלות: האם המהלך יניב תשואות לטווח ארוך, או שהחברה תמצא עצמה לכודה במלחמות סחר וסנקציות?

זהב בוחן נזילות בצד הקנייה — רוטציה או המשך?XAUUSD | תוכנית כסף חכם יומית – H1

הזהב נשאר בתוך מבנה שורי מוגדר היטב לאחר התרחבות חזקה של מספר מפגשים. המחיר כעת נסחר עמוק בפרמיה, מרחף ממש מתחת לשיאים האחרונים סביב 5,110–5,116, שם נזילות חיצונית בצד הקנייה כבר תוכננה ונגעה חלקית.

פעולת המחיר של היום מתפתחת על רקע מקרו חם:

השוק מגיב לאי ודאות מחודשת במסלול הריבית של הפד, תשואות לא יציבות בארה"ב וסיכון גיאופוליטי מתמשך, כל אלה ממשיכים להניע עניין במקלט בטוח בזהב. בעוד כותרות יכולות להגביר את התנודתיות, ביצוע כסף חכם ב-H1 מציע הפצה ואיזון מחדש, לא המשך אגרסיבי.

במקום להאיץ למעלה, המחיר מתכווץ ליד השיאים — סימן קלאסי לכך שמוסדות עשויים למכור חוזק לפני שהם מכוונים את המחיר חזרה לערך.

מבנה שוק והקשר נזילות

ההטיה במסגרת זמן גבוהה יותר נשארת שורית

BOS קודם מאשר את חוזק המגמה

CHoCH אחרון מסמן מעבר מאימפולס → רוטציה

נזילות חיצונית בצד הקנייה נבדקה מעל 5,100

משיכת הנחה ברורה נחה מתחת לדרישת H1 + חוסר איזון

הגיון השוק מעדיף אספקת פרמיה → הפחתת הנחה

➡️ חדשות יוצרות תנודתיות, אך נזילות מגדירה כיוון

תסריטי מסחר מרכזיים

🔴 תגובת מכירה בפרמיה (תסריט ראשי)

5,108 – 5,116

SL: 5,125

התאמה:

נזילות חיצונית ליד השיאים האחרונים

תמחור פרמיה ברגל שורית בוגרת

חולשה במעקב לאחר תפיסת נזילות

דחייה או חוסר קבלה כאן מעדיפים רוטציה מתקנת.

🟢 תגובת קנייה בהנחה (תסריט A)

4,995 – 4,980

SL: 4,970

תמיכה קודמת ב-H1 + בלוק הזמנה

אזור קנייה נזילות מוצג על הגרף

אזור אידיאלי להמשך שורי לאחר אישור

🟢 תגובת קנייה בהנחה עמוקה יותר (תסריט B)

4,950 – 4,948 (FVG)

SL: 4,940

חוסר איזון לא מופחת

טאטוא נזילות עמוק יותר אם הפרמיה מתפרקת לחלוטין

אזור טעינה מחדש של כסף חכם בסבירות גבוהה

ביטול

קבלה מתמשכת ב-H1 מעל 5,125 מבטלת את התזה המתקנת ופותחת המשך לעבר יעדי התרחבות גבוהים יותר.

ציפייה והטיה

זה לא סביבה לרדיפת פריצות

נזילות קודמת לכיוון

קבלה = המשך

דחייה = רוטציה

ביצוע > חיזוי

💬 האם הזהב יקבל ערך מעל 5,110 על תנודתיות מונעת פד — או יחזור להנחה לאיזון מחדש קודם?

סקירה יומית 27.01.2026 - מניפולצית הריחזהר ליבוביץ, 🐘וסוף המסחר בסקירה שבועית

דירה ברחוב היקרון , 27 ינו' 2026

אמ;לק לממהרים (אבל אל תגידו שלא הזהרתי): מכירים את המתווכים שאופים עוגיות וניל כדי להסתיר ריח של עובש בדירה רקובה? זה בדיוק מה שוול-סטריט עשתה אתמול. המדדים בשיא, אבל הזהב שובר שיאים במקביל (וזה אומר פחד מוות מתחת לפני השטח). ה"פיל" בורח למניות הענק וממש את הקטנות.

למה אסור לכם בשום אופן לרדוף אחרי הטכנולוגיה עכשיו, ואיפה מתחבאת ההזדמנות האמיתית שכולם מפספסים בגלל הריח של הווניל. כנסו, זה יחסוך לכם כסף.

🐘 מניפולצית הריח

לפני כמה שנים, הלכתי לראות דירה להשקעה בתל אביב. המתווך, טיפוס חלקלק עם חיוך די מסגיר, אני פוגש בחיי המון סוגי אנשים, כך שהיכולת הזיהוי שלי את הטיפוסים השונים הלכה וגדלה לכדי מומחיות.

הוא פתח לי את הדלת איך שנכנסתי, הכה בי ריח משכר של עוגיות וניל וקפה טרי. הריצוף בהק, הקירות היו לבנים כשלג, והרהיטים נראו כאילו יצאו הרגע מקטלוג איטלקי.

לרגע, הלב שלי התחבר. היד כבר גירדה במחשבה על לחתום. אבל אז, כשהמתווך הלך למטבח "להכין אספרסו", נקשתי בעדינות על קירות גבס בסלון.

הצליל היה חלול. הצצתי מאחורי הספה היוקרתית וראיתי רטיבות שחורה מלאת ריח טחב, על הרצפה טיח מתפורר. חייכתי לעצמי, ריח הווניל נועד להסתיר ריחות אחרים, את הריח העובש. זו הייתה מניפולציה מכירה בסיסית.

מניפולציה מוכרת למי שבתחום, המתמקדת לרוב משולש ריחות של וניל, קינמון או ריח שמרים באפיה. למה אני כותב לך את זה, כי אתמול וול סטריט עשתה לנו מניפולציה דומה.

מבט על המדדים המרכזיים אתמול, והנה הרחת וניל. ה-S&P 500 טיפס ב-0.5% לרמה של 6,950 נקודות מרחק נגיעה מהשיא, הדאו-ג'ונס הוסיף 313 נקודות, והנאסד"ק עלה ב-0.4%. על הנייר? גן עדן, אחלה דירה. אבל אני כאן כדי להגיד לך להזיז את הספה.

מתחת לפני השטח מתחבא נתון שגורם לי לאחרונה לאי נוחות גם ריגוש וגם חשדנות בו זמנית, הזהב והכסף שברו אתמול שיאים היסטוריים. תחשוב על זה רגע. בדרך כלל, כשהבורסה חוגגת והמשקיעים "קונים סיכון" מניות טכנולוגיה, הם ממשים את הזהב.

אתמול? הם קנו גם וגם. גם את החלום הטכנולוגי וגם את הבונקר הגרעיני. זהו פרדוקס שזועק לשמיים: השוק לובש חליפת יוקרה, אבל בכיס הפנימי הוא מחזיק אקדח טעון.

🐘 משחקי מחבואים

אז מה באמת קרה באזוריםהנסתרים? אני אנתח לך את זה כמו שאני רואה את הדברים דרך המשקפיים של ניתוח שיפוטי בשיטת הפיל. יש לנו כאן מקרה קלאסי של "הסוואה מוסדית".

הכסף הגדול "הפיל" שאנחנו תמיד מחפשים את העקבות שלו, ביצע אתמול מהלך של "בריחה לאיכות", אבל בתוך שוק המניות עצמו. הוא יודע ששבוע הדוחות המטורף בפתח ארבע מתוך "שבע המופלאות" מדווחות, והוא רוצה הגנה.

אז איפה הוא מחביא את הכסף? במניות הענק.

אפל זינקה כמעט ב-3%, מטא (פייסבוק) נתנה גז עם 2% עלייה, ומיקרוסופט סחבה למעלה ב-0.9%. המניות האלו הן הרהיטים האיטלקיים בדירה המזויפת. הן גורמות למדד להיראות ירוק ומושלם.

אבל תסתכל על הפינות החשוכות. מדד הראסל ירד ב-0.4%. טסלה, שהייתה פעם היהלום שבכתר, חטפה אתמול סטירה מצלצלת של 3% ושברה את ממוצע ה-50 יום כלפי מטה. אינטל לא עצרה נשחטה בעוד 5.7%.

זה אומר מבחינה רוחבית הסנטימנט היה שלילי. רוב המניות לא השתתפו בתזוזה צפונה כפי שעשה המדד. זהו שוק שהוחזק על כתפי כמה ענקים בודדים.

ויש עוד נתון אחד שרוב הסוחרים מפהקים כשהם שומעים עליו, אבל הוא קריטי לנו בעת הזו "הזמנות מוצרים בני קיימא". הצפי היה לעלייה קטנה של 1.1%. בפועל? קיבלנו התפוצצות של 5.3%.

אני אגיד לך מה זה אומר בשפת סוחרים, בעלי העסקים באמריקה לא רואים מיתון. הם קונים ציוד, מכונות, תשתיות. הכלכלה הריאלית מה שאנחנו קוראים לה מיין סטריט, היא חזקה ממש, בכל זאת וול סטריט משחקת משחקי מוחות כי להבנתי היא מפחדת מהשווי המנופח של עצמה.

🐘 מרגישים תקיעות

השוק עולה ואצלך מתחיל קול הקטן והמעצבן בראש ״מה אני מפספס? למה כולם מרוויחים ורק אני דורך במקום?״. תקשיב לי טוב, אני חוזר על זה כבר ימים רבים. זה לא אתה וזה לא התיק שלך. זו האשליה האופטית של השוק.

הסיבה שאתה מרגיש ככה היא שהתיק שלך כנראה מפוזר ובריא. יש לך בו קצת תעשייה, קצת צריכה, קצת מניות קטנות. ואתמול? כל הסקטורים האלה דיממו. סקטור "הצריכה המחזורית" ירד ב-0.7%. כל מה שלא היה "טכנולוגיית ענק" או "זהב" פשוט נזרק הצידה.

התסכול הזה הוא המלכודת הכי גדולה שהמוסדיים מייצרים לך. הם רוצים שתתייאש. הם רוצים שתמכור להם את המניות הטובות ותרוץ לקנות מהם מניות מימוש במחיר שיא רגע לפני שיהיה מאוחר מבחינתם.

אנחנו לא רוצים להיות הפתי שקונה את ריח הווניל. תלמד להישאר רגוע כשהמסך שלך אדום והמדד ירוק ככל שזה נובע אצלך מפיזור נכון, זו הגבורה האמיתית של סוחר מקצועי.

🐘 ההזדמנות מתחבאת לפעמים בתוך העובש

אנחנו בכניסה לתוך שדה מוקשים, דוחות כספיים חשובים בפתח. הציפיות מאפל, מיקרוסופט ומטא הן בשמיים. השוק כבר תמחר את ההצלחה שלהן ראינו את זה בעליות של אתמול.

התרחיש המעניין להבנתי הוא Sell the News. אם הדוחות יהיו טובים, יכול להיות שנראה זינוק אחרון למעלה, ואז המוסדיים יתחילו לשחרר סחורה בבלוקים. לאן הכסף הזה ילך? הוא לא יתאדה. הוא יחפש תשואה במקומות שנשחטו.

הכסף הזה עשוי לזלוג חזרה למטה, אל הראסל 2000 ואל המניות הבינוניות שאתה עשוי להיות מחזיק בתיק וכרגע נראות "מתות".

עוד משהו, למרות העלייה הגדולה בחודשים האחרונים, אל תסיר את המבט מהזהב וממניות הכרייה כמו FCX ו-NEM שעלו אתמול יפה. השיא בזהב הוא לא מקרי. הוא איתות אזהרה שיש לחצים אינפלציוניים או גיאו-פוליטיים. שילוב של סחורות בתיק הוא כרגע חגורת הבטיחות טובה.

אל תרדוף. אל תנסה לקפוץ על הרכבת של הביג-טק עכשיו, היא נוסעת מהר מדי. שב רגע על הידיים, זה אחלה פוזיציה.

🐘 סיכום

מחזיר אותך לרגע לדירה ההיא מתחילת הסיפור. בסוף לא קניתי אותה, כמובן. חודשיים אחר כך גיליתי שמישהו אחר קנה אותה, אחרי הגשם הראשון כל הצבע בבית התקלף. הוא נשאר עם הנזילות, אני נשארתי עם ריח וניל וחיוך.

השבוע הזה, כשהשוק מנסה למכור לך דירת יוקרה עם ריח של וניל ומדדים ירוקים ומפתים תהיה חכם.

תנקוש על הקיר.

תחפש את היסודות האמיתיים מבנה תהליכי שוורי, רווחיות גדלה, אל תתפתה לריחות המניפולציה כי בסוף הריח מתנדף, ורק הערך האמיתי נשאר.

יום מבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

נ.ב מאורת הארנב על ריחות.

חוש הריח הוא החוש החזק והמהיר ביותר למוח האדם, הוא עוקף בדרך התלמוס (השומר בשער) בדרך למוח שיתר החושים צריכים לעבור.

זה לא סתם שאנשים מתאהבים לא ממבט ראשון, אלה מריח ראשון, זה לא סתם שבהבדלה אנחנו מברכים ומריחים מיני בשמים וזה לא סתם שמקומות רבים משתמשים במניפולצית הריח, חנויות, מלונות וכו.

יש לזה כמובן גם סיבות בטיחות של שרידות לרוב דברים מסחרים נובעים מקלקול וסכנה לגוף מיידית.

התראת מסחר: זינוק בזהב עשוי להימשך.

עלייה שוברת שיאים זו של זהב מונעת על ידי מספר גורמים: רכישות זהב של בנקים מרכזיים וזרימת משקיעים לקרנות סל בזהב כדי לגדר מפני סיכוני מדיניות עולמיים ואי-ודאות מקרו-כלכלית.

יתר על כן, ציפיות השוק להפחתת ריבית בארה"ב בשנת 2026 העלו עוד יותר את מחירי הזהב.

במקביל, נתוני האינפלציה של PCE (מדד האינפלציה המועדף על הפד) הראו כי נתוני נובמבר היו במידה רבה בהתאם לציפיות, מה שחיזק עוד יותר את ציפיות השוק שהפדרל ריזרב האמריקאי ישמור על הריבית בשבוע הבא. השוק מצפה באופן נרחב שהפד ישאיר את הריבית ללא שינוי בפגישתו ב-27-28 בינואר, אך הוא עדיין מתמחר את האפשרות של שתי הפחתות ריבית נוספות במחצית השנייה של 2026, ובכך יגדיל את האטרקטיביות של זהב כנכס שאינו נושא ריבית.

זהב נתפס יותר ויותר ככלי לגדר מפני "חוסר הוודאות" של הנשיא טראמפ. הוא ציין כי למרות שסוחרים רבים ראו בזהב גדר מפני הסיכון של מלחמת מכסים בין ארה"ב לאיחוד האירופי עקב דחיפתו של טראמפ לרכוש את גרינלנד, גם לאחר הסרת איום המכס, עליות הזהב לא התהפכו.

במבט קדימה, שוק השור בזהב צפוי להימשך, אך עדיין קיימים סיכונים כלפי מטה. גולדמן זאקס העלתה את תחזית מחיר הזהב שלה ל-5,400 דולר, בהתבסס על ההנחה שהמגזר הפרטי לא ימכור את אחזקותיו והבנקים המרכזיים ימשיכו לרכוש זהב. הזהב כבר עלה בכמעט 15% מרמותיו בתחילת 2026, והמשיך את העלייה של 64% בשנה שעברה. עם זאת, אם סיכוני המדיניות המוניטרית העולמית יירדו בחדות, מה שיוביל לפירוק עמדות הגידור, מחירי הזהב עשויים לרדת. אי-ודאויות גיאופוליטיות נותרות מרכזיות: חוסר הוודאות של טראמפ הדאיג את האיחוד האירופי, ובעוד שהיחסים הטרנס-אטלנטיים נרככו זמנית, האמון לטווח ארוך נפגע, מה שעלול לגרום לתנודתיות נוספת.

בסך הכל, על המשקיעים להתמקד בפגישת הפדרל ריזרב, בנתונים כלכליים ובהתקדמות בפריסות הארקטיות. תפקידו של זהב במגמת הדה-דולריזציה הולך וגובר, ומשמש כמגן מפני אי ודאות. בעידן זה של סערות גיאופוליטיות, זהב אינו רק השקעה, אלא גם עוגן ליציבות עולמית. שוק הזהב בשנת 2026 ימשיך בשוק העל-שור האגדי שלו, המונע על ידי שילוב של גורמים מרובים.

פגישת ה-FOMC בשבוע הבא היא האירוע המרכזי המשפיע על תנועת המחירים לטווח קצר של הזהב. אם הפדרל ריזרב יאמץ עמדה ניצית, תוך הדגשת שמירה על ריביות גבוהות עד הרבעון השני של 2026, הדבר עלול להפוך באופן זמני את ציפיות השוק לקיצוצי ריבית, מה שיוביל לתנודות משמעותיות במחירי הזהב. לעומת זאת, אם הפד ישחרר איתותים יוניים, המאשרים מחזור קיצוצי ריבית מתקרב, הדבר יספק מומנטום חזק למחירי הזהב לפרוץ את רף 5,000 הדולר.

מוסדות מרכזיים מאמינים בדרך כלל כי התנודתיות בשוק הזהב תגדל משמעותית בשנת 2026, אך ההיגיון המבני כלפי מעלה נותר איתן. גורמים מרכזיים כמו גידור אינפלציוני לביקוש, לחץ חוב עולמי גובר ודה-דולריזציה מואצת נותרו ללא שינוי, והיגיון ארוך טווח זה ימשיכו לתמוך במגמת העלייה במחירי הזהב.

הגרף השבועי נסגר עם נר שורי גדול, דבר המצביע על המשך מגמה חזקה. תנופה כלפי מעלה צפויה ביום שני הבא, עם דגש על קנייה בירידות. עם זאת, מומלץ לנקוט משנה זהירות בנוגע להתנגדות ליד רמת 5,000 דולר; יש לרדוף אחר המחיר כלפי מעלה בזהירות. ההתנגדות המרכזית היא סביב 50-50 דולר; אם לא ניתן לשבור רמה זו, ניתן לשקול פוזיציית שורט קטנה. אם המחיר יישאר מעל רמה זו, הוא עשוי לעלות ביותר מ-50 דולר, תוך כיוון לאזור 5,100-5,200 דולר ואפילו לאזור 5,300 דולר. רמת התמיכה הראשונה שיש לעקוב אחריה היא 4900, עם תמיכה חזקה ב-4808; שתיהן מהוות התייחסות טובה לפוזיציות לונג.

ביום שישי, הגרף היומי הראה מגמת עלייה כללית עם תנודות. המחיר פרץ ורענן את שיאו ל-4990 במהלך המסחר בארה"ב, ונסגר בסופו של דבר עם נר שורי ארוך תחתון. התמיכה היומית עלתה לסביבות 4936, בעוד התמיכה השעתית נמצאת בשפל הלילה של 4958, שניתן להשתמש בו כקו הפרדה בין סנטימנט שורי לדובי ליום; נגיעה ברמה זו עשויה להוות הזדמנות קנייה. אם השוק יתפקד חזק, הוא צפוי להיסחר מעל 4970-4980, במטרה לפריצה מעל 5000 ולבחון את אזור 5020-5050. רק פריצה מכרעת מתחת ל-4900 צפויה לגרום לתיקון עמוק; אחרת, מגמת העלייה החזקה תימשך.

אסטרטגיית מסחר:

ביום שני, שקלו לקנות ליד 4958. אם המגמה חזקה, שקלו לקנות באזור 4970-4980, במטרה לפריצה מעל רמת 5000. שקלו פוזיציית שורט קטנה ליד 5050.

סקירה שבועית 26.1.26 - שבוע קריטישבוע קריטי , 26 ינו' 2026

בואו נודה על האמת, יום שישי האחרון השאיר את כולנו עם מחשבות רבות ובכיוונים שונים ומשונים, המטרה היא פתרון החידה ״פני השוק, באמת לאן?״.

אתם מסתכלים על המדדים, על פניו? גן עדן. ה-S&P 500 סיים סביר (כאילו כלום לא קרה), הנאסד"ק אפילו עלה קצת.

הכל נראה רגוע כמו אגם בנורבגיה. (אני זוכר שהפלגתי לשם, זוכר ממש את התחושה והמחשבה שעלתה לי בראש האם מה שאני חווה זה ״אם זה שקט מדכא או שקט מפעים ונעים״.)

כהרגלי כמביט בשוק, צולל פנימה, לתוך ״הקרביים", מתגלה לי דיסוננס של רעש בלגן, תנודתיות גבוה, אתם מבינים שאנחנו בכלל בסרט אקשן גרוע והמדד רגוע (יצא חרוז, לא תכננתי).

מצד אחד, אינטל נשחטת ב-17% (כן, כן, זה נכון, שבעה-עשר אחוזים) אחרי שהיא הודיעה שהעתיד שלה נראה בערך כמו העתיד של מכונות כתיבה.

מצד שני, אנבידיה ומיקרוסופט ממשיכות לרקוד כאילו אין מחר.

מצד שלישי, המניות הקטנות (ראסל 2000) חוטפות סטירה של כמעט 2%, והבנקים? נראים כמו מישהו שגילה הרגע שיש לו חור בכיס.

ואם כל זה לא מספיק, אז תוסיפו לקלחת את הפוליטיקה העולמית. טראמפ מדבר על גרינלנד (שוב?), המאקרו נראה יציב אבל הריבית לא זזה, התחושה הכללית שאולי אני לא מבין משהו.

המרדף של טראמפ אחרי האי, הוא לא גיאוגרפי הוא בעיקר מרדף אחר המחצבים ומתכות וזאת הסיבה העיקרית לעלייה הדרמטית במחירי המתכות, בסוף נדרש חומר לייצור חומרה.

אז איך זה יכול להיות?

איך יכול להיות שהמדדים חזרו לשיא, אבל הרבה מן המניות בתיק של הסוחר הממוצע אדומות?

איך יכול להיות שיש "עליות" כשעל כל מניה שעולה, שתיים יורדות? (יחס של 3 ל-2 לטובת היורדות, למי שאוהב מספרים מיום שישי).

זה השלב שבו אתה מתחיל לאבד את זה.

אתה מוכר את הטובות, קונה את הגרועות, ומקלל את התיק.

אתה מרגיש שהשוק "מקולקל", שאין היגיון, ואז אתה מבין שהמחשבה הזאת אולי קורבנית.

היא מיד מתחלפת במחשבה לא משרתת נוספת, בחשש התמידי שאתה פועל מול משהו שהוא חזק וחכם ממך.

״פאק, מה קורה פה, איך פותרים את כל הדבר והיפוכו הזה בשוק?״, זה המוטיב המרכזי והמשותף לכל סוגי הסוחרים כרגע.

אז זהו שאני פצחתי בעוברך, כדי שיהיה לך קל ופשוט להתנהל השבוע

פיצחתי, מה הפיל מנסה להגיד לכם?

תעצרו. תנשמו. מגיש לכם את פיצוח החידה.

לשם כך, בואו נפעיל את משקפי ״הפיל״ ונבין מה באמת קורה כאן.

זה הרבה יותר פשוט ממה שזה נראה.

מה שראינו ביום שישי, ומה שאנחנו עומדים לראות השבוע, זו הצגה אחת גדולה שנקראת "פעולת הסוואה והתבצרות".

הפיל (הכסף החכם, המוסדיים, הגדולים) יודע משהו שאתם אולי שוכחים: השבוע זה ה-Money Time.

אנחנו נכנסים לשבוע הדוחות הקריטי ביותר של העונה. ארבע מתוך "שבע המופלאות" מדווחות

מיקרוסופט (MSFT)

מטא/פייסבוק (META)

אפל (AAPL)

טסלה (TSLA)

מה שהפיל עשה ביום שישי זה לא "כאוס". זה ניהול סיכונים.

הוא יודע שאינטל היא "פגר מת", אז הוא זורק אותה לכלבים. הוא יודע שהמניות הקטנות Small Caps רגישות מדי כרגע, לאחר שנכנסו למצב של קניות יתר, אז הוא מוכר אותן כדי לייצר נזילות.

לאיזה מניות הוא בורח? למבצרים. הוא קונה את מיקרוסופט ואנבידיה לא כי הן בהכרח זולות, אלא כי הן "בונקר". הן מחזיקות את המדד למעלה ומייצרות אשליה של יציבות, בזמן שהוא מחסל פוזיציות מסוכנות במקומות אחרים.

זו הסיבה לדיסוננס. המדד מוחזק מלאכותית על ידי 4-5 ענקיות, בזמן ששאר השוק עובר "ניעור". הפיל מנקה שולחן. הוא מעיף את "ידיים חלשות" שנבהלו מהנפילה של אינטל או מהכותרות על גרינלנד, ואוסף סחורה סלקטיבית אצל החזקות באמת.

יום שישי הוא גם כתב החידה וגם הפתרון

בואו נבין מה באמת קרה ביום שישי בצהריים. זה לא שאינטל היא "הזדמנות". אינטל היא השן הרקובה שהשוק היה חייב לעקור. המוסדיים ("הפיל") זרקו אותה בברוטליות, וזה מה שהפיל אותה ב-17%. הם לא מאמינים בה יותר.

אבל כאן מגיע התרגיל הגאוני: הפיל השתמש בנפילה של אינטל כדי לבצע "מבחן עמידות" מן מבחן לחץ לשאר השוק.

הוא שאל בלחש שאלה פשוטה: "אם אני מרסק ענקית טכנולוגיה אחת, האם כל הבניין יקרוס?" ברגעים הראשונים, הפחד שלט והכל ירד. ״הכסף הטיפש״ נבהל מהדם של אינטל ומכר גם את היהלומים שלו.

אבל אז קסם, הפיל ראה שהפאניקה לא מוצדקת. הוא נתן לאינטל להמשיך לדמם בתעלה, אבל נכנס באגרסיביות ואסף את הסחורה הטובה (מיקרוסופט, אנבידיה) שהציבור זרק בבהלה.

החזרה של המדדים למעלה בסוף היום היא ההוכחה הניצחת, השוק ביצע "הפרדת כוחות". הוא אמר, "אינטל מתה, אבל הטכנולוגיה חיה". מי שהבין את זה בזמן אמת עשה כסף. מי שנשאר עם הפחד ביד נשאר בחוץ.

כעת שהבנו הקלה: אז מה עושים עם זה? (תכל'ס לשבוע הקרוב)

עכשיו, שהבנו שאנחנו לא משוגעים ושהשוק לא מקולקל אלא פשוט מתכונן למסיבה, אפשר להוריד לחץ.

בניתי לכם (לעצמי) מפת דרכים לשבוע הקרוב, רכזתי זאת לארבע אבני דרך עיקריים

אל תהיו גיבורים לפני הדוחות: השבוע, הדוחות של הענקיות יכתיבו את הקצב. אם מיקרוסופט תייצר אופק חיובי, אז כל השוק יקבל זריקת אדרנלין, והכסף יזלוג חזרה גם למניות הקטנות. אם היא תאכזב? אנחנו נראה את ה"בונקרים" מתפרקים. לכן, אל תהמרו על דוחות. זה קזינו, ואנחנו סוחרים, לא מהמרים.

חפשו את ה"סרבניות": תסתכלו על רשימת המעקב שלכם. אילו מניות לא ירדו ביום שישי, למרות שכל הסקטור שלהן דימם? אלו המניות שהפיל שומר לעצמו. סמנו אותן. ברגע שהעננה תתפזר, הן אלו שיטוסו ראשונות.

התעלמו מרעשי הרקע: גרינלנד, טראמפ, הפחד מאינטל זה הכל רעש. תתמקדו בגרף. אם ה-S&P 500 שומר על האזורים של 6900 למרות החדשות הרעות, זה סימן לעוצמה, לא לחולשה.

הזדמנות ה"זבל": הנפילה של אינטל היא שיעור. חפשו חברות טובות ש"נענשו" בגלל הסנטימנט השלילי של יום שישי בלי סיבה מוצדקת. שם הכסף הגדול מסתתר.

בקיצור, סוחרות וסוחרים יקרים, השבוע אנחנו לא צריכים להיות הכי חכמים בחדר, מרגע שיש לנו בהירות, אז כל פשוט יותר.

חשוב לא למצמץ כשהפיל עושה "קולות" לא מוכרים. תנו לגדולים לריב, חכו לראות מי נשאר עומד יציב עם אופק בדוחות, אז, ורק אז, נוכל להצטרף שוב לחגיגה.

שבוע טוב ומבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

נקודה חשובה, טראמפ היה הטרייגר הקודם לעלייה של אינטל, ידוע שזה חשוב לו אסטרטגית הקיום שלה, יש מצב שהוא יתייצב שוב לחזק אותה, הסיבוב הקודם הצליח לו למרות הירידה.

ואם בחרת בדרך ללמוד ולחשוב בשיטת הפיל, קדימה מייל חוזר ונצא יחד לדרך, שיטת הפיל הוכיחה את עצמה ככזאת שיודעת לפתור את חידת השוק לחסוך לך זמן ולייצר לך תוצאות יוצאות דופן.

האם ריבון הכירורגיה ישרוד את הצלחתו שלו?אינטואיטיב סרג'יקל (Intuitive Surgical) ניצבת בפרשת דרכים פרדוקסלית בתחילת 2026. למרות תוצאות מרשימות ברבעון הרביעי של 2025 – הכנסות של 2.87 מיליארד דולר וצמיחה שנתית של 18.8% – המובילה הבלתי מעורערת בכירורגיה רובוטית ניצבת בפני לחצים חסרי תקדים. השקת מערכת ה-da Vinci 5, הכוללת טכנולוגיית משוב כוח (force feedback) ואישור FDA להליכים לבביים, מאפשרת לחברה לכבוש שווקים חדשים. אולם, ניצחון טכנולוגי זה חופף ל"צוק פטנטים", כאשר קניין רוחני קריטי פקע בינואר 2026, מה שפותח דלת למתחרים לשכפל תכונות ליבה שהגדירו בעבר את החפיר הכלכלי של החברה.

מצודת החברה נמצאת תחת מצור מזוויות בלתי צפויות. תביעת ההגבלים העסקיים של Restore Robotics, הנתמכת באישור ה-FDA למכשירים מחודשים של צד שלישי, מאיימת להפוך את רכיב ה"להב" בעל שולי הרווח הגבוהים למוצר צריכה פשוט. מכשירים ואביזרים אלו מהווים מעל 50% מהכנסות החברה. במקביל, לוחמה גיאופוליטית הפכה את ניהול שרשרת האספקה לאסטרטגיה קיומית: סין שולטת ב-90% מיכולת זיקוק יסודות נדירים הקריטיים למנועי הרובוטים, כאשר מגבלות הייצוא הושעו רק עד נובמבר 2026. מכסים המגיעים ל-145% על רכיבי מפתח לוחצים את שולי הרווח, למרות תחזיות ההנהלה לשמירה על רווח גולמי של 67-68% באמצעות הנדסת עלויות אגרסיבית.

הנוף המקרו-כלכלי מחריף את האתגרים הללו. תחזית אינטואיטיב ל-2026 צופה האטה בצמיחת הפרוצדורות ל-13-15%, בלתי נמנעת מתמטית ככל שהחברה מתמודדת עם רוויה בשוק האמריקאי הליבתי וחייבת להפיק צמיחה ממקורות קשים יותר: התרחבות בינלאומית עם שיעורי החזר נמוכים יותר, התוויות מורכבות חדשות כמו ניתוחי לב, ומרכזים כירורגיים אמבולטוריים הרגישים למחיר. מודל ההכנסות החוזרות של החברה (81% מההכנסות מגיעים מבסיס מותקן של מעל 9,000 מערכות) מעניק חוסן, אך בתי חולים המתמודדים עם אינפלציית שכר ומגבלות הון בוחנים כל רכישת רובוט ב-2 מיליון דולר בעוצמה חסרת תקדים.

אינטואיטיב נותרת הריבון בחדר הניתוח, אך 2026 מגלה כי שמירה על ההגמוניה דורשת מיומנות מעבר לחדשנות כירורגית. על החברה להתבצר בו-זמנית מפני שיבושים בשרשרת האספקה, להגן על המודל הכלכלי שלה בבית המשפט, לחדור לחזיתות קליניות חדשות ללא טכנולוגיה הפטית מלאה (האישור הלבבי מגביל משוב כוח על לבבות פועמים), ולנווט בין פגיעויות סייבר ככל שהמערכות משתלבות ברשתות בתי החולים. ה"אזמל הריבוני" עדיין חד, אך היד האוחזת בו חייבת להיות מיומנת כעת באסטרטגיה גיאופוליטית, הגנה משפטית ואבטחה דיגיטלית לא פחות מאשר בפריצת גבולות הכירורגיה זעיר-פולשנית.

למעלה או למטה? ANF צריכה להחליט!מנית ANF, חברת אַבֶּרקְרוֹמְבִּי אֶנד פִיץ' (באנגלית: Abercrombie & Fitch) הוא מותג אופנה אמריקאי יוקרתי שנוסד על ידי המעצבים דייוויד אברקרומבי ועזרא פיץ' בשנת 1892. הוא כולל את חמשת המותגים: אברקרומבי אנד פיץ', אברקרומבי קידס, הוליסטר, גילי היקס ו־RHUEL No. 925. המותג פועל בעיקר בארצות הברית, קנדה ובריטניה. (ויקיפדיה)

את שנת 2025 מניית ANF סיימה בירידות של למעלה מ25%, אך עדיין, קשה להתעלם שב4 השנים האחרונות המניה עלתה ב 269%! וכעת, המניה נמצאת בין הממוצעים, והכל אפשרי.

ניתן לראות בגרף היומי שלקראת סוף דצמבר, המניה קפצה מטווח מחירים של $70 לטווח מחירים של $130, לפני כשבועיים המניה נפלה לאיזור ה$100 כאשר את יום שישי היא סיימה עם נר פטיש מתחת ל$100 עגול.

בנוסף, בחודש דצמבר אשתקד, הממוצע נע 50 אקספוננציאלי חצה כלפיי מעלה את הממוצע 200 פשוט, מהלך שנקרא צלב הזהב.

במניית ANF יש למעלה מ9% שורטיסים, מצד אחד, לא מדובר כמות גבוהה של 15% שורטיסים או יותר, מצד שני, גם 10%+- זה לא מעט, בכל מקרה, יהיה מאוד מעניין לעקוב ולראות מה יהיה המהלך הבא במניה, האם אנו לקראת המשך ירידות לאיזור ה$70+- או שאנו לקראת קפיצה נוספת לקראת איזורי ה $120+-?

ימים יגידו...

דיסקליימר

הודעה חשובה: חברת Ltd Pro Colmex בעלת רישיון ומפוקחת על ידי הרשות לניירות ערך של קפריסין (CySEC), תחת רישיון מספר 123/10. מסחר במכשירים פיננסיים (לרבות מניות) ו/או שימוש במינוף טומן רמה גבוהה של סיכון וייתכן ואינו מתאים לכל המשקיעים.

ביצועים מהעבר אינם מצביעים על תוצאות עתידיות.

לאן AFRM תלך מכאן? מניית AFRM היא חברת טכנולוגיה פיננסית אמריקאית.

החברה נוסדה בשנת 2012 על ידי מייסד שותף של PayPal, מקס לבצ'ין,היא חברת המימון הגדולה ביותר בארה"ב של קנה עכשיו, שלם מאוחר יותר, BNPL נכון לשנת 2025, Affirm מדווחת על למעלה מ-24 מיליון משתמשים ועיבוד תשלומים שנתיים של 37 מיליארד דולר. (ויקיפדיה)

מחודש יוני אשתקד, המניה נסחרת בטווח שנא בין איזור מחירי ה $50-$60 עד לגבוה כל הזמנים במניה, $100 עגול, שיא אשר נקבע בתאריך ה 19 לאוגוסט אשתקד.

כעת, מניית AFRM נסחרת במגמת עליה ובנקודת החלטה, כאשר היא נסחרת מעל הממוצע נע 200 פשוט אך מתחת לממוצע נע 50 אקספוננציאלי.

מה השלב הבא במניה?

האם אנו לקראת מהלך של ירידות או שמה לקראת בחינה נוספת של גבוה כל הזמנים, ה $100?

ימים יגידו...

דיסקליימר

הודעה חשובה: חברת Ltd Pro Colmex בעלת רישיון ומפוקחת על ידי הרשות לניירות ערך של קפריסין (CySEC), תחת רישיון מספר 123/10. מסחר במכשירים פיננסיים (לרבות מניות) ו/או שימוש במינוף טומן רמה גבוהה של סיכון וייתכן ואינו מתאים לכל המשקיעים.

ביצועים מהעבר אינם מצביעים על תוצאות עתידיות.

COIN1. סיכוני הכנסות ולחץ רגולטורי

שיעורי הריבית צפויים לרדת בשנים הקרובות. מכיוון שהכנסותיה של Coinbase מעתודות מטבעות יציבים קשורות ישירות לשיעורים אלה, הדבר מהווה איום על חלק משמעותי מהכנסותיה. יתר על כן, חוק CLARITY המוצע, אם יאושר בצורתו הנוכחית, עלול לאסור על מוסדות שאינם בנקאיים לשלם ריבית על מטבעות יציבים. הדבר יפגע באחת מהשערות המונטיזציה העיקריות לטווח ארוך עבור $COIN.

2. תחזית אסטרטגית ורווחיות

ההנהלה הגדירה את 2025 כ"שנת השקעה" ואת 2026 כתקופה של "צמיחה מתונה" ו"עיכול". הוצאות תפעול עולות על רקע אי ודאות בהכנסות צפויות ללחוץ על הרווחיות לאורך 2026. נכון לעכשיו, מקרה ההשקעה עבור COIN מסתמך במידה רבה על יכולתה של החברה להגדיל זרמי הכנסות חדשים, כגון טוקניזציה ונגזרים.

3. השפעת קרנות סל קריפטו ספוט

🔎

מניית נייס

הסיבה שאני מעלה את המניה היא בעיקר בגלל המצב הפונדמנטלי שלה :

חלק לא קטן ממשקיעי ערך רואים בה חברה במצב פיננסי טוב מאד ומוערכת בחסר

נייס סיימה את הרבעון האחרון עם הכנסות של $732 מיליון, רווח נקי של $144.85 מיליון ו-EBITDA של $218.36 מיליון – כולם מצביעים על מגמת צמיחה עקבית למרות תנודתיות במניה.

החברה הציגה שיפור בשולי הרווח התפעולי וה-EBITDA בהשוואה לשנים קודמות, כשקפיצות דו-ספרתיות בקצב הצמיחה השנתי מסמנות מומנטום פיננסי טוב.

לא אכנס לניתוח פנימי יותר אך ללא ספק מדובר בחברה שמראה ריווחיות כתוצאה, בין היתר , של מעבר לענן ואימוץ AI ורכישת LIVEVOX

אבל הגרף מספר סיפו אחר - ניתן לראות את המגמה השלילית גם לטווח הארוך וגם של הטווח הקצר , מסומנים אזורי עניין באם המניה תמשיך דרומה.

אפשרות אחרת, אם תשבור את קו המגמה הארוך - יש סיכוי סביר שתגיע גם לאזור התעלה העליונה.

מסקנה - מניה עם פוטנציאל אבל כנראה התזמון לא נראה כרגע מתאים..

שבוע טוב ובשורות טובות

היזהרו מאירועי ברבור שחור ביום שישי!

זהב התאושש לאחר שהגיע לשפל של 4900 היום. הצעתי לקנות בסביבות 4900, והגל הראשון של ההתאוששות הגיע בהצלחה לסביבות 4925, שם נלקחו רווחים. המגמה הנוכחית עדיין מציעה לקנות בטווח 4890-4900. 4888 היה השיא הקודם, ופריצה מעל רמה זו הייתה נחוצה לתנועה מואצת כלפי מעלה.

התנגדות לטווח קצר נמצאת ליד רמת 4940-4950, נקודת ההתחלה של הירידה, כאשר התנגדות המפתח היא 4960-4965, שם יש סימנים לשיא לטווח קצר. חשוב גם להיות זהירים היום, מכיוון שזה יום שישי. היזהרו מאירועי ברבור שחור. הזהרתי על כך בשבוע שעבר, וכבר היו מספר מקרים של ירידות של 200 נקודות ביום אחד. אם המחיר יורד מתחת ל-4888 היום, היו זהירים ביותר בקנייה, ועדיף לנטוש את המסחר לחלוטין כדי להימנע מסיכון!

אני ממליץ לכולם לנקוט משנה זהירות. למרות שהדגשתי בעקביות שהמגמה העיקרית היא כלפי מעלה, היו מודעים לסיכון של נסיגות. נקודות כניסה ויציאה ספציפיות יעודכנו בזמן אמת. אלו המעוניינים במסחר בזהב מוזמנים להשאיר הודעה לדיון. המגמה הנוכחית הכוללת בזהב היא קנייה בירידות. כל עוד רמת התמיכה נשארת, השוורים ידחפו בקלות לעבר רף 5000 הדולר. עלינו לדבוק באסטרטגיית קנייה בירידות זו ולא להניח שנסיגה פירושה היפוך בשוק. כמובן, עלינו להיזהר גם מאירועי ברבור שחור המתרחשים בשעות המאוחרות של יום שישי. מומלץ לנקוט בגישה שמרנית. אספק אסטרטגיות מסחר ספציפיות במהלך שעות המסחר, לכן אנא שימו לב היטב.

טירוף מחירי הזהב! מתי זה יגיע ל-5,000 דולר?

ביום רביעי (21 בינואר), מחירי הזהב עלו במהלך המסחר באסיה ובאירופה, ונסחרו כעת סביב 4860 דולר, לאחר שנגעו בעבר בשיא של 4888.17 דולר.

העולם נמצא כעת בעין סערות רבות בגיאופוליטיקה, ביציבות הפיננסית ובנוף הפוליטי, מה שמעלה יחד את הביקוש לזהב כמקום מפלט בטוח ומאגר ערך. ביום שלישי, שעון מקומי, טראמפ ענה על שאלות במסיבת עיתונאים. כשנשאל האם פסיקת בית המשפט העליון נגד מכסים תשפיע על מדיניות הביטחון של ארה"ב כלפי גרינלנד, הצהיר טראמפ שאם כלי המכס הקיימים יוגבלו, הוא יכול להשתמש בשיטות אחרות, כגון משטרי רישוי או חלופות. הוא גם הדגיש כי השיטות הנוכחיות הן הטובות ביותר, החזקות ביותר, המהירות ביותר, הפשוטות ביותר והפחות מסובכות, אך לא האפשרות היחידה.

מחירי הזהב הגיעו לשיא נוסף מכיוון שהביקוש למקלט בטוח ממשיך לשלוט בשווקים הפיננסיים. גל זה של קניית מקלט בטוח הופעל שוב על ידי נשיא ארה"ב טראמפ, שממשיך להתמודד עם מדינות אחרות בקמפיין שלו "לעשות את אמריקה לגדולה שוב". מחיר הזהב נקנה כעת ביתר קיצוני, אך הביקוש למקלט בטוח מצביע על כך שהמחירים ימשיכו לעלות ולהגיע לשיאים חדשים. מתחים גיאופוליטיים וציפיות להפחתת ריבית על ידי הפדרל ריזרב תמכו במחירי הזהב לאחרונה. יתר על כן, חששות לגבי עצמאות הפד תורמים גם הם לתחזית החיובית לזהב. בלומברג דיווח ביום שני כי, על פי מקורות, יו"ר הפדרל ריזרב, ג'רום פאוול, מתכנן להשתתף בדיון בבית המשפט העליון ביום רביעי הקרוב בנוגע לניסיון הנשיא טראמפ להדיח את נגיד הפד, טים קוק, מתפקידו. בנוף הכלכלי העולמי המורכב יותר ויותר, טראמפ שוב הסית את השווקים הבינלאומיים עם צעדים נועזים. סדרת איומי המכסים האחרונים שלו בנוגע לשאיפות הטריטוריאליות של גרינלנד לא רק הציתה מחדש את מלחמת הסחר, אלא גם דחפה את המתחים הגיאופוליטיים לגבהים חדשים. אירוע זה הטריד משקיעים רבים משום שהשפעתו הפוטנציאלית גדולה בהרבה מבעבר, ומשפיעה על הביטחון הלאומי המערבי, יציבות הברית וחסכונות הפנסיה של אמריקאים מן השורה. הסביבה הנוכחית מספקת נרטיב מאקרו כמעט מושלם לזהב: משברים גיאופוליטיים מרובים מציעים נושאים נפיצים, ספקות לגבי אמינותו של הדולר מספקים רציונל קנייה מבני לטווח ארוך, ולחצים אינפלציוניים פוטנציאליים מספקים תמיכה משלימה. אלא אם כן תתרחש נקודת מפנה משמעותית (כגון פתרון דיפלומטי מהיר לסוגיית גרינלנד, הקלה במשבר כוח האדם של הפדרל ריזרב ושמירה על עצמאותו, או הרגעה משמעותית במצב במזרח התיכון), שוק הזהב ימשיך לקבל דחיפה מגורמים אלה. כל ירידה במחירי הזהב צפויה להיתפס כהזדמנות קנייה, שכן המומנטום העולה מונע לא על ידי סנטימנט לטווח קצר, אלא על ידי חששות עמוקים לגבי חוסר היציבות של הסדר הפוליטי העולמי ושחיקת האמון במערכת הפיננסית. הזהב התפתח מכלי גידור תיק מסורתי לנכס מרכזי להתמודדות עם "אי ודאות בסדר עולמי".

משקיעים ממתינים כעת לפרסום מדד המחירים להוצאות צריכה אישיות בארה"ב (PCE) השבוע - מדד אינפלציה מועדף על ידי הפדרל ריזרב. המדד שפורסם יכלול גם את הקריאה הסופית של התמ"ג של ארה"ב ברבעון השלישי, שתספק רמזים נוספים לגבי מסלול הריבית של הפד ובכך תשפיע על תנועות מחירי הזהב. בנוסף, הפורום הכלכלי העולמי הקרוב בדאבוס, שוויץ, יהיה מוקד נוסף של תשומת הלב של השוק. טראמפ צפוי להגיע ביום רביעי ולשאת נאום מיוחד; על המשקיעים לעקוב מקרוב אחר התפתחויות הפסגה כסימן מרכזי להערכת כיוון הזהב. התפרצות שאיפותיו של טראמפ למען גרינלנד זעזעה כל פינה בשווקים הפיננסיים. הזהב בלט בתוך הטלטלה הזו, לא רק שבר שיאים אלא גם הדגיש את מעמדו כנכס בטוח.

במבט קדימה, אם הקיפאון בין ארה"ב לאיחוד האירופי יימשך ומלחמת הסחר תסלים, מחירי הזהב יעברו בקרוב את רף 5,000 הדולר.

סקירה יומית 23.1.2026 - הקרח נמסזהר ליבוביץ, 🐘וסוף המסחר בסקירה יומית

הקרח נמס, 23 ינו' 2026

מדהים.

רק שלשום עמדנו על סף "מלחמת קרח" בגרינלנד, כותרת שיכולה הייתה ליצור אפקט פרפר של צלילי תופי מלחמה וקיפאון כלכלי עולמי.

כותרות העיתונים זעקו באדום, פרשנים מודאגים ישבו באולפנים עם פנים חמורות סבר והסבירו למה הגיאופוליטיקה עומדת לטרוף את הקלפים.

והיום? היום השוק מפהק, מותח איברים בעצלתיים וחוזר לעשות את הדבר היחיד שהוא באמת יודע ואוהב: לספור כסף.

אנחנו יושבים כאן, יום שישי ה-23 בינואר 2026, בוהים במסכים שצבועים בירוק בוהק, והדיסוננס הזה כמעט מחריש אוזניים. המעבר החד הזה, מהיסטריה קיומית לאופוריה פיננסית בתוך פחות מ-48 שעות, הוא לא סתם "תנודתיות".

זוהי תצוגת תכלית של הציניות המופלאה והמזוקקת ביותר, קוראים לה וול סטריט.

הנאסד"ק סגר אתמול בעלייה של כמעט אחוז, הדאו-ג'ונס וה-S&P הצטרפו לחגיגה, והעולם? העולם ממשיך להסתובב, רק שהפעם הוא קצת יותר עשיר על הנייר.

יחד עם זאת, אל תתנו לשקט המדומה הזה להטעות אתכם. מתחת לפני השטח הרגועים, מתחת למדדים, מתרחשת דרמה שקטה דרוויניזם.

🐘 פרדוקס הנתונים

הדבר שמפעים אותי הוא לא העלייה במחיר המניות, אלא ההתעלמות המופגנת מהמציאות הכלכלית היבשה. תנו לי לחבר אותכם לרצפת העולם הכלכלי, אתמול התפרסמו נתונים שהיו אמורים, על פי כל ספר לימוד כלכלי, לשלוח את השוק לירידות.

אפילו לירידות חדות.

התמ"ג GDP לרבעון השלישי תוקן כלפי מעלה ל-4.4%. אתם מבינים את המספר הזה? הכלכלה האמריקאית לא סתם צומחת, היא רותחת. היא דוהרת קדימה בקצב שמזכיר שווקים מתעוררים, לא מעצמה בוגרת.

במקביל, מדד האינפלציה זה שהפד מעדיף להתבונן דווקא עליו, PCE עמד על 2.8%. האינפלציה היא כאן והיא אפילו פיתחה יכולת דיבור, כי אני ממש שומע אותה אומרת ״וואלה אני לא זזה לשום מקום״.

במצב נורמלי, שילוב של צמיחה רותחת ואינפלציה עקשנית היה גורם לשוק לרעוד מפחד שהריבית תישאר גבוהה, ריבית גבוה, ודאי שינוי שלה כלפי מעלה מורידה שווקים לרוב.

אבל השוק הנוכחי? הוא החליט לאמץ "שמיעה וראייה סלקטיבית".

הוא מסתכל על הנתונים האלו ואומר "לא מעניין אותי המאקרו, תביאו לי את הבינה המלאכותית".

זה רגע עוצמתי בשינוי בו השוק בוחן את עצמו, זה מצבו בו הנרטיב ניצח את המתמטיקה. השוק החליט שהסיפור של העתיד הטכנולוגי חזק יותר מכל משוואה של ריבית והיוון תזרימי מזומנים. זו לא רציונליות, זו כמעט אמונה דתית.

השוק למעשה אומר שבסופו של דבר ההשפעה של ה-AI תהיה כל כך עמוקה ויסודית על חיינו או מה שאנחנו מכירים מצורת חיינו הקודמת.

🐘 דרוויניזם פיננסי

אם נקלף את השכבה העליונה של המדדים ונסתכל פנימה, דרך משקפי ה-Wyckoff שלנו, נגלה שהשוק מתגמל את מי שמצליח לחבר את הנרטיב עם המתמטיקה. הוא בוחר. הוא מבצע תהליך ניפוי אכזרי שלא משאיר מקום לטעויות.

תראו את הפער הבלתי נתפס שנפער אתמול

בפינה הימנית, Meta טסה ב-5.6%. למה? כי היא מספקת את הסחורה, היא המלכה הבלתי מעורערת של הרגע והכסף החכם חוזר אליה כמו פרפרים לאש.

בפינה השמאלית, Tesla מזנקת ב-4.1%, רוכבת על גל האופטימיות הבלתי נגמר של מאסק.

אבל בעיקר תסתכלו מה קורה למי שמועד ולו במילימטר.

מניית Netflix ירדה ב-2.1% למרות דוחות סבירים. השוק לא סולח על בינוניות.

מניית Abbott Labs התרסקה ב-10% (!) בגלל פספוס בהכנסות ותחזית פושרת.

מניית GE Aerospace, חברה תעשייתית אדירה, איבדה מעל 7% ביום אחד במהלך קלאסי של Sell the News.

זהו שוק של קצוות.

אין אמצע. אין "בסדר". או שאתה מצוין ואנחנו מעיפים אותך לירח, או שאתה מאכזב ואנחנו זורקים אותך מהחלון.

מבחינה טכנית, ראינו אתמול מיצוי מהלך של "ספיגה". המוכרים שניסו לנצל את המתח הגיאופוליטי של יום שלישי נתקלו בקיר בטון של קונים מוסדיים. האיחוד האירופי אותת על הסכם סחר, הפחד הפוליטי התפוגג, והכסף חזר הביתה לטכנולוגיה ולתקשורת.

הסקטורים הרגישים לריבית כמו נדל"ן (ירד 1.1%) נזנחו בצד הדרך כמו צעצועים ישנים.

🐘 התיק שלכם

אני יודע מה חלקכם הרגיש אתמול בערב. ישבתם מול המסך, ראיתם את ה-S&P 500 מטפס, את הנאסד"ק ירוק, אבל אצל חלקכם התיק שלכם? אולי הוא בקושי זז. אולי אפילו אדום קטן הופיע פה ושם.

זו התחושה המתסכלת ביותר בחייו של סוחר.

"איך יכול להיות שיש חגיגה, כולם מוזמנים, כולם חוגגים וכאילו אני נאדה?" שואל את עצמו הסוחר האופטימי המתוסכל.

התשובה היא כי בעת הזאת המדד הוא אשליה אופטית. העליות של אתמול רוכזו במספר מצומצם של ענקים. "שבע המופלאות" סחבו את כל השוק על הגב, בעוד שרוב המניות האחרות (כמו מניות תעשייה, נדל"ן וצריכה בסיסית) די דשדשו במקום.

הפער הזה בין מה שאתם רואים בכותרות לבין מה שקורה בחשבון המסחר מייצר לחץ פסיכולוגי עצום. הוא גורם לחלקים להתחיל בקניות ומכירות המונעות מהצורך להשיג כרטיס כניסה למסיבה ונדמה לכם שקוד הכניסה לשם הוא במבנה תרכובת התיק שלכם.

זה הרגע שבו היד נעה עם העכבר. הרצון הזה "לקנות" את הנייר שעולה, למכור את המניה ״התקועה שלכם", הוא בדיוק המלכודת שהשוק טומן לכם. השוק בונה לכם נרטיב של "כסף קל", אבל בפועל הוא דורש מכם דיוק של מנתח מוח.

אם החזקתם נדל"ן אתמול, הרגשתם שאתם הכי טיפשים בחדר.לעומת זאת אם החזקתם שבבים, הרגשתם גאונים.

האמת היא שאתם לא זה ולא זה. אתם פשוט שחקנים בזירה שמשנה את החוקים תוך כדי תנועה כל הזמן, היא פשוט בעצמה מחפשת להגיע להרכב ולתצורה סופית שיאפשר לשוק להמשיך לנוע בצורה רוחבית.

🐘 ההזדמנות החבויה

אז לאן הולכים מכאן?

אנחנו עומדים בפתח של שבוע שיגדיר את הרבעון כולו. דוחות של ענקיות כמו Microsoft, Meta ו-Tesla בדרך. אבל אני רוצה שתסתכלו דווקא הצידה, אל הפינה שאף אחד לא רצה להסתכל עליה עד לא מזמן.

תסתכלו על Intel.

המניה הזו, הדינוזאור שנחשב למת, עלתה ב-15% השבוע ועשתה כמעט 50% מתחילת השנה וזה לאחר עוד עליה מכובדת בשנה הקודמת.

היא הסמל של השינוי. אם השוק מוכן לסלוח לאינטל ולתת לה צ'אנס חדש, זה אומר שהתיאבון לסיכון הוא אינסופי. אבל ההזדמנות האמיתית, ״הפיל" שבחדר, נמצאת מתחת לרדאר של ההמון.

בזמן שכולם מסונוורים ממטא, הכסף החכם התחיל לאסוף בשקט מניות תוכנה.

סקטור התוכנה (IGV) עלה אתמול ב-1.6%, כמעט כפול מהנאסד"ק. חברות כמו Datadog ו-Arista Networks נותנות עבודה שקטה ואיכותית.

הן לא בכותרות הראשיות, אילון מאסק לא מצייץ עליהן, ואין סביבן דרמה של מלחמת קרח. וזה בדיוק מה שאנחנו מחפשים.

ההזדמנות היא לא איפה שהרעש נמצא. ההזדמנות היא איפה שהשקט מתחיל להפוך לתנועה, אני קורא לזה קולות השקט. השוק מחפש את המובילות הבאות, והוא מתחיל למצוא אותה בתוכנה ובשבבים שאינם דווקא המובנים מאליהם.

העיקרון המנחה שצריך להיות לכם הוא, אל תנסו לנחש את החדשות עיתון הבוקר של מחר. תנסו להבין את טביעות הרגל של הכסף שנכנס היום.

🐘 סיכומו של דבר

קחו את הסופ"ש הזה כדי לנקות רעשים. אל תנסו לפצח את חידת המאקרו או לנחש מה אילון מאסק יאכל לארוחת בוקר. השוק לא משלם על להיות צודקים בתיאוריה, הוא משלם לנו על זיהוי המציאות כפי שהיא, גם כשהיא נראית לא הגיונית.

כמו שאמר פעם ג'ורג' סורוס, האיש שידע דבר או שניים על כאוס "זה לא משנה אם אתה צודק או טועה, אלא כמה כסף אתה עושה כשאתה צודק וכמה אתה מפסיד כשאתה טועה."

בשבוע הבא, תשאירו את האגו ואת הצורך ב"צדק" מחוץ לחדר המסחר. תביאו איתכם רק את המשמעת ואת היכולת לרכוב על הגל הנכון, גם אם הוא הגל שיגרום לכם לומר ״וואלה, לא ציפיתי״.

שבת שלום

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

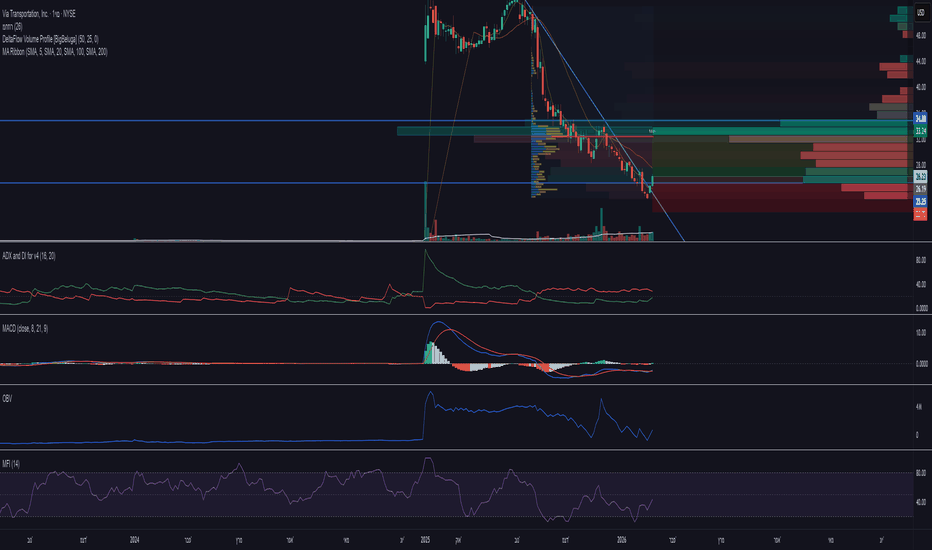

מניית VIA - כניסת כספים לאחר שני שדרוגי אנליסטים של בנקים גדוליםרעיון מסחר מסדרת הרעיונות "נטו טכני"

---------------------------

מבחינת הניתוח הטכני:

ניתן לראות את המניה פורצת את המגמה היורדת האחרונה עם נפחים המספקים תמיכה בכיוון. מבחינת יחסי הכוחות, ניתן לראות שלכל אורך הירידה האחרונה, אמנם יחסי הכוחות היום לטובת המוכרים, אך הפרשי המכירה היו נמוכים מאוד. נראה כי המניה הולכת לבצע תיקון כלפי מעלה לרף התחתון של דירוג האנליסטים עד לרמת ה POC האחרונה.

כניסה מלאה

---------------------------

מבחינת האינדיקטורים:

כל האינדיקטורים מצביעים על כניסת כספים למניה,

ביקושים עולים ומומנטום מתחזק מה שתומך במבנה המחירים בגרף

---------------------------

מניית LW - למרות הורדת דירוג אנליסטים, מומנטום חזקרעיון מסחר מסדרת הרעיונות "נטו טכני"

---------------------------

מבחינת הניתוח הטכני:

ניתן לראות את המניה פורצת את רמת ההתנגדות המינורית שנוצרה לאחר הגאפ המשמעותי בשל הורדת דירוג האנליסטים בדצמבר. כעת, נראה כי החברה מתחילה לחזור לאיזון מחירים עם יחסי כוחות ברורים לטובת הקונים.

מבחינת רמות המחירים הבאות, לא נראה שיש מעצורים כלל וניתן לקבל מהלך מהיר ורציף יחסית.

כניסה מלאה למרות פוטנציאל לתיקון קל בטווח המאוד קצר

---------------------------

מבחינת האינדיקטורים:

כל האינדיקטורים מצביעים על כניסת כספים למניה,

ביקושים עולים ומומנטום מתחזק מה שתומך במבנה המחירים בגרף

---------------------------

מניית LCID - שיתוף פעולה חדש וביקושים מתחזקיםרעיון מסחר מסדרת הרעיונות "נטו טכני"

---------------------------

מבחינת הניתוח הטכני:

ניתן לראות את המניה פורצת את המגמה היורדת המתונה עם נר משמעותי ונפח מסחר שתומך בכיוון התמונה. למרות שהמהלך הגדול שיכול להביא אחריו תיקון מינורי מאוד, שיתוף הפעולה הסעודי החדש עם חברת rockwell יכול לתת למניה את הגב הזמני כדי להתאושש

רמות המחירים הבאות לא פשוטות, אך יש רק רמת מחירים אחת בעייתית ששווה לקחת את הצ'אנס לגביה והמשך מהלך נוכחי עם רוח גבית של המוסדיים

כניסה מלאה למרות פוטנציאל לתיקון קל בטווח המאוד קצר

---------------------------

מבחינת האינדיקטורים:

כל האינדיקטורים מצביעים על כניסת כספים למניה,

ביקושים עולים ומומנטום מתחזק מה שתומך במבנה המחירים בגרף

---------------------------

האם מהירות מנצחת מלחמות? ההימור המיליארדי של טקסטרוןחברת טקסטרון (.Textron Inc) הפכה מתאגיד מגוון לאינטגרטור ממוקד בתחומי התעופה והביטחון, הממוקם בצומת שבין דחיפות גיאופוליטית לחדשנות טכנולוגית. השינוי האסטרטגי של החברה מתמקד בפריסה המואצת של מטוס המטה-רוטור Bell MV-75 עבור תוכנית ה-FLRAA של צבא ארה"ב, המעניקה מענה לדרישות מבצעיות קריטיות באזור האינדו-פסיפי. עם היכולת לטוס במהירות כפולה ולמרחק כפול ממסוקי הבלק-הוק הוותיקים, ה-MV-75 פותר את בעיית "רודנות המרחק" בזירות המערכה באוקיינוס השקט. במקביל, חטיבת מערכות טקסטרון (Textron Systems) השיגה חוזים משמעותיים לכלי שיט בלתי מאוישים וכלי רכב משוריינים לתמיכה באוקראינה. בד בבד, חטיבת התעופה שומרת על ביקוש חזק עם צבר הזמנות של 7.7 מיליארד דולר, למרות אילוצי שרשרת האספקה.

תוצאות הרבעון השלישי של 2025 הפגינו עוצמה תפעולית עם רווח למניה (EPS) מתואם של 1.55 דולר שעלה על התחזיות, צמיחה של 5% בהכנסות ל-3.6 מיליארד דולר, והרחבת רווחי מגזר מרשימה של 26%. ההנהלה יישמה אסטרטגיית הקצאת הון ממושמעת, תוך מכירת נכסים בעלי ביצועים נמוכים כמו עסקי הספורט המוטורי Arctic Cat, כדי לרכז משאבים בהזדמנויות בעלות שולי רווח גבוהים בתחום התעופה והביטחון. חטיבת התעופה הניבה הכנסות של 1.5 מיליארד דולר עם כוח תמחור חזק, בעוד שצבר ההזמנות של Bell בסך 8.2 מיליארד דולר משקף את האופי ארוך הטווח של חוזים ביטחוניים. היתרון הטכנולוגי של טקסטרון כולל פטנטים קריטיים על מערכות המראה ונחיתה אנכית (VTOL) מהירות עם רוטורים מתקפלים, יכולות ייצור בתוספים (הדפסה תלת-ממדית), ומל"ט המטען החשמלי Nuuva V300 שביצע את טיסת הבכורה שלו בינואר 2026.

אנליסטים פיננסיים מצביעים על תת-הערכה משמעותית, כאשר מודלים של היוון תזרים מזומנים (DCF) מצביעים על שווי הוגן של 135 דולר למניה לעומת רמות המסחר הנוכחיות, מה שמשקף דיסקאונט של 30% כיוון שהשוק עדיין לא תמחר במלואו את הגברת הייצור של ה-FLRAA. השילוב של הורדות ריבית צפויות מצד הפדרל ריזרב, ביקוש מתמשך למטוסי מנהלים מצד בעלי הון, ומודרניזציה ביטחונית מואצת יוצר רוח גבית משולבת. בעוד שצווארי בקבוק בשרשרת האספקה של טיטניום ומחסור בכוח אדם מיומן נותרו אתגרים, ההשקעות של טקסטרון באוטומציה, תאימות סייבר CMMC ומיקוד אסטרטגי ממצבות אותה כאדריכלית מובילה של מערכות לחימה ותחבורה מהדור הבא, עם נראות הכנסות הנמשכת לאורך כל העשור.