סקירה יומית 26.3.25השוק מטפס – אבל הקרקע מתחילה להיסדק

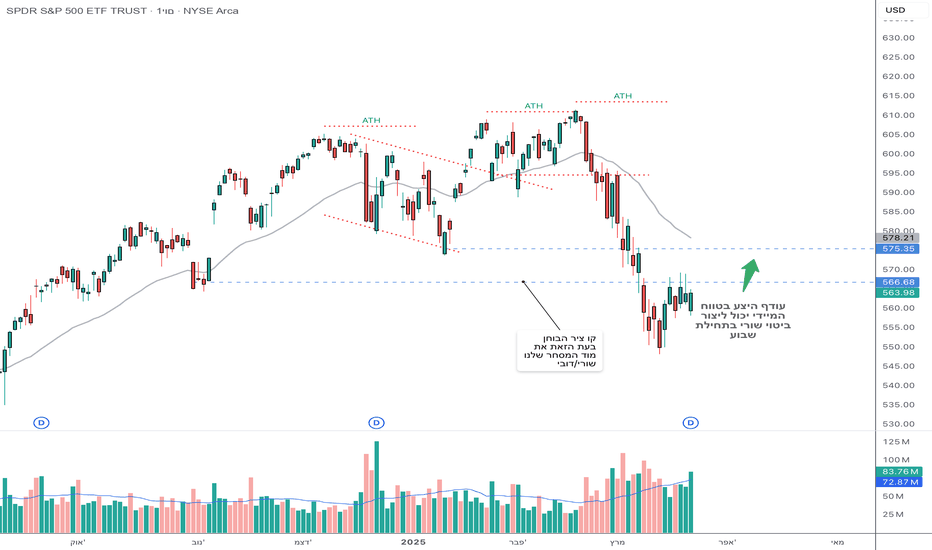

התבוננות על הגרף נמצא יום אנימי (כוכב ערב) שמפזר לרוב על חולשה או המתנה, אתמול קיבלנו תערובת של השניים, על פני השטח מדדים עולים מתחת מניות רבות בחולשה וירידות, בואו נבין מה קורה מתחת לפני המים

החזית נראית שלווה – אבל הקירות כבר נסדקים

עוד יום ירוק על פני המדדים, לפחות למראית עין. הנאסד"ק התחזק ב-0.46%, הסנופי טיפס ב-0.16% ועלה מעל ממוצע נע 200, והדאו? נגרר אחריהם עם עלייה מינורית של 0.01%. שלושה ימים רצופים של עליות, טכנית, ולכאורה השוק מחייך.

אבל כשמסתכלים מתחת לפני השטח – הסיפור אחר לגמרי.

ב-NYSE יותר מניות ירדו מאשר עלו. גם בנאסד"ק, הפער בין המפסידות למרוויחות גדול משמעותית – 1674 עליות מול 2650 ירידות. המסחר דליל, עייף, כאילו השוק מטפס כי הוא לא יודע מה לעשות חוץ מזה.

והאמת? הוא באמת לא יודע.

כשהצרכן מאבד תקווה – הכלכלה מתחילה לגמגם

היום נפל נתון שמעטים התעכבו עליו מספיק: מדד תחזיות הצרכנים צנח לרמה הנמוכה ביותר מאז 2013. לא מדובר כאן רק בירידה זמנית – זו כבר ירידה רביעית ברציפות במדד הזה. והפעם, הפגיעה היא בלב – ציפיות התעסוקה והאינפלציה לעתיד.

בתרגום חופשי: הציבור מתחיל להפנים שהעתיד לא הולך להיות ורוד, ושגם העבודה הבאה שלו אולי לא תבוא. אין ביטחון. אין תחושת יציבות. וכשאין תחושת יציבות – אין קניות מיותרות, אין הוצאות גדולות, אין אמון.

במילים אחרות – זה לא רק מספר. זה דגל אדום לכל מי שמתיימר לקרוא שוק דרך התנהגות אנושית.

מגזר הדיור מאותת בבהירות: משהו נשבר

אם היינו צריכים דוגמה חדה למצב הזה, קיבלנו אותה אתמול דרך אחת המניות הבולטות של היום – KB Home, חברת בנייה אמריקאית שירדה 5.2% אחרי פרסום דוחות מאכזבים.

החברה לא רק פספסה את תחזיות הרווח לרבעון הראשון – היא גם הורידה את תחזית ההכנסות השנתית שלה לכל 2025. וזה כבר סיפור רציני.

היא לא לבד – גם Lennar, מהשבוע שעבר, סימנה האטה במכירות וצמצום תחזיות לרבעון הבא. שניים מהשמות הגדולים בענף מאותתים שהשוק רגיש, שהקונים נעלמים, ושהביקוש הגבוה של 2020–2023 פשוט התאדה.

ומה שמעניין? מכירות הבתים דווקא עלו החודש ב-1.8% – אבל בעיקר בבתים הזולים. הביקוש למוצרי פרימיום – דהיינו, הבתים היקרים – נחתך. והמסקנה ברורה:

הציבור קונה – אבל רק את מה שהוא בקושי מסוגל להרשות לעצמו.

זה כבר לא שוק של חלומות, אלא שוק של הישרדות.

שוק האג"ח מדבר – והוא לא אומר דברים טובים

תשואות האג"ח ירדו אתמול: האג"ח ל-10 שנים ירד ל-4.31%, והאג"ח לשנתיים ירד ל-4.00%.

בתרגום לשפתו של הסוחר המתחיל: המשקיעים מחפשים ביטחון. בורחים לסולידי.

גם מכירה של 69 מיליארד דולר באג"ח לשנתיים נענתה בביקוש חזק. הציבור אולי לא רואה את זה – אבל הכסף החכם כבר בונה מחסה.

זה חשוב להבין: ירידות תשואה לא קורות בחלל ריק. הן סימן לחשש – לחשש מהאטה, חשש מאינפלציה עיקשת, ואולי אפילו מהתפרצות משבר אשראי ברקע.

תעתוע ממוצע נע 200 – לא כל חצייה היא סיבה למסיבה

ה-S&P 500 אמנם עבר את ממוצע נע 200 (שנמצא באזור 5,754 נקודות), והחלו להגיע הקריאות: "שוק שורי", "הנה מתחיל גל עליות חדש".

אבל רגע – שנייה לפני שקונים את הכותרת, חשוב להבין:

ממוצע נע הוא אינדיקטור לעבר, לא הצצה לעתיד.

הוא כלי להצגת מגמה – לא רמז לתחזית.

ואם מי שמוביל את הפריצה הזו הן מניות הענק בלבד – בזמן שרוב השוק מדמם מתחת לפני השטח – זה לא שוק בריא. זה שוק מנותק.

למעשה, המגזרים שהובילו את העלייה – תקשורת, חומרים, פיננסים וצריכה מחזורית (תחום שמאגד את כל מה שאנחנו קונים מתוך רצון, לא הכרח – קניות, בידור, מסעדות, מכוניות) – הם הראשונים לחטוף כשיש האטה. כשדווקא הם עולים – אולי זה לא סימן לעוצמה, אלא לציפייה לאשליה קצרה שתתפוצץ.

מה עושים עכשיו? לא מאמינים לעיניים, מחפשים את הלך הרוח

זה הזמן שבו סוחר צריך לשאול את עצמו לא מה רואים על הגרף – אלא מה מסתתר מאחורי המספרים.

כמה מניות באמת תומכות בעלייה?

איך נראה הווליום?

מה אומר מדד הסנטימנט?

ואיך מתנהגות המניות הרגישות ביותר – הצרכניות, הקמעונאיות, הבנקאיות?

זה לא יום למסחר חפוז.

זה יום לתצפית. לאיסוף מידע. לבחינה איטית של התמונה המלאה.

ומי שלא עוצר – מתרסק עם הראש בקיר.

לסיכום: כשאתה רואה שוק עולה – תשאל מה הוא מנסה להסתיר

המסר שלי להיום חד:

שוק שעולה בלי רוח גבית אמיתית הוא לא שוק חזק – הוא שוק מתוח.

ואם אתה לא מזהה את המתיחות בזמן, אתה תהיה זה שייתפס עם המכנסיים למטה כשהמגמה תתהפך.

יום מבורך

זהר ליבוביץ – 🐘 – או סוף המסחר שלך

אבי שיטת וויקוף בישראל

ותוכנית הליווי סוחרים ׳מרגל המסחר׳

רעיונות מהקהילה

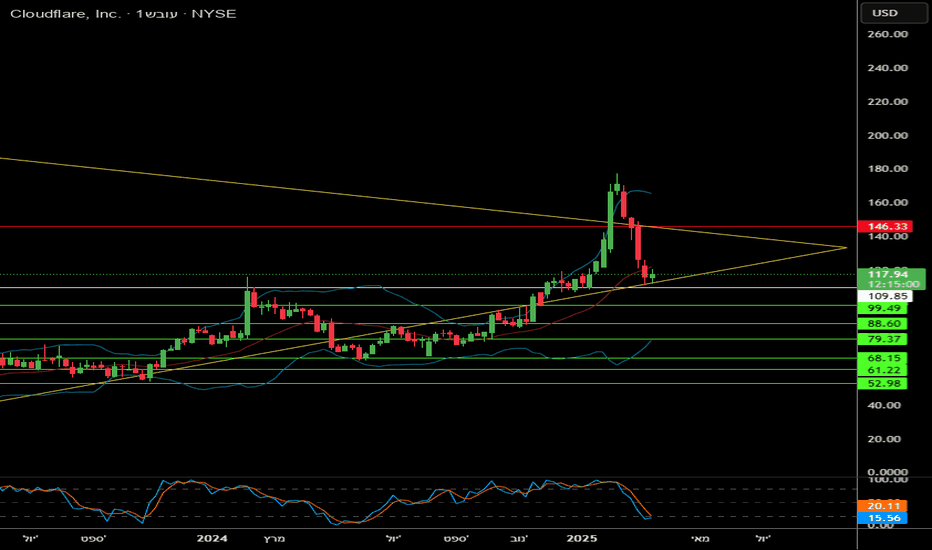

החברה שלוקחת סיכון "בטווח הקצר" למען הטווח הארוך.....עשיתי כבר פוסט על החברה המטורפת הזאת.

הפוסט הבא יהיה בהמשך לקודם , ככה שמציע למי שלא קרא את הפוסט הקודם לתת בו מבט ולחזור לפה.

בפן הטכני, בטווח הקצר יותר "סביר לי" תיקון מעלה שדרוש לשוק/מנייה.

אבל אני עדיין לא בטוח שסיימנו ויותר מזה אני משאיר כסף זמין לעוד קניות בכללי בשוק כי אני לאו דווקא מאמין שסיימנו עם הירידות/ דשדוש מתיש.

לעניינו....

אמזון נבדלת מחברות טכנולוגיה אחרות בכך שהיא לא מתמקדת ברווחים מיידיים, אלא משקיעה כמעט את כל הרווחים שלה בהרחבת תשתיות עתידיות, במיוחד בתחום הענן (AWS) וה-AI.

1. השקעות בתחום הענן וה-AI

אמזון צפויה להשקיע מעל 100 מיליארד דולר ב-2025, בעיקר בתחום תשתיות ה-AI של שירות הענן שלה, AWS. זו השקעה שמטרתה לשמור על המעמד המוביל של AWS בשוק הענן, שבו היא שולטת עם נתח שוק של כ-32%. השקעות אלו יסייעו לאמזון להישאר בשורה הראשונה בתחום ה-AI, שצפוי להיות מרכזי בעשור הקרוב.

2. הבדלים במודל העסקי

בניגוד לחברות כמו גוגל ומיקרוסופט, אמזון לא מחלקת דיבידנדים או מבצעת רכישות חוזרות של מניות, אלא ממנפת את כל הרווחים שלה להשקעות בעסקיה. כך, בעוד שחברות טכנולוגיה אחרות משקיעות רק 40-45% מהרווחים שלהן בהרחבת תשתיות, אמזון מוציאה מעל 70% מהכנסותיה על הון חוזר והשקעות ארוכות טווח.

3. שיפור ברווחיות במסחר האלקטרוני

בנוסף להשקעות בתחום הענן, אמזון משדרגת את הפעילות שלה גם בעסקי המסחר האלקטרוני. החברה ממשיכה לשפר את שולי הרווח שלה, עם שיפורים טכנולוגיים בלוגיסטיקה, אוטומציה והגדלת מערך המשלוחים. כל אלו צפויים להניב עלויות נמוכות יותר ולשפר את הרווחיות של הפעילות העסקית שלה.

4. הערכת שווי ועתיד החברה

אמזון לא רק בתחום הענן, היא גם שחקנית מרכזית בשוק המסחר האלקטרוני, עם רווחיות שמשתפרת משנה לשנה. ההשקעות הגדולות של החברה בתשתיות הענן וה-AI מצביעות על פוטנציאל צמיחה משמעותי בשנים הקרובות. למרות שהשקעותיה הגדולות מקטינות את הרווחים בטווח הקצר, בטווח הארוך יש לאמזון פוטנציאל להניב החזר גבוה על ההשקעה, מה שמוביל לצמיחה מואצת בתשואות בעתיד.

לסיכום,אני מאוד אוהב את החברה כמו שהבנתם...

אמזון מציעה מודל עסקי של צמיחה ארוכת טווח, שמתמקד בהשקעות בתשתיות שיכולות להניב תשואות גבוהות בשנים הקרובות, במיוחד בתחום הענן וה-AI....

כמובן שכל האמור אינו המלצה לפעולה והכל דעתי האישית בלבד!

האם יציבות האירו היא אשליה?מדד מטבע האירו עומד בצומת דרכים, עתידו מעורפל על ידי מפגש של כוחות פוליטיים, כלכליים וחברתיים המאיימים לפרום את עצם המרקם של אירופה. לאומיות גואה, המונעת על ידי שינויים דמוגרפיים ושברירות כלכלית, מובילה לחוסר יציבות פוליטית ברחבי היבשת. אי שקט זה, במיוחד במעצמות כלכליות כמו גרמניה, מעורר בריחת הון ומכרסם באמון המשקיעים. בינתיים, התאמות גיאופוליטיות – בראשן הפנייה האסטרטגית של ארה"ב מאירופה – מחלישות את מעמדו העולמי של האירו. כאשר כוחות אלה מתכנסים, בסיסה המוצק לכאורה של גוש האירו נראה שברירי יותר ויותר, ומעלה שאלה קריטית: האם יציבות האירו היא רק אשליה?

מתחת לפני השטח, איומים עמוקים יותר מרחפים. אוכלוסיית אירופה המזדקנת וכוח העבודה המצטמצם מחמירים את הקיפאון הכלכלי, בעוד לכידות האיחוד האירופי נבחנת על ידי סיכוני פיצול, מההשפעות המתמשכות של הברקזיט ועד למצוקת החוב של איטליה. אתגרים אלה אינם מבודדים; הם ניזונים ממעגל של אי ודאות שעלול לערער את יציבות השווקים הפיננסיים ולפגוע בערך האירו. עם זאת, ההיסטוריה מזכירה לנו שאירופה שרדה סערות בעבר. יכולתה להסתגל – באמצעות אחדות פוליטית, רפורמה כלכלית וחדשנות – עשויה לקבוע אם האירו יצא חזק יותר או ייכנע ללחצים הגוברים נגדו.

הדרך קדימה רצופה במורכבות, אך היא גם מציגה הזדמנות. האם אירופה תתמודד חזיתית עם האתגרים הדמוגרפיים והפוליטיים שלה, או שתאפשר לפגיעות נסתרות להכתיב את גורלה? התשובה עשויה לעצב מחדש לא רק את מסלול האירו אלא את עתיד הפיננסים העולמיים עצמם. כאשר משקיעים, קובעי מדיניות ואזרחים צופים בדרמה הזו מתרחשת, דבר אחד ברור: סיפור האירו רחוק מלהסתיים, והפרק הבא שלו דורש חזון נועז ופעולה נחרצת. מה אתם רואים בצללים של המשבר המתפתח הזה?

ניתוח אסטרטגיית שוק הפתיחה של יום שניבתרשים של 4 השעות, לאחר שהשוק עלה לקו 3057, השוק עבר מגמת ירידה בשורה הנמוכה ביותר. הירידה הנוכחית היא רק תיקון לעלייה הקודמת נקודת מבט מורפולוגית, הגל הזה של ירידת קו K הוא ירידה מתמשכת ותיקון. בהתחשב בכך שהצד הטכני הנוכחי הוא דובי, הפעולה לטווח קצר מתחת ל-3038 היא בעיקר בגובה רב, בתוספת נמוכה-ארוכה. שימו לב להתנגדות ליד 3030-33 בחלק העליון ושבירה של תמיכת 3000 בחלק התחתון.

בסך הכל, המבנה השורי הנוכחי של הזהב יישאר ללא שינוי בטווח הקצר כדי לתקן את האינדיקטורים. לכן, פעולות לטווח קצר צריכות להתמקד בשורט בריבאונדים ובקיצור בדיפס כתוספת.

אסטרטגיית תפעול זהב לשבוע הבא:

1. למכור ב-3028-3032, יעד 3010-3000 אם הוא מגיע ל-3000 ולא נשבר, אתה יכול לקנות ולעבור זמן רב אם הוא נשבר, חפש תמיכה נוספת.

2. אם הוא לא יורד מתחת ל-3000, קנה ב-3000-3005, כשהיעד הוא 3025-3030.

סקירה שבועית 24.3.25

שבוע חדש בפתח, והבורסה? היא לא מחכה לאף אחד. הכסף הגדול כבר זז, השוק ממצמץ עיניים במתח, והחובבים? הם עסוקים בלרדוף אחרי הזנב של עצמם, משוכנעים שהם עלו על "הסוד" שיפתור להם את החיים.

החדשות הטובות? יש דרך לנווט בזה. החדשות הרעות? רוב האנשים הולכים לעשות בדיוק את ההפך.

אבל רגע, בואו נחזור אחורה שנייה.

למה השבוע הזה קריטי?

כי השוק נכנס לקונטנגו – מילה יפה המתארת מצב שבו חוזים עתידיים נסחרים במחירים גבוהים יותר מהשוק הנוכחי. בתרגום לשפת רחוב: כולם בטוחים שהעתיד יהיה יקר יותר, אבל לאף אחד אין מושג אם זה באמת נכון. זה קצת כמו לשלם מראש על הופעה של להקה שאולי תתפרק עוד חודש.

וזה לא הכל. השבוע שעבר היה מלא בהתרחשויות – חלקן צפויות, חלקן כמו סטירה לפנים:

📌 ו - NVDA חגגה – אבל עד מתי?

מניית NVIDIA, המפלצת של תחום הבינה המלאכותית, קבעה שיא חדש. החובבים נכנסו בהמוניהם, חלקם רואים בה "הזדמנות של החיים", כאילו הם הראשונים לגלות אותה. וכאן בדיוק הבעיה: כשההמון מתחיל לרוץ באותו כיוון, הסוחרים החכמים כבר מחפשים את היציאה.

📌 הבנקים המרכזיים משחקים עם הריבית

פעם אמרו לנו שהריבית תרד מהר, עכשיו הנתונים הכלכליים מאותתים לנו אחרת. זה כמו דייט שאומר "אני בדרך", אבל אתה יודע שהוא בכלל עוד לא יצא מהבית. השוק מתחיל להבין שהכיוון לא בטוח, אבל החובבים? הם עדיין משוכנעים שהכל יסתדר מעצמו.

📌 הכסף החכם מחפש לאן לברוח

אולי לא שמתם לב, אבל הקרנות הגדולות כבר מתחילות להזיז כספים. אתם יודעים מה זה אומר? שמי שמתעקש להמשיך לקנות מניות שהתייקרו ב-50% בחודש האחרון – עושה טעות קלאסית. זה כמו להגיע למסיבה בדיוק כשה-DJ סוגר את המוזיקה.

מה באמת קורה מתחת לפני השטח?

תבינו משהו: השוק הוא לא שוק. הוא לא "מקום" עם חוקים ברורים, אלא תחרות פסיכולוגית שבה החזקים לוקחים מהחלשים. מי שמבין את זה – שורד. מי שלא – מתנפץ על החוף כמו גל שנשבר מהר מדי.

אז בואו נרד לעומק העניין:

🔥 הסיכון האמיתי לא נמצא במה שאתם רואים – אלא במה שאתם לא רואים.

🔥 אם כולם מדברים על זה – זה כבר מאוחר מדי.

🔥 מי שעובד עם תוכנית משחק – מחייך כשהשוק יורד.

איך סוחרים את המשחק השבוע?

✅ אל תרדפו אחרי מה שכבר ברח – מניות שטסו חזק בזמן קצר הן מסוכנות יותר ממוקש בקולנוע. אם אתם קונים אותן עכשיו, אתם לא משקיעים – אתם מהמרים.

✅ עקבו אחרי המדדים הגדולים – ה-S&P500 והנאסד"ק עומדים בפני רגעי הכרעה. יש כסף גדול שממתין בצד, והשאלה היא האם הוא יקפוץ פנימה – או יתחיל למכור בהיסטריה.

✅ שימו לב לנתוני המאקרו – נתוני אבטלה, דוחות של חברות גדולות, וכל פרט קטן שמשפיע על התמונה הגדולה. מי שמתעלם מזה, משחק פוקר בלי לראות את הקלפים.

✅ אל תהיו הצופים האחרונים במסיבה – אם הקרנות הגדולות מוכרות ואתם עדיין קונים, תזכרו: אף אחד לא מחלק פה מתנות.

ולסיום – מסר לחובבים

שוב השבוע, כמו בכל שבוע, היו כאלה שקנו כי "כולם קונים". שוב ראינו אנשים בטוחים שמה שעבד אתמול יעבוד גם מחר. ושוב, נזכיר את החוק הכי חשוב בשוק:

📢 אתם לא מתחרים מול מסך – אתם מתחרים מול אנשים שמחכים שתעשו טעויות.

מי שמבין את זה, לומד לראות את השוק אחרת. מי שלא – הופך לעוד נתון בסטטיסטיקה של אלה שחשבו שהם חכמים יותר מהמערכת.

תהיו חכמים. תנהלו סיכונים. ותזכרו – השוק לא מחלק מתנות. הוא רק משלם למי שיודע איך לקחת.

שבוע מבורך,

זהר ליבוביץ - 🐘-או-סוף המסחר שלך

אבי שיטת וויקוף בישראל

נייסד תוכניות הליווי

׳איש העסקים & ׳מרגל המסחר׳

מה שולט בשמים עכשיו?בהחלטה פורצת דרך המעצבת מחדש את עתיד הלוחמה האווירית, בואינג הבטיחה את חוזה השליטה האווירית של הדור הבא (NGAD) של חיל האוויר האמריקאי, מה שהוביל ליצירת ה-F-47, מטוס קרב מדור שישי שעתיד להגדיר מחדש את העליונות האווירית. כלי טיס מתקדם זה, יורשו של ה-F-22 רפטור, מבטיח יכולות חסרות תקדים בחמקנות, מהירות, תמרון וכושר נשיאת מטען, ומסמן קפיצת דרך משמעותית בטכנולוגיית התעופה.

ה-F-47 לא תוכנן כפלטפורמה בודדת אלא כליבה של "משפחת מערכות" משולבת, הפועלת בתיאום עם מטוסי כנף אוטונומיים הידועים ככלי טיס קרביים שיתופיים (CCAs) כדי להפעיל כוח ולשפר את יעילות המשימה בסביבות מאותגרות.

פיתוח ה-F-47 מהווה תגובה ישירה לשינויים בנוף האיומים הגלובלי, במיוחד להתקדמות שהושגה על ידי יריבים כמו סין ורוסיה. המטוס תוכנן עם דגש על טווח מורחב וחמקנות עדיפה, והותאם במיוחד לפעול ביעילות באזורים עתירי איומים, כמו האינדו-פסיפי. שנים של ניסויי טיסה ניסיוניים חשאיים אימתו טכנולוגיות מפתח, מה שמאפשר לוח זמנים מואץ פוטנציאלי לפריסת ה-F-47. מטוס הקרב מהדור הבא צפוי לעלות על קודמיו בתחומים קריטיים, ולהציע קיימות משופרת, יכולת תמיכה וטביעת רגל תפעולית מופחתת, וכל זאת במחיר נמוך יותר מה-F-22.

הכינוי "F-47" עצמו נושא משקל היסטורי וסמלי, מכבד את מורשת ה-P-47 ת'אנדרבולט (Thunderbolt) מתקופת מלחמת העולם השנייה ומציין את שנת הייסוד של חיל האוויר האמריקאי. יתר על כן, הוא מכיר בתפקיד המרכזי של הנשיא ה-47 בתמיכה בפיתוחו. אלמנטים עיצוביים הנצפים בהדמיות מוקדמות מרמזים על קשר עם מטוסים ניסיוניים של בואינג, מה שמרמז על שילוב של קונספטים מוכחים וחדשנות פורצת דרך. עם התקדמות תוכנית ה-F-47, היא מייצגת לא רק השקעה אסטרטגית בביטחון לאומי אלא גם עדות לתושייה האמריקאית בשמירה על שליטתה הדומיננטיות בשמיים.

תנודות צרות מייצגות שינויים גדולים.המחיר של הביטקוין עומד כיום על 84,160 דולר, עם שווי שוק של 1.66 טריליון דולר ונפח מסחר של 24 שעות של 15.07 מיליארד דולר. טווח המחירים תוך-יומי בתקופת 24 השעות הוא בין 83,238 ל-84,492 דולר, מה שמראה על דחיסה קבועה של המחירים כאשר הסוחרים ממתינים לאות פריצה.

בתרשים של שעה אחת, הביטקוין מציג טווח מסחר צפוף בין 83,000 ל-84,500 דולר, והוא מציג שפל גבוה יותר מאז התאוששות מ-83,142 דולר, מה שמראה סימני הצטברות. נקודת כניסה לסוחרים אגרסיביים לטווח קצר נוצרת בין $83,500 ל-$84,000, כאשר נקודת היציאה המוצעת היא סביב $85,000 עד $85,500. עם זאת, מחזורי מסחר נמוכים לאחרונה מדגישים את הצורך בזהירות מכיוון שלכל מהלכים אין אישור מומנטום. כניסה שמרנית לטווח ארוך תמוקם באופן אידיאלי מעל $84,800, המסתמכת על אישור נפח חזק כדי להצדיק הארכה כלפי מעלה.

אינדיקטורים של מתנד מציגים תחזית ניטרלית לביטקוין, עם מדד החוזק היחסי (RSI) על 44, המתנד הסטוכסטי על 63, ומדד ערוצי הסחורות (CCI) על -11. מדד הכיוונים הממוצע (ADX) ב-33 והמתנד העליון ב-3,331- שיקפו גם הם את המצב הבלתי החלטי של השוק. אינדיקטור המומנטום הוא 575, מה שמצביע על לחץ מכירה מסוים, בעוד שסטייה הממוצעת של התכנסות (MACD) עומדת על -1,869, מה שמצביע על איתות חיובי פוטנציאלי. פרופיל מתנד מעורב זה מצביע על כך שכיוון השוק עדיין מתגבש, חסר הטיה כיוונית חזקה עד שמתרחשת פריצה ברורה.

הממוצעים הנעים (MAs) מתאימים במידה רבה לתחזית דובית בטווח הבינוני עד הארוך, כאשר כמעט כל ה-MAs המרכזיים מעל רמות המחיר הנוכחיות. הממוצע הנע האקספוננציאלי של 10 תקופות (EMA) עומד על 84,210 דולר (דובי), בעוד שהממוצע נע של 10 תקופות (SMA) עומד על 83,900 דולר (שורי), מה שמצביע על אי ודאות בטווח הקצר. מכיוון שה-EMA ו-SMA של 200 התקופות עומדות על 85,487 דולר ו-84,758 דולר, בהתאמה, השוורים חייבים לשחזר את הרמות הללו כדי לשנות את מבנה השוק.

מסקנה שורית:

אם הביטקוין יכול לפרוץ מעל אזור ההתנגדות של $84,800-85,000 בנפח משמעותי ולחצות את סף $86,500 בגרף היומי, היפוך שורי לכיוון $88,000-90,000 הופך לסביר יותר ויותר. סגירה חזקה מעל הממוצעים הנעים העיקריים תחזק עוד יותר את מומנטום העלייה ועלול לבסס מחדש את המגמה השורית לטווח הבינוני.

CCL📌 טיקר: CCL

📊 שווי שוק: 27B

📉 אחוז שורטיסטים: 6%

🔍 על החברה

קרניבל קורפ היא אחת מחברות הקרוזים הגדולות בעולם. החברה מפעילה ספינות שייט תחת מספר מותגים מובילים, כולל Carnival Cruise Line, Holland America Line, Princess Cruises ו-Seabourn בצפון אמריקה ואוסטרליה.

באירופה ואסיה, היא פועלת באמצעות AIDA, Costa, Cunard ו-P&O Cruises (בריטניה).

בנוסף, יש לחברה מגזרי פעילות נוספים כמו נמלים פרטיים, איים ייעודיים ומערך לוגיסטי לתמיכה בשייט.

📍 החברה נוסדה בשנת 1972 וממוקמת במיאמי, פלורידה.

🔥 נתונים כספיים – דוח רבעוני Q4/24

📈 הכנסות: עלייה של 10%

⚙ הוצאות תפעול: התייעלות משמעותית – עלייה של פחות מ-3% בלבד!

💰 רווח נקי: מעבר מהפסד של 48 מיליון דולר לרווח של 303 מיליון דולר

📊 דוח שנתי – צמיחה בשלוש השנים האחרונות

💵 הכנסות:

🔹 2022: $12.19B

🔹 2023: $21.59B

🔹 2024: $25.02B (הכנסות שיא!)

⚙ הוצאות תפעול:

🔹 2022: $16.55B

🔹 2023: $19.64B

🔹 2024: $21.45B (התייעלות של 5% בהשוואה לשנה הקודמת!)

💰 רווח/הפסד נקי:

🔻 2022: הפסד של 6.09B-

🔻 2023: הפסד מצומצם של 74M-

🟢 2024: מעבר לרווח של 1.9B!

🔎 מסקנות ועסקה אפשרית

🚀 החברה מציגה צמיחה מרשימה, שיפור ברווחיות והתייעלות בהוצאות – סימנים חיוביים להמשך מגמת הצמיחה.

✅ תוכנית לעסקה: מבחינתי, אכנס לאחר פריצה של הגבוה היומי הקודם.

📌 סטופ: כל אחד לפי ניהול הסיכונים האישי שלו.

🎯 עד לשיא, פוטנציאל עסקה ביחס של 1:10

⚠ האמור אינו מהווה המלצה לפעולה, אלא תוכן לימודי בלבד!

שיהיה שבוע מוצלח לכולם! 💪🚀

נסדק- התיקון הסתיים?הנאסד"ק הוא מדד שמכסה מגוון רחב של מניות, במיוחד בתחומים טכנולוגיים וחדשניים, אך כולל גם חברות בתחום הבריאות, פיננסים, אנרגיה, צריכה, ועוד. המדד מתאפיין בניסיון לשקף את המגוון הרחב של המניות הנסחרות בבורסה נאסד"ק.

לאחר ירידה חדה במדד הנאסד"ק בחודשים האחרונים, הוא הגיע כעת לנקודה שבה ייתכן שיתייצב ויתחיל לחזור לכיוון חיובי. רמות התמיכה שהמדד נמצא בהן כיום עשויות להוות הזדמנות מצוינת למשקיעים לטווח ארוך, במיוחד עם הצפי להחזרות בשווקים. על אף התנודתיות הרבה, ישנו פוטנציאל לעלייה כאשר הכלכלה מתחילה להתייצב והציפיות מקדמות טכנולוגיות חדשות מתחזקות. עם התגברות האופטימיות, סביר להניח שהנאסד"ק יתחיל לצמוח מחדש בקרוב.

AGL טכני בלבדשבוע טוב

אני פחות מתחבר לחברות שאינן ריווחיות, אך ברמה הטכנית נראה שהחברה מסקטור הבריאות מראה חוזקה בתקופה האחרונה.

המניה שהתרסקה מאזורי 40 ל 2 מראה התאוששות מתחילת השנה ונראה שהקונים מגלים בה עניין.

בגרף היומי ניתן לראות כי המניה בדיוק נושקת לממוצע 200 ונתמכת יפה על ממוצעי 34.

גם הדוח האחרון שהביא ווליום מוכרים גדול לא כ"כ השפיע וההקונים המשיכו לבוא.

כמובן שהשוק יתן גם את אותותיו..

בשורות טובות

פריסה במצב הסחר המתוח והלא בטוחשוק העבודה בארה"ב נותר יציב יחסית לאחרונה, אך מספר תביעות האבטלה הראשוניות גדל מעט, והמתח הסחר המתגבר ומדיניות ההידוק של ארה"ב הטילו צל על תחזית התעסוקה. נתונים ביום חמישי הראו כי מספר התביעות הראשוניות לאבטלה בשבוע שהסתיים ב-15 במרץ היה 223,000, מעט נמוך מהצפוי אך גבוה מהערך הקודם, מה שמצביע על שינויים עדינים בשוק.

ביום המסחר של אתמול, מחיר הזהב עלה תחילה ואז ירד הוא הגיע לשיא של 3057 בסשן האסייתי ולאחר מכן ירד במהירות חזרה ל-3025. הוא נע בין 3042 ל-3029 במהלך המושב בארה"ב, התייצב והתאושש על 3034, ולבסוף נסגר ליד 3045. התרשים של שעה אחת מציג דפוס העליון של הראש והכתפיים, המצביע על לחץ מלמעלה. נכון לעכשיו, יש התנגדות חזקה ב-3057-3060 למעלה ותמיכה חשובה ב-3026-3021 למטה מבחינת תפעול, מומלץ בעיקר ללכת על התיקון היום ולעבור קצר בריבאונד.

אסטרטגיית פעולה 1: מומלץ לקנות בנסיגה ל-3042-3037, והיעד הוא 3055-3065.

אסטרטגיית פעולה 2: מומלץ ללכת קצר בריבאונד ל-3065-3070, כשהיעד הוא 3040-3020.

סקירה יומית 21.3.25

קו הציר ממשיך להיות ״ים/יבשה״ במשחק השורי/דובי של השוק, סגירה סביב הציר בימים האחרונים לא מכריעה את מוד המסחר שלנו, אבל פותח את הדרך לבחינה נוספת של הנמוך של מרץ.

בקיצור חסר לי מידע להכריע התנהלות כיוונית, על כן ברמת הסוינג אחכה, ברמה התוך יומית, היה יום מורכב לסוחר המתחיל, בוא נצלול פנימה ונבין היכן אנחנו אוחזים כעת.

השוק עשה פרצוף של "עזוב אותי היום"

(ואני, במקום להילחם בו, פשוט מזגתי לעצמי קפה חזק והתבוננתי)

למה גם בימים רגועים – מי שלא רגוע, נופל

יש ימים שהשוק צועק, ויש ימים שהוא לוחש. היום? הוא לא אמר מילה.

הוא רק הסתכל עלי בזווית עין כאילו אומר: "מה אתה רוצה ממני בדיוק?"

והאמת? הרבה סוחרים בכלל לא יודעים מה הם רוצים.

הם באים למסחר כמו אנשים שמזמינים מונית בלי לדעת לאן. רק לעלות, לראות תנועה, להרגיש שהם בעניינים.

וכשהשוק נע לאט, מתלבט, מתנדנד... הם משתגעים.

הרי אם אין אקשן – כנראה שאתה לא עושה כסף, לא?

אז זהו, שלא.

היום היה שיעור בצניעות. לא בכניסה ברורה, לא ביציאה מזהירה.

פשוט שוק שאומר: "תשמע, אני לא איתך היום. קח יום חופש ממני, לך תקרא ספר."

השוק נתן הצגה אפרורית – אבל הקהל עדיין רועש

המדדים?

דאו ג'ונס: מינוס 0.03%.

נאסד"ק: מינוס 0.33%.

הS&P 500: ירד ב-0.22%.

מי שיקרא רק את המספרים יגיד: "בסך הכול יום רגיל."

אבל מאחורי הקלעים, הדרמה שם – רק בלי תאורה.

המגה-קאפ עשו היום את מה שהם הכי טובים בו:

להתחיל חזק בבוקר ואז להוריד הילוך כמו פקיד שמבין שאין בונוס השנה.

אפילו אפל, החברה שמחזיקה את חצי העולם באייפון, עשתה קולות של שינויים בצוות ה-AI שלה וגררה את כל הסקטור למטה.

אקסנצ'ר? ירדה ב-7.3%. דוח חלש ומניה שאומרת לך בקול ברור: "תשקול פעמיים לפני שאתה מתרגש ממותגים."

הטכנולוגיה, הסקטור הכי כבד במשקל השוק, סגרה באדום.

כשהפיל הכי גדול בחדר מתעטש – כל השוק מקבל חום.

דווקא שוק הנדל"ן אמר "חברים, אני פה"

הפתעה משמחת:

דווקא הבתים – כן כן, אלה שאף אחד לא רוצה לקנות עם ריביות בשמיים – מראים סימני חיים.

מכירות בתים קיימים עלו ב-4.2% בפברואר.

וזה כשהתחזיות ציפו לירידה של 3.2%.

מה זה אומר?

או שהאמריקאי התייאש מלחכות להנחות, או שהוא החליט להפסיק לגור אצל ההורים.

יותר סביר שהעלייה במלאי גרמה למי שיושב על הגדר – סוף סוף לקפוץ.

ולא, זה לא בגלל שהריביות ירדו. הן עדיין יקרות כמו קרואסון בשדה התעופה.

אבל לפחות משהו זז.

וזה הרבה יותר ממה שאפשר להגיד על שאר השוק.

מחול הריביות הגלובלי – גרסת דיסני הפיננסית

בעוד האמריקאי הקטן בוחן בתים עם זכוכית מגדלת, הבנקים המרכזיים בעולם עושים תרגילי אקרובטיקה:

שווייץ: הורידה ריבית. כי למה לא, מישהו צריך להתחיל את החגיגה.

ברזיל: העלתה ב-100 נקודות בסיס. דרמה דרום-אמריקאית קלאסית.

סין: יושבת בצד, מחכה שהעולם יתפוצץ ויבואו לקנות ממנה פלסטיק.

אנגליה ו-שוודיה: "לא נוגעים בכלום, תודה."

הECB: מודאגת מהמכסים של ארה"ב – בצדק.

המסר הכללי?

כל אחד בונה לעצמו סיפור כלכלי משלו, אבל בסוף כולם באותו חדר בריחה – ואין מפתח ברור שיפתח את הפלונטר.

אז מה עשיתי ביום כזה?

(או: איך לא ליפול בפח של "יאללה, רק עסקה קטנה")

יש משהו מפתה בימים האלה.

הם רגועים מדי. אתה מסתכל על הגרפים, אומר לעצמך: "נו באמת, רק תנועה קטנה, רק נגיעה..."

אבל זה בדיוק הטריגר של המפסיד הסדרתי.

זה שמגרד לו בידיים כשהשוק לא עושה לו נעים בראש.

אז אני עוצר.

אני מכריח את עצמי להתבונן, לא לפעול.

מפעיל את שרירי ההמתנה, שזה השריר הכי פחות מוערך במסחר.

כי כשאתה לוחץ רק כי אתה רוצה להרגיש בפנים – אתה למעשה מבצע עסקאות על סמך חוסר שקט, לא על סמך שיטה.

והשוק?

הוא לא שופט אותך על כמה אתה רוצה.

הוא שופט אותך על כמה אתה לא מתבלבל.

💬 מה אם היית רואה בשוק מורה לפילוסופיה, לא מחלק כספים?

מה אם כל סוחר היה שואל את עצמו כל בוקר:

האם אני פה כדי ללמוד – או כדי להרוויח מהר?

מה אם היינו בוחנים ימים כאלה לא לפי הרווחים, אלא לפי כמה פעמים הצלחנו לא לפעול מתוך דחף?

מה אם כל "לא עשיתי עסקה היום" היה מדליית זהב בהתבגרות האישית שלך?

תראו, אם יש משהו שלמדתי בעשורים של מסחר, זה שדווקא הימים האפורים בונים את היציבות.

לא הריצות, לא הנפילות.

אלא היכולת שלך לשבת, לחכות, ולדעת מתי זה לא הזמן שלך.

ג’סי ליברמור אמר פעם:

“The real money is made in the waiting.”

הוא צדק.

🐘 אולי לא זזת היום בשוק – אבל אולי כן זזת בתודעה

ואולי, רק אולי, אם אתה מסוגל לעבור יום כזה בלי להתפתות,

בלי להתבכיין ש"לא היה כלום",

בלי להכריח את השוק לרקוד לפי הקצב שלך –

אז אתה כבר מתנהג כמו סוחר רווחי.

ואם אתה מתנהג כמו סוחר רווחי –

בסוף, גם תהפוך לכזה.

זהר ליבוביץ - 🐘-או-סוף המסחר שלך

אבי שיטת וויקוף בישראל

ותוכנית הליווי סוחרים ׳מרגל המסחר׳

האם סודות המחר יישארו בטוחים?העולם הפיננסי נמצא בצומת דרכים קריטי כאשר ההתקדמות המהירה של המחשוב הקוונטי מטילה צל על שיטות ההצפנה הנוכחיות. במשך עשרות שנים, אבטחת נתונים פיננסיים רגישים הסתמכה על הקושי החישובי של בעיות מתמטיות כמו פירוק לגורמים של מספרים שלמים ולוגריתמים דיסקרטיים, אבני היסוד של הצפנת RSA ו-ECC . עם זאת, מחשבים קוונטיים, הממנפים את עקרונות מכניקת הקוונטים, מחזיקים בפוטנציאל לפתור בעיות אלה במהירות רבה יותר באופן אקספוננציאלי, מה שהופך את תקני ההצפנה הנוכחיים לפגיעים . איום מתקרב זה מחייב מעבר יזום לקריפטוגרפיה פוסט-קוונטית (PQC), דור חדש של אלגוריתמי הצפנה שנועדו לעמוד בפני התקפות הן ממחשבים קלאסיים והן ממחשבים קוונטיים .

בהכרה בצורך הדחוף הזה, גופי סטנדרטיזציה גלובליים כמו NIST פעלו באופן פעיל לזיהוי ותקינה של אלגוריתמים עמידים בפני קוונטים . מאמציהם כבר הביאו לתקינה של מספר שיטות PQC מבטיחות, כולל קריפטוגרפיה מבוססת סריגים (כמו CRYSTALS-Kyber ו-CRYSTALS-Dilithium) וקריפטוגרפיה מבוססת קודים (כמו HQC) . אלגוריתמים אלה מסתמכים על בעיות מתמטיות שונות שמאמינים כי הן קשות למחשבים קוונטיים, כגון מציאת הווקטור הקצר ביותר בסריג או פענוח קודים ליניאריים כלליים . תעשיית הפיננסים, יעד מרכזי להתקפות "קצור עכשיו, פצח אחר כך" שבהן נתונים מוצפנים מאוחסנים לפענוח קוונטי עתידי, חייבת לתת עדיפות לאימוץ תקנים חדשים אלה כדי להגן על עסקאות פיננסיות רגישות, נתוני לקוחות ושלמות הרשומות הפיננסיות.

המעבר לעתיד בטוח מקוונטים דורש גישה אסטרטגית ויזומה. מוסדות פיננסיים צריכים לבצע הערכות סיכונים מקיפות, לפתח מפות דרכים ליישום בשלבים ולתת עדיפות לגמישות קריפטוגרפית – היכולת לעבור בצורה חלקה בין אלגוריתמי הצפנה שונים . אימוץ מוקדם לא רק מפחית את האיום הקוונטי המתקרב, אלא גם מבטיח עמידה בדרישות הרגולטוריות ויכול לספק יתרון תחרותי על ידי הדגמת מחויבות לאבטחה וחדשנות . כאשר מובילי טכנולוגיה כמו Cloudflare מתחילים לשלב קריפטוגרפיה פוסט-קוונטית בפלטפורמות שלהם, על המגזר הפיננסי ללכת בעקבותיו, ולאמץ את הנוף הקריפטוגרפי החדש כדי להגן על עתידו בעידן המוגדר על ידי יכולות קוונטיות . אימוץ קריפטוגרפיה פוסט-קוונטית הוא חיוני, שכן שימוש בשיטה מתמטית שונה בלבד אינו מבטיח הגנה מפני איומי מחשוב קוונטי.

סקירה יומית 19.3.25הישענות המחיר על הקו המקווקו מגדילה את הסיכוי להמשכיות התנועה צפונה, כך שצפירת ההרגעה האחרונה עשויה להיות עוד נדבך בחזרת המחיר לאזורי ה-600.

מיני תבנית של ספל ידנית המבטאת דפוס היפוך במחיר מתקיימת כרגע, אך ההכרעה של הצלחת התבנית היא בפריצת קו הבחינה שלה.

איזה להטוט קסמים ניסה הפד ליצור אתמול

🐘 הפד ושוק הקסמים

עוד יום עבר, עוד מופע קסמים של הפד. הקוסם הראשי, פאוול, עלה על הבמה, שלף את השרביט, והקהל הריע.

השווקים אהבו את ההחלטה להותיר את הריבית ללא שינוי, אהבו את ההבטחה להפחית אותה פעמיים השנה, ואהבו במיוחד את המילים "אין לחץ לבצע התאמות מהירות".

מגה-קאפ קפצו כמו נערים שקיבלו כסף לחופשת אביב, התשואות ירדו, וכולם חגגו.

אבל, כמו תמיד, כדאי להציץ מאחורי הווילון ולשאול: מה באמת קרה פה?

🐘 משהו לא מסתדר

הפד לא שינה ריבית, אבל הודה (בחצי פה) שהכלכלה נחלשת.

התחזיות ל-2025 ירדו מ-2.1% צמיחה ל-1.7%, ובמקביל, התחזית לאינפלציה עלתה.

וזה מה שמעניין באמת: הפד אומר לנו שהוא עדיין מצפה לאינפלציה גבוהה יותר, אבל משאיר את התחזית לשתי הורדות ריבית.

אה? מישהו כאן עובד עלינו או שזו רק אני?

במילים אחרות, הפד לוקח את הזמן.

הוא לא ממהר להוריד ריבית כי הוא עדיין מפחד שאינפלציה "עקשנית" יותר ממה שהוא חשב.

כלומר, מי שציפה להורדות מסיביות שיציפו את השוק בנזילות – תירגעו.

זו לא מסיבת שנות ה-2010 פה.

🐘 משחקים של זמן

השווקים מגיבים מהר, אבל ההשלכות של המדיניות לוקחות זמן.

היום מגה-קאפ חגגו, אבל תשאלו את עצמכם – מה יקרה כשהמציאות תתנגש עם התחזיות?

ברגע שהצמיחה תראה חולשה רצינית יותר, שוק העבודה יתחיל לחרוק, והמשקיעים יבינו שהשוק כבר לא מתומחר נכון – המסיבה תיגמר.

בדיוק כמו במסחר – כשהכול נראה מושלם, זה הרגע שבו צריך לשים לב מה באמת קורה מתחת לפני השטח.

ואם אתם מהסוחרים שחושבים שהשווקים תמיד צודקים, אני מזכיר לכם – אותם סוחרים שקנו את מניות הטכנולוגיה היום, הם אותם אלו שזרקו אותן באכזריות אתמול.

🐘 מה עושים עם זה?

הסוחרים צריכים לשים לב לכמה דברים עיקריים:

1️⃣ האינפלציה לא נכנעת בקלות. אם הנתונים ימשיכו להפתיע כלפי מעלה, הפד יכול לחזור לקשיחות מהר מהצפוי.

2️⃣ הצמיחה נחלשת. מספרים כמו ה-1.7% צמיחה שצופים ל-2025 זה לא בדיוק מתכון לבום כלכלי.

3️⃣ התשואות יורדות, אבל עד מתי? כל ירידה משמעותית בתשואות מובילה לחגיגה רגעית במניות, אבל צריך לבדוק אם זה סימן לחולשה כלכלית ולא רק מסיבה רגעית בשווקים.

🐘 המבחן האמיתי

אני לא רודף אחרי מגמות רגעיות, ולא מתלהב מכל נאום של פאוול כמו חובב ספורט שמנתח כל מילה של המאמן אחרי הפסד.

אני בוחן את התמונה הרחבה, מחפש עיוותים, ומנצל מצבים בהם השוק מגיב יתר על המידה.

אין פה מסיבה אינסופית, אלא משחק שחמט מתמשך בין הציפיות של המשקיעים לבין המציאות הכלכלית.

הסוחרים החכמים הם אלו שיודעים להקשיב למה שלא נאמר – ולא רק למה שהפד בוחר להגיד.

🐘 סיפור למחשבה

לפני כמה ימים נכנסתי למאפייה השכונתית, והמוכר – בחור עם שפם עבות וחיוך ממזרי – הביט בי בעיניים נוצצות.

"יש לי בדיוק מה שאתה צריך היום," הוא הכריז.

הוא שלף מאפה בלתי מזוהה, שעטוף היה בניחוח חמאה וקרמל, ונראה כמו משהו שנאפה במיוחד עבור נסיכים אבודים.

"מה זה?" שאלתי.

הוא רק קרץ ואמר, "תטעם קודם, תשאל אחר כך".

החיים הם קצת כמו המאפה ההוא.

לפעמים עדיף לא לשאול יותר מדי שאלות, פשוט לנסות ולגלות את התשובה בעצמך - זה אומר שכל מה שחזק מהשוק כרגע שווה בחינה, גם אם לא מבינים את ההיגיון בחוזקה.

יום טוב ומבורך,

זהר ליבוביץ - 🐘-או-סוף המסחר שלך

אבי שיטת וויקוף בישראל

ותוכנית הליווי סוחרים ׳מרגל המסחר׳

General Motorsחברת General Motors (GM) היא אחת מיצרניות הרכב המובילות בארה"ב, והיא נמצאת בתהליך שינוי מרשים. החברה שמה דגש חזק על רכבים חשמליים (EVs) ועל טכנולוגיות נהיגה אוטונומית, עם השקעה משמעותית בפלטפורמת הסוללות Ultium ותוכנית להפוך לכל-חשמלית עד 2035.

במקביל, GM ממקדת את פעילותה ברכבים רווחיים כמו משאיות ו-SUVs, מה ששיפר את היציבות הפיננסית שלה לאחרונה.

למה שווה לשקול את המניה עכשיו?

צמיחה ב-EVs: השוק החשמלי צומח במהירות, והתמריצים הממשלתיים תומכים באסטרטגיה של GM.

חדשנות: השקעות בטכנולוגיות כמו Super Cruise ו-Cruise Automation עשויות לתת לה יתרון תחרותי.

רווחיות: ההתמקדות בסגמנטים חזקים מחזקת את המאזן שלה.

עם זאת, יש סיכונים – תחרות עזה ומחסור ברכיבים עלולים להוות אתגר.

אבל אם אתם מאמינים ש-GM תצליח לממש את התוכניות שלה, והמניה נסחרת כרגע מתחת לערכה האמיתי,

זה יכול להיות תזמון מעניין לכניסה.

שיתוף הפעולה עם NVIDIA – צעד גדול לעתיד האוטונומי

לאחרונה, GM + NVDA הכריזו על שותפות מבטיחה בתחום הרכבים האוטונומיים – מהלך שיכול לשנות את כללי המשחק. השילוב הזה מביא יחד את החוזקות של שתי החברות:

ג'נרל עם ניסיון עשיר בייצור רכבים ומומחיות בתעשייה המסורתית.

נוידיה עם הובלה עולמית ב-AI ובמחשוב, עם פתרונות כמו מעבדי GPU מתקדמים שחיוניים לנהיגה עצמאית.

הסינרגיה הזו יכולה להאיץ את הפיתוח של טכנולוגיות נהיגה אוטונומית, תחום שדורש גם חומרה חזקה (חיישנים, מעבדים) וגם תוכנה חכמה (AI לזיהוי סביבה וקבלת החלטות). אני רואה פה פוטנציאל לפריצת דרך, במיוחד כשחושבים על היכולות של NVIDIA ב-Drive AGX ועל הפרויקט של GM ב-Cruise.

מה עדיין לא ברור?

המידע כרגע מוגבל – לא ידוע לי על היקף השותפות (פרויקט ספציפי או שיתוף רחב), ציר הזמן, או התקדמות עדכנית. אני מתכוון לעקוב אחרי הודעות רשמיות של החברות ואולי לבדוק דוחות פיננסיים של NVDA לפרטים נוספים.

המחשבות שלי

התחום האוטונומי תחרותי מאוד – יש שחקנים כמו Tesla ו-Waymo שרצים קדימה.

עם זאת, השילוב של GM ו-NVIDIA נראה לי כמו מהלך חכם שיכול לבדל אותם,

אם הם יצליחו לתרגם את היתרונות שלהם לתוצאות מהירות.

זה מוסיף עוד נדבך לאטרקטיביות של GM כהשקעה.

בשורה התחתונה

ג'נרל מראה סימנים של התאוששות וחדשנות (גם בטכני גם פונדמנטלי), עם דגש על EVs ושותפות מבטיחה עם NVIDIA שיכולה להוביל אותה קדימה בתחום האוטונומי.

אם אתם מחפשים מניה עם פוטנציאל צמיחה במחיר סביר, שווה לשים עין

בהצלחה - גיא .

ניתוח זהב לאחר ההערות היונתיות של הפד.בנוף המורכב של השווקים הפיננסיים העולמיים, החלטת הריבית של הפדרל ריזרב הייתה מאז ומתמיד אירוע מרכזי שמשפיע על העצבים של כל הצדדים, במיוחד עבור שוק הזהב הנקודתי, שבו השפעתו היא מיידית ומרחיקת לכת. הפדרל ריזרב הודיע על החלטת הריבית האחרונה שלו, ושמר על ריבית המדד ללא שינוי ברמה של 4.25%-4.50%.

תגובת השוק לאחר החלטת הריבית

לאחר פרסום ההחלטה, שוק הזהב הנקודתי הגיב במהירות. מחיר הזהב עלה בטווח הקצר והפך לחיובי במהלך היום, והגיע בשלב מסוים ל-3,052 דולר ארה"ב. התנודה המיידית הזו משקפת ישירות את הפרשנות הראשונית של השוק ושינויי הציפיות להחלטת הפד, והכוחות של השוורים והדובים חוזרים שוב ברגע.

ניתוח גורמים המשפיעים על מחירי הזהב הנקודתיים

הביקוש למקלט בטוח ממשיך לעלות

לאחרונה, הצל הכפול של הגיאופוליטיקה והסחר עטף את השוק העולמי. המתיחות במזרח התיכון הסלימה התקיפות האוויריות של ישראל על עזה גרמו למספר רב של נפגעים, שיבשו את השקט היחסי באזור שנמשך כמעט חודשיים והסיכונים הגיאופוליטיים עלו בחדות. יחד עם זאת, חוסר הוודאות של מדיניות המכסים של ממשל טראמפ תלויה כמו חרב של דמוקלס. מכסי הפלדה והאלומיניום של 25% שנכנסו לתוקף בפברואר והתעריפים הכלל-ענפים שאמורים להיכנס לתוקף ב-2 באפריל, החריפו את המתיחות הסחר העולמית וגרמו לבהלה בשוק. בסביבה מאוד לא יציבה זו, משקיעים מחפשים אינסטינקטיבית נכסים בטוחים. כנכס מקלט מסורתי שעמד במבחן הזמן, הביקוש לזהב גדל בצורה נפיצה. גם לאחר ההכרזה על החלטת הריבית של הפדרל ריזרב, הדרישה הזו המונעת משנאת סיכון נותרה חזקה, והפכה לאבן יסוד מוצקה התומכת במחירי הזהב.

השפעת ציפיות מדיניות הפד

החלטת הפד להשאיר את הריבית ללא שינוי תאמה את ציפיות השוק, אך תשומת הלב של השוק התמקדה יותר בנאומו של יו"ר הפד פאוול ובהצהרה על התחזיות הכלכליות (SEP), כלומר עלילת הנקודות, המאותת על מדיניות מוניטרית עתידית. אם הפדרל ריזרב ישלח אות יונה, המצביע על כך שעשויות להיות הורדות ריבית נוספות בעתיד כדי להתמודד עם אי הוודאות הכלכלית שנגרמה ממדיניות הסחר, הדבר יחליש מאוד את האטרקטיביות של הדולר האמריקאי. תחת אפקט הנדנדה של המטבע, כספים יזרמו לשוק הזהב כמו גאות, ויסייעו למחיר הזהב לפרוץ את רמת ההתנגדות העיקרית של 3,050 דולר ארה"ב, ובכך לפתוח סבב חדש של שטח חזק כלפי מעלה. להיפך, אם הפדרל ריזרב יראה עמדה ניצית, יזהר מהורדות ריבית, או אפילו רומז שהשעיית הורדות הריבית עשויה להתארך עוד יותר, הדבר ללא ספק יחזק את אמון השוק בדולר האמריקאי ויגרור תיקון במחירי הזהב. לפני פרסום החלטת הריבית, ציפיות השוק להורדת הריבית של הפד השנה כבר התנודדו כמו עשב ברווז ברוח. נתוני המסחר האחרונים מראים כי ההימורים בשוק על הפחתת ריבית צומצמו לשניים, כשהעיתוי נדחק אחורה למחצית השנייה של השנה. לשינוי הדינמי הזה בציפיות יש השפעה עמוקה על החלטות הקנייה והמכירה של המשקיעים בנושא זהב, והופך למשתנה מרכזי המשפיע על מגמת מחירי הזהב.

גורמים טכניים

מנקודת המבט של ניתוח טכני, מחיר הזהב הכולל הראה מגמת עלייה חזקה לאחרונה, ודפוס פריצת הדרך המשולש העולה נותר ללא פגע. מדד החוזק היחסי (RSI) שטוח מעל הטריטוריה שנרכשה יתר על המידה, כמעט 74. מצד אחד, אינדיקטור זה מדגים את עוצמת הכוח השורי של השוק מצד שני, הוא גם מצביע על כך שמחירי הזהב עשויים לחוות תיקון לטווח קצר כדי לשחרר לחץ שנרכש יתר על המידה ולבנות מומנטום לגל הבא של מגמת עלייה. אם מחיר הזהב יחזור, האזור סביב $2,980 למטה יהפוך לאזור התמיכה העיקרי הראשון. רמת ההתנגדות הקודמת של המשולש שהפכה לתמיכה של 2,956 דולר והממוצע הנע של 21 יום (SMA) של 2,931 דולר גם יהוו קווי הגנה חשובים. ברגע שתומכים אלו ישברו על ידי הכוחות הדובים, כיבוש תמיכת המשולש ב-$2,915 יהווה אתגר חמור עבור הדובים. ברגע שהשוורים ישחזרו את השליטה במצב, מחירי הזהב יתקפו שוב את שיאי השיא, והסימן של 3,050 דולר למעלה יהפוך למוקד הקרב בין שוורים לדובים. ברגע שתושג פריצת דרך מוצלחת, יותר קניות ימשכו למהר פנימה, מה שידחוף את מחיר הזהב לעבר יעדים גבוהים יותר.

הצעות הפעלה

אסטרטגיית פעולה לטווח קצר

משקיעים אגרסיביים: אם מחיר הזהב יחזור לטווח של 2,980-2,990 דולר, אתה יכול לנסות ללכת ארוך עם פוזיציה קלה, כשהיעד הוא 3,020-3,030 דולר. אם מחיר הזהב חוזר לטווח של 3050-3060 דולר ונתקל בהתנגדות ברורה, אתה יכול לנסות לעשות שורט עם פוזיציה קלה, כשהיעד הוא 3020-3030 דולר.

משקיעים שמרניים: המתינו בסבלנות עד שמחיר הזהב יחזור לאזור של 2950-2960 דולר, בנו פוזיציות ארוכות בקבוצות, ותחילה יעדו 3000 דולר, ואז הסתכלו עוד יותר מעל 3030 דולר לאחר פריצת הדרך. אם השוק משתנה בצורה משמעותית, תוכלו לצמצם את הפוזיציה שלכם כראוי או לצאת מהשוק ולחכות ולראות, ולקבל החלטה לאחר שהמצב יתברר.

במבט קדימה, מגמת שוק הזהב הנקודתית מלאה באי ודאויות. בטווח הקצר, אם ההצהרות הבאות של הפד יהיו יונים והסיכונים הגיאופוליטיים ואי הוודאות המסחרית ימשיכו לתסוס, מחירי הזהב צפויים לפרוץ את רמת ההתנגדות של 3,050 דולר ולתקוף 3,100 דולר ואף יותר. עם זאת, אם תיאבון הסיכון בשוק יתגבר לפתע, הדולר האמריקני יתאושש בחוזקה, או שמדיניות הבנק הפדרלי תהפוך לניצית מהצפוי, מחירי הזהב עשויים לחוות תיקון עמוק ולרדת חזרה לרמת התמיכה העיקרית למטה. בטווח הבינוני והארוך, עיצוב מחדש של הנוף הכלכלי העולמי, המשך קונפליקטים גיאופוליטיים ושינויים פוטנציאליים במערכת המוניטרית יהוו מקור תמיכה מתמשך לשוק הזהב, ומעמדו של הזהב כנכס מקלט בטוח ומאגר ערך יישאר בולט. המשקיעים צריכים לשים לב להתפתחויות המדיניות של הפדרל ריזרב, להתפתחות המצב הגיאופוליטי ולביצועים של נתונים כלכליים גלובליים כדי להתאים את אסטרטגיות ההשקעה שלהם בזמן, לנצל הזדמנויות בשוק הזהב הנקודתי הפכפך ולממש את השימור וההערכה של נכסיהם.

האם ההימור של ארדואן מערער את עתידה של טורקיה?ממשלתו של ארדואן ממשיכה לעסוק במהלכים גיאופוליטיים מסוכנים על ידי שמירת קשרים ישירים ועקיפים עם קבוצות המוגדרות כארגוני טרור. הבריתות האסטרטגיות של ממשלתו, במיוחד עם חיאת תחריר א-שאם (HTS), משרתות מטרות צבאיות ופוליטיות מיידיות בסוריה, למרות מחלוקת בינלאומית משמעותית והגדרות טרור ארוכות טווח מצד ארה"ב ושחקנים גלובליים אחרים.

אסטרטגיה מסוכנת זו השפיעה באופן משמעותי על הכלכלה הטורקית. משקיעים מעבירים יותר ויותר את הונם מהלירה הטורקית לדולר האמריקאי, מה שמוביל לעלייה משמעותית בשער הדולר/לירה. החששות מבידוד כלכלי נוסף והאיום המתקרב של סנקציות - שעלולות לנתק את טורקיה משירותי בנקאות ומסחר אירופיים חיוניים - רק מגבירים את חוסר היציבות בשוק.

בנוסף לאתגרים כלכליים אלה, גוברים המתחים בתוך נאט"ו ומשתנות הבריתות האזוריות. מדיניות החוץ הפרגמטית אך השנויה במחלוקת של ארדואן מעלה שאלות רציניות לגבי תפקידה העתידי של טורקיה בברית, כאשר השותפות המערביות שוקלות סנקציות אפשריות ואמצעים אחרים. בינתיים, הדינמיקה המתפתחת עם מעצמות אזוריות כמו רוסיה ואיראן מוסיפה אי-ודאות נוספת למעמדה האסטרטגי ולתחזיות הכלכליות של טורקיה.

סקירה יומית 19.3.25סקירה יומית 19.3.25 המשך המצב השוורי?

שרוב הסוחרים הקמעונאים בטוחים שהגיע, אכן לא הגיע. אנחנו כסוחרים שיפוטיים בשיטת וויקוף כפי שהסברתי אתמול לרוב נחכה לפעם השנייה כדי להצטרף.

זוכרים את המשפט שלי מאתמול, ״סוחר מקצועי השני לעשות משהו ולא הראשון לנחש משהו״ – בוא נראה איזה פד-ים יהיו לנו היום ולאן הטלטלה בדברים שלהם תיקח את השוק, נתחיל בסיפור קצר ומשם נעבור לשוק.

🐘 דלת נסגרת

לפני כמה ימים הייתי במכולת השכונתית, דחפתי עגלה בין מדפים ואנשים, ואז פתאום—דלת המקרר של החלב נסגרה מול האף שלי. מישהו שהגיע מהכיוון השני החליט לסגור אותה רגע לפני שהספקתי לשלוח יד לקרטון. לא כעסתי, אבל היה לי ברור שהמציאות לא תמיד משתפת פעולה עם הרצונות שלנו. לפעמים, אתה במרחק חצי שנייה מהיעד, ובכל זאת נתקע בלי החלב שרצית.

זה קרה בעוד יום שגרתי, אבל הלקח טמון בפרטים הקטנים: התזמון הוא הכול. רגע אחד חסר, ואיבדת את מה שרצית להשיג. בין אם זה חלב במכולת או הזדמנות לקנות מניה במחיר נמוך, אותו רגע יכול לעשות את ההבדל. וזאת לא איזו תובנה על-מדעית, אלא תזכורת שלא כל דבר בשליטתך, אבל בהחלט יש מה לעשות בנידון: להיות ערניים, להיות מוכנים לזוז מהר, להבין שהדלת הבאה אולי תיפתח רחוק יותר — אבל עדיין תוכל לתפוס אותה.

🐘 אבן נגף

כשפתחתי אתמול בבוקר המסחר את המסך, הסתכלתי על הדאו מתייצב סביב 41,581 נקודות, ומיד קלטתי שלא מדובר בעוד יום של חיוכים וצלצולים. הוא ירד בכ-260 נקודות – מספיק כדי לגרום לי לתהות מה השתבש ביממה האחרונה. רק יומיים קודם, המדדים עוד נעו בכיוון ירוק, ועכשיו הם לפתע מתהפכים? זה מזכיר לי קטע שבו אתה מנסה לתפוס טרמפ, אבל כשהרכב סוף-סוף עוצר לך, מתברר שהוא נוסע בכלל לכיוון אחר.

אבל בשוק ההון, הכול זז בקצב משלו, וספונטניות היא שם המשחק. כל רמיזה קטנה על מתיחות גיאופוליטית, כל פיסת מידע על האינפלציה, וכבר אנחנו עלולים למצוא את עצמנו מול גרף שנראה כמו ג'אנק פוד שעבר מיקרוגל קצת יותר מדי זמן. וזו הסיבה שחשוב לקחת נשימה עמוקה ולבדוק לאן אנחנו הולכים: האם זו התחלת נפילה רצינית, או רק עוד טלטלה קטנה לפני שהחגיגה חוזרת?

🐘 קריאת המציאות

המדדים הגדולים – דאו, נאסד״ק, ו-S&P 500 – נצבעו באדום עם ירידות שנעות סביב 0.6% עד 1.7%. מצד שני, לא הכול שחור: העליות של היומיים האחרונים עדיין משאירות אותם טיפה מעל הרמה שהיינו בה ביום חמישי. זה כמו לאכול שלושה בורקסים ביום ומחר להוריד שניים – עדיין נשארת ואוכלת אחד עודף.

בסקטורים, אנרגיה ובריאות דפקו נוכחות חיובית, בזמן שטכנולוגיה, שירותי תקשורת, צריכה בסיסית וצריכה מחזורית חטפו. קשה לפספס את נפילות הענק במניות כמו טסלה (5.3%-), NVIDIA (3.4%-), מטא (3.7%-), וגוגל (2.3%-). בעוד גוגל דווקא ניסתה להלהיב את השוק עם הודעה על רכישת ענק של חברת אבטחת הענן Wiz ב-32 מיליארד דולר, נראה שהמשקיעים דווקא נלחצו מההוצאה הגבוהה.

בהיבט הגיאופוליטי, ישראל ביצעה לכאורה תקיפה אווירית בעזה, אבל הנפט (WTI) ירד ב-1.2% לרמה של 66.78 דולר לחבית, והאג״ח הממשלתיות של ארה״ב זזו רק במעט – תשואת ה-10 שנים ירדה ב-3 נקודות בסיס ל-4.28%. העולם ציפה אולי לתגובה דרמטית יותר, אבל כנראה שהשוק התרגל לכותרות מסוג זה או שהוא כרגע עסוק יותר בלקלוט את גובה הריבית והמדיניות של הפד.

בגזרת הכלכלה, הופתענו לטובה מנתוני הבנייה (Housing Starts) שקפצו ל-1.501 מיליון, מעל הציפיות. היתרי בנייה עמדו על 1.456 מיליון. מחירי היבוא והיצוא עלו בעדינות (0.4% ו-0.1% בהתאמה), עדיין משאירים אותנו עם נקודות תכופות לאינפלציה. התפוקה התעשייתית גדלה ב-0.7%, כשייצור הרכבים צבר 8.5% – כנראה מפחד מחסור או הקפצת מכסים שבדרך.

מביטים קדימה, היום נקבל נתוני משכנתאות, דו"ח מלאי נפט ודיווח על זרימות הון לטווח ארוך (TIC). אבל העיקרי שבדרך הוא הפד, עם הכרזה מתוכננת ליום רביעי ב-14:00 שעון החוף המזרחי. שם כנראה נראה תנועה משמעותית יותר, כי כשהפד מדבר – כולם מקשיבים, גם אם לא מסכימים.

🐘 מה עושים מכאן?

בשוק הזה, אנחנו מתמודדים עם יותר סימני שאלה מציור של ילד בגן חובה. והראשון שבהם הוא איך להגיב לירידות האלה. אז הנה כמה מחשבות:

🏝 מי שמחפש "חוף מבטחים": יביט על סקטורים כמו בריאות ואנרגיה. גם כשהכול מסביב משתולל, עדיין צריכים תרופות ודלק. הם מציעים עוגן יחסי, בייחוד בימים שהסנטימנט של הסוחרים עלול להשתנות ברגע.

🏝 אם הטכנולוגיה החלשה של היום תתאושש מחר: המניות שרק אתמול נפלו יכולות לזנק בצורות שאף אחד לא יאמין. השאלה היא כמה סבלנות ועצבי ברזל יש לך, כי לרדוף אחרי התנודתיות של הטכנולוגיה דורש להבין שזה סקטור המוביל בחדשנות, אבל גם רגיש לכל איום של מיתון או עלייה בריבית.

🏝 גיאופוליטיקה זה דבר טריקי: לפעמים היא מפוצצת גרפים לכאן או לכאן, ולפעמים השוק אדיש לחלוטין. כאילו כולם כבר רגילים לרעשים וממשיכים קדימה. אז תקרא את החדשות, אבל אל תמהר למשכן עליהן את כל התיק שלך.

🏝 לקראת היום (יום רביעי): כדאי לצמצם סיכונים אם אתם לא אוהבים הפתעות. החלטות פד יכולות לטלטל את השוק תוך דקות. זוכרים את הפעמים שבהן הכול נראה רגוע לפני הפרסום, ואז המדדים קופצים או צוללים באגרסיביות?

אחת התובנות שאני תמיד חוזר אליה: "יותר קל למנוע הפסד כבד מאשר לנסות לרדוף אחרי רווח מפלצתי." בשוק, אנחנו לפעמים מתפתים ללכת בגדול על טרייד אחד. אבל תאמינו לי, עדיף לצאת עם רווח צנוע ב-80% מהמקרים, מאשר להישאר תקוע ולחכות לנס שהגיע רק בימי החגים.

🐘 רגע לא צפוי?

היום השוק יכול לקום בכיף ולצבוע את עצמו בירוק. ראינו לא מעט ימים שבסוף סגרו בעלייה חדה למרות פתיחה חלשה. חדשות טובות על מאקרו, איזו הודעה אקראית של מנכ״ל משמעותי או אפילו שמועה, ופתאום הקונים מתעוררים.

אבל אם היום השחור יחזור על עצמו, נצטרך לשאול אם זה סימן לתהליך עמוק יותר — אולי חששות ממיתון או ריבית שעולה בקצב. כרגיל, אין לנו שליטה מוחלטת — אנחנו יכולים רק לנהל סיכון ולבחור כניסות יצירתיות.

השורה התחתונה היא שאנחנו לא באמת יודעים מה יקרה היום, ומי שאומר שהוא יודע — כנראה מנסה למכור משהו. לכן, שווה להיות פתוח לשינויים, לשמור על כיוון ברור, אבל גם להישאר גמיש בתגובות. ראיתי כבר סוחרים שמכרו את כל התיק ברגעים כאלה רק כדי לצפות במחירים טסים למעלה ביום הבא, ולהיפך.

"אתה רוצה להיות צודק, או להרוויח?" – משפט ישן שמייצג את הדילמה בין האגו שלנו למצב התיק שלנו. בשוק הזה צריך לדעת לוותר על הצורך להיות הגאון התורן, ולהבין שיותר חשוב למצוא נקודת יציאה הגיונית אם הכול מתחרבש.

ולגבי המשפט ההוא, בואו נגיד ככה: "הרגש מתפרץ החוצה, אבל הכסף שלך לא צריך לברוח יחד איתו." תתרגשו, תתלהבו, אבל אל תשכחו לשים לעצמכם עצור כשצריך, כדי שהארנק לא ייפגע.

🐘 שבוע טוב ומבורך

זהר ליבוביץ - 🐘-או-סוף המסחר שלך

אבי שיטת וויקוף בישראל

ותוכנית הליווי סוחרים ׳מרגל המסחר׳

הזהב מגיע לשיאיםניתוח מגמת שוק הזהב ב-19 במרץ:

ניתוח טכני של זהב: זהב המשיך לעלות. זה הכוח של הטרנד הוא רק רצון סובייקטיבי, לא היגיון של השוק. הזהב לא הצליח להפוך לשורי אחר הצהריים, אבל שוורי הזהב המשיכו לפרוץ את השיאים, אז שוורי הזהב המשיכו להיות חזקים, והשוק האמריקאי נפל לאחור.

נכון להיום, ההשפעה הגבוהה ביותר של השוק האמריקאי היא 3038. אולי יש מקום לעלייה קצרת טווח, אבל אתה צריך להיזהר לא לצוף הזמנות גם לטווח קצר של רווחים. הקצר עלה שלוש פעמים, ואתה צריך למנוע את האפשרות של נסיגה מאוחר יותר. אתה עדיין יכול ללכת ארוך כאשר התמיכה של 3005/3008 הוא נגע לחדשות של הפדרל ריזרב. גולד שם לב לתמיכה בסמוך לשנת 3015, נקודת ההתחלה של הפגישה באסיה, וממשיך להתארך. השוק משתנה במהירות מאז שוורי זהב ממשיכים להיות חזקים, עדיף להמשיך ללכת על זהב זכור לא לחשוב במסלול אחד. בסך הכל, אסטרטגיית הפעולה קצרת הטווח של זהב ממליצה בעיקר על קנייה בנסיגה ובקיצור בריבאונדים. המיקוד לטווח הקצר בצד העליון הוא קו ההתנגדות 3050-3055, והפוקוס לטווח הקצר בצד התחתון הוא קו התמיכה של 3004-2999.

התייחסות לאסטרטגיית תפעול זהב:

אסטרטגיית סדר קצר:

כאשר הזהב מתאושש לסביבות 3050-3052, מכירה בחסר בקבוצות (קנייה עם ירידה), כשהיעד הוא סביב 3030-3015.

אסטרטגיית הזמנה ארוכה:

הזהב יעבור זמן רב במנות כאשר הוא יירד לסביבות 3000-3002 (קנייה), כשהיעד סביב 3020-3035, והיעד יהיה בסביבות 3050 אם יישבר;

האם מחירי הנפט יתלקחו על רקע מלחמת המזרח התיכון?שוק הנפט העולמי נמצא בצומת קריטי, כאשר מתחים גיאופוליטיים במזרח התיכון עלולים להוביל לתנודות מחירים משמעותיות. פעולות צבאיות אחרונות של ארה"ב נגד קבוצת החות'ים בתימן תרמו לעליית מחירי הנפט, כאשר חוזי הנפט הגולמי מסוג ברנט הגיעו ל-71.21 דולר לחבית וחוזי הנפט הגולמי מסוג West Texas Intermediate האמריקאי הגיעו ל-67.80 דולר לחבית. אינדיקטורים כלכליים חיוביים מסין, כולל עלייה במכירות הקמעונאיות, תמכו גם הם במחירי הנפט למרות חששות מהאטה כלכלית עולמית.

המזרח התיכון נותר מוקד לתנודתיות מחירי הנפט בשל חשיבותו האסטרטגית באספקת הנפט העולמית. איראן, יצרנית נפט גדולה, עלולה להתמודד עם שיבושים אם המתחים יסלימו, מה שעלול להעלות את המחירים. עם זאת, יכולת עודפת גלובלית וחוסן הביקוש עשויים להגביל עליות לטווח ארוך. אירועים היסטוריים כמו ההתקפות על מתקני הנפט הסעודיים בשנת 2019 מדגימים את רגישות השוק לחוסר יציבות אזורית, כאשר המחירים זינקו ב-10 דולר בעקבות האירוע.

אנליסטים צופים שאם הסכסוך יסלים לסגירת מיצר הורמוז, מחירי הנפט עלולים לחצות את 100 דולר לחבית. עם זאת, נתונים היסטוריים מצביעים על כך שהמחירים עשויים להתייצב תוך חודשים אם השיבושים יתבררו כזמניים. האיזון העדין בין זעזועי אספקה והתאמות שוק מדגיש את הצורך במעקב צמוד אחר התפתחויות גיאופוליטיות וההשפעות הכלכליות הנלוות להן.

כאשר אי-ודאויות כלכליות עולמיות מעיבות על סיכונים גיאופוליטיים, שמירה על אמון השוק תהיה תלויה בנתונים כלכליים חיוביים מתמשכים ממדינות כמו סין. הפוטנציאל למשא ומתן לשלום באוקראינה ושינויים בסנקציות האמריקאיות עשויים גם להשפיע על מחירי הנפט, מה שהופך את זה לרגע מכריע עבור שווקי האנרגיה העולמיים.

סקירה יומית 18.3.25תחיית המתים? – או שפשוט קנו את שוב את השפל? מבחינה שיפוטית אנחנו נמצאים בסימן הראשון לפוטנציאל סיום המגמה היורדת, אך עדיין חסר לנו הסימן השני שייתן חותם לכך.

אחת המשפטים היודעים שאני נוהג לומר לסוחרים שלי, ״העכבר השני הוא זה שאוכל את גבינה״ (אל תהיו הראשונים, אלו שלרוב נתפסים במלכודת הגבינה).

להיות סוחר טוב זה להגיע שני ולהצטרף למה שקורה ולא לנחש את מה שיקרה.

לכל סוחרי הלמה?, אז ככה

השוק התעורר אתמול כאילו היה חולה שבוע וחצי עם חום גבוה ופתאום גילה שהמניה של בית המרקחת השכונתי עלתה ב-200%. הדאו זינק 0.85%, ה-S&P 500 טיפס 0.64%, והנאסד"ק השתעל קלות עם 0.31%.

כל זה קורה אחרי שהשוק חטף בראש ונכנס לטריטוריית "תיקון" בשבוע שעבר. אז מה קרה פתאום?

ובכן, מסתמן כי שוב קיבלו אומץ לקנות את השפל, כי הרי "השוק תמיד עולה", נכון? (בינתיים, מי שקנה ב-2000 וב-2008 עדיין בודק מתי השוק באמת "תמיד עולה").

מה זה אומר בפועל?

הסיפור הגדול של היום היה הקנייה ההמונית במניות הענקיות אחרי שהן נראו כמו ילד שבילה יותר מדי זמן בשמש בלי כובע. אפל ומיקרוסופט, שני עמודי התווך של ה-S&P 500, התאוששו קצת אחרי שנגעו ברמות הנמוכות של היום. גם הסקטורים שהובילו את העליות הם בדיוק אלה שתמיד עולים כשכולם מתחילים לפחד – אנרגיה, נדל"ן, בריאות ופיננסים. למה? כי כשיש ספק, קונים נפט, דירות וכדורים נגד חרדה.

איך זה עבד בשוק?

הנתונים הכלכליים של היום לא בדיוק נתנו סיבה למסיבה. המכירות הקמעונאיות היו נמוכות מהצפוי, תעשיית הייצור של ניו יורק נכנסה לטריטוריית "יאללה סוגרים את הבסטה" והמחירים שעלו שם מתחילים להזכיר את החשבון שאתה מקבל אחרי ארוחת בוקר תל אביבית.

למרות כל זה, השוק בחר להתמקד במה? בטראמפ שמאיים על איראן ובהודעה של נציג הסחר האמריקאי ש"סבב המכסים הבא יהיה מסודר יותר". אה, יופי, אז הפעם יכניסו לנו המכסים בדלת הראשית עם קפה וקרואסון ביד.

מה עושים עם זה?

סוחרים, בואו נוריד רגע הילוך וננשום עמוק. זה שהשוק עלה היום לא אומר שהסכנה עברה. ה-S&P 500 עדיין למטה 3.5% מתחילת השנה, הנאסד"ק עדיין מדמם עם 7.8% באדום, ואם נחפור עמוק יותר, רוב המניות עדיין די תקועות.

אז לפני שאתם קופצים לקנות כל מניה שהייתה באדום בשבוע שעבר, תזכרו כלל ברזל: לא כל מה שזול הוא מציאה, לפעמים זה פשוט זבל.

הנה מה שצריך לשים לב אליו:

1.באם אתם קונים את השפל – תשאלו את עצמכם למה אתם קונים אותו. האם זו אסטרטגיה מבוססת, או שאתם פשוט מפחדים לפספס?

2. שימו לב לסקטורים החזקים והחלשים. אנרגיה, נדל"ן ובריאות מובילים – אבל למה? כי אנשים חושבים שזה מקום בטוח. כשזה משתנה – תדעו שהשוק באמת התייצב.

3. אל תתנו לאשליית ה"הכל טוב" לסנוור אתכם. תסתכלו על הנתונים האמיתיים – הם עדיין לא תומכים במגמה חדשה.

הסוחרים שבאמת מרוויחים בטווח הארוך הם לא אלה שקונים בכל שפל, אלא אלה שיודעים לזהות מתי השוק באמת מוכן להמשיך למעלה ומתי זה רק ריקוד זמני לפני עוד מכה.

אז קחו נשימה, אל תפחדו, תחשבו טקטית ותזכרו: השוק תמיד נותן עוד הזדמנויות – אם יש לכם מספיק סבלנות לחכות להן.

יום טוב ומבורך,

זהר ליבוביץ - 🐘-או-סוף המסחר שלך

אבי שיטת וויקוף בישראל

ותוכנית הליווי סוחרים ׳מרגל המסחר׳