אזור נזילות חשוב מכיוון XAUUSDהקשר שוק

OANDA:XAUUSD סוחר בתוך שלב מתקני לאחר הזזה חדה, כאשר המחיר מתנועע בין בריכות נזילות מוגדרות בבירור. הטיית זמן-על נותרה שלמה, אך הזרימה בטווח הקצר היא כעת סלקטיבית ותגובותית.

תצפית נוכחית

🔍 המכירה סיפקה התפשטות נקייה שלאחריה הייתה תגובה מבנית, מה שמעיד על השתתפות ולא על המשך. קבלת המחיר מתחת לנקודת האמצע מציעה איזון, לא דחיפות.

אזורים מרכזיים

🔴 עניין מכירה:

5095 – 5097

אזור הולם עם תמחור פרימיום ושיאי תגובה קודמים. כל אינטראקציה כאן מנוטרת להתנהגות חלוקה ולא לקבלת פריצת דרך.

ביטול: 5105

🟢 אזור תגובה קנייה:

4927 – 4925

אזור הנחה בתוך מבנה הטווח הנוכחי. הפוקוס נשאר על איכות התגובה במקרה שמבקרים אותו שוב, במיוחד לאחר מסירה מצד הצד המוכר.

ביטול: 4920

מודעות קדימה

הקשב נשאר על איך שהמחיר מתנהג בקצוות הטווח, התגובה והמעקב חשובים יותר מאשר הכיוון. נדרשת סבלנות בזמן שנזילות מופצת מחדש.

ניתוח גל

שמרו על אסטרטגיית קנייה בירידות!

במהלך המסחר באסיה, הזהב שמר על גישה איתנה של קנייה בירידות!

הזהב נפתח היום בסביבות 5035, נגע בשפל של 5000 והתאושש. תנועה זו מאמתת את אסטרטגיית הקנייה בירידות שנתתי בסוף השבוע. אנו ממשיכים לשמור על אסטרטגיה זו, אך חיוני שתהיה רשת ביטחון כדי להגן מפני תנועות בלתי צפויות בשוק. במבט על הגרף היומי, הנר השורי הארוך של יום שישי עם פתיל נמוך מעט מצביע על חזרה למומנטום שורי, כאשר אינדיקטורים שונים מראים סימנים של פנייה כלפי מעלה. האסטרטגיה שלנו נותרה קנייה בירידות, תוך התמקדות בתמיכה לטווח קצר סביב רמת 5000, ובחיפוש ספציפי אחר תמיכה סביב 4960-65. אם אתם מעוניינים בזהב אך לא יודעים מאיפה להתחיל או חווים קשיים במסחר שלכם, אל תהססו להשאיר הודעה ולדון איתי בנושא.

מגרף 4 השעות, רמת ההתנגדות העיקרית שיש לעקוב אחריה היא 5083-5100, בעוד שרמת התמיכה העיקרית היא 4960-4965. האסטרטגיה המומלצת היא להמשיך לסחור בטווח זה, תוך מתן עדיפות לגישה שמרנית. אסטרטגיות מסחר ספציפיות יינתנו במהלך סשן המסחר; אנא שימו לב היטב.

אסטרטגיית מסחר בזהב: קנו זהב בנסיגה ל-4993-5000, והוסיפו לפוזיציה בנסיגה ל-4960-4966, עם יעד של 5080-5100. החזיקו בפוזיציה אם המחיר יפרוץ רמה זו.

אסטרטגיית מסחר בזהב ליום שני הבא.

רכבת ההרים של הזהב נמשכה השבוע. למרות שהיה צמוד, חשוב לשמור על משמעת קפדנית ולהיצמד להוראות סטופ-לוס וטייק רווח. אלו שעוקבים אחר הניתוח שלי היו צריכים לשים לב לאסטרטגיה האחרונה של קנייה בירידות, אשר בדרך כלל הניבה תשואות גבוהות יותר עם השקעות ראשוניות נמוכות יותר. מגמת השוק הכללית נותרה שורית, לאור המתחים הבינלאומיים הגוברים והמצבים המסוכנים יותר ויותר במזרח התיכון ובאירופה, שכולם מספקים פוטנציאל לתנופה כלפי מעלה למחירי הזהב. סגירת יום שישי ראתה המשך של מגמת העלייה, והגיעה ל-5043, אך היא לא הצליחה להישאר מעל 5050. בשבוע הבא נמשיך להשתמש באסטרטגיית קנייה בירידות. אם אתם מעוניינים בזהב אך אינכם בטוחים היכן להתחיל או חווים קשיים במסחר שלכם, אנא השאירו הודעה כדי שנוכל לדון ולהחליף רעיונות.

אם מסתכלים על גרף 4 השעות, רמת ההתנגדות המרכזית שיש לעקוב אחריה היא 5066-5080, בעוד שרמת התמיכה המרכזית היא 4960-4966. נמשיך לסחור בטווח זה, תוך מתן עדיפות לגישה שמרנית. אסטרטגיות מסחר ספציפיות יינתנו במהלך שעות המסחר; אנא הישארו מעודכנים.

אסטרטגיית מסחר בזהב: קניית זהב בנסיגה לרמה 4960-4966, הוספת פוזיציית לונג בנסיגה לרמה 4910-4916, עם יעד של 5060-5080. החזק את הפוזיציה אם המחיר יפרוץ.

זהב ממתין לגירוי!

זהב ממתין לגירוי, וההצעה שלי היא לעסוק במסחר לטווח קצר!

זהב נסחר במגמת עלייה תנודתית במהלך המסחר באסיה ובאירופה אתמול. במסחר בארה"ב, בהשפעת נתוני שכר שליליים שאינם חקלאיים, הוא ירד ל-5019 לפני שהתאושש. האסטרטגיה הפומבית של ירידה בלונג ב-5025-22 תפסה במדויק את שפל הנסיגה, והגיעה ליעד של 5100.

הגרף היומי נסגר בסופו של דבר עם נר חיובי קטן, המראה קונסולידציה כללית ומגמת עלייה איטית. הקונסולידציה במסחר באסיה היום תואמת את הציפיות, ועוצמת המהלך עשויה להיקבע על ידי נתוני מדד המחירים לצרכן של יום שישי. בגרף של 4 שעות, רצועות בולינגר מצטמצמות עוד יותר, מה שמגביל את התנודתיות המשמעותית. רמת התמיכה המרכזית היא סביב 5010, עם טווח גדול יותר של 5140-4965. רמות תמיכה לטווח קצר שכדאי לעקוב אחריהן הן 5045-5040 ו-5000, בעוד שרמות ההתנגדות הן 5100 ו-5140. האסטרטגיה לסשן המסחר בארה"ב נותרה ללא שינוי: קנייה נמוכה ומכירה גבוהה בהתאם לחוזק המהלך, וניהול הקצב היטב בתוך הקונסולידציה!

המלצות מסחר: קניית זהב בסביבות 5000-5005, עם יעדים ב-5030, 5065 ו-5100! שקלו קנייה בנסיגה שנשארת מעל רמת התמיכה 5045-5040!

מה רואים בגרף חודשי של ביטקוין?בגרף החודשי אנו רואים שיש לנו RW

ה- Target הוא 48k.

אם תהיה שבירה של קו התמיכה הזה 48k, קו התמיכה הבא הוא 31k עם סיכויים דיי נמוכים שזה יקרה.

לכן כניסה חכמה בספוט ב- 48k או עם מינוף בכפול 2 יכולה להיות עיסקה נבונה למי שיש סבלנות.

גם אם נגיע ל- 31k התיק לא יישרף, השוק מתגמל סוחרים עם סבלנות אין קץ ושאינם גרדיים מידי.

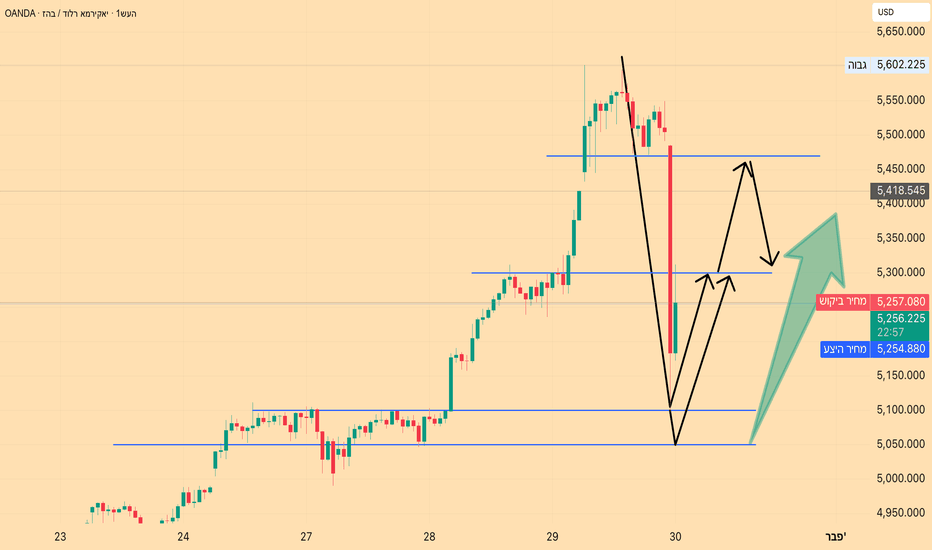

סיבוב נזילות בקרבת 5085 שומר על הזהב בטווחOANDA:XAUUSD – H1

זהב ממשיך לכבד טווח ברור ביום לאחר פעולת ניקוי של נזילות מכיוון השפל. השוק הדפיס CHoCH שורי, ואחריו BOS כלפי מעלה, מאשר שינוי מבני קצר טווח.

עם זאת, הדחיפה הנוכחית כלפי מעלה חסרה תזוזה ומתרחבת בתוך שטח פרמיום - דבר המציע הפצה ולא המשך מגמה.

זהו שוק מבוסס טווח, שבו הכסף החכם מסובב את המחיר בין פרמיום להנחה כדי לאסוף נזילות משני הצדדים.

הקשר לשוק – חדשות חמות להיום

הזהב היום מושפע מ:

• אי ודאות מתמשכת סביב החלטת הריבית הבאה של הפד

• תנודתיות ה- USD לפני עדכוני מאקרו מרכזיים בארה"ב

• תנועות התשואות של האוצר משפיעות על נזילות לטווח קצר

עם חוסר בקטליזטור יסודי ברור לפריצה, התנאים מעדיפים תפיסות נזילות ושינוי ממוצע, ולא מגמות אימפולסיביות.

מבנה השוק ותובנות נזילות

• נזילות מכירת צד כבר נוקתה

• CHoCH שורי מאשר שינוי קצר טווח

• BOS מצביע על עלייה מתקנת בלבד

• מחיר סחר קרוב לגבוהי טווח פרמיום

• אזור הביקוש מתחת נותר בלתי מוקהה

הטיית intraday נשארת סיבובית.

סצנות מסחר עיקריות

🔴 הגדרת מכירה בפרמיום – דעיכת נזילות

מכירת זהב: 5085 – 5080

SL: 5095

איחוד:

• מחיר באיזור פרמיום

• שיא BOS הקודם פועל כהתנגדות

• מומנטום חלש כלפי מעלה / תגובה מינורית צפויה

ציפייה:

דחיית פרמיום → סיבוב חזרה לעבר איזון הטווח.

🟢 הגדרת רכישה בהנחה – תגובת ביקוש

קניית זהב: 5030 – 5025

SL: 5020

איחוד:

• תמחור בהנחה בתוך הטווח

• אזור ביקוש נקי מתחת למחיר הנוכחי

• חוסר איזון ותמיכת נזילות קודמת

הערת כניסה:

חכו לאישור LTF (CHoCH / BOS). ללא רכישות עיוורות.

הטיה וביצוע

• הטיית intraday: טווח / סיבוב

• מיקוד בתגובה, לא בניבוי

• נזילות קודם, כיוון אחרון

📊 @Follow Wendy_Grace לעוד תובנות על כסף חכם

שוורי הזהב עלו כצפוי!

הזהב נפתח היום בעלייה סביב 4989, הגיע לשיא של 5046 לפני שחזר למילוי הפער ב-4965 ולאחר מכן התאושש ומעלה במגמת עלייה. כעת הוא התייצב מעל 5000, וממשיך להדגים את עוצמת השוורים, בהתאם לניתוח שלי בשבוע שעבר: עלייה מיידית בפתיחה.

אסטרטגיית המסחר של היום מתמקדת ברמת התמיכה לטווח קצר של 4956-4962. הגישה העיקרית היא לקנות בירידות שנשארות מעל רמה זו. גורמים טכניים ופונדמנטליים כאחד הם חיוביים עבור זהב וכסף, לכן עלינו לדבוק באסטרטגיית קנייה בירידות. זהו נקודות כניסה בנסיגות ואז המתינו בסבלנות להתאוששות השוק. אלו המעוניינים בזהב אך אינם בטוחים היכן להתחיל או חווים קשיי מסחר מוזמנים ליצור איתי קשר לדיון.

מגרף 4 השעות, רמת ההתנגדות לטווח קצר שיש לעקוב אחריה היא 5075-5100, בעוד שרמת התמיכה לטווח קצר היא 4955-4962. רמת התמיכה המרכזית נמצאת ב-4910-4918. אסטרטגיית המסחר נותרה קנייה בירידות, תוך מתן עדיפות לגישה שמרנית. אסטרטגיות מסחר ספציפיות יינתנו במהלך שעות המסחר; אנא הישארו מעודכנים.

אסטרטגיית מסחר בזהב: קניית זהב בירידות ל-4955-4963, הוספת פוזיציות בנסיגות ל-4915-4922, עם יעד של 5080-5100. החזק את האופציה אם המחיר יפרוץ.

הזהב מתאחד; המשיכו לקנות בירידות!

הזהב נסגר מעט בעלייה בגרף היומי. ניסיון שני לפרוץ את ההתנגדות במהלך המסחר באסיה נכשל, והמחיר נסוג שוב לאחר שנתקל בהתנגדות. במגמת עלייה חזקה, חוסר היכולת לשחרר מומנטום ביעילות הופך את המסחר בארה"ב לירידה ואחריה התאוששות סבירה. לכן, המסחר בארה"ב צפוי להישאר בטווח מוגבל. תוך שמירה על תחזית שורית, היזהרו מנסיגה אפשרית. בגרף 4 השעות, התבנית הטכנית נותרה ללא שינוי במידה רבה. ההתנגדות האופקית נותרה על 5090, ורמת תיקון פיבונאצ'י של 0.618 היא סביב 5145. רמות התמיכה שכדאי לעקוב אחריהן הן 5020, 4987 ו-4969-4964. האסטרטגיה היא בעיקר לונג עם פוזיציות שורט כגישה משנית, תוך התמקדות בתזמון בטווח הקונסולידציה.

המלצות מסחר: קניית זהב בסביבות 4987-4990, עצירת הפסד ב-4980, יעד 5020, 5065 ו-5090! שקלו קנייה אם רמת התמיכה 5020-5015 תישאר בעינה! שקלו לבצע שורט במגע הראשון של 5140-5145!

סיבוב נזילות מ-Fed שומר את הזהב בטווחOANDA:XAUUSD – H1

הזהב נשאר בטווח מבוקר לאחר ס sweep ברור של נזילות בצד המכירה. השוק יצר CHoCH שורי מהנמוכים, ואחריו BOS כלפי מעלה, המאשר שינוי מבני קצר טווח. עם זאת, המהלך הנוכחי כלפי מעלה עדיין מתקן, כאשר המחיר נסחר כרגע בשטח פרימיום שבו צפויה חלוקת כסף חכם.

זהו לא שוק במגמה. הפעולה במחיר מהונדסת להסתובב בין בריכות נזילות: s威פ → reprice → תגובה.

קונטקסט שוק – חדשות חמות להיום

וולatility הזהב להיום מונעת על ידי:

אי ודאות מתמשכת במסלול הריבית של הפד

רגישות דולר אמריקאי לפני נתוני מאקרו אמריקאיים

תנועות תשואה שמשפיעות על זרימות קצרות טווח

רקע זה תומך בסיבוב מבוסס נזילות במקום המשך פריצה.

מבנה השוק וקריאת נזילות

נזילות בצד המכירה כבר נסחטה

CHoCH שורי מאושר מהנמוכים

BOS מסמן התרחבות כלפי מעלה מתקן

אזורי פרימיום והנחה ברורים בפעולה

הטיית יומית נשארת סיבובית.

תרחישי מסחר מרכזיים

🔴 הגדרת מכירה בפרימיום – סקלפינג פייד

מכירת זהב: 5309 – 5311

SL: 5320

סיכוי:

תמחור פרימיום בתוך הטווח

התנגדות קודמת / אזור חלוקה

סנקציה של נזילות מעל שיאים האחרונים

ציפייה:

דחייה מפרימיום → סיבוב חזרה לעבר שווי משקל.

🟢 הגדרת קנייה בהנחה – כניסה מבוססת תגובה

קניית זהב: 4834 – 4832

SL: 4824

סיכוי:

אזור הנחה עמוק

sweep נזילות קודמת ובסיס ביקוש

אידיאלי לתגובה, לא כניסה עיוורת

קניית רק לאחר אישור LTF קטן (CHoCH / BOS).

הטייה וביצוע

הטיה יומית: טווח / סיבובית

נזילות מהונדסת משני הצדדים

סבלנות על פני תחזיות

📊 ראה עוד ניתוחים עדכניים על @Wendy_Grace

סחר בזהב בין פרימיום להנחה כנהלות פד מעלה תנודתיותXAUUSD – H1

הזהב נמצא כעת בשלב של תמחור מחדש, לא מגמת נקיה. לאחר BOS דובי, המחיר סיפק נזילות לאזור פרימיום והראה התנהגות חלוקה ברורה. המשיכה האחרונה למעלה היא מתקנת, מהונדסת על מנת לאזן חוסרים לפני המהלך הכיווני הבא.

הכסף החכם כבר תפס נזילות פנימית, ואז פרסמו עוד BOS כלפי מטה. זה מאשר סביבה עם נזילות דו כיוונית שבה תגובות באזורים מפתח משמעותיות יותר מרדיפה אחרי מומנטום.

🌐 הקשר שוק (חדשות חמות היום)

הוולאטיליות של זהב היום מונעת מ:

חוסר ודאות מתמשך לגבי מסלול הריבית של הפד ורגישות לדולר

מיצוב שוק לפני נתוני מאקרו אמריקאיים ותגובת תשואות

לפי זרימות סיכון המעדיפות רוטציות מבוססות נזילות, ולא מגמות

רקע זה תומך באסטרטגיות דילוג באזורים בהתאם ללוגיקת כסף חכם.

📊 מבנה שוק וקריאת נזילות

BOS דובי ברור מהשיאים הקודמים

תפיסת נזילות לאזור פרימיום הושלמה

מהלך מתקני מתהווה לכיוון עניין מכירה

חוסר איזון במחיר הנחה נשאר בלתי מושפע מתחת

לוגיקה: לגרום לנזילות → לאזן → לתמחר מחדש.

תסריטי מסחר מרכזיים

🔴 אסטרטגיית מכירה פרימיום – דילוג של מוסד

מכירת זהב: 5244 – 5246

SL: 5250

קונפלואנציה:

תמחור פרימיום

אזור חלוקה קודם

אספקת נזילות לעבר השיאים

ציפייה:

דחייה מפרימיום → רוטציה חזרה לכיוון הנחה.

🟢 אסטרטגיית רכישה לדיסקונט – משחק איזון

רכישת זהב: 4545 – 4543

SL: 4535

קונפלואנציה:

הנחה עמוקה (Fibo 0.786)

אזור תמיכה של נזילות

השלמת מכירה מתקנת

קנייה רק לאחר אישור CHoCH דובי / BOS ב-LTF.

הטיה וביצוע

הטיה יומית: רוטציונית / מתקנת

נזילות מהונדסת משני הצדדים

סבלנות > תחזיות

חכו לתגובה באזורים מפתח.

הזהב לא במגמה — הוא מהונדס.

האסטרטגיה נותרה מכירה!

מחיר הזהב שמר על תחזית דובית עקבית השבוע, עם דגש ברור סביב יום רביעי שההתאוששות השורית מתקרבת לסיומה. ביום רביעי וחמישי חלה האטה משמעותית בירידת המחירים. הנתונים לחצו על הדולר, אך הזהב נותר ללא שינוי, וההתאוששות הייתה מוגבלת במיוחד, מה שמאשר עוד יותר את המגמה הדובית. המחיר נמצא כעת בשלבים מוקדמים של מגמת ירידה. כיום, רמת התמיכה המרכזית עבור הדובים היא 4800. נראה אם המחיר יוכל לשמור על רמה זו ולהאריך את הירידה עוד יותר.

באשר לנקודות כניסה, שתי פוזיציות שורט רצופות אתמול במהלך המסחר בארה"ב הניבו רווחים מהירים של מעל 20 נקודות כל אחת. נקודות הכניסה היו אזור 4890-4900-4910 עבור פוזיציות שורט רצופות.

מחירי הזהב, החל מתחילת השנה, קיבלו דחיפה מביקוש למקלט בטוח עקב משברים גיאופוליטיים ומכסים, ועלו באופן חד צדדי ל-5596 לפני שנתקעו וגרמו למכירה. התאוששות התרחשה לאחר בדיקת 4400, אך הדגשתי שרמת 4400 זקוקה לאישור משני כתמיכה. טווח ההתאוששות הצפוי היה 5100 עד רמת פיבונאצ'י 61.8% של קו 5596-4404, והגיע ל-5140. לאחר תיקון זה, המחירים היו צפויים להיחלש שוב, ויעדו ל-4600-4400.

זהב למעשה נחלש באמצע השבוע ב-5091, והמשיך במגמת הירידה שלו ביום חמישי. מבנה הגרף היומי הוא דובי, ונתוני התעסוקה הלא חקלאית של היום מצביעים על ירידה נוספת. מסחר באסיה נפתח ב-4780 וירד. התנגדות לטווח קצר במהלך מסחר באסיה היא ב-4760, עם התנגדות חזקה ב-4790-4810. תמיכה לטווח קצר... רמות התמיכה הן 4690-4590, עם תמיכה חזקה בשפל של 4403. פריצה מתחת לרמה זו תכוון לקו המגמה היומי התחתון ב-4200 ולקו המגמה האמצעי השבועי ב-4100.

מבחינת אסטרטגיית המסחר, מומלץ להמשיך באסטרטגיית המכירה הקצרה מ-5110-5070-5030-5000. פוזיציות לונג צריכות להמתין לרמת 4100. כל שינוי יינתן במהלך סשן המסחר.

אסטרטגיה 1: מכירה ליד 4890, עם יעדים ב-4800-4700-4600. אם המחיר יורד, המשך להחזיק.

אסטרטגיה 2: קנייה ליד 4100, עם יעד של 4600. (אלטרנטיבי)

(נקודות כניסה ספציפיות ייקבעו על סמך עוצמת תנועות המחירים התוך-יומיות ויינתנו מראש. תצפיות ואימות זמינים.)

זהב מתאזן בין מאגרי נזילות על רקע תנודתיות מוניטרית של הפדXAUUSD | תוכנית מסחר תוך־יומית לפי Smart Money – H1

הזהב כבר אינו נמצא במצב של המשך התרחבות. לאחר מהלך שורי חזק מתוך אזור הצבירה, המחיר אסף נזילות בצד הקונים באזורי הפרימיום הקודמים והציג מיד סימנים למכירות מוסדיות. הדחייה החדה מאזור ה-FVG בשילוב בלוק הזמנות מכירה קודם מאשרת שלב הפצה ולא המשך מגמה.

התנהגות המחיר הנוכחית משקפת סביבת נזילות דו־צדדית: ה-Smart Money יצר כבר BOS דובי, ולאחריו תנועה מתקנת כלפי מעלה. מצב זה מצביע על איזון ומיתון מחירים לפני המהלך המכריע הבא — ולא על רדיפה אימפולסיבית אחרי המגמה.

הקשר שוקי (הקטליזטור של היום)

סוחרי זהב פועלים היום בסביבת תנודתיות גבוהה בעקבות:

ציפיות לנתוני מאקרו אמריקאיים ובהירות לגבי מסלול הריבית של הפד

רגישות הדולר לקראת אירועי סיכון קרובים

העדפה מתמשכת למהלכים מבוססי נזילות ולא למגמות נקיות

סביבה זו מעדיפה תגובה באזורים קריטיים, ולא כניסה מאוחרת לשוק.

מבנה שוק וקריאת נזילות

BOS דובי ברור לאחר הפצה באזורי פרימיום

נזילות בצד המוכרים כבר נאספה

מגמת תיקון כלפי מעלה בדרך לאזור פרימיום

חוסר איזון (Imbalance) שטרם טופל מעל המחיר

לוגיקה: איסוף נזילות → איזון → תמחור מחדש

ה-Smart Money פועל בסבלנות, מאפשר למחיר לחזור לאזורים מרכזיים לפני התחייבות למהלך הבא.

תרחישי מסחר מרכזיים

🔴 תרחיש מכירה בפרימיום – מסחר תגובתי

אזור: 5146 – 5148

סטופ לוס: 5156

קונפלואנס:

FVG + בלוק הזמנות מכירה קודם

תמחור בפרימיום

מקור של מהלך מכירה אימפולסיבי קודם

ציפייה:

דחייה מהפרימיום → סיבוב חזרה לכיוון הדיסקאונט.

🟢 תרחיש קנייה בדיסקאונט – תמיכת נזילות

אזור: 4600 – 4598

סטופ לוס: 4590

קונפלואנס:

אזור דיסקאונט

תמיכה מבנית

סיום מהלך תיקון יורד

⚠️ קנייה רק לאחר אישור CHoCH / BOS שורי בטיימפריים נמוך.

הטיה וביצוע

הטיה תוך־יומית: תנועתי / מתקן

נזילות נבנתה משני צידי השוק

סבלנות > ניחוש

המתן לתגובה. בצע רק עם אישור.

הזהב לא במגמה — הוא מתוכנן.

ניתוח בלעדי של מסחר בזהב!

ניסיון הזהב השני לפרוץ כלפי מעלה נסוג מוקדם; האסטרטגיה של היום היא מסחר בטווח רחב, קנייה נמוכה ומכירה גבוהה!

זהב נסחר אתמול בטווח רחב, ונסגר עם דוג'י בגרף היומי. כפי שציינתי קודם לכן, 5100 היא נקודת מגמה מרכזית. לאחר כמעט יומיים של תנועה איטית כלפי מעלה, השוק זקוק לנסיגה לצורך הסתגלות. התנועה כלפי מעלה לא תהיה חלקה; בהחלט יהיו תנודות ונסיגות. בטווח הקצר, המוקד הוא על השיחות בין ארה"ב לאיראן ב-6 בפברואר. אם הן ייכשלו, הביקוש למקלט בטוח יתארגן מחדש, וידחוף את הזהב שוב כלפי מעלה. הירידה אתמול במסחר בארה"ב הייתה משמעותית, אך ההתאוששות הייתה מהירה באותה מידה, מה שמצביע על מומנטום חלש. מסחר בטווח הקצר ובטווח רחב צפוי. בגרף של 4 שעות, רצועות בולינגר מצטמצמות, כאשר המחירים נעים סביב הרצועה האמצעית. רמות התמיכה הן בטווח של 4790 ו-4700-4685, בעוד שרמות ההתנגדות הן בטווח של 4960 ו-5025. מסחר תוך-יומי צריך להתמקד בקנייה נמוכה ובמכירה גבוהה. רק פריצה מכרעת מעל 5100 יכולה להוביל למומנטום נוסף כלפי מעלה.

המלצות מסחר: קנו זהב בסביבות 4790-4795, עם יעדים בטווח של 4825, 4875 ו-4925! שקלו קנייה בירידות ל-4830-4800 במהלך המסחר באסיה! שקלו פוזיציית שורט בסביבות 4960, ולאחר מכן נצלו רווחים במהירות.

הזהב ביצע היפוך בצורת V, מכוון ל-5000!

הזהב נסחר במגמת עלייה לאורך היום. במהלך המסחר באסיה, הזהב נבדק שוב ושוב על 4900 וכעת ביסס את עצמו היטב מעליו. היעד השני הוא 5000-5200.

בטווח הקצר, שימו לב להתנגדות הקטנה ב-5000-5020. אם המחיר יעלה במהלך המסחר בארה"ב, הימנעו ממרדף אחר המחיר כלפי מעלה ליד רמה זו. תנועת המחיר היום לא סיפקה את נקודת הכניסה האידיאלית לקנייה בירידות. במהלך המסחר בארה"ב, חפשו תמיכה ב-4850 ו-4800, שם עשויות להיווצר הזדמנויות קנייה.

אם יש ירידה בלתי צפויה, חפשו תמיכה ב-4700, 4650 ו-4600 עבור הזדמנויות קנייה פוטנציאליות. האסטרטגיה הכוללת נותרה קנייה בירידות; שוק הזהב השוורי רחוק מלהסתיים, ומגמת העלייה לטווח הבינוני-ארוך נותרה ללא שינוי.

הזהב קורס, חזרה ל-3900!

אני דובי לגבי הזהב כבר זמן מה, פרסמתי אזהרות וחזיתי ירידה במשך מספר ימים, אבל אנשים רבים לא האמינו לי.

היומיים האחרונים הוכיחו שהתחזיות הקודמות שלי נכונות.

אז, התחזית החדשה שלי היא שהזהב ייפול מתחת ל-4000! בדרך ל-3700!

עכשיו זה זמן טוב למכור, אל תחמיצו את ההזדמנות הזו!

אל תהססו להשאיר תגובות ולדון.

התאוששות הזהב, המשיכו למכור!

זהב חווה לאחרונה תנודות פרועות עקב הטלטלה הבינלאומית והשפעת הפדרל ריזרב. בהתבוננות על תנועת מחיר הסגירה, מחירי הזהב צפויים להמשיך את הלחץ כלפי מטה בשבוע הבא, אך אין זה אומר שאני חסר אמון במומנטום העולה של הזהב. בקיצור, העלייה בתחילת השבוע הייתה רחוקה מאוד מניתוח טכני, והירידות ביום חמישי ושישי היו תיקון לעליות הקודמות. זכרו, לא משנה כמה חזקים השוורים, הם תמיד תלויים בגורמים טכניים; עלייה מטורפת תלווה בירידה מטורפת. בשבוע הבא נמשיך להתמקד בהתנגדות לטווח קצר סביב 5000. אם ההתאוששות לא תצליח לפרוץ את 5000, חפשו הזדמנויות לקצר.

אלה המתעניינים בזהב אך אינם בטוחים היכן להתחיל או חווים קשיים במסחר שלהם מוזמנים לתקשר ולהחליף רעיונות.

בגרף 4 השעות, צפו בהתנגדות לטווח קצר סביב 5000, וברמות התמיכה החשובות ב-5050 ו-5100. בצד השלילי, צפו ברמת התמיכה החשובה ב-4800, תוך שימת לב האם שפל חדש נשבר. לאחר ירידה חדה, יש צורך בקונסולידציה לטווח קצר. מומלץ להשתמש באסטרטגיית מסחר שמרנית. אעדכן באסטרטגיות מסחר ספציפיות בהמשך, לכן אנא שימו לב היטב.

אם הזהב מתאושש אך לא מצליח לפרוץ את 5000, מכרו עם פוזיציה קטנה. הוסיפו לפוזיציה הקצרה כאשר היא מתאוששת ל-5000-5050, עם יעד של 4800-4830. אם היא פורצת, המשיכו להחזיק.

זהב שוטף שפל, עיניים על איזון מחדש לפני התרחבות הבאהXAUUSD | תוכנית כסף חכם תוך יומי – H1

הזהב עבר באופן מכריע לשלב הפצה → ירידה לאחר שלא הצליח להחזיק מעל השיאים הקודמים. לאחר המכירה האגרסיבית, המחיר כעת שטף נזילות בצד המכירה מתחת לשפל האחרון ומגיב ליד אזור תמיכה במסגרת זמן גבוהה יותר, מה שמרמז על תשישות לטווח קצר ולא על המשך מגמה.

מנקודת מבט של כסף חכם, מהלך זה מתיישר עם מסירת נזילות קודם, החלטה מאוחר יותר. ההעתקה החדה למטה מאשרת השתתפות מוסדית, בעוד שההפסקה הנוכחית מרמזת על איזון מחדש לפני הרגל הכיוונית הבאה.

הקשר שוק

תנודתיות הזהב נשארת גבוהה היום כאשר סוחרים מעכלים:

מיקוד מחודש בציפיות הריבית של הפדרל ריזרב

חוזק הדולר נתמך על ידי סנטימנט מקרו זהיר

ביקוש מתמשך לתנועות מונעות נזילות ולא לרדיפת מגמות

בעוד שהסביבה הרחבה יותר עדיין תומכת בזהב מבנית, זרימת ההזמנות התוך יומית מעדיפה תיקון והפחתה, לא המשך מיידי כלפי מעלה.

מבנה שוק ונזילות

BOS דובי ברור על H1

העתקה חזקה כלפי מטה = תוכנית מכירה של כסף חכם

נזילות בצד המכירה נשטפה ליד השפל

חוסר איזון / אזור מכירה לא נגע מעל

לוגיקה: שטיפת שפל → איזון מחדש → הערכת כיוון מחדש

כסף חכם בדרך כלל מפחית אי-יעילות לפני שמתחייב להיפוכים מתמשכים.

תסריטי מסחר מרכזיים

🔴 תגובת מכירה פרימיום (הגדרת נגד-רלי)

אזור: 4920 – 4918

SL: מעל 4930

התכנסות:

חוסר איזון / היצע H1

מקור פירוק קודם

סביר להניח חזרה לפרימיום

ציפייה: דחייה לחידוש לחץ תיקוני.

🟢 הגדרת קנייה בהנחה (עניין ראשי)

אזור: 4354 – 4352

SL: 4344

התכנסות:

תמיכה במסגרת זמן גבוהה יותר

השלמת שטיפת נזילות

תמחור בהנחה עמוקה

⚠️ קנייה רק לאחר CHoCH / BOS שורי LTF.

הטיה וציפייה

הטיה תוך יומית: תיקונית / סיבובית

נזילות נמסרה בצד הירידה

סבלנות על פני ניבוי

ביצוע רק לאחר אישור

הזהב כבר לא במגמה — הוא באיזון מחדש.

זהב שוחט בשוורים! קנו באזור 5110!

בעבר ניבאתי ירידה משמעותית בזהב, ולכן נמנעתי מלרדוף אחרי המחיר כלפי מעלה.

במהרה ביצעתי הזמנות ארוכות כאשר הזהב צנח לסביבות 5100 ומאז אני מחזיק אותן.

הזהב הגיע לשיא לטווח קצר ועובר ירידה עמוקה. המיקוד לטווח קצר הוא על התייצבות והתאוששות, במיוחד סביב רמת התמיכה 5110-5100. השוק תנודתי מאוד, דבר המצביע על מניפולציה בשוק.

צפו להתאוששות ל-5300-5400!

קנו בירידה לאזור 5110-5100! קנו! קנו!

שמעתי שיו"ר הפד החדש יוכרז תוך שבוע, אז לתת לשוק קצת מרווח נשימה זה דבר טוב.

אחרי שוק סוער, לעתים קרובות יש תקופה של שקט, והפסקה מובנת. עם זאת, חשוב לציין שבשבוע הבא יתפרסם דוח התעסוקה הלא חקלאית, וביום ראשון הקרוב עולה השאלה האם ממשלת ארה"ב תוכל לשרוד את הסגר. בחירת יו"ר הפד רק מוסיפה שמן למדורה. במיוחד מחר, יום שישי שכבר מטורף, בעזרת אנשים בעלי דעות דומות, בוודאי יהיה יום שישי השחור חזק עוד יותר, עם ברבורים שחורים שיוצאים החוצה!

דחיית זהב ב-5550: תיקון ל-5010 לפני התאוששות?XAUUSD | תוכנית כסף חכם תוך יומי – H1

הזהב עבר מעלייה שורית יציבה לשלב תיקון לאחר שנגע באזור 5,550. התנועה הקודמת הראתה התרחבות ברורה מהצטברות, ולאחר מכן דחיפה לאזור פרימיום שבו נוצרה ונלקחה נזילות צד קנייה. מאז המסירה הזו, המחיר לא הצליח להדפיס המשך חזק ובמקום זאת יצר תזוזה דובית חדה ו-ChoCH ב-H1.

ההתנהגות הנוכחית מצביעה על כך שכסף חכם עובר מסימון מחדש לאיזון מחדש. המכירה השאירה חוסר יעילות ומצביעה על משיכה לתמחור הנחה עמוק יותר לפני כל ניסיון עלייה בר קיימא.

הקשר שוק

הטון של היום לזהב נשאר רגיש לכותרות מקרו:

• חוסר ודאות מתמשך סביב תחזית המדיניות של הפד

• תנודות USD המונעות על ידי ציפיות נתונים מעורבות

• ביקוש למקלט בטוח עדיין קיים אך לא רודף אגרסיבית אחרי שיאים

הרגש במסגרת זמן גבוהה תומך בזהב באופן כללי, אך זרימת ההזמנות התוך יומית מראה הפצה תחילה, המשך מאוחר יותר.

מבנה שוק ונזילות

• מבנה שורי ב-H1 נחלש חלקית על ידי ChoCH

• דחייה ברורה מאזור פרימיום 5,550

• תזוזה חזקה כלפי מטה = פעילות מוסדית

• חוסר איזון ונזילות לא מטופלים בקרבת 5,010

• לוגיקה: מכירת פרימיום → מיתון הנחה → הערכה מחדש

כסף חכם מעדיף לאזן חוסר יעילות לפני תמחור מחדש גבוה יותר.

תסריטי מסחר מרכזיים

🔴 תרחיש מכירת פרימיום (תגובה תוך יומית)

אזור: 5,550–5,552

SL: 5,560

התכנסות:

• אזור דחייה קודם

• אזור פרימיום פיבונאצ'י

• המשך חלש לאחר שיאים

ציפייה: דחייה נוספת יכולה להמשיך את התיקון כלפי מטה.

🟢 תרחיש קניית הנחה (עניין ראשי)

אזור: 5,010–5,008 (אזור פיב 1.618)

SL: 5,000

התכנסות:

• תמחור הנחה עמוק

• בריכת נזילות מתחת לשפל האחרון

• אזור מיתון חוסר איזון סביר

קנייה רק עם אישור שורי (LTF ChoCH/BOS).

ביטול

קבלה חזקה חזרה מעל 5,560 ב-H1

→ מציע שהתיקון הסתיים וייתכן שנזילות חיצונית תכוון.

ציפייה והטיה

• הטיה תוך יומית: תיקון / סיבוב

• נזילות סביר שתכוון מתחת לפני המשך

• סבלנות על פני ניבוי

• תן למבנה לאשר כניסות

הזהב נמצא בשלב איזון מחדש. השאלה המרכזית היא האם המחיר ישלים את משיכת ההנחה לעבר נזילות 5,010 תחילה, או יחזור במהירות לפרימיום ויחזור להתרחבות.

זהב קרוב ל-5600: נסיגה ל-5300 לפני ריצת נזילות הבאהXAUUSD | תוכנית כסף חכם תוך יומי – H1

הזהב נסחר בתוך מבנה שורי חזק לאחר התרחבות כלפי מעלה ונקודת שבירה (BOS) ברמת H1. המחיר לאחרונה עלה לאזור 5,550–5,600, שם המומנטום התחיל להאט והנרות הראו היסוס. זה בדרך כלל מסמן אספקת נזילות בגבהים ולא קנייה מוסדית חדשה.

מנקודת מבט של כסף חכם (SMC), המחיר נמצא עמוק בפרמיה. כסף חכם לעיתים קרובות משתמש בתנאים אלו להפצה ואיזון מחדש לפני החלטה על המשך. הגרף מראה חוסר איזון ברור ברמת H1 (FVG) ואזור קנייה מוגדר מתחת, מה שמרמז על עסק לא גמור בצד התחתון לפני כל דחיפה בת קיימא כלפי מעלה.

מניעים מקרו חמים היום

הזהב נשאר רגיש מאוד ל:

• חוסר ודאות מתמשך במסלול הריבית של הפד והדיון על תזמון חיתוך הריבית

• נתונים מעורבים מארה"ב היוצרים תנודתיות בדולר

• סיכונים גיאופוליטיים מתמשכים התומכים בזרימות מקלט בטוח

נושאים אלו שומרים על ההטיה של מסגרת הזמן הגבוהה שורית, אך הזרימות התוך יומיות מראות סיבוב והנדסת נזילות ולא המשך בקו ישר.

מבנה שוק ונזילות

• מבנה H1 שורי עם BOS מאושר

• נזילות נשטפה ליד גבהים אחרונים

• FVG ברור נשאר מתחת למחיר הנוכחי

• אזור ביקוש מוגדר סביב 5,302–5,300

• לוגיקה: הפצת פרמיה → טעינת הנחה → המשך פוטנציאלי

כסף חכם מחפש תמחור יעיל, לא פריצות רגשיות.

תסריטי מסחר מרכזיים

🔴 תגובת מכירה בפרמיה (לטווח קצר)

אזור: 5,600–5,602

SL: 5,610

התכנסות:

• ידית פסיכולוגית 5,600

• יעד נזילות קודם

• האטת מומנטום ליד גבהים

ציפייה: דחייה כאן יכולה להניע את המחיר ל-FVG / אזור קנייה.

🟢 תגובת קנייה בהנחה (הגדרה ראשית)

אזור: 5,302–5,300

SL: 5,290

התכנסות:

• ביקוש H1 + מבנה קודם

• פוטנציאל שטיפת נזילות

• אזור טעינה אידיאלי לכסף חכם

קנייה רק לאחר אישור שורי במסגרות זמן נמוכות יותר.

🟢 יעדי המשך

כלפי מעלה: 5,600 → 5,630 נזילות חיצונית

תקף לאחר תגובת הנחה נכונה ושינוי בזרימת ההזמנות.

ביטול

קבלה חזקה ב-H1 והחזקה מעל 5,610

→ מסמן המשך ישיר ללא נסיגה עמוקה יותר.

ציפייה והטיה

• לא סביבה של FOMO

• נזילות באה לפני כיוון

• דחייה = סיבוב

• קבלה = המשך

• ביצוע > חיזוי

הזהב נמצא בנקודת החלטה:

האם המחיר ימתן את חוסר האיזון ב-H1 ויגע בנזילות 5,300 קודם — או יקבל מעל 5,600 וירוץ לנזילות חיצונית?

נסיגה או הרחבה של זהב? הכסף החכם מציב את המלכודת ליד השיאיםXAUUSD | תוכנית כסף חכם יומית – H1

הזהב שומר על מבנה שורי לאחר רגל אימפולסיבית חזקה, אך הפעולה הנוכחית מראה היסוס ממש מתחת לשיאים האחרונים. לאחר BOS נקי והתרחבות אגרסיבית, המחיר כעת נסחר בפרמיום, שם נזילות צד הקנייה כבר נמסרה. התרשים מציע שהכסף החכם כבר לא רודף אחרי מחירים גבוהים יותר, אלא מנהל עמדות דרך רוטציה.

הרקע המאקרו היום נשאר חם:

השוק מעכל תנודתיות חדשה סביב ציפיות נתוני ארה"ב, שינוי תזמון קיצוץ הריבית של הפד, ומתח גיאופוליטי מתמשך. גורמים אלו ממשיכים לתמוך בזהב כמקלט בטוח, אך הביצוע התוך-יומי מראה התנהגות איזון מחדש, לא המשך עיוור. כותרות עשויות להזיז את המחיר במהירות — הנזילות מחליטה היכן הוא מתייצב.

במקום להתפוצץ גבוה יותר, המחיר נסוג מהשיאים והשאיר חוסר איזון ברור (FVG) מתחת, מה שמסמן עסק לא גמור לפני כל המשך מתמשך.

מבנה שוק והקשר נזילות

ההטיה של מסגרת זמן גבוהה יותר נשארת שורית

BOS שורי חזק מאשר את חוזק המגמה

נסיגה קצרה נוצרת לאחר מסירת נזילות בשיאים

חוסר איזון ברור ב-H1 + אזור קנייה מתחת למחיר הנוכחי

הגיון השוק מעדיף פרמיום → הנחה → המשך

➡️ חדשות יוצרות תנודתיות, אך הכסף החכם מחפש יעילות

תרחישי מסחר מרכזיים

🔴 תגובת מכירה בפרמיום (רוטציה קצרה)

אזור: 5,265 – 5,275

SL: מעל 5,300

התכנסות:

נזילות צד הקנייה כבר נוצלה

המומנטום מאט ליד השיאים

דחייה כאן מעדיפה ירידה לחוסר איזון לפני המשך

🟢 תגובת קנייה בהנחה (הגדרת לונג ראשית)

אזור: 5,170 – 5,168

SL: 5,160

התכנסות:

הפחתת חוסר איזון ב-H1

תמיכת מבנה קודמת

אזור טעינה אידיאלי של כסף חכם לאחר נסיגה

🟢 יעד המשך

מטרה כלפי מעלה: 5,300 – 5,310

בריכת נזילות חיצונית הבאה

מטרה תקפה רק לאחר תגובת הנחה + אישור

ביטול

קבלה חזקה ב-H1 מעל 5,300 ללא הפחתה

תסמן המשך ישיר, דילוג על איזון מחדש עמוק יותר

ציפייה והטיה

זה לא סביבה של פריצת FOMO

נזילות באה לפני כיוון

דחייה = רוטציה

קבלה = המשך

ביצוע > חיזוי

💬 האם הזהב יכבד את חוסר האיזון ב-H1 ליד 5,170 לפני שיתקוף את 5,300 — או שהכסף החכם יפתיע עם קבלה ישירה בשיאים?

הזהב עומד לירידה משמעותית!

מחיר הזהב חווה את העלייה החודשית הגדולה ביותר בהיסטוריה החודש, כשהוא מגיע שוב ושוב לשיאים חדשים!

משקיעים ממשיכים לנהור למתכות יקרות עקב אי ודאות כלכלית וגיאופוליטית מתמשכת.

התחזית ארוכת הטווח של הזהב היא בהחלט אופטימית. עם זאת, תיקון משמעותי הוא בלתי נמנע בטווח הקרוב. הזהב היה תנודתי להפליא לאחרונה, אך חיוני להישאר רגועים ושקולים במסחר בשוק. אל תתנו לעלייה הנוכחית להעכיר את שיקול דעתכם.

אני צופה שהתיקון הזה ימחק חשבונות רבים. לכן, מימוש רווחים בזמן הוא חיוני. אל תשימו את כל הביצים שלכם בסל אחד.

היום גם נחגגת החלטת הריבית; הימנעו ממרדף עיוור אחר השוק כלפי מעלה.

הזהב מתאחד ברמות גבוהות! למכור! למכור!

על רקע אי הוודאות הפוליטית העולמית הגוברת, הזהב חוזר לתפקידו כנכס מקלט בטוח מרכזי. חששות סחר, אי הוודאות סביב כיוון המדיניות של ארה"ב ודיונים על עצמאות המדיניות המוניטרית יוצרים יחד את ההיגיון המרכזי התומך במחירי הזהב. מנקודת מבט טכנית, מחירי הזהב טרם הראו סימנים ברורים של שיא, וכל ירידה צפויה להיתפס כהזדמנויות קונסולידציה בתוך המגמה. כל עוד אי הוודאות המקרו-כלכלית נמשכת, ערך ההקצאה של הזהב יישאר מועדף על ידי השוק. בטווח הקצר, תשומת הלב תתמקד בהשפעת הצהרות הפד על קצב התנודתיות, בעוד שהמגמה בטווח הבינוני נותרת מוטה לכיוון תנועה תנודתית כלפי מעלה. הצהרה זו נתפסת כאות שעשוי לעצב מחדש את נוף יחסי הכלכלה והסחר הבינלאומיים, ולהגביר ישירות את האטרקטיביות של נכסי מקלט בטוח. יתר על כן, דיונים על עצמאות המדיניות של הפד מספקים גם הם תמיכה נוספת למחירי הזהב. השוק עוקב מקרוב אחר הכרזתו הקרובה של טראמפ על מועמדותו ליו"ר הפד הבא. בעבר, טראמפ הצהיר כי השלים ראיונות עם מועמדים. אם עמדת המדיניות העתידית תיטה לכיוון יוני, הדבר עשוי לחזק את ציפיות השוק לקיצוצי ריבית נוספים השנה, ובכך להפחית את עלות ההזדמנות של החזקת זהב ולהועיל לנכס שאינו נושא ריבית זה. בחזית הנתונים המקרו-כלכליים, המשקיעים יתמקדו בנתוני שינוי התעסוקה של ADP ביום שלישי ובמדד אמון הצרכנים כדי להעריך את חוסנה של הכלכלה האמריקאית ואת תחזית המדיניות המוניטרית. מוקד השוק יתמקד עוד יותר בהחלטת הריבית של הפדרל ריזרב ביום רביעי. השוק צופה כעת באופן נרחב שהפד ישמור על טווח הריבית של 3.50%-3.75%. עם זאת, דבריו של יו"ר הפד פאוול במסיבת העיתונאים שלאחר הפגישה יהיו גורם מפתח שיקבע את מגמות השוק לטווח קצר. טון ניצי עשוי להגביר את הדולר בטווח הקצר, ולהפעיל לחץ על הזהב הנקוב בדולר; לעומת זאת, כל איתות יוני עשוי להמשיך לדחוף את מחירי הזהב כלפי מעלה.

אני מאמין שהשוק לטווח קצר החל להגיע לשיא, אך גם השוורים וגם הדובים יהיו פעילים מאוד, מה שהופך את ניהול הסיכונים לחשוב במיוחד.

כפי שצוין אתמול, העלייה המהירה עקב חדשות תלווה באופן בלתי נמנע בירידה משמעותית, וירידה של יום אחד עשויה ככל הנראה לפרוץ שוב את שיא ה-300 דולר של השנה שעברה; לכן, על כולם לשים לב היטב לנקודת המפנה המרכזית בין מגמות שוריות לדוביות.

המומנטום השורי לא יכול להיפסק; ברגע שהוא ייפסק, הדובים יתקפו את השוק.

כרגע, לשורים יש הזדמנות מסוימת לנצל רווחים. מדד ה-MACD ל-4 שעות הראה חוסר נפח וסטייה מוקדמת בפסגה, כאשר גרף השעה של אתמול השלים תיקון כלפי מטה. גרף ה-4 שעות מראה כעת התאוששות לאחר ירידה; ברגע שהירידה תפרוץ, זו יכולה להיות ירידה משמעותית, ואף פוטנציאלית לפרוץ את רף 4990 דולר. בהתחשב ברמת התמיכה הדובית התוך-יומית, הרמה המרכזית היא סביב 5110. פריצה מתחת ל-4990 עשויה לגרום להאצה נוספת. החזקה מעל 4990 עשויה לאפשר תקופה זמנית של התרחבות. בסך הכל, התחזית להיום היא דובית, אלא אם כן המסחר באירופה יפרוץ מעל רף 5110 דולר. עם זאת, מהלך שוורי משמעותי אינו סביר; מגמה רחבת טווח סבירה יותר, לכן היזהרו מהתקפה דובית פוטנציאלית.

לסיכום, אסטרטגיית המסחר לטווח קצר המומלצת לזהב כיום היא בעיקר רכישת שורט. רמות ההתנגדות העיקריות שכדאי לעקוב אחריהן הן 5100-5110, ורמות התמיכה העיקריות הן 4990-5000. אנא עקבו מקרוב אחר איתותי המסחר.