יום שני מרגש!

זהב המשיך לטפס כלפי מעלה בסוף המסחר באסיה ביום שני (10 בנובמבר), ונסחר כעת סביב 4080 דולר, זינוק של מעל 80 דולר באותו היום. חששות לגבי אי הוודאות סביב התחזית הכלכלית בארה"ב סיפקו מומנטום כלפי מעלה לזהב. סוחרים הגבירו את הימורי הפדרל ריזרב על הורדת ריבית לאחר נתוני תעסוקה פרטיים חלשים בארה"ב וסקר סנטימנט צרכנים פסימי של אוניברסיטת מישיגן (UoM). ריביות נמוכות יותר עשויות להפחית את עלות האלטרנטיבה של החזקת זהב, ובכך לתמוך במתכת היקרה שאינה מניבה תשואה. מצד שני, סימנים לכך שהשבתת ממשלת ארה"ב עשויה להסתיים עלולים להחליש נכסים בטוחים כמו זהב. סנאטורים אמריקאים יצביעו ביום שני על הסכם שיכול לסיים את השבתת הממשלה הארוכה ביותר בהיסטוריה. יתר על כן, הקלה במתיחות הסחר בין שתי הכלכלות הגדולות בעולם - ארה"ב וסין - עשויה גם היא להכביד על מחירי הזהב בטווח הקצר. סוחרים יעקבו מקרוב אחר נתוני האינפלציה של מדד המחירים לצרכן (CPI) בארה"ב לחודש אוקטובר שיפורסמו בהמשך יום חמישי. השוק צופה כי מדד המחירים לצרכן הכולל יעלה ב-0.2% בחודש אוקטובר לעומת חודש, בעוד שמדד המחירים לצרכן הליבה צפוי לעלות ב-0.3% משנה לשנה. נתוני המכירות הקמעונאיות בארה"ב מיום שישי (הידועים בכינוי "נתוני הטרור") יהיו במרכז העניינים.

סוחרים ממתינים לעדכונים לגבי מועד סיום השבתת הממשל חסרת התקדים בארה"ב, בעוד שהחששות הכלכליים ממשיכים להתגבר.

בלומברג דיווח ביום שני כי הסנאט האמריקאי נקט צעד מכריע לקראת פתיחת הממשלה מחדש לאחר שקבוצת דמוקרטים מתונים שברה קווי מפלגה והצביעה לסיים את השבתת השיאים. בערב יום ראשון, שעון מקומי, הסנאט אישר הצעה פרוצדורלית ברוב של 60 מול 40, וקידם את הצעת החוק. הסנאט האמריקאי נמצא בפגרה עד יום שני, והצבעה סופית טרם נקבעה. למרות האופטימיות הכללית בשוק, המשקיעים נותרים זהירים מכיוון שהצעת החוק המתוקנת עדיין צריכה לעבור אישור בבית הנבחרים ולשלוח אותה לנשיא טראמפ לחתימתו, תהליך שעשוי להימשך מספר ימים. יחד עם ההשלכות של השבתת הממשל שוברת השיאים והחששות הגוברים לגבי הכלכלה האמריקאית, גורמים אלה ממשיכים לתמוך בזהב, אמצעי מסורתי לאחסון ערך. במבט קדימה, תנועות מחיר הזהב צפויות להיות תלויות בחדשות בנוגע להשבתת הממשל האמריקאי ובפרסום נתונים כלכליים שלא פורסמו בעבר. בינתיים, סנטימנט השוק והציפיות להפחתת ריבית על ידי הפדרל ריזרב ימשיכו לספק גורמים מניעים למסחר בזהב.

ניתוח טכני של זהב: מנקודת מבט של גרף יומי, מאז הירידה והתיקון בסוף אוקטובר, סנטימנט השוק התייצב במידה ניכרת. בכניסה לנובמבר, השוק עובר קונסולידציה מתמשכת, אך פוטנציאל הירידה לא התרחב. במהלך המסחר באסיה היום, הזהב התנדנד כלפי מעלה, והגיע כעת לשיא מעל 4079. המחיר לטווח קצר נמצא כעת מעל הממוצעים הנעים של 5 ימים ו-10 ימים, כך שבתחילת השבוע, הזהב עשוי לבחון את הממוצע הנע של 20 יום ב-4100 עקב גורמים המונעים על ידי סנטימנט. הגרף השעתי מראה אחיזה מחודשת מעל תמיכת קו המגמה העולה, דבר המצביע על שבירת הקיפאון לטווח קצר ודומיננטיות שורית, דבר המצביע על תנועה נוספת כלפי מעלה. יעד העלייה צפוי להיות סביב 4100. במהלך הסשן האירופי, נסיגה ל-4050 עשויה להוות הזדמנות קנייה.

התמונה הטכנית מראה בבירור מגמה שורית. הגרף היומי מראה דפוס תחתון ברור, והימים החיוביים הרצופים מאשרים את האפשרות לעליות נוספות. הפריצה מעל התנגדות בולינגר האמצעית השבוע מחזקת עוד יותר את המומנטום השוורי, עם יעד נוסף של 4300. לכן, פוטנציאל העלייה נראה משמעותי. גרף 4 השעות מראה פריצה כלפי מעלה. כיום, נסיגה לרמת 4050 היא רמת תמיכה מרכזית שיש לעקוב אחריה. אם הזהב ימצא תמיכה באזור זה, אזי המשיכו לקנות. הזהב צפוי להמשיך במגמת העלייה שלו בטווח הקצר, עם התנגדות מרכזית סביב 4100. עם זאת, המגמה העיקרית של הזהב צפויה להיות התאוששות תנודתית כלפי מעלה, לכן חכו בסבלנות להזדמנויות נסיגה. רמות התנגדות מרכזיות שיש לעקוב אחריהן בטווח הקצר הן 4095-4100, ורמות התמיכה המרכזיות הן 4050-4045. סוחרים חייבים לעקוב מקרוב אחר המגמה. נהל את גודל הפוזיציה ופקודות ה-Stop-Loss שלך בקפידה, קבע פקודות Stop-Loss בקפדנות, ואל תחזיק בפוזיציות מפסידות.

אסטרטגיית פוזיציות שורט: מכור זהב בקבוצות סביב 4095-4100 עם 20% מהפוזיציה שלך, כאשר היעד הוא 4080-4070, עם יעד נוסף של 4050 אם הוא יפרוץ.

אסטרטגיית פוזיציות לונג: קנה זהב בקבוצות סביב 4050-4055 עם 20% מהפוזיציה שלך, כאשר היעד הוא 4080-4090, עם יעד נוסף של 4100 אם הוא יפרוץ.

שוק החוזים העתידיים

ניתוח אסטרטגיית הזהב לשבוע הבא.

מסחר הזהב הושעה שוב ביום שישי עקב דוח התעסוקה הלא חקלאית. המסחר ביום שישי היה בעיקר טווחי טווח, כאשר הגבוה הגיע ל-4027 והנמוך הגיע ל-3975, בהתאם לטווח שצפיתי בו. בהתבסס על מחיר הסגירה, הזהב עלה שוב מעל 4000, כאשר השוורים עדיין צופים ברמת 4047-4055. בשבוע הבא נמשיך להתמקד במאבק על רמה זו. אם התאוששות לא תצליח לפרוץ, ניתן לשקול פוזיציות שורט. לאחרונה, נתתי שוב ושוב אסטרטגיות שורט ב-4020-4025 וב-4030-4035, שבדרך כלל היו רווחיות למדי. המפתח הוא שההתנגדות ב-4047-4055 לא נשברה באופן משמעותי, מה שמאפשר רווחים יציבים מפוזיציות שורט. אם המסחר הנוכחי שלך לא מתקדם טוב, אני מקווה לעזור לך להימנע ממלכודות בהשקעות שלך. אל תהסס להשאיר הודעה כדי לדון!

מגרף 4 השעות, רמת ההתנגדות הנוכחית לטווח קצר שיש לעקוב אחריה היא 4020-4025, כאשר רמת התמיכה המרכזית היא 4047-4055, רמה מרכזית לקביעת האם השוק שורי או דובי. תמיכה לטווח קצר היא 3960-3970, כאשר התמיכה המרכזית נמצאת בשפל הקודם של 3888-3890. האסטרטגיה המומלצת היא למכור בעיקר בעלייה, להימנע ממרדף אחר השוק ולהמתין בסבלנות לנקודות כניסה מרכזיות. אסטרטגיות מסחר ספציפיות יינתנו במהלך שעות המסחר; אנא שימו לב היטב.

מכרו זהב ב-4020-4025, הוסיפו לפוזיציה שלכם ב-4047-4055, עם יעד של 3960-3970, ויעד נוסף של 3918-3920 אם המחיר יפרוץ.

אסטרטגיה לפני NFP

האסטרטגיה שלנו לפני דוח השכר הלא-חקלאי של היום נותרה ממוקדת בקונסולידציה ותיקון. אנו צופים שנתוני השכר הלא-חקלאי ידחפו את הזהב לתנועה טווח-גבולי. הגרף היומי של אתמול הראה נר דוג'י, כאשר סגירתו של יום חמישי סביב 3977, הגיעה לשפל של 3964.4 לפני שהתייצבה בטווח, והגיעה בהצלחה לרמה 3965-3970 שציינתי קודם לכן. אתמול, הדגשתי בעקביות נגד מרדף אחר שיאים וסיפקתי אסטרטגיית שורטינג סביב 4020-4025, אותה העוקבים שלי היו צריכים לראות. הזהב עומד בפני לחץ משמעותי כלפי מעלה, ואם לא יהיה זרז חיובי משמעותי, פריצה אינה סבירה. אחרת, נמשיך להתמקד במכירה בעקבות עליות. עם פרסום נתוני השכר הלא-חקלאי היום (יום שישי), אנו צופים המשך מסחר טווח-גבולי לפני המסחר בארה"ב. אם אתם חווים כעת קשיים במסחר שלכם ורוצים להימנע ממלכודות נפוצות, אל תהססו להשאיר הודעה לדיון!

מגרף 4 השעות, רמת ההתנגדות הנוכחית לטווח קצר שיש לעקוב אחריה היא 4020-4025, כאשר רמת התמיכה המרכזית היא 4047-4055, רמה מרכזית לקביעת האם השוק שורי או דובי. תמיכה לטווח קצר היא 3960-3970, כאשר התמיכה המרכזית נמצאת בשפל הקודם של 3888-3890. האסטרטגיה המומלצת היא למכור בעיקר בעליות, להימנע ממרדף אחר השוק ולהמתין בסבלנות לנקודות כניסה מרכזיות. אסטרטגיות מסחר ספציפיות יינתנו במהלך שעות המסחר; אנא שימו לב היטב.

אסטרטגיית מסחר בזהב: מכירת זהב בעליות ל-4020-4025, והוספת פוזיציות בעליות ל-4047-4055, כאשר היעד הוא 3960-3970. פריצה מתחת לרמה זו עלולה להוביל ל-3918-3920.

התאוששות הזהב נמצאת תחת לחץ; המשיכו למכור.

במבט על גרף 4 השעות, רמת ההתנגדות הנוכחית שיש לעקוב אחריה היא 4030-4035, כאשר ההתנגדות המרכזית היא 4047-4055. התמיכה לטווח קצר היא 3965-3970. האסטרטגיה המומלצת היא למכור בעיקר בעליות, להימנע ממרדף אחר השוק ולהמתין בסבלנות לנקודות כניסה מרכזיות. אסטרטגיות מסחר ספציפיות יינתנו במהלך שעות המסחר; אנא שימו לב היטב.

אסטרטגיית מסחר בזהב:

מכירת זהב בעליות ל-4030-4035, והוספת פוזיציות בעליות ל-4047-4055, כאשר היעד הוא 3960-3965. אם המחיר יפרוץ, המשיכו להחזיק.

אסטרטגיית זהב: קודם כל עלייה, אחר כך ירידה!

קרנות בטוחות זרמו חזרה לשוק ביום שני, בתחילת השבוע, כאשר משקיעים חששו מההשפעה הכלכלית של השבתת ממשלת ארה"ב הממושכת, שצפויה להיות הארוכה ביותר בהיסטוריה. עם זרם קרנות בטוחות, מחירי הזהב חזרו לקו ה-4,000 דולר. קוני זהב ציפו לנתונים כלכליים צפויים בארה"ב. מדד מנהלי הרכש (PMI) של הייצור האמריקאי (ISM) יפורסם בהמשך היום.

מדד מנהלי הרכש של הייצור האמריקאי (ISM) לחודש אוקטובר יפורסם, וצפוי לעמוד על 49.1. אנליסטים מציינים שאם נתוני PMI האמריקאי יהיו חזקים מהצפוי, הדולר צפוי להתחזק, ובכך להשפיע על הזהב; מצד שני, נתונים חלשים מהצפוי יפעילו לחץ כלפי מטה על הדולר ויניעו התאוששות נוספת במחירי הזהב. בהמשך היום, מכיוון שטרם פורסמו נתונים רשמיים, סוחרי זהב יעקבו מקרוב אחר נתוני PMI של הייצור האמריקאי (ISM) אחר רמזים חדשים לגבי בריאות הכלכלה האמריקאית, במיוחד לאחר הורדת הריבית הזהירה של הפדרל ריזרב בשבוע שעבר. כלי FedWatch של קבוצת CME מראה כי השוק צופה כעת הסתברות של 69% להפחתת ריבית של 25 נקודות בסיס על ידי הפדרל ריזרב בדצמבר, בהשוואה ל-91.7% לפני שבוע. היסודות אינם עוד אופטימיים באופן אחיד כפי שהיו מסוף אוגוסט ועד אמצע אוקטובר; נכון לעכשיו, גורמים אופטימיים ודוביים שלובים זה בזה, ולכן הדגשנו שוב ושוב את המכירה המסיבית הקרבה של הזהב. השבתת ממשלת ארה"ב בת חודש עומדת לעקוף את השיא ההיסטורי של 35 ימים. עקב חוסר יכולתם של משרדי ממשלה רבים לתפקד כרגיל, נתוני שכר לא חקלאי לחודש ספטמבר לא פורסמו כמתוכנן. נתוני שכר לא חקלאי לחודש אוקטובר, שעשויים להתפרסם השבוע, מעניינים. כמו כן, יש לשים לב לתביעות אבטלה ראשוניות ולנתוני ייצור.

ניתוח טכני של זהב: הזהב נפתח בירידה ביום שני בסביבות 3985, והגיע לשפל של 3962 לפני התאוששות. כפי שניתח בסוף השבוע, פעולת מחיר הפתיחה של היום הייתה בהחלט דובית. אנו ממשיכים להתמקד ברמת ההתנגדות לטווח קצר של 4030-35, עם דגש מיוחד לרמה 4047-55. מחירי הזהב מתחת לרמות אלו נחשבים חלשים. במבט על הגרף השבועי, נרות הנר של השבוע שעבר יצרו צל תחתון ארוך, דבר המצביע על סבירות גבוהה לירידה נוספת השבוע. לכן, האסטרטגיה הכוללת לשבוע זה נותרה לחפש הזדמנויות לשוקט.

אסטרטגיית מסחר שורט: מכירת זהב בקבוצות סביב 4025-4028 עם 20% מההון שלך, עם סטופ-לוס של 8 נקודות. יעד 3990-3960, עם יעד נוסף של 3915 אם המחיר יפרוץ.

אסטרטגיית מסחר שורט: אסטרטגיית פוזיציה ארוכה: קניית זהב בקבוצות סביב 3910-3915 עם 20% מהפוזיציה שלך, סטופ-לוס ב-8 נקודות, יעד 3940-3960, ואם הוא יפרוץ, חפשו 3980.

סקירה שבועית וניתוח לשבוע הבא.

מחירי הזהב הבינלאומיים ירדו ביום שישי (31 באוקטובר) עקב התחזקות הדולר וחוסר ודאות מוגבר בשוק בנוגע לשאלה האם הפדרל ריזרב יוריד עוד יותר את הריבית. עם זאת, הזהב עדיין בדרך לעלייה חודשית שלישית ברציפות. נכון לכתיבת שורות אלה, מחיר הזהב הספוט ירד ב-0.53% ל-4,003.60 דולר, עלייה של כ-4% לחודש. מדד הדולר ריחף קרוב לשיא של שלושה חודשים, מה שהפך את הזהב ליקר יותר עבור מחזיקי מטבעות אחרים. הביקוש העולמי לזהב הגיע לשיא ברבעון השלישי עקב קיצוצי הריבית של הפד, השבתת ממשלת ארה"ב ומתחים גיאופוליטיים; אתמול הודיע נשיא ארה"ב טראמפ כי יבוצעו ניסויים גרעיניים, הניסוי הראשון מסוגו מזה 30 שנה מאז השעייתם ב-1992, מה שסיפק תמיכה חזקה לזהב. הקלה במתיחות הסחר בין ארה"ב לסין והערותיו הניציות של יו"ר הפד פאוול היו דוביות עבור הזהב.

לאחר העליות הקודמות, מחירי הזהב עברו תיקון קל כאשר משקיעים החלו לנצל רווחים לקראת סוף השבוע וסוף החודש, מה שהוביל לסנטימנט שוק זהיר יותר. הירידה החדה האחרונה במחירי הזהב נובעת בעיקר מאופטימיות בשוק בנוגע להסכם סחר פוטנציאלי בין ארה"ב לסין, כמו גם מהעמדה הניצית הגוברת של הפדרל ריזרב. הפד הודיע ביום רביעי על קיצוץ הריבית השני שלו השנה, והוריד אותו ב-25 נקודות בסיס כדי להפחית את טווח היעד של ריבית הקרן הפדרלית ל-3.75%-4.00%. עם זאת, בעקבות נאומו של פאוול, סוחרים הנמיכו את ציפיותיהם לקיצוץ ריבית נוסף בדצמבר. על פי כלי FedWatch של CME, השוק צופה כעת הסתברות של 74.8% לקיצוץ ריבית של 25 נקודות בסיס בדצמבר, ירידה מ-91.1% לפני שבוע. מצד שני, מחירי הזהב נתמכו חלקית על ידי הדו"ח האחרון של מועצת הזהב העולמית (WGC). הדו"ח הראה כי הביקוש העולמי לזהב גדל ב-3% משנה לשנה ל-1,313 טון, שיא שיא לרבעון בודד, כאשר עלייה בביקוש להשקעות היא המניע העיקרי. יתר על כן, גם ההתכווצות המתמשכת במגזר הייצור של סין אינה טובה לזהב. במבט קדימה לשבוע הבא, שוק הזהב עדיין יעמוד בפני אי-ודאויות רבות, והקרב בין השוורים לדובים צפוי להימשך. מנקודת מבט חדשותית, סדרה של נתונים כלכליים חשובים יפורסמו בשבוע הבא, כגון נתוני שכר לא חקלאיים בארה"ב ונתוני PMI. ביצועי נתונים אלה ישפיעו ישירות על ציפיות השוק לתחזית הכלכלית בארה"ב, ובכך ישפיעו על תנועות מחירי הזהב. בנוסף, נאומים של פקידי הפדרל ריזרב והתפתחויות במצב הגיאופוליטי דורשים גם הם תשומת לב רבה.

ניתוח מגמות מחירי הזהב ליום שני הבא:

ניתוח טכני של זהב: הזהב ממשיך כעת את התבססותו. האם השוורים יכולים לעלות? השבוע הבא יהיה קריטי. אם הזהב ימשיך את כוחו ביום שני, סביר מאוד שההתאוששות תימשך. זכרו, מדובר רק בהתאוששות; הגרף היומי של הזהב ייכנס לאחר מכן לתקופה ארוכה של הסתגלות, עם עליות וירידות משמעותיות. אז לאן ילך הזהב בשבוע הבא?

מנקודת מבט של גרף שבועי, מחירי הזהב נסגרו נמוך יותר במשך מספר שבועות רצופים, כעת מתחת לממוצע הנע של 5 שבועות, המראה סימנים של פנייה כלפי מטה, מה שמעיד על כך שכוחות דוביים לטווח קצר שולטים. בנוגע למדד MACD, הפסים הירוקים מתקצרים בהתמדה, והקווים המהירים והאיטיים חצו ברמה גבוהה והפער מתרחב בהדרגה, מה שמאשר עוד יותר את הדומיננטיות הדובית. עם זאת, מנקודת מבט של מגמת עלייה ארוכת טווח, הזהב עדיין נמצא כעת בתוך ערוץ עלייה, עם תמיכה מרכזית סביב 3900 דולר. כל עוד רמה זו לא נשברת באופן חד משמעי, מגמת העלייה ארוכת הטווח של הזהב צפויה להימשך.

בגרף היומי, מחירי הזהב נמצאים מתחת לממוצעים נעים מרובים, כאשר מערכת הממוצעים הנעים מראה יישור דובי. הממוצעים הנעים לטווח קצר של 5 ימים ו-10 ימים ממשיכים להפעיל לחץ כלפי מטה על מחירי הזהב. רצועות בולינגר מתרחבות כלפי מטה, כאשר המחיר נסחר בין הרצועות האמצעיות והתחתונות, וקרוב לתמיכה ברצועה התחתונה, דבר המצביע על שוק חלש לטווח קצר. אתמול, המסחר באסיה ראה שיא של 4046 ואחריו נסיגה, והמסחר בארה"ב ראה פריצה מתחת לשפל התוך-יומי ל-3972, מה שהביא לנר דובי בעל צל ארוך. אם מסתכלים על הגרף היומי בלבד, אלא אם כן יתקיימו אירועים חדשותיים, האסטרטגיה של יום שני היא למכור בעקבות עליות. ההתנגדות היומית היא סביב 4023; יש לשקול ביצוע שורט ברמה זו. שיא המסחר בארה"ב הוא סביב 4010, כלומר השוק צפוי להיחלש ולהיסחר מתחת ל-4010. היעד הראשוני הוא סביב 3980, עם פריצה מתחת לרמה זו לשפל של אתמול, 3972. לפני שרמת 3972 תישבר, עדיין יש סיכוי להתאוששות, כך שניתן להשתמש בסטופ-לוס קטן כדי לבצע שורט. אם הוא יפרוץ, המשיכו לבצע שורט בעקבות ההתאוששות. לסיכום, עבור מסחר בזהב לטווח קצר ביום שני הבא, רמת ההתנגדות המרכזית שיש לעקוב אחריה היא 4010-4023, ורמת התמיכה המרכזית היא 3915-3885. אנא עקבו מקרוב אחר המגמה. מוזמנים לדון.

אסטרטגיית מסחר בזהב ליום שני הבא:

אסטרטגיית מכירה: מכירת זהב בקבוצות סביב 4010-4015 עם 20% מהפוזיציה שלך, כאשר היעד הוא 3980-3960, עם יעד נוסף של 3950 אם הוא יפרוץ.

אסטרטגיית קנייה: קניית זהב בקבוצות סביב 3950-3955 עם 20% מהפוזיציה שלך, כאשר היעד הוא 3980-4000, עם יעד נוסף של 4010 אם הוא יפרוץ.

היזהרו מאירועי ברבור שחור בסגירת יום שישי!

ביום שישי (31 באוקטובר) במסחר האסייתי המוקדם, מחיר הזהב הספוט המשיך בתחילה את עליותיו הלילה, והגיע לשיא של 4046.13 דולר, לפני שנסוג לסביבות 4000 דולר. ביום חמישי חלה תפנית דרמטית במחירי הזהב, שירדו ל-3915 דולר בתחילת המסחר לפני שהתאוששו והתאוששו לרף 4000 דולר, מה שסימן את העלייה היומית הגדולה ביותר מאז שיא כל הזמנים ב-20 באוקטובר. מאחורי העלייה החזקה הזו עומדת שילוב של שני גורמים: קיצוץ הריבית הצפוי של הפדרל ריזרב וחוסר הוודאות המתמשך סביב הפסקת האש הסחר בין ארה"ב לסין, מה שמאפשר לזהב לזרוח שוב בתוך ההגנה הכפולה של ריביות נמוכות וחוסר ודאות. מונעים על ידי רכישות זהב של הבנק המרכזי, דולר חלש וסכסוכים גיאופוליטיים, הזהב והכסף צפויים לשמור על ביצועיהם החזקים. עם זאת, הבנק העולמי מזהיר כי 2026 עשויה להיות שיא "היציבות ברמה גבוהה", שלאחריה השוק עשוי לחזור לרציונליות, והעלייה של המתכות היקרות עשויה להסתיים זמנית.

באופן מכריע, הגורמים הבסיסיים התומכים בחוזקו של הזהב לא השתנו.

ראשית, אי הוודאות סביב חיכוכי הסחר נמשכת: אפילו עם השעיית המכסים הנוכחית, הכיוון האסטרטגי של ארה"ב לבלימת הטכנולוגיה של סין נותר ללא שינוי, ועימות מבני ימשיך לתמוך בביקוש למקום מבטחים.

שנית, הסיכון לסטגפלציה עולמית עולה: מדד PMI של הייצור בארה"ב ממשיך לרדת, והירידה הצפויה בתמ"ג ברבעון הראשון התרחבה ל-2.8%. השילוב של האטה כלכלית וציפיות אינפלציה גבוהות יוצר את הסביבה הטובה ביותר לזהב לממש את תכונותיו האנטי-אינפלציוניות.

שלישית, הציפיות להקלות במדיניות עולות: השוק החל לתמחר קיצוץ ריבית של הפד השנה, ובמחזור ריבית יורד, האטרקטיביות של זהב כנכס בריבית אפסית תגדל עוד יותר. עם שילוב של גורמים מרובים, ההיגיון העולה של זהב לא רק שלא נחלש, אלא התבהר יותר ויותר. ניתן לסכם את ההיגיון המרכזי במשפט אחד: אי-ודאויות גיאופוליטיות ומדיניות סחר ימשיכו לעורר את הביקוש הפרטי והרשמי לזהב. הדו"ח מציין כי רכישות הזהב של הבנקים המרכזיים העולמיים נותרו ללא הפוגה, וחששותיהם הגוברים של משקיעים פרטיים לגבי אינפלציה ופיחות מטבע תורמים למומנטום של עלייה במחירים. מנקודת מבט רחבה יותר, למרות שמדד הדולר האמריקאי עלה ב-0.38% ל-99.51 בסגירת המסחר, השיא התוך-יומי שלו, 99.72, הוא שיא חדש מאז ה-1 באוגוסט. דולר חזק יותר בדרך כלל מדכא את מחירי הזהב, אך הפעם הוא לא הצליח לקזז את רכישות מקלט בטוח - מה שמדגים את רגישות השוק לחוסר ודאות. בהשפעת רכישות זהב של הבנקים המרכזיים, דולר חלש וסכסוכים גיאופוליטיים, צפויים הזהב והכסף לשמור על ביצועיהם החזקים. עם זאת, הבנק העולמי מזהיר כי 2026 עשויה להיות שיא "היציבות ברמה גבוהה", שלאחריה השוק עשוי לחזור לרציונליות, והעלייה במתכות יקרות עשויה להסתיים זמנית.

ניתוח מחירי הזהב של ה-3 באוקטובר:

מחיר הזהב התנדנד אתמול, פרץ את השיא התוך-יומי במסחר בארה"ב והגיע שוב קרוב לשיא הקודם, ובסופו של דבר סגר חיובי, קרוב למחיר הגבוה ביותר. מסחר הבוקר ראה עלייה נוספת של 30 דולר, סביב 4046, לפני ירידה קלה. אם מסתכלים על תנודות מחיר הזהב האחרונות, המחיר מתנדנד ללא כיוון ברור. נכון לעכשיו, הזהב חזר לרמה גבוהה, והמגמה האחרונה היא בעיקר למכור בעלייה. לאחר מספר סבבים של תנודות של 150 נקודות, רמות התמיכה וההתנגדות הנוכחיות די ברורות. מחירי הזהב נעים בין 3900 ל-4050, כאשר מכוונים בתחילה לאזור 4045-50. הדגשנו שוב ושוב את חשיבותה של רמה זו אתמול. היום, התמיכה המרכזית נמצאת בין 3985 ל-3990. אם המחירים יירדו מתחת ל-3990-85 בכל עת היום, סביר מאוד שהזהב יחזור למגמת הירידה שלו, עם סבירות גבוהה שלא יצליח לשמור על רמת 3910-15, וירד ישירות ל-3900 או אפילו נמוך יותר. פריצה מתחת ל-3985 תצדיק נטישת פוזיציות לונג וכניסה בו זמנית לפוזיציות שורט, תוך התמקדות בשפלים חדשים. כל אלה הם תרחישים בעלי סבירות גבוהה. אם המחירים יעברו מעל 4050 מחוץ למסחר באירופה, ייתכן שהמסחר בארה"ב יחווה תנועה נוספת כלפי מעלה. פריצה מעל 4050 תהיה נקודת כניסה טובה לפוזיציות לונג המכוונות ל-4120-30, אך נכון לעכשיו, אין סיבות משכנעות נוספות לתנועה נוספת כלפי מעלה.

לאחר ההתאוששות של אתמול, השוק חזר למעשה לרמות שנראו בתחילת השבוע, ורמת 4050, רמת תמיכה/התנגדות מרכזית, הופיעה מחדש לדעתנו. יום המסחר הראשון הפך חיובי; האם המהלך הבא יהיה נר חיובי בודד ואחריו שלילי, או סדרה של נרות חיוביים המצביעים על המשך חוזק? עם התקרבות הסגירה החודשית, ההתאוששות של אתמול לא הייתה בלתי צפויה. הצל העליון הארוך מצביע על התאוששות סבירה. הירידה החדה בשוק הסתיימה זמנית, והשוק צפוי להיכנס לתקופת קונסולידציה סביב 200 נקודות, תוך צבירת פוזיציות. זוהי אסטרטגיית המסחר הנוכחית. היום הוא הסגירה החודשית של הזהב, יום מכריע לקביעת מאזן הכוחות בין שוורים לדובים. לחץ מוקדם בבוקר ב-4040 מצביע על שורט. לסיכום, אסטרטגיית המסחר לטווח קצר של היום בזהב היא בעיקר למכור בעלייה, כאשר קנייה בירידות היא גישה משנית. רמות ההתנגדות המרכזיות שכדאי לעקוב אחריהן הן 4045-4050, ורמות התמיכה המרכזיות הן 3915-3885. אנא עקבו מקרוב אחר השוק. נהלו את גודל הפוזיציה שלכם ואת הוראות העצירה-הפסד שלכם בזהירות, ולעולם אל תחזיקו בפוזיציות מפסידות. נקודות כניסה ויציאה ספציפיות יתבססו על תנאי השוק בזמן אמת. מוזמנים להצטרף לקבוצה שלנו כדי לחוות ולדון במגמות שוק בזמן אמת ולקבל איתותי מסחר בזמן אמת.

אסטרטגיית מסחר בזהב ל-31 באוקטובר:

אסטרטגיית שורט: מכירת זהב בקבוצות סביב 4040-4045 עם 20% מהפוזיציה שלכם. יעד 4000-3950, עם יעד נוסף של 3915 אם הוא יפרוץ.

אסטרטגיית לונג: קניית זהב בקבוצות סביב 3915-3920 עם 20% מהפוזיציה שלכם. יעד 3950-3980, עם יעד נוסף של 4000 אם יגיע.

החלטת ריבית קרובה!

אירועים מרכזיים:

ישיבת הפדרל ריזרב: הפד יודיע על החלטת הריבית שלו, כאשר השוק מצפה באופן נרחב להפחתה של 25 נקודות בסיס. איתות יוני מהפד (כגון רמיזה להפחתות ריבית נוספות) עשוי להעלות את מחירי הזהב; עמדה זהירה עשויה להפעיל לחץ כלפי מטה על המחירים.

מצב הסחר בין ארה"ב לסין: בכירים משתי המדינות הגיעו להסכם על מסגרת להסכם סחר, וטראמפ ייפגש היום עם גורמים סינים. הקלה במתיחות הסחר הפחיתה את הביקוש לזהב בנכסי מקלט בטוחים, מה שהוביל לירידה במחירים לאחרונה.

שינוי סנטימנט השוק: התיאבון לסיכון גבר, כאשר מדדי מניות גלובליים מרכזיים (כגון S&P 500 ו-Nasdaq) הגיעו לשיאים, מה שגרם לקרנות לזרום מנכסים בטוחים כמו זהב לנכסי סיכון.

נתונים כלכליים ורקע:

אינדיקטורים כלכליים בארה"ב: נתוני התעסוקה השבועיים של ADP הראו צמיחה צנועה בתעסוקה במגזר הפרטי (14,000 משרות חדשות בשבוע), אך מדד אמון הצרכנים (94.6) עלה מעט על הציפיות. נתונים אלה הקלו על החששות לגבי מיתון, ודיכאו עוד יותר את מחירי הזהב.

זרימות קרנות: אחזקות סל בזהב ירדו (למשל, אחזקות SPDR נותרו ללא שינוי, אחזקות כסף ב-iShares ירדו משמעותית), דבר המצביע על כך שקרנות ספקולטיביות המשיכו להפחית את פוזיציות הארוכות שלהן בזהב, דבר המצביע על סנטימנט דובי חזק לטווח קצר.

גורמי תמיכה לטווח ארוך: מגמות רכישת זהב על ידי הבנקים המרכזיים העולמיים, סיכונים גיאופוליטיים ומחזור קיצוצי הריבית של הפד ממשיכים לתמוך בזהב בטווח הבינוני-ארוך. איגוד שוק המטילים של לונדון (LBMA) צופה שמחירי הזהב עשויים לעלות ל-4,980 דולר ב-12 החודשים הקרובים.

א. סקירת תנועת מחירים:

מחירי הזהב ירדו במשך שלושה ימים רצופים, והגיעו לשפל של 3,886.51 דולר ב-28 באוקטובר, ופרצו מתחת לרמה הפסיכולוגית המרכזית של 4,000 דולר, עם ירידה מצטברת של מעל 10%. מכירה טכנית ופירוק פוזיציות ארוכות היו הסיבות העיקריות.

ב. רמות טכניות עיקריות:

רמות תמיכה:

טווח קצר: 3920-3900 (נבדק במסחר באסיה).

תמיכה חזקה: 3885-3880 (השפל של אתמול תואם את הממוצע הנע של 60 יום; פריצה מתחת לרמה זו עלולה להוביל למבחן של 3,819 דולר). רמות התנגדות:

טווח קצר: 3970-4000 (פריצה מעליה עלולה להוביל ל-4030 דולר).

התנגדות חזקה: 4086 (רמת ההתנגדות השנייה בגרף 4 השעות).

III. אסטרטגיית מסחר אופטימלית

שיפוט מגמה:

טווח קצר: מחירי הזהב מדוכאים על ידי יסודות (אופטימיות מסחרית + תיאבון לסיכון), אך החלטת הפד עשויה לעורר התאוששות. אם מחירי הזהב יתייצבו מעל 4000, המגמה תהפוך לשורית; אם הם יישארו מתחת ל-4000, ייווצר שיא לטווח קצר.

טווח בינוני-ארוך: נסיגות נחשבות לתיקונים טכניים בריאים, ורכישות זהב של בנקים מרכזיים וקיצוצי ריבית תומכות בהיגיון השוורי לטווח ארוך.

המלצות מסחר ספציפיות:

אסטרטגיית מסחר ארוכה:

נקודת כניסה: פוזיציית לונג קלה בטווח של 3950-3957, או הוספה לפוזיציה בירידות בטווח של 3920-3900.

עצור-לוס: 3945 (אם נשבר) או 3880 (מתחת לתמיכה המרכזית).

יעד: 4000 (החזק עד 4030 אם הוא פורץ).

אסטרטגיית מכירה בחסר:

נקודת כניסה: מכירת שורט בטווח של 3970-4000.

עצור-לוס: מעל 4005.

יעד: 3920-3900.

אם הפד יוני יותר מהצפוי, לכו על לונג עם יעד של 4030; אם אתם נציים, חפשו את 3880.

אזהרת סיכון: נאומו של יו"ר הפד פאוול ותוצאות הפגישה בין ארה"ב לסין עלולים לגרום לתנודתיות משמעותית. הימנעו מהשקעות משמעותיות והשפעה מהתנודתיות!

ניתוח בלעדי של שוק הזהב העתידי.

אילו חדשות אחרונות משפיעות על ביצועי הזהב? כיצד עלינו להעריך את התחזית לגבי התחזית השורית והדובית של הזהב?

מחירי הזהב נחלשו שוב במסחר בארה"ב ביום שני (27 באוקטובר), מה שהאריך את הירידה בשבוע שעבר. עם ההפשרה ביחסי הסחר בין ארה"ב לסין, ביקוש המשקיעים לזהב כנכס בטוח ירד. מוקד השוק עבר כעת להחלטת הריבית של הפדרל ריזרב, כאשר הסוכנות צפויה להודיע על קיצוץ ריבית בהמשך השבוע. ירידה זו מגיעה בדיוק כאשר רצף הניצחונות בן תשעה השבועות של הזהב הסתיים, לאחר שהמחיר עבר לזמן קצר את 4,300 הדולר לאונקיה, והגיע לשיא שיא, מונע על ידי סיכונים גיאופוליטיים וציפיות להקלה מוניטרית. הירידה האחרונה נובעת מהתקדמות במשא ומתן הסחר. פקידים אמריקאים וסינים הגיעו להסכם ראשוני במהלך פגישות ASEAN במלזיה, כאשר המסגרת צפויה להיסגר בהמשך השבוע כאשר שני הנשיאים ייפגשו בדרום קוריאה. ההסכם צפוי להאריך את הפסקת האש הסחר ולסלול את הדרך להסכם סחר רחב יותר. הדבר מצביע על כך שהסיכון לחיכוך סחר מחודש ירד משמעותית. שיפור הסנטימנט הניע את התיאבון המחודש של המשקיעים לנכסים מסוכנים יותר, מה שהחליש את הביקוש לזהב כמקלט בטוח.

השבוע מסמן "שבוע-על" לזהב, ושוק הזהב ימשיך לזנק. ראשית, תתקיים פגישת מנהיגי שיתוף הפעולה הכלכלי של אסיה-פסיפיק (APEC) לשנת 2025. נשיא ארה"ב טראמפ ייסע גם לדרום מזרח אסיה, שם ייפגש עם מנהיגים ממדינות שונות. יתר על כן, על רקע השבתת ממשלת ארה"ב, יוכרזו השבוע סדרה של החלטות ריבית של הבנקים המרכזיים, כולל אלו של הפדרל ריזרב, בנק יפן, הבנק המרכזי האירופי ובנק קנדה. ארה"ב תפרסם גם סדרה של נתונים כלכליים, כולל מדד המחירים הליבה של PCE לחודש ספטמבר, מדד מפתח להתאמות הריבית של הפד, ונתוני תמ"ג ריאליים לרבעון השלישי. הציפיות להפחתת ריבית של הפד בפגישתו ב-29 באוקטובר הגבילו ירידות נוספות במחירי הזהב. נתוני מדד המחירים לצרכן בארה"ב (CPI) החלשים מהצפוי בשבוע שעבר חיזקו את הימורי השוק על קיצוץ ריבית של 25 נקודות בסיס (0.25 נקודות אחוז) על ידי הפד. סוחרים גם צופים לאיתותים נוספים של הקלות השנה. באופן כללי, קיצוצי ריבית מפחיתים את עלות ההזדמנות של החזקת זהב ומחלישים את הדולר האמריקאי, מה שהופך את הזהב הנקוב בדולר לאטרקטיבי יותר עבור קונים מחו"ל.

ניתוח שוק הזהב ב-28 באוקטובר:

ניתוח טכני של זהב: הזהב פרץ את רף 4,000 כצפוי. הדגשנו היום מספר פעמים על מכירות בחסר, אבל האם פספסתם? הזהב פרץ בהצלחה את רף 4,000 בשוק האמריקאי, ושוקי אג"ח האוצר האמריקאי והזהב הספוט הראו סימנים ברורים של סיבוב. מדד התשואה של אג"ח האוצר האמריקאי חזר לרף 4%, מה שמשקף התאמה עדינה בציפיות השוק להפחתת ריבית על ידי הפד השבוע ויציאה זמנית של קרנות מקלט בטוח. מדד הדולר האמריקאי ירד מעט ב-0.14% באותו היום, בעוד שזהב הספוט נותר תחת לחץ כלפי מטה. בהתבסס על גרף 4 השעות הנוכחי, לזהב עדיין יש מקום לרדת. המיקוד הוא על הלחץ העולה ב-4,010. פריצה מעל רמה זו תפתח פוטנציאל נוסף כלפי מעלה. אני אישית מאמין שהמגמה העולה לא תישבר בטווח הקצר. לאחר שכבר פרץ את רף 4,000, הזהב מוכן לבחון את רמת 3,945. אם הוא לא יצליח לפרוץ רמה זו, סביר להניח שהוא ייסחר באופן מוגבל בטווח הקצר. אסטרטגיות מסחר מצביעות על כך שהתאוששות מרמת ההתנגדות העליונה עשויות להוות הזדמנויות למכירה בחסר.

לאחר שפרץ את קו הצוואר של שיא כפול של שעה, הזהב נע חלש מתחתיו. הממוצע הנע של שעה ממשיך לסטות כלפי מטה, מה שמצביע על מומנטום דובי. פריצה מתחת ל-4004 במסחר בארה"ב סיפקה תמיכה, אך תמיכה זו הפכה כעת להתנגדות. לכן, כל התנגדות מתחת ל-4004 במסחר בארה"ב מציגה הזדמנות לקנות בעליות. בסך הכל, אסטרטגיית המסחר לטווח קצר של היום לזהב מציעה לבצע שורט (שורט) על ריבאונדים, בתוספת קנייה על נסיגות. התמקדו בהתנגדות ב-4160-4185 בטווח הקצר העליון, ובתמיכה ב-4010-4005 בטווח הקצר התחתון. חיוני לעמוד בקצב השוק. שמרו על שליטה בפוזיציות שלכם והוראות סטופ-לוס, קבעו הוראות סטופ-לוס קפדניות, והימנעו מהחזקת פוזיציות. נקודות מסחר ספציפיות מבוססות על נתונים תוך-יומיים בזמן אמת. מוזמנים לחוות ולשתף מגמות שוק בזמן אמת.

הפניה לאסטרטגיית מסחר בזהב ל-28 באוקטובר

אסטרטגיית שורט:

כאשר הזהב מתאושש לסביבות 4004-4010, בצעו שורט (קנייה שורט) על פוזיציה של 20% בקבוצות, כאשר כוונתם היא סביב 3960-3950. פריצה מכוונת לרמה 3945.

אסטרטגיית לונג:

כאשר הזהב ירד לסביבות 3945-3950, קנה לונג (קנה לונג) פוזיציית 20% בקבוצות, כאשר כוונתך היא סביב 3980-4000. פריצה מכוונת לרמה 4010.

אל תמהרו לקנות זהב; הוא עדיין הולך לרדת!למרות שחדשות השוק הנוכחיות הן בדרך כלל אופטימיות לגבי הזהב, הירידה האחרונה במחירי הזהב נובעת בעיקר מניצול רווחים בקנה מידה גדול ומתיקון טכני שהיה חזק מהצפוי. הזהב נמצא כעת בנקודת מפנה קריטית. הירידה החדה של יום שלישי אכן החלישה את המגמה לטווח קצר, אך ההתאוששות של יום רביעי ודפוס הבליעה השוורי שנוצר בגרף 4 השעות מצביעים בבירור על תמיכה מוצקה בקנייה למטה. בסך הכל, מחירי הזהב צפויים להשתנות ולהתבסס בטווח הקצר בין 3980 ל-4145-4155, בהמתנה לזרזים כיווניים חדשים. הזהב נמצא כעת במחזור תיקון, כאשר המומנטום הכללי חלש. לכן, אסטרטגיית המסחר המומלצת היא לקצר על עליות. למכור על עליות!!!

זהב עומד בפני שיא כפול!המומנטום השורי נחלש, מה שגרם להתאמות!

זהב חווה שיא כפול מאז שנוצר בשוק האמריקאי ביום שני, והתנגדות לשיא כפול נבנית בשוק האסייתי ביום שלישי. ווטרלו ברור מתבשל. נכון לשוק האסייתי ביום רביעי, הזהב הגיע לשפל של 4004 לפני שהתאושש מעל 4100, ניקוי שורי בשוק האסייתי. נכון לעכשיו, הזהב נותר תנודתי. אנו ממשיכים לעקוב אחר אזור 4147-4150 להתנגדות לטווח קצר, שסימנה גם התנגדות בשוק האמריקאי ביום שלישי. מחירי הזהב חזרו שוב ושוב לאזור זה אתמול, אך נתמקד בהתנגדות כלפי מעלה לעת עתה. אם הזהב לא יצליח לפרוץ, נשמור על אסטרטגיית מסחר תנודתית לעת עתה. נתעדף שורט כאשר הלחץ יימשך. אם המסחר הנוכחי שלך אינו אידיאלי, אנו מקווים לעזור לך להימנע ממלכודות השקעה. נשמח לקבל את פנייתך!

בהתבוננות בשוק של 4 שעות, רמת ההתנגדות הנוכחית לטווח קצר היא 4160-4165 במגמת עלייה, בעוד שרמת התמיכה לטווח קצר היא 4080-4085 במגמת ירידה. אם השוורים לא יצליחו לפרוץ, הזהב ימשיך להשתנות ולהתאים את עצמו. אסטרטגיות מסחר צריכות להתמקד במסחר בטווח מוגבל. באמצע, היזהרו מקניית פקודות והמתינו בסבלנות לנקודות כניסה מרכזיות. אספק אסטרטגיות מסחר מפורטות במהלך סשן המסחר, אז אנא הישארו מעודכנים.

זהב קצר עם פוזיציית קלה ב-4155-4160, מכוון ל-4085-4100. החזק אם הוא יפרוץ!

לכו על לונג בנסיגה ל-4085-4095, מכוון ל-4145-4150. החזק אם הוא יפרוץ!

הזהב צונח, ניתוח לשבוע הבא!ניתוח מגמות שוק הזהב ליום שני הבא:

הזהב חווה סוף סוף ירידה חדה. אתמול, הזהב הגיע לשיא של 4379, ואז חווה סבב נוסף של תנודות מחירים לפני שירד לשפל של 4278. לאחר מכן הוא התאושש לשיא תוך-יומי, דוגמה אופיינית לפעולת מחירים קיצונית המונעת על ידי מכירה לטווח קצר ברמות גבוהות. השבוע, נראה היה כי הייתה סדרה של צניחות חד-כיווניות של מעל 80 נקודות, ואחריהן התאוששות כדי לקזז את הירידה. בעוד שבמסחר באסיה נרשמה התאוששות, במסחר בארה"ב תמונה שונה! לאחר תיקון המחירים במסחר באסיה, הוא חווה התאוששות בצורת V, ואחריה שיא, ואז ירידה חד-כיוונית. מסחר בארה"ב המשיך בירידה, עם טווח רחב יחסית. השפל הגיע ל-4186, הפרש מקסימלי של 193 נקודות מהשיא של 4379. בגרף של שעה אחת נרשמה עלייה שנייה, אך הופעל לחץ ב-4379, ויצר שיא כפול. מכירה חדה בשוק האמריקאי הורידה את המחיר ל-4186. הגרף היומי רשם נר דובי גדול, בעל גוף אמיתי. בעוד שתבנית נר בודד לבדו אינה מספיקה כדי לאותת על היפוך, הקצב המהיר של העלייה הקודמת מצביע על כך שנדרש תיקון טכני. התמיכה בגרף השבועי רחוקה מתמיכה, כך שפוזיציית שורט ב-4379 היא עדיין אופציה בת קיימא.

ראיתי מגמה דובית משמעותית בגרף היומי, כאשר נר דובי בודד מכסה נר שורי. בגרף של 4 שעות נראו גם שלושה נרות דוביים גדולים, מה שהביא לירידה של 170 דולר. זה מצביע על נוכחות של לחץ כלפי מעלה, והעלייה השורית השבוע הובילה גם היא לתיקון טכני. הנסיגה של הזהב בשוק האמריקאי לא הובילה להתאוששות, אלא נשברה וירדה. התנגדות לטווח קצר נוצרה ב-4280. אם הזהב יתאושש וימצא לחץ ב-4280, פוזיציות שורט לטווח קצר מוצדקות. הזהב עשוי להתחיל להסתגל.

אתמול, הדגשנו שוב ושוב את חשיבות אזור 4280 עבור הזהב. אם הוא יירד מתחת לרמה זו, פוזיציית שורט ישירה יכולה להתמקד באזור 4200-4180. ואכן, הזהב צנח. זהו הקצב. ביום שני הבא, שקלו למכור את הזהב בחסר ברמת ההתנגדות של קו הצוואר של 4275-80. בסך הכל, אסטרטגיית המסחר לטווח קצר שלנו לזהב ביום שני הבא היא לתעדף את השורט בעלייה, עם דגש משני על פוזיציות לונג בנסיגות. התמקדו בהתנגדות ב-4275-4280 בטווח הקצר העליון, ובתמיכה ב-4180-4090 בצד התחתון. הקפידו לעקוב אחר השוק. רמות מחירים ספציפיות ייקבעו על ידי נתונים תוך-יומיים בזמן אמת. מוזמנים לדון במגמות שוק בזמן אמת.

אסטרטגיית המסחר בזהב של יום שני הבא:

אסטרטגיית מכירה:

השתמשו בחסר (מכירת) 20% מהפוזיציה שלכם בקבוצות כאשר הזהב מתאושש ליד 4275-4280, תוך כיוון בטווח 4230-4200. פריצה מתחת מכוונת לרמה 4180.

אסטרטגיית קנייה:

קנה (קנה) 20% מהפוזיציה שלך בקבוצות כאשר הזהב ייסוג לסביבות 4175-4180, כאשר כוונתך היא לטווח 4230-4250. פריצה מתחת מכוונת לרמה של 4275.

תנודתיות לטווח קצר, הנחיות מסחר!

הזהב הגיע לתחתית והתאושש ביום שישי האחרון. תחילת השבוע תהיה נקודת מפנה מרכזית בכיוון לטווח קצר. אם יום שישי האחרון היה רק נסיגה והשוק ימשיך לעלות השבוע, הוא יתאושש חזק ויפרוץ את אזור ההתנגדות המרכזי. לעומת זאת, אם ההתאוששות חלשה ולא תצליח ליצור היפוך, או לא תצליח לפרוץ את אזור ההתנגדות המרכזי שנפרץ על ידי הירידה של יום שישי האחרון, הזהב יחווה נסיגה שנייה לאחר ההתאוששות בתחילת השבוע. לכן, תחילת השבוע היא נקודת מפנה בכיוון לטווח קצר של הזהב. נכון לעכשיו, הערכת המגמה לטווח קצר נכונה יחסית. עדיין יש תנודה מסוימת בין שוורים לדובים, אך המגמה נותרה תנודתית. כבר הרווחנו משתי פוזיציות שורט במסחר באסיה היום. 4280 נותר קו פרשת מים מרכזי למגמה של היום. אם ההתאוששות לא תעלה על 4280, זו תהיה התאוששות חלשה ותרד שוב. אם הוא יפרוץ את 4280 ויגיע לאזור 4310-4320, זו תהיה התאוששות חזקה. עם זאת, התאוששות חזקה חייבת לפרוץ את ההתנגדות של 4320 ולפרוץ ביעילות את 4320 כדי להיחשב כהיפוך. אחרת, אם הוא יעלה ואז יירד מתחת ל-4280, הוא עדיין יירד שוב. מנקודת מבט טכנית, הממוצע הנע של 5 ימים בגרף היומי נותר תומך, דבר המצביע על חוזק מוחלט. רצועות בולינגר בגרף של 4 שעות התהדקו והגיעו ל-4186, מה שמאותת על סוף תיקון בטווח הבינוני. פעילות שורית נוספת עשויה להוביל לשיא העליון של רצועת בולינגר של 4350. לכן, המגמה השורית הכוללת תישאר השבוע. האם מדובר בעלייה חד-כיוונית או במגמת עלייה תנודתית יהיה תלוי בתנודות באמצע השבוע. הזהב זינק ל-4371 בפתיחה באסיה לפני שנסוג, והגיע לשפל של 4220. הכוח העיקרי סחף בחוכמה את השוק והתנדנד שוב. המגמה השורית השבוע נותרה בעינה, אם כי עוברת מתקופה קודמת של חוזק מוחלט לתקופה של חוזק תנודתי. מגמת העלייה של הזהב השבוע עשויה להתאפיין בצעדים ותהפוכות חוזרות ונשנות. בהנחה שהסביבה הכללית תישאר ללא שינוי, פוטנציאל העלייה של הזהב השבוע נקבע בתחילה על 4350. כמובן, פריצה מעל 4380 עלולה להוביל לשיאים חדשים. בסך הכל, ההסתברות לירידה שנייה לאחר ההתאוששות השבוע גבוהה. באופן אופורטוניסטי, הימנעו ממרדף אחר שיאים. אם ההתאוששות תישאר תחת לחץ באזור 4280-4320, שקלו לבצע קניות בחסר (Short) ולצפות לנסיגה. תנודתיות השוק גבוהה, והוראות סטופ-לוס (Stop-Loss) גבוהות, לכן שימו לב לניהול סיכונים. בסך הכל, אסטרטגיית המסחר לטווח קצר של זהב כיום מציעה קנייה בנסיגות, בתוספת קניות בחסר בריבאונדים. התמקדו בהתנגדות בטווח הקצר ב-4275-4280 בטווח הקצר במעלה, ובתמיכה ב-4180-4200 בירידה. הקפידו לעקוב אחר השוק. רמות מחירים ספציפיות כפופות לניתוח בזמן אמת. מוזמנים לחוות ולשתף מגמות שוק בזמן אמת.

אסטרטגיה קצרה:

מכור 20% מעמדת הזהב שלך בקבוצות סביב 4275-4280, עם יעד של 4250-4230. פריצה מתחת ליעד 4220.

אסטרטגיה ארוכה:

קנה 20% מעמדת הזהב שלך בקבוצות סביב 4220-4222, עם יעד של 4250-4280. פריצה מתחת ליעד 4300.

מדוע הפכה עצה זולה לנושא ביטחון לאומי?מחירי העץ נכנסו למשטר מוגבה מבני, המונע מהתכנסות של מדיניות סחר, מגבלות קיבולת תעשייתית וביקוש טכנולוגי מתעורר. הטלת מכסי סעיף 232 על ידי הממשל האמריקאי - 10% על עץ רך ועד 25% על מוצרי עץ כמו ארונות - ממסגרת את העץ כתשתית קריטית חיונית למערכות הגנה, רשתות חשמל ורשתות תחבורה. ייעוד ביטחון לאומי זה מספק עמידות משפטית, מונע היפוך מהיר באמצעות משא ומתן סחרי ומקים רצפת מחיר קבועה. בינתיים, יצרנים קנדיים העומדים בפני מכסים משולבים העולים על 35% מסיטים ייצוא לכיוון שווקים אסייתיים ואירופיים, ומפחיתים לצמיתות את ההיצע בצפון אמריקה ביותר מ-3.2 מיליארד רגל לוח בשנה, שאותם מפעלים מקומיים אינם יכולים להחליף במהירות.

התעשייה המקומית מתמודדת עם גירעונות מבניים מצטברים המונעים הרחבה מהירה של הקיבולת. ניצול מנסרות בארה"ב נותר ב-64.4% למרות הביקוש, מוגבל לא על ידי זמינות עצים אלא על ידי מחסור חמור בכוח אדם - גיל הקבלן הממוצע לכריתת עצים עולה על 57, עם שליש מתכננים פרישה בתוך חמש שנים. משבר כוח האדם הזה כופה השקעות יקרות באוטומציה בעוד שריפות יער מונעות על ידי אקלים מציגות זעזועי היצע חוזרים. במקביל, פגיעויות אבטחת סייבר בפעולות מנסרות דיגיטליות מציבות סיכונים כמותיים, עם התקפות כופר על ייצור הגורמות להערכה של 17 מיליארד דולר בהשבתות מאז 2018. מגבלות תפעוליות אלה מצטרפות לעלויות מכס, עם מחירי בתים חדשים עולים ב-7,500 עד 22,000 דולר לפני תוספות קבלנים ועלויות מימון המגבירות את ההשפעה הסופית בכמעט 15%.

חדשנות טכנולוגית משנה באופן יסודי דפוסי ביקוש מעבר למחזורי דיור מסורתיים. שווקי עץ מודבק צולב (CLT) גדלים ב-13-15% בשנה כשמוצרי עץ מסה מחליפים פלדה ובטון בבנייה מסחרית, בעוד ננומטריאלים מבוססי עץ נכנסים ליישומים הייטק ממחליפי זכוכית שקופה ועד אלקטרוניקה מתכלה. זה יוצר ביקוש עמיד לסיבי עץ פרימיום על פני מגזרים תעשייתיים מגוונים. בשילוב עם טכנולוגיות ייעור מדויק - רחפנים, LiDAR ותוכנת לוגיסטיקה מתקדמת - חידושים אלה תומכים בנקודות מחיר גבוהות יותר ומצריכים השקעת הון משמעותית שמעלה עוד יותר את בסיס העלות.

הפיננסיזציה של עץ דרך שווקי חוזים עתידיים של CME מגבירה לחצים יסודיים אלה, עם מחירים מגיעים ל-1,711 דולר לאלף רגל לוח ב-2021 ומושכים הון ספקולטיבי שמגדיל תנודתיות. משקיעים חייבים להכיר בהתכנסות זו של מנדטים גיאופוליטיים, גירעונות היצע כרוניים, סיכוני סייבר-פיזיים ומשמרות ביקוש מונעות טכנולוגיה כמקימה משטר מחירים מוגבה לצמיתות. עידן העץ הזול הסתיים באופן סופי, מוחלף בסביבה בעלת עלויות גבוהות ותנודתיות גבוהה הדורשת חוסן שרשרת אספקה מתוחכם ואסטרטגיות גידור פיננסי.

איך לסגור מסחר מפסיד?חיתוך הפסדים: אמנות הסוחר והנפש

חיתוך הפסדים הוא מיומנות חשובה בניהול סיכונים. כאשר אתה נמצא במסחר מפסיד, אתה צריך לדעת מתי לצאת ולקבל את ההפסד. מבחינה תיאורטית, חיתוך הפסדים והשארתם קטנים הוא מושג פשוט, אך בפועל זה אמנות. הנה עשרה דברים שצריך לקחת בחשבון בעת חיתוך הפסד:

אל תסחר ללא אסטרטגיית עצירת הפסדים. אתה צריך לדעת איפה תצא לפני שתכנס להזמנה.

יש למקם הוראות עצירת הפסדים מחוץ לטווח הרגיל של פעילות המחירים ברמה שעשויה להצביע על כך שדעות המסחר שלך שגויות.

סוחרים מסוימים קובעים הוראות עצירת הפסדים כאחוז, לדוגמה, אם הם מנסים להרוויח +12% במסחר במניות, הם קובעים עצירת הפסדים כאשר המניה יורדת ב -4% כדי ליצור יחס TP/SL של 3:1.

סוחרים אחרים משתמשים בהוראות עצירת הפסדים מבוססות זמן, אם המסחר יורד אך לעולם אינו מגיע לרמת עצירת ההפסדים או אינו מגיע ליעד הרווח במסגרת זמן מוגדרת, הם ייצאו מהמסחר רק בגלל היעדר מגמה ויחפשו הזדמנויות טובות יותר.

סוחרים רבים ייצאו ממסחר כאשר הם רואים שהשוק חווה קפיצה, גם אם המחיר לא הגיע לרמת עצירת ההפסדים.

במסחר מגמות ארוכות טווח, הוראות עצירת הפסדים צריכות להיות רחבות מספיק כדי ללכוד מגמה ארוכת טווח אמיתית מבלי להיעצר מוקדם על ידי אותות רעש. זה המקום שבו משתמשים בממוצעים נעים ארוכי טווח כמו הממוצע הנע ל -200 יום ואינדיקטורים של חציית ממוצעים נעים כדי לקבל עצירת הפסדים רחבה יותר. חשוב שיהיו גדלי פוזיציות קטנים יותר במסחר בעל פוטנציאל תנודתיות גבוה יותר ופעילות מחירים בסיכון גבוה.

אתה נסחר כדי להרוויח כסף, לא להפסיד כסף. פשוט להחזיק ולקוות שהמסחר המפסיד שלך יחזור לאיזון כדי שתוכל לצאת ללא הפסד הוא אחת התוכניות הגרועות ביותר.**

הסיבה הגרועה ביותר למכור פוזיציה מפסידה היא בגלל רגשות או לחץ, לסוחר צריכה תמיד להיות סיבה רציונלית וכמותית לצאת ממסחר מפסיד. אם עצירת ההפסדים הדוקה מדי, אתה עלול להיעצר וכל מסחר יהפוך בקלות להפסד קטן. אתה צריך לתת למסחר מספיק מקום להתפתח.

צא תמיד מהפוזיציה כאשר אחוז ההפסד המרבי המותר של עיר הבירה שלך במסחר מופסד. הגדרת אחוז ההפסד המרבי המותר שלך ב -1% עד 2% מסך עיר הבירה שלך במסחר בהתבסס על עצירת ההפסדים וגודל הפוזיציה תסייע בהפחתת הסיכון לפיצוץ חשבון ותשמור על נסיגות נמוכות.**

אמנות הבסיס של מכירת מסחר מפסיד היא לדעת את ההבדל בין תנודתיות רגילה לשינוי מחיר שמשנה כיוון.

תחילת תפנית במחיר הנפט

� 1. נקודת המוצא – מחזוריות

• לפי הכרטיס ההיסטורי A/B/C:

◦ 2026 = שנת B → שיא מחירים.

◦ מיד אחריה מגיעה קריסה (כמו 2007→2008, 1999→2000).

•

• כלומר: 2025–2026 = שיא מחירים עולמי → ואז תיקון עמוק.

🕰️ 2. תורת הרבעים

• השוק תמיד נע ב־4 שלבים: איסוף → מניפולציה → הפצה → תיקון.

• המלחמה איראן–ישראל האחרונה הייתה ב־רבע מניפולציה → לכן נגמרה מהר, הנפט חזר למטה.

• עכשיו אנחנו ב־רבע הפצה: מניות, זהב, ביטקוין בשיאים.

• ברבע הפצה, טריגר גדול (מלחמה/משבר) מפיל את השווקים ומייצר תנועה חדה.

🌍 3. תמונת המצב הגאו־פוליטית

• רוסיה–אוקראינה: תקיפות רחפנים על בתי זיקוק, חדירה לפולין, תרגילים עם בלארוס. → פוטנציאל התרחבות ל־NATO.

• המזרח התיכון: ישראל תקפה בדוחא → ערעור היציבות במפרץ, קולות על “נאט”ו ערבי”, מצרים מגבירה כוחות בסיני.

• סין–ארה״ב: סין מובילה פורום ביטחוני, חיזוק מחנות.

👉 התמונה: העולם מתבשל להסלמה גדולה, בדיוק כמו שלפני משברים בעבר (1973, 1990, 2022).

🛢️ 4. ניתוח הנפט

• עכשיו: נפט סביב 65–70 דולר, אחרי ירידה חדה (שלב איסוף).

• במידה ויש טריגר מלחמתי:

◦ פגיעה בתפוקה במפרץ/איראן/רוסיה = הלם היצע.

◦ ביקוש אולי חלש (מיתון), אבל חוסר בהיצע גובר עליו.

◦ ההיסטוריה:

▪ 1973 – פי 4 במחיר.

▪ 1990 – קפיצה ~100%.

▪ 2022 – מעל 130 דולר.

◦

◦ לכן: מחיר יעד ≈ 130–180 דולר לחבית.

◦ 130$ זה הבייסליין → “כפול” מהיום, תוצאה של שילוב הלם היצע + פאניקה בשווקים.

•

• במידה ואין מלחמה (מיתון שקט):

◦ ירידה בביקוש, אין הלם היצע.

◦ יעד: 50–60 דולר לחבית.

•

📈 5. השוואה לשווקים אחרים

• מניות (S&P, Nasdaq) – בשיאים (הפצה), צפוי תיקון חמור.

• ביטקוין – גם בשיא (115K), כמו 2021, רגיש לירידה.

• זהב – הפצה (3700$), מראה שהשוק “מריח” משבר.

• אג״ח – מתחילות להחזיר למטה (סימן להורדת ריבית קרובה).

• דולר – נחלש, סימן ליציאה מה“יקר”.

🎯 מסקנה כוללת

• אנחנו ב־2025–2026 בשיא מחירים (רבע הפצה).

• הטריגר צפוי להיות מלחמה/הסלמה ביטחונית עולמית.

• בתרחיש זה:

◦ מניות, קריפטו = התרסקות.

◦ נפט = פיצוץ כלפי מעלה → יעד 130$ לפחות.

◦ זהב = חיזוק זמני, אך גם יתקן בהמשך.

◦ אג”ח = ירידת תשואות (עליות במחירים).

•

👉 הסיבה ל־130$:

כי זהו המחיר המשוקלל שבו הלם היצע (מלחמה במפרץ/איראן/רוסיה) דוחף את הנפט פי 2 מהמחיר הנוכחי, בדיוק כפי שההיסטוריה הראתה בכל אירוע הפצה ביטחוני גדול

זהב - משהו מתבשל? לאחרונה ראינו מימוש מהשיאים בנכסים ספקולטיביים כמו ביטקוין ואתריום, ובמקביל לראשונה לאחר תקופה הזהב פורץ התכנסות מעלה כשאישור למהלך יהיה בפריצת השיא.

מה השוק חוזה פה כשהוא מעלה מתכת כמו זהב?

השאלות שאין לי עליהן תשובות שעולות לי לראש:

האם האינפלציה מתעוררת מחדש?

האם יש מתיחות גיאופוליטית חדשה מעבר לפינה?

מי הקונה בזהב האם זאת שוב סין?

בכל אופן לא לכל השאלות יש תשובות ובשלב זה הייתי שם את זה כתמרור אזהרה שצריך להיות מודע אליו ולא טריגר לחיסול תיקים, כעת אחפש טריגרים ליציאה בשאר הנכסים (לא נשארו לי יותר מידי שמחזיק לונג).

אז בקצרה מה יש לנו בזהב?

פריצת קו מגמה יורד.

פריצת השיא (באדום) והתבססות מעליו עשויה לסמל מהלך עולה נוסף בנכס.

דיסקליימר: המידע המוצג כאן נועד לצורכי ידע כללי בלבד ואינו מהווה ייעוץ השקעות, שיווק השקעות או המלצה כלשהי לקנייה, החזקה או מכירה של ניירות ערך או נכסים פיננסיים אחרים. כל החלטת השקעה הינה באחריותו הבלעדית של הקורא, וכדאי להיוועץ ביועץ השקעות מוסמך לפני קבלת החלטות פיננסיות.

עסקה זריזה על הזהב!זה כבר זמן רב שהזהב במומטום חיובי וכל תיקון הוא לצורך עלייה בלבד.

אנחנו עוקבים כבר מספר שבועות אחרי הדשדוש באזורי שיא כל הזמנים וכעת ננצל את הפריצה לכניסה לעסקה.

אזור התנגדות סביב ה-3,445$ שנבדק כבר מספר פעמים,

מנגד ניתן לראות איך פעם אחר פעם השפלים עולים למחיר גבוה יותר.

כניסה: 3,446$

סטופ: 3,400$

אינני יועץ השקעות וזו למטרת לימוד בלבד.

XAUUSD – התמוטטות טריז דובי?

ניתוח 🕐 גרף 1H | אוגוסט 6, 2025

📉 ניתוח טכני

הזהב יצר טריז עולה, בדרך כלל תבנית דובית. המחיר דחה לאחרונה את אזור ה-3,390 דולר (השיא של אתמול) ומתחיל להיחלש.

התנגדויות

3,390 דולר (שיא קודם) ואזור היצע חזק ב-3,395-3,398 דולר

תמיכות

$3,365 ו-$3,345 (50 EMA ב-H4)

📈 ממוצעים

EMA נשאר מעל EMA9 ו-EMA50 הן ב-H1 והן ב-H4, אך ה-EMA הללו משתטחים או מתחילים להטות כלפי מטה - מה שמאותת על אובדן מומנטום.

📊 מחווני מומנטום

RSI: אזור ניטרלי (ללא לחץ קניית יתר/מכירת יתר)

MACD: היחלשות המומנטום עם הצלבה דובית אפשרית בקרוב

📐 גלי אליוט + תחזית

פיבונאצ'י פעולת המחיר הנוכחית עשויה ליצור גל 4 מתקן, עם דחיפה מינורית פוטנציאלית לעבר 3,395-3,398 דולר כגל 5 קטום - לפני ירידה חזקה יותר.

⚙️ הגדרת מסחר (רעיון לטווח קצר)

🔻 כניסת מכירה: עכשיו או בסביבות 3,390

🛑 עצירת הפסד: מעל 3,402

🎯 לקיחת רווח: יעד ראשון 3,360 (שמרני) יעד שני 3,345 (EMA50)

🏛️ ניתוח פונדמנטלי

דולר חזק: ההתאוששות האחרונה בדולר האמריקאי מכבידה על הזהב.

ציפיות להורדת ריבית: השווקים מתמחרים הסתברות של 87% להורדת ריבית של הפד בספטמבר, בעקבות נתוני תעסוקה חלשים והתמתנות הסנטימנט. זה בדרך כלל תומך בזהב, אך התגובה לטווח הקצר נשארת מונעת טכנית.

📌 מסקנה

הזהב מראה סימני תשישות ליד אזור התנגדות מרכזי בתוך תבנית טריז דובית. התמוטטות עלולה לעורר תיקון לטווח קצר לעבר 3,360 דולר או אפילו 3,345 דולר.

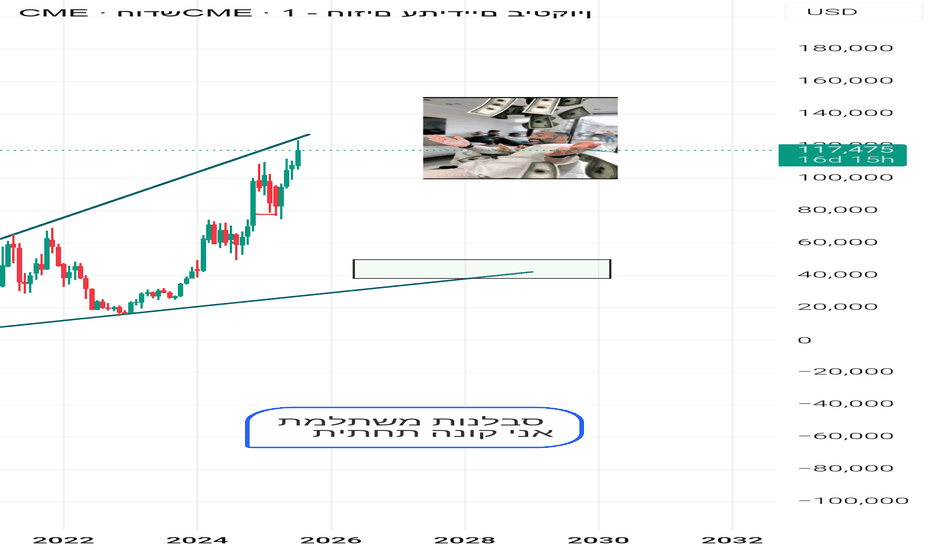

ביטקוין (BTC) ב-CME, הנה ניתוח טכני:

מגמה:

הגרף מראה בבירור מגמת עלייה עבור חוזי הביטקוין (BTC) ב-CME. המחיר נע באופן כללי כלפי מעלה, ויוצר שיאים גבוהים יותר ושפלים גבוהים יותר. שרטטתי שני קווי מגמה המרמזים על תעלה עולה או טריז עולה.

קו מגמה תחתון: קו זה מחבר מספר שפלים משמעותיים, ומצביע על תמיכה.

קו מגמה עליון: קו זה מחבר מספר שיאים משמעותיים, ומצביע על התנגדות.

המחיר מקפץ בין שני הקווים הללו, מה שמאשר את התעלה.

"תחתית" וניתוח טכני:

בהקשר לגרף:

זיהוי "תחתית": במגמת עלייה, "תחתית" תתייחס בדרך כלל לנקודת שפל זמנית בתוך התעלה, לעיתים קרובות ליד קו המגמה התחתון, שבה צפוי לחץ קנייה לעלות. בהסתכלות על הגרף, "תחתיות" או רמות תמיכה קודמות היו סביב קו המגמה התחתון.

רמות תמיכה: קו המגמה התחתון משמש כרמת תמיכה דינמית.

אוסילטורים: אינדיקטורים כמו מדד החוזק היחסי (RSI) או האוסילטור הסטוכסטי עשויים להראות תנאי מכירת יתר, מה שמרמז על התאוששות פוטנציאלית.

המצב הנוכחי (לפי הגרף):

המחיר נמצא כרגע ליד קו המגמה העליון של התעלה. זהו לעיתים קרובות אזור התנגדות שבו עלולה להתרחש לקיחת רווחים מסוימת, או שהמחיר עשוי להתבסס לפני ניסיון פריצה.

תרחישים אפשריים המבוססים על ניתוח טכני:

המשך מגמת העלייה בתוך התעלה: התרחיש הסביר ביותר, בהתחשב במגמת העלייה המבוססת, הוא שהמחיר ימשיך לנוע בתנודתיות בתוך תעלה זו. "תחתית" פוטנציאלית תיווצר אם המחיר יחזור לאחור לכיוון קו המגמה התחתון.

פריצה מעל קו המגמה העליון: אם המחיר יפרוץ באופן משכנע מעל קו המגמה העליון עם נפח חזק, זה יכול לסמן האצה של מגמת העלייה ואולי להוביל ליעדי מחיר גבוהים יותר.

שבירה מתחת לקו המגמה התחתון: אם המחיר ירד מתחת לקו המגמה התחתון עם נפח משמעותי, זה יצביע על שינוי פוטנציאלי במגמה, ואולי יוביל לתיקון עמוק יותר או היפוך של מגמת העלייה.

לסיכום, צופה במגמת עלייה ברורה בחוזים עתידיים על ביטקוין, הפועלת בתוך תעלה עולה. האמירה "אני קונה תחתית" מרמזת על אסטרטגיה של חיפוש נקודות כניסה ברמות תמיכה, ככל הנראה ליד קו המגמה התחתון של תעלה זו.

מדוע מיץ התפוזים שלכם יקר יותר?מחירי מיץ התפוזים מזנקים, ומשפיעים על צרכנים ועל הכלכלה הכללית. עלייה זו נובעת משילוב מורכב של סוגיות גיאופוליטיות, לחצים כלכליים ואתגרים סביבתיים משמעותיים. הבנת הגורמים המגוונים הללו חושפת שוק סחורות עולמי בלתי יציב. משקיעים וצרכנים כאחד צריכים להכיר בגורמים המשפיעים כיום על מוצרים יומיומיים כמו מיץ תפוזים.

שינויים גיאופוליטיים תורמים באופן משמעותי לעליית המחירים. ארצות הברית הודיעה לאחרונה על הטלת מכס של 50% על כל היבוא מברזיל, החל מה-1 באוגוסט 2025. צעד זה נובע מעמדתה של ברזיל בנוגע להעמדתו לדין של ז'איר בולסונארו ומהתקרבותה ההולכת וגוברת לברית BRICS. ברזיל שולטת באספקת מיץ התפוזים העולמית, ומספקת למעלה מ-80% מנתח השוק העולמי ו-81% מייבוא ארצות הברית בין אוקטובר 2023 לינואר 2024. המכס החדש מעלה ישירות את עלויות היבוא ויוצר סיכון למחסור באספקה.

מעבר למכסים, שילוב של גורמים כלכליים ותנאי מזג אוויר קשים מחריף את הלחץ על המחירים. עלויות יבוא גבוהות יותר תורמות לאינפלציה, ועשויות להוביל את הבנקים המרכזיים לשמור על מדיניות מוניטרית מחמירה. הסביבה האינפלציונית הרחבה פוגעת בכוח הקנייה של הצרכנים. במקביל, ייצור התפוזים נתון לאיומים חמורים. מחלת ההדרים (גרינינג) פגעה קשות במטעים בפלורידה ובברזיל. אירועי מזג אוויר קיצוניים, כמו הוריקנים ובצורות, מקטינים עוד יותר את התפוקה העולמית. אתגרים סביבתיים אלה, בשילוב עם מכסים גיאופוליטיים, יוצרים מגמה שורית חזקה לעתיד מיץ התפוזים, ומצביעים על עליות מחירים נוספות בטווח הקצר.

NQ - השוק מאוד חזק,אך תיקונים לפנינומדד הנסד"ק 100 נמצא במגמת עלייה ארוכת טווח, עם שיאים חדשים שנשברו לאחרונה, בעיקר הודות לביצועים חזקים של מניות טכנולוגיה. ברמה הטכנית, המדד נע בתוך תעלה עולה, כשהתמיכה המרכזית היא סביב 19,200–19,800 נקודות. אינדיקטורים כמו RSI וממוצעים נעים מצביעים על מומנטום חיובי, אך גם על אפשרות לתיקון קל בטווח הקצר. כל עוד המדד מעל ממוצע נע 200, התמונה השורית נשארת בעינה. סוחרים לטווח קצר צריכים להיזהר מהתנודתיות, אך עבור משקיעים ארוכי טווח – ירידות מתונות עשויות להוות הזדמנות קנייה.

היה גם נר פנימי יומי+שבועי שלילי,אינדקציה חזקה מאוד לתיקונים,זה לא שינוי מגמה אלא משהו בריא להמשך עליות!