הכנה לשנת 2026הכנה לשנת 2026

5 דקות של קריאה = לשנה שלמה

תסמנו לי למטה האם היה משתלם יודע שהפוסט ארוך מהרגיל . 🙂

חוק 1. אין להיכנס לעסקה לפני שניתחתי שני דוחות אחורה לפחות.

חוק 2. אין להיכנס לעסקה במהלך השבוע במידה ולא הייתה במיקוד השבועי

(מקרים בודדים יכולים להיות במהלך השנה).

חוק 3. סיכון בעסקה תמיד יהיה אותו סיכון קבוע לכל השנה.

חוק 4. נקודות מימוש כבר מוכנות מתחילת העסקה.

אז ככה, נעשה קצת סדר.

עונת הדוחות סוף שנה מתחילה בסוף ינואר ונגמרת באמצע–סוף אפריל.

בנוסף, אין נתונים משמעותיים לשוק עד העונה , ככה שאני קודם כול מוכן לחודש קדימה – שלא יהיה יותר מדי תנועות, וגם אם יהיו עליות, ירידות או דשדוש, (כמו שאוהד פירט בפוסט שעלה אתמול. מוזמנים ללכת לקרוא, פוסט שנותן הרבה הבנה וסדר.)

השאלה הגדולה שאני שואל את עצמי בתקופה האחרונה:

מה הכסף הגדול עושה? מה הוא מכין? ולמה הוא מתכונן?

אז קודם כול, אני חושב שאם הייתי מנהל קרן גדולה, לא הייתי ממהר להתחיל לבנות עסקאות.

מסיבה פשוטה: השוק עלה בצורה יפה

(מוזמנים לראות את הפוסט של הסגירה השנתית, דיברתי שם על כל הנושא).

עכשיו אני יותר מחכה לדוחות השנתיים, לראות האם הסנטימנט של החברות הגדולות חיובי או שלילי, ומה יציגו הדוחות של הגדולות בעיקר.

מצד נתוני המאקרו

ריבית – השוק נכנס ל־2026 עם ריבית 3.75%, שזה מדהים.

מזכיר: 2025 ו־2024 השוק ידע לעלות בצורה מדהימה עם ריבית 5.5%.

הקצב יורד בצורה שלא משתמעת לשני פנים.

עוד דבר חשוב: טראמפ רוצה שהריבית תרד עוד – חשוב לנו,

וג׳רום פאוול אמר שתהיה עוד הורדה השנה.

בסוף 2024 נאמר שיהיו שלוש הורדות ריבית,

ובפועל קרה אחד לאחד – מחודש 9 ועד 12 הריבית ירדה ב־0.75%.

אז כבר מהצד הזה הנתונים טובים.

מצד האבטלה – יש מה לעיין, עוד קשה להחליט.

מצד האינפלציה – ירדה בצורה יפה על הצפי של המשקיעים,

אבל מצד שני נתון התמ״ג שהיה לאחר מכן היה מדהים ומראה עד כמה הכלכלה חזקה.

האינפלציה הנגזרת מהתמ״ג חזרה ל־3.7%, ככה שהירידה בנתון לפני בוטלה מבחינתי גם פה יש נקודה שצריך לעקוב ולא להחליט ישר .

כשאני מסתכל בצורה אופקית, אני רואה נתונים טובים ונתונים קצת פושרים, שעוד קשה להחליט לאן.

אפשר גם לראות את השוק – אין התלהבות כמו שהייתה בכל התקופה.

כשאני מבין שזה המצב, אין לי סיבה לתקוף את השוק.

אני יורד מהילוך 6 להילוך 1, וזה לא בושה – גם מזומן זה פוזיציה.

שנת 2026 הולכת להיות סופר מאתגרת, אני אומר את זה בפה מלא.

מי שידע להיות סבלן ולא להיכנס עם השוק ראש בראש, הוא יעשה תשואה מדהימה השנה.

אני אישית אשמח לראות שחרור סחורה מצד הכסף החכם בתחילת השנה.

גם אם זה ייקח שלושה חודשים קדימה – אין לי בעיה בכלל.

תיקון פחות או יותר 15%–20% במדדים.

אני מסתכל על הרבה מאוד חברות, וצריך לומר – לא נראה טוב.

חברות שאין להן היום מוצר פעיל מול חברות שכן יש להן מוצר עובד, לא נראות טוב בגרפים השבועיים.

קוונטום, לדוגמה, לא נראה טוב, ויש עוד הרבה.

במידה וכסף יצא מהשוק, הוא יוצא קודם כול מכל החברות הללו, ולאחר מכן נראה כסף יוצא מהחברות שכן יש להן מוצר.

תחשבו על זה:

יציאה של כסף או אפילו מלכודת עלייה כלשהי במדדים בתחילת שנה.

בשבוע וחצי–שבועיים הראשונים לפני הדוחות – אני מדגיש – כל הסוחרים התמימים ירוצו לקנות,

אבל דווקא שם תהיה מפולת בגיבוי של עונת הדוחות.

נקודה חיובית

במידה ונראה את השוק מדשדש או קצת מתממש לפני עונת הדוחות,

והדוחות יהיו סופר טובים –

אז כן, יכול להיות שהשוק ימשיך לעוד גל של עליות.

חברים מבקש מכם בכל לשון של בקשה:

– קחו את האיפוק צעד אחד קדימה.

לא לחפש גרידיות או פספוסים של עסקאות, להיות צמוד לתוכנית עבודה.

מה שהיה ב־2025 מת.

לא מעניין אף אחד.

מה שיקרה ב־2026 – זה מה שמעניין.

ויש לנו את כל הכלים להצליח.

נקודה אחרונה – מחילה שלקחתי מזמנכם:

הסמל של וול סטריט זה השור הוא יודע להמתין יודע לחכות אבל ברגע שהוא רוצה לצוד הוא רץ וצד .

אנחנו לא נביאים, אנחנו גם לא יוצאים בהצהרות.

אנחנו נצמדים לכסף הגדול, לכסף החכם.

מה שהוא עושה – אני אחפש להבין את דרך הפעולה שלו,

וברגע שכל הפאזל מתחבר – אני לוחץ.

אוהב,

דן הקטן 💚

Welcome 2026

רעיונות מהקהילה

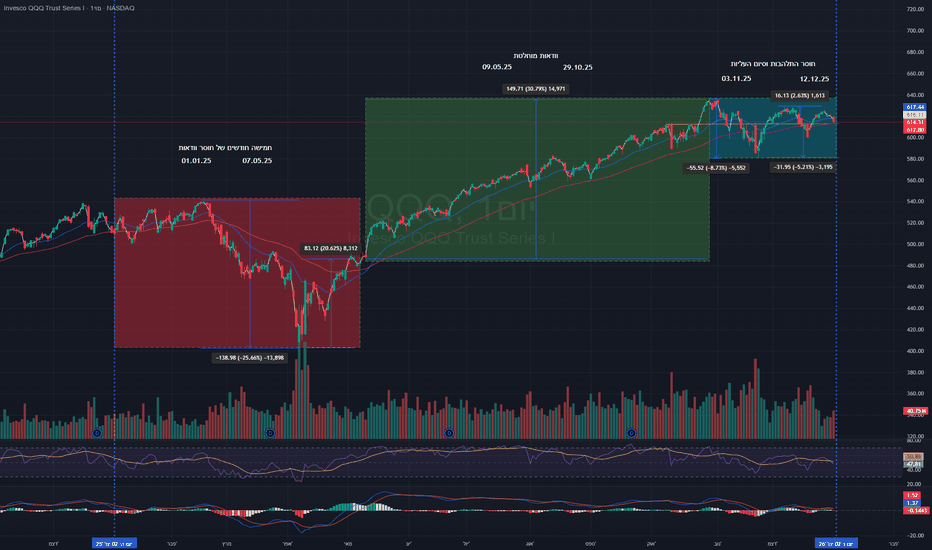

QQQחובה לכל סוחר/ת – לקרוא עם התמונה המצורפת

⬇️אזור אדום (חוסר ודאות | ירידות)

הנשיא טראמפ נבחר בסוף 2024.

בתחילת 2025 השוק מתחיל לרדת בעקבות שמועות חזקות על מלחמת סחר.

הנאסד״ק יורד כ־22%, ואפילו היה רגע של כ־25% ירידה.

כל התקופה הזו מאופיינת בחוסר ודאות מוחלט: שמועות, פחד, חוסר יציבות, והכסף פשוט בורח מהשוק.

מהשמועות ועד 09/04 (עצירה של 90 ימים) – מדובר ביותר מ־4 חודשים, כ־33% מהשנה, שבהם השוק פשוט לא מקום לסוחר אקטיבי.

⬆️ אזור ירוק (ודאות | כסף חכם עובד)

השוק מחכה בקוצר רוח להסכם סחר בין ארה״ב לסין.

ההסכם מגיע בסופ״ש – והשוק נפתח בגאפ אפ של כ־4%.

מכאן מתחילה אופוריה אגרסיבית:

מניות עולות 100% ו־200%, נכסים משתוללים, והכסף החכם לא סופר שיאים קודמים – פשוט פורץ קדימה.

בין 07/05/2025 ל־29/10/2025, פחות מ־3 חודשים של ודאות מוחלטת, השוק מייצר כ־30.79% תשואה.

זה הלב של השנה. כאן נמצא הכסף.

➡️ אזור כחול (דשדוש | שחיקת סוחרים)

מסוף אוקטובר ועד סוף דצמבר השוק הולך הצידה.

תנועת פינג־פונג מתישה, בלי כיוון ברור.

הרבה סוחרים קטנים שעשו רווחים יפים בתקופה הירוקה – מחזירים את הכסף לשוק.

זו תקופה קלאסית של שחיקה מנטלית ושחיקה כספית.

השורה התחתונה

תנועת כסף לא נמצאת בכל השנה באור הירוק שאנחנו אוהבים.

לא צריך להיות כל הזמן בשוק.

מספיקים 2–3 חודשים איכותיים כדי לעשות שנה.

בשאר הזמן – פחות אקטיבי, יותר פאסיבי, והרבה סבלנות.

מבט ל־2026

זו הולכת להיות שנה של איפוק.

מי שלא יכין את המנטליות – ישלם.

מי שידע לחכות – ירוויח.

אפשר לסכם את 2025 כשנה מדהימה:

שנה של למידה עמוקה על כסף, על תזמון, ועל איך הסוחרים הגדולים באמת מזיזים שווקים.

יש עוד דרך ארוכה לפנינו.

הפוסט הבא: ההכנה שלי לשנה הקרובה – בקרוב מאוד.

אוהב בארגזים,

דן הקטן 💚

After a month of calm, I spotted an opportunityלא סתם "הזדמנות" מהסוג שמגיע עם ישיבה על התחת וחרדה מתמשכת אם הנכס יעלה ומה הדוחות יגידו על עתידו,

אלא הזדמנות שנולדה מתוך זיהוי פוטנציאל מומנטום אמיתי שעשוי להתפתח.

הסוחר צריך להיות טורף – לא רודף

הרעיון במסחר הוא לא לרדוף אחרי התנועה,

אלא לחכות כמו נמר שצד את הטרף וממתין לנקודה שבה הוא הכי חלש.

זו המהות של תזמון.

האיתריום בתקופה מסוכנת

במהלך החודש האחרון איתריום נע ממקצה לקצה בצורה שמגלמת סיכון גבוה מאוד.

זו תקופה שבה "לקנות באיזור תמיכה ולשכוח" הוכח כמלכודת תיירים קלאסית:

הנזילות בתיק נעלמת, והעיניים מתחילות לגרד בזמן שאתה צופה בתיק יורד.

לכן החלטתי להמשיך בחיי, להמתין בסבלנות — ולחכות לזמן הנכון.

זה לא מזל – זה זיהוי מומנטום

בדומה לגולש שמזהה גל וצולל פנימה לצינור,

גם אתה כסוחר לא אמור לצפות להישאר על הגל לנצח.

הייתי יכול לתת פקודה מתוך אמונה שהמטבע יגיע ל־$3500 ואפילו ל־$4000,

אבל אני לא חי על אשליות.

ברגע שנכנסתי לעסקה ב־8.12 לאחר זיהוי חולשת מוכרים,

המתנתי בסבלנות כדי להבין אם המומנטום איתי — או לא.

החוכמה היא לא רק להיות צודק

אחרי זיהוי נכון ופריצה של המטבע, מגיע הרגע להגיד לעצמך:

"תצא מהעסקה – נגמר המומנטום."

זו הבנה שמגיעה רק אחרי הרבה בדיעבד של סוחר שהלך עם האגו שלו,

עד שגילה שהניתוח והסיפור שסיפר לעצמו לא פחות חשובים מהגרף עצמו.

אובייקטיביות היא לא בפרשנות — היא בדרך שאתה מנהל את העסקה מההתחלה ועד הסוף.

לדעת להגיד: 'פה אני כבר לא צודק' — זאת התכונה הכי בריאה של סוחר

ברגע שאתה מסוגל להגיד "אני כבר לא צודק",

שני דברים משתנים:

ניהול הסיכונים שלך בעסקאות מפסידות נהיה איכותי וחד.

מימוש הרווחים נהיה מדויק יותר, בלי חרטות ובלי אחיזה במחשבות שווא.

בסוף, מסחר הוא לא היכולת לזהות את הכיוון —

אלא היכולת לדעת מתי להתנתק מהאגו ולפעול נקי.

QQQחברים יקרים ואהובים ערב טוב

השוק מתקן כבר כמה ימים,

ואני רוצה לחלוק איתכם את ההסתכלות שלי. מוזמנים להגיב את הזווית שלכם בנושא

משקיע נכנס לתיק ההשקעות ורואה אדום, אומר: “טוב, אני אוסף”.

והשוק מתקן עוד קצת – ועוד אוסף. וכך כמה פעמים, עד שמגיע לאיזור מחיר שכבר אין כוח קנייה, אין כסף.

והוא ממתין עד שיעלה חזרה – ושם נכנסת הפסיכולוגיה של השוק ואומרת:

בוא נמכור חלק, נחכה… או נשאיר עד שיעלה…

ואני שואל את עצמי – האם זו הדרך?

כל מה שאני אומר זה רק מהניסיון ומהשאלות שמגיעות אליי.

אני שם לב שאנשים ממהרים כבר לקנות אחרי שלושה נרות אדומים ואומרים לעצמם

“יאללה, מצוין, סיימתי, מבחינתי השוק הולך לדהור למעלה בצורה אגרסיבית” – ובסוף לא הולך כמתוכנן

ואני פה ביחד איתכם לחדד ולהבהיר:

השוק הוא מלחמה תמידית בין מוכר לקונה.

וברגע שהקונים ניצחו את המוכרים במשך תקופה, כמה חודשים,

והתוצאה על המדד עלייה של כ־55% –מהשפל

שזה מדהים, מטורף, אין מה לומר.

מניות עשו תנועות של 200% ו־300%.

אז רגע – אם כל זה קרה, מי אמר שלא ייצא לפחות 20% מהכסף שנכנס?

מהרבה סיבות, שלא המקום לפתוח את הלינק הזה כרגע.

חישוב קצר:

אם 55% הם 100%, ואני רוצה להוציא 20%,

זה יוצא פחות או יותר 11% שהשוק צריך לתקן.

כרגע השוק מתקן כ־4.70%.מהשיא

זה אומר שיש עוד הכפלה בדרך – יכול להיות שגם לא,

אבל מחישוב פשוט – אלה המספרים.

אז אם אלה המספרים, אני צריך להסיק מסקנה ברורה וחלקה:

הנכסים שאני יושב בהם הם הרבה יותר תנודתיים,

ולכן אני צריך להכין את עצמי לתיקון יותר אגרסיבי ברמת האחוזים –

ולא אחרי 5% תיקון כל הכסף כבר בפנים.

השוק עובד בגלים.

הוא לא ברגע אחד מתקן 10%.

הוא יכול לתקן 1–2%, ואז לנסות לחזור, ושוב לרדת, ושוב לעלות –

וכך עד שהוא יגיע לתיקון העמוק שהיה צריך.

זה לא קורה באגרסיביות מוחלטת, זו מלחמה בין מוכר לקונה,

עד שמישהו מנצח, מסיים את המשימה שלו –

ושוב הקונה לוקח את המושכות.

חברים יקרים,

מה שאני בא לומר – כשניגשים לתוכנית עבודה לקנייה בנכס,

חייב גם להבין מה הסיכון:

במידה ואני מגיע למקום מסוים – עד כמה אני מוכן להפסיד?

לא יכול להיות מצב שאני מגיע לסיום קנייה

ומוצא את עצמי בשאלה מאוד גדולה:

“איך אני יוצא עכשיו? המחיר שלי גבוה מאוד מאיפה שהמניה נמצאת…”.

ואני מבין שיש עוד אפשרות של תיקון בדרך,

להכפלת כמות התיקון הקודם 🤔😉

חברים, תכינו תוכניות עבודה ברזל.

תשקיעו בתאוריה הכי הרבה זמן –

כמה שפחות גרפים וכמה שפחות להקשיב לאנשים.

כל מה שאתם שומעים –

תעשו חישוב מסודר על מחשבון:

כמה אני מפסיד פה, כמה אני מרוויח, וכן הלאה.

איפה המימוש, איפה אני קונה עוד, כמה אני מוכן לסכן.

זה יעשה לכם הרבה סדר ודרך עצמאית בעולם הזה,

וזה מה שיבדיל אתכם מכל סוחר באשר הוא בעולם.

כל הנאמר אינו המלצה לביצוע פעולה אלה תוכן לימודי

מהי פער Bitcoin CME? איך להשתמש במדד פער BTCמהי פער Bitcoin CME? איך להשתמש במדד פער BTC

"הפער" בשוק החוזים העתידיים של CME (בורסת סחר שיקגו) מספק הצצה לתנועות של משקיעים מוסדיים והוא אחד המדדים המרכזיים שרבים מהסוחרים המקצועיים עוקבים אחריהם בקפדנות.

1️⃣ מהו פער Bitcoin CME?

CME היא אחד הנתיבים העיקריים עבור משקיעים מוסדיים לגשת לביטקוין.

עם זאת, שוק החוזים העתידיים של ביטקוין ב-CME נסגר בסופי שבוע (מיום שישי אחר הצהריים עד יום ראשון אחר הצהריים, שעון שיקגו, ארה"ב). בנוסף, קיימת הפסקת מסחר של שעה לאחר סגירת השוק בימי חול.

לעומת זאת, בורסות ספוט כמו Binance ו-OKX פועלות 24 שעות ביממה.

ההבדל הזה יוצר את ה-"פער". במיוחד בסופי שבוע, כשההפסקה ארוכה יותר, הפערים נוטים להיות גדולים יותר.

פער ירידות (Bearish Gap): מופיע כאשר מחיר הפתיחה לאחר סגירת CME נמוך ממחיר הסגירה. משמעות הדבר היא שמחיר הביטקוין ירד בשוק הספוט בשעות הפסקת המסחר.

פער עליות (Bullish Gap): מופיע כאשר מחיר הפתיחה לאחר סגירת CME גבוה ממחיר הסגירה. משמעות הדבר היא שמחיר הביטקוין עלה משמעותית בשוק הספוט בשעות הפסקת המסחר.

שינוי פסיכולוגי פתאומי: משמעות הדבר היא שהסנטימנט של המשקיעים נטה באופן חד לצד אחד במהלך הסופ"ש.

בלוקים של הזמנות לא ממומשות (Unfilled Order Blocks): אזור הפער נתפס כאזור שבו עשויות להיות הזמנות קנייה/מכירה פוטנציאליות שלא התממשו.

תופעת מילוי הפער (Gap Fill Phenomenon): סוחרים רבים מאמינים באמרה "פערים מתמלאים" ומשתמשים בכך כאסטרטגיית מסחר. זה מצביע על נטיית המחיר לנוע בכיוון ההפוך לפער, בניסיון לכסות את אזור הפער. עם זאת, תופעה זו אינה "חובה", והאם הפער יימלא מיד או הרבה אחר כך חייבים להעריך באמצעות ניתוחים שונים.

2️⃣ זיהוי קל של פערי CME

מדד

Bitcoin CME gaps multi-timeframe auto finder מייעל את ניתוח נרות CME ומציג אותם באופן אינטואיטיבי על הגרף.

⚡תכונות השימוש במדד

זיהוי פערים במגוון מסגרות זמן: 5 דקות, 15 דקות, 30 דקות, שעה אחת, 4 שעות ואפילו 1 יום! המדד מזהה ומציג במקביל פערי CME במגוון מסגרות זמן. בין אם אתה סוחר קצר טווח או משקיע ארוך טווח, ניתן לבדוק פערים לפי סגנון המסחר שלך.

תצוגת תיבות ותיוגים אוטומטית: אזורי הפער שזוהו מצוירים כמלבנים על הגרף. פערי עליות מוצגים בגווני ירוק, ופערי ירידות בגווני אדום, כדי להקל על זיהוי מהיר. גודל כל פער (%) מוצג כתיוג מעל המלבן המתאים.

פונקציית הדגשה: פערים גדולים מעל סף מוגדר (למשל 0.5%) מודגשים בצבע בולט. "פערים גדולים" עשויים להשפיע יותר על השוק ולכן חשוב לשים לב אליהם.

סנכרון מחירים עם הגרף: מחירי גרפים ספוט מבורסות אחרות עשויים להיות שונים ממחירי חוזי CME. המדד מתאים את מחיר תיבות הפער לרמת המחיר של הגרף שבו אתה צופה כעת באמצעות מצב "Chart_price". שימוש במצב זה מאפשר להבין אינטואיטיבית את רמת המחיר של הפער על גרף ספוט ולבצע תכנון מסחר ישירות על גרף בורסה אחרת.

התראות בזמן אמת: ניתן לקבל התראות בזמן אמת כאשר פער CME חדש מתגלה. ניתן גם להגדיר התראות עבור פערים במסגרת זמן מסוימת בלבד. זה מאוד שימושי כאשר אי אפשר לצפות בגרף באופן רציף בסופי שבוע או בשעות מסוימות בימי חול.

3️⃣ אסטרטגיות מסחר

💡אסטרטגיית מילוי פער:

כאשר מופיע פער עליות (Bullish Gap): אם המחיר עובר מעל הפער אך חוזר פנימה לנסות למלאו, ניתן לשקול כניסה למיקום לונג (Long) בתחתית הפער, או מיקום שורט (Short) אם המחיר לא מצליח להחזיר את עצמו מהחלק העליון של הפער. לחלופין, ניתן לשקול אסטרטגיית שורט באזור התנגדות לפני שמילוי הפער מתבצע.

כאשר מופיע פער ירידות (Bearish Gap): אם המחיר עובר מתחת לפער אך חוזר פנימה לנסות למלאו, ניתן לשקול כניסה למיקום שורט (Short) בחלק העליון של הפער, או מיקום לונג (Long) אם המחיר לא מצליח לרדת מתחתית הפער. לחלופין, ניתן לשקול אסטרטגיית לונג באזור תמיכה נמוך לפני מילוי הפער.

💡שימוש כאזורי תמיכה/התנגדות:

אזורים ישנים של פערי CME יכולים לשמש כקווי תמיכה או התנגדות חזקים כאשר המחיר נבדק מחדש בעתיד.

התבונן האם המחיר נתקל בהתנגדות ויורד כאשר מגיע לחלק העליון של פער ירידות, או מוצא תמיכה ועולה כאשר מגיע לתחתית פער עליות. פערים החופפים במסגרות זמן מרובות מחזיקים משמעות חזקה יותר.

💡אישור מגמה ואיתותי הפיכה:

אם מופיע פער ירידות חזק ולא ממולא מייד, אך המחיר ממשיך לרדת, זה עשוי להעיד על תחילת מגמת ירידה חזקה או המשכה.

אם מופיע פער עליות חזק ולא ממולא מייד, אך המחיר ממשיך לעלות, זה עשוי להעיד על תחילת מגמת עלייה חזקה או המשכה.

ניתן להשתמש בתנועת המחיר לאחר הופעת הפער כדי להעריך מומנטום שוק וליישם אסטרטגיות מעקב אחר מגמה או הפיכת מגמה.

לדוגמה, אם פער ירידות מתמלא במהירות תוך מספר ימים והמחיר חוצה את החלק העליון של הפער, ניתן לפרש זאת כסימן מוקדם לסיום שוק הדובי.

💡ניתוח במגוון מסגרות זמן:

בעת חיפוש רמות מפתח של תמיכה/התנגדות, בדוק לא רק פערים במסגרת הזמן הנוכחית אלא גם פערים ממסגרות זמן גבוהות יותר (למשל, 4 שעות או יומי בגרף של שעה).

פערים ממסגרות זמן גדולות יותר הם אזורים בעלי עניין חזק יותר בשוק. בעת קבלת החלטות מסחר במסגרת זמן קטנה יותר, קח בחשבון את מיקום הפערים החשובים ממסגרות זמן גבוהות לניהול סיכון או קביעת יעדי כניסה/יציאה.

פערים קצרי טווח (5m, 15m): רובם בתוך 1% וניתנים לשימוש בתנודתיות קצרה, מסחר במינוף גבוה או מסחר יומי. מתאימים לכניסה/יציאה מהירה, תוך זהירות מפני תנודות פתאומיות. לרוב ממולאים לפני סגירת נר 4 שעות לאחר פתיחת השוק.

פערים בינוניים (1h, 4h): ניתן להשתמש בהם כקווי ייחוס למסחר סווינג או פוזיציות. הם יכולים להפוך לאזורי תמיכה/התנגדות משמעותיים בהתאם לתנועת המחיר לאחר הופעת הפער.

פערים ארוכי טווח (1d): יכולים לשמש כנקודות מפנה מרכזיות במגמות השוק או כקווי תמיכה/התנגדות חשובים מנקודת מבט ארוכת טווח. במקרה של "פער גדול", יש לקחת בחשבון אפשרות שינוי כיוון כולל השוק. לרוב מופיעים בסופי שבוע, לעיתים מעל 3%.

פער קצר בשבוע יום חול שהתמלא לפני 4 שעות

לאחר היווצרות פער גדול של 3.54% במהלך סוף השבוע, המגמה השורית החזקה המשיכה.

4️⃣ סיכום

מדד „Bitcoin CME Gap Multi-Timeframe Auto Detector“ הוא כלי רב עוצמה המסייע לא להחמיץ נקודות תנודתיות קריטיות בשוק.

עם זאת, אין לסמוך בעיוורון על אף מדד. הפער עשוי שלא להתמלא במלואו, או שהמחיר עשוי להתפרץ מיד בכיוון ההפוך לאחר חציית הפער. במקום להסתמך אך ורק על מילוי פערים, חשוב לנתח זאת בשילוב עם מדדים אחרים כדי להגדיל את שיעור ההצלחה.

אנו מקווים שתשתמש במידע מהמדד ותשלב אותו עם שיטות הניתוח הקיימות שלך (דפוסי גרפים, מדדים עזר, ניתוח מקרו-כלכלי וכו') כדי לבנות אסטרטגיות מסחר מתוחכמות יותר.

📌אם תוכן זה היה שימושי, תמכו בנו באמצעות boost ותגובות. התמיכה הקטנה שלכם היא כוח גדול ליצירת ניתוחים ותכנים טובים יותר. במעקב, תוכלו גם לקבל התראות על פרסומים חדשים שלנו.

ניתוח שוק באמצעות תרשימי דומיננטיות ביטקוין ודומיננטיות USDTTitle : ניתוח שוק באמצעות תרשימי דומיננטיות ביטקוין ודומיננטיות USDT

מטרתנו היא לבצע ניתוח מעמיק של הקורלציות בין ארבעת המדדים המרכזיים המשמשים להבנת הדינמיקה המורכבת ותחושות המשקיעים בשוק הקריפטו — דומיננטיות ביטקוין, דומיננטיות USDT, TOTAL3 ו-Coinbase Premium — ולשתף תובנות כיצד ניתן להשתמש בהם בצורה יעילה באסטרטגיות מסחר אמיתיות.

על ידי ניתוח ארבעת המדדים הללו יחד, סוחרים יכולים לזהות את מגמת השוק הכוללת, להעריך את החיוניות של שוק האלטקוינים ולהעריך את המעורבות המוסדית, מה שמספק בסיס לפיתוח אסטרטגיות מסחר לטווח בינוני וארוך.

ראשית, הקליקו על Boost (🚀) כדי שיותר אנשים יראו את הפוסט הזה.

💡הבנת המדדים המרכזיים

דומיננטיות ביטקוין: CRYPTOCAP:BTC.D

יחס הקפיטליזציה של ביטקוין לכלל שוק הקריפטו.

מייצג את חוזק הביטקוין ביחס לאלטקוינים.

דומיננטיות USDT: CRYPTOCAP:USDT.D

יחס הקפיטליזציה של Tether (USDT) לכלל שוק הקריפטו.

מסייע בזיהוי מצב רוח סיכון/ללא סיכון בקרב משקיעים והערכת רמת הנזילות בשוק.

TOTAL3: CRYPTOCAP:TOTAL3

סך כל הקפיטליזציה של כל האלטקוינים ללא ביטקוין (BTC) ואת'ריום (ETH).

משקף ישירות את המומנטום הכולל של שוק האלטקוינים.

מדד Coinbase Premium: אינדיקטור TradingView

אינדיקטור המציג את ההפרש במחיר BTC בין Coinbase לבין בורסות מרכזיות אחרות (למשל Binance).

משמש להערכת לחץ קנייה מוסדי (פרמיה חיובית) או לחץ מכירה (פרמיה שלילית) בשוק האמריקאי.

⚙️אינטראקציה בין המדדים ואסטרטגיות מסחר

ארבעת המדדים הללו מציגים דפוסים מסוימים בתנאי שוק שונים.

באמצעות ניתוח מקיף שלהם, סוחרים יכולים לזהות הזדמנויות מסחר בטווח בינוני וארוך.

קורלציה בין מחיר BTC למדדים:

מחיר BTC מול BTC.D: קורלציה מורכבת

מחיר BTC מול USDT.D: לרוב קורלציה הפוכה (עליית USDT.D = חוסר ודאות בשוק וירידת BTC)

מחיר BTC מול TOTAL3: לרוב קורלציה חיובית (עליית BTC = עליית TOTAL3)

מחיר BTC מול Coinbase Premium: לרוב קורלציה חיובית (פרמיה חיובית מתמשכת = המשך מגמת עלייה של BTC)

✔️תרחיש 1: שלב שורי📈 (ראלי בהובלת ביטקוין)

עליית BTC.D: ההון מרוכז בביטקוין

ירידת USDT.D: תיאבון סיכון מוגבר, כניסות מזומנים גדלות

TOTAL3 נע בצורה אופקית או מעט כלפי מעלה: אלטקוינים נחלשים או לא מגיבים

Coinbase Premium עולה ונשאר חיובי: כניסת קנייה מוסדית

פרשנות:

קניית ביטקוין חזקה על ידי מוסדות מניעה את השוק, וההון עובר מ-stablecoins ל-BTC

אלטקוינים עשויים לפגר בתחילה אחרי תנועת הביטקוין

אסטרטגיה:

אם Coinbase Premium נשאר חיובי גם בזמן תיקוני BTC קטנים, מומלץ לבנות פוזיציות לונג על BTC

כאשר הפרמיה החיובית נמשכת ו-BTC חוצה רמות התנגדות עיקריות, ניתן לפרש זאת כסיגנל קנייה חזק

בשלבים המוקדמים, להתמקד בעיקר בביטקוין ולא באלטקוינים

✔️תרחיש 2: שוק שורי חזק📈 (אלטקוינים מצטרפים לראלי)

ירידת BTC.D: ההון עובר מביטקוין לאלטקוינים

ירידת USDT.D: המשך תיאבון לסיכון וזרימות קבועות

עליית TOTAL3: שיא מומנטום בשוק האלטקוינים

Coinbase Premium נשאר חיובי: כניסת נזילות מתמשכת

פרשנות:

כאשר ביטקוין מתייצב או עולה, ההון מתחיל לזרום במהירות לאלטקוינים

עליית TOTAL3 משקפת חוזק רחב בשוק האלטקוינים

אסטרטגיה:

בחרו אלטקוינים עם בסיסים חזקים ובנו פוזיציות בהדרגה

בשלב זה, קבוצות אלטקוינים גדולות וקטנות עשויות לחוות "פאמפים" סיבוביים — מעקב אחרי נרטיבים קשורים קריטי

✔️תרחיש 3: שוק דובי📉

עליית BTC.D: אלטקוינים נופלים במהירות כאשר BTC יורד

עליית USDT.D: חיזוק נטיית סיכון נמוכה והגדלת מיקומי מזומן

ירידת TOTAL3: החולשה בשוק האלטקוינים מתעצמת

ירידת Coinbase Premium ונשאר שלילי: מכירה מוסדית או עצירת קנייה

פרשנות:

לחץ השוק הגבוה מוביל משקיעים למכור נכסים מסוכנים ולעבור ל-USDT

לחץ מכירה מוסדי דוחף את Coinbase Premium לשלילי או משמר מגמת ירידה

אלטקוינים צפויים להפסד הגדול ביותר בשלב זה

אסטרטגיה:

הקטן חשיפה לקריפטו או המר פוזיציות לנכסים יציבים (USDT) לניהול סיכונים

בתיקוני טכניים, שקול להקטין פוזיציות או להיכנס לשורט בזהירות (סיכון גבוה יותר)

✔️תרחיש 4: תנועה אופקית או שלב תיקון

BTC.D נע אופקית: קונסולידציה בטווח

USDT.D נע אופקית: נטיית סיכון נמוכה ושוק נמוך

TOTAL3 נע אופקית: שוק האלטקוינים יציב או מעט חלש

Coinbase Premium יציב: תנודות בין ערכים חיוביים ושליליים

פרשנות:

השוק נכנס לשלב המתנה עם תנועה אופקית או תיקון עדין

ניטרליות Coinbase Premium משקפת אי-ודאות בנזילות המוסדית

אסטרטגיה:

עקוב אחר תגובות BTC ו-TOTAL3 ברמות תמיכה עיקריות לפני כניסה מחדש

ייתכן שכדאי להמתין עד להופעת אקולציה מוסדית ברורה או קטליזטורים חיוביים לשיפור המגמות

🎯הגדרת תרשימים ב-TradingView וטיפים שימושיים

פריסת Multi-Chart: השתמש בתכונת multi-chart ב-TradingView כדי להציג BTCUSDT, BTC.D, USDT.D ו-TOTAL3 במקביל לניתוח השוואתי. (הוסף Coinbase Premium כאינדיקטור נוסף)

טווחי זמן: לניתוח קצר טווח השתמש ב-1H, 4H או 1D; לטווח בינוני וארוך השתמש ב-1W או 1M. ביטחון גבוה יותר כאשר מספר אינדיקטורים מתיישרים באותו טווח זמן

קוים ומחסומי תמיכה/התנגדות: צייר קווי מגמה, תמיכה והתנגדות בכל תרשים אינדיקטור כדי לזהות נקודות מפנה מרכזיות. פריצות ב-USDT.D או BTC.D לרוב מציינות שינויים גדולים בשוק

אינדיקטורים משלימים: שלב RSI, MACD או אינדיקטורים טכניים אחרים כדי לזהות סטיות או אזורי קנייה/מכירה יתר עבור דיוק נוסף

⚡ערך אנליטי ושיקולים

תובנה שוק מקיפה: ניתוח כל ארבעת המדדים יחד משפר את הבנת השוק הכוללת

אינדיקטורים מובילים מול עוקבים: Coinbase Premium יכול לשמש כסימן מוביל, בעוד דומיננטיות ומדדי קפיטליזציה משקפים תנאים נוכחיים

טבע הסתברותי: אינדיקטורים אלו אינם כלי חיזוי וצריך לפרשם בהקשר רחב יותר של משתנים שוקיים

ניהול סיכונים: תמיד השתמש ב-stop-loss וניהול חשיפה בקפידה. היה מוכן לסטיות מהתנהגות צפויה של השוק

🌍סיכום

דומיננטיות ביטקוין, דומיננטיות USDT, TOTAL3 ו-Coinbase Premium Index הם רכיבים מרכזיים לפיענוח מבנה השוק הקריפטו המורכב.

ניתוח שלהם יחד מאפשר הבנה עמוקה יותר של תחושות השוק, זיהוי הזדמנויות וסיכונים קרובים, ופיתוח אסטרטגיית מסחר חכמה ויציבה יותר.

💬 אם מצאת את הניתוח הזה מועיל, שתף את מחשבותיך בתגובות!

🚀 אל תשכח ללחוץ Boost כדי לתמוך בפוסט!

🔔 עקוב כדי לא לפספס את התובנות השוקיות הבאות!

כיצד להשתמש במדד Coinbase Premium עבור BTC ב־TradingViewכיצד להשתמש במדד Coinbase Premium עבור BTC ב־TradingView

1. מהו מדד Coinbase Premium?

מדד Coinbase Premium הוא מדד המודד את ההפרש במחיר בין מטבע מסוים הנסחר ב־Coinbase לבין מחיר הביטקוין בבורסות גדולות אחרות (בעיקר Binance).

⌨︎ שיטת חישוב:

(Coinbase BTC price - Other exchange BTC price) / Other exchange BTC price * 100

פרמיה חיובית – מתרחשת כאשר המחיר ב־Coinbase גבוה יותר מהמחיר בבורסות אחרות.

פרמיה שלילית – מתרחשת כאשר המחיר ב־Coinbase נמוך יותר מהמחיר בבורסות אחרות.

📌 אם התוכן הזה עזר לך, אנא תמוך בו על ידי “boost” ותגובה. התמיכה שלך היא מניע חשוב ליצירת ניתוחים ותכנים טובים יותר.

נמשיך לפרסם חומרים מגוונים כגון ניתוחי גרפים, אסטרטגיות מסחר ואותות קצרי־טווח לביטקוין — אז הישאר מעודכן.

2. סיבות להופעת Coinbase Premium

✔️ הגורמים המרכזיים לפרמיה ב־Coinbase הם:

ביקוש ממשקיעים מוסדיים: Coinbase היא אחת הבורסות הרגולטוריות הגדולות ביותר בארה״ב, ומשתמשים בה גופים מוסדיים רבים (קרנות גידור, מנהלי נכסים וכו’).

הזמנות קנייה גדולות ממשקיעים מוסדיים עשויות להעלות זמנית את המחירים ב־Coinbase וליצור פרמיה.

זרימת הון פיאט: Coinbase פועלת בעיקר בדולרים אמריקאיים והיא הנגישה ביותר למשקיעים אמריקאים.

כאשר הון חדש נכנס לשוק הקריפטו, זרימות חזקות דרך Coinbase עשויות ליצור פרמיה.

סנטימנט שוק ונזילות: אם המשקיעים בארה״ב אופטימיים יותר בהשוואה לאזורים אחרים או שהנזילות ב־Coinbase נמוכה זמנית, עלולה להיווצר הפרש מחירים.

מגבלות על העברות בין בורסות: בשל חוקים למניעת הלבנת הון (AML), ייתכנו מגבלות בזמן או בעלות על העברת כספים בין בורסות.

מגבלות אלו מצמצמות הזדמנויות לארביטראז׳ ותומכות בקיום הפרמיה.

עומס ברשת ועמלות: בתקופות של עומס ברשת הבלוקצ׳יין, עסקאות עלולות להתעכב או להתייקר, מה שמקשה על ביצוע ארביטראז׳ מהיר בין בורסות.

3. כיצד להשתמש במדד Coinbase Premium במסחר

מדד Coinbase Premium יכול לשמש בעיקר לחיזוי מגמות השוק של ביטקוין (BTC) ומטבעות עיקריים נוספים.

📈 סיגנל שוק שורי (פרמיה חיובית):

זרימות קנייה מוסדיות: פרמיה חיובית יציבה עשויה להצביע על לחץ קנייה מוסדי מתמשך — סימן למגמה שורית כללית.

אות להיפוך מגמה: אם בתקופת שוק דובי הפרמיה הייתה שלילית ופתאום הופכת לחיובית, ניתן לראות בכך סימן לשינוי כיוון אפשרי — כניסת משקיעים מוסדיים ושיפור סנטימנט השוק.

הזדמנות קנייה בתחתית: אם מחיר הביטקוין יורד אך פרמיית Coinbase עולה מעל 0% יחד עם עלייה בזרימות יומיות ל־ETFים כמו IBIT של BlackRock או FBTC של Fidelity — זו עשויה להיות אינדיקציה לתחתית קנייה חזקה.

📉 סיגנל שוק דובי (פרמיה שלילית):

לחץ מכירה מוסדי או ירידה בביקוש: פרמיה שלילית ממושכת עשויה להעיד על לחץ מכירה מצד מוסדות או ירידה בהתעניינות בביטקוין — סימן למגמה יורדת.

אות להיפוך מגמה יורדת: אם פרמיה חיובית בשוק שורי הופכת לשלילית בפתאומיות, זה עשוי להצביע על שיא שוק — ייתכן שמשקיעים מוסדיים מממשים רווחים או שהזרמות חדשות נחלשות.

איתות למצב יתר קנייה/מכירה: לדוגמה, אם הביטקוין מזנק והפרמיה ב־Coinbase יורדת לערכים שליליים, תוך כדי ירידות בזרימות נטו מ־ETFים של BlackRock או Fidelity, זה עשוי להצביע על מצב של יתר קנייה (overbought) או על תיקון קרוב.

4. נקודות חשובות

🚨 בעת שימוש במדד Coinbase Premium יש לשים לב לנקודות הבאות:

שילוב עם אינדיקטורים נוספים: המדד הוא כלי עזר בלבד.

יש לשלב אותו עם אינדיקטורים טכניים אחרים (כמו ממוצעים נעים, RSI, MACD, נפחי מסחר) ועם נתוני on-chain ומקרו־כלכליים.

חשיבות נתוני ה־ETF: ETFי ביטקוין spot של חברות כמו BlackRock ו־Fidelity הם מדד ישיר לזרימות מוסדיות.

ניתוח משולב של פרמיית Coinbase ונתוני הזרימות היומיות ב־ETFים הללו מספק תמונה מדויקת יותר של לחץ קנייה או מכירה מוסדי.

תנודתיות בטווח הקצר: הפרמיה עשויה להשתנות במהירות בהתאם לתנודות רגעיות.

יש להתמקד במגמות ארוכות טווח ולא להגיב רגשית לשינויים זמניים.

שינויי תנאי שוק: דפוסים מהעבר לא תמיד חוזרים על עצמם. רגולציות חדשות, שינויי מדיניות בבורסות, או כניסת שחקנים חדשים עשויים להשפיע על המדד.

היקף מוגבל: המדד משקף בעיקר ביקוש מוסדי לביטקוין; השפעתו על אלטקוינים מוגבלת.

5. שימוש במדד Coinbase Premium ב־TradingView

TradingView היא פלטפורמה פופולרית עם מגוון אינדיקטורים וכלי ניתוח מתקדמים.

ניתן למצוא בה אינדיקטורים מותאמים המציגים את Coinbase Premium בזמן אמת.

אלו מחשבים את הפרש המחירים בין Coinbase ל־Binance (למשל BTCUSD מול BTCUSDT) ומציגים אותו בחלונית נפרדת.

📊 כיצד להשתמש במדד ב־TradingView:

חיפוש אינדיקטורים: לחץ על “Indicators” והקלד “Coinbase premium” או “Coinbase vs Binance”.

מעקב בזמן אמת: האינדיקטורים מושכים נתונים בזמן אמת ומציגים את ההפרש על הגרף — כך ניתן לזהות בקלות הבדלי מחיר ולנצלם באסטרטגיות מסחר.

שילוב עם אינדיקטורים נוספים: ניתן להוסיף את המדד לגרף הביטקוין ולנתח במקביל את נתוני ה־ETFים של BlackRock ו־Fidelity ליצירת ניתוח רב־ממדי.

התראות: ניתן להגדיר ב־TradingView התראות כאשר הפרמיה עוברת רמות מסוימות — כך ניתן לזהות שינויים בזמן אמת ולהגיב במהירות.

לסיכום, מדד Coinbase Premium הוא כלי יעיל להבנת התנהגות המשקיעים המוסדיים בארה״ב — אחד הגורמים המרכזיים המשפיעים על שוק הקריפטו.

כאשר משלבים אותו עם נתוני הזרימות של ETFי ביטקוין spot של BlackRock ו־Fidelity, הוא מספק תמונה מעמיקה של הכיוון המוסדי בשוק ושל עוצמת המגמה.

עם זאת, אין להשתמש בו ככלי יחיד, אלא כחלק ממערך ניתוח כולל, המשולב עם אינדיקטורים נוספים להבנה רחבה ומדויקת של מצב השוק.

שלוש טעויות נפוצות שסוחרים צריכים להימנע מהסוחרים בכל הרמות – החל ממתחילים ועד מקצוענים מנוסים – עלולים ליפול למלכודות פסיכולוגיות שמובילות להחלטות מסחר גרועות ולהפסדים.

הבנת הטעויות הנפוצות הללו והימנעות מהן היא חיונית לפיתוח אסטרטגיית מסחר יציבה ולהשגת הצלחה עקבית בשווקים.

1️⃣ פחד מהחמצה (FOMO)

פחד מהחמצה הוא רגש עז שיכול להשפיע על שיקול הדעת של הסוחר ולגרום לו להיכנס לעסקה מתוך פאניקה, רק מחשש לפספס הזדמנות.

👉 כדי להתגבר על כך, על סוחרים לדבוק בתוכנית המסחר שלהם, לשמור על משמעת ולהתמקד בהזדמנויות בעלות סבירות גבוהה במקום להגיב לתנועות השוק מתוך פחד.

2️⃣ מסחר נקמני (Revenge Trading)

מסחר נקמני הוא הדחף הרגשי להחזיר הפסדים מעסקאות קודמות על ידי קבלת החלטות מהירות ולא מבוקרות.

👉 כדי להימנע מכך, על סוחרים לשמור על קור רוח, להבין שהפסדים הם חלק טבעי מהמסחר, ולא לאפשר לרגשות להנחות את ההחלטות שלהם.

3️⃣ טעות המהמר (Gambler’s Fallacy)

טעות המהמר היא האמונה השגויה שאירועים מהעבר משפיעים על תוצאות עתידיות – למשל, ההנחה שמגמה תימשך לנצח או שניתן לנבא אירועים אקראיים.

👉 כדי להימנע מטעות זו, חשוב להבין שכל עסקה היא אירוע עצמאי עם הסתברויות משלה. על הסוחר להסתמך על ניתוח מושכל וניהול סיכונים ולא על תחושות בטן או אמונות טפלות.

⸻

על ידי הימנעות מהטעויות הפסיכולוגיות הנפוצות הללו, סוחרים יכולים לפתח גישה ממושמעת ורציונלית יותר למסחר, וכך להגדיל את הסיכוי להצלחה ארוכת טווח בשוק.

לפני שמבינים את המגמה – צריך להבין את השוק עצמו

בשביל להתחיל להסביר על ניתוח המגמה צריך להבין את השוק עצמו וכיצד להבין מה קורה בין הנרות ואפילו לדעת לקרוא מה מתרחש בהם, אשתמש בציטוט מהספר של ריצ׳ארד וויקאוף ׳׳studies in tape reading׳׳ הכותב בדיוק על ההגיון הראשוני שצריך לדעת לפני שבכלל מתחילים לנסות לקרוא את השוק ועל מה שקריאת סרט המחיר (Tape Reading) אינה:

׳׳אינה רק הסתכלות על המחיר כדי לברר כיצד נע המחיר

אינה קריאת חדשות ואז קניה או מכירה ׳׳אם המניה מתנהגת נכון׳׳

אינה מסחר על סמך טיפים, דעות או מידע.

אינה קניה ׳׳כי הן עולות׳׳ או מכירה ׳׳כי הן נראות חלשות׳׳

אינה מסחר על סמך אינדיקציות גרף או שיטות מכניות אחרות.

אינה ׳׳קניה בירידות ומכירה בעליות׳׳

וכן אינה אף אחד ממאות הדברים המטופשים שמבצעים אנשים ללא שיטה, מחשבה מוקדמת או חישוב.׳׳

תקראו את זה קריאת נרות יפנים, ברים, ווליום זה לא משנה כל אלו מתכנסים בעצם לאותה המשמעות.

אז אחרי שהבנו מה לא חייב להבין מה וויקאוף כן מגדיר קריאה:

׳׳בעינינו, קריאת הסרט היא המדע של זיהוי המגמה המיידית של המחירים מתוך הסרט.

זוהי שיטה לחיזוי — על בסיס מה שמופיע כעת על הסרט — מה צפוי להופיע בעתיד.

מטרתה היא לקבוע האם מניות נמצאות בתהליך של צבירה או הפצה, האם הן מועלות או מורדות במחיר, או שמא נזנחות על ידי הגורמים הגדולים.׳׳

כשדברים אינם מתקדמים כפי שתכננת, תמיד כדאי לחזור אל היסודות, להבין היכן ההסתכלות על הסיטואציה הייתה שגויה (או לא מדויקת) והאם באמת הבנת מה מתרחש מאחורי הנרות.

הדוגמא שלי להבנה היא ETH$ שבדשדוש משני (צבירת אנרגיה נוספת/פאזה c) וב-$4000 לקחתי כמה עסקאות (ממונפות) עד לאיזורי- $4500

כרגע בגרף 4 שעות בצבירת אנרגיה נוספת ועוד נטענת….

אפשר ליישם את השיטה על כל מניה שעונה על התנאים, ולזהות האם המשקיעים הגדולים חפצים בלצבור או בלהפיץ אותה

החוכמה איננה לנחש מתי זה יקרה — אלא להבין מדוע.

איך לסגור מסחר מפסיד?חיתוך הפסדים: אמנות הסוחר והנפש

חיתוך הפסדים הוא מיומנות חשובה בניהול סיכונים. כאשר אתה נמצא במסחר מפסיד, אתה צריך לדעת מתי לצאת ולקבל את ההפסד. מבחינה תיאורטית, חיתוך הפסדים והשארתם קטנים הוא מושג פשוט, אך בפועל זה אמנות. הנה עשרה דברים שצריך לקחת בחשבון בעת חיתוך הפסד:

אל תסחר ללא אסטרטגיית עצירת הפסדים. אתה צריך לדעת איפה תצא לפני שתכנס להזמנה.

יש למקם הוראות עצירת הפסדים מחוץ לטווח הרגיל של פעילות המחירים ברמה שעשויה להצביע על כך שדעות המסחר שלך שגויות.

סוחרים מסוימים קובעים הוראות עצירת הפסדים כאחוז, לדוגמה, אם הם מנסים להרוויח +12% במסחר במניות, הם קובעים עצירת הפסדים כאשר המניה יורדת ב -4% כדי ליצור יחס TP/SL של 3:1.

סוחרים אחרים משתמשים בהוראות עצירת הפסדים מבוססות זמן, אם המסחר יורד אך לעולם אינו מגיע לרמת עצירת ההפסדים או אינו מגיע ליעד הרווח במסגרת זמן מוגדרת, הם ייצאו מהמסחר רק בגלל היעדר מגמה ויחפשו הזדמנויות טובות יותר.

סוחרים רבים ייצאו ממסחר כאשר הם רואים שהשוק חווה קפיצה, גם אם המחיר לא הגיע לרמת עצירת ההפסדים.

במסחר מגמות ארוכות טווח, הוראות עצירת הפסדים צריכות להיות רחבות מספיק כדי ללכוד מגמה ארוכת טווח אמיתית מבלי להיעצר מוקדם על ידי אותות רעש. זה המקום שבו משתמשים בממוצעים נעים ארוכי טווח כמו הממוצע הנע ל -200 יום ואינדיקטורים של חציית ממוצעים נעים כדי לקבל עצירת הפסדים רחבה יותר. חשוב שיהיו גדלי פוזיציות קטנים יותר במסחר בעל פוטנציאל תנודתיות גבוה יותר ופעילות מחירים בסיכון גבוה.

אתה נסחר כדי להרוויח כסף, לא להפסיד כסף. פשוט להחזיק ולקוות שהמסחר המפסיד שלך יחזור לאיזון כדי שתוכל לצאת ללא הפסד הוא אחת התוכניות הגרועות ביותר.**

הסיבה הגרועה ביותר למכור פוזיציה מפסידה היא בגלל רגשות או לחץ, לסוחר צריכה תמיד להיות סיבה רציונלית וכמותית לצאת ממסחר מפסיד. אם עצירת ההפסדים הדוקה מדי, אתה עלול להיעצר וכל מסחר יהפוך בקלות להפסד קטן. אתה צריך לתת למסחר מספיק מקום להתפתח.

צא תמיד מהפוזיציה כאשר אחוז ההפסד המרבי המותר של עיר הבירה שלך במסחר מופסד. הגדרת אחוז ההפסד המרבי המותר שלך ב -1% עד 2% מסך עיר הבירה שלך במסחר בהתבסס על עצירת ההפסדים וגודל הפוזיציה תסייע בהפחתת הסיכון לפיצוץ חשבון ותשמור על נסיגות נמוכות.**

אמנות הבסיס של מכירת מסחר מפסיד היא לדעת את ההבדל בין תנודתיות רגילה לשינוי מחיר שמשנה כיוון.

ריבית 📌חבר׳ה 3 דקות שיעשו לכם סדר בתקופה הקרובה .

סביר להניח שבקרוב ניראה את הריבית ב 4.25% או %4.00 יותר סביר 4.25%. להיום 86% שיירד ב0.25 נקודות

מה זה אומר ואייך זה עוזר לנו בשוק ? .

בואו נעשה סדר קצרצר:

כשכסף נהיה “זול יותר” → הכסף מתחיל לזרום למקומות שצמיחה בהם מהירה יותר.

אז מה צפוי לנו?

טכנולוגיה וחדשנות – החברות שמחפשות מימון תמיד היו הראשונות ליהנות מכסף זול. אם זה AI, שבבים, רובוטיקה – כל מה שנחשב עתידני, מקבל חמצן מחדש. תזכרו: ברגע שמימון זול יותר, היכולת של החברות האלו לרוץ קדימה בלי לקרוס מהוצאות מימון הופכת למציאות.

נדל״ן – זה אחד הסקטורים שבולטים מיידית. משכנתאות זולות = ביקוש עולה = מחירי נכסים מקבלים דחיפה. תעודות סל על נדל״ן (REITs) שעמדו במקום תקופה ארוכה, יכולות להיות הפתעה גדולה.

חברות הצריכה – כשהציבור מרגיש שהריבית יורדת, נוצר תחושה של יותר כסף פנוי. מה שזה אומר בפועל? יותר הוצאות על חנויות, מותגים, שירותים. זה לא קורה ביום אחד, אבל המגמה פה מאוד ברורה. (חברים שמרו על הויזה 😂)

ולמה דווקא הסקטורים האלו ולא אחרים?

כי בנקים למשל – דווקא ייפגעו. הרווח שלהם מהריביות הגבוהות הולך להצטמצם. חברות “מגוננות” כמו מזון בסיסי או חשמל – הן תמיד יציבות, אבל הן לא היעד הראשון לכסף חדש שנכנס לשוק

כל זה היה ברמת הסקטורים

ברמת הנכסים הבאתי כמה חברות לדוגמה

כמו שאמרנו – הריבית עומדת לרדת, וזה הולך לייצר גל חדש של כסף שיזוז לסקטורים ולחברות הנכונות.

בואו נדבר תכל׳ס על כמה שמות שיכולים להיות המרוויחים הגדולים:

TSLA – טסלה

חברת האם של כל חלום ירוק. עלויות מימון נמוכות = יותר קל להוציא מודלים חדשים, להתרחב למדינות חדשות, ולדחוף קדימה פרויקטים כמו רובוטקסי.

מעבר לזה – כשהשוק מאמין בצמיחה, טסלה תמיד מקבלת את האמון הראשון.

SOFI – סופי

פה זה בכלל מעניין. סופי היא פינטק שכולה משחק על מימון והלוואות. ריבית נמוכה = יותר לקוחות לוקחים הלוואות, יותר פעילות, יותר גידול בהכנסות.

בניגוד לבנקים מסורתיים, היא בנויה על חדשנות ודיגיטל – בדיוק מה שהמשקיעים מחפשים כשהכסף זורם.

LMND – לימונייד

חברת ביטוח חכמה עם מודל טכנולוגי. כשיש כסף זול, היא יכולה לגייס הון להתרחבות בקצב מהיר יותר.

חוץ מזה, ירידת ריבית מגדילה את הערך העתידי של החברות הצעירות – ו־LMND היא בדיוק חברה מהסוג הזה, עם פוטנציאל אדיר שעדיין לא מומש.

SEDG – סולאראדג’

החברה הישראלית שלנו, שנחנקה מהריביות הגבוהות. פרויקטים ירוקים, במיוחד סולאריים, חייבים מימון זול בשביל להיות כלכליים. ברגע שהריבית יורדת – סולאראדג’ חוזרת למשחק בגדול.

זה בדיוק סוג החברה שהמשקיעים יחזרו אליה כשהם מחפשים “סטורי ירוק” עם פוטנציאל אמיתי.

OPEN – Opendoor

מדובר בפלטפורמת נדל״ן דיגיטלית שעושה “קנייה ומכירה חכמה” של בתים

עלתה בשישי האחרון 40%

שקלים יש לה עדיין 23% שורטיסטים 😉

הזמניות משנה הכללעיתים קרובות, מפיצים משפיעים מפיצים רעיונות שגויים שמסתיימים בעלות כספית לקהילה. אחת הדעות המזיקות והמקובלות בצער על ידי רוב המשקיעים היא שכל התקופות הזמניות שוות מבחינה מעשית, שכן השוק הוא פרקטלי. עם מאמר זה אני מבקש לשפוך אור על תופעה זו, ולהוכיח שהתקופות הזמניות הן יותר מסוגיה של טעם אישי.

**פסיכולוגיה של ההמונים והרישום ההיסטורי**

מסגרות זמן קצרות, כמו גרפים תוך-יומיים, מציעות רישום מחירים והקשר מוגבל יותר בהשוואה למסגרות זמן ארוכות יותר—יומיות, שבועיות או חודשיות—מה שעלול להקשות על זיהוי דפוסים ברורים ואמינים. בנוסף, היבט נוסף רלוונטי הוא שמשך הזמן של תופעה בשוק הוא בדרך כלל אינדיקטור לעקביות שלה: מגמות המתמשכות לאורך זמן נוטות לשקף התנהגות יציבה וצפויה יותר.

מטעם זה, משקיעים מעדיפים לבסס את החלטותיהם על ניתוח הכולל כמות גדולה יותר של נתונים היסטוריים, כפי שמציעות מסגרות הזמן הארוכות יותר. חוסר בהיסטוריה מלאה מגביל את היכולת לזהות דפוסים מוצקים ועקביים, ומגביר את הסיכון לקבלת החלטות פחות מושכלות.

**חדשות, אירועים ושמועות**

הופעתה של הודעה מפתיעה על שיעורי ריבית או אירוע גיאופוליטי עלול לעורר בהלה או התלהבות בקרב משקיעים, ולגרום להם לקנות או למכור נכסים ללא אסטרטגיה ברורה. אפילו שמועה פשוטה יכולה לגרום למהומה בגרפים של מחירי המניות, ולהדגים כמה בלתי צפוי הוא האדם בנסיבות חדשות. חוסר היציבות הזו משתקפת בדרך כלל בבירור בגרפים של 5, 15 או 60 דקות, שבהם התנודתיות עולה באופן דרסטי. רישום ההיסטורי של אי-רציונליות זו משפיע לעיתים רחוקות על מגמות המסגרות הזמניות הגדולות יותר, המציעות פרספקטיבה יציבה ועקבית יותר.

על כך, המשקיע המוערך והמחבר דירק דו טויט אמר את הדברים הבאים:

"ככל שמסגרת הזמן שלך קטנה יותר, כך גדלה האקראיות של מה שאתה צופה בו. אם אתה צופה בשינויי מחירים כל חמש או חמש עשרה דקות, רמת האקראיות גבוהה מאוד והסבירות שלך לחזות את התנועה הבאה של המחירים הנכונה, או סדרת תנועות המחירים, נמוכה מאוד."

**מניפולציה:**

מסגרות זמן עליונות דורשות נפח כסף גדול יותר כדי להיות מזויפות, שכן האינטרסים המרכיבים את פעולת המחיר התבגרו לאורך זמן רב יותר (ומגבירים את מהימנותם). בדרך כלל, מסגרות זמן עליונות מנוהלות על ידי משתתפים בעלי הון גדול יותר הפועלים עם יעדים לטווח ארוך.

**אקראיות:**

האקראיות עולה ככל שהתקופה הזמנית קטנה יותר. דוגמה לכך היא הירידה בשיעור הדיוק של מערכות מסחר ככל שאנו יורדים במסגרת הזמן. מערכות רווחיות (מתועדות) בגרף יומי עלולות להפוך לבלתי שימושיות במסגרות זמן כמו 4 או שעה אחת.

**רעיונות נוספים:**

- כל האינדיקטורים הקלאסיים (MACD, RSI, רצועות בולינג'ר, ערוצי קלטנר, ערוצי דונצ'יאן, תנין של ויליאמס, ענן איצ'ימוקו, SAR פרבולי, DMI וכו') נוצרו על בסיס מסגרות זמן העולות על התוך-יומי.

- כל המתודולוגיות הקלאסיות המוכרות (תיאוריית דאו, צ'ארטיזם, תיאוריית אליוט, דפוסים הרמוניים, שיטת וייקוף, תיאוריות גאן, מחזורי הרסט, דפוסי נרות יפניים וכו') נוצרו עם התמקדות בזמן העולה על התוך-יומי.

- כל האנליסטים הקלאסיים הגדולים, ורוב המשקיעים הגדולים כיום, מיישמים גישה להשקעה העולה על המסגרת התוך-יומית.

**על כמה ממחברים:**

- ריצ'רד וו. שאבאקר בספרו "Technical and Stock Market Analysis Profits" (1932) סידר את תנודות השוק בתנועות גדולות (גרף חודשי או גבוה יותר), תנועות ביניים (גרף שבועי) ותנועות קטנות (גרף יומי). הניתוחים שלו התבססו על לימוד של מסגרות זמן אלו.

"ככל שיותר זמן נדרש לגרף כדי ליצור את התמונה של כל תבנית, כך גדלה המשמעות הפרוגנוסטית של התבנית הזו ויותר ארוך יהיה התנועה הבאה, האורך, הגודל והעוצמה של התבנית שלנו."

- דירק דו טויט בספרו "Bird Watching in Lion Country" מציין:

"ככל שמסגרת הזמן שלך קטנה יותר, כך גדלה האקראיות של מה שאתה צופה בו. אם אתה צופה בשינויי מחירים כל חמש או חמש עשרה דקות, רמת האקראיות גבוהה מאוד והסבירות שלך לחזות את התנועה הבאה של המחירים הנכונה, או סדרת תנועות המחירים, נמוכה מאוד."

"מטבע, כמו גרף של חמש דקות, אין לו זיכרון. רק משום שצד אחד עלה שמונה פעמים ברציפות, לא מתחיל 'להתאים' עצמו כדי לספק את האיזון של הסתברות נדרשת של יחס 50/50 במספר מסוים של זריקות. גרפים של חמש או חמש עשרה דקות זהים. ניסיון לחזות אם התקופה הבאה של חמש דקות תסתיים בעלייה או בירידה זה בדיוק כמו זריקת מטבע לאוויר."

**מסקנות:**

איני מתכוון לפסול מתודולוגיות המנצלות תנודות בזמנים קצרים יותר. מטרתי היא להזהיר משקיעים קמעונאיים על הסיכונים שבמסחר תוך-יומי: אקראיות, מניפולציה ומידע מוגבל הופכים את התקופות הזמניות האלה לשטח מסוכן. אפילו מערכות יעילות שנבדקו בגרפים יומיים נוטות לסבול משחיקה סטטיסטית. לעומת זאת, התקופות הזמניות הגדולות יותר מציעות בהירות ועקביות, המגובות על ידי פסיכולוגיה של ההמונים, רישום היסטורי ונפח פעולות.

**הערה סופית:**

אם ברצונכם להציץ ברישום הניתוחים שלי, תוכלו לחפש את הפרופיל שלי בספרדית, שבו אני משתף בצורה שקופה כניסות מוגדרות היטב לשוק. שלחו לי את הוויבים הטובים שלכם אם אהבתם את המאמר הזה, ושהאל יברך את כולכם.

האם השוק בדרך לירידה? ניתוח הגרף והסיבות האפשריותבשבוע האחרון, שוק ההון חווה תנודות משמעותיות עם ירידות חדות במניות השבבים והטכנולוגיה ברחבי העולם.

אתמול (27.01.25) הנאסד"ק פתח בירידה של 3.5% וה S&P 500 המדד המוביל בעולם גם הוא פתח בירידה של יתר מ 2%.

הסיבה העיקרית לבהלה ולירידות החדות בסקטור הטכנולוגיה ובעיקר בסקטור השבבים נגרמו בעקבות מודל בינה מלאכותית בשם DeepSeek, מודל סיני משוכלל שמראה ביצועים נפלאים לאומת מתחריו בארצות הברית שפותח בפחות מחודשיים בהשקעה של פחות מ 6 מיליון דולר.

הבשורה הזו גרמה לבהלה רבה בשוק וגרמה למניית השבבים המובילה בעולם NVDA להפסיד כמעט 600 מיליארד דולר!

הגרף שהעלתי מתאר תרחיש חזרתי שמבוסס על התנהגות השוק ממרץ 2020.

נראה שלאחר עלייה ממושכת של כ 261 נקודות בסיס הגיע תיקון פיבונאצ'י של 50%, האם זה עלול לקרות גם עכשיו.

כמובן שאת השוק לא ניתן לתזמן אבל אסור לשלול שזו אופציה שנתקן לאחר שנתיים ירוקות במיוחד.

כולם מדברים על NVDA, אבל מה עם AMD? הגרף של AMD מציג מגמת עלייה משמעותית בשנים 2020-2021, ולאחר מכן תיקון חד כלפי מטה בשנים 2022-2024. נכון לעכשיו, המניה נמצאת בירידה לאחר כשל בניסיון להתאושש מהשיאים הקודמים.

ניתוח מגמה כללי: המגמה העדכנית היא דובית, אך ייתכן שניתן לזהות אזור תמיכה פוטנציאלי סביב רמות $110-$120, שעשוי להיות נקודת כניסה לטווח סווינג במידה ומופיע איתות חוזק.

אסטרטגיית מסחר מסוג "סווינג" עבור AMD:

1. כניסה למניה:

המתן להופעת איתות היפוך (נר פטיש או דוג'י) על רמת התמיכה $115-$120.

אישור נוסף: חציית קו RSI מעל רמת 50 עם עליה במחזור המסחר.

2. יציאה:

יעד רווח ראשי: $135-$140, המבוסס על אזור התנגדות משמעותי בעבר.

יעד רווח משני: $150, במידה ונרשמת מגמת המשך עם פריצת התנגדות.

3. ניהול סיכון:

הגדר סטופ לוס מתחת $110 (כ-5%-8% מהכניסה).

יחס סיכוי-סיכון: מינימום 2:1, עם ניהול דינמי במידת האפשר (העלאת סטופ בהדרגה).

הערה: נסו את האסטרטגייה בחשבון דמו לצורך למידה

אסטרטגיית Covered Call - אסטרטגיית ה-Covered Call כוללת החזקה של 100 מניות של CSCO ומכירת אופציית Call אחת עם מחיר מימוש (Strike Price) גבוה יותר ממחיר המניה הנוכחי.

אסטרטגיה זו מתאימה למשקיעים המעוניינים בהכנסה נוספת מהפרמיות של האופציות, תוך שמירה על החזקה במניה.

שלבי ביצוע:

רכישת מניות: רכוש 100 מניות של CSCO במחיר הנוכחי.

מכירת אופציית Call:

מכור אופציית Call עם מחיר מימוש גבוה יותר ממחיר המניה הנוכחי, ובעל תאריך פקיעה המתאים לך.

דוגמה מעשית:

נניח שמחיר המניה הנוכחי הוא 58.85 דולר.

רכישת מניות: רכוש 100 מניות ב-58.85 דולר למניה.

מכירת אופציית Call: מכור אופציית Call עם מחיר מימוש של 60 דולר, עם תאריך פקיעה בעוד חודש.

יתרונות:

הכנסה נוספת: הכנסה מהפרמיה של מכירת האופציה.

הגנה חלקית: הפרמיה מספקת הגנה חלקית מפני ירידות מחיר.

חסרונות:

הגבלת רווח: אם מחיר המניה עולה מעל למחיר המימוש, הרווח מוגבל למחיר המימוש בתוספת הפרמיה.

סיכון ירידה: אם מחיר המניה יורד, ההפסד יכול להיות משמעותי, אך הפרמיה מקטינה את ההפסד.

הערות:

יש לוודא שהאופציה שנמכרת מתאימה לאסטרטגיה שלך מבחינת מחיר מימוש ותאריך פקיעה.

יש לעקוב אחרי תנודות השוק ולבצע התאמות נדרשות לאסטרטגיה.

לפני ביצוע אסטרטגיית Covered Call,

מומלץ להתייעץ עם יועץ פיננסי מוסמך ולוודא שהאסטרטגיה מתאימה לפרופיל הסיכון שלך.

החשיפה לביטקוין דרך קרן ה-IBITלמה נכון להיות חשוף לביטקוין ואיך לעשות זאת בעדינות באמצעות קרן ה-IBIT

ביטקוין עבר מהיותו נכס דיגיטלי נישתי לאמצעי פיננסי נרחב ומרכזי.

הוא מציע הזדמנויות למשקיעים המעוניינים בחשיפה לכלכלה הדיגיטלית, פיננסים מבוזרים, ופוטנציאל יצירת עושר.

אך איך ניתן להיות חשוף לביטקוין מבלי להיכנס לעולם ההשקעות הוולאטילי?

למה להשקיע בביטקוין?

1. **גיוון והגנה מפני אינפלציה**

ביטקוין הוא נכס דפלציוני מוגבל בכמותו, מה שהופך אותו להגנה מפני אינפלציה.

הוא נתפס כהשקעה בטוחה בדומה לזהב, במיוחד בזמנים של חוסר יציבות כלכלית.

2. **פוטנציאל עליית ערך**

ביטקוין הציג פוטנציאל עליית ערך אקספוננציאלי בטווח הארוך, עם שימושים בתחום הפיננסים המבוזרים והבלוקצ'יין.

מי שמחזיק בו לאורך זמן ראה את ערכו צומח בצורה משמעותית.

3. **טכנולוגיית הבלוקצ'יין**

ביטקוין מבוסס על טכנולוגיית בלוקצ'יין שמאפשרת טרנזקציות מאובטחות ומבוזרות ללא צורך במתווכים.

הוא משדר חופש פיננסי והעצמה אישית.

קרן ה-IBIT: דרך עדינה לחשיפה לביטקוין

**קרן ה-IBIT** מציעה חשיפה לביטקוין מבלי לרכוש אותו ישירות.

זו דרך מצוינת להיחשף לעולם הקריפטו תוך פיזור סיכון וניהול מקצועי.

1. **פיזור נכסים**

הקרן מספקת חשיפה למגוון נכסים הקשורים לאקוסיסטם של ביטקוין, כולל חברות כריית ביטקוין ועסקים טכנולוגיים.

בכך, היא מקטינה את הסיכון ומספקת חשיפה מאוזנת יותר לשוק הקריפטו.

2. **ניהול מקצועי**

הקרן מנוהלת על ידי צוות מומחים, כך שהמשקיעים לא צריכים להתמודד עם מורכבות של ניהול ביטקוין באופן עצמאי.

זה מאפשר חשיפה עם סיכון מנוהל.

3. **פוטנציאל צמיחה לטווח ארוך**

הקרן מכוונת להשקעות עם פוטנציאל צמיחה ארוך טווח, ומספקת חשיפה לתחום הקריפטו ככל שהוא מתפתח.

איך להשקיע בקרן ה-IBIT?

1. **הבנת סיבולת הסיכון**: הערך של ביטקוין יכול להשתנות במהירות, לכן חשוב להעריך את סיבולת הסיכון שלך.

2. **ייעוץ פיננסי**: תמיד כדאי להתייעץ עם יועץ פיננסי לפני ההשקעה כדי לוודא שהקרן מתאימה לצרכים שלך.

3. **התחל בהשקעה קטנה**: כדאי להתחיל בהשקעה קטנה כדי להכיר את השוק ולהתנסות.

4. **עקוב אחרי הביצועים**: חשוב לעקוב אחרי ביצועי הקרן באופן סדיר ולהתעדכן בשוק.

סיכום

ביטקוין מציע פוטנציאל משמעותי כהשקעה, אך התנודתיות עשויה להיות מאתגרת.

קרן ה-IBIT מציעה דרך חכמה ויעילה לחשיפה לביטקוין בצורה מאוזנת ומנוהלת, עם פוטנציאל צמיחה ארוך טווח.

דוגמא לעסקת קניה אחרי איסוף מחדש - מנית KGSבגרף המצורף ניתן לראות את Kodiak Gas Services (סימול: KGS) עם מספר דגשים חשובים.

משתף למטרות לימוד עבור סוחרים שמחפשים הזדמנויות קניה בשלב הצמיחה של מניה.

להלן הסבר על הסימונים בגרף:

מגמה עולה: המניה נמצאת במגמת עלייה מתמשכת ומפגינה חוזקה ביחס לשוק

איסוף מחדש (Re-accumulation): תקופת דשדוש שבה המניה נעה בתוך טווח מחירים מוגדר, לקראת המשך המגמה העולה.

קו התנגדות נשבר: ניתן לראות שהמניה פרצה את רמת ההתנגדות סביב $28.64, מה שמאשר סימן חוזקה.

HL - Higher Low: נרשם שפל גבוה יותר, המהווה אינדיקציה להמשך מגמה שורית.

ביקוש עולה: עלייה בנפחי המסחר, המעידה על כניסת כסף חכם לשוק.

חוזקה יחסית : המניה מראה חוזקה ביחס למדד השוק הרחב, מה שמחזק את הסנטימנט החיובי.

לאחר שיקבלנו סימנים מצטברים לחוזקת ובשלות המניה,

ראו תזמון כניסה בחץ כחול.

מניית ALK מחברת התעופההמנייה שייכת לחברת אלסקה, שהיא חברת תעופה.

היום בחרתי לנתח לפי גרף שבועי שמתאר הכי טוב את התצורה שלה.

ביומי אפשר לראות פריצה של רמת 36, לאחר מכן פריצת נע 200+ ריטסט יפה עליו, ומחזורים שמתחילים לעלות.

הגרף החודשי מספר הכי טוב את הסיפור. אם נחבר את הגרף החודשי נסתכל על מניה במגמת ירידה מתמשכת אך! 6 פעמים נגעה בתמיכה באיזור 31-29, רמה שהמניה לא יורדת ממנה ומראה על חוזק בחודשים של ירידות.

בפעם האחרונה שהייתה ברמה הזו( ניתן לראות בגרף) קיבלנו נר עצירה אדום עם זנב ארוך ויפה, לאחריו נר ירוק בולען בוהק ש"אכל" את כל 4 הנרות החודשיים לפניו.

אמנם ביומי מעל נע 200 אך יש דאון טרנד משני+ראשי ראשי שלא נפרצו(אך עם התצורה הזאת קשה לראות את זה לא קורה...)

תנועה יפה, נראית טוב ללונג להמשך

עם היעדים בגרף.

בהצלחה לכולם ☺️

כל הנוגע לדולר ומאחורי הקלעים של כלכלת ארצות הברית ברגע זה

שוק האג"חים לרוב הסוחרים נראה לא מעניין ולא חשוב, והעדפת האינדיקטורים הקלים ממשך מושכת אנשים אז אני חייב להגיד לכם שכל משחק שוק ההון מהונדס ואף מנטור ישראלי יגיד לכם את האמת כי לאחר מכן הוא לא יוכל למכור שטויות.

טוב בוא נכנס לגרפים התמונה הראשונה מראה את מחיר האג"חים בארה"ב נגד לדולר אינדקס ( TVC:DXY ) שמאל למטה אתם יכולים לראות את החוזה של ה-5 שנים ימין למטה ה-10 שנים וימין למעלה ה-30 שנה במבט מהיר לא שמים לזה לב רוב הסוחרים אבל יש פה גבוהים שווים. רוב הסוחרים חושבים שזה "התנגדות" אבל לא כך הם מהנדסים נזילות בשוק וזה יוצר את הרצון שחזק מרוב האנשים להיכנס לשורטים. זאת טביעת אצבע של האלגוריתם שמזיזה את המכיר ומפילה אנשים בפח לקידום הסטופ שלהם לשם ולרוץ עליו.

בתמונה הזו את יכולים לשים לאי שווין הזה בשוק מאוד מאוד קפדני על תזוזות אחידות ומתואמות וזה בא לידי ביטוי בנמוך יותר נמוך בתשואה של אג"ח ה-5 שנים ככל הנראה הולכים להוריד את ריביות הFED ואם מי שקורא את זה באמת מבין על מה אני מדבר תסתכלו על כלכלות עם ריביות נמוכות שתוכלו למכור להם דולרים בשוק המט"ח לדוגמא

USD/CHF כלכלת ארה"ב כרגע עומדת על ריבית של4.5% נגד 1.75% של שוויץ

רוב הכסף הבאמת גדול בעולם מחפש תשואה ובטבע הדברים הכסף יזרום אל תשואה יותר גבוהה אבל אם אתם שמים לב לחוזים העתידיים של ה-פרנק שוויצרי (Swiss Franc) נפתח שם פוזיציית ענק של הבנק המרכזי שלהם שקונה חזרה הכל ותוכלו לראות את זה בOPEN INTREST שבו יש עליה של 23.5% במילים אחרות הם התחילו לקנות בחזרה את כספם בכדי להוציא אותו מארה"ב. ערב טוב

23

הזיה מחלטת מי היה רוצה תשואה של 1534%?הגרף של BMR היסטורית גרוע מאוד

א"א לראות את הגרף רק בלוגריתמי...

הייתה שווה עד לפני כמה ימים בסביבות דולר וחצי

ואז יצאה ההודעה של שת"פ עם NVDA והיא זינקה ב1534063%

מטורף לכל הדעות... (כמובן במידה והייתם בצד הנכון)

עוד באותו היום היא צנחה 70% מהעליה המטורפת שלה

ועכשיו היא איכשהו באמצע.

יהיו הרבה שיעלו סטורי ויספרו לכל החברים שלהם שהם עשו 1,000%

במסחר בשוק ההון... אבל זה לא באמת מסחר - זה הימור מוחלט!

אין פה איזה שיקול רציונאלי להיכנס לכזו מנייה במחיר כזה ושהגרף שלה רק הולך ויורד

ובכלל מה שגרם לעליה הזו היא חדשה מתפרצת

וחדשות הן לא בידיים של הסוחרים ולעולם גם לא נדע

איך באמת ישפיעו חדשות הן נוטות להפתיע אותנו

(בנוף בדרך כלל מניה שעולה על בסיס חדשות לרוב

חוזרת מהר מאוד לאותם רמות שהיא הייתה בהם בעבר)

בנוסך מדובר במנייה עם שווי שוק ומחזורי מסחר נמוכים מאוד

וזו סכנה גדולה משום שכל אדם/גוף בעל עניין כזה או אחר -

ואפי' כל המפמפמים למיניהם ברשתות החברתיות -

יכולים להכניס הרבה כסף למנייה ולהטיס אותה לחלל

הכסף הטיפש יכנס בגלל העליות כשכולם יכנסו הם יצאו

אחרי שעשו את הכסף הגדול שלהם וכשהם יצאו

המנייה תצלול ואתם תפסידו את הכסף בנוסף עם מחזורי מסחר נמוכים כאלו

לא בהכרח שתצליחו למכור את המניות במחיר שאתם רוצים ותצטרכו להתפשר במחיר...

שורה תחתונה מנייה מהסוג הזה חשופה לתנודתיות גבוהה מאוד.

ולכן כסוחרים שמצליחים לאורך זמן אנחנו צריכים

להציב ספר כללים לפני שאנחנו ניגשים בכלל לנתח מנייה

הנה הכללים הבסיסיים לבחירת מנייה -

א. מניה שיש לה שווי שוק גדול מ300 מיליון דולר לפחות!

ב. מחיר מנייה גבוה מ7$ (עדיף גבוה מ10$)

ג. נפח מסחר ממוצע גדול מ500 מיליון מניות שמחליפות ידיים

לשם השוואה המנייה הנוכחית היא -

שווי שוק של 203 מיליון

ווליום ממוצע 7.53 מיליון

ומחיר המנייה עצמה היה בסביבות הדולר...

אם נתונים כאלו לא פלא שהתנודתיות שלה כל כך גדולה

אגב לכו להיסטוריה שלה היה לה עוד פיק כזה

מהמרים מאוד אוהבים את המניות הללו

סוחרים רציניים פחות....

מנגד מנייה שעומדת בקריטריונים שהצבנו לעיל

הרבה יותר יציבה ופחות חשופה לתנודתיות של בעלי עניין

ומפמפמים למיניהם במנייה כזו

יש לכם יותר שליטה על העסקה שלכם

וממילא גדלים הסיכויים להרוויח

בהצלחה במסחר :)

C3 AI במצב רע מאוד האם PLTR תציל אותה? "ניתוח מנייה" בינואר 23 המנייה זינקה במאות אחוזים

בתקופה ההיא כל העולם התחיל לדבר AI

ומניית C3 AI שנקראת בעצמה AI גם היא זינקה כמו כולן

אך אחרי שנה היא נראית ממש רע.

היסטורית הגרף שלה נראה ממש רע - ממחיר שיא 185$

היא ירדה למחיר 24$ ירידה דרסטית נכון לפני שנה היא זינקה ביותר מ300%

אבל היסטורית זה גרף רע.

מאז השיא האחרון שהיה לה ביוני 23 היא ירדה ב50%!

בזמן ששאר מנייות AI המשיכו לטפס בטרוף.

בנוסף הגרף שלה כעת מהשנה האחרונה מייצר לנו תצורה מאוד בעייתית -

יש לנו תצורה של ראש וכתפיים, משולש יורד

ופעם שלישית שהיא חוזרת לאזור מחיר $24

היא נמצאת מתחת ממוצע ה150

האם הפעם היא תשבור את הריצפה הזו?

אפשרי בהחלט שכן.

במידה והיא תרד יש לה אזור תמיכה במחיר 20$ - 12% תשואה

במידה והיא שוברת אותו יש לה אזור תמיכה ב17$ - 25% תשואה!

א-ב-ל!!!

מצד שני אם נסתכל על העלייה והירידה שלה -

במחיר שהיא נמצאת בו היום היא בעצם תקנה 50% מהעלייה שלה!

כלומר זה תיקון בריא שכל מנייה עושה וצריכה לעשות

ומכאן נשאר לה רק לעלות!!!

בנוסף ממש עכשיו PLTR דווחה הערב וזינקה בכ18%

יחדה איתה זינקה גם C3 AI האם המשקיעים רואים אותה באותה עין?

(רק לזכור שPLTR אומנם תקנה אך הצליחה לשמור על ההישגים שלה

בניגוד לC3 AI).

האם המוכרים נגמרו? והיא סיימה את התיקון ועכשיו נשאר לה רק לעלות?

אז מה עושים?

החברה הזו היא חלק ממהפכת הAI והיא יכולה להיות הזדמנות גדולה

כי בעוד שאר מנייות הAI כבר זנקו לחלל היא עוד לא התחילה לנוע

אך מצד שני זה יכול להיות גם כישלון חרוץ...

צריך לקחת בחשבון שהמנייה הזו יודעת לנוע ביום אחד בעשרות אחוזים!

לא מתאים לכולם, מעבר לכך להיכנס אליה במצבה הנוכחי זה הימור מסוכן

כרגע היא לא מציאה גדולה כדאי לחכות איתה לכל הפחות עד שהיא

תייצר רצפה חזקה ורק אז להתחיל לבנות פוזיציה בזהירות ובהדרגה

עם סטופ לוס צמוד.

לשמרנים - אל תכנסו לפני שהיא שוברת את המשולש היורד שלה

או לפני שהיא עוברת את אזור מחיר 27%.

אין באמור המלצה לפעולה

טנגו של השוק: חשיפת המסתורין של "זוג המעורב" הרוקד

בבמה של השוק הפיננסי, כל משקיע מחפש בן זוג שיכול להוביל אותו לריקוד טוב בטנגו. האינדיקטור "זוג המעורב" הוא בן הזוג שמרקד באופן חמוד עם התנודות בשוק. הוא מתאים את הריתם של השוק עם שני קווים, מאפשר למשקיעים למצוא את הריתם של השוק על רצפת הריקוד.

דמיינו כשהשוק שקט כמו מים, האינדיקטור "זוג המעורב" הוא כמו שני סרטים המצולקים היטב. הם כמעט חופפים אחד על השני בגרף, כאילו הם מסמנים: "עכשיו, בואו נהנה מהרגעים של שקט של הריקוד." זו התקופה של שילוב בשוק, התנודות אינן משמעותיות, והמשקיעים יכולים להתרגש ולהנות מהפרטים של השוק באיטיות.

אך, המהלך של השוק תמיד אוהב לשנות את המנגינה באופן בלתי צפוי. כשהתנודות מתרחבות בפתאומיות, זה כמו שהתקציב של המוזיקה מתרחב, והמקום השקט של הריקוד הופך לחי. באותו רגע, שני הקווים של "זוג המעורב" מתחילים להתפרצות, הם כמו רקדניות שנוצרות על ידי התלהבות, כל אחת מראה תנועות ריקוד ייחודיות. ברגע ששני הקווים מתפרצים, זה כמו להגיד למשקיעים: "האם אתם מוכנים? השוק עומד לרקוד, זה הזמן להראות את כישוריכם בריקוד!"

שינויים באינדיקטור "זוג המעורב" הם כמו מדידה של הרגשות של השוק. כששני הקווים מחוברים בקרבה, הרגשות של השוק הן יציבות, והמשקיעים יכולים לצפות בשקט ולחכות להזדמנויות. אך כשהם מתפרצים, הרגשות של השוק גבוהות, והמשקיעים צריכים להגיב במהירות כדי לתפוס את הרגעים שעלולים להביא רווחים.

שיטת החישוב של האינדיקטור זו דומה לריקוד שמתוכנן בצורה מדויקת. הוא מפסיק את הדינמיקה של השוק על ידי חישוב את הממוצע המשוקלל, הממוצע המהיר של כמות המסחר, והסטייה הקטנה של המחירים. חישובים אלה הם כמו צעדי הריקוד של הרקדנית, כל צעד מדויק ומדובר, מבטיחים שהמשקיעים יכולים לעקוב אחר הריתם של השוק.

בשימוש מעשי, האינדיקטור "זוג המעורב" הוא לא רק קו סטטי בגרף, הוא יותר כמו שותף ריקוד חי. הוא יכול לחוש את השינויים בשוק ולהכווין את המשקיעים להגיב באופן גמיש על רצפת הריקוד של השוק. בין אם זו תקופה של שקט של השוק או במהלך תנודות, הוא יכול לספק אותות ברורים כדי לעזור למשקיעים להחליט באופן חכם.

עכשיו, בואו נעריך את הלוגיקה של השוק של הקוד הזה בשפה טבעית:

- **HJ_1**: זהו הבסיס של צעדי הריקוד של השוק, על ידי חישוב של הממוצע המשוקלל והסך המסחר, מניב את הטון עבור הריתם של השוק.

- **HJ_2** ו- **HJ_3**: שני הקווים האלו הם הזרועות של הזוג, הם עוזרים למסחרים לזהות את הנתיב הארוך של השוק על ידי החלקה.

- **HJ_4**: זהו מגדל המשמעות של הרגשות של השוק, הוא חושף את המתחים וההתרגשות של השוק על ידי חישוב של הסטייה הקצרה של המחירים.

- **A7** ו- **A9**: שני הקווים האלו הם המדריך לצעדי הריקוד, הם מתפרצים כשהתנודות במקום, מדריכים את המסחרים בכיוון הנכון.

- **WATCH**: זהו האזהרה של הרקדן, כששני הקווים מתחפים, השוק שקט; כשהם מתפרצים, השוק פעיל.

האינדיקטור "זוג המעורב" הוא כמו רקדן שנועד בצורה מטפחת, מאפשר למסחרים למצוא את הריתם שלהם על רצפת הריקוד של השוק, בין אם זה ריקוד איטי ומנומס או טנגו מלא של כוח. זכור, השוק תמיד משתנה, והאינדיקטור "זוג המעורב" הוא הזוג המושלם שיכול להוביל אותך לריקוד צעדים מרהיבים. הבא, החתול הזה יכריע את הקוד של TradingView עבור האינדיקטור הזה:

הסקריפט של "זוג המעורב" משתמש בשלושה סוגים שונים של ממוצעים משוקללים: EMA (ממוצע משוקלל אקספוננציאלי), DEMA (ממוצע משוקלל כפול) ו- TEMA (ממוצע משוקלל משולש). את הסוגים אלו ניתן לבחור דרך הקלט של המשתמש.

הנה הפונקציות העיקריות של הקוד:

1. הגדרת הפונקציות DEMA ו- TEMA: שתי הפונקציות הללו משמשות לחישוב ממוצעים משוקללים מתאימים. EMA הוא ממוצע משוקלל אקספוננציאלי, סוג מיוחד של ממוצע משוקלל שמעניק יותר משמעות לנתונים האחרונים. בקטע הראשון, ema1 הוא EMA של "אורך", ו ema2 הוא EMA של ema1. DEMA הוא 2 פעמים ema1 פחות ema2.

2. לאפשר למשתמש לבחור להשתמש ב- EMA, DEMA או TEMA: חלק זה של הקוד מספק למשתמש אפשרות לבחור את סוג הממוצע המשוקלל שהוא רוצה להשתמש בו.

3. הגדרת אלגוריתם בשם "אלגוריתם זוג המעורב": חלק זה של הקוד מגדיר אלגוריתם מורכב לחישוב ערך בשם "HJ". האלגוריתם הזה כולל חישובים מורכבים שונים ומשמעותיים של EMA, DEMA, TEMA.

4. ציור תרשימים: הקוד הבא ממשיך לצייר תרשימים ב- TradingView. הוא משתמש בפונקציה plot כדי לצייר קווים, בפונקציה plotcandle כדי לצייר תרשימים של נרות (K-line), ובצבעים צהוב ואדום כדי לייצג מצבים שונים.

5. הגדרת צבעים: השורות האחרונות של הקוד משתמשות בתרשימים של נרות בצבעים צהוב ואדום כדי לייצג את מצב HJ_7. אם מצב HJ_7 מתקיים, הצבע של תרשימי הנרות ישתנה לצבע המתאים.

כיצד להשתמש ב-L3 Emotion Line **מדריך למשתמש לאינדיקטורים טכניים Emotion Line של TradingView**

**I. תרשום**

Emotion Line הוא מדד טכני חדשני שמראה על מצב הרוח בשוק על ידי ניתוח תנודות המחירים. הוא מחשב את האופן הממוצע של המחירים של פתיחה, גבוהה, נמוכה ומסירה של שלושה ימים, ומשתלב בין רעיונות של ממוצע תנועה (DMA) וממוצע גיאומטרי (EMA) כדי ליצור ערך המראה על מצב הרוח בשוק. Emotion Line מותקן בשפה Pine Script על פלטפורמה TradingView ומספק למשתמשים כלי אינטואיטיבי לאבחן מצב הרוח בשוק.

**II. שיטת חישוב**

1. **קרן (Ray)**: מחשב את האופן הממוצע של המחירים של שלושה ימים, כלומר (2 * C + H + L) / 4, שם C מייצג את מחיר הסיכון, H מייצג את מחיר הגבוה ביותר והL מייצג את מחיר הנמוך ביותר. לאחר מכן, קח את ה-MMA של האופן הממוצע הזה למשך 3 ימים עם גורמים של הבלבל 2.

2. **CL (קול קופץ)**: הקצה את ערך הקרן ל-CL, שזה יהיה בסיס לחישובים הבאים.

3. **DIR1 (שינוי כיוון)**: מחשב את ההבדל המובהל בין CL ל-CL של שני ימים לפני, המציין את הגודל של תנועת המחירים.

4. **VIR1 (כמות בספירת)**: מחשב את סכום ההבדלים המובהלים בין CL ל-CL של יום אחד לפני במשך שני ימים, מדודד את ההתקiyet של תנועת המחירים.

5. **ER1 (קצב יעילות)**: היחס בין DIR1 ל-VIR1, מדודד את קצב תנועת המחירים.

6. **CS1 (עוצמה מרובת)**: החל על ER1 באמצעות תהליך משקל, לקבלת CS1.

7. **CQ1 (קצב מרוב)**: כפל CS1, להעצים עוד יותר את התוצאה המוצאת של תנועת המחירים.

8. **AMA5 (ממוצע תנועה מותאם)**: חישב את ממוצע תנועה (DMA) של CL עם גורמים מותאם CQ1, ולאחר מכן החל ממוצע גיאומטרי (EMA) למשך 2 ימים על התוצאה.

9. **עלות (Cost)**: חישב את ה-MMA של 7 ימים של AMA5.

10. **CLX (קו מרוב)**: חישב את האופן הממוצע של AMA5 ועלות כדי לקבל CLX.

11. **קו הרגשי (Emotion Line)**: חישב את אחוז CLX שמתגדל באופן מתמשך ל-N ימים, עם N ברירת מחדל של 7 ימים. כפול את התוצאה ב-100 כדי לקבל את ערך קו הרגשי.

12. **MA_קו הרגשי (ממוצע תנועה של קו הרגשי)**: חישב את ה-MMA של N ימים של קו הרגשי, עם N ברירת מחדל של 6 ימים.

**III. הלוגיקה של השוק**

על ידי ניתוח ההתקiyet המוביל ויעילות תנועת המחירים, קו הרגשי מנסה לחשוף את העוצמה של מצב הרוח בשוק. כשקו הרגשי עולה, זה מציין על מצב רוח חיובי, ומשתמשים עשויים להיות מאופילים כלפי המניות; קו הרגשי יורד עשויה להציע על מצב רוח חלש. הערך המובן והשינויים בתנועה של קו הרגשי יכולים לספק למשתמשים התייעויות לרכוש, להחזיק או למכור.

**IV. שימוש**

1. **אות העדפות**: כשקו הרגשי עובר את 20%, עשויה להיות שהמצב הרוח מתחיל להיות חיובי, ומשתמשים צריכים להתעניין במניות הקשורות.

2. **אות הכניסה**: כשקו הרגשי עובר את 40%, המצב הרוח הוא די חזק, ומשתמשים יכולים לשקול להיכנס לשוק.

3. **אות הפחתת מבנה**: כשקו הרגשי עובר את 80%, השוק עשויה להיות מובטח מדי, ומשתמשים צריכים לשקול הפחתת המבנה כדי למנוע סיכון.

4. **אות הפסקת תעסוקה**: כשקו הרגשי מתפרץ מתחת ל-MMA של N ימים, זה עשוי להציע על שינוי במצב הרוח, ומשתמשים צריכים לשקול הפסקת תעסוקה.

**V. הערות**

- קו הרגשי הוא כלי תמיכה, ומשתמשים צריכים לבצע הערכה מקושרת על סמך ניתוח טכני ויסודית.

- מצב הרוח מושפע מכמה גורמים, וקו הרגשי עשוי להיות מאוחר, לכן משתמשים צריכים להשתמש בו בזהירות.

- משתמשים צריכים לשנות את המפרטים של קו הרגשי על פי היכולת לסבל מסיכון שלהם ולסדרת ההשקעה שלהם.

**VI. סיכום**

קו הרגשי הוא מדד אינטואיטיבי שמראה על מצב הרוח בשוק באמצעות שיטות כמותיות, מספק למשתמשים נקודת מבט חדשה לראות את תנועות השוק. עם זאת, אין מדד טכני מושלמת, ומשתמשים צריכים להיות זהירים בהשתמש בו, משלב את הניסיון האישי שלהם והתנאים של השוק כדי לטפח החלטות. דרך פלטפורמה TradingView, משתמשים יכולים להוסיף בקלות את מדד קו הרגשי לגרפים שלהם כדי לתמוך בתהליך קבלת החלטות במסחר.