NIO פריצהאתמול התחלתי לעקוב אחריה, יש מישהוא שאני מאוד מעריך שבזכותו הרווחתי כסף הוא אתמול כתב שכמה " לוויתנים " העמיסו בקניה של אופציות קול של ספטמבר, ולכן היא על הרדאר שלי, אתמול עלתה יפה ופרצה את קו הטרנד היורד, עם ווליום גדול וחריג, נראה כיוון טוב קדימה, סימנתי את רמות ההתנגדות, אנסה להכנס בתחילת המסחר, כמובן שאין באמור המלצה.

מבחינה פונדומנטלית החברה עדיין לא רווחית, יש לה תחרות קשה באירופה , אבל בחצי הראשון של 2025 היה גידול במכירות רכבים של 25% והרוב מזה ביוני האחרון. זה טוב מאוד.

אין באמור המלצה, בהצלחה.

מעבר לניתוח טכני

סקירה יומית 11.7.25החדק היומי, ה🐘וסוף בסקירה יומית

לשוק יש אנרציה משלו, 11 יולי 2025

אתמול, לאחר סיום המסחר וול סטריט, ראיתי את השוק מתעורר כמו חיה רדומה שפתאום מריחה דם טרי, אבל במקום להתנפל, היא רוקדת טנגו עם הספקולנטים.

דמיינו לעצמכם אמן רחוב שמכין קפה חזק מדי בבוקר, רק כדי לגלות שהוא שפך מלח במקום סוכר - ההפתעה הזאת, חברים, היא מה שקרה בשוק האמריקאי ב-10 ביולי 2025.

למה זה חשוב? כי בעולם שבו כולם מחפשים את הרווח המהיר, ימים כאלה מזכירים לנו שהמסחר אינו משחק של מזל, אלא ריקוד עם הכאוס, שבו הציניקן שומר על קור רוח מנצח את ההמון המפוחד.

זה גורם לנו לשאול: האם אנחנו סוחרים כדי להתעשר, או כדי להבין את הנפש האנושית שמאחורי המספרים?

כמעט בכל יום אני יושב מול המסכים, צוחק לעצמי על אלה שחושבים שהשוק צפוי כמו שעון שוויצרי שבור.

אתמול, כשה-S&P 500 טיפס לרמת שיא חדשה עם עלייה של 0.3%, זה היה כמו לראות פיל מנסה לרקוד בלט - מגושם אבל מרשים.

למה זה מעניין אותי אולי אותכם? כי זה מוכיח שוב שהשוק לא מחכה לאישור מהפוליטיקאים או מהכלכלנים; הוא רץ קדימה, צוחק על הפחדים ממכסים ואינפלציה.

כן, כן זה הזמן להתפלסף: אם החיים הם תיאטרון האבסורד, השוק הוא הבמה שבה הגיבורים נופלים והליצנים עולים.

חשבו על זה כמו על משחק שחמט עם יריב בלתי נראה, שבו מהלך אחד שגוי יכול להפוך מלך לפיון.

אתמול ראינו את הרוסל 2000 עולה 0.5%, בעוד המגה-קאפים מתאמצים להישאר במקום, הפתעה שמזכירה לנו שהקטנים יכולים לנגוס בגדולים.

למה זה רלוונטי לקהילה שלנו? כי זה מלמד אותנו להקשיב ללחישות השוק, לא לצעקות התקשורת, ולזכור שכל יום הוא שיעור בפילוסופיה של האובדן והרווח.

בקיצור, ימים כאלה הם הסיבה שאני קם בבוקר - כדי לספר לכם את הסיפור שמאחורי המספרים.

נרד לפרטים

עכשיו, בואו נרד לפרטים, כמו חוקר פרטי שחופר באשפה כדי למצוא את הרמז הנסתר.

ה-S&P 500 סיים בעלייה של 0.3% ל-6,283.86, הנאסדק טיפס 0.15% ל-20,642.28, והדאו ג'ונס עלה 0.52% ל-44,691.45 כולם מריחים שיאים חדשים, אבל עם טעם לוואי של זהירות.

מבלומברג וריוטרס למדתי שנווידיה דחפה את השוק קדימה, כשהשווי שלה חצה רגעית את ה-4 טריליון דולר, אבל סיימה קרוב ל-3.97 טריליון, הפתעה צינית שמראה כמה השוק אוהב בועות.

נתוני התעסוקה: תביעות אבטלה ראשוניות ירדו ל-227,000, פחות מהצפוי, מה ששמר את הריבית גבוהה ומנע קריסה.

סקטורים: הצרכנות המותרות עלתה 1.0%, הודות לדלתא איירליינס שקפצה 12% אחרי דוח רווחים חזק והחזרת תחזית השנה.

טסלה זינקה 4.7% על דיווחים מבלומברג על אישור רובוטקסי בסן פרנסיסקו והתרחבות לאריזונה, כמו מכונית חשמלית שפתאום לומדת לעוף.

מקדונלד'ס עלתה 1.83% אחרי שדרוג מגולדמן סאקס, בעוד המגה-קאפים כקבוצה נשארו שטוחים, מה שגרם לסקטור התקשורת לרדת 0.5% והטכנולוגיה 0.1%.

ראסל 2000 והמיד-קאפ 400 עלו 0.5% כל אחד, מוכיחים שהשוק מתרחב מעבר לגדולים.

באגרות החוב: מכירה פומבית של אג"ח 30 שנה ב-22 מיליארד דולר נקלטה היטב, למרות נתוני תעסוקה חזקים שדחפו תשואות מעלה בהתחלה.

התשואה על 10 שנים נשארה יציבה, מה שתרם להתאוששות השוק ללא חשש מאינפלציה כתוצאה מהמכסים.

מה נעשה עם הקשקשת

עכשיו, בואו נדבר על איך להשתמש בזה, כמו שף שמלמד איך להפוך שאריות לארוחת גורמה.

קודם כל, זיהוי מגמות: כשהקטנים כמו ראסל 2000 עולים חזק יותר מהגדולים, זה סימן להתרחבות, חפשו מניות התלויות במחזורי שלבי הכלכלה כמו באנרגיה או חומרים, אבל עם סטופ-לוס צמוד כמו חגורת בטיחות מהודקת

שימוש בשיטת וויקוף: בדקו את הנפחים, אתמול ראינו נפח גבוה בדלתא וטסלה, מה שמצביע על איסוף שקדם לכך; קנו כשהמחיר בוחן אצ הבסיס, לא כשהוא רץ כמו ארנב מפוחד.

בפועל: אם אתם רואים סקטור כמו צרכנות עולה על גל דוחות חזקים, כמו דלתא שהחזירה תחזית אחרי הפסקה בגלל מכסים, השקיעו בחברות תעופה אחרות כמו יונייטד (+14.33%), אבל רק עם אישור טכני לכניסה.

לטווח ארוך: המגה-קאפים כמו נווידיה שמגיעה ל-4 טריליון מראים כוח, אבל היזהרו מבועה; גוונו לפורטפוליו (לתיק) עם מיד-קאפים שמובילים בהתאוששות.

נתוני תעסוקה: 227,000 תביעות נמוכות מצביעות על שוק עבודה חלש אבל לא שבור, לדעתי אל תצפו להורדת ריבית ביולי, אז התמקדו במניות צמיחה עם חוב נמוך.

בקיצור, השתמשו בכלים כמו ניתוח נפח ומגמות סקטוריאליות כדי להפוך ידע לרווח.

דמיינו פסנתרן עיוור שמנגן נגינה מושלמת (בוא נגיד סוג של ריי צ'ארלס כזה), ככה השוק אתמול, עם עיניים עצומות לפחדים, מנגן הרמוניה של עליות.

איך ליישם? התאמנו נגיד עסקה קטנה ב-TSLA כשהיא פורצת מעל 310, אבל עם טריילינג סטופ (סטופ נגרר) כמו צל שמלווה את העסקה.

תזכרו לנהל תיק זה קצת כמו כמו גינון, זרעו זרעים בסקטורים חזקים, גיזמו את החלשים, וחכו לגשם של נתונים כלכליים.

הכל עדיין פתוח לשני הכיוונים

ומה אם מחר הכל משתנה, כמו קוסם שמושך את השטיח מתחת לרגליים של הקהל וזה אפילו לא הרגיש כלום?

מה אם נתוני התעסוקה הבאים יראו עלייה בתביעות, והפד ידחה הורדות ריבית, האם השיאים האלה יהפכו למלכודת דובים?

השוק הוא מראה לנפש האנושית, מלא תקווה ופחד; אם נווידיה תמשיך ל-5 טריליון, זה יוכיח שהטכנולוגיה היא הדת החדשה, אבל אם תיפול, נזכור את דברי וורן באפט: "קנו פחד, מכרו תאוות בצע".

עוד אפשרות שאני שואל את עצמי, מה אם השוק היה כמו ארוחת ערב משפחתית, כולם מדברים, אף אחד לא מקשיב, ובסוף מישהו שופך את הרוטב; אתמול, דלתא הייתה הרוטב החם שנשפך, לפחות הוא שיפר את הטעם.

בסופו של דבר, ימים כאלה הם הזדמנות להתפתח, לצחוק על הטעויות, ולהמשיך קדימה עם רעיונות חדשים, אהבתי את הרעיון שיצא על לנהל תיק זה כמו להיות גנן של הגינה של עצמך.

אני אוהב שתוך כדי הקלטה קופצים רעיונות ודימויים שמצליחים להעביר לך את מה מבעבע בתוכי וזה מה שגורם לי להמשיך לכתוב כדי שתלמדו עוד, ותסחרו נכון יותר.

שבת שלום,

זהר ליבוביץ 🐘וסוף המסחר שלך

אבי שיטת וויקוף בישראל

ותוכנית הליווי סוחרים ׳מרגל המסחר׳

קבלו קידום !קבלו קידום❗

SMCI

סקירת על חברת Super Micro Computer Inc אשר יחד עם חברות הבת שלה, מפתחת ומוכרת פתרונות שרתים ואחסון בעלי ביצועים גבוהים המבוססים על ארכיטקטורה מודולרית ופתוחה בארצות הברית ובעולם.

טכני בלבד❗

היום נלמד על קידום סטופ.

אחרי שדיברנו עליה לפני שלושה ימים ביום שלישי האחרון המניה התחילה את המהלך הרצוי לו ציפינו ופה ישנה טעות של הרבה אנשים והיא לקדם סטופ, הרעיון לקדם סטופ הוא נכון והמטרה שלו לצמצם למינימום נזק מיותר אבל צריך לעשות את זה נכון... אי אפשר לתת סטופ דינאמי שרירותי של 5% או 10%, אסור לקדם סטופ לכניסה רק בגלל שלדעתכם "המהלך התחיל" ורצוי שלא לקדם סטופ על סמך תחושת בטן, מה כן צריך לעשות ?

1. בדקו את ה ATR של החברה ובמקרה הזה 2.44 כלומר המניה יכולה לזוז לנו בקלות 5% ביום. את הנתון הזה נכפיל ב 1.5% והתוצאה היא 7.5%.

2. אחרי שבדקנו את ה ATR נבדוק כמה % עלתה המניה מעל רמת ההתנגדות הקרובה. במקרה שלנו רק 4.5%. כלומר אין לנו מה לקדם סטופ כי הפער אינו מתאים ! אנחנו צריכים להמתין לפחות לפער של 7.5% מההתנגדות אם אנחנו לא רוצים להיזרק מהעסקה סתם.

3. מה שכן ניתן לעשות זה לקבוע סטופ דינאמי על 7.5%.

או >

4. אחרי שנתרחק מספיק יהיה ניתן לקבוע את הסטופ על מחיר כניסה ולקדם אותו לתחתית הנר המרוחק לפי ATR ויותר.

אחלה סופ"ש 🍷🍷🍷

👨💼הכותב רוני פסח אינו יועץ השקעות, הסקירה הינה לצורכי לימוד בלבד ואין האמור בסקירה להוות המלצה או אי המלצה לביצוע או אי ביצוע קניה או מכירה של ניירות ערך ואינה מהווה ייעוץ השקעות, רוח הסקירה, אופי התוכן והכותרות נועדו אך ורק לצורכי יצירת עניין ובידור לקוראים.

האם אדמות נדירות יכולות לשנות את מאזן הביטחון הלאומי?חברת MP Materials חוותה הערכת שווי מחודשת משמעותית בשוק, כאשר מנייתה זינקה ביותר מ-50% לאחר שותפות אסטרטגית בין המגזר הציבורי לפרטי עם משרד ההגנה האמריקאי (DoD). ההסכם, בשווי מיליארדי דולרים, כולל השקעת הון של 400 מיליון דולר, מימון נוסף נרחב והלוואה של 150 מיליון דולר, במטרה להקים במהירות שרשרת אספקה אמריקאית עצמאית ויציבה לייצור מגנטים מאדמות נדירות. שותפות זו נועדה להפחית את התלות של ארה"ב במקורות זרים לאדמות נדירות, החיוניות לטכנולוגיות מתקדמות בצרכים צבאיים ואזרחיים כאחד, החל ממטוסי F-35 ועד לרכבים חשמליים.

השותפות מדגישה צורך גיאופוליטי קריטי: להתמודד עם המונופול הכמעט מוחלט של סין על שרשרת האספקה העולמית של אדמות נדירות. סין שולטת בכרייה, זיקוק וייצור מגנטים, וניצלה את מעמדה באמצעות מגבלות ייצוא במהלך סכסוכים מסחריים עם ארה"ב. מהלכים אלה חשפו את פגיעותה של ארה"ב ואת הצורך הדחוף בעצמאות תעשייתית, מה שהוביל לאסטרטגיית "מתהליך הכרייה לייצור מגנטים" של משרד ההגנה, שמטרתה להשיג עצמאות עד 2027. השקעת הענק של המשרד ותפקידו החדש כבעל מניות מרכזי ב-MP Materials מסמנים שינוי מהותי במדיניות התעשייתית האמריקאית, באתגר ישיר להשפעתה של סין ובחתירה לעצמאות כלכלית.

מרכיב מרכזי באטרקטיביות הפיננסית של העסקה הוא קביעת מחיר מינימלי של 110 דולר לקילוגרם לעשר שנים עבור אדמות נדירות עיקריות – הרבה מעל לממוצע ההיסטורי. הבטחה זו מבטיחה את רווחיות החברה גם מול מניפולציות שוק פוטנציאליות ומפחיתה את הסיכונים בתוכניות ההתרחבות השאפתניות, כולל הקמת מפעלים לייצור מגנטים בקנה מידה גדול. הוודאות הפיננסית הזו הופכת את MP Materials מפלטפורמת סחורות לפלטפורמה אסטרטגית לאומית, מושכת השקעות פרטיות נוספות ומהווה תקדים לבניית שרשראות אספקה קריטיות נוספות באמריקה.

מה עם תיקון ?מה עם תיקון❓

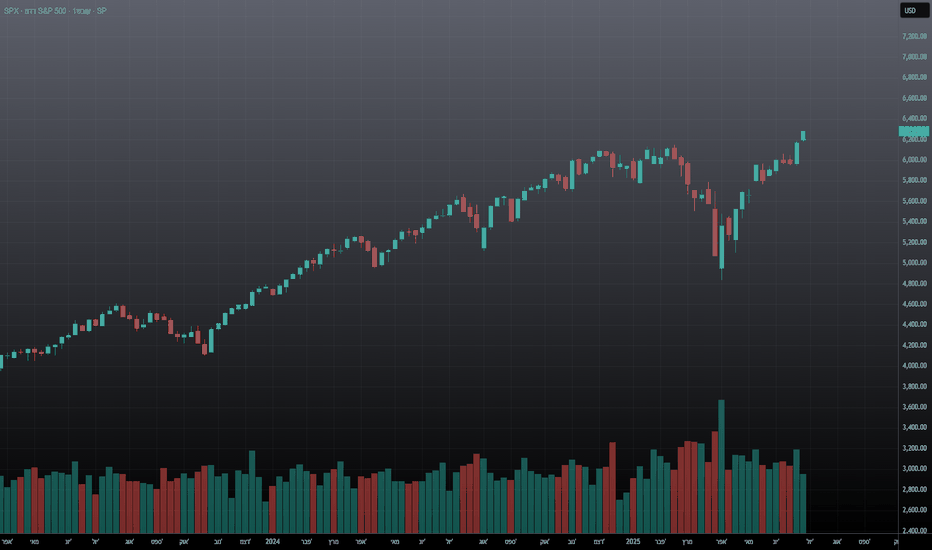

כמה אפשר לעלות בלי תיקון שואלי אותי כל התקופה האחרונה, אתמול המשיכו המדדים לעלות כאשר :

מדד S&P 500 סגר ב- 6,280.47 נקודות עם עליה של 0.27%

מדד NASDAQ סגר ב- 22,829.26 נקודות עם ירידה של 0.16%-

מדד RUSSELL 2000 סגר ב- 2,263.41 נקודות עם עלייה של 0.48%

אז מה יהיה עם תיקון ?

לפי הערכות שלי עד שלא נגיע לפחות ל 6,595 הנקודות במדד ה S&P 500 לא נראה תיקון ראוי.

למה אני מתכוון ?

1. שיש לנו לעלות עוד כ- 5% לפני שנראה תיקון ראוי.

2. אחרי שנעלה 5% נראה תיקון לאזור 6,250 או יותר נכון לומר לרמת ההתנגדות המסומנת בירוק על הגרף שנפרצה ועכשיו תשמש כתמיכה.

אז אחרי שהבהרנו את הדבר הזה אפשר להתקדם...

היום לא צפויות הודעות משמעותיות מה שישפיע בעיקר על המדד יהיה סגירת האופציות השבועיות כאשר כמות גדולה של קולים ב 6,250 הנקודות אמורה לתת דחיפה למדד ולעודד עוד עליות.

אבל ויש אבל גדול, אנחנו כבר יודעים שטראמפ אוהב לתת חדשות רעות בשישי ולהמתיק אותן בראשון או שני לפני פתיחת המסחר. השאלה הגדולה האם המשחק הזה שלו ימשיך גם הפעם ?

אז יאללה בנתיים ... ניפגש בסקירה הבאה.

👨🏼💼הכותב רוני פסח אינו יועץ השקעות, הסקירה הינה לצורכי לימוד בלבד ואין האמור בסקירה להוות המלצה או אי המלצה לביצוע או אי ביצוע קניה או מכירה של ניירות ערך ואינה מהווה ייעוץ השקעות, רוח הסקירה, אופי התוכן והכותרות נועדו אך ורק לצורכי יצירת עניין ובידור לקוראים.

קראתם ? אהבתם ? תפרגנו ב 👍🏻לחצו עוקב ושתפו חברים...

מדוע מיץ התפוזים שלכם יקר יותר?מחירי מיץ התפוזים מזנקים, ומשפיעים על צרכנים ועל הכלכלה הכללית. עלייה זו נובעת משילוב מורכב של סוגיות גיאופוליטיות, לחצים כלכליים ואתגרים סביבתיים משמעותיים. הבנת הגורמים המגוונים הללו חושפת שוק סחורות עולמי בלתי יציב. משקיעים וצרכנים כאחד צריכים להכיר בגורמים המשפיעים כיום על מוצרים יומיומיים כמו מיץ תפוזים.

שינויים גיאופוליטיים תורמים באופן משמעותי לעליית המחירים. ארצות הברית הודיעה לאחרונה על הטלת מכס של 50% על כל היבוא מברזיל, החל מה-1 באוגוסט 2025. צעד זה נובע מעמדתה של ברזיל בנוגע להעמדתו לדין של ז'איר בולסונארו ומהתקרבותה ההולכת וגוברת לברית BRICS. ברזיל שולטת באספקת מיץ התפוזים העולמית, ומספקת למעלה מ-80% מנתח השוק העולמי ו-81% מייבוא ארצות הברית בין אוקטובר 2023 לינואר 2024. המכס החדש מעלה ישירות את עלויות היבוא ויוצר סיכון למחסור באספקה.

מעבר למכסים, שילוב של גורמים כלכליים ותנאי מזג אוויר קשים מחריף את הלחץ על המחירים. עלויות יבוא גבוהות יותר תורמות לאינפלציה, ועשויות להוביל את הבנקים המרכזיים לשמור על מדיניות מוניטרית מחמירה. הסביבה האינפלציונית הרחבה פוגעת בכוח הקנייה של הצרכנים. במקביל, ייצור התפוזים נתון לאיומים חמורים. מחלת ההדרים (גרינינג) פגעה קשות במטעים בפלורידה ובברזיל. אירועי מזג אוויר קיצוניים, כמו הוריקנים ובצורות, מקטינים עוד יותר את התפוקה העולמית. אתגרים סביבתיים אלה, בשילוב עם מכסים גיאופוליטיים, יוצרים מגמה שורית חזקה לעתיד מיץ התפוזים, ומצביעים על עליות מחירים נוספות בטווח הקצר.

סקירה יומית 10.7.25החדק היומי, ה🐘וסוף בסקירה יומית

אחרי שיחה עם סוחר, 10 יולי 2025

אתה זוכר את הלילה, נכון?

זה לא היה הלילה הראשון שאתה לא מצליח להירדם. אתה שוכב שם, עיניים פקוחות, והמחשבות מתגלגלות כמו כדור פינג־פונג בין התקווה לפחד. הראש שואל שוב ושוב: “יישמתי את כל מה שלמדתי. סימנתי נכון, תכננתי, דייקתי. אז למה שוב זה לא עבד?”

ואז הבטן מצטרפת, לא בתיאוריה, אלא בתחושה. היא לא צריכה טבלאות. היא פשוט יודעת: כל עוד אין רווח, אין שקט. אתה לא ישן. אתה לא רגוע.

🐘 תנועה מוכרת מדי

מה שאתה מרגיש, אתה לא לבד בו. הרבה סוחרים, בעיקר בתחילת הדרך, מרגישים את זה. אתה לומד, משקיע, מתמיד, אבל משהו בפנים עוד לא סגור, התחושה סקפטי מצד אחד מצד שני חסר לי משהו קטן ואני שם. כי משהו עדיין חושש ללחוץ באמת. או לוחץ מאוחר מדי.

האמת לא כי אתה לא יודע. אלא כי אתה עדיין לא מאמין עד הסוף שזה מגיע לך.

אני זוכר תקופה כזאת גם אצלי. יום אחד, אחרי הפסד של שלושה טריידים קטנים, לא משהו דרמטי. אני יושב במחשב, מחזיק את הראש, פתאום הבת שלי נכנסת, מסתכלת עליי, ושואלת:ה“אבא, למה אתה עצוב גם כשאתה בבית?”

והמשפט הזה, הוא חדר לי עמוק יותר מכל הפסד. כי באותו רגע הבנתי, המסחר לא גנב לי כסף. הוא גנב לי את השלווה. את השקט.

🐘 שוק בתנועה

ועכשיו תראה מה קרה אתמול:

ה-S&P 500 עלה ב־0.61%.

הנאסד”ק טיפס ב־0.94%.

מניית Nvidia זינקה ב־1.8% ונגעה שוב בשווי מפלצתי של כמעט 4 טריליון דולר.

ומניית Broadcom נתנה עוד 2.24% והצטרפה לחגיגה.

והדובדבן? מרק. הודיעה על רכישה של Verona Pharma בעסקה בשווי 10 מיליארד דולר, עם פרמיה של 23%. בצד השני - Hershey התרסקה ב־4%. וגם התשואות ירדו, 10 שנים ל־4.34%, 2 שנים ל־3.86%.

כל זה מרגש, מסקרן, מפתה.

אבל האמת? זה לא הסיפור.

אתה זה הסיפור

הסיפור הוא איך אתה מרגיש מול זה.

איך אתה יושב בבית, עם המחשב פתוח, הלב קצת מהסס, והאצבע על העכבר לא נלחצת. כי בפנים, אתה מפחד. לא פחד מהשוק. פחד מעצמך. פחד שאולי גם הפעם תתאכזב.

וזה המקום הכי חשוב להבין בהתחלה:

אתה לא באמת בונה תיק.

אתה בונה אמון.

בונה שקט פנימי.

כל טרייד שלך הוא לא רק פוזיציה, הוא אמירה לעצמך:

“אני סומך על עצמי, גם אם לא בטוח מה יקרה.”

אז לא ממהרים לשום מקום,

אז מה עושים?

קודם כל - נושמים.

אתה לא צריך לפתור הכל ביום אחד.

לפני שאתה פותח את המחשב היום, שב עם עצמך חמש דקות.

שקט.

בלי גרפים.

בלי ניתוחים.

רק אתה, הגוף שלך, והאמת שלך.

שאל את עצמך: “אני מוכן להיכנס היום עם גבולות? אני מסוגל לקבל אי וודאות מבלי להתפרק?”

אם התשובה היא כן - תמשיך.

אם לא - תן לעצמך עוד רגע.

🐘 כניסה מכוונת

וכשאתה נכנס לעסקה, אל תספר לעצמך את האגדה על “ זאת העסקה שתשנה לי את החיים”. תספר לעצמך את האמת: “אני כאן כדי ללמוד, להתחזק, ולבנות אמון. לא כדי לברוח.”

גם עסקה קטנה, מדויקת, בגודל ועם סיכון נכון, זו הצלחה.

לא כי הרווחת.

אלא כי נשארת אתה, לא נתת לוודאות ולפחד להכתיב.

🐘 בסוף היום

בסוף היום, כשאתה מכבה את המחשב, אל תסתכל רק על המספרים.

תשאל את עצמך:

“הייתי נוכח? באמת הייתי?”

אם התשובה היא כן, אז אתה התקדמת.

גם אם לא הרווחת, גם אם לא שברת שיא, חיזקת שריר.

וזה מה שבונה אותך, טרייד אחרי טרייד.

כי המהלך הכי גדול אתמול, לא היה אצל Nvidia.

הוא לא קרה אצל מרק.

הוא היה אצלך, שהחלטת לא לחכות לשלמות, אלא סחרת לפי המינימום המכריע הנדרש, וחיבקת את אי הוודאות הנותרת.

כאן עבורך.

יום מבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

אבי שיטת וויקוף בישראל

ותוכנית הליווי סוחרים ׳מרגל המסחר׳

אתה מפוטר !אתה מפוטר❗

כמה שטראמפ היה רוצה לומר את צמד המילים האלה לפאוול ... אבל הוא לא יכול ! אז הוא קרא לו להתפטר מיד מהתפקיד והתחילו לרוץ שמועות לא מבוססות שפאוול עומד להתפטר.

אבל מה שהזיז את השוק היה או יותר נכון הייתה בעיקר אנבידיה NVDA שקיבלה אתמול את התואר הראשונה שחצתה את שווי שוק T4 !

לפני שנה אמרתי שעד 2028 נראה את NVDA בשווי של כ- T10 צחקו עלי... נראה מי יצחק אחרון.

מדד S&P 500 סגר ב- 6,263.25 נקודות עם עליה של 0.61%

מדד NASDAQ סגר ב- 22,864.91 נקודות עם עליה של 0.72%

מדד RUSSELL 2000 סגר ב- 2,252.48 נקודות עם עלייה של 1.07%

עוד אתמול כצפוי מלאי הנפט עלה משמעותית לרמה של M7.07 חביות על צפי של ירידה ב M1.7 חביות, הנפט בנתיים לא הגיב בחדות וירד רק 0.29% לרמת מחיר של 68.2$ לחבית אבל אני צופה שבקרוב הירידות שם התחזקו.

גם התשואות ירדו אתמול לאחר שמכרז האג"ח ל 10 שנים נסגר נמוך יותר מרמת המחיר הקודמת.

ומה צפוי לנו היום ?

נתוני האבטלה עם התביעות הראשוניות לדמי אבטלה בשעה 15:30 ומה שיזיז את השוק בעיקר הן יהיו חדשות חיצוניות מכיוון טראמפ VS פאוול או טראמפ VS מאסק ...

אם יהיה שקט יחסית אנחנו נמשיך בעליות !

אז יאללה בנתיים ... ניפגש בסקירה הבאה.

👨🏼💼הכותב רוני פסח אינו יועץ השקעות, הסקירה הינה לצורכי לימוד בלבד ואין האמור בסקירה להוות המלצה או אי המלצה לביצוע או אי ביצוע קניה או מכירה של ניירות ערך ואינה מהווה ייעוץ השקעות, רוח הסקירה, אופי התוכן והכותרות נועדו אך ורק לצורכי יצירת עניין ובידור לקוראים.

קראתם ? אהבתם ? תפרגנו ב 👍🏻לחצו עוקב ושתפו חברים...

סקירה יומית 09.08.25החדק היומי, ה🐘וסוף בסקירה יומית

נחש, נחושת, 9 יולי 2025

השווקים קפאו אתמול, כמו גומייה מתוחה שמחכה לנקישה שתשחרר אותה. זה לא היה שקט של שלווה, אלא מתח שלפני סערה. כסוחר, למדתי לזהות את הרגעים האלה שהגרף דומם, אבל האוויר סמיך מציפייה.

שימו לב לברים, הפנימיים והסגירה סביב אמצע טווח הבר הקוד, זהו אחד המאפיינים של שוק בהמתנה.

ובכל זאת, שלושה טריידים תוך יומיים קצרים, בלי גרידיות, הספיקו לי להגיע לממוצע היומי שלי. בימים כאלה, המתנה היא הנשק הסודי שלך. בעקבות בקשתכם, הוספתי כותרות משנה כדי להקל על הקריאה, כי הסיפור הזה מלא תפניות. בואו נצלול פנימה.

🐘 מתח לפני השחרור

באמצע יום המסחר, הגרף עצר. לא תנועה, לא רעש רק דממה. הסוחרים המנוסים לא סומכים על המספרים ברגעים כאלה; הם מרגישים את השוק, כמו צייד שמזהה תזוזה קלה בשיחים. משהו עומד לקרות. ואז, כמו בסרט מתח, הגיע טראמפ עם חתימה אחת ששינתה את המשחק.

דחיית הדד ליין של מלחמת הסחר לאוגוסט נשמעה כמו הרגעה, אבל זו לא הייתה נשיקה של שלום. זו הייתה סטירה דיפלומטית, הארכה של מתח שרק דוחה את ההתפוצצות. השווקים לא רצו לחגוג. ה-Dow צנח ב-0.2%, ה-S&P 500 גירד ירידה של 0.1%, וה-Nasdaq נאבק לשמור על קו האפס. אבל מתחת לפני השטח, הכסף החכם כבר זז, מחפש הזדמנויות במקומות שרוב הסוחרים לא מסתכלים עליהם.

🐘 הכסף בורח הצידה

כשכולם עסוקים במגה-קאפ, בתקווה ש-Apple או Amazon יחזרו לעצמן, הכסף החכם רץ למקומות אחרים. הוא מצא מקלט בסמול-קאפ ובמיד-קאפ, שם המדדים זינקו כאילו הם לא שמעו על המתח בשווקים. מדד Russell 2000 טיפס ב-0.7%, ממשיך מגמה של שבועיים שבה הכסף זורם הרחק מהענקיות. ה-S&P MidCap 400 הוסיף 0.5%, בעוד ה-S&P 500 עצמו התכרבל בירידה קלה וה-Vanguard Mega Cap ETF איבד 0.15%.

התמונה הזו מספרת סיפור פשוט: הגודל לא קובע כרגע. הכיוון הוא שמושך את החוטים. הסוחר התמים שקונה טכנולוגיה בירידה מחפש תקווה; הסוחר החכם קונה תנודות. למתחילים שביניכם, הנה טיפ: תתחילו לעקוב אחר ה-Russell 2000. הוא כמו מצפן שמראה לאן הכסף זורם כשכולם עסוקים בכותרות על FAANG.

🐘 הנחושת זורמת, אבל לאן?

ואז הגיעה הנחושת, כמו כוכב שנופל בלילה חשוך. עלייה של 11% ביום אחד היא לא עניין שרואים כל יום. Freeport-McMoRan, ענקית הנחושת, זינקה ב-4.8% עם ווליום כבד. מה הצית את האש הזו? דיווחים על הגבלות יצוא מסין, שדחפו את המחירים לשמיים. אבל לפני שתתפתו לקפוץ פנימה, תעצרו.

רמת התמיכה של הנחושת סביב 4.5 דולר מרמזת שהזינוק הזה עשוי להיות רעש זמני, לא מהפך. אם הווליום ימשיך לתמוך, זו יריית פתיחה למגמה חדשה. אם לא? זו הזדמנות לשורט מהיר, מכירה קצרת טווח שמנצלת ירידה מהירה. אני לא נרדם כשאני רואה תנועות כאלה. אני בודק את תגובת השוק, לא את הכותרות בעיתונים.

🐘 אנרגיה: ריצה או הטעייה?

סקטור האנרגיה לא נשאר מאחור. ההוראה הנשיאותית לבטל סובסידיות לאנרגיה ירוקה שלחה גל זעזועים בשווקים. Chevron זינקה ב-3.4%, ConocoPhillips הוסיפה 3.2%, ו-Exxon Mobil רשמה עלייה של 2.7%. מחיר הנפט עצמו עלה ב-0.5%, עם ווליום שתמך בתנועה. זה לא סתם רעש יש פה תנופה שצריך לעקוב אחריה. אבל אני שם שעון עצר. אם הווליום ידעך, זו תהיה הטעייה, ואני כבר מחפש את השורט המהיר של השבוע.

תנועות פוליטיות כאלה, כמו ההוראה הזו, יכולות להצית אש, אבל בלי דלק אמיתי, הן דועכות מהר. הסוחר החכם לא נרדם כשהוא רואה זינוק כזה - הוא שואל: מה עומד מאחורי המספרים?

🐘 טכנולוגיה: ניסיון שדעך

בזמן שהאנרגיה והחומרים רצו קדימה, הטכנולוגיה ניסתה לעמוד בקצב, אבל הרגליים שלה היו כבדות. Apple נשארה שטוחה, Microsoft התעייפה, ואפילו הסמיקונדקטורים, שהובלו על ידי NVIDIA עם עלייה של 1.8%, לא הצליחו להצית את הסקטור.

הזינוק בצ'יפים היה התאוששות מהפסד של יום קודם, לא בשורה חדשה. אבל אני לא מוריד מהם את העיניים. כשהסמיקונדקטורים שוברים מגמה, הם לא עוצרים בצ'יפים. הם מושכים את כל השוק איתם, כמו גל שמתחיל קטן ומציף הכל. אם אתם מחפשים ברומטר למצב הרוח של השווקים, תשימו עין על הסקטור הזה.

🐘 פיננסים: חולשה

ואז יש את הפיננסים, הסקטור שאף אחד לא אוהב בימים רגילים. אתמול הם חטפו מכה. JPMorgan ירדה ב-2.3%, Bank of America צנחה ב-2.8%, ו-Goldman Sachs איבדה 3% אחרי הורדת דירוג של HSBC. כשמגזר מאבד את הסבלנות של השוק, הוא לעיתים מחכה להזדמנות. אני לא פוסל אותם עדיין. חולשה כזו יכולה להיות בסיס לתנועה חזקה, אבל כרגע, זה סימן שצריך לעקוב בזהירות.

🐘 המפתח: תזמון וסבלנות

אז מה עושים עם כל זה היום? קודם כל, תשימו עין על האנרגיה ועל החומרים. התנועות שם חזקות, אבל בלי ווליום תומך, הן עלולות להפוך להטעייה. תיכנסו עם תוכנית יציאה ברורה, כמו צייד שיודע בדיוק מתי לקנות ומתי לסגת. שנית, תמשיכו לעקוב אחרי סמול-קאפ והמיד-קאפ.

היחס בינם לבין המגה-קאפ הוא הסיפור האמיתי של השוק כרגע. זו לא רעידת אדמה זו תזוזה טקטונית של הכסף החכם. ולבסוף, אל תשכחו את פרוטוקול ה-FOMC שמתפרסם היום.

לא משנה אם אתם חושבים שהוא שולי או מרכזי השוק יגיב. אם לא היום, אז מחר. תזמון הוא הכל, סבלנות היא המפתח להצטרפות למהלך הנכון.

השוק מדבר בלחש אז תקשיבו

השוק לא צועק כרגע; הוא לוחש. אבל מי שיודע להקשיב שומע את התנועות, בנחושת, באנרגיה, בסמול-קאפ. תפעלו בחכמה, תקשיבו לגרף, ואל תרדמו כשהכסף זז בשקט. זה הרגע שבו הסוחרים הגדולים נבדלים.

🐘 צעד אחד לפני כולם

בסוף יום המסחר, שהמסכים כבים והגרפים (אולי) נחים, אני תמיד חושב על הסוחר הזה שיושב מולי אולי זה אתה. הוא שואל את עצמו: "האם פספסתי משהו?" והתשובה שלי תמיד אותה: השוק הוא כמו שחקן ותיק, עם חיוך ערמומי וקלף מוסתר.

הוא לא חושף הכל, אבל הוא נותן רמזים. הנחושת שזינקה, הסמול-קאפ שרצות, ה-FOMC שממתין מעבר לפינה, אלה הקלפים על השולחן. השאלה היא לא אם תשחקו, אלא איך.

תצחקו עם השוק, תרקדו עם התנודות, ותמיד תהיו צעד אחד לפני כולם. כי בסוף, זה לא רק הכסף זה הריגוש שבלהבין את המשחק.

יום מבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

אבי שיטת וויקוף בישראל

ותוכנית הליווי סוחרים ׳מרגל המסחר׳

די להמציא !די להמציא❗

DEFT

סקירת על חברת DeFi Technologies Inc היא חברת טכנולוגיה, מפתחת מוצרים הנסחרים בבורסה (ETB) אשר עוקבים באופן סינתטי אחר הערך של פרוטוקול DeFi יחיד או סל של פרוטוקולים בקנדה.

היום נלמד על תבנית ספל וידית.

לצערי אני רואה יותר מידי סוחרים שממציאים תבניות על הגרף ובעיקר כשמדובר בתבניות כמו ראש וכתפיים או ספל וידית. היום כאמור נתייחס לתבנית ספל וידית.

תוכלו לראות את מניית DEFT עולה עד רמת 3.5$ ומשם נסוגה חזרה עד רמה של 0.09$ למניה באזור הזה לאורך זמן מתבצע איסוף "שקט" של סחורה לאחרי המניה חוזרת לעלות עד רמה של 3.5$ בחזרה ושם מבצעת תיקון שהוא הידית המסומנת על הגרף, לאחר מכן פרצה המניה את התבנית אך נסוגה, מאחר ולא היה שינוי במבנה המחירים לאחר פריצת השווא התבנית עדיין שרירה וקיימת !

עכשיו עלינו לחכות לפריצה נוספת של רמת 3.5$ ואז ניתן יהיה לחבור למניה כאשר היעד נמצא הרחק מעל, אנחנו עדיין לא יכולים לדעת איפה בדיוק למקם סטופ שכן עדיין לא הייתה פריצה אבל אנחנו מעריכים כרגע סטופ של כ- 8% לפי ATR של המניה.

⚖יחס העסקה > 10.5

🏳מחיר כניסה > 3.60$

🛑סטופ > 3.30$ % לסטופ > 8.33%

📈יעד > 6.75$ % ליעד > 87.5%

איפה רוב הטעויות בזיהוי התבנית ?

ראו למשל את SOFI ...

1. אין ירידה אחידה לרמת האיסוף אלא ירידה בגלים.

2. אין איסוף יש נקודת שפל ורואים בברור שאין באזור השפל שום שלב איסוף... השלב הזה חייב להתקיים בתבנית אחרת אין תבנית.

3. אין עליה אחידה לרמת ההתנגדות אלא עליה בגלים.

4. אין ידית !

אל תמציאו תבניות...

👨💼הכותב רוני פסח אינו יועץ השקעות, הסקירה הינה לצורכי לימוד בלבד ואין האמור בסקירה להוות המלצה או אי המלצה לביצוע או אי ביצוע קניה או מכירה של ניירות ערך ואינה מהווה ייעוץ השקעות, רוח הסקירה, אופי התוכן והכותרות נועדו אך ורק לצורכי יצירת עניין ובידור לקוראים.

קראתם ? אהבתם ? תפרגנו ב 👍🏻לחצו עוקב ושתפו חברים...

האם Ondas Holdings יכולה לעצב מחדש את השקעות טכנולוגיית ההגנה?Ondas Holdings (נאסד"ק: ONDS) סוללת דרך ייחודית בנוף המתפתח של טכנולוגיית ההגנה, וממצבת את עצמה באופן אסטרטגי על רקע מתחים גלובליים גוברים ומודרניזציה של הלחימה. עלייתה של החברה נובעת מגישה סינרגטית המשלבת פתרונות חדשניים של רחפנים אוטונומיים ורשתות אלחוטיות פרטיות עם מהלכים פיננסיים מחושבים. שותפות מפתח עם Klear, חברת טכנולוגיה פיננסית, מספקת ל-Ondas ולמערכת האקולוגית הצומחת שלה הון חוזר שאינו מדלל. מנגנון מימון זה, המתבצע מחוץ למאזן, מאפשר התרחבות מהירה ורכישות אסטרטגיות בתחומי ההגנה, ביטחון הפנים ותשתיות קריטיות, תוך שמירה על ערך בעלי המניות.

בנוסף, חברת הבת של Ondas, American Robotics, המובילה בתחום הרחפנים האוטונומיים עם אישור FAA, חתמה לאחרונה על שותפות ייצור ואספקה עם Detroit Manufacturing Systems (DMS). שיתוף פעולה זה, המבוסס על ייצור אמריקאי, נועד להגביר את יכולת ההרחבה, היעילות והעמידות של פלטפורמות הרחפנים המתקדמות של החברה. דגש זה על ייצור מקומי תואם יוזמות כמו צו הביצוע "שחרור הדומיננטיות האמריקאית ברחפנים", שמטרתו לחזק את תעשיית הרחפנים בארצות הברית, לעודד חדשנות ולשמור על הביטחון הלאומי מול תחרות זרה.

ההיצע של Ondas עונה ישירות על השינויים בפרדיגמת הלחימה המודרנית. רשתות האלחוט התעשייתיות הפרטיות שלה (FullMAX) מספקות תקשורת מאובטחת, קריטית לפעולות C4ISR ולשדה הקרב, בעוד שפתרונות הרחפנים האוטונומיים שלה, כגון מערכת Optimus ומערכת Iron Drone Raider ללוחמה נגד רחפנים, מהווים מרכיב חיוני באסטרטגיות מעקב, סיור ולחימה מתקדמות. עם התגברות חוסר היציבות הגיאופוליטית והביקוש הגובר ליכולות הגנה מתקדמות, הפלטפורמה המשולבת של Ondas - הן מבחינה תפעולית והן מבחינה פיננסית - ממוקמת לצמיחה משמעותית ומושכת עניין רב ממשקיעים הודות לגישתה החדשנית להקצאת הון ולקידום טכנולוגי.

מכסים !מכסים❗

אתמול לא היו חדשות מיוחדות רק ממוחזרות ... דובר בלי סוף על מדיניות המכסים של טראמפ כאשר 14 מדינות קיבלו מכתבים על העלאת מכסים החל מה- 1 לאוגוסט אם לא יגיעו מוקדם יותר להסכמות סחר עם ארה"ב. כמו כן טראמפ עדכן את המכסים על ייבוא נחושת ל 50% ומחיר הסחורה עלה בשיעור של 13% שזו העלייה הגדולה היומית הגדולה ביותר שנרשמה מאז 1968 לנחושת.

מדד S&P 500 סגר ב- 6,225.51 נקודות עם ירידה של 0.07%

מדד NASDAQ סגר ב- 22,702.25 נקודות עם ירידה של 0.07%

מדד RUSSELL 2000 סגר ב- 2,228.73 נקודות עם עלייה של 0.66%

היום בשעה 17:30 אנחנו נקבל את מלאי הנפט הגולמי מה שלדעתי יורד את מחיר הנפט.

בשעה 21:00 נקבל את פרוטוקול ישיבת הפד' האחרונה.

אין מה להרחיב יותר מידי ולספר סיפורי סבתא כשאין חדשות מהותיות.

יש מי שבוחר עדיין להתרגש מעניין המסכים אבל השוק מוכיח אחרת.

ויש שאומרים שאופטימיות זה לטיפשים ופסימיות זה לחלשים...

אני בכל מקרה מעדיף תמיד להיות ריאלי ומאחר ואני מחזיק מעצמי כזה ומאחר ואני רואה שתגובת השוק היא לא דרמטית להודעות על המכסים אני מחזיק בדעה שהיום או מחר אנחנו נחזור לעליות.

אז יאללה ... ניפגש בסקירה הבאה.

👨🏼💼הכותב רוני פסח אינו יועץ השקעות, הסקירה הינה לצורכי לימוד בלבד ואין האמור בסקירה להוות המלצה או אי המלצה לביצוע או אי ביצוע קניה או מכירה של ניירות ערך ואינה מהווה ייעוץ השקעות, רוח הסקירה, אופי התוכן והכותרות נועדו אך ורק לצורכי יצירת עניין ובידור לקוראים.

קראתם ? אהבתם ? תפרגנו ב 👍🏻לחצו עוקב ושתפו חברים...

סקירה יומית 08.07.25החדק היומי, ה🐘וסוף בסקירה יומית

הנגאובר, 8 יולי 2025

אתמול שוב הרגשתי את התחושה הזו, כאילו מישהו מטלטל לי את היד קלות תוך כדי מסחר, אבל הפעם זה לא היה בגלל שוק מתמוטט אלא בגלל שוק מתעורר מהנגאובר של עצמו. אחרי שבוע של חגיגות, שיאים ושאגות "To the moon", קיבלנו אתמול תזכורת מהזן הברוטלי: לשוק יש אפס סבלנות לשאננות.

למעשה, השוק לא התרסק. הוא פשוט החליט לעצור לרגע, להסתכל סביב, ולשאול את עצמו: רגע, זה באמת שווה את זה? הדאו ירד 0.94%, הנאסד"ק 0.92%, וה-S&P 500 איבד 0.79%. לא דרמה, אבל חד וברור. היקף הירידות לא הפתיע, הוא היה רוחבי, עקבי, והגיע בדיוק כשנראה שהאופוריה משתלטת.

ואם נחזור לרגע למסורת היחסים: כמעט 4 ל-1 בניו-יורק ו-3 ל-1 בנאסד"ק, זה אומר שהמשקיעים לא חיפשו סלקטיביות, הם פשוט לחצו על הכפתור האדום.

הסיבה? טראמפ, איך לא. הודעתו על העלאת מכסים על מדינות שלא יגיעו להסכמות עם ארה"ב עד ל-1 באוגוסט (היי יפן, היי קוריאה), הייתה האות. זה לא חדש, זה לא הפתיע אף אחד. אבל זו הייתה התזכורת שכולם חיכו לה כדי לממש. כמו שאמר לי פעם סוחר ותיק: "החדשות הן לא הסיבה, הן התירוץ".

ועכשיו לטסלה, הילד הפרוע של השוק. המניה ירדה 6.74%, בעיקר בגלל הדיווחים על כך שאילון מאסק מתכנן להקים מפלגה פוליטית חדשה. הסיפור הזה לא על טסלה בכלל, הוא על מאסק, שכנראה סובל מהפרעת קשב מתקדמת, רק עם יותר הון עצמי. השוק שונא חוסר מיקוד, וטסלה כרגע מרגישה כמו מיזם צד של מאסק. וזה לא נגמר שם, יש גם תחרות גוברת בסין, כך שהאגדה אולי מתחילה להיסדק.

אבל רגע לפני שאסיים, תנו לי לספר על הזווית האישית של מאסק, הוא איבד כ־15 מיליארד דולר אתמול. לא, זו לא טעות הקלדה, זה הסכום שהתאדה מהונו האישי בגלל מהלך אחד: הקמת מפלגת "America Party" ונטישת הפוקוס העסקי.

חברת הברוקרים Wedbush כבר קפצו מהספסל וקראו לזה "הנהלה צריכה להתערב", William Blair הורידו את ההמלצה מ"קנייה" ל"החזק", וול סטריט כולו שואל: מתי מישהו יעצור את האיש הזה מלהיות גם ה-CEO וגם הקמפיינר הראשי של עצמו? ואם מישהו עדיין שואל למה המניה ירדה, זו לא שאלה של תמחור, זו שאלה של מי מנהל את הקרקס.

מבחינת סקטורים: Utilities ו-Consumer Staples היחידים ששרדו עם חיוביות, בעוד ש-Consumer Discretionary נמחץ בעיקר בזכות טסלה. גם פיננסים, אנרגיה, בריאות ותקשורת, כולם חטפו. החולשה רחבה, וזה אומר שאין מקלטים בטוחים, פרט לאולי כמה מניות הגנה עם דיבידנד שעדיין מזמזמות ברקע.

ובחזית האנרגיה, בעוד Shell הורידה תחזיות לרבעון השני, OPEC+ הכריזו על הגדלת תפוקה באוגוסט מ-411 אלף ל-548 אלף חביות ביום. ועדיין, הנפט דווקא החזיק WTI סגר ב-67.96 דולר עם עלייה של 1.5%. בלומברג טוענים שזה בגלל ביקוש חזק סביב חג העצמאות בארה"ב והתחזקות בכלכלה ההודית. אולי כן, אולי זו פשוט עוד סתירה פנימית שהשוק לומד לחיות איתה.

ואם לא די בכך תשואות האג"ח עלו, בעיקר בצד הארוך. עלייה של 4 נקודות בבנצ'מארק של 10 שנים מביאה אותנו ל-4.39%, עם חשש אמיתי שהאינפלציה תישאר תקועה ואיתו הפד יישאר תקוע עם הריבית שלו. כל זה כשאין אפילו נתון כלכלי אחד רציני על השולחן. דממה סטטיסטית מוחלטת ובכל זאת, סחף.

אז מה זה אומר לי להיום? קודם כל חזרה לפרופורציות. אם בשבוע שעבר השוק רקד על השולחן, עכשיו הוא יושב לשיחה עם רואה החשבון. זה זמן למיקוד, לברר מי המניות שמחזיקות, מי סתם חיה על הקונספט, ומי הולכת להתפרק כשהתנודתיות תעלה. לא כל ירידה היא קנייה, אבל כל ירידה היא הזדמנות לשאול שאלות.

זה גם הזמן לבדוק את ענף ההגנה לא כי אני רוצה לשים את כל התיק שם, אלא כדי להבין לאן הבריחה. בריחה לאנרגיה? לבריאות? לא, הפעם לברזים החשמליים והקוטג'. כשאנשים בורחים מהשוק למצרכים, זה אומר שהם לא רואים צמיחה מיידית באופק.

והקריאה לפעולה שלי? להוריד הילוך, אבל להעלות חדות. לבדוק פוזיציות קיימות, האם הן שרדו אתמול בכבוד? האם הן מגיבות למקרו או פשוט מתפרקות טכנית? לבדוק תזרים, מה קורה עם הכסף? מתי אני נכנס שוב, ואיפה תהיה נקודת הסיכון הברורה. בימים כאלה, אני חוזר לכלל שלמדתי מוקדם: אם אתה לא יודע למה קנית, איך תדע מתי לצאת?.

זה גם זמן מעולה לאיסוף מידע, לחקור, להתמקד. השוק נותן רמזים, ורק מי שלא עוסק בפחד אלא בעובדות מצליח לקרוא אותן נכון. אתה לא חייב לפעול, אבל רצוי להבין.

אז אין פה סוף העולם, אבל יש סוף לעונת התמימות. וחוזרים לעבוד עם עין אחת על הריבית, אחת על אילון מאסק, ואחת (אם יש לך שלישית) על OPEC.

יום מבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

אבי שיטת וויקוף בישראל

ותוכנית הליווי סוחרים ׳מרגל המסחר׳

🐘 ואם אתה שואל את עצמך למה בכלל אני יושב לכתוב את זה כל בוקר? אז לא, זה לא בשביל העוקבים, ולא בשביל התהילה, אלא כי אני יודע איך זה להרגיש לבד מול המסך כשהשוק מתהפך.

איך זה כשאין לך מושג אם זה יום לצלול פנימה לתוך השוק או לברוח אחורה.

אני כותב לך את מה שהייתי רוצה שמישהו יגיד לי כשהתחלתי. בלי מסכות, בלי שטויות, עם יד על הלב וראש על הכתפיים. אז, אם אתם כאן? אתם כבר לא לבד.

עכשיו להרים את הראש, להסתכל על הגרף, ולשאול את השאלה הכי חשובה: איך אני משתקף בכל זה?

האם ייצור מבוזר הוא עתיד רפואת התאים?חברת Orgenesis Inc. (OTCQX: ORGS) מובילה גישה חדשנית לייצור טיפולי תאים וגנים (CGT). החברה מתמקדת בייצור מבוזר, בניגוד למרכזים ריכוזיים, במטרה לשפר משמעותית את הנגישות והזמינות הכלכלית של טיפולים מתקדמים מצילי חיים. פלטפורמת POCare של החברה משלבת טכנולוגיות עיבוד מתקדמות, תרפיות קנייניות ורשת של שותפים קליניים. על ידי ייצור הטיפולים במקום הטיפול עצמו, Orgenesis מתמודדת עם מכשולים עיקריים, כגון עלויות גבוהות ולוגיסטיקה מורכבת, המגבילים כיום את הגישה של מטופלים לטיפולים אלה.

המודל החדשני של Orgenesis מפגין תוצאות מבטיחות. הטיפול המוביל שלה בתחום CAR-T, ORG-101, המיועד לטיפול בלוקמיה לימפובלסטית חריפה של תאי B, הציג נתונים מרשימים ממחקרים קליניים. מחקר הראה שיעור תגובה מלאה של 82% מתוך המבוגרים ו-93% מתוך הילדים. חשוב מכך, ORG-101 הפגין שיעור נמוך של תסמונת שחרור ציטוקינים (CRS), תופעת לוואי נפוצה בטיפולי CAR-T. תוצאות קליניות חיוביות אלה, בשילוב עם מודל ייצור מבוזר חסכוני, ממצבות את ORG-101 כטיפול פוטנציאלי פורץ דרך.

תעשיית התרופות נמצאת בנקודת מפנה משמעותית, כאשר טיפולי תאים וגנים מניעים חדשנות חסרת תקדים. שוק ה-CAR-T הגלובלי צפוי לצמוח באופן משמעותי ולהגיע לשווי של 128.8 מיליארד דולר עד 2035. צמיחה זו מונעת על ידי עלייה במחלות כרוניות, השקעות משמעותיות והתקדמות בטכנולוגיות עריכת גנים. עם זאת, הענף מתמודד עם אתגרים כמו עלויות טיפול גבוהות, מורכבות ייצור ולוגיסטיקה. פלטפורמת הייצור המבוזר של Orgenesis, בעלת תקן GMP, יחד עם רכישת נכסי Neurocords LLC לטיפול בפגיעות בעמוד השדרה וטכנולוגיית MIDA לייצור תאי גזע מבוסס בינה מלאכותית, מתמודדות ישירות עם אתגרים אלה. גישתם מבטיחה להאיץ את הפיתוח, לשפר את יעילות הייצור ולהפחית עלויות – מה שעשוי לאפשר גישה רחבה יותר לרפואה מתקדמת.

לא צפוי ! לא צפוי❗

אתמול התחלנו את היום עם ירידות קלות של עד חצי אחוז במדדים לאור העובדה שאיילון מאסק החליט להקים מפלגה חדשה ומשקיעי טסלה שלא אהבו את הרצון שלו להתמקד בפוליטיקה התחילו למכור המניה בשלב הזה ירדה כ 7.5% ומשכה את השוק למטה...

המדדים עוד ניסו להתאושש... אבל אז בא טראמפ עם הברקה חדשה ! מכסים ! ... הא בעצם זה לא חדש... אבל השוק לא אהב את העובדה שהוא הכריז על הטלת מכסים של 25% על יפן ודרום קוריאה ועוד סידרת מדינות פחות מעניינות עד 40% מכס ואף הגדיל והצהיר המכסים עוד יכולים לעלות !

עוד הגיעו חדשות פחות טובות עם דיווחים שצצו על כך שממשל הנשיא דונלד טראמפ שוקל הטלת מגבלות חדשות על ייצוא שבבי AI למלזיה ולתאילנד, מחשש שיעברו לסין דרך מדינות מתווכות. לפי Los Angeles Times, התקנות החדשות ידרשו מחברות אמריקאיות לקבל רישיון ייצוא עבור משלוחי שבבים מתקדמים לשתי המדינות.

מדד S&P 500 סגר ב- 6,229.99 נקודות עם ירידה של 0.79%

מדד NASDAQ סגר ב- 22,685.57 נקודות עם ירידה של 0.79%

מדד RUSSELL 2000 סגר ב- 2,214.22 נקודות עם ירידה של 1.55%

איך ממשיכים מכאן ?

היום אין הודעות ידועות מראש משמעותיות אבל לגבי ההודעות הלא ידועות זו כרגע הבעיה שטראמפ עם מצב רוח לוחמני בעקבות הקמת המפלגה של מאסק...

חשוב בכל זאת לציין שאתמול סגרנו מעל רמת תמיכה המינורית ב S&P 500 ב- 6,230 הנקודות ויש מצב שכבר היום חוזרים לעליות ! התמיכה המינורית הבאה נמצאת ב 6,175 הנקודות וגם אם נמשיך בירידות היום קשה לי לראות שבשלב הזה נרד מתחת לתמיכה זו.

יש ימים שפשוט קשה לסמן כיוון והיום הוא אחד מאלה... זה חלק מהמסחר וצריך לדעת לקבל זאת.

אז יאללה ... ניפגש בסקירה הבאה.

👨🏼💼הכותב רוני פסח אינו יועץ השקעות, הסקירה הינה לצורכי לימוד בלבד ואין האמור בסקירה להוות המלצה או אי המלצה לביצוע או אי ביצוע קניה או מכירה של ניירות ערך ואינה מהווה ייעוץ השקעות, רוח הסקירה, אופי התוכן והכותרות נועדו אך ורק לצורכי יצירת עניין ובידור לקוראים.

קראתם ? אהבתם ? תפרגנו ב 👍🏻לחצו עוקב ושתפו חברים...

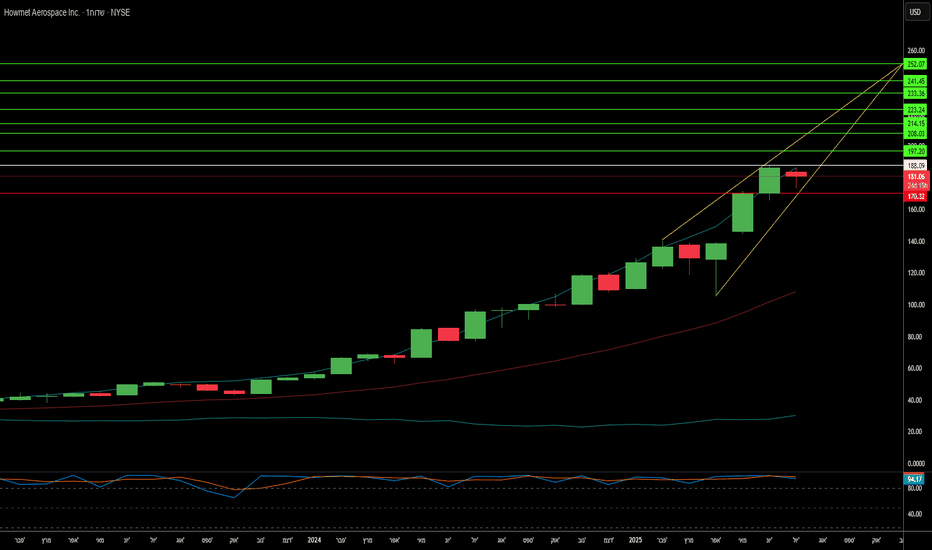

Howmet Aerospace: מתעלה על אתגרים גאופוליטיים לגבהים חדשים?חברת Howmet Aerospace (HWM) התבססה כשחקנית מרכזית בתעשיית התעופה, תוך הפגנת חוסן מרשים וצמיחה מול אי-ודאות גלובלית. ביצועיה המרשימים, המשתקפים בהכנסות שיא וצמיחה משמעותית ברווח למניה, נובעים משני גורמים מרכזיים: ביקוש גובר בתעופה המסחרית ועלייה בהוצאות הביטחון העולמיות. פורטפוליו המוצרים המגוון של Howmet, הכולל רכיבי מנוע מתקדמים, מחברים וגלגלים מחושלים, מעניק לה יתרון תחרותי לניצול מגמות אלה. התמקדותה האסטרטגית ברכיבים קלי משקל וביצועים גבוהים למטוסים חסכוניים בדלק, כמו בואינג 787 ואיירבוס A320neo, לצד רכיבים חיוניים לתוכניות ביטחוניות כגון מטוס הקרב F-35, מחזקת את ערך השוק הגבוה שלה ואת אמון המשקיעים.

מסלול החברה קשור באופן הדוק לנוף הגאופוליטי הנוכחי. יריבויות בינלאומיות גוברות, במיוחד בין ארצות הברית לסין, לצד סכסוכים אזוריים, מובילים לעלייה משמעותית בהוצאות הביטחוניות העולמיות. תקציבי ההגנה באירופה צומחים במידה ניכרת על רקע המלחמה באוקראינה וחששות ביטחוניים רחבים יותר, מה שמגביר את הביקוש לציוד צבאי מתקדם הכולל רכיבים מתקדמים של Howmet. במקביל, למרות אתגרים בתעופה המסחרית, כגון מגבלות תעופתיות ועלויות דלק תנודתיות, הביקוש למטוסים חסכוניים בדלק, המונע על ידי רגולציות סביבתיות ומציאות כלכלית, ממצב את Howmet כשחקנית אסטרטגית בתעשייה.

הצלחתה של Howmet משקפת גם את יכולתה להתמודד עם אתגרים גאו-אסטרטגיים מורכבים, כולל פרוטקציוניזם מסחרי. החברה פועלת באופן יזום להתמודד עם השפעות מכסים פוטנציאליים באמצעות הסכמים אסטרטגיים ומו"מ מחודש, ובכך שומרת על יציבות שרשרת האספקה והיעילות התפעולית שלה. על אף שוויה הגבוה, היסודות הפיננסיים החזקים שלה, הקצאת הון מושכלת ומחויבותה לתשואות למשקיעים מדגישים את איתנותה. הפתרונות החדשניים שלה, הקריטיים לשיפור הביצועים והיעילות של מטוסי הדור הבא, ממצבים אותה כשחקנית מרכזית באקוסיסטם הגלובלי של תעשיית התעופה והביטחון. תכונות אלה הופכות אותה להשקעה אטרקטיבית עבור משקיעים נבונים.

סקירה שבועית 7.7.25החדק השבועי, ה🐘וסוף בסקירה שבועית

קלפים מעורבים, 7 יולי 2025

עמדתי פעם על פסגת הר בנורבגיה. הרוח נשפה מהצד כאילו מישהו החליט לבחון אותי בכוונה, טוב עם משקל גופי זה לא חוכמה גדולה. המרחק אל הנקודה שתכננתי להגיע אליה היה קצר, עוד אולי מאה מטר.

הנוף היה מטורף, שמיים פתוחים, קרחונים במרחק נגיעה. הכול היה שם. כל הסימנים שהגעתי בדיוק לאן שצריך. אבל הקרקע תחתיי התחילה לרטוט קלות, האדמה הייתה חלקה מקרח נמס, והנעליים, הכי טובות שיש, לא היו מספיק טובות לרגע הזה.

נעצרתי. הסתובבתי. ירדתי חזרה. לא כי לא יכולתי להמשיך, אלא כי הבנתי שהנחמה שבהצלחה רגעית לא שווה את המחיר של טעות אחת קטנה.

יש רגעים כאלה גם בשוק. אתה בפוזיציה נכונה, הגרף נראה מדהים, הסיבה חזקה. כל העולם נראה כאילו הוא מסמן לך "תמשיך". אבל יש רעש קטן. תזוזה באג"ח, רמז לאינפלציה, ציוץ אחד של מועמד לנשיאות. והאינסטינקט אומר לך להמשיך להחזיק, אבל הבטן לוחשת אחרת. זה הרגע שבו אתה מחליט לוותר. לא כי טעית, אלא כי אתה מבין שצדק בלי זהירות זה רק עוד דרך להפסיד כסף.

שבוע חדש מתחיל, ועדיין הדואליות בבטון קיימת, מצד אחד אופטימיות זהירה שמא אולי, רק אולי, נזכה לשקט ומצד שני אותה תחושת חוסר שקט בגב, כאילו מישהו עומד לבעוט לך בפוזיציה ברגע הכי פחות נוח. כן, זה עוד שבוע בשוק ההון האמריקאי, שבו המציאות מכתיבה את התסריטים ההזויים ביותר, ואנחנו לא בצוות הבמאים.

אז מה היה לנו בשבוע שעבר? שמן במזרח התיכון תרתי משמע. התקיפות הישראליות באיראן העלו את מחירי הנפט לשיא של ארבעה חודשים, ומיד ראינו את מניות האנרגיה חוזרות לחיים. Chevron, Exxon Mobil ואחיותיהן קיבלו חיזוק לא רע, בזמן ששאר הסקטורים בעיקר עמדו בצד והסתכלו בעיניים כלות.

ואולי, רק אולי, מישהו שם הבין ש"סיכון גיאופוליטי" זה לא סיסמה יפה במצגת. הפעם זה קרה באמת, וזה זלג לשוק כמו ריח של דלק באוויר - חזק, בלתי נמנע ומעט מלחיץ.

ובזמן שכולם רצים אל החביות, הטכנולוגיה, אהובת המשקיעים לוקחת צעד אחורה. Nvidia הורידה הילוך, Tesla שוב הפכה לשק החבטות של טראמפ, וכולם מנסים להבין אם העליות האחרונות לא היו רק חלום קיץ קצר. זה הרגע שבו אתה בודק את הפוזיציות שלך ושואל את עצמך: זה ראלי אמיתי מבוסס או עוד שואו של ניפוח?

במיוחד כששומעים את השקט החרישי של סוחרי הבוטים אלה שמספיק להם שינוי מילה בהצהרה כדי להפוך גידול של 2.3% לתיקון של 4% ביומיים.

ובתוך כל זה, השוק בכל זאת עלה. S&P 500 טיפס שבוע שני ברציפות, ה-Dow נתן קפיצה של 2.3%, וה-Nasdaq עשה פרצוף של "אני פה, אבל אל תצפו ליותר מדי". אולי זה כל הסיפור: השוק רוצה לעלות, אבל כל פעם שמישהו מדליק גפרור מכיון איראן, טראמפ או הפד, אז כולם נזכרים שיש גם צדדים אחרים לסיפור.

התחושה הזאת, שהכול תלוי ברחש של ציטוט פוליטי או בגרף של נפט, מבהירה שאנחנו לא בתקופה של ודאות. כל מי שכותב "שוק שורי" בלי לגבות את זה במציאות כנראה שכח שאנחנו ב-2025.

ואז הגיעה הפתעה נוספת: Jerome Powell, האיש עם הפנים הקפואות, מזכיר בעקיפין שטראמפ והמדיניות שלו אחראים לא מעט למצב. הריבית לא ירדה, לא בגלל שהפד אוהב אינפלציה, אלא כי הם לא יודעים איך להתמודד עם כל אי הוודאות שמסתובבת מסביב.

וזה משנה הכל. כי אם הריבית לא תרד בחודשים הקרובים ואפילו תישאר יציבה, אז כל ההנחות על שוק עולה, על חזרה לצמיחה טכנולוגית, על IPOים שחוזרים, כל זה עלול להפוך לפנטזיה. והפנטזיה היא דבר נפלא, אבל קשה לסחור בה.

השבוע הקרוב מביא איתו כמה מבחנים לא פשוטים. ביום שני יפורסם מדד ה-PPI, מדד מחירי היצרן, שייתן לנו רמזים חשובים לגבי כיוון הריבית. ביום שלישי נזכה ל-Beige Book של הפד, שיספר לנו איך נראים הדברים מקרוב, לא מהכותרות, אלא מהסניפים. וביום חמישי, כמו תמיד, נתוני אבטלה. שלושת אלה ביחד יתנו תמונה לא רעה של מה הפד כנראה הולך לעשות, והם יעשו את זה בדיוק ברגע שבו השוק הכי פגיע להפתעות.

לא אשכח שבועות שבהם PPI היה גבוה מהצפי ב-0.2% בלבד והשוק ירד 3% באותו יום. זה עולם שבו ספרות אחרי הנקודה מחליטות על גורלות של תיקי השקעות.

ומה אני עושה עם כל זה? קודם כל, עובר שוב על החשיפות שלי באנרגיה. זה לא הזמן להיות חשוף מדי לסקטור אחד, גם אם הוא נראה כרגע חזק. אני אוהב להרוויח, אבל אני אוהב לא פחות לשרוד. שנית, אני מחפש הזדמנויות גידור במקומות שפחות מדברים עליהם. אופציות קצרות טווח על סקטורים שנשחקו, למשל. או מניות הגנה שכולם שכחו מהן, אבל הן מחזיקות יציבות כבר רבעון שלם. כי אם יבוא תיקון, הוא לא ישאל אותי מראש. ואם לא יבוא, אני אשאר רגוע.

ובזמן שכולם מחפשים "הזדמנויות של פעם בחיים" אני מחפש את ההבנה. איפה התמונה משתנה, איפה הגרף חורג, איפה הכסף מפסיק לתמוך. זו לא פילוסופיה, זו שיטה. שיטה המכירה בכך שאין שום דבר קדוש בשוק, חוץ מהמוכנות שלך להשתנות מהר. גם אחרי יותר מעשרים שנה, כל בוקר מחדש אני נעמד מול הגרף ומזכיר לעצמי שאני לא מחליט כלום, עד שאני רואה את זה באמת בעיניים. ויש בזה שחרור.

ודבר אחרון, אני נשאר עירני. לא מתאהב בתזה, לא מתאהב בפוזיציה, ולא מניח לרגע שהשוק "צריך" לעלות. ראינו כבר מספיק שבועות בהם הכל נראה ורוד עד שהגיע יום חמישי בצהריים והפד שינה את כללי המשחק. אני לא משחק שח, אני משחק פוקר, בפוקר צריך לדעת מתי לקפל גם עם קלפים טובים. והקלפים עכשיו? מעורבים. בדיוק כמו המצב בעולם.

אז כן, שבוע חדש מתחיל. ואני, כמו תמיד, נכנס אליו עם עיניים פתוחות, ידיים זהירות וראש שמסרב להפסיק להרהר ולחשוב. זה לא עניין של תחושת בטן ריקה, זה עניין של תהליך. כל בוקר, כל גרף, כל נר. כמו מרגל. כמו סוחר שמבין שאין לי שליטה או ידיעה מה יקרה, אבל מוכן עם תסריטים לכל מה שיקרה.

שבוע מבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

אבי שיטת וויקוף בישראל

ותוכנית הליווי סוחרים ׳מרגל המסחר׳

כמה צפוי !כמה צפוי❗

אתמול בסקירה השבועית כתבתי לכם ואני מצטט את עצמי :

"על פניו שבוע רגוע אבל דווקא בגלל זה טראמפ סימן לו ביומן שצריך להזיז את השוק ויצא בסוף השבוע עם הודעה על סדרת מכתבים למדינות שעדיין לא סגרו איתו דיל מכסים ובמכתב איום על החלת מיסים של עד 70% !!! ואני בטוח שיש לו בכיס כבר כמה חדשות טובות שהוא מתכוון לשחרר היום או מחר בבוקר לפני פתיחת השווקים".

ונחשו מה קרה ?

טראמפ הודיע אתמול על דחיית המכסים ל- 1 לאוגוסט... כמה צפוי !

ועוד כתבתי לכם :

"בסוף השבוע יצאה הודעה על התביעה הייצוגית שנפתחה על MSTR בטענה להונאת משקיעים, איך זה ישפיע ? אני כרגע קורא את המפה כך > מייקל סיילור שמכחיש בתוקף את הטענות יראה את מחיר המניה שלו יורד ברקע התביעה ויכריז על תוכנית דילול חדשה לצורך גיוס וקניית מטבעות נוספים בנוסף לתוכנית 21/21 שעובדת כרגע. משמע אנחנו צפויים לראות את סיילור די משתולל עם קניות של הביט וזה ישפיע באופן חיובי על המטבע שכבר הנחנו את היסודות של היעד שלו על K146$".

נחשו מה קרה ?

סיילור שיגר אתמול רמז עבה לרכישה מסיבית של ביטקוין בימים הקרובים על ידי סטרטג'י.

לא צריך להיות נביא ולא גאון כדי לחזות את הדברים האלו ! פשוט צריך להסתכל על הטבע של האדם שעומד מאחורי הדבר ולהיכנס לראש שלו ולהבין כיצד הוא יפעל בסיטואציה.

גם מאחורי השוק עומד ראש של בן אדם ... לא אחד אלא מיליארדי משקיעים. והיכולת לנתח איך הם יקבלו בשורות היא לא קריאה בקפה או גאונות או קריאה בקפה אלא הכרות מעמיקה עם התחום והבנה כיצד זה עובד וכיצד יגיבו המשקיעים למה שעובד ולא עובד.

אז יאללה ... ניפגש בסקירה הבאה.

👨🏼💼הכותב רוני פסח אינו יועץ השקעות, הסקירה הינה לצורכי לימוד בלבד ואין האמור בסקירה להוות המלצה או אי המלצה לביצוע או אי ביצוע קניה או מכירה של ניירות ערך ואינה מהווה ייעוץ השקעות, רוח הסקירה, אופי התוכן והכותרות נועדו אך ורק לצורכי יצירת עניין ובידור לקוראים.

קראתם ? אהבתם ? תפרגנו ב 👍🏻לחצו עוקב ושתפו חברים...

ביטחון !ביטחון❗

סקירה על התעשיות הביטחוניות הגלובלית ->

אומנם נראה לרגע שהאיום הבטחוני הגדול ביותר בעולם הוסר אחרי הניצחון שלנו עם ארה"ב על אירן אבל ברמת המאקרו העולם ימשיך להעלות את תקציבי הביטחון ולהתחמש בחציון השני של 2025 ולאורך 2026 בקצבים גבוהים וכך עד 2035.

וזאת בוודאי יקרה אחרי שטראמפ לחץ ואיים על פרישה מנאט"ו אם לא יסכימו לעליה הדרגתית בתקציבי הביטחון והתאם בפגישה השנתית האחרונה כל החברות התחייבו להעלות את תקציבי הביטחון שלהן לרמה של 5% מהתוצר עד שנת 2035.

בשנת 2024 תקציבי הביטחון העולמיים הגיעו לשיא של 2.72 טריליון דולר לעומת 2.49 טריליון דולר ב 2023, מדובר על עליה שנתית של 9.4% שהיא העלייה השנתית החדש ביותר שנרשמה מאז המלחמה הקרה.

נציין שארצות הברית מחזיקה נתח של 37% מתוך כך אחריה סין עם 12% ושניהן יחד מהוות 50% מההוצאה הגלובלית על ביטחון.

מה צפוי לנו בהמשך ?

טראמפ כבר הבהיר והצהיר שהוא יגדיל את תקציב הביטחון של ארה"ב וכמי שמחזיקה בנתח הגדול והמשמעותי ביותר זה בוודאי משמעותי עבור הסקטור, ובוודאי כעת אחרי שהצליח לחייב את כל 32 המדינות החברות בנאט"ו להגדיל את תקציביהן.

גם סין ממשיכה במרוץ ההתחמשות שלה דבר שמוביל גם מדינות כמו אוסטרליה ויפן להתחמש על מנת לייצר מערכת איזונים מול איומים אפשריים.

רוסיה Vs אוקראינה - גם אם יגיעו להבנות על הפסקת אש ארוכה זה לא הסכם שלום, שתי המדינות יערכו לסיבוב הבא ובוודאי אם משהו יתפרק שם לאורך הדרך התקציבים יעלו עוד יותר מהצפוי.

הודו Vs פקיסטן - גם שם אומנם יש הסכמות על הפסקת אש אבל הגזרה חמה אש עוד יותר ! וגם שם תמשיך מגמת ההתחמשות.

ישראל Vs חמאס - זה כסף קטן לתעשייה הגלובלית אבל הרבה כסף לתעשייה בארץ. גם אם נגיע להבנות על הפסקת הלחימה מול החמאס יש צורך במילוי המחסנים.

ובלי להיכנס יותר מידי לפוליטיקה אני לא רואה את המלחמה הזו נגמרת לפני הבחירות באוקטובר 2026.

למרות היותנו "כסף קטן" ישראל נחשבת למעצמה ביטחונית כאשר היא אחת מ 10 היצרניות נשק הגדולות בעולם עם חברות כמו אלביט, IAI ורפאל.

האנושות כבר שולחת את הרובוטים לעשות את המלחמות שלה כאשר גם בצה"ל גם בארה"ב וגם במלחמת רוסיה אוקראינה משתמשים באופן ניסיוני ברובוטי קרב אוטונומים, ותחמושת קרב חכמה של פצצות ומקלעים עם הנחיות מיקום מבוססות GPS וראייה ממוחשבת.

התחומים שיותר מייצרים עניין לאחרונה הם :

1. מערכות יירוט קינטיות שמיירטות טילים, רקטות מטוסים ורחפנים וכן טכנולוגיות יירוט בלייזר הנחשב לעתיד של ההגנה האווירית.

2. לחימה אוטונומית באמצעות בינה מלאכותית.

3. לוחמת סייבר.

4. לוחמה והגנה בחלל.

הצפי להמשך הצמיחה של התעשייה הרמה הגלובלית הוא גידול של 4.9% בממוצע לשנה לחמש השנים הבאות.

המניות היותר מעניינות בתחום :

PLTR - Palantir Technologies - פתרונות בינה מלאכותית ומודיעין צבאי.

LMTLockheed Martin - - ייצור מטוסים (F-35) מערכות טילים והגנה.

RTX - RTX Corporation לשעבר Raytheon– ייצור טילים, מערכות מכ"ם, מנועים, הגנה אווירית.

NOC - Northrop Grumman - ייצור מל"טים, טילים בליסטיים, לוויינים.

GD - General Dynamics - ייצור צוללות, כלי רכב משוריינים, IT צבאי.

HII - Huntington Ingalls Industries - בניית נושאות מטוסים וצוללות גרעיניות.

BAESY - BAE Systems - מערכות נשק, אלקטרוניקה צבאית, סייבר.

ESLT - Elbit Systems - מערכות לחימה חכמות, מל"טים, אלקטרוניקה.

RHM.DE - Rheinmetall - תחמושת, רכב קרבי, תותחים וטנקים.

LEON.MI - Leonardo - תעופה צבאית, לוויינים, הגנה ימית.

AIR.PA - Airbus Defence - מטוסי תובלה, מסוקים, פתרונות מודיעין.

SAIC - Science Applications Int - מערכות תקשוב, שירותים טכנולוגיים לצבא

אבל למה לחפש אותן אחת אחת אם אפשר לקחת תעודה שתכלול עוד חברות רבות בתעשייה ?

בפן הטכני לצורך ניתוח לקחתי את ETF של iShares – ITA >>>

ניתן לראות בגרף את העלייה המתמשכת מאז אוקטובר 2022 ומגמה זו צפויה להימשך כאשר בשבועות האחרונים אפשר לראות מעין תבנית דגל קטנה נראה שזה זמן נכון לשקול להצטרף.

👨💼הכותב רוני פסח אינו יועץ השקעות, הסקירה הינה לצורכי לימוד בלבד ואין האמור בסקירה להוות המלצה או אי המלצה לביצוע או אי ביצוע קניה או מכירה של ניירות ערך ואינה מהווה ייעוץ השקעות, רוח הסקירה, אופי התוכן והכותרות נועדו אך ורק לצורכי יצירת עניין ובידור לקוראים.

קראתם ? אהבתם ? תפרגנו ב 👍🏻לחצו עוקב ושתפו חברים...

השקעות בנדל"ןהשקעות בנדל"ן❗

סקירה על מדד ת"א נדל"ן.

מדד הנדל"ן של תל אביב מכיל כ- 90 חברות בענף הנדל"ן בישראל, הענף ובעיקר תחום ההשקעה באמצעות קרנות ריט ציבוריות, הפך לאפיק פופולרי בעשור האחרון בקרב משקיעים מוסדיים ופרטיים. מדד ת"א נדל"ן מציג בשנים האחרונות ביצועים מרשימים: עלייה של כ־137% תוך חמש שנים, אף יותר ממדד ת"א 125, שעלה בכ־124% באותה תקופה. עם זאת, תשואות גבוהות מגיעות גם עם סיכון, ולכן נדרש ניתוח מעמיק של פרמטרים כלכליים קריטיים – בראשם רווחיות, מינוף ותזרים חופשי.

בעוד שמכפיל הרווח של מדד ת"א נדל"ן כולו עומד כיום על מעל 400 !!! נתון שמעיד יותר על רווחיות נמוכה או עיוותים חשבונאיים מאשר על צמיחה בענף נהוג להתמקד במדדים המותאמים לענף כמו FFO שזה Funds From Operations או בעברית רווח נקי מתואם לפחת ורווחי הון. ו-EV/FFO מדד מרכזי להשוואת שווי חברה לתזרים תפעולי אפקטיבי, מקביל ל-EV/EBITDA בענפים תעשייתיים.

החברות המובילות במדד הן :

קבוצת עזריאלי - מרכזי קניות ומגדלי משרדים

מליסרון - קניונים ומרכזים מסחריים

ביג - רשת מרכזי קניות בישראל ובחו"ל

אמות השקעות - נדל"ן מניב, מרכזי מסחר ומשרדים

מבנה - נדל"ן משרדי ולוגיסטי

שיכון ובינוי - יזמות נדל"ן ובנייה

אלוני חץ - פעילות בישראל ומחוצה לה

אאורה - פרויקטי מגורים

אשטרום - פעילות נדל"ן ובנייה

גב ים - נדל"ן מניב

ניתן לנתח כל אחת מהן להשקיע בתחום ישירות דרך החברות במדד או שאפשר דרך תעודות סל על המדד ויש את קרנות הריט ואני אתן שלושה מרכזיות בהן :

קרן ריט 1 - היא הגדולה ביותר עם מכפיל FFO/VE 14 יחס החוב שלה משום מה לא מדווח (כבר התלוננתי על חוסר השקיפות שלנו בישראל ??) תשואת דיב' של 5% ומחזיקה בתמהיל נכסים רחב מאוד בשווי של כ- 8.3 מיליארד ₪. מתאימה בעיקר למשקיעים סולידיים.

קרן סלע - עם מכפיל FFO/VE של 13, יחס חוב 34% תשואת דיב' של 6.2% ותחזית צמיחה NOI של בין 3% ל- 7% על תמהיל של נדל"ן משרדים, נדל"ן מסחרי ונדל"ן לוגיסטי. מתאימה למי שמחפש חשיפה לנדל"ן מסחרי.

קרן מניבים - עם מכפיל FFO/VE של 18 גבוה משני האחרות אף זה לגיטימי כי היא עוסקת בנדל"ן מניב שנותן תשואה יותר גבוהה והציפיות לצמיחה גבוהה יותר, הקרן מתאימה יותר למשקיעים עם אופק השקעה ארוך.

צמיחת הענף עומדת בממוצע של השנים האחרונות על 6.3% שזה פחות מהשוק ולמרות זאת המדד עלה יותר ממדד ת"א 125, הציפיות לצמיחת המשק הישראלי עומדות על 14% לשנה מה שמשקף עליה של כ- 12.4% בתחום הנדל"ן והסיבה לכך שהוא הצליח לעקוף את ת"א 125 היא תנודתיות היתר שלו עם בטא גבוה יותר ורמות סיכון מוגברות.

👨🏼💼הכותב רוני פסח אינו יועץ השקעות, הסקירה הינה לצורכי לימוד בלבד ואין האמור בסקירה להוות המלצה או אי המלצה לביצוע או אי ביצוע קניה או מכירה של ניירות ערך ואינה מהווה ייעוץ השקעות, רוח הסקירה, אופי התוכן והכותרות נועדו אך ורק לצורכי יצירת עניין ובידור לקוראים.

קראתם ? אהבתם ? תפרגנו ב 👍🏻לחצו עוקב ושתפו חברים...

בלי קווים !בלי קווים❗

הפעם החלטתי לעלות לכם גרפים בלי קווים ... למה ?

החלטתי לתת הפעם יותר משקל למאקרו ולפונד' מאשר לטכני.

רגע לפני שנתחיל בואו ניזכר מה עשו המדדים שבוע שעבר >>>

מדד S&P 500 סגר ב- 6,279.36 נקודות עם עליה של 1.72%

מדד NASDAQ סגר ב- 22,866.97 נקודות עם עליה של 1.48%

מדד RUSSELL 2000 סגר ב- 2,249.03 נקודות עם עליה של 3.52%

מכפיל הרווח הנוכחי של ה- S&P 500 עומד על 24.09 וזה מתחיל להיות מעט יקר, לראסל יש עוד מקום לעלות עם מכפיל של 32.27. והבשורות הטובות מגיעות מהנאסד"ק עם מכפיל רווח של 31.95 מצד אחד שנחשב גבוה אבל עם מקום לעליות רבות עד למכפיל 48 !!!

וכמו שאנחנו יודעים הטכנולוגיה היא הקטר של השוק האמריקאי אז אין לי ספק שהקטר ימשיך לדחוף קדימה את כל השוק.

איך הגעתי למספרים האלה ?

בואו נדבר קצת על הנתונים >>>

האבטלה ירדה ב 0.2, הסנטימנט בשווקים חוזר לצד החיובי, הציפיות להורדת ריבית עולות כשהריבית החזויה לסוף השנה היא 4%, ועד אמצע 2026 ל 3.5%-3.25% אם כך לא פלא שציפיות הצמיחה עולות גם הן, אך בעוד הצמיחה החזויה ברווחיות למדד S&P 500 ממשיכה בקו וישר עם צמיחת העבר של כ- 9.25%, בראסל 2000 מצפים לצמיחה מעט גבוה יותר מבעבר עם 15.64%. בנאסד"ק הסיפור הוא לציפיות צמיחה גבוהה משמעותית מצמיחת העבר של 17.59% !!!

(שימו לב ! נתוני הצמיחה מתייחסים ל- 4 הרבעונים הבאים ברווחיות ולא במדדים),

אלה המשפיעים העיקריים על השוק ואותם צריך לתמחר.

אני חייב גם לציין שאנחנו ממש לא בבועה בשוק בשלב הזה אך הערכות המוקדמות שלי עוד משנה שעברה היו שאנחנו ניכנס לבועה בשנת 2026 ועד 2028 שתתפוצץ לקראת 2029 והנתונים הקיימים אכן עשויים לקחת אותנו לשם אם אני צודק רק ימים יגידו אבל אני צופה מכפילים גבוהים הרבה יותר בעתיד כאשר לפי החישובים שלי באמצע 2026 נוכל כבר לזהות את המגמתיות על עליות המכפילים באופן קיצוני יחסית במדדים.

למרות השינויים האלו הערכות לסוף השנה לא השתנו ותכף נדבר עליהן כאשר ניגע בכל מדד אבל לפני כן ...

מדווחות השבוע >>>

#DAL, #PENG, #LEVI, #CAG, #KRUS, #PSMT, WD-40 #WDFC, #SAR, #BYRN, #AZZ.

הודעות חשובות >>>

ביום שני ושלישי לא יהיו הודעות משמעותיות.

ביום רביעי מלאי הנפט כרגיל בשעה 17:30 וב- 21:00 פרוטוקול הפגישה האחרונה של הפד'.

ביום חמישי ב- 15:30 התביעות הראשוניות לדמי אבטלה.

וביום שישי אין הודעות משמעותיות.

על פניו שבוע רגוע אבל דווקא בגלל זה טראמפ סימן לו ביומן שצריך להזיז את השוק ויצא בסוף השבוע עם הודעה על סדרת מכתבים למדינות שעדיין לא סגרו איתו דיל מכסים ובמכתב איום על החלת מיסים של עד 70% !!! ואני בטוח שיש לו בכיס כבר כמה חדשות טובות שהוא מתכוון לשחרר היום או מחר בבוקר לפני פתיחת השווקים.

BTC >>>

אני אתחיל דווקא עם הדבר המעניין יותר לדעתי והוא הביט שפרץ ביום חמישי שעבר תבנית דגל שורית בגרף שבועי ונסוג בסופ"ש על רקע הודעת טראמפ, בנוסף בסוף השבוע יצאה הודעה על התביעה הייצוגית שנפתחה על MSTR בטענה להונאת משקיעים, איך זה ישפיע ? אני כרגע קורא את המפה כך > מייקל סיילור שמכחיש בתוקף את הטענות יראה את מחיר המניה שלו יורד ברקע התביעה ויכריז על תוכנית דילול חדשה לצורך גיוס וקניית מטבעות נוספים בנוסף לתוכנית 21/21 שעובדת כרגע. משמע אנחנו צפויים לראות את סיילור די משתולל עם קניות של הביט וזה ישפיע באופן חיובי על המטבע שכבר הנחנו את היסודות של היעד שלו על K146$.

אם זה אכן מתממש זו זריקת סם ממריץ לשווקים !

EHT >>>

אחרי שפרת בגאון את רמת ההתנגדות ב- 2,400$ נסוג גם הוא אבל רק עד 2,475$, הוא צפוי להמשיך צפונה ליעד בהתנגדות הבאה ב 2,810$ אך לאור העליות שאני צופה בביט אני מסתכל כבר על היעד הבא ב 4,010$ !

SPX >>>

היעד כאמור באזור 7,400 הנקודות לסוף השנה, השווי ההוגן של המדד עומד כעת על 6,593.33 הנקודות במרחק של 5% בדיוק מהרמה הנוכחית

VIX >>>

מסרב לשבור בעוצמה את האזור הקשה פסיכולוגית למשקיעים, התרגלנו לרמה הזו כנראה כאזור נמוך אבל אני צופה שהשבוע נדרים לכיוון 15.

NDX >>>

השווי ההוגן של הנאסד"ק עומד על 25,605.26 הנקודות וגבוה בכ- 12% מהרמה הנוכחית, היעד לסוף השנה גבוה מאוד בהתאם לציפיות המשקיעים ועומד על 29,906.2 שזה כ- 31% עליה מהרמה הנוכחית. אני אפילו לא רוצה לחשוב מה יקרה אם עונת הדוחות הנוכחית או הבאה יאכזבו ... והאמת שאין ממש סיבה שהן יאכזבו.

RUT >>>

השווי ההוגן של הראסל 2000 עומד על 2,641 נקודות כ- 17.5% מהמחיר הנוכחי, היעד לסוף השנה עומד על 3230 נקודות שזו עליה של כ- 43.63%, אין ספק שהורדות הריבית שיגיעו ישפיעו !

תשואות האג"ח לשנתיים ול- 30 שנה >>>

חוזרות שוב ונראה שיש תהליך של פיזור סחורה על רמת התמיכה שצפויה להישבר בקרוב.

תל אביב 35 >>>

הגענו ליעד שלך הכריז ה- GPS ועכשיו צריך למצוא יעד חדש ...

אך לצערי על מנת לקבוע יעד חדש מכאן אני זקוק לתיקון טכני או תבנית טכנית על מנת שיסמנו לי את הכיוון, הבעיה הגדולה שאצלנו לא יודעים באמת מה זה נתונים פונד' וכל כך הרבה מידע חסר למשקיעים שבשוק הישראלי אפשר בקלות ללכת לאיבוד במדבר הצחיח.

אי אפשר לדבר על תל אביב בלי לדבר על הדולר שקל !

דולר שקל >>>

כפי שכתבתי אם נשבור את רמת התמיכה ב 3.35 שקל לדולר אנחנו נראה צלילה לרמה של 3.1 שקל לדולר ואנחנו בהחלט בכיוון. סמוטריץ להתעורר !!!

זהב >>>

עדיין מנסה לשמור על אזור השיא אך הניסיון הזה נראה כמו תהליך של פיזור וכאמור התחזיות שלי מדברות על ירידות לאזור 2,450$ לאונקיה.

נפט >>>

שומר על רמת תמיכה ב 64$ לחבית אבל נתונים שיעידו על המשך המגמה להגדלת התפוקה כנראה יביאו לשבירת התמיכה שכאשר תישבר יגררו אותנו לירידות עד לרמה של 50$ לחבית.

עד כאן להפעם,

אז יאללה ... ניפגש בסקירה הבאה.

👨🏼💼הכותב רוני פסח אינו יועץ השקעות, הסקירה הינה לצורכי לימוד בלבד ואין האמור בסקירה להוות המלצה או אי המלצה לביצוע או אי ביצוע קניה או מכירה של ניירות ערך ואינה מהווה ייעוץ השקעות, רוח הסקירה, אופי התוכן והכותרות נועדו אך ורק לצורכי יצירת עניין ובידור לקוראים.

קראתם ? אהבתם ? תפרגנו ב 👍🏻לחצו עוקב ושתפו חברים...

חופש !חופש ❗️

בצל המלחמות שהולכות ומחריפות על המסגרת התקציב והחקיקה שתרחיב את הגרעון הפדרלי בארה"ב מדדי ארה"ב סגרו אתמול מוקדם אבל לא שכחו לעלות לפני ...

מדד S&P 500 הוסיף 0.83%

מדד NASDAQ הוסיף 0.99%

מדד RUSSELL 2000 הוסיף 1.02%

העליות הגיעו ברקע לנתוני נתוני אבטלה חזקים עם שיעור אבטלה של 4.1% בלבד מחד אך סך כל הנתונים היו די מעורבים כאשר השכר הממוצע לא עלה לפי הצפי ב 3.9% אלא רק ב 3.7%, התביעות הראשוניות לדמי אבטלה ירדו אך התביעות החוזרות הגיעו מעל הצפי.

ובשורה התחתונה ראינו נתונים של שוק עבודה חזק מספיק כדי להרחיק מעט את הורדת הריבית אך השוק לא התרגש מכך כשהוא כבר מקבל את העובדה שהחודש לא תהיה הורדת ריבית.

מדד ISM הגיע לפי הצפי ומדד מנהלי הרכש הגיע כצפוי מבחינתי מעל הצפי ונתן אור ירוק לשווקים לעלות.

היום אנחנו ננוח ממסחר ונקבל סופ"ש ארוך.

מה מצפה לנו בשבוע הבא ?

זה כבר לסקירה השבועית שיוצאת כרגיל כל יום ראשון בבוקר...

אז יאללה ... אחלה חופש 🏝🏖🏝🏖🏝🏖

👨🏼💼הכותב רוני פסח אינו יועץ השקעות, הסקירה הינה לצורכי לימוד בלבד ואין האמור בסקירה להוות המלצה או אי המלצה לביצוע או אי ביצוע קניה או מכירה של ניירות ערך ואינה מהווה ייעוץ השקעות, רוח הסקירה, אופי התוכן והכותרות נועדו אך ורק לצורכי יצירת עניין ובידור לקוראים.

קראתם ? אהבתם ? תפרגנו ב 👍🏻לחצו עוקב ושתפו חברים...

שום דבר...שום דבר...

SOFI

סקירה על חברת SoFi Technologies Inc מספקת שירותים פיננסיים מגוונים בארצות הברית, אמריקה הלטינית, קנדה והונג קונג.

טכני בלבד❗

חברי קבוצת הווצאפ בחרו את המניה לניתוח טכני, לא כל כך ברור לי למה ...

אבל עכשיו נלמד איך ומתי לא לעשות כלום ... פשוט שום דבר ...

המניה נמצאת בתוך מהלך עולה, בשלב הזה אין סיבה לעשות כלום, מי שבפנים לא צריך למכור עדיין, ומי שרוצה להצטרף זה בוודאי לא הזמן הנכון.

אז מה כן עושים ?

יושבים על הידיים וממתינים.

לנסות לנבא בשלב הזה אם תהיה תבנית המשכיות כמו דגל שורי או שיגיע תיקון פיבו ראוי זה יהיה בגדר ניחוש... אז פשוט נמתין.

ובכל מקרה יש הזדמנויות אחרות שאפשר לנצל בנתיים ואתם מוזמנים לבוא ולחקור איתי אותן במערכת TradingView >>>

il.tradingview.com

👨💼הכותב רוני פסח אינו יועץ השקעות, הסקירה הינה לצורכי לימוד בלבד ואין האמור בסקירה להוות המלצה או אי המלצה לביצוע או אי ביצוע קניה או מכירה של ניירות ערך ואינה מהווה ייעוץ השקעות, רוח הסקירה, אופי התוכן והכותרות נועדו אך ורק לצורכי יצירת עניין ובידור לקוראים.

קראתם ? אהבתם ? תפרגנו ב 👍🏻לחצו עוקב ושתפו חברים...