הזהב מתאחד ברמות גבוהות! למכור! למכור!

על רקע אי הוודאות הפוליטית העולמית הגוברת, הזהב חוזר לתפקידו כנכס מקלט בטוח מרכזי. חששות סחר, אי הוודאות סביב כיוון המדיניות של ארה"ב ודיונים על עצמאות המדיניות המוניטרית יוצרים יחד את ההיגיון המרכזי התומך במחירי הזהב. מנקודת מבט טכנית, מחירי הזהב טרם הראו סימנים ברורים של שיא, וכל ירידה צפויה להיתפס כהזדמנויות קונסולידציה בתוך המגמה. כל עוד אי הוודאות המקרו-כלכלית נמשכת, ערך ההקצאה של הזהב יישאר מועדף על ידי השוק. בטווח הקצר, תשומת הלב תתמקד בהשפעת הצהרות הפד על קצב התנודתיות, בעוד שהמגמה בטווח הבינוני נותרת מוטה לכיוון תנועה תנודתית כלפי מעלה. הצהרה זו נתפסת כאות שעשוי לעצב מחדש את נוף יחסי הכלכלה והסחר הבינלאומיים, ולהגביר ישירות את האטרקטיביות של נכסי מקלט בטוח. יתר על כן, דיונים על עצמאות המדיניות של הפד מספקים גם הם תמיכה נוספת למחירי הזהב. השוק עוקב מקרוב אחר הכרזתו הקרובה של טראמפ על מועמדותו ליו"ר הפד הבא. בעבר, טראמפ הצהיר כי השלים ראיונות עם מועמדים. אם עמדת המדיניות העתידית תיטה לכיוון יוני, הדבר עשוי לחזק את ציפיות השוק לקיצוצי ריבית נוספים השנה, ובכך להפחית את עלות ההזדמנות של החזקת זהב ולהועיל לנכס שאינו נושא ריבית זה. בחזית הנתונים המקרו-כלכליים, המשקיעים יתמקדו בנתוני שינוי התעסוקה של ADP ביום שלישי ובמדד אמון הצרכנים כדי להעריך את חוסנה של הכלכלה האמריקאית ואת תחזית המדיניות המוניטרית. מוקד השוק יתמקד עוד יותר בהחלטת הריבית של הפדרל ריזרב ביום רביעי. השוק צופה כעת באופן נרחב שהפד ישמור על טווח הריבית של 3.50%-3.75%. עם זאת, דבריו של יו"ר הפד פאוול במסיבת העיתונאים שלאחר הפגישה יהיו גורם מפתח שיקבע את מגמות השוק לטווח קצר. טון ניצי עשוי להגביר את הדולר בטווח הקצר, ולהפעיל לחץ על הזהב הנקוב בדולר; לעומת זאת, כל איתות יוני עשוי להמשיך לדחוף את מחירי הזהב כלפי מעלה.

אני מאמין שהשוק לטווח קצר החל להגיע לשיא, אך גם השוורים וגם הדובים יהיו פעילים מאוד, מה שהופך את ניהול הסיכונים לחשוב במיוחד.

כפי שצוין אתמול, העלייה המהירה עקב חדשות תלווה באופן בלתי נמנע בירידה משמעותית, וירידה של יום אחד עשויה ככל הנראה לפרוץ שוב את שיא ה-300 דולר של השנה שעברה; לכן, על כולם לשים לב היטב לנקודת המפנה המרכזית בין מגמות שוריות לדוביות.

המומנטום השורי לא יכול להיפסק; ברגע שהוא ייפסק, הדובים יתקפו את השוק.

כרגע, לשורים יש הזדמנות מסוימת לנצל רווחים. מדד ה-MACD ל-4 שעות הראה חוסר נפח וסטייה מוקדמת בפסגה, כאשר גרף השעה של אתמול השלים תיקון כלפי מטה. גרף ה-4 שעות מראה כעת התאוששות לאחר ירידה; ברגע שהירידה תפרוץ, זו יכולה להיות ירידה משמעותית, ואף פוטנציאלית לפרוץ את רף 4990 דולר. בהתחשב ברמת התמיכה הדובית התוך-יומית, הרמה המרכזית היא סביב 5110. פריצה מתחת ל-4990 עשויה לגרום להאצה נוספת. החזקה מעל 4990 עשויה לאפשר תקופה זמנית של התרחבות. בסך הכל, התחזית להיום היא דובית, אלא אם כן המסחר באירופה יפרוץ מעל רף 5110 דולר. עם זאת, מהלך שוורי משמעותי אינו סביר; מגמה רחבת טווח סבירה יותר, לכן היזהרו מהתקפה דובית פוטנציאלית.

לסיכום, אסטרטגיית המסחר לטווח קצר המומלצת לזהב כיום היא בעיקר רכישת שורט. רמות ההתנגדות העיקריות שכדאי לעקוב אחריהן הן 5100-5110, ורמות התמיכה העיקריות הן 4990-5000. אנא עקבו מקרוב אחר איתותי המסחר.

רעיונות מהקהילה

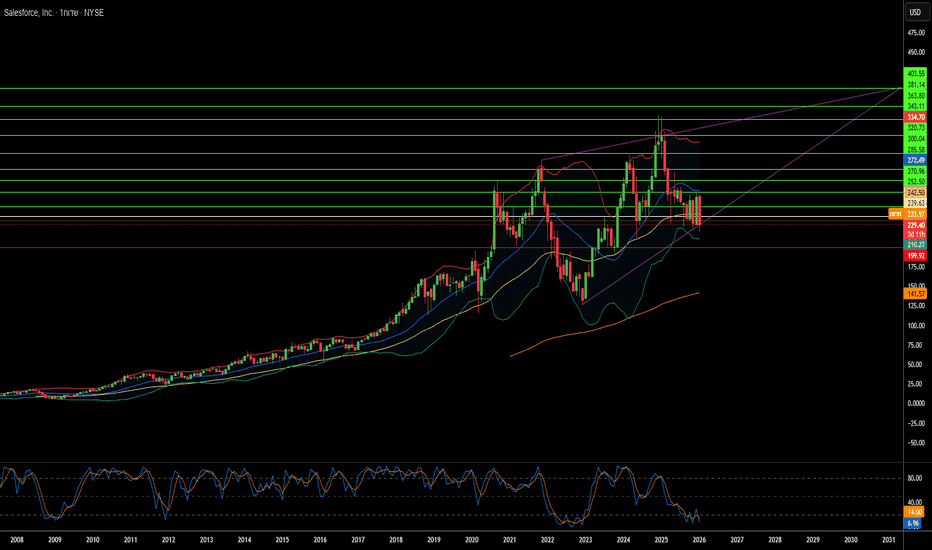

סיילספורס: מענקית תוכנה לקבלנית ביטחון?סיילספורס הגיעה לנקודת מפנה המגדירה מחדש את זהותה הארגונית. החברה, הידועה היסטורית כספקית תוכנה מסחרית, הבטיחה חוזה ענק של 5.64 מיליארד דולר עם צבא ארה"ב עד שנת 2035. לראשונה, ענקית הטכנולוגיה ממצבת את עצמה כ"קבלנית ביטחון ראשית" ומאמצת את המיתוג הפרובוקטיבי של ממשל טראמפ למשרד ההגנה כ"משרד המלחמה". מהלך זה לא רק מייצב את תזרים ההכנסות של החברה עם הסכם ארוך טווח במחיר קבוע, אלא גם מציב אותה במרכז התחרות הגיאופוליטית בין ארה"ב לסין ומקרב אותה לבסיס התעשייתי-ביטחוני המסורתי.

השוק הגיב בהתלהבות – אנליסטים העלו את יעדי המחיר מעל 320 דולר למניה, ומשקיעים רואים בחוזה ערובה דמוית-אג"ח לתזרים מזומנים יציב. מניית החברה זינקה לטווח ה-257 דולר בתחילת 2026, כשיקוף להערכה המחודשת בוול סטריט לסיילספורס כתשתית לאומית קריטית ולא כעסק SaaS תנודתי. עם זאת, השינוי טומן בחובו סיכונים משמעותיים. הוא מסכן את פעילות סיילספורס בסין, ומעלה שאלות קשות לגבי ריבונות נתונים באירופה, במיוחד לאור חוק ה-CLOUD האמריקאי. כאשר 20% מההכנסות מגיעות מאירופה, סיילספורס נכנסת לעימות ישיר עם דרישות הריבונות הדיגיטלית של מנהיגים כמו מקרון ושולץ.

הממד הטכנולוגי מרתק באותה מידה: סיילספורס משקיעה באגרסיביות ב-Agentforce, פלטפורמת סוכני ה-AI האוטונומיים שלה, ומתחרה ישירות בפלנטיר (Palantir) על דומיננטיות בשוק התוכנה הממשלתי. הטכנולוגיה מבטיחה אוטומציה רדיקלית של לוגיסטיקה צבאית וניהול כוח אדם. המנכ"ל מארק בניוף הדגיש את יתרון התמחור שלהם, תוך עקיפת מתחרים על ידי פריסת עלויות מו"פ על בסיס הלקוחות המסחרי העצום שלהם. עם זאת, נותרו שאלות: האם המהלך יניב תשואות לטווח ארוך, או שהחברה תמצא עצמה לכודה במלחמות סחר וסנקציות?

סקירה יומית 27.01.2026 - מניפולצית הריחזהר ליבוביץ, 🐘וסוף המסחר בסקירה שבועית

דירה ברחוב היקרון , 27 ינו' 2026

אמ;לק לממהרים (אבל אל תגידו שלא הזהרתי): מכירים את המתווכים שאופים עוגיות וניל כדי להסתיר ריח של עובש בדירה רקובה? זה בדיוק מה שוול-סטריט עשתה אתמול. המדדים בשיא, אבל הזהב שובר שיאים במקביל (וזה אומר פחד מוות מתחת לפני השטח). ה"פיל" בורח למניות הענק וממש את הקטנות.

למה אסור לכם בשום אופן לרדוף אחרי הטכנולוגיה עכשיו, ואיפה מתחבאת ההזדמנות האמיתית שכולם מפספסים בגלל הריח של הווניל. כנסו, זה יחסוך לכם כסף.

🐘 מניפולצית הריח

לפני כמה שנים, הלכתי לראות דירה להשקעה בתל אביב. המתווך, טיפוס חלקלק עם חיוך די מסגיר, אני פוגש בחיי המון סוגי אנשים, כך שהיכולת הזיהוי שלי את הטיפוסים השונים הלכה וגדלה לכדי מומחיות.

הוא פתח לי את הדלת איך שנכנסתי, הכה בי ריח משכר של עוגיות וניל וקפה טרי. הריצוף בהק, הקירות היו לבנים כשלג, והרהיטים נראו כאילו יצאו הרגע מקטלוג איטלקי.

לרגע, הלב שלי התחבר. היד כבר גירדה במחשבה על לחתום. אבל אז, כשהמתווך הלך למטבח "להכין אספרסו", נקשתי בעדינות על קירות גבס בסלון.

הצליל היה חלול. הצצתי מאחורי הספה היוקרתית וראיתי רטיבות שחורה מלאת ריח טחב, על הרצפה טיח מתפורר. חייכתי לעצמי, ריח הווניל נועד להסתיר ריחות אחרים, את הריח העובש. זו הייתה מניפולציה מכירה בסיסית.

מניפולציה מוכרת למי שבתחום, המתמקדת לרוב משולש ריחות של וניל, קינמון או ריח שמרים באפיה. למה אני כותב לך את זה, כי אתמול וול סטריט עשתה לנו מניפולציה דומה.

מבט על המדדים המרכזיים אתמול, והנה הרחת וניל. ה-S&P 500 טיפס ב-0.5% לרמה של 6,950 נקודות מרחק נגיעה מהשיא, הדאו-ג'ונס הוסיף 313 נקודות, והנאסד"ק עלה ב-0.4%. על הנייר? גן עדן, אחלה דירה. אבל אני כאן כדי להגיד לך להזיז את הספה.

מתחת לפני השטח מתחבא נתון שגורם לי לאחרונה לאי נוחות גם ריגוש וגם חשדנות בו זמנית, הזהב והכסף שברו אתמול שיאים היסטוריים. תחשוב על זה רגע. בדרך כלל, כשהבורסה חוגגת והמשקיעים "קונים סיכון" מניות טכנולוגיה, הם ממשים את הזהב.

אתמול? הם קנו גם וגם. גם את החלום הטכנולוגי וגם את הבונקר הגרעיני. זהו פרדוקס שזועק לשמיים: השוק לובש חליפת יוקרה, אבל בכיס הפנימי הוא מחזיק אקדח טעון.

🐘 משחקי מחבואים

אז מה באמת קרה באזוריםהנסתרים? אני אנתח לך את זה כמו שאני רואה את הדברים דרך המשקפיים של ניתוח שיפוטי בשיטת הפיל. יש לנו כאן מקרה קלאסי של "הסוואה מוסדית".

הכסף הגדול "הפיל" שאנחנו תמיד מחפשים את העקבות שלו, ביצע אתמול מהלך של "בריחה לאיכות", אבל בתוך שוק המניות עצמו. הוא יודע ששבוע הדוחות המטורף בפתח ארבע מתוך "שבע המופלאות" מדווחות, והוא רוצה הגנה.

אז איפה הוא מחביא את הכסף? במניות הענק.

אפל זינקה כמעט ב-3%, מטא (פייסבוק) נתנה גז עם 2% עלייה, ומיקרוסופט סחבה למעלה ב-0.9%. המניות האלו הן הרהיטים האיטלקיים בדירה המזויפת. הן גורמות למדד להיראות ירוק ומושלם.

אבל תסתכל על הפינות החשוכות. מדד הראסל ירד ב-0.4%. טסלה, שהייתה פעם היהלום שבכתר, חטפה אתמול סטירה מצלצלת של 3% ושברה את ממוצע ה-50 יום כלפי מטה. אינטל לא עצרה נשחטה בעוד 5.7%.

זה אומר מבחינה רוחבית הסנטימנט היה שלילי. רוב המניות לא השתתפו בתזוזה צפונה כפי שעשה המדד. זהו שוק שהוחזק על כתפי כמה ענקים בודדים.

ויש עוד נתון אחד שרוב הסוחרים מפהקים כשהם שומעים עליו, אבל הוא קריטי לנו בעת הזו "הזמנות מוצרים בני קיימא". הצפי היה לעלייה קטנה של 1.1%. בפועל? קיבלנו התפוצצות של 5.3%.

אני אגיד לך מה זה אומר בשפת סוחרים, בעלי העסקים באמריקה לא רואים מיתון. הם קונים ציוד, מכונות, תשתיות. הכלכלה הריאלית מה שאנחנו קוראים לה מיין סטריט, היא חזקה ממש, בכל זאת וול סטריט משחקת משחקי מוחות כי להבנתי היא מפחדת מהשווי המנופח של עצמה.

🐘 מרגישים תקיעות

השוק עולה ואצלך מתחיל קול הקטן והמעצבן בראש ״מה אני מפספס? למה כולם מרוויחים ורק אני דורך במקום?״. תקשיב לי טוב, אני חוזר על זה כבר ימים רבים. זה לא אתה וזה לא התיק שלך. זו האשליה האופטית של השוק.

הסיבה שאתה מרגיש ככה היא שהתיק שלך כנראה מפוזר ובריא. יש לך בו קצת תעשייה, קצת צריכה, קצת מניות קטנות. ואתמול? כל הסקטורים האלה דיממו. סקטור "הצריכה המחזורית" ירד ב-0.7%. כל מה שלא היה "טכנולוגיית ענק" או "זהב" פשוט נזרק הצידה.

התסכול הזה הוא המלכודת הכי גדולה שהמוסדיים מייצרים לך. הם רוצים שתתייאש. הם רוצים שתמכור להם את המניות הטובות ותרוץ לקנות מהם מניות מימוש במחיר שיא רגע לפני שיהיה מאוחר מבחינתם.

אנחנו לא רוצים להיות הפתי שקונה את ריח הווניל. תלמד להישאר רגוע כשהמסך שלך אדום והמדד ירוק ככל שזה נובע אצלך מפיזור נכון, זו הגבורה האמיתית של סוחר מקצועי.

🐘 ההזדמנות מתחבאת לפעמים בתוך העובש

אנחנו בכניסה לתוך שדה מוקשים, דוחות כספיים חשובים בפתח. הציפיות מאפל, מיקרוסופט ומטא הן בשמיים. השוק כבר תמחר את ההצלחה שלהן ראינו את זה בעליות של אתמול.

התרחיש המעניין להבנתי הוא Sell the News. אם הדוחות יהיו טובים, יכול להיות שנראה זינוק אחרון למעלה, ואז המוסדיים יתחילו לשחרר סחורה בבלוקים. לאן הכסף הזה ילך? הוא לא יתאדה. הוא יחפש תשואה במקומות שנשחטו.

הכסף הזה עשוי לזלוג חזרה למטה, אל הראסל 2000 ואל המניות הבינוניות שאתה עשוי להיות מחזיק בתיק וכרגע נראות "מתות".

עוד משהו, למרות העלייה הגדולה בחודשים האחרונים, אל תסיר את המבט מהזהב וממניות הכרייה כמו FCX ו-NEM שעלו אתמול יפה. השיא בזהב הוא לא מקרי. הוא איתות אזהרה שיש לחצים אינפלציוניים או גיאו-פוליטיים. שילוב של סחורות בתיק הוא כרגע חגורת הבטיחות טובה.

אל תרדוף. אל תנסה לקפוץ על הרכבת של הביג-טק עכשיו, היא נוסעת מהר מדי. שב רגע על הידיים, זה אחלה פוזיציה.

🐘 סיכום

מחזיר אותך לרגע לדירה ההיא מתחילת הסיפור. בסוף לא קניתי אותה, כמובן. חודשיים אחר כך גיליתי שמישהו אחר קנה אותה, אחרי הגשם הראשון כל הצבע בבית התקלף. הוא נשאר עם הנזילות, אני נשארתי עם ריח וניל וחיוך.

השבוע הזה, כשהשוק מנסה למכור לך דירת יוקרה עם ריח של וניל ומדדים ירוקים ומפתים תהיה חכם.

תנקוש על הקיר.

תחפש את היסודות האמיתיים מבנה תהליכי שוורי, רווחיות גדלה, אל תתפתה לריחות המניפולציה כי בסוף הריח מתנדף, ורק הערך האמיתי נשאר.

יום מבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

נ.ב מאורת הארנב על ריחות.

חוש הריח הוא החוש החזק והמהיר ביותר למוח האדם, הוא עוקף בדרך התלמוס (השומר בשער) בדרך למוח שיתר החושים צריכים לעבור.

זה לא סתם שאנשים מתאהבים לא ממבט ראשון, אלה מריח ראשון, זה לא סתם שבהבדלה אנחנו מברכים ומריחים מיני בשמים וזה לא סתם שמקומות רבים משתמשים במניפולצית הריח, חנויות, מלונות וכו.

יש לזה כמובן גם סיבות בטיחות של שרידות לרוב דברים מסחרים נובעים מקלקול וסכנה לגוף מיידית.

לאן AFRM תלך מכאן? מניית AFRM היא חברת טכנולוגיה פיננסית אמריקאית.

החברה נוסדה בשנת 2012 על ידי מייסד שותף של PayPal, מקס לבצ'ין,היא חברת המימון הגדולה ביותר בארה"ב של קנה עכשיו, שלם מאוחר יותר, BNPL נכון לשנת 2025, Affirm מדווחת על למעלה מ-24 מיליון משתמשים ועיבוד תשלומים שנתיים של 37 מיליארד דולר. (ויקיפדיה)

מחודש יוני אשתקד, המניה נסחרת בטווח שנא בין איזור מחירי ה $50-$60 עד לגבוה כל הזמנים במניה, $100 עגול, שיא אשר נקבע בתאריך ה 19 לאוגוסט אשתקד.

כעת, מניית AFRM נסחרת במגמת עליה ובנקודת החלטה, כאשר היא נסחרת מעל הממוצע נע 200 פשוט אך מתחת לממוצע נע 50 אקספוננציאלי.

מה השלב הבא במניה?

האם אנו לקראת מהלך של ירידות או שמה לקראת בחינה נוספת של גבוה כל הזמנים, ה $100?

ימים יגידו...

דיסקליימר

הודעה חשובה: חברת Ltd Pro Colmex בעלת רישיון ומפוקחת על ידי הרשות לניירות ערך של קפריסין (CySEC), תחת רישיון מספר 123/10. מסחר במכשירים פיננסיים (לרבות מניות) ו/או שימוש במינוף טומן רמה גבוהה של סיכון וייתכן ואינו מתאים לכל המשקיעים.

ביצועים מהעבר אינם מצביעים על תוצאות עתידיות.

מניית נייס

הסיבה שאני מעלה את המניה היא בעיקר בגלל המצב הפונדמנטלי שלה :

חלק לא קטן ממשקיעי ערך רואים בה חברה במצב פיננסי טוב מאד ומוערכת בחסר

נייס סיימה את הרבעון האחרון עם הכנסות של $732 מיליון, רווח נקי של $144.85 מיליון ו-EBITDA של $218.36 מיליון – כולם מצביעים על מגמת צמיחה עקבית למרות תנודתיות במניה.

החברה הציגה שיפור בשולי הרווח התפעולי וה-EBITDA בהשוואה לשנים קודמות, כשקפיצות דו-ספרתיות בקצב הצמיחה השנתי מסמנות מומנטום פיננסי טוב.

לא אכנס לניתוח פנימי יותר אך ללא ספק מדובר בחברה שמראה ריווחיות כתוצאה, בין היתר , של מעבר לענן ואימוץ AI ורכישת LIVEVOX

אבל הגרף מספר סיפו אחר - ניתן לראות את המגמה השלילית גם לטווח הארוך וגם של הטווח הקצר , מסומנים אזורי עניין באם המניה תמשיך דרומה.

אפשרות אחרת, אם תשבור את קו המגמה הארוך - יש סיכוי סביר שתגיע גם לאזור התעלה העליונה.

מסקנה - מניה עם פוטנציאל אבל כנראה התזמון לא נראה כרגע מתאים..

שבוע טוב ובשורות טובות

COIN1. סיכוני הכנסות ולחץ רגולטורי

שיעורי הריבית צפויים לרדת בשנים הקרובות. מכיוון שהכנסותיה של Coinbase מעתודות מטבעות יציבים קשורות ישירות לשיעורים אלה, הדבר מהווה איום על חלק משמעותי מהכנסותיה. יתר על כן, חוק CLARITY המוצע, אם יאושר בצורתו הנוכחית, עלול לאסור על מוסדות שאינם בנקאיים לשלם ריבית על מטבעות יציבים. הדבר יפגע באחת מהשערות המונטיזציה העיקריות לטווח ארוך עבור $COIN.

2. תחזית אסטרטגית ורווחיות

ההנהלה הגדירה את 2025 כ"שנת השקעה" ואת 2026 כתקופה של "צמיחה מתונה" ו"עיכול". הוצאות תפעול עולות על רקע אי ודאות בהכנסות צפויות ללחוץ על הרווחיות לאורך 2026. נכון לעכשיו, מקרה ההשקעה עבור COIN מסתמך במידה רבה על יכולתה של החברה להגדיל זרמי הכנסות חדשים, כגון טוקניזציה ונגזרים.

3. השפעת קרנות סל קריפטו ספוט

🔎

האם מהירות מנצחת מלחמות? ההימור המיליארדי של טקסטרוןחברת טקסטרון (.Textron Inc) הפכה מתאגיד מגוון לאינטגרטור ממוקד בתחומי התעופה והביטחון, הממוקם בצומת שבין דחיפות גיאופוליטית לחדשנות טכנולוגית. השינוי האסטרטגי של החברה מתמקד בפריסה המואצת של מטוס המטה-רוטור Bell MV-75 עבור תוכנית ה-FLRAA של צבא ארה"ב, המעניקה מענה לדרישות מבצעיות קריטיות באזור האינדו-פסיפי. עם היכולת לטוס במהירות כפולה ולמרחק כפול ממסוקי הבלק-הוק הוותיקים, ה-MV-75 פותר את בעיית "רודנות המרחק" בזירות המערכה באוקיינוס השקט. במקביל, חטיבת מערכות טקסטרון (Textron Systems) השיגה חוזים משמעותיים לכלי שיט בלתי מאוישים וכלי רכב משוריינים לתמיכה באוקראינה. בד בבד, חטיבת התעופה שומרת על ביקוש חזק עם צבר הזמנות של 7.7 מיליארד דולר, למרות אילוצי שרשרת האספקה.

תוצאות הרבעון השלישי של 2025 הפגינו עוצמה תפעולית עם רווח למניה (EPS) מתואם של 1.55 דולר שעלה על התחזיות, צמיחה של 5% בהכנסות ל-3.6 מיליארד דולר, והרחבת רווחי מגזר מרשימה של 26%. ההנהלה יישמה אסטרטגיית הקצאת הון ממושמעת, תוך מכירת נכסים בעלי ביצועים נמוכים כמו עסקי הספורט המוטורי Arctic Cat, כדי לרכז משאבים בהזדמנויות בעלות שולי רווח גבוהים בתחום התעופה והביטחון. חטיבת התעופה הניבה הכנסות של 1.5 מיליארד דולר עם כוח תמחור חזק, בעוד שצבר ההזמנות של Bell בסך 8.2 מיליארד דולר משקף את האופי ארוך הטווח של חוזים ביטחוניים. היתרון הטכנולוגי של טקסטרון כולל פטנטים קריטיים על מערכות המראה ונחיתה אנכית (VTOL) מהירות עם רוטורים מתקפלים, יכולות ייצור בתוספים (הדפסה תלת-ממדית), ומל"ט המטען החשמלי Nuuva V300 שביצע את טיסת הבכורה שלו בינואר 2026.

אנליסטים פיננסיים מצביעים על תת-הערכה משמעותית, כאשר מודלים של היוון תזרים מזומנים (DCF) מצביעים על שווי הוגן של 135 דולר למניה לעומת רמות המסחר הנוכחיות, מה שמשקף דיסקאונט של 30% כיוון שהשוק עדיין לא תמחר במלואו את הגברת הייצור של ה-FLRAA. השילוב של הורדות ריבית צפויות מצד הפדרל ריזרב, ביקוש מתמשך למטוסי מנהלים מצד בעלי הון, ומודרניזציה ביטחונית מואצת יוצר רוח גבית משולבת. בעוד שצווארי בקבוק בשרשרת האספקה של טיטניום ומחסור בכוח אדם מיומן נותרו אתגרים, ההשקעות של טקסטרון באוטומציה, תאימות סייבר CMMC ומיקוד אסטרטגי ממצבות אותה כאדריכלית מובילה של מערכות לחימה ותחבורה מהדור הבא, עם נראות הכנסות הנמשכת לאורך כל העשור.

סקירה יומית 22.1.2026 - מי קונה קרח באמצע החורף?זהר ליבוביץ, 🐘וסוף המסחר בסקירה יומית

מי קונה קרח באמצע החורף?, 22 ינו' 2026

תקציר אמ;לק: אל תקרא ותעבד כותרות, כל התפקיד שלהם הוא ללחוץ לך על הכפתור משבש מערכת ההפעלה שלך.

🐘 לסקירה עצמה

תדמיין רגע את הסיטואציה. אתה רואה את הכותרות רצות בבלומברג, ומשהו שם לא מסתדר לך. מצד אחד, כולם מדברים על גרינלנד. כן, גוש הקרח הזה בקוטב.

מצד שני, התיק שלך משתולל.

המוח שלך, זה שמנסה תמיד לעשות סדר בבלאגן, ולהבין מה קורה שואל שאלה פשוטה.

"תגיד, אם טראמפ הבטיח הרגע שהוא לא שולח צבא לקופנהגן, זה אומר שאני צריך לחזור קנות אנבידיה או למכור הכל ולברוח?"

זה נשמע מצחיק כשקוראים את זה עכשיו, נכון? אבל אתמול בצהריים, זה לא היה מצחיק בכלל, יש כאלה שאפילו היה להם מפחיד כבר שמעתי באימון סוחרים ״אוי לא זה נמשך״.

זה היה הרגע שבו הסוחרים ואני מדבר על החבר'ה לא טיפשים, אלה שקוראים עיתונים ולרוב מביני עניין נפלו בפח של המניפולציה הכי עתיק בתורת המסחר.

לכן הסיפור שאני הולך לספר לך עכשיו הוא לא על גיאופוליטיקה. הוא לא על נשיאים ולא על איים קפואים. זה בעצם סיפור על הכיס שלך או ליתר דיוק על הנפש שלך.

על איך שוב הפילים (הכסף החכם) ניצלו אתמול את הכותרת הזויה כדי לגרום לך למסור לו את הסחורה הטובה במחיר רצפה, בדיוק לפני שהשוק טס למעלה.

כך שאם הרגשת אתמול באמצע יום המסחר, את הלב דופק ואת האצבע רועדת וכמעט לוחצת על כפתור המכירה או אפילו לחצה אז הסקירה הזו נכתבה בדיוק בשבילך.

🐘 מה הגרף מספר לי?

בוא נשקיט את הרעש ונסתכל על הגרף כמו המכונאי הבוחן את פעולות המנוע. בלי רגשות, רק ברזלים. הוא מתחיל במבט וקשב, הוא מכיר את צלילי הדברים.

היום נפתח בחגיגה, כל אלה ששלשום מכרו בגלל טראמפ, כעת קנו הזדרזו וקנו בגלל טראפ. למה? כי הנשיא אמר משהו ״חיובי״. הפחד שלהם להפסיד את טיסת החזרה, משך אותם לקנייה כבר בפתיחת המסחר. ״טיסה מעלה. איזה יופי״ מילמלו לעצמם.

אבל אז, איפשהו לקראת הצהריים.

התחילה השינוי. בלי שום אזהרה, השוק התחיל לנזול. זה לא היה "מפולת". זה היה משהו הרבה יותר מעצבן. זה היה כמו סיכה בבלון.

אוויר יוצא

לאט

לאט.

הנאסד"ק, שהיה ירוק ויפה בבוקר, התחיל להסמיק ולהאדים יחד איתם האדימו כל סוחרי הטראמפ-ולינה.

מניות הטכנולוגיה הגדולות התחילו לגמגם ולסגת. בלי שום כותרת חדשה שתסביר את זה, התיק מתחיל להתכווץ חזרה. עכשיו, שים לב טוב למה שאני כותב לך!

הירידה הזו בצהריים? היא לא הייתה טעות. היא הייתה מניפולציה מתוכננת. בוויקוף אנחנו קוראים לזה Shakeout (ניעור) והיא כל הזמן חוזרת על עצמה.

דוגמא פשוטה וציורית שמצאתי שתמחיש לך איך המניפולציה בדיוק עובדת.

תחשוב על עץ עם תפוחים. הגנן (הכסף החכם) רוצה את התפוחים הטובים לעצמו. אבל הוא לא רוצה לטפס למעלה. אז מה הוא עושה? הוא נותן בעיטה חזקה לגזע. כל התפוחים הרקובים, החלשים, אלה שלא מחזיקים חזק נופלים לרצפה. ואז הוא פשוט אוסף אותם. זה מה שקרה אתמול בצהריים.

הגופים הגדולים הורידו את השוק בכוונה. הם בחנו, "מי פה לחוץ? מי פה פחדן? מי מוכן למכור בזול?" או במילים פשוטות הם בחנו מה מצב ההיצע בשוק ולקחו את השוק למקום בו הוא אמור להופיע וזה הנמוך היומי, אבל במקום מוכרים הגיעו לשם קונים.

נסביר הירידות הפעילו לחץ על סוחרים תוך יומיים שהקדימו להיכנס בתחילת היום.

כעת ככל שהשוק ירד מתחת למחיר הכניסה שלהם, הם נלחצו לקנות ולסגור בחזרה את הפוזיציות שלהם.

כשהפילים, ראו שההיצע הולך ונעלם למרות הירידות, הם הבינו ׳תם הטקס׳ שהשטח נקי והחלו במסע קניות אגרסיבי ומהיר.

ואז כדי שיוכלו לעשות שוב בעתיד במניפולציה ולגרום לסחור הפשוט לחשוב שיש הגיון שקשר בכותרת חדשות. יצאה ההודעה ״שיש מתווה להסכם״ עם נאט"ו. איזה יופי. פתאום הכל מסתדר, אפשר להסביר את העליות.

אתה יודע שהעין המקצועית ראתה והבחינה עוד קודם במשהו, תסתכל על אינטל INTC. המניה הזו, שחטפה כל כך הרבה עד לא מזמן, המשיכה לטוס 12% מעלה וזאת אחרי ראלי לא קטן. אז תגיד לי אתה, אתה באמת חושב שמניה עולה 12% בגלל מתווה להסכם על גרינלנד? ברור שלא.

זה כסף מוסדי, כבד, חכם, שהריח הזדמנות וממשיך להיכנס פנימה בכל הכוח בזמן שהסוחר האופטימי המתחיל קורא חדשות וממשיך לפרשן אותם לעצמו.

עוד עניין חשוב לתודעה הכוללת שלנו הוא שה-S&P 500 חזר וטיפס מעל הקו הקריטי ממוצע 50 יום, ובעצם סימן לנו V ענק על הלוח המבחן השווריות שלו.

החזרה מעלה כמו מצהירה "חברים, אני כאן כדי להישאר", לך אני מזכיר לך שזה רק חצי מבחן, החצי השני של המבחן הוא הקובע הסופי והמבחן השני הוא ירידה ובחינה השפל האחרון, מהלך דומה למה שקרה בתוך היום אתמול.

בקיצור עשו עליך את הסיבוב הפסיכולוגי

בוא נתמקד רגע בך, הסוחר שקנה את תחילת היום. תן לי הכי כנות ופתיחות שאפשר. אני רוצה להחזיר אותך לרגע הזה, אתמול בצהריים. הסתכלת על המסך. שעה לפני כן הרגשת מלך העולם. השוק עלה, הכל היה ירוק.

אפילו סיפרת לי שלחת הודעה לזוגתך שתחייה "היום הולך להיות לנו יום טוב". ואז המספרים התחילו להתחלף. הירוק הפך לאפור. האפור הפך לאדום. המוח שלך, המכונה המופלאה הזו ששונאת להפסיד יותר משהיא אוהבת להרוויח, נכנס למגננה. התחלת לאכול סרטים.

אני זהיתי את הסרטים שלך דרך ההודעות שלא הפסיקו… "למה לא מימשתי ברווח בבוקר?"

"אולי זו סתם מלכודת?"

"בטח האיחוד האירופי הולך להטיל עוד חדשות מגבילות, אני חייב לצאת עכשיו לפני שיהיה גרוע יותר, לא סתם השוק חוזר לירידות".

הלחץ הזה בבטן? הגוש הזה בגרון? זה לא באג במערכת שלך. זה הפיצ'ר או במילים םשוטות זה הכפתור, שנמצא בנשמה שלך ומפעיל אותך שלוחצים עליו, הפילים מכירים את הכפתור ולוחצים עליו בעת הצורך שלהם.

המערכת הפיננסית בנויה, מכוילת ומתוכנתת בדיוק למטרה הזו, לגרום לך להרגיש הכי חסר ביטחון בדיוק בנקודה שבה אתה צריך להיות הכי בטוח ושם ללחוץ לך על הכפתור.

שם אתם נשברים עת נלחץ לכם הכפתור. שם אתם לוחצים על קניה וסגירה וסגירת פוזיציה בדיוק בנמוך היומי.

מפחד שלא ישבר הנמוך היומי וימשיך בצלילה מטה. אתם מוכרים את הפוזיציה ל"ידיים החזקות" אותם בנקים וקרנות גידור שיש להם סבלנות של פיל וכיסים עמוקים, עת לחצו לך על הכפתור בנשמה.

שעתיים אחר כך, כשראית את השוק מתהפך וטס למעלה עד לנעילה… שוב הרגשה של תסכול? של "איזה פראייר יצאתי"?

ברור, יצאת פראייר, הרגשה היא נורמלית. היא אנושית. אבל היא עולה לך הרבה כסף.

מי שהצליח אתמול לנתק את הרגש, מי מבין את תהליך האיסוף, מבי שהביט על איך הדברים התפתחו על הגרף ולא על הכותרות, הבין את המניפולציה.

🐘 מה נעשה היום?

אוקיי, הבנו את אתמול. מה עם היום? האם אנחנו בדרך לשיאים חדשים רק כי טראמפ ומארק רוטה לחצו ידיים וירטואלית?

תעצור רגע ״הולד יור הורסס״ תעצור. יש לנו הזדמנות גדולה, אבל ייתכן שיש פה גם מוקש. היום מתפרסם נתון ה-PCE (מדד המחירים). זה הנתון שהפד באמת מסתכל עליו. לא גרינלנד, לא ציוצים. אינפלציה.

השוק אתמול, עם כל האופוריה, בעצם הימר שהנתון יהיה טוב. יחד עם זאת אם תסתכל על האג"ח ל-10 שנים, הוא עדיין יושב ברמות גבוהות (4.25%). זה אומר שהכסף החכם עדיין לא לגמרי שוורי וחסר לו עוד חלק בפאזל.

🐘 תפסיק לנתח כותרות, אתה לא קופרייטר

אנחנו נכנסים לתקופה שאני קורא לה "סלקטיביות של פילים". כרגע נגמרו הימים של "קנה את המדד ולך לישון עד הקיץ".

שים לב לאתמול כדוגמא, נטפליקס יצאה עם דוחות טובים וירדה, למה? כי התחזית לא הייתה משהו.

לעומת זאת, יונייטד איירליינס טסה למעלה, מודרנה התפוצצה 15% למעלה, הכסף לא הולך לכל מקום בצורה רוחבית הוא מחפש צמיחה או רווחיות מוכחת כדי לזרום לשם.

סקטור השבבים והטכנולוגיה הראה אתמול עוצמה מטורפת זה ודאי מעודד. זה מעיד שאם נתון המדד היום יצא סביר אנחנו יכולים לראות גל עליות מתחדש ומתמשך.

ככל שאתה רוצה להיות פיל מחייך אז הנחייה שלי בראש ובראשונה תפסיק לקרוא כותרות, הרעש הזה רק מבלבל אותך.

חפש את החזקות מהשוק תסתכל על מניות שסירבו לרדת אתמול בצהריים כשהכל ירד והחליף צבע לאדום. שם נמצאות ההזדמנויות הבאות. בעיקר אל תרדוף אם מניה כבר טסה 10%, אל תקנה אותה בקצה. חכה לתיקון קטן. תן לשוק לבוא אליך.

נכון העולם אולי ימשיך להתעסק בקרחונים ובאיים. שימשיכו.

זה טוב לנו סוחרי השוק. זה נותן לנו הזדמנויות. אנחנו כאן כדי להבין את אייסברג (מה שקורה בחלק הנסתר של גוש הקרח), ולא את הכותרת המקפיאה בעיתון.

תזכור ממני, השוק תמיד ינסה לספר לך סיפור מפחיד כדי לקחת לך את הסחורה. התפקיד שלך הוא לא להאמין לסיפור, אלא להאמין לפנימיות השוק דרך התנהגות כמות ומחיר. ואם אינך יודע כיצד עושים זאת את קדימה תכתוב לי כעת.

יום מבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

מניית LCID - שיתוף פעולה חדש וביקושים מתחזקיםרעיון מסחר מסדרת הרעיונות "נטו טכני"

---------------------------

מבחינת הניתוח הטכני:

ניתן לראות את המניה פורצת את המגמה היורדת המתונה עם נר משמעותי ונפח מסחר שתומך בכיוון התמונה. למרות שהמהלך הגדול שיכול להביא אחריו תיקון מינורי מאוד, שיתוף הפעולה הסעודי החדש עם חברת rockwell יכול לתת למניה את הגב הזמני כדי להתאושש

רמות המחירים הבאות לא פשוטות, אך יש רק רמת מחירים אחת בעייתית ששווה לקחת את הצ'אנס לגביה והמשך מהלך נוכחי עם רוח גבית של המוסדיים

כניסה מלאה למרות פוטנציאל לתיקון קל בטווח המאוד קצר

---------------------------

מבחינת האינדיקטורים:

כל האינדיקטורים מצביעים על כניסת כספים למניה,

ביקושים עולים ומומנטום מתחזק מה שתומך במבנה המחירים בגרף

---------------------------

סקירה יומית 21.1.2026זהר ליבוביץ, 🐘וסוף המסחר בסקירה יומית

גושי קרח בקצה העולם מקפיאים, 21 ינו' 2026

🐘 אמ״לק (למי שרוצה תקציר ודי).

חוק מספר אחד שלמדתי פעם מקוסם רחוב: 'לעולם אל תסתכל על היד שמנופפת במטפחת'. בזמן שכל הקהל מהופנט מהתנועה, היד השנייה מכייסת לך את הדעת. הבוקר, גרינלנד היא המטפחת והחדשות הן ההצגה. ואם לא תסיטו את המבט משם ברגע זה, אתם עומדים להיות אלו שמשלמים את החשבון.

🐘 נתחיל את הסקירה.

נתחיל בזה שתעצרו רגע ותחשבו על האבסורד הקיומי שאנחנו חיים בו בעת הזו. הכלכלה החזקה ביותר בהיסטוריה האנושית, מנוע של טריליוני דולרים המונע על ידי בינה מלאכותית וחדשנות פורצת דרך, מתקפלת מטה בגלל ויכוח נדל"ני.

ויכוח על אי מכוסה קרח שרוב הסוחרים לא יודעים איפה הוא בכלל על המפה. על פניו? זה נשמע כמו בדיחה גרועה שבגללה השוק יורד.

כשאנחנו חווים את הדאו ג'ונס מוחק 870 נקודות ואת הנאסד"ק צולל ב-2.5%, קל לחשוב ש"החדשות" או ׳השגעת׳ של טראמפ הן אלו שהורידו את השווקים. אבל אני אומר לך שזו טעות מסוכנת שמסתירה אמת מקצועית.

🐘 האמת היא שגרינלנד היא בסך הכל התירוץ.

היא "הסיבה" שהשוק חיפש כדי להצדיק מהלך שהתבשל מתחת לפני השטח. המוסדיים הגדולים, אלו שמזיזים את המחיר באמת, לא קמים בבוקר ומוכרים מניות במיליארדים בגלל כותרת.

הם כן משתמשים בכותרת הזו כמסך עשן כדי לבצע את מה שהמבנה ההתנהגותי של הכסף מכתיב להם: תתחילו לאסוף, תתחילו לפזר, או במקרה שלנו מימוש מיידי.

השוק היה מתוח מדי. מניות קטנות טסו מעלה מתחילת השנה. הסטייה בין קצב סביר לבין מומנטום נוכחי זעקה עוד לפני שמישהו בכלל קרא אות אחת בחדשות. כך שהאירוע הגיאופוליטי הזה הוא בסך הכל הטריגר, הסיכה הקטנה שפוצצה בלון שהיה מלא עד אפס מקום באוויר חם של אופרית יתר.

ראינו את זה דרך מגזר התקשורת שכבר מצוי במגמה יורדת מזה כמה שבועות, והמשכנו דרך מגזר הפיננסים שפתח את השבוע במוד כניסה למגמה יורדת. אתמול זה קיבל חותמת, כן הפיננסים במגמה יורדת.

מיותר ואין צורך לשלוט בחדשות ובניתוח כל כותרת.

כל שנדרש הוא גמישות מחשבתית ורוחב ראייה.רחוב ראייה לאן זורם הכסף? פנימה או החוצה?

אתמול זה היה החוצה, בצורה רוחבית.

זכורו שליטה במיומנות התנהגות המחיר משחררת אתכם מהצורך להקשיב לחדשות. כי בסופו של דבר אנחנו לא סוחרים בקרח, אנחנו סוחרים את תגובת הכסף לאירועים השונים בעולם.

🐘 כשהמגמה נשברת, התוכנית משתנות

בואו נניח את הרגש בצד ונישאר מקצועיים. אתמול, ה-20 בינואר 2026, קרה אירוע טכני שמשנה את כללי המשחק לטווח הקצר והבינוני.

השבירה של ממוצע ה-50 יום ב-S&P 500 ובנאסד"ק משפיעה מיד על המון בתי השקעות ואלגוריתמים. כשכל זה מלווה במחזורי מסחר גבוהים ובעלייה חדה ב-VIX, זה לא סתם "תיקון", זה תיקון שמלווה בפחד גדל של הסוחרים.

שבירה רשמית של המגמה העולה.

עד אתמול, כל ירידה הייתה הזדמנות קניית שפליים, אבל מהרגע שהשפל האחרון נשבר באופן שזה קרה, מוד העבודה הזה כבר לא תקף.

מי שינסה להתעלם מהשבירה הזו וממשיך לחפש לונגים רגילים כאילו אנחנו עדיין בינואר 2025, בעצם מהמר נגד הזרם הנוכחי.

המוכרים בשליטה והם לא ישחררו אותה עד שהם ירגישו שהשוק תימחר מחדש את השגעת העולמית הנוכחית.

לכן, נקודת המוצא שלנו הבוקר תהיה שהשוק שינה כיוון. אנחנו כבר לא בשוק של קונים, אלא בשוק של מוכרים דומיננטיים שמחפשים כל עלייה כדי לשחרר עוד סחורה.

🐘 המשמעות המיידית לעצור

אז מה עושים תכלס עם המידע הזה כשהמסחר ייפתח? התשובה היא פשוטה, כואבת, אבל תחסוך לכם כסף, זמן ותסכול. להפסיק לפתוח עסקאות לונג חדשות באופן גורף עד להודעה חדשה.

אני יודע שזה נוגד את האינסטינקט "לקנות בזול כי אולי יש דם ברחובות", ואני בטוח שמישהו כברהציטט את באפט דווקא אתמול. אל תקשיבו לזה.

כל ניסיון לתפוס את התחתית כרגע הוא כמו לנסות לעצור מפולת קרח; במקרה הטוב זה חסר תוחלת, במקרה הרע תינזקו.

אנחנו נכנסים לתקופה של "דגירה והמתנה" וכן, גם זו סוג של פוזיציה.

ניתן לשוק לסיים את תהליך הניעור, לייצב רצפה חדשה, ולבנות מבנה איסוף מחודש שיוכיח לנו שהכסף הגדול חוזר פנימה ואז נצטרף אליו מחדש.

זה דורש סבלנות. תראו בזה ניהול סיכונים שמרני; הכסף שתחסכו כעת הוא הרווח הגדול שלכם כשנגיע לסיכום השנתי. המטרה שלכם כרגע היא הגנה על ההון הקיים ולא מרדף אחרי רווחים דמיוניים.

🐘 "אז זהר, מתי כן תחזור לקנות?"

בכל זאת, כסוחר בשיטת הפיל, אני תמיד משאיר דלת פתוחה להפתעות. הדלת במקרה שלנו נקראת "הטרמפולינה" (Spring) פעולת ניעור קלאסית.

למעשה יש תרחיש אחד, ורק אחד, שבו אני משנה את הדיסקט המנטלי שלי וחוזר לחפש קניות. אם השוק בתוך הצלילה המהירה של אתמול, ינער ויזנק בחדות בחזרה למעלה ויסגור מעל רמות התמיכה שנשברו.

או אז אשקול חזרה פנימה. מיטיבי הלכת אפילו יחכו עוד קצת לבחינה נוספת של העניין. התרחיש הזה, שנקרא גם "מלכודת דובים", הוא האיתות היחיד שיכול לקצר את תהליך החזרה שלי פנימה משבועות לימים ספורים.

זה יהיה בעבורי הסימן שהמוסדיים השתמשו בגרינלנד ככלי ציני והמגמה הכללית נשמרת.

עד שזה קורה, אנחנו מניחים שהשוק מתנהג כך מסיבה אמיתית. אנחנו מציאותיים למה שיש מול העיניים, אנחנו חשדנים למתרחש ואנחנו בעיקר שומרים על הכסף שלנו.

ניתן לאחרים להמר על הקרחונים; אנחנו נחכה לראות שהאדמה יציבה מחדש תחת הרגליים. זכרו עת לכל דבר, ולפעמים עת לנוח.

תשאירו את הויכוחים על קרח ופוליטיקה לפרשנים בטלוויזיה. אתם תתמקדו ביד השנייה זו שמזיזה את הכסף בשקט בזמן שכולם צועקים. אל תהיו הקהל שמוחא כפיים בסוף המופע ומגלה שהארנק נעלם; שמרו על הדעת, תהיו אלו שחוזרים הביתה עם הארנק בכיס.

יום מבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

טירוף מחירי הזהב! מתי זה יגיע ל-5,000 דולר?

ביום רביעי (21 בינואר), מחירי הזהב עלו במהלך המסחר באסיה ובאירופה, ונסחרו כעת סביב 4860 דולר, לאחר שנגעו בעבר בשיא של 4888.17 דולר.

העולם נמצא כעת בעין סערות רבות בגיאופוליטיקה, ביציבות הפיננסית ובנוף הפוליטי, מה שמעלה יחד את הביקוש לזהב כמקום מפלט בטוח ומאגר ערך. ביום שלישי, שעון מקומי, טראמפ ענה על שאלות במסיבת עיתונאים. כשנשאל האם פסיקת בית המשפט העליון נגד מכסים תשפיע על מדיניות הביטחון של ארה"ב כלפי גרינלנד, הצהיר טראמפ שאם כלי המכס הקיימים יוגבלו, הוא יכול להשתמש בשיטות אחרות, כגון משטרי רישוי או חלופות. הוא גם הדגיש כי השיטות הנוכחיות הן הטובות ביותר, החזקות ביותר, המהירות ביותר, הפשוטות ביותר והפחות מסובכות, אך לא האפשרות היחידה.

מחירי הזהב הגיעו לשיא נוסף מכיוון שהביקוש למקלט בטוח ממשיך לשלוט בשווקים הפיננסיים. גל זה של קניית מקלט בטוח הופעל שוב על ידי נשיא ארה"ב טראמפ, שממשיך להתמודד עם מדינות אחרות בקמפיין שלו "לעשות את אמריקה לגדולה שוב". מחיר הזהב נקנה כעת ביתר קיצוני, אך הביקוש למקלט בטוח מצביע על כך שהמחירים ימשיכו לעלות ולהגיע לשיאים חדשים. מתחים גיאופוליטיים וציפיות להפחתת ריבית על ידי הפדרל ריזרב תמכו במחירי הזהב לאחרונה. יתר על כן, חששות לגבי עצמאות הפד תורמים גם הם לתחזית החיובית לזהב. בלומברג דיווח ביום שני כי, על פי מקורות, יו"ר הפדרל ריזרב, ג'רום פאוול, מתכנן להשתתף בדיון בבית המשפט העליון ביום רביעי הקרוב בנוגע לניסיון הנשיא טראמפ להדיח את נגיד הפד, טים קוק, מתפקידו. בנוף הכלכלי העולמי המורכב יותר ויותר, טראמפ שוב הסית את השווקים הבינלאומיים עם צעדים נועזים. סדרת איומי המכסים האחרונים שלו בנוגע לשאיפות הטריטוריאליות של גרינלנד לא רק הציתה מחדש את מלחמת הסחר, אלא גם דחפה את המתחים הגיאופוליטיים לגבהים חדשים. אירוע זה הטריד משקיעים רבים משום שהשפעתו הפוטנציאלית גדולה בהרבה מבעבר, ומשפיעה על הביטחון הלאומי המערבי, יציבות הברית וחסכונות הפנסיה של אמריקאים מן השורה. הסביבה הנוכחית מספקת נרטיב מאקרו כמעט מושלם לזהב: משברים גיאופוליטיים מרובים מציעים נושאים נפיצים, ספקות לגבי אמינותו של הדולר מספקים רציונל קנייה מבני לטווח ארוך, ולחצים אינפלציוניים פוטנציאליים מספקים תמיכה משלימה. אלא אם כן תתרחש נקודת מפנה משמעותית (כגון פתרון דיפלומטי מהיר לסוגיית גרינלנד, הקלה במשבר כוח האדם של הפדרל ריזרב ושמירה על עצמאותו, או הרגעה משמעותית במצב במזרח התיכון), שוק הזהב ימשיך לקבל דחיפה מגורמים אלה. כל ירידה במחירי הזהב צפויה להיתפס כהזדמנות קנייה, שכן המומנטום העולה מונע לא על ידי סנטימנט לטווח קצר, אלא על ידי חששות עמוקים לגבי חוסר היציבות של הסדר הפוליטי העולמי ושחיקת האמון במערכת הפיננסית. הזהב התפתח מכלי גידור תיק מסורתי לנכס מרכזי להתמודדות עם "אי ודאות בסדר עולמי".

משקיעים ממתינים כעת לפרסום מדד המחירים להוצאות צריכה אישיות בארה"ב (PCE) השבוע - מדד אינפלציה מועדף על ידי הפדרל ריזרב. המדד שפורסם יכלול גם את הקריאה הסופית של התמ"ג של ארה"ב ברבעון השלישי, שתספק רמזים נוספים לגבי מסלול הריבית של הפד ובכך תשפיע על תנועות מחירי הזהב. בנוסף, הפורום הכלכלי העולמי הקרוב בדאבוס, שוויץ, יהיה מוקד נוסף של תשומת הלב של השוק. טראמפ צפוי להגיע ביום רביעי ולשאת נאום מיוחד; על המשקיעים לעקוב מקרוב אחר התפתחויות הפסגה כסימן מרכזי להערכת כיוון הזהב. התפרצות שאיפותיו של טראמפ למען גרינלנד זעזעה כל פינה בשווקים הפיננסיים. הזהב בלט בתוך הטלטלה הזו, לא רק שבר שיאים אלא גם הדגיש את מעמדו כנכס בטוח.

במבט קדימה, אם הקיפאון בין ארה"ב לאיחוד האירופי יימשך ומלחמת הסחר תסלים, מחירי הזהב יעברו בקרוב את רף 5,000 הדולר.

האם Redwire בונה את מערכת ההפעלה למלחמות העתיד?חברת Redwire (NYSE: RDW) הפכה מאוסף של יצרני רכיבי חלל לקבלן ביטחוני אינטגרטיבי הממוקם בנקודת המפגש שבין תשתית מסלולית ללוחמה טקטית. האבולוציה האסטרטגית של החברה האיצה באמצעות רכישות אגרסיביות, כולל מערכות הכטב"מים של Edge Autonomy, ויצרה "שרשרת הריגה" (kill chain) אנכית המשתרעת מלווייני סיור במסלול נמוך מאוד (VLEO) ועד לכטב"מים טקטיים קרקעיים. יכולת רב-תחומית זו ממצבת את Redwire כספקית קריטית ליוזמת הגנת הטילים "כיפת הזהב" (Golden Dome) האמריקאית, אשר הקצתה 25 מיליארד דולר במימון ראשוני לשנת הכספים 2026 ומייצגת תוכנית פוטנציאלית של 175 מיליארד דולר לאורך מחזור חייה.

היתרון הטכנולוגי של החברה נשען על שלושה עמודים: פלטפורמת SabreSat החלוצית לפעילות ב-VLEO הכוללת הנעה חשמלית "נושמת-אוויר", מערכת המערך הסולארי ROSA המהווה סטנדרט בתעשייה עם 13 פטנטים פעילים, ויכולות ייצור בחלל שירשה מ-Made In Space. אסטרטגיית ה-VLEO של Redwire מנצלת את פיזיקת הקרבה – לוויינים הפועלים בגובה 250 ק"מ מספקים עוצמת אות הגדולה פי ארבעה ממסלולים קונבנציונליים של 500 ק"מ – בעוד שהנעה נושמת-אוויר מספקת תיאורטית חיי משימה אינסופיים על ידי איסוף מולקולות אטמוספריות ליצירת דחף. טכנולוגיית המערך הסולארי הנגלל (ROSA) הפכה לסטנדרט דה-פקטו ליישומי חלל בעלי הספק גבוה, ונפרסה בתחנת החלל הבינלאומית, במשימת DART של נאס"א, ונבחרה עבור ה-Lunar Gateway.

למרות צמיחה של 50% בהכנסות משנה לשנה ברבעון השלישי של 2025 וצבר הזמנות של 355.6 מיליון דולר, השוק נותר סקפטי. Redwire נסחרת ביחס מחיר-מכירות של כ-4.5x לעומת 89x של Rocket Lab, מה שמרמז על תמחור חסר משמעותי ביחס למתחרות בסקטור הגנת החלל. עם זאת, החברה ניצבת בפני סיכוני ביצוע משמעותיים: היא דיווחה על הפסד נקי של 41.2 מיליון דולר ברבעון השלישי של 2025 בשל השקעות כבדות בכושר ייצור, ומכירת מניות על ידי המשקיעה הפרטית AE Industrial Partners בסך 150 מיליארד דולר הרתיעה משקיעים קמעונאיים. החברה חייבת להוכיח תזרים מזומנים חופשי חיובי עד סוף 2026 כדי להימנע לגיוסי הון מדללים, ובמקביל להוכיח את היתכנותן של טכנולוגיות חדשניות כמו הנעה נושמת-אוויר באמצעות תוכנית DARPA Otter בהיקף 44 מיליון דולר. עבור משקיעים, Redwire מייצגת הימור מחושב על מיליטריזציה של החלל – הימור שארצות הברית ובעלות בריתה בנאט"ו ימשיכו לתעדף הרתעה עתירת טכנולוגיה ככל שהמתחים הגיאופוליטיים יסלימו.

האם הברזל הצהוב יהפוך לזהב דיגיטלי?בשנת 2026, קטרפילר (Caterpillar Inc) עומדת בפני נקודת מפנה היסטורית: מצד אחד מאוימת על ידי כאוס גיאופוליטי, ומצד שני מתעצמת בזכות הבינה המלאכותית. החברה מתמודדת עם פגיעה של 1.75 מיליארד דולר במכסים כתוצאה ממלחמת הסחר בין ארה"ב לאיחוד האירופי על יסודות עפר נדירים בגרינלנד, מה ששוחק את שולי הרווח ומאלץ פיצול בשרשרת האספקה. עם זאת, אותו סכסוך ארקטי ממצב את קטרפילר כספקית התשתיות המועדפת לפעילות כרייה מערבית באחת הסביבות הקשות בעולם, שם המומחיות ההנדסית שלה בתנאי קור ומערכות ה-Cat Command האוטונומיות יוצרות יתרון תחרותי מובהק.

השינוי האסטרטגי מיצרנית מכונות התלויה במחזורי סחורות לספקית של "בינה מלאכותית פיזית" (Physical AI) הוא המהלך השאפתני ביותר של ההנהלה. באמצעות אינטגרציה עמוקה עם פלטפורמת Jetson Thor של NVIDIA, טכנולוגיית ה-LiDAR של Luminar, והתשתית הדיגיטלית Helios המאגדת נתונים מ-1.4 מיליון נכסים מחוברים, קטרפילר מטמיעה אינטליגנציה בקצה הפעילות התעשייתית. פורטפוליו הפטנטים של החברה חושף מחקר ופיתוח אגרסיבי בתחום החפירה האוטונומית ואופטימיזציה של תאי דלק מימניים, בעוד שמינויו של מומחה החשמול רוד שורמן להובלת חטיבת הבנייה מאותת כי המעבר האנרגטי הפך מניסוי לאסטרטגיית ליבה. משאית הכרייה החשמלית 793 XE באתרי BHP באוסטרליה מדגימה היתכנות טכנית, אם כי ההצלחה בתחום האנרגיה המימנית הנייחת במרכזי הנתונים של מיקרוסופט עשויה להיות מדרגית יותר בטווח המיידי.

השוק מתקשה ליישב את מכפיל הרווח של 32x עם הערכות שווי מסורתיות של חברות מכונות, אך רוחות גב ארוכות טווח מבניית מרכזי נתונים ומחזורי השקעות הון (Capex) בכרייה גלובלית תומכות בפרמיה של חברת טכנולוגיה-תעשייתית. פריחת התשתיות בצפון אמריקה והביקוש לייצור חשמל המונע על ידי AI מקזזים את החולשה בייצור האירופי ואת קריסת הנדל"ן בסין. בעוד שפגיעות סייבר-פיזית וההתדיינות המשפטית סביב הפטנטים של בובקט מציבות סיכונים משמעותיים, הטרנספורמציה של החברה מספקית כוחות סוס לספקית כוח מחשוב נראית בלתי הפיכה. עבור משקיעים לטווח ארוך, התנודתיות הנובעת מסכסוכי הסחר באזור הארקטי תיצור נקודות כניסה מעולות סביב 580 דולר, מה שהופך את קטרפילר להזדמנות צבירה בעידן הדיגיטציה של התעשייה הפיזית.

הזהב צפוי לחוות ירידה לפני שיעלה שוב.

ביום שני (19 בינואר), מחירי הזהב והכסף הגיעו לשיאים כלא.

משקיעים נהרו לנכסי מקלט בטוח לאחר שנשיא ארה"ב דונלד טראמפ איים להטיל מכסים נוספים על מדינות אירופה על השליטה בגרינלנד, מה שהביא את המתכות היקרות לעלות שוב. נכון לכתיבת שורות אלה, הזהב עלה ל-4,670 דולר, לאחר שנגע לזמן קצר בשיא שיא של 4,690 דולר.

תגובתו החדה של הזהב לחדשות הקשורות למכסים מדגישה שינוי בסנטימנט השוק - מהתמקדות פשוטה בצמיחה כלכלית או באינפלציה לראיית אי הוודאות במדיניות כגורם מרכזי השולט בשוק. מכסים לא רק משבשים את זרימת הסחר אלא יכולים גם להיות בעלי סיכוני גלישה לשרשראות אספקה, שולי רווח של חברות וציפיות צמיחה לטווח הבינוני. כאשר ההסתברות להסלמה עולה, קרנות הגנתיות נוטות למקם את עצמן מראש במקום להמתין לנתונים כלכליים משמעותיים שיופיעו. בהקשר זה, זהב ממלא תפקיד של גידור סיכוני תיק.

אני צופה תנודתיות משמעותית בשוק השבוע, כאשר משקיעים יצטרכו לנווט בסביבה כלכלית תנודתית שסביר להניח שתגביר עוד יותר את האטרקטיביות של זהב וכסף כמקלט בטוח.

במהלך המסחר באסיה ובאירופה, כולל הסגירה האחרונה, הזהב התבסס מעל רצועת בולינגר העליונה, ונסחר בטווח 4650-4680. הוא שומר על הטיה שורית מעט מעל 4650 ואף עשוי לבחון את השיא התוך-יומי. עם זאת, אם רמת התמיכה של 4640-4650 תישבר, ירידה חדה אפשרית. שימו לב היטב לרמת התמיכה של 4610-4620!

מנקודת מבט של גרף יומי, הערוץ המקביל שלנו עדיין נמצא בטווח זה וכבר נגע בפסגה. בפעמיים הקודמות שבהן נגענו בפסגה זו, ירדו משמעותיות, ודפוס זה נראה סביר שוב. האם אתם באמת חושבים שהזהב יעלה במהירות בבת אחת?

למען האמת, אני סקפטי. דעתי היא שעלינו לחכות לפריצה מעל 4700. כדי שהזהב יעלה במלואו, עליו קודם לפרוץ את הערוץ המקביל.

במיוחד עם סגירת השווקים בארה"ב היום, נפח המסחר ירד משמעותית. לכן, סגירת הסגירה הייתה למעשה קונסולידציה צידית ברמה גבוהה. הסבירות לפריצה נמוכה מאוד; מגמה ברורה תופיע מחר. לכן, האסטרטגיה המומלצת למסחר בזהב לטווח קצר היא למכור בעליות ולקנות בירידות. רמות ההתנגדות המרכזיות שכדאי לעקוב אחריהן הן 4690-4700, בעוד שרמות התמיכה המרכזיות הן 4620-4640.

סקירה שבועית 20.1.26 - להתאהב בכאבלהתאהב בכאב מוכר, 20 ינו' 2026

סקירה שבועית

בואו נדבר על אינטימית ושקט, אתם יושבים מול המסך הלב שלכם פועם, דופק כזה שמורגש. לא בגלל הפסד, אלא תחושת החמצה כוללת ונוכחת כזו. אתם רואים את המספרים הירוקים מהבהבים על הטיקר, הידיים שלכם קפואות. בתוככם מתנהל מאבק סודי בין הפנטזיה על בום כספי של "הטרייד המושלם" לבין פחד משתק מכישלון וכאב.

זה מזכיר לי ניסוי פסיכולוגי ישן וכואב, שהוא המראה הכי צלולה לנפש שלכם, יש אותו גם בגרסת הפיל.

לקחו כלב בחצר די גדולה ומטופחת, חצר מוקפת גדר חשמלית בלתי נראית. בכל פעם שהכלב, מתוך סקרנות טבעית ותשוקה לחופש, התקרב לקצה החצר, הוא קיבל זרם לא נעים. שוב ושוב. עד שהוא למד "הגבול חיי הוא הכאב".

אחרי שבוע, ניתקו את החשמל. הגדר הפכה ללא רלוונטית. הדרך אל האופק הייתה פתוחה לחלוטין.

אבל הכלב? הוא נשאר שם. לרוב במרכז החצר. הוא אפילו לא ניסה להתקרב לקו הדמיוני ההוא. לא בגלל שהגדר עצרה אותו, אלא בגלל שהמחסום הכאב עבר מהחצר, אל תוך הראשו. הוא התאהב בביטחון המדומה של הכלא שבנה לעצמו.

הבוקר, אני מזהה רבים נבונים וטובים עומדים בדיוק במרכז החצר.

במשך שנתיים השוק "חשמל" אתכם להאמין שיש רק אמת אחת "שבע המופלאות". הרגילו אתכם שאם זה ענק או בינה זה פספוס, זה מסוכן. שהביטחון נמצא רק שם, ולאחרונה? הזרם נותק.

השוק השתנה. אבל אתם עדיין עומדים קפואים, פוחדים להתמסר לאפשרויות החדשות שהשוק מציע, נאחזים במוכר והבטוח, גם כשברור שלפחות כעת זה לא עובד.

הפיתוי המסוכן RSP

תסתכלו על מה שקורה בחוץ, מעבר לגדר הדמיונית שלכם.

יש שם "מאהבת" חדשה וסוערת בשוק' מדד ה-RSP, מניות ה-S&P במשקל שווה. זהו המדד הדמוקרטי, הפראי, זה שלא נכנע להיררכיה של אפל ומיקרוסופט. והמדד הזה? הוא בשיא התשוקה שלו.

הוא טס למעלה, מלא באנרגיה, מספר לנו שהכסף זורם החוצה מן המקומות הצפויים ומתפזר בתשוקה מטה לכל רוחב השוק.

זה מפתה, אני יודע. הגרף נראה סקסי, מזמין, הוא פונה אליך דרך החולשות שלך.

אבל כמו בכל רומן סוער, יש כאן סכנה. ה-RSP נמצא כרגע במצב של "מתיחות יתר" Overbought. הוא רץ מהר מדי, חזק מדי. התשוקה להצטרף אליו עכשיו, ברגע השיא, היא מלכודת הרצון, הרגש והשכל עשו הצלבה בתפקידים.

הרצון לפצות על ״זמן האבוד״ גורם לרבים לרצות לראות רק את הסיכוי תוך עיוורון לסיכון, השתגעתם, להצטרף לרכבת דוהרת ב-200 קמ"ש זה מתכון להתרסקות, לא לאהבה.

המקלחת הקרה של המציאות - הפיננסים

וכדי להפוך את הדיסוננס הפנימי הזה לעוד יותר בלתי נסבל, מגיע מגזר הפיננסים ושופך עלינו דלי של צוננים.

הבנקים, שבדרך כלל הם הסלע היציב, ה"הסקטור האחראי" של השוק, מראה פתאום סימני שבירה. הם עלול להיכנס למגמה יומית יורדת.

הסתירה הזו קורעת רבים מבפנים, מצד אחד, ה-RSP לוחש "הכלכלה פורחת, בואו לחגוג", הנה כסף עובר לחברות המרוויחות בפועל. מצד שני, הפיננסים לוחשים "תיזהרו, האדמה אצלי רועדת".

ובינתיים, הסנופי SPY, האהבה הישנה שלכם, מדד המלך שלימדו את כולם לנהוג את הרכב התיק לאור הליכתו נראה עייף, אולי אפילו זומם לבגוד בכם עם מניפולצית UT (מלכודת שוורים) שתשאיר אתכם לבד בפסגה.

אני לא מתפלא שהרבה כבר רואים או אולי יותר נכון רוצים לראות מתוך רצון להקדים, התרסקות בפתח. לי זה מוקדם להצטרף אליהם, אבל קשוב גם להם.

שחררו את הצורך בשליטה

אני מבין בהחלט, כל הרגשות סותרים, מבלבלים. איך סוחרים מהות הרוצה להצטרף ולרוץ עם ה-RSP אבל הראש מפחד מהבנקים ו/או גחמות נוספות של טראפ-ולינה?

התשובה שלי היאץ שחררו את הצורך הכפייתי שלכם ב"היגיון" משלכם. השוק הוא לא משוואה מתמטית לינארית; הוא אוסף של תשוקות ופחדים של מיליוני אנשים, פשוט תמישכו לנוע עם הכוח השלט, גם שזה לא הגיוני.

אני זהר, בוחר להישאר במוד שוורי כל עוד…

לא מתוך עיוורון של מאוהב, אלא מתוך מקום של בוגר מאוהב הנאמן ״למשחק האין סופי״ מסרב לעבור לשיטת מסחר השייכות לגביע האגו והצדקנות.

אני רואה את ה-RSP עולה ומבין שהכסף זז. אני גם רואה את הפיננסים ונזהר. למרות השוריות שלי ההמלצות שלי לסוחרים שלי באימון השבועי של יום א היו:

אל תרדפו.

אל תנסו לכבוש את ה-RSP בכוח כשהוא בשיא. חכו שהוא ירגע, שיתקן, שייתן לכם הזדמנות להיכנס בעדינות, תיקון לא אומר בהכרח שעברנו לשוק דובי, לרוב הוא אויר הריאות להעלייה הבא.

תהי בקשיבות פעילה.

החולשה בפיננסים היא לא רעש רקע, היא לחישה שצריך להקשיב לה. הדקו סטופים. אל תהיו שאננים, כניסה למגמה יורדת כאן עלולה ליצור סחף, לפתח אפתח עמדה או שתיים כמגן לתיק השוורי שלי.

תתנקו לרגע מהרגל העבר.

הרגל הוא אחד מסוגי המניפולציה הנפוצים של השוק. תראו הענקיות עייפות. אל תנסו להחיות רומן שמת, רמת התשוקה שם מרדימה אותי. האקשן האמיתי, הריגוש האמיתי, נמצא כרגע במניות השורה השנייה, יש שם עוררות גבוה.

אני רוצה לחזור לכלב בחצר

זוכרים את הכלב? זה שיושב מבלי זוז במרכז החצר, רועד מפחד מגדר שלא קיימת? הוא לא נשאר שם כי הוא לא יכול לצאת. הוא נשאר שם כי הוא בחר בפחד המוכר על פני החופש שהלא נודע לרוב מייצר.

הגדר החשמלית שלכם, המחשבה ש"רק הגדולות עולות" או ש"אי אפשר להרוויח בשוק כזה", אני מקווה לאור הקריאה נותקה הבוקר. שהיא קיימת רק בזיכרון המצטמצם שלכם.

יש לכם את האפשרות, ממש עכשיו, לעשות צעד אחד קטן. לא צעד פזיז, אלא צעד מודע. להסתכל על ה-RSP, להבין את הפיננסים, ולפעול מתוך ראייה צלולה ולא מתוך טראומה.

שהרי בסוף בסוף כמו שאמר אד סיקוטה Ed Seykota, סוחר אגדי שהבין את המסחר והתגובות האנושית טוב יותר מכל גרף אקו לב, במשפט שאולי יכאיב לכם אבל בתוכו נמצא גם מה שישחרר אתכם, כי בסוף בסוף "כולם מקבלים מהשוק בדיוק את מה שהם מבקשים."

מי שרוצה ריגוש, מקבל ריגוש. מי שרוצה להרגיש קורבן, נהייה קורבני. ומי שרוצה להרוויח? הוא פשוט יוצא מהחצר.

שבוע טוב ומבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

האם זו המניה ששינתה את פני הלוחמה המודרנית?אלביט מערכות מיצבה את עצמה במוקד השינוי הביטחוני העולמי, כשהיא מנצלת את המעבר מלוחמה בטרור לעימותים בעצימות גבוהה בין מעצמות. עם צבר הזמנות שיא של 25.2 מיליארד דולר והכנסות של 1.92 מיליארד דולר ברבעון השלישי של 2025 (עלייה של 12% בהשוואה לאשתקד), החברה הפגינה ביצועים יוצאי דופן על רקע ההתחמשות האירופית והמערכה הימית באסיה-פסיפיק. חטיבת היבשה זינקה ב-41%, מונעת על ידי שדרוגי ארטילריה ורק"מ המותאמים לאופי עתיר-החימושים של הלוחמה המודרנית.

היתרון הטכנולוגי של החברה מתבסס על מערכות פורצות דרך שמשנות את כלכלת הקרב. מערכת הלייזר "מגן אור" מספקת יירוטים בעלות של כ-3.50 דולר לירייה לעומת 50,000 דולר למיירטים מסורתיים, בעוד שמערכת ההגנה האקטיבית "חץ דורבן" השיגה הישג חסר תקדים ביירוט פגזי טנקים היפר-סוניים בהדגמות נאט"ו. חידושים אלו, בשילוב לוחמה אלקטרונית מתקדמת ומערכות שליטה ובקרה (C4I) מוגנות סייבר, הבטיחו חוזים רב-שנתיים עצומים, כולל הסכם אסטרטגי של 2.3 מיליארד דולר ותוכנית מודרניזציה של "צבא דיגיטלי" באירופה בשווי 1.635 מיליארד דולר.

הרווח התפעולי התרחב ל-9.7% למרות לחצים אינפלציוניים, ותזרים המזומנים התפעולי זינק ב-458% ל-461 מיליון דולר בתשעת החודשים הראשונים של 2025. אסטרטגיית הייצור המקומי באירופה ושותפויות להעברת טכנולוגיה עזרו לחברה להתגבר על חסמים פוליטיים ולמצב את עצמה כספק מקומי בשווקי נאט"ו. עם 38% מהצבר המתוכנן לביצוע לפני סוף 2026, אלביט מציעה נראות הכנסות נדירה בסקטור התעשייתי, מה שמצדיק את תמחור הפרמיה שלה כחברת טכנולוגיה בעלת שולי רווח גבוהים ולא כיצרנית ביטחונית מסורתית.

מחירי הזהב משתנים! ירידה צפויה!

ביום שישי (16 בינואר) במהלך המסחר באירופה, מחירי הזהב נחלשו, וצנחו לזמן קצר מתחת לרף 4600 דולר ל-4591.32 דולר, וכעת הם נסחרים סביב רף 4610 דולר.

ההקלה הזמנית במתחים הגיאופוליטיים ונתונים כלכליים חזקים בארה"ב, שהובילו להתאמות בציפיות המדיניות של הפדרל ריזרב, החלישו את ביקוש המשקיעים לזהב כמקום מבטחים, מה שמפעיל לחץ כללי על שוק המתכות היקרות.

ביצועי מדד הדולר האמריקאי משפיעים ישירות על מחיר הזהב הנקוב בדולרים אמריקאים. מדד הדולר האמריקאי (DXY) נסחר סביב רף 99.30, לאחר שנסוג לאחר שהגיע לשיא של שישה שבועות ביום המסחר הקודם, אך עדיין מגבילים את ירידת הערך של הזהב. מדד הדולר האמריקאי מודד את ערך הדולר מול שישה מטבעות עיקריים; התחזקותו הופכת לעתים קרובות את הזהב ליקר יותר עבור בעלי זהב שאינם דולרים, ובכך מדכאת את הביקוש. עם זאת, הירידה המתונה הנוכחית בדולר סיפקה תמיכה מסוימת לזהב, ומנעה ירידה דרסטית יותר.

אירועים גיאופוליטיים הם לעתים קרובות גורם מרכזי לתנודות במחירי הזהב, והירידה המתמשכת האחרונה במחירי הזהב קשורה קשר הדוק להיחלשות המתיחות הקשורות לאיראן. נשיא ארה"ב דונלד טראמפ הצהיר השבוע כי הוא עשוי לדחות פעולה צבאית נגד איראן לאחר שממשלת איראן התחייבה לא להוציא להורג מפגינים מקומיים. הצהרה זו הפחיתה משמעותית את חששות השוק מהסלמה בסכסוך במזרח התיכון. יתר על כן, דיווחים מצביעים על כך שישראל ובעלות ברית אחרות במזרח התיכון דחקו באופן פעיל בארה"ב לדחות כל תקיפה נגד איראן, מה שהקל עוד יותר על המתיחות האזורית. התפתחויות אלו הובילו להתאוששות בתיאבון לסיכון של המשקיעים, כאשר כספי מקלט בטוחים שזרמו בעבר לזהב החלו לעבור לסוגי נכסים אחרים. כנכס שאינו נושא ריבית, זהב מאבד לעתים קרובות את המשיכה הייחודית שלו כאשר סנטימנט הסיכון משתפר, מה שמוביל ללחץ כלפי מטה על מחירו. מבחינה היסטורית, תקופות דומות של הקלה גיאופוליטית, כמו ההסלמה הקצרה של המתיחות בין ארה"ב לאיראן בשנת 2019, ראו גם תיקונים דומים במחירי הזהב, מה שמזכיר לנו את אופיו התנודתי של סנטימנט השוק. אינדיקטורים כלכליים חזקים בארה"ב היו גורם משמעותי נוסף לירידת מחיר הזהב. מספר תביעות האבטלה הראשוניות בארה"ב, שפורסמו ביום חמישי, ירד באופן בלתי צפוי ל-198,000, הרבה מתחת לציפיות השוק שעמדו על 215,000 ו-207,000 המתוקנים של השבוע הקודם. נתונים אלה מדגישים את חוסנו של שוק העבודה האמריקאי, כאשר מספר הפיטורים נותר נמוך גם על רקע עלויות הלוואות גבוהות ומתמשכות. בינתיים, נתוני המכירות הקמעונאיות שפורסמו ביום רביעי עלו על הציפיות, ועלו ב-0.6% בחודש נובמבר בהשוואה לחודש שעבר, והפכו את הצטמצמות של 0.1% באוקטובר ועלו על ציפיות השוק שעמדו על 0.4%. מדד המחירים ליצרן (PPI) גם הוא רשם ביצועים חזקים, כאשר הן המדדים הכלליים והן המדדים הליבה הגיעו ל-3% בנובמבר בהשוואה לשנה שעברה, מה שמשקף לחצים אינפלציוניים מתמשכים. נתונים חיוביים אלה חיזקו את ציפיות השוק שהפדרל ריזרב ישמור על שיעורי הריבית הנוכחיים, כאשר חוזים עתידיים על קרנות פדרליות ידחו את קיצוץ הריבית הבא ליוני. גורמים אלה יחד החלישו את האטרקטיביות של הזהב, שכן עלות החזקת נכסים שאינם נושאי ריבית עולה יחסית בסביבה של ציפיות ריבית יציבות. לסיכום, הירידה האחרונה במחירי הזהב נובעת משילוב של גורמים, כולל הפחתת הסיכונים הגיאופוליטיים, נתונים כלכליים חזקים בארה"ב והתאמות בציפיות המדיניות של הפדרל ריזרב. שינויים אלה לא רק החלישו את הביקוש למקלטים בטוחים, אלא גם הגבירו את הלחץ כלפי מטה באמצעות מדד הדולר האמריקאי ואיתותים טכניים.

ניתוח טכני של זהב:

היום שוב יום שישי. האם זה יהיה "יום שישי השחור" נותר לראות, אך ימי שישי נוטים לעתים קרובות לתהפוכות בשוק. המפתח כעת הוא שהטווח הנוכחי ייפרץ בסופו של דבר, ובחירת הכיוון ואסטרטגיית המסחר שלאחר מכן יהיו קריטיות. מנקודת מבט טכנית, השוק הנוכחי מתגבש ברמה גבוהה. הגרף היומי מראה תנודה ברמה גבוהה, שהיא למעשה די מסוכנת. עם זאת, נפח המסחר של אתמול היה גבוה יחסית, והנר היומי נסגר שלילי, דבר המצביע על כך שהדובים עדיין מפעילים לחץ. זה מספק תקווה מסוימת לירידות נוספות. עם זאת, כל עוד המחיר לא ייפול מתחת לרמות התמיכה המרכזיות, אסור לנו להיות עקשנים מדי בעמדתנו הדובית. עדיין לא מאוחר מדי לרדוף אחרי המחיר כלפי מטה כאשר יינתן איתות ברמה גבוהה, או כאשר הוא יפרוץ. ירידה זו בהחלט תהיה משמעותית!

שימו לב היטב האם אזור התמיכה ב-4580 יכול להחזיק מעמד.

לסיכום, אסטרטגיית המסחר לטווח קצר של זהב כיום היא למכור בעיקר בעלייה וקנייה משנית בירידות. רמת ההתנגדות העיקרית שיש לעקוב אחריה בטווח הקצר היא 4625-4630, ורמת התמיכה העיקרית היא 4520-4500. אנא עקבו אחר קצב המסחר בקפידה.

סקירה יומית 16.1.2026 - למה אתה לא עשיר?זהר ליבוביץ, 🐘וסוף המסחר בסקירה יומית

למה אתה לא עשיר? 16 ינו' 2026

חבר טוב סיפר לי השבוע. שיחק בגינה עם בנו הצעיר שלו שבאמצע שום מקום פתאום שאל אותו שאלה מביכה. לא בזדון, לא בציניות סתם שאלה תמימה. ״אבא, למה אתה לא עשיר?״.

חברי נשאר עם הפה פתוח. ואומר לי ״איך מסבירים לילד בן שש על בחירות, על קריירה, על החיים? ואיך מסבירים לעצמך שאולי הילד צודק? מה עוד לא הבנתי בחיים.״

זה הזכיר לי שאלה של סוחרים מתחילים רבים "למה זה עובד לאחרים ולי לא?" התשובה פשוטה. כי לרוב הם מחפשים במקומות הלא נכונים.

🐘 אמל״ק (לכל לוחשי ״ארוך מדי, לא קורא״ הנה תקציר)

יש דבר אחד שהורג יותר סוחרים מכל טעות ניתוח וזה לא משנה באיזה סגנון הניתוח וזה להתאהב במה שעבד אתמול. לאחוז במניה כי "היא תמיד עולה בסוף", לרדוף אחרי ההייפ כי "כולם מדברים על זה", להאמין שמה שטס בשנה שעברה חייב להמשיך לעוף השנה.

זה האמלק של הסוחר הדבק במה שמת. הדרך היחידה לשרוד בשוק הזה? לעצור את זה לפני שזה עוצר אותך. להיות מוכן לשינוי, להסתכל במקומות חדשים, להפנים שהמסחר השתנה.

🐘 המשך סקירה

בהמשך לנרטיב הכתיבה שלנו לאן זורם הכסף, לבטח אתה לא מופתע מהמספרים בסוף היום. ראסל 2000 זינק ב-0.9%, מדד החברות הבינוניות טיפס ב-1.2%, והפער בין שווי שווה למשוקלל ממשיך להתרחב כמו שני עולמות מקבילים. זה לא רעש של יום אחד.

זאת המגמה שמגדירה כרגע את שנת 2026.

המדדים הגדולים עולים בקושי, ואת המניות הקטנות והבינוניות עפות זאת לא הבלחה. הכסף ממשיך לזרום למקומות שעדיין לא תומחרו לשמיים. העניין שגורמים לרוב להביט ולדבר על הענקיות, על אנבידיה ועל אפל, כי זה מה שמושך קליקים. זה מסך העשן שמאפשר לכסף החכם לנוע, הוא כבר לא שם.

🐘 הסחת דעת

נגיד נכנסת היום לפוזיציות בטסלה או בגוגל בגלל שזה "בטוח"? אז בוא תראה משהו שממחיש לך את הדברים באופן פשוט וברור.

תראה תעודת הסל של הענקיות עומדת על פלוס 0.6% מתחילת השנה. בינתיים ראסל עולה ב-7.8% והבינוניות זינקו ב-6.4%. זה לא עניין של מזל או של טיימינג מושלם.

זה פשוט עניין של להיות במקום הנכון של הרוטציה ולא במקום שכולם כבר גדשו לפני חצי שנה.

אתמול ראינו את זה שוב. יצרנית הצ'יפים הטייוואנית הוציאה דוח רווחים מדהים, אמרה שהיא הולכת להשקיע בין 52 ל-56 מיליארד דולר ב-2026, והסמיקונדקטורים זינקו. מדד הצ'יפים טיפס ב-1.8%, אנבידיה הוסיפה 2.1%, קיי-אל-איי קפצה ב-7.7%.

לרגע עניין ה רוטציה נראה מעורער. אך לא להרבה זמן. אחר הצהרים הרווחים כבר התפוגגו, הענקיות התמוטטו ואפילו גוגל מסיימת במינוס.

🐘 שר המסחר

שמעת את הווארד לוטניק, שר המסחר, חברות צ'יפים שלא מייצרות בארצות הברית יאלצו להתמודד עם מכס בשיעור 100%. השוק מגיב מיד במימוש רווחים אגרסיבי.

אבל תעצור לשנייה, כי זו אבן דרך חשובה.

באותו הרגע אם יש לך את המשקפיים הנכונים, אתה מקבל הצצה למה שקורה בזמן אמת, הכסף לא נעלם. הוא פשוט עובר.

אותו אחר צהריים שבו הטכנולוגיה קרסה, התעשייה סיימה עם פלוס 0.9%, הפיננסים עלו 0.4%, והחברות השירותיות (שבדרך כלל לא מעניין אף אחד) טסו ב-1.0%.

כסוחר שרוצה לעשות כסף באופן עקבי, אתה צריך להבין דבר אחד פשוט: השוק לא נסוג, הוא רק בוחר מיקום השקעה חדש. וזה קורה דווקא במקומות שלא היו "סקסיים" בשנה שעברה.

דלתא איירליינס קפצה ב-4.16%, יונייטד עלתה ב-4.76%, מורגן טסה ב-5.81%, גולדמן זקס עולה 4.63%. אלו לא התאוששויות מקריות זה סימן של רוטציה מתוך הענקיות לתוך איכות אמיתית במחיר טוב.

🐘 הבינה תקפיץ את השוק

אני עדיין חושב שמהפכת הבינה המלאכותית תמשיך להעלות את השווקים. אני מאמין בזה בלב שלם. אבל היא לא תעשה את זה בצורה לינארית. היא לא הולכת לקחת את כולם ביד ולהעלות את כולם ביחד. היא סלקטיבית.

הטייוואנית השקיעה מיליארדים, ואתמול עלתה. אבל חברות שפשוט ניסו לרכב על הגל בלי שיצרו בסיס או משהו חדש שיצדיק זאת? ירדו באותו יום.

הדרך לשרוד את זה? להפסיק לחשוב שאתה צריך להיות במניה הכי טרנדית. להתחיל לחפש לרוחב שוק. לשים לב היכן הכסף זז ולא רק איפה התקשורת או החברים אומרים לך להסתכל.

🐘 צדקנות או סבלנות

אתה צריך להבין משהו בסיסי. כשהשוק בפאזה של רוטציה, אתה לא צריך להיות גאון. אתה צריך להיות זמין.

להיות בפוזיציות נכונות, עם סטופים שמגנים עליך, ולהשאיר לשוק לעבוד. השוק האמריקאי לא נסוג הוא מתאזן. הוא לוקח כסף ממקומות שתומחרו יתר ועובר למקומות שעדיין זולים.

מה שקרה אתמול לא היה משהו חריג. זה רגיל. ככה זה עובד.

באותו יום אנבידיה עולה 2.1%, מורגן סטנלי וגולדמן זקס גם קפצו ב 5-6%. השוק עובד. מיקוד במניה אחת מפורסמת מראה רק חצי מהסיפור.

תחשוב על זה ככה: יש לך מועדון עם אחת עשר ברים (סקטורים). כולם עומדים בתור לבר אחד כי שם יש את הברמן המפורסם. התור ארוך, המחירים עלו, והשירות איטי. אבל תסתכל לרגע לצדדים תשעה ברים אחרים ריקים, עם משקאות זהים, במחצית המחיר, בלי תור.

זה בדיוק מה שקורה עכשיו בשוק.

🐘העיקרון פשוט

מבט מהיכן יוצא הכסף ולאן הוא עובר. יש הרבה דרכים לזהות וללמוד את הנושא של רוטציית הכספים. לא סתם אני בהכשרות נותן לזה מקום ומשקל. זה בדיוק הסיבה שהם כעת קוראים את הסקירה ומחייכים.

תפסיק לחפש את המניה שתעשה לך פי עשר תוך יום. תתחיל לסחור חכם תסתכל על המניות הקטנות והבינוניות.

כשאתה רואה שווי RSP עולה הרבה יותר מה-SPY, זה אומר שאחת האפשרויות היא שהכסף עוזב את הענקיות ועובר לשאר השוק. זה לא משהו לפחד ממנו. רק לעקוב ולהצטרף.

🐘 התשובה לילד

חשבתי על החבר שלי ועל השאלה שלא נתנה לו מנוח. איך הוא יענה לבן שלו עוד שנתיים, שלוש? אולי יגיד לו שעושר זה לא רק כסף. אולי יסביר על בחירות ותזמונים בחיים?.

אבל יש גם אפשרות שלישית שיגיע כבר ללמוד לסחור נכון. אנחנו נמצאים בעידן שזה אפשרי לכל אחד ואחת שבהם בוחרים לעשות זאת נכון. הרוב בוחרים לא לבחור. שבת בפתח, אני מזמין אותך להרהר על הדברים ואז לבחור בעצמך.

שבת שלום

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

ביקוש גיאופוליטי ותעשייתי מניעים את השוק!

שוק הכסף חווה לאחרונה תנודתיות משמעותית, כאשר המחירים מתנדנדים באופן דרמטי לאחר שהגיעו לשיאים.

המצב בוונצואלה הצית מחדש את הביקוש למקלטים בטוחים, מה שהיטיב הן עם הזהב והן עם הכסף, שכן משקיעים מבקשים להתגונן מפני סיכונים גיאופוליטיים. זה מדגים כי מתחים גיאופוליטיים הם גורם מפתח לקניית מתכות יקרות במקלטים בטוחים.

בסך הכל, הטענה שסיכונים גיאופוליטיים מגבירים את מחירי הכסף משתקפת ישירות בנתוני המחירים.

עלייה זו היא תוצאה של גורמים מרובים, כולל ביקוש למקלטים בטוחים, היצע מצומצם ושימוש תעשייתי מוגבר, המעצבים יחד את שוק הכסף התנודתי הנוכחי.

פריצת הכסף מעל 100 דולר היא רק שאלה של זמן!

אוכל טרי, רווח טרי למניה: FRPT מפתיע את וול סטריטRedoubling הוא פרויקט המחקר שלי ב-TradingView, שנועד לענות על השאלה הבאה: כמה זמן ייקח לי להכפיל את ההון שלי? כל מאמר יתמקד בחברה אחרת שאנסה להוסיף לתיק העבודות שלי. אשתמש במחיר הסגירה של הנר היומי האחרון ביום פרסום המאמר כמחיר גבול הקנייה ההתחלתי. אקבל את כל ההחלטות שלי על סמך ניתוח פונדמנטלי. יתר על כן, אני לא מתכוון להשתמש במינוף בחישובים שלי, אבל אני אקטין את ההון שלי בסכום העמלות (0.1% לכל עסקה) ובמיסים (20% רווחי הון ו-25% דיבידנד). כדי לגלות את המחיר הנוכחי של מניות החברה, פשוט לחצו על כפתור ההפעלה בגרף. אבל אנא השתמשו בחומר הזה למטרות חינוכיות בלבד. רק שתדעו, זו לא עצה להשקעות.

הנה סקירה מפורטת ומובנית של החברה עבור NASDAQ:FRPT (Freshpet, Inc.) בהתבסס על מצבה הפיננסי:

1. תחומי פעילות עיקריים Freshpet, Inc. היא יצרנית מזון לחיות מחמד שבסיסה בארה"ב, המתמקדת בייצור ושיווק ארוחות וחטיפים טריים ומקוררים לכלבים וחתולים. עסקי הליבה שלה כוללים פיתוח, ייצור והפצה של מזון טבעי לחיות מחמד, מעובד מינימלי, תחת שמות המותגים שלה, תוך מינוף רשת הפצה בקירור קניינית במכולת, מזון מיוחד לחיות מחמד וערוצי קמעונאיים אחרים ברחבי צפון אמריקה ואירופה.

2. מודל עסקי Freshpet מייצרת הכנסות על ידי מכירת מוצרי מזון לחיות מחמד ישירות לשותפי קמעונאות, כולל רשתות מכולת, חנויות לחיות מחמד, קמעונאים המוניים, חנויות מועדונים ופלטפורמות מסחר אלקטרוני. מודל העסקי שלה הוא B2B2C: היא מייצרת מוצרים ומוכרת אותם דרך קמעונאים שמוכרים לאחר מכן לבעלי חיות מחמד. החברה מדגישה נאמנות למותג ורכישות חוזרות באמצעות מזון טרי ואיכותי, הדורש קירור ומוצב במחיר גבוה יותר בהשוואה למזון יבש או משומר מסורתי לחיות מחמד.

3. מוצרים או שירותים מובילים ההיצע העיקרי של Freshpet כולל אוכל מקורר לכלבים, אוכל לחתולים וחטיפים לחיות מחמד. המוצרים משווקים תחת המותג Freshpet, עם קווי חטיפים נוספים כמו DogNation ו-Dog Joy. פריטים אלה מעוצבים סביב בשר טרי, ירקות ופירות ללא חומרים משמרים או תוספים מלאכותיים, ונמכרים בצורות כגון ארוחות, לחמניות וגיגיות.

4. מדינות מפתח לעסקים החברה פעילה בעיקר בארצות הברית ובקנדה, שם יש לה את הנוכחות הקמעונאית הגדולה ביותר. היא גם מפיצה מוצרים באירופה, ומרחיבה את טביעת הרגל שלה מעבר לצפון אמריקה. זמינות קמעונאית משתרעת על פני ערוצים מרובים, כולל חנויות ציבוריות, מועדונים, מכולת וחנויות מיוחדות לחיות מחמד.

5. מתחרים עיקריים מתחרים עיקריים נובעים הן ממזון מסורתי לחיות מחמד והן ממותגים טריים/טבעיים:

Blue Buffalo (ג'נרל מילס) ו-Hill's Pet Nutrition (קולגייט-פלמוליב) במזון לחיות מחמד פרימיום.

מותגי מזון טרי/טבעי קטנים יותר לחיות מחמד כמו The Farmer's Dog, Ollie ו-Nom Nom, שלעתים קרובות מוכרים ישירות לצרכן.

חברות מזון רחבות יותר כמו Vital Farms, Utz Brands, Lamb Weston וכו', פועלות במגזר המזון הצרכני הרחב יותר אך חופפות באופן תחרותי בקטגוריות מוצרים ספציפיות.

6. גורמים חיצוניים ופנימיים התורמים לצמיחת רווחים גורמים חיצוניים:

מגמה צרכנית חזקה לכיוון אנושיזציה של חיות מחמד ומזון לחיות מחמד באיכות פרימיום, התומכת בביקוש לאפשרויות טריות ובריאות.

הרחבת בעלות על חיות מחמד ועלייה בהוצאות על טיפול בחיות מחמד, במיוחד בצפון אמריקה.

מגמות אלו יוצרות הזדמנויות עבור Freshpet להגדיל את נתח השוק שלה ולהרחיב את נוכחותה הקמעונאית.

גורמים פנימיים: מיצוב ייחודי של מוצרים מקוררים ונאמנות למותג, המבדילים אותם ממזון לחיות מחמד קונבנציונלי.

שותפויות אסטרטגיות עם קמעונאים ויחידות הפצה בקירור קנייניות, המשפרות את נראות המוצר ורכישות חוזרות.

הרחבה תפעולית ושיווק המתמקדים בבעלי חיות מחמד בעלי מודעות לבריאות, ומאפשרים צמיחה ניתנת להרחבה בשווקים קיימים וחדשים.

7. גורמים חיצוניים ופנימיים התורמים לירידה ברווחים גורמים חיצוניים: לחצים כלכליים ושינויים בהתנהגות הצרכנים, עם תקציבי משקי בית הדוק יותר שעלולים להפחית רכישות פרימיום.

תחרות גוברת מצד חברות מזון גדולות הנכנסות לתחום המזון הטרי לחיות מחמד, למשל, ג'נרל מילס מרחיבה את בלו באפלו להצעות חדשות.

גורמים פנימיים:

תלות בלוגיסטיקה מקוררת מגבירה את העלות והמורכבות ביחס למזון לחיות מחמד עמיד במדף.

צמיחה איטית יותר במגזרים מסוימים (למשל, מזון לחתולים) עשויה להגביל את האימוץ הרחב יותר ככל שהעדפות הצרכנים משתנות.

8. יציבות ההנהלה שינויים בהנהלה בחמש השנים האחרונות:

ההנהגה הבכירה של Freshpet כוללת את המנכ"ל בילי סיר, עם פעילות לאחרונה בתפקידי דירקטוריון והנהלה בכירה, המשקפת המשכיות מנהיגותית ממוקדת ביישום אסטרטגיות צמיחה.

השפעה על האסטרטגיה והתרבות הארגונית:

המשכיות ניהולית תמכה במיקוד עקבי בחדשנות במוצרי פרימיום, תשתית הפצה מקוררת והרחבת המותג, ותרמה לעקביות אסטרטגית ארוכת טווח וחיזוק מיצוב השוק.

ניתוח של מצב העסקים מצביע על כך שהרווח למניה צומח כעת מעל לתחזיות הקונצנזוס של האנליסטים, על רקע צמיחה יציבה בהכנסות לטווח ארוך, בעוד ומדדי ביצועים ויציבות פיננסית כגון מחזור חשבונות חייבים ויחס חוב להכנסות נראים חזקים, ומאשרים ניהול תפעולי איכותי ומבנה מאזן בריא. תזרימי המזומנים מפעילויות שוטפות, השקעה ומימון מוערכים כיציבים, דבר המצביע על יכולתה המאוזנת של החברה לייצר ולהקצות הון. בין האינדיקטורים בעלי עדיפות בינונית, הצמיחה המתמדת לטווח ארוך בתשואה על ההון ובשולי הרווח הגולמי תומכת בתמונה של רווחיות יציבה, הצמיחה שהושגה ביחס הוצאות התפעול משקפת שיפור בבקרת העלויות, וערכים חזקים של תנאי תשלום לספקים, יחס מלאי להכנסות ונזילות נוכחית מאשרים ניהול הון חוזר אמין; יחד עם זאת, חוסר ההתקדמות בכיסוי הריבית נותר הגורם המגביל היחיד שאינו משנה את ההערכה החיובית הכוללת. עם יחס P/E של 27, הנחשב מקובל, הערכת השווי הנוכחית נראית סבירה בהתחשב בפרופיל הצמיחה היציב למדי. לא זוהו חדשות קריטיות שעלולות לסכן את יציבות העסק או להוביל לסיכון של חדלות פירעון. בהתחשב במקדם פיזור של 20 וסטייה של מחיר המניה הנוכחי מערכה השנתי הממוצע של יותר מ-4 למניה, התקבלה החלטה להשקיע 5% מההון בחברה זו במחיר הסגירה של המסחר היומי האחרון, דבר המשקף גישה מאוזנת ושמרנית לפוזיציה בתוך תיק השקעות מגוון.

מניית אינטל (Intel Corporation) ניתוח מקיףבתעלה חיובית,

עלייה של 130%+ מהשפל,

השקעה של כ-10 מיליארד ע"י הממשל האמריקאי,

בשילוב 5 מיליארדים נוספים של אינבידיה,

מביאים יחדיו לשיפור משמעותי בסנטימנט המניה.

צפויה להשיק בסוף החודש את השבבים החדשים,

טכנטלוגיית 18A המתקדמת,

ייעודיים לשימוש בבינה מלאכתית וגיימינג,

ועם ביצועים גבוהים בעד 70% מהדור הקודם.

ברבעון האחרון הכנסות 13.65B$,

גידול של 6% ביחס לאשתקד.

הרווח הגולמי זינק ב-160% ביחס לרבעון המקביל.

והרווח הנקי עמד על 4B$,

מה שמייצג שולי רווח של 30%!

יחד עם זאת,

החברה עודנה צריכה לעבוד קשה,

הרווחיות היפה נבעה לא רק מהפעילות העסקית.

אלא ממכירת נכסים + מענקים חיצוניים.

ככל והסביבה הגיאופוליטית הופכת נפיצה,

החברה מקבלת פרמיה אדירה מהמשקיעים.

במקרה קיצון של הסלמה ועימות בין סין לטיוואן,

אינטל הופכת למוקד ייצור מרכזי.

דבר שיכול להניב צבר הזמנות פתאומי,

וחידוש חוזים מול ספקיות מובילות.

מהבחינה הטכנית,

בתעלה חיובית כאמור.

עלייה חדה במחזורי המסחר,

זרימת כספים מאסיבית מצד מוסדיים ובעלי עניין.

התנגדות קרובה $51.45,

בפריצה המשך אפשרי ל$59.72.

פוטנציאל ראשוני כללי כ-20%+.

יעד רחוק יותר $68.44,

מייצג אפסייד של 45%,

אך כרגע די מרוחק.

חשוב לעבוד בזהירות ובמתינות.

תמיכה קרובה $43.9,

כל זמן שמעל חיובית מאוד גם בטווח הקצר.

פער טכנולוגי עדיין קיים,

בצד העסקי גם יש לא מעט עבודה.

אבל המצב הכללי משתפר קלות.

שימו לב: מדווח בשבוע הבא,

לאחר ה-22.1 נקבל יותר בהירות.

שיהיה בהצלחה!

אין המלצה באמור לעיל.

סקירה יומית 14.1.20226זהר ליבוביץ, 🐘וסוף המסחר בסקירה שבועית

כוחו של ציוץ 14 ינו' 2026

🐘 הוספתי אמ;לק לטובת מי שרוצים תקציר מהיר (כי זמן זה כסף)

ציוץ אחד של טראמפ טרף אתמול את הקלפים והפך נתוני אינפלציה מצוינים ללא רלוונטיים. בזמן שהבנקים מדממים בגלל פחד רגולטורי, הכסף החכם לא יצא מהשוק הוא פשוט ברח לאנרגיה לשבבים.

השורה התחתונה להיום, השוק במאניה דיפרסיה. אל תנסו לתפוס סכינים נופלות בפיננסים ואל תהיו גיבורים בכוח. זה הזמן לחפש את המניות ש"לא אכפת להן" מהחדשות, או פשוט לשבת על הגדר עד שהעשן יתפזר.

🐘 הנה הסקירה המלאה

דמיינו לרגע שאתם משחקים שחמט בטורניר עולמי. אתם מרוכזים, חישבתם חמישה מהלכים קדימה, והכל נראה מושלם. פתאום, באמצע המשחק, היריב שלכם מחליט שהמלכה יכולה לזוז לנקודה מסוימת. לא כי זה בחוקים, אלא כי ככה בא לו כרגע.

זה בדיוק, אבל בדיוק, מה שקרה אתמול בוול סטריט. הסטטיסטיקה מתנפצת לרסיסים מול הפוליטיקה. הסיפור הגדול של אתמול הוא לא תוצאה מספרית, הוא רעיון.

רעיון אחד, שנזרק לאוויר העולם על ידי הנשיא טראמפ, על הגבלת ריבית כרטיסי האשראי ל-10%. משפט אחד פשוט, שהפך את הקערה על פיה ושלח את המגזר הפיננסי לקרשים.

עכשיו, בואו נדבר עלינו לרגע, הסוחרים המקצועיים. אתם הרי עשיתם הכל נכון, הכנתם שיעורי בית כמו שצריך. חיכיתם לנתוני האינפלציה CPI, קראת את דעת המומחים בנוגע לדוחות הצפויים של הבנקים.

ואז, כשראיתם את המסכים נצבעים אדום, הרגשתם צביטה. תסכול, שצורח "אבל הניתוח שלי היה מושלם! הכל סתם קזינו, לא מבין כבר כלום". צודקים הכל כאוס בעת הזאת.

🐘 השוק התעלם מהמתנה שקיבל?

בואו נצלול לעומק הפרדוקס. על הנייר, קיבלנו אתמול את מה שכולנו מייחלים לו. מדד המחירים לצרכן CPI) הראה עלייה מתונה של 0.3%, בדיוק סביב הרצון שלנו. ליבת המדד אפילו הפתיעה לטובה עם 0.2%.

במציאות נורמלית, האלגוריתמים היו אמורים לחגוג, והמדדים היו אמורים לשבור שיאים.

אבל השוק, חברים, הוא יצור ציניות שמאבד עניין מהר מאוד. ברגע שהאיום על רווחי הבנקים וחברות האשראי נכנס לתמונה, האינפלציה הפכה לחדשות של אתמול.

תבינו, ויזה ומאסטרקארד הן לא סתם מניות, הן ברומטר של הכלכלה הצרכנית. כשהן חוטפות מכה של 4% בגלל גחמה רגולטורית, כל הכסף החכם מקפל זנב. וזה המדרון החלקלק שדיברתי עליו.

הפחד הרגולטורי לא נשאר בבנקים, הוא מחלחל. הוא גורם למשקיע הגדול לשאול "או קי, אם זה קרה בפיננסים, מי הבא בתור?".

🐘 המלכודת של ג'יימי דיימון

תראו את ג'יי.פי מורגן JPM, הבנק הגדול והחזק בעולם. הם פרסמו דוחות, והמספרים היו... מעורבים, כמו סלט פירות שאני מכין פעם בשנה, ככה ככה כזה. הרווח למניה היה סביר, אבל ההכנסות פספסו.

במצב רגיל, המניה הייתה יורדת אחוז, אולי שניים. אבל בשילוב עם הציוץ הנשיאותי? קיבלנו צניחה של מעל 4%.

הסוחר האופטימי ראה את הירידה הראשונית ואמר לעצמו "הזדמנות קנייה!". הוא נכנס, והשוק המשיך למעוך אותו למטה. זוהי מלכודת קלאסית של "ערך מדומה".

אתה קונה משהו כי הוא זול היסטורית, אבל שוכח שההיסטוריה השתנתה לפני חמש דקות.

🐘 הרוטציה הסמויה מן העין, איפה הכסף מתחבא?

אבל הנה הטוויסט בעלילה, התופעה שממשיכה מיום ליום בעת האחרונה. הכסף לא התאדה מהשוק אתמול. הוא פשוט עבר דירה.

הפעם בזמן שהבנקים בערו, מישהו אסף את מניות השבבים בשקט. תסתכלו על אינטל INTC ו-AMD. שדרוג המלצה אחד הספיק להטיס אותן למעלה, כאילו אין משבר בעולם.

אינטל מזנקת ב-7%? זה סימן של כוח אדיר, של רעב לסיכון במקומות ספציפיים. וזה לא נגמר שם.

🐘 תראו את סקטור האנרגיה.

הנפט קפץ ב-2.7% וחצה את ה-61 דולר. למה? כי בזמן שאנחנו דואגים לריבית כרטיס האשראי, המתיחות מול איראן שוברת שיאים. טראמפ מבטל פגישות, מדבר על "השתלטות על מוסדות".

והזהב השחור מגיב כמו שהוא יודע, בפחד שמקפיץ מחירים.

זהו השיעור החשוב ביותר בשיטת וויקוף: השוק תמיד מספר סיפור בצורה רוחבית השוק, באמצעות החלקים המרכיבים אותו ולא דרך המדד המספרי.

המוח שלכם

אני רוצה רגע לגעת בנקודה רגישה. כשאתם רואים את הפער הזה פיננסים קורסים, שבבים טסים, נפט רותח. המוח האנושי מחפש סדר בכאוס. הוא רוצה נרטיב ברור פשוט, כזה שקל להבין ולעבד.

אז מה קורה כאן לאחרונה? "השוק עולה" או "השוק יורד". השוק הנוכחי הוא סכיזופרני. הוא גם וגם. והתסכול נובע מהניסיון להלביש היגיון ליניארי על עולם כאוטי רב ממדי.

זה בסדר גמור שהרגשתם מבולבלים אתמול.

זה מובן אם רצה לבצע ללונג על ה-SP500 וקיבל סטירה מהבנקים. החוכמה היא לא להימנע מהסטירה, אלא לא להפוך אותה לנוק-אאוט, לנהל סיכונים להקפיד שהפסדים קטנים.

🐘 איפה אנחנו עומדים הבוקר?

אנחנו בנקודת רתיחה. עוד בנקים מדווחים (סיטיגרופ, וולס פארגו), ואם הם יאשרו את החששות הסקטור הזה עלול לגרור את כולם למטה, ההתנהגות הרוחבית עלולה לשוב.

אמנם אנחנו מחכים לנתוני המדד ליצרן PPI היום. אם גם שם תהיה הפתעה, השקט היחסי שראינו במדדים יכול להפוך לסערה.

שימו לב לטכנולוגיה אם מיקרוסופט ואמזון ימשיכו לגלות חולשה, השבבים לבד לא יחזיקו את העניין והנה עוד סיבה שעלולה לגרום להצטרפות רוחבית.

🐘 הפעולה הנדרשת

אז מה עושים עם כל המידע הזה? קודם כל, מפסיקים לחפש את ה"טרייד המושלם" שייקח את כל הקופה. במצב של "חדשות מתפרצות" (כמו עניין האשראי), הטכני זז הצידה לזמן קצר.

חפשו את המניות שמראות אדישות לחדשות הרעות. אם האנרגיה ממשיכה לעלות גם כשהשוק יורד שם נמצא הכסף הגדול כרגע.

אם השבבים מחזיקים מעמד - זה איתות עוצמה. אל תנסו לתפוס סכינים נופלות בבנקים כרגע. מנייה המגיעה לסטופ לחתוך מיד החוצה. תן לפוליטיקאים לסיים לצעוק. תנו לבוץ לשקוע.

אנחנו, הסוחרים, נכנסים כשהעשן מתפזר והתמונה בגרף מתבהרת.

תזכרו, להיות סוחר זה לא אומר להמר או להצטרף לכל תנועה. זה אומר לדעת מתי לשבת על הגדר ומתי לזהות את ההזדמנות כשהיא בשלה.

היום, יותר מתמיד, סבלנות היא לא סתם מילה יפה היא ממש אסטרטגיית הישרדות.

יום מבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

האם הטרנספורמציה של הזהב מצדיקה מחיר יעד של 7,000 דולר?שוק הזהב העולמי עובר שינוי פרדיגמה יסודי, כאשר המתכת הופכת מגידור תיק פסיבי לצורך אסטרטגי. עם חוב לאומי אמריקאי העולה על 38 טריליון דולר ויחס חוב-תוצר מעל 124%, הדו"ח טוען כי פיחות חוב ריבוני הפך לבלתי נמנע מבחינה מתמטית, מה שמאלץ בנקים מרכזיים לשליטה בתשואות ודילול מטבע תמידי. במקביל, שברים גיאופוליטיים, כמו לכידת נשיא ונצואלה מדורו בינואר 2026 והסלמה באזור הארקטי, דוחפים מדינות להתרחק מהסתמכות על עתודות דולר "מלוחמות". השקת מטבע ה"Unit" של ברית ה-BRICS באוקטובר 2025, המגובה ב-40% זהב, מאותתת על מאמץ עולמי מתואם להחזיר את הזהב כנכס עתודה נייטרלי אולטימטיבי.

התכנסות כוחות אלו יוצרת "מחסור בהיצע" על רקע ירידה באיכות העפרות ועלויות ייצור עולות. עם חוב עולמי המתקרב ל-346 טריליון דולר וסיכוני לוחמת סייבר המדגישים את מעמדו של הזהב כ"גידור אנלוגי" החסין מפני מניפולציה דיגיטלית, הדו"ח חוזה 7,000 דולר לאונקיה לא כספקולציה אלא כתמחור מחדש רציונלי. התזה גורסת כי הזהב הפך מנכס "נחמד שיש" לחומר אסטרטגי "חובה" עבור בנקים מרכזיים, חברות טכנולוגיה ומשקיעים המחפשים הגנה מפני קריסה מערכתית.

מעבר לדינמיקה המוניטרית, הזהב הופך חיוני לתשתיות הטכנולוגיות. מהפכת ה-AI יוצרת ביקוש תעשייתי קשיח, כאשר רכיבי זהב חיוניים לניהול תרמי בשבבי ביצועים גבוהים, כגון ה-B200 של NVIDIA. "מס ה-AI" הזה מוציא את המתכת מהמחזור לצמיתות. רפורמות בזל 3 האיצו את הביקוש על ידי העלאת זהב פיזי למעמד של נכס Tier 1. בנוסף, יישומים חדשים במחשוב קוונטי, ננו-רפואה ותשתית חלל, כולל פריסת לווייני ה-6G של סין, יוצרים מקורות צריכה חדשים לחלוטין.