סיילספורס: מענקית תוכנה לקבלנית ביטחון?סיילספורס הגיעה לנקודת מפנה המגדירה מחדש את זהותה הארגונית. החברה, הידועה היסטורית כספקית תוכנה מסחרית, הבטיחה חוזה ענק של 5.64 מיליארד דולר עם צבא ארה"ב עד שנת 2035. לראשונה, ענקית הטכנולוגיה ממצבת את עצמה כ"קבלנית ביטחון ראשית" ומאמצת את המיתוג הפרובוקטיבי של ממשל טראמפ למשרד ההגנה כ"משרד המלחמה". מהלך זה לא רק מייצב את תזרים ההכנסות של החברה עם הסכם ארוך טווח במחיר קבוע, אלא גם מציב אותה במרכז התחרות הגיאופוליטית בין ארה"ב לסין ומקרב אותה לבסיס התעשייתי-ביטחוני המסורתי.

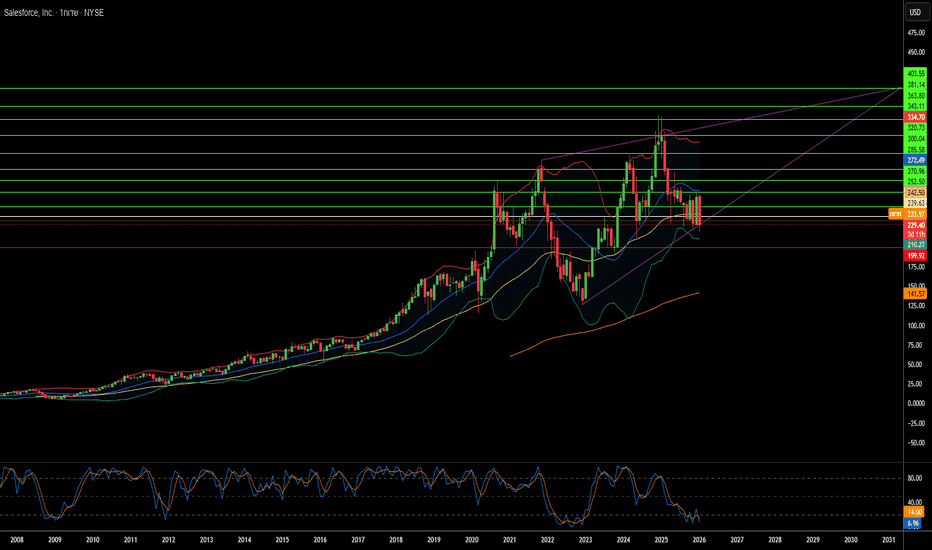

השוק הגיב בהתלהבות – אנליסטים העלו את יעדי המחיר מעל 320 דולר למניה, ומשקיעים רואים בחוזה ערובה דמוית-אג"ח לתזרים מזומנים יציב. מניית החברה זינקה לטווח ה-257 דולר בתחילת 2026, כשיקוף להערכה המחודשת בוול סטריט לסיילספורס כתשתית לאומית קריטית ולא כעסק SaaS תנודתי. עם זאת, השינוי טומן בחובו סיכונים משמעותיים. הוא מסכן את פעילות סיילספורס בסין, ומעלה שאלות קשות לגבי ריבונות נתונים באירופה, במיוחד לאור חוק ה-CLOUD האמריקאי. כאשר 20% מההכנסות מגיעות מאירופה, סיילספורס נכנסת לעימות ישיר עם דרישות הריבונות הדיגיטלית של מנהיגים כמו מקרון ושולץ.

הממד הטכנולוגי מרתק באותה מידה: סיילספורס משקיעה באגרסיביות ב-Agentforce, פלטפורמת סוכני ה-AI האוטונומיים שלה, ומתחרה ישירות בפלנטיר (Palantir) על דומיננטיות בשוק התוכנה הממשלתי. הטכנולוגיה מבטיחה אוטומציה רדיקלית של לוגיסטיקה צבאית וניהול כוח אדם. המנכ"ל מארק בניוף הדגיש את יתרון התמחור שלהם, תוך עקיפת מתחרים על ידי פריסת עלויות מו"פ על בסיס הלקוחות המסחרי העצום שלהם. עם זאת, נותרו שאלות: האם המהלך יניב תשואות לטווח ארוך, או שהחברה תמצא עצמה לכודה במלחמות סחר וסנקציות?

Geopolitical

האם מובילאיי תהפוך זכייה ב-19 מיליון יחידות לדומיננטיות בשוק?מובילאיי (.Mobileye Global Inc) הבטיחה צבר הזמנות טרנספורמטיבי של 19 מיליון יחידות באמצעות שתי עסקאות ענק: 9 מיליון שבבי EyeQ6H עבור מערכות ADAS מהדור הבא של יצרנית רכב אמריקאית מהטופ-10, והתחייבות קודמת של פולקסווגן. הישג זה מגיע בתקופה מאתגרת המסומנת בירידה של 50% במניה בשנת 2025, אך הוא מאותת על שינוי יסודי במודל העסקי של החברה. המעבר ממכירת שבבי בטיחות בסיסיים במחיר של $40–$50 ליחידה להצעת פלטפורמת "Surround ADAS" מקיפה בעלות של $150–$200 לרכב מייצג שילוש של פוטנציאל ההכנסות, ומבסס את מובילאיי כספקית פלטפורמות ממוקדת תוכנה ולא רק כספקית רכיבים.

הבסיס הטכני של אסטרטגיה זו נשען על שבב ה-EyeQ6H, מעבד 7 ננומטר המסוגל לטפל בנתונים מ-11 חיישנים, תוך החרגה מכוונת של טכנולוגיית ה-LiDAR היקרה. תכנון מודע-עלות זה מאפשר נהיגה בכביש מהיר ללא ידיים במהירות של עד 130 קמ"ש עבור רכבים לשוק ההמוני, תוך איחוד פונקציות מרובות ליחידת בקרה (ECU) אחת ופישוט הייצור עבור יצרניות הרכב. טכנולוגיית ה-Road Experience Management (REM™) הקניינית של החברה, האוספת נתונים ממיליוני כלי רכב ליצירת מפות ברזולוציה גבוהה, מספקת "חפיר" משמעותי של קניין רוחני מול מתחרות כמו טסלה וניבידיה. יכולות עדכון מרחוק (OTA) מבטיחות שהפלטפורמה תישאר מעודכנת לאורך כל מחזור החיים של הרכב.

עם זאת, מובילאיי עומדת בפני רוחות נגדיות משמעותיות הממתנות את התלהבות המשקיעים. כאשר 3,000 מתוך 4,300 עובדיה ממוקמים בישראל, אי-ודאות גיאופוליטית משפיעה על השווי והפעילות, מה שהוביל לאחרונה לצמצום כוח אדם של 5% (200 עובדים). תחרות מצד יריבות סיניות כמו וואווי (Huawei) ואקספנג (Xpeng), המפתחות פתרונות פנימיים, מהווה איום קיומי על נתח השוק. החברה מאפיינת את 2025 כ"שנת מעבר" רצופת אתגרי מלאי, אך צבר ההזמנות המסיבי ומודל ההכנסות המשופר ממצבים את 2026 כשנה גורלית פוטנציאלית. ההצלחה תלויה בביצוע ללא דופי של השקות מוצרים וביכולת לשמור על הובלה טכנולוגית תוך ניווט במתיחויות גיאופוליטיות ובתחרות המתגברת בתחום הנהיגה האוטונומית.

האם ענקית הפלדה מיפן תנצח במלחמה הירוקה?ניפון פלדה (Nippon Steel) ניצבת בפני פרשת דרכים קריטית, בעודה מבצעת שינוי רדיקלי מיצרנית מקומית למעצמת חומרים גלובלית. החברה מכוונת לכושר ייצור גלובלי של 100 מיליון טון תחת "תוכנית הניהול לטווח בינוני-ארוך ל-2030", ושואפת לרווח עסקי בסיסי של טריליון ין בשנה. עם זאת, שאיפה זו מתנגשת במכשולים אדירים: רכישת U.S. Steel בשווי 14.1 מיליארד דולר נתקלת בהתנגדות פוליטית דו-מפלגתית בארה"ב, בעוד שהנסיגה האסטרטגית מסין, כולל פירוק המיזם המשותף בן 20 השנה עם Baosteel, מסמנת צעד מכריע של "הפחתת סיכונים" (De-risking) ומעבר למסגרות ביטחון מערביות.

עתיד החברה תלוי בהתרחבות האגרסיבית בהודו באמצעות המיזם המשותף AM/NS India, המתכנן לשלש את התפוקה ל-25-26 מיליון טון עד 2030, תוך ניצול הצמיחה בתשתיות והדמוגרפיה החיובית בתת-היבשת. במקביל, החברה ממנפת את הקניין הרוחני שלה בפלדה חשמלית למנועי רכב חשמלי (EV) באמצעות תביעות פטנטים חסרות תקדים, ואף תבעה את הלקוחה הגדולה טויוטה כדי להגן על הטכנולוגיה שלה. "חפיר" טכנולוגי זה, המודגם במותגים כמו "HILITECORE" ו-"NSafe-AUTOLite", מציב את החברה כספקית חיונית במוהפכת החישמול והפחתת המשקל ברכב.

עם זאת, איומים קיומיים מרחפים מעל. אסטרטגיית הפחתת הפחמן "NSCarbolex" דורשת השקעות הון עצומות של 868 מיליארד ין לתנורים חשמליים בלבד, תוך הסתמכות על טכנולוגיית מימן שטרם הוכחה עד 2050. מנגנון התאמת הפחמן בגבולות של אירופה (CBAM) מאיים לפגוע אנושות בייצוא, וכופה סגירה מואצת של נכסים מבוססי פחם. מתקפת הסייבר במרץ 2025 על חברת הבת NSSOL חשפה פגיעויות דיגיטליות. החברה ניצבת בפני "טרילמה" אסטרטגית: איזון צמיחה בשווקים מוגנים, אבטחת שרשרת האספקה, והשקעות קיימות המאיימות על הנזילות בטווח הקצר. ההצלחה דורשת ביצוע מושלם בכל החזיתות, בהימור מסוכן על עיצוב מחדש של סדר הפלדה העולמי.

האם חברה אחת יכולה להחזיק בקרקעית הים?קראקן רובוטיקס התגלתה ככוח דומיננטי בתחום המודיעין התת-ימי, רוכבת על שלושה מגה-טרנדים מתכנסים: נשקיזציה של תשתיות קרקעית הים, המעבר הגלובלי לאנרגיית רוח ימית, והתיישנות טכנולוגית של מערכות סונאר ישנות. טכנולוגיית ה-Synthetic Aperture Sonar (SAS) של החברה מספקת רזולוציה של 3 ס״מ ללא תלות בטווח – פי 15 ממערכות קונבנציונליות – וסוללות SeaPower העמידות ללחץ פותרת את צוואר הבקבוק של סיבולת שרדף כלי רכב תת-ימיים אוטונומיים עשרות שנים. חפיר טכנולוגי זה, המוגן ב-31 פטנטים רשומים ב-19 משפחות, הפך את קראקן מיצרנית חיישנים נישתית לפלטפורמת מודיעין תת-ימי משולבת אנכית.

המטמורפוזה הפיננסית מאמתת את המיקום האסטרטגי. הכנסות רבעון 3 2025 זינקו 60% משנה לשנה ל-31.3 מיליון דולר, שולי רווח גולמי התרחבו ל-59% ו-EBITDA מותאם צמח 92% ל-8.0 מיליון דולר. מאזן מבוצר של 126.6 מיליון דולר במזומן, עלייה של 750% מהשנה הקודמת, מספק הון להמשך אסטרטגיה כפולה: צמיחה אורגנית דרך יוזמת התשתית התת-ימית הקריטית של נאט״ו ורכישות אסטרטגיות כמו רכישת 3D at Depth ב-17 מיליון דולר שהוסיפה יכולות LiDAR תת-ימי. שדרוג השוק ב-1,000% מאז 2023 משקף לא ספקולציה מוגזמת אלא הכרה עמוקה שקראקן שולטת בתשתית קריטית לכלכלת הכחולה העולה.

מתחים גיאופוליטיים האיצו את הביקוש, כשחבלה בנורד סטרים שימשה נקודת מפנה ברכש ביטחוני. משימת Baltic Sentry של נאט״ו והדגש ברחבי הברית על הגנה על 97% מתעבורת האינטרנט המועברת בכבלים תת-ימיים יוצרים רוח גבית מתמשכת. טכנולוגיית קראקן השתתפה בשבעה צוותים ימיים ב-REPMUS 2025 והדגימה תאימות בין-פלטפורמית שהופכת אותה לתקן אוניברסלי. בשילוב חשיפה למחזור-העל של רוח ימית (250 גיגה-וואט עד 2030) וכרייה עמוקה אפשרית בשווי 177 טריליון דולר במשאבים, קראקן ממקמת עצמה כספקית ה״אתים והמעדרים״ הבלתי-ניתנת להחלפה למספר וקטורי צמיחה חילוניים בו-זמנית.

האם הצלחתה הכלכלית של גרמניה היא אשליה?מדד הדאקס 40 של גרמניה זינק ב-30% בשנה האחרונה, ויצר רושם של בריאות כלכלית איתנה. עם זאת, ביצועים אלה מסתירים מציאות מדאיגה: המדד מייצג תאגידים רב-לאומיים מגוונים גלובלית, שמקור ההכנסות שלהם נובע בעיקר מחוץ לשוק המקומי המתקשה של גרמניה. מאחורי חוסנה של הדאקס מסתתרת התדרדרות יסודית. התמ"ג ירד ב-0.3% ברבעון השני של 2025, ייצור תעשייתי הגיע לרמה הנמוכה ביותר מאז מאי 2020, וייצור ירד ב-4.8% בהשוואה לשנה שעברה. המגזר המורכב מאנרגיה חווה התכווצות חדה אף יותר של 7.5%, מה שחושף כי עלויות קלט גבוהות הפכו לאיום מבני ארוך טווח ולא אתגר זמני.

מגזר הרכב ממחיש את המשבר העמוק יותר של גרמניה. יצרנים ששלטו פעם מאבדים את המעבר לרכב חשמלי, עם נתח שוק אירופי בסין שצנח מ-24% ב-2020 ל-15% בלבד ב-2024. למרות הובלת ההוצאות העולמיות על מחקר ופיתוח בגובה 58.4 מיליארד אירו ב-2023, יצרני הרכב הגרמנים נתקעים ברמת אוטונומיה 2+, בעוד מתחרים רודפים אחר פתרונות נהיגה עצמאית מלאה. הפיגור הטכנולוגי הזה נובע מתקנות מחמירות, תהליכי אישור מורכבים ותלות קריטית בחומרים נדירים מסין, שם שיבושים באספקה עלולים להפעיל הפסדים של 45-75 מיליארד אירו ולסכן 1.2 מיליון מקומות עבודה.

הקשיחות המבנית של גרמניה מחמירה אתגרים אלה. פיצול פדרלי על פני 16 מדינות משתק מאמצי דיגיטליזציה, כאשר המדינה מדורגת מתחת לממוצע האיחוד האירופי בתשתית דיגיטלית למרות יוזמות ריבונות שאפתניות. האומה משמשת כעוגן פיסקלי של אירופה, ותורמת 18 מיליארד אירו נטו לתקציב האיחוד ב-2024, אך נטל זה מגביל את יכולת ההשקעה המקומית. בינתיים, לחצים דמוגרפיים נמשכים, אם כי הגירה ייצבה את כוח העבודה; מהגרים מיומנים במיוחד שוקלים במידה לא פרופורציונלית לעזוב, ומאיימים להפוך פתרון דמוגרפי לבריחת מוחות. ללא רפורמה רדיקלית לפישוט הביורוקרטיה, הפניית מחקר ופיתוח לטכנולוגיות שיבשניות ושמירה על כישרונות עליונים, הפער בין הדאקס לכלכלה הבסיסית של גרמניה רק יתרחב.

האם ענקיות ההגנה מדפיסות כסף בכאוס גלובלי?ג'נרל דיינמיקס סיפקה תוצאות יוצאות דופן לרבעון השלישי של 2025, עם הכנסות שהגיעו ל-12.9 מיליארד דולר (עלייה של 10.6% בהשוואה לשנה שעברה) ורווח למניה מדולל שזינק ל-3.88 דולר (עלייה של 15.8%). אסטרטגיית הצמיחה הדו-מנועית של החברה ממשיכה להניע ביצועים: חטיבות ההגנה שלה מנצלות את תהליך החימוש מחדש הגלובלי החובה, המונע על ידי מתחים גיאופוליטיים מתגברים, בעוד גולפסטרים אירוספייס מנצלת ביקוש עמיד מבעלי הון גבוהים. חטיבת התעופה לבדה גדלה בהכנסות ב-30.3% עם הרחבת שולי הרווח התפעוליים ב-100 נקודות בסיס, והביאה למסירות שיא של מטוסי סילון כשרשרת האספקה התייצבה. שולי הרווח התפעוליים הגיעו ל-10.3% בסך הכל, עם תזרים מזומנים תפעולי שהגיע ל-2.1 מיליארד דולר – 199% מהרווח הנקי.

תיק ההגנה מבטיח נראות הכנסות לעשרות שנים באמצעות תוכניות אסטרטגיות, במיוחד תוכנית הצוללות מדרגת קולומביה בשווי 130 מיליארד דולר, המהווה את סדר העדיפויות העליון של הצי האמריקאי. ג'נרל דיינמיקס ימי אירופה זכתה בחוזה של 3 מיליארד אירו מגרמניה לרכבי סיור דור הבא, תוך ניצול הוצאות ההגנה האירופיות בשיא של 343 מיליארד אירו ב-2024, הצפויות להגיע ל-381 מיליארד אירו ב-2025. חטיבת הטכנולוגיה חיזקה את מעמדה עם חוזי מודרניזציה של IT בשווי 2.75 מיליארד דולר, תוך פריסת יכולות AI, למידת מכונה ואבטחת סייבר מתקדמת לתשתיות צבאיות קריטיות. תיק הפטנטים של החברה, הכולל 3,340 פטנטים עם למעלה מ-45% עדיין פעילים, מחזק את יתרון התחרותי שלה בהנעה גרעינית, מערכות אוטונומיות ומודיעין אותות.

עם זאת, אתגרי תפעול משמעותיים נמשכים בחטיבת השלדים הימית. תוכנית קולומביה סובלת מעיכוב של 12-16 חודשים, עם מסירה ראשונה צפויה כעת בין סוף 2028 לתחילת 2029, מונעת על ידי שבירות בשרשרת האספקה ומחסור בכוח עבודה מיומן מיוחד. מסירה מאוחרת של רכיבים מרכזיים מכריחה עבודות בנייה מורכבות מחוץ לסדר, בעוד בסיס התעשייה ההגנתית מתקשה בפערים במיומנויות קריטיות באלרזים מוסמכים גרעינית ומהנדסים מיוחדים. ההנהלה מדגישה כי השנה הקרובה תהיה מכרעת לקידום שיפורי פרודוקטיביות והחלמה בשולי הרווח בפעולות הימיות.

למרות האתגרים לטווח הקצר, התיק המאוזן של ג'נרל דיינמיקס ממקם אותה לביצועים עליונים מתמשכים. השילוב של הוצאות הגנה חובה, עליונות טכנולוגית במערכות אסטרטגיות וייצור תזרים מזומנים חופשי חזק מספק חוסן נגד תנודתיות. הצלחה בייצוב בסיס התעשייה של צוללות תקבע את מסלול שולי הרווח לטווח הארוך, אך העומק האסטרטגי ויכולת ייצור המזומנים של החברה תומכים בהמשך יצירת אלפא בסביבה גלובלית הולכת וגוברת באי-ודאות.

האם חברה אחת יכולה לשבור את חניקת סין על מינרלים נדירים?חברת לינאס ריר ארת'ס לימיטד (OTCPK: LYSCF / ASX: LYC) התגלתה כמשקל נגד אסטרטגי של העולם המערבי לשליטת סין במינרלים נדירים, ומתמקמת כתשתית קריטית ולא רק כחברת כרייה. כיצרנית המשמעותית היחידה של מינרלים נדירים מופרדים מחוץ לשליטה סינית, לינאס מספקת חומרים חיוניים למערכות הגנה מתקדמות, כלי רכב חשמליים וטכנולוגיות אנרגיה נקייה. השינוי בחברה משקף דחיפות גיאופוליטית: מדינות המערב אינן יכולות לסבול עוד תלות בסין, השולטת בכמעט 90% מהקיבולת העולמית לעיבוד מינרלים נדירים ובעבר החזיקה 99% בעיבוד מינרלים נדירים כבדים. המונופול הזה אפשר לבייג'ינג להפוך מינרלים קריטיים לכלי דיפלומטי, ודחף את ארה"ב, יפן ואוסטרליה להתערב עם תמיכה פיננסית ושותפויות אסטרטגיות חסרות תקדים.

הצטברות התמיכה הממשלתית מאמתת את תפקידה הבלתי ניתן להחלפה של לינאס בביטחון שרשרת האספקה של בעלות הברית. משרד ההגנה האמריקאי העניק חוזה של 120 מיליון דולר לקיבולת הפרדה מקומית של מינרלים נדירים כבדים בטקסס, בעוד ממשלת יפן סיפקה מימון של 200 מיליון דולר אוסטרלי להבטחת אספקת NdPr עדיפות עד 2038. אוסטרליה התחייבה ל-1.2 מיליארד דולר אוסטרלי לרזרב מינרלים קריטיים, ופקידים אמריקאים בוחנים השקעות מניות בפרויקטים אסטרטגיים. ההון המגובה מדינה משנה באופן יסודי את פרופיל הסיכון של לינאס, מייצב הכנסות דרך חוזי הגנה והסכמים ריבוניים שחורגים מתנודתיות שוק הסחורות המסורתית. הנפקת המניות האחרונה של החברה בסך 750 מיליון דולר אוסטרלי מדגימה את ביטחון המשקיעים בכך שהתאמה גיאופוליטית גוברת על חששות מחירים מחזוריים.

הישגיה הטכניים של לינאס מחזקים את חפיר ההגנה האסטרטגי שלה. החברה השיגה בהצלחה את הייצור הראשון של תחמוצות מינרלים נדירים כבדים מופרדים – דיספרוזיום וטרביום – מחוץ לסין, ומבטלת את הפגיעות הצבאית הקריטית ביותר של המערב. מעגל ההפרדה הפרטי שלה ל-HREE יכול לייצר עד 1,500 טון בשנה, בעוד מכרה מוולד בעל הדרגה הגבוהה מספק יתרונות עלות יוצאי דופן. השותפות באוקטובר 2025 עם נוביאון מגנטיקס האמריקאית יוצרת שרשרת אספקה מלאה ממכרה למגנט באמצעות חומרים לא-סיניים מאומתים, ומטפלת בצווארי בקבוק שבהם סין שולטת גם בייצור מגנטים. גיוון גיאוגרפי באוסטרליה, מלזיה וטקסס מספק גיבוי תפעולי, אך אתגרי אישורים במתקן סידריפט חושפים את החיכוך בהאצת פיתוח תעשייתי על אדמת בעלות ברית.

המשמעות האסטרטגית של החברה מודגשת במיוחד ביעד שלה במבצע ההשפעה DRAGONBRIDGE, קמפיין דיסאינפורמציה סיני ממומן על ידי המדינה באמצעות אלפי חשבונות מדיה חברתית מזויפים להפצת נרטיבים שליליים על מתקני לינאס. משרד ההגנה האמריקאי הכיר בפומבי באיום זה, ומאשר את מעמדה של לינאס כפרוקסי הגנת לאומי. תשומת הלב העוינת הזו, בשילוב עם הגנות קניין רוחני חזקות והתחייבויות ממשלתיות להגן על יציבות תפעולית, מצביעה על כך שהערכת השווי של לינאס חייבת לכלול גורמים מעבר למדדי כרייה מסורתיים – היא מייצגת ההימור הקולקטיבי של המערב על השגת עצמאות מינרלית מסין אסרטיבית יותר ויותר.

האם מכרה אחד באלסקה יכול לשנות את כוח העולם?חברת Nova Minerals Limited הפכה לנכס אסטרטגי קריטי בתחרות המשאבים המתגברת בין ארה"ב לסין, עם עלייה של יותר מ-100% במניית החברה שהגיעה לשיא של 52 שבועות. הגורם המעורר הוא מענק מימון של 43.4 מיליון דולר ממחלקת המלחמה של ארה"ב תחת חוק ייצור ההגנה לפיתוח ייצור אנטימון צבאי מקומי באלסקה. אנטימון, מינרל קריטי מדרגה 1 החיוני לתחמושת הגנה, שריון ואלקטרוניקה מתקדמת, מיובא כולו על ידי ארה"ב כיום, כאשר סין ורוסיה שולטות בשוק העולמי. תלות חריפה זו, בשילוב עם הגבלות ייצוא אחרונות של סין על אדמות נדירות ואנטימון, העלתה את Nova ממחקר כרייה ליעד ביטחון לאומי.

אסטרטגיית הנכסים הכפולה של החברה מציעה למשקיעים חשיפה הן לאנטימון קריטי-ריבוני והן למילואי זהב איכותיים בפרויקט Estelle שלה. עם מחירי זהב העולים על 4,000 דולר לאונקיה בתנאי אי-ודאות גיאופוליטית, מכלל הזהב RPM בעל התשואה המהירה של Nova (תשואה צפויה בפחות משנה) מספק זרימת מזומנים חיונית למימון עצמי של פיתוח האנטימון ההון-מאומץ. החברה הבטיחה תמיכה ממשלתית לשרשרת אספקה משולבת מלאה באלסקה ממכרה למזקקת צבאית, תוך דילוג על נקודות עיבוד בשליטה זרה. אינטגרציה אנכית זו מטפלת ישירות בפגיעויות שרשרת האספקה שמדינאים כיום רואים כאיומים ברמה של מלחמה, כפי שמעידה שינוי שם מחלקת ההגנה למחלקת המלחמה.

היתרון התפעולי של Nova נובע מיישום טכנולוגיית מיון עפר מתקדמת באמצעות העברת קרני X, שמשיגה שדרוג דרגה של פי 4.33 תוך דחיית 88.7% מחומר הפסולת. חידוש זה מפחית דרישות הון ב-20-40% עבור מים ואנרגיה, מקצץ בנפח פסולת עד 60%, ומחזק ציות סביבתי קריטי להתמודדות עם מסגרת הרגולציה של אלסקה. החברה כבר הבטיחה אישורי שימוש בקרקע למזקקת Port MacKenzie שלה ועל המסלול לייצור ראשוני עד 2027-2028. עם זאת, מדרגיות ארוכת טווח תלויה בכביש הגישה West Susitna המוצע בשווי 450 מיליון דולר, עם אישור סביבתי צפוי בחורף 2025.

למרות קבלת אימות שווה ממחלקת המלחמה כמו עמיתות כמו Perpetua Resources (שווי שוק ~2.4 מיליארד דולר) ו-MP Materials, שווי הארגון הנוכחי של Nova של 222 מיליון דולר מצביע על תת-הערכה משמעותית. החברה הוזמנה להציג דיווח לממשלת אוסטרליה לקראת הפסגה של אלבנזה-טראמפ ב-20 באוקטובר, שבה ביטחון שרשרת אספקת מינרלים קריטיים ראש הרשימה. העלאה דיפלומטית זו, בשילוב עם יוזמת הביטחון והחוסן של JPMorgan בשווי 1.5 טריליון דולר, שמכוונת למינרלים קריטיים, ממקמת את Nova כהשקעה מרכזית בעצמאות שרשרת אספקה מערבית. ההצלחה תלויה בביצוע משמעת של אבני דרך טכניות והבטחת שותפויות אסטרטגיות גדולות למימון הפיתוח המלא בהערכה של 200-300 מיליון דולר אוסטרלי.

האם סין יכולה להפוך את היסודות שאנו זקוקים להם לנשק?שליטתה של סין בעיבוד יסודות ארצה נדירים (REE) הפכה את החומרים האסטרטגיים הללו לנשק גיאופוליטי. בעוד שסין שולטת בכ-69% מכלל הכרייה העולמית, היתרון האמיתי שלה טמון בעיבוד, שבו היא שולטת ביותר מ-90% מהקיבולת העולמית ו-92% מייצור מגנטים קבועים. בקרת היצוא של בייג'ינג לשנת 2025 מנצלת את האחיזה הזו, ומחייבת רישיונות לטכנולוגיות REE המשמשות אפילו מחוץ לסין, ובכך מרחיבה את השליטה הרגולטורית על שרשראות האספקה העולמיות. "תחום שיפוט ארוך הזרוע" זה מאיים על תעשיות קריטיות מייצור שבבים למערכות הגנה, עם השפעות מיידיות על חברות כמו ASML שמתמודדות עם עיכובי משלוחים ויצרני שבבים אמריקאים שמתרוצצים לבדוק את שרשראות האספקה שלהם.

הפגיעות האסטרטגית חודרת עמוק לתעשייה המערבית. מטוס קרב F-35 יחיד דורש יותר מ-900 פאונד REE, בעוד צוללות מחלקת וירג'יניה זקוקות ל-9,200 פאונד. גילוי רכיבים סיניים במערכות הגנה אמריקאיות ממחיש את הסיכון הביטחוני. במקביל, מהפכת הרכב החשמלי מבטיחה צמיחת ביקוש אקספוננציאלית. ביקוש מנועי EV לבדו צפוי להגיע ל-43 אלפי טון ב-2025, מונע משימוש נרחב במנועים סינכרוניים עם מגנטים קבועים שמנעלים את הכלכלה העולמית בתלות מתמשכת ב-REE.

תגובות המערב באמצעות חוק החומרים הגולמיים הקריטיים של האיחוד האירופי ומימון אסטרטגי אמריקאי קובעות יעדים שאפתניים לגיוון, אך ניתוח תעשייתי חושף מציאות קשה: סיכון ריכוזיות יימשך עד 2035. האיחוד האירופי שואף ל-40% עיבוד מקומי עד 2030, אך תחזיות מראות שהספקים המובילים שלושה ישמרו על אחיזתם, ויחזרו למפלסי ריכוזיות של 2020. הפער בין שאיפה פוליטית לביצוע פיזי נובע ממכשולים עצומים: אתגרי אישורים סביבתיים, דרישות הון מסיביות, והמעבר האסטרטגי של סין מייצוא חומרים גולמיים לייצור מוצרים בעלי ערך גבוה בשלבי ההמשך שתופסים את הערך הכלכלי המקסימלי.

למשקיעים, קרן VanEck Rare Earth/Strategic Metals ETF (REMX) פועלת כפרוקסי ישיר לסיכון גיאופוליטי יותר מאשר חשיפה מסורתית לסחורות. מחירי תחמוצת ניאודימיום, שצנחו מ-209.30 דולר לק"ג בינואר 2023 ל-113.20 דולר בינואר 2024, צפויים לזנק ל-150.10 דולר עד אוקטובר 2025 – תנודתיות מונעת לא ממחסור פיזי אלא מהכרזות רגולטוריות ונשקיזציה של שרשראות אספקה. תזה ההשקעה מבוססת על שלושה עמודים: מונופול העיבוד של סין שהפך ליתרון פוליטי, ביקוש טכנולוגיית ירוקה אקספוננציאלית שקובעת רצפת מחירים חזקה, ומדיניות תעשייתית מערבית שמבטיחה מימון ארוך טווח לגיוון. ההצלחה תעדיף חברות שמקימות שרשראות אספקה מאומתות ועמידות בעיבוד שלב המשך וייצור מגנטים מחוץ לסין, אם כי עלויות גבוהות של אספקה מאובטחת, כולל ביקורות סייבר חובה ועמידה בסטנדרטים סביבתיים, מבטיחות מחירים מוגברים לעתיד הנראה לעין.

מדוע הפכה עצה זולה לנושא ביטחון לאומי?מחירי העץ נכנסו למשטר מוגבה מבני, המונע מהתכנסות של מדיניות סחר, מגבלות קיבולת תעשייתית וביקוש טכנולוגי מתעורר. הטלת מכסי סעיף 232 על ידי הממשל האמריקאי - 10% על עץ רך ועד 25% על מוצרי עץ כמו ארונות - ממסגרת את העץ כתשתית קריטית חיונית למערכות הגנה, רשתות חשמל ורשתות תחבורה. ייעוד ביטחון לאומי זה מספק עמידות משפטית, מונע היפוך מהיר באמצעות משא ומתן סחרי ומקים רצפת מחיר קבועה. בינתיים, יצרנים קנדיים העומדים בפני מכסים משולבים העולים על 35% מסיטים ייצוא לכיוון שווקים אסייתיים ואירופיים, ומפחיתים לצמיתות את ההיצע בצפון אמריקה ביותר מ-3.2 מיליארד רגל לוח בשנה, שאותם מפעלים מקומיים אינם יכולים להחליף במהירות.

התעשייה המקומית מתמודדת עם גירעונות מבניים מצטברים המונעים הרחבה מהירה של הקיבולת. ניצול מנסרות בארה"ב נותר ב-64.4% למרות הביקוש, מוגבל לא על ידי זמינות עצים אלא על ידי מחסור חמור בכוח אדם - גיל הקבלן הממוצע לכריתת עצים עולה על 57, עם שליש מתכננים פרישה בתוך חמש שנים. משבר כוח האדם הזה כופה השקעות יקרות באוטומציה בעוד שריפות יער מונעות על ידי אקלים מציגות זעזועי היצע חוזרים. במקביל, פגיעויות אבטחת סייבר בפעולות מנסרות דיגיטליות מציבות סיכונים כמותיים, עם התקפות כופר על ייצור הגורמות להערכה של 17 מיליארד דולר בהשבתות מאז 2018. מגבלות תפעוליות אלה מצטרפות לעלויות מכס, עם מחירי בתים חדשים עולים ב-7,500 עד 22,000 דולר לפני תוספות קבלנים ועלויות מימון המגבירות את ההשפעה הסופית בכמעט 15%.

חדשנות טכנולוגית משנה באופן יסודי דפוסי ביקוש מעבר למחזורי דיור מסורתיים. שווקי עץ מודבק צולב (CLT) גדלים ב-13-15% בשנה כשמוצרי עץ מסה מחליפים פלדה ובטון בבנייה מסחרית, בעוד ננומטריאלים מבוססי עץ נכנסים ליישומים הייטק ממחליפי זכוכית שקופה ועד אלקטרוניקה מתכלה. זה יוצר ביקוש עמיד לסיבי עץ פרימיום על פני מגזרים תעשייתיים מגוונים. בשילוב עם טכנולוגיות ייעור מדויק - רחפנים, LiDAR ותוכנת לוגיסטיקה מתקדמת - חידושים אלה תומכים בנקודות מחיר גבוהות יותר ומצריכים השקעת הון משמעותית שמעלה עוד יותר את בסיס העלות.

הפיננסיזציה של עץ דרך שווקי חוזים עתידיים של CME מגבירה לחצים יסודיים אלה, עם מחירים מגיעים ל-1,711 דולר לאלף רגל לוח ב-2021 ומושכים הון ספקולטיבי שמגדיל תנודתיות. משקיעים חייבים להכיר בהתכנסות זו של מנדטים גיאופוליטיים, גירעונות היצע כרוניים, סיכוני סייבר-פיזיים ומשמרות ביקוש מונעות טכנולוגיה כמקימה משטר מחירים מוגבה לצמיתות. עידן העץ הזול הסתיים באופן סופי, מוחלף בסביבה בעלת עלויות גבוהות ותנודתיות גבוהה הדורשת חוסן שרשרת אספקה מתוחכם ואסטרטגיות גידור פיננסי.

האם קרן אחת יכולה לגשר על פער שוק הפרטי של 13 טריליון דולר?קרן ERShares Private-Public Crossover ETF (XOVR) מייצגת חדשנות פיננסית פורצת דרך שמדמוקרטיזה את הגישה להשקעות הון סיכון פרטי, שהיו מסורתית שמורות לשחקנים מוסדיים ומשקיעים מוסמכים. בעקבות השקה מחדש אסטרטגית באוגוסט 2024, הקרן חוותה צמיחה מדהימה, עם נכסים מנוהלים בהיקף של 481.5 מיליון דולר ומשיכת יותר מ-120 מיליון דולר בזרימות מאז ההשקעה הראשונית ב-SpaceX. מבוססת על מתודולוגיית "גורם היזם" הבלעדית של ד"ר ג'ואל שולמן, XOVR משלבת את מדד ER30TR המוכח (שמהווה יותר מ-85% מהתיק שלה) עם החזקות הון סיכון פרטי נבחרות בקפידה, ויוצרת מבנה ייחודי שמציע נזילות יומית ושקיפות תוך לכידת יצירת ערך טרום-IPO.

תזת ההשקעה של הקרן מתמקדת בזיהוי חברות בנקודת המפגש של טכנולוגיה, ביטחון לאומי ואסטרטגיה גלובלית. ההחזקות הפרטיות המובילות שלה – SpaceX ו-Anduril Industries – ממחישות גישה זו, ומשקפות שחקנים קריטיים בבסיס תעשייתי ביטחוני מפרט. SpaceX התפתחה מעבר לחברת חלל מסחרית לנכס גיאו-אסטרטגי באמצעות Starlink, שמשמש כתשתית תקשורת חיונית בסכסוכים מודרניים, כמו באוקראינה. פלטפורמת Lattice המונעת על ידי AI של Anduril והחוזה האחרון שלה בשווי 159 מיליון דולר עם צבא ארה"ב למערכות מציאות מעורבת ממחישים את המעבר של הצבא לפתרונות הגנה זריזים וממוקדי תוכנה. שתי החברות בנו יתרונות תחרותיים אדירים באמצעות חדשנות טכנולוגית ותיקי קניין רוחני חזקים.

ביצועי XOVR מאמתים את האסטרטגיה בעלת השכנוע הגבוה שלה, ומספקים תשואה כוללת של 33.46% בשנה האחרונה בהשוואה ל-26.48% של מדד הבנצ'מרק, עם תשואות שנתיות ממוצעות של 28.11% בשלוש השנים האחרונות. הגישה המרוכזת של הקרן – עם עשר ההחזקות המובילות שמהוות יותר מ-50% מהתיק – היא בחירה עיצובית מכוונת שמאפשרת תשואות גבוהות במיוחד על ידי לקיחת עמדות שכנוע בחדשנים מגדירי קטגוריה. במקום לעקוב אחר מגמות שוק, XOVR ממקמת משקיעים במקור החדשנות, ומנצלת את המבנה הייחודי שלה כדי לזהות ולגשת לדור הבא של חברות משבשות בעלות פוטנציאל להפוך למנהיגות שוק של מחר.

הקרן מייצגת יותר מרכב השקעה; היא מגלמת שינוי יסודי בהקצאת הון שמכיר בקווים המטושטשים בין מפעלים ציבוריים ופרטיים. על ידי שילוב הנגישות והנזילות של שווקים ציבוריים עם פוטנציאל הצמיחה של השקעות פרטיות, XOVR מציעה למשקיעים קמעונאיים גישה חסרת תקדים להזדמנויות יצירת ערך שהיו פעם תחום בלעדי של שחקנים מוסדיים, וממקמת אותם להשתתף בחדשנות הטכנולוגית והאסטרטגית שתגדיר את העשור הבא.

מתי הרס יוצר הזדמנות של טריליון דולר?עליית השוק המרשימה של Tetra Tech מייצגת מפגש של חדשנות טכנולוגית והזדמנות גיאופוליטית שממקמת את חברת ההנדסה מבוססת פסדינה במרכז מאמצי השיקום הגלובליים. החברה בלטה באמצעות אחזקות קניין רוחני משמעותיות - מעל 500 פטנטים גלובליים בתחומי תשתיות וטכנולוגיות סביבתיות - ויכולות מתקדמות, כולל מעבדת חדשנות AI המתמקדת ברובוטיקה, העברה לענן ומערכות קוגניטיביות שמאוטמות זרימות עבודה הנדסיות מורכבות. הבסיס הטכנולוגי הזה התורגם לביצועים פיננסיים מרשימים, כאשר החברה דיווחה על צמיחת הכנסות של כ-11% משנה לשנה ברבעון השלישי של 2025 ושומרת על צבר הזמנות שיא של 4.15 מיליארד דולר תוך קבלת דירוגי "קנייה מתונה" ממנתחים עם יעדי מחירים בשנות ה-40 הנמוכות.

הערך האסטרטגי חורג הרבה מעבר לשירותי הנדסה מסורתיים לתחום שיקום אזורי סכסוך, שם ארבעת העשורים של ניסיון Tetra Tech באזורים הרוסי מלחמה ממקמים אותה באופן ייחודי להזדמנויות מתעוררות. החברה כבר מחזיקה בחוזים של USAID באזורי סכסוך, כולל פרויקט של 47 מיליון דולר בגדה המערבית ועזה, והפגינה יכולות קריטיות באוקראינה באמצעות פריסת גנרטורים, שיקום רשת חשמל ופינוי חומר נפץ. הכישורים הללו מתאימים בדיוק לסט הכישורים הנדרש למאמצי שיקום בקנה מידה גדול, מהסרת הריסות ותיקון צנרת עד להנדסה של מערכות תשתית חיוניות, כולל כבישים, תחנות כוח ומתקני טיפול במים.

שיקום עזה מייצג הזדמנות עסקית פוטנציאלית משנה מהלך שיכולה לשנות באופן יסודי את מסלול Tetra Tech. הערכות שמרניות מציבות את צורכי שיקום התשתיות של עזה ב-18-50 מיליארד דולר על פני כ-14 שנים, עם עדיפויות מיידיות כולל כבישים, גשרים, ייצור חשמל, מערכות טיפול במים ואפילו שיקום שדה תעופה. חוזה גדול בטווח זה - פוטנציאלית 10-20 מיליארד דולר - יגמד את שווי השוק הנוכחי של Tetra Tech של כ-9.4 מיליארד דולר ויכול להגדיל באופן משמעותי את ההכנסות השנתיות של החברה. החשיבות האסטרטגית מוגברת על ידי יוזמות גיאופוליטיות רחבות יותר, כולל מסדרונות סחר מוצעים בעזה המקשרים בין אסיה לאירופה כחלק מתוכניות יציבות בהובלת ארה"ב שרואות בעזה מרכז מסחרי מחודש.

משקיעים מוסדיים זיהו פוטנציאל זה, עם 93.9% מהמניות מוחזקות על ידי בעלים מוסדיים ועליות עמדה משמעותיות אחרונות על ידי חברות כמו Paradoxiom Capital, שרכשה 140,955 מניות בשווי 4.1 מיליון דולר ברבעון הראשון של 2025. המפגש בין הביקוש הגלובלי לתשתיות - מוערך ב-64 טריליון דולר על פני 25 השנים הבאות - עם המומחיות המוכחת של Tetra Tech בפרויקטי שיקום בסיכון גבוה יוצר תזה השקעה משכנעת. השילוב של החברה ביכולות טכנולוגיות מתקדמות, תיק פטנטים נרחב והצלחה מוכחת בסביבות גיאופוליטיות מורכבות ממקם אותה כמוטבת ראשית של הצומת בין חוסר יציבות גלובלית והפריסת ההון המסיבית הנדרשת לשיקום לאחר סכסוך.

האם גלי קול יכולים להפוך למגן של מחר מול הכאוס הגלובלי?חברת Genasys Inc. (NASDAQ: GNSS) פועלת בצומת שבין אי-יציבות גלובלית גוברת לבין חדשנות טכנולוגית, וממצבת את עצמה כשחקנית קריטית בתחום התקשורת המגוננת. הפורטפוליו המתקדם של החברה משלב את מערכות ה־Long Range Acoustic Device (LRAD) הייחודיות שלה עם פלטפורמת הענן Genasys Protect, ומשרת מעל 155 מיליון אנשים ביותר מ־100 מדינות. כוחות אכיפת חוק ביותר מ־500 ערים בארה"ב עושים שימוש במערכות LRAD – החל ממשימות SWAT ועד לפיזור הפגנות – מה שהופך את Genasys לסטנדרט העולמי במכשירי כריזה אקוסטיים, עם מסרים בעוצמה הגבוהה ב־20–30 דציבל ובבהירות עדיפה ביחס למערכות מסורתיות.

מסלול הצמיחה של החברה תואם את הכוחות המאקרו-כלכליים המניעים ביקוש חסר תקדים לתקשורת מגוננת. ההוצאות הביטחוניות העולמיות זינקו ל־2.718 טריליון דולר בשנת 2024 – עלייה של 9.4%, העלייה החדה ביותר מאז 1988 – בעוד ששוק הגנת התשתיות הקריטיות צפוי לגדול מ־148.64 מיליארד דולר ב־2024 ל־213.94 מיליארד דולר עד 2032. הפתרונות המשולבים של Genasys נותנים מענה ישיר לשוק זה באמצעות יכולות דה-אסקלציה לא קטלניות והתמודדות עם איומים פיזיים-קיברנטיים, ובשנה האחרונה אף קיבלה הזמנות LRAD בשווי מיליון דולר עבור המזרח התיכון ואפריקה לנוכח החרפת המתחים הגיאופוליטיים.

יתרונה התחרותי של Genasys נשען על בסיס איתן של 17 פטנטים רשומים, בעיקר בתחום הכריזה האקוסטית, היוצרים חסמי כניסה משמעותיים ומאפשרים תמחור פרימיום. השקעת המו"פ השנתית של החברה בגובה 4.2 מיליון דולר מבטיחה חדשנות מתמשכת, ושיתופי פעולה אסטרטגיים כמו החיבור ל־FloodMapp ממחישים את המעבר מפתרונות תגובתיים לפתרונות חיזוי איומים. למרות אתגרי רווחיות נוכחיים – עם הפסד נקי של 6.5 מיליון דולר ברבעון השלישי של 2025 – לחברה צבר הזמנות מהותי של מעל 16 מיליון דולר, בנוסף לפרויקט מערכת ההתראות המוקדמות של פוארטו ריקו בשווי 40 מיליון דולר, הצפוי לייצר הכנסות של 15–20 מיליון דולר בשנת הכספים 2025.

תזת ההשקעה נשענת על מיקומה הייחודי של Genasys לנצל את המעבר הגלובלי לפתרונות ביטחוניים מתקדמים ולא קטלניים, על רקע אי-יציבות גיאופוליטית גוברת. אמנם החשבונאות לפי אחוזי השלמה מדכאת כרגע את שיעורי הרווח הגולמי ל־26.3%, אך צפויה הרחבת מרווחים משמעותית עם התקדמות פרויקטים גדולים להשלמה. שילוב של עליונות טכנולוגית, מיצוב אסטרטגי בשוק ויכולת תחזית הכנסות גבוהה מצביע על פוטנציאל ארוך טווח משמעותי – חרף מורכבויות פיננסיות בטווח הקצר.

האם משי עכביש הוא הפלדה והקוולר החדשים?חברת Kraig Biocraft Laboratories, Inc. היא חברת ביוטכנולוגיה מובילה שפיתחה שיטה מתקדמת וניתנת להרחבה לייצור משי עכביש מהונדס גנטית. באמצעות שימוש בטוואי המשי המבוית כ"מפעל זעיר", החברה התגברה על האתגרים הכרוכים בגידול עכבישים מסורתי. הטכנולוגיה הקניינית שלה לעריכת גנים משלבת גנים ספציפיים של חלבוני משי עכביש בטוואי המשי, ומאפשרת להם לטוות סיבים מתקדמים כגון Dragon Silk™ ו-Monster Silk®. גישה ייחודית זו מספקת פלטפורמת ייצור חסכונית ויעילה, ומבדילה את החברה ממתחרותיה המסתמכות על שיטות יקרות מבוססות תסיסה.

החומר המתקבל מציג תכונות העולות על אלו של סיבים מתקדמים קונבנציונליים. משי עכביש מהונדס גנטית ידוע בחוזק מתיחה יוצא דופן ובעמידותו, שילוב שהופך אותו לחזק יותר מפלדה ועמיד יותר מקוולר (Kevlar), תוך שמירה על משקל קל במיוחד. תכונות ייחודיות אלו ממקמות את החברה בעמדה מובילה בשוק החומרים הטכניים והביולוגיים, ששוויו מוערך במיליארדי דולרים מדי שנה. פלטפורמת הייצור של החברה מעניקה יתרון תחרותי משמעותי ביצירת חומרים בעלי ערך גבוה עבור מגוון רחב של תעשיות.

לחומר פורץ דרך זה יש השלכות גיאופוליטיות ואסטרטגיות משמעותיות, במיוחד בתחומי ההגנה והביטחון. חוזקו יוצא הדופן ויכולתו לספוג אנרגיה הופכים אותו למועמד אידיאלי ליישומים כמו מיגון בליסטי מתקדם וציוד צבאי קל משקל. החברה חתמה על הסכמי שיתוף פעולה עם סוכנויות ממשלתיות, מה שמאמת את טכנולוגייתה ומדגיש את חשיבותה האסטרטגית. מעבר לתחום ההגנה, הפוטנציאל של החומר משתרע לתעשיות התעופה והחלל, טקסטיל יוקרתי ומכשור רפואי מתקדם, כגון תפרים ושתלים.

יתר על כן, הטכנולוגיה של Kraig Biocraft Laboratories מציעה חלופה בת קיימא לחומרים סינתטיים מבוססי נפט. משי העכביש הוא סיב חלבוני מתכלה וידידותי לסביבה, ותהליך ייצורו דורש פחות משאבים. התמקדות זו בקיימות וביכולת הרחבה מתיישבת עם הביקוש העולמי הגובר לחומרים ידידותיים לסביבה. באמצעות שילוב של טכנולוגיה חדשנית, ביצועי חומר מעולים ונתיב ברור למסחור, Kraig Biocraft Laboratories ערוכה להפוך לשחקנית מרכזית בעתיד החומרים המתקדמים.

האם ההימור של ארדואן מערער את עתידה של טורקיה?ממשלתו של ארדואן ממשיכה לעסוק במהלכים גיאופוליטיים מסוכנים על ידי שמירת קשרים ישירים ועקיפים עם קבוצות המוגדרות כארגוני טרור. הבריתות האסטרטגיות של ממשלתו, במיוחד עם חיאת תחריר א-שאם (HTS), משרתות מטרות צבאיות ופוליטיות מיידיות בסוריה, למרות מחלוקת בינלאומית משמעותית והגדרות טרור ארוכות טווח מצד ארה"ב ושחקנים גלובליים אחרים.

אסטרטגיה מסוכנת זו השפיעה באופן משמעותי על הכלכלה הטורקית. משקיעים מעבירים יותר ויותר את הונם מהלירה הטורקית לדולר האמריקאי, מה שמוביל לעלייה משמעותית בשער הדולר/לירה. החששות מבידוד כלכלי נוסף והאיום המתקרב של סנקציות - שעלולות לנתק את טורקיה משירותי בנקאות ומסחר אירופיים חיוניים - רק מגבירים את חוסר היציבות בשוק.

בנוסף לאתגרים כלכליים אלה, גוברים המתחים בתוך נאט"ו ומשתנות הבריתות האזוריות. מדיניות החוץ הפרגמטית אך השנויה במחלוקת של ארדואן מעלה שאלות רציניות לגבי תפקידה העתידי של טורקיה בברית, כאשר השותפות המערביות שוקלות סנקציות אפשריות ואמצעים אחרים. בינתיים, הדינמיקה המתפתחת עם מעצמות אזוריות כמו רוסיה ואיראן מוסיפה אי-ודאות נוספת למעמדה האסטרטגי ולתחזיות הכלכליות של טורקיה.

מה יקרה אם השבבים ייפלו?אפל בע"מ, ענקית טכנולוגיה בשווי של מעל 2 טריליון דולר, בנתה את האימפריה שלה על חדשנות ויעילות חסרת רחמים. עם זאת, מתחת לדומיננטיות הזו טמונה פגיעות מטרידה: תלות יתר בחברת טייוואן סמיקונדקטור מניופקצ'רינג (TSMC) עבור השבבים המתקדמים שלה. תלות זו בספק יחיד באזור רגיש מבחינה גיאופוליטית חושפת את אפל לסיכונים עמוקים. בעוד שהאסטרטגיה של אפל הניעה את עלייתה המטאורית, היא גם ריכזה את גורלה בסל אחד ומתנדנד - טייוואן. כשהעולם צופה, השאלה מרחפת באוויר: מה יקרה אם הסל הזה יישבר?

עתידה הלא בטוח של טייוואן תחת צילה של סין מגביר את הסיכונים הללו. אם סין תפעל לספח את טייוואן, פעילותה של TSMC עלולה להיפסק בן לילה, ולשתק את יכולתה של אפל לייצר את מכשיריה. כישלונה של אפל לגוון את בסיס הספקים שלה הותיר את אימפריית הטריליון דולר שלה על בסיס שברירי. בינתיים, ניסיונותיה של TSMC לגדר סיכונים על ידי פתיחת מפעלים בארה"ב מציגים סיבוכים חדשים. אם טייוואן תיפול, ארה"ב עלולה להחרים את הנכסים הללו, ולמסור אותם למתחרות כמו אינטל. זה מעלה שאלות מטרידות: מי באמת שולט בעתיד המפעלים הללו? ומה יעלה בגורל השקעותיה של TSMC אם הן יניעו את עלייתה של מתחרה?

מצבה של אפל הוא מיקרוקוסמוס של תעשיית טכנולוגיה גלובלית הקשורה לייצור מרוכז של מוליכים למחצה. מאמצים להעביר ייצור להודו או לווייטנאם חיוורים לעומת היקפה של סין, בעוד שבדיקה רגולטורית אמריקאית - כמו חקירת משרד המשפטים את דומיננטיות השוק של אפל - מוסיפה לחץ נוסף. חוק ה-CHIPS האמריקאי מבקש להחיות את הייצור המקומי, אך אחיזתה של אפל ב-TSMC מעכירה את הדרך קדימה. הסיכונים ברורים: חוסן חייב כעת לגבור על יעילות, או שהמערכת האקולוגית כולה מסתכנת בקריסה.

כשאפל עומדת בצומת הדרכים הזה, השאלה מהדהדת: האם היא יכולה ליצור עתיד גמיש יותר, או שמא האימפריה שלה תקרוס תחת משקל עיצובה שלה? התשובה עשויה לא רק להגדיר מחדש את אפל, אלא גם לעצב מחדש את האיזון העולמי של טכנולוגיה וכוח. מה זה אומר עבור כולנו אם השבבים - הן המילוליים והן המטאפוריים - יפסיקו להתאים למקומם?

האם השחר החדש של רוסיה יעצב מחדש את הפיננסים העולמיים?ככל שהמלחמת רוסיה-אוקראיניה מתקרבת לפתרון היפותטי, רוסיה עומדת בפני רנסנס כלכלי שעשוי להגדיר מחדש את מקומה בזירה העולמית. תוך שמירה על שליטה באזורים עשירים במשאבים כמו קרים ודונבאס, רוסיה מבטיחה גישה לפחם, גז טבעי ונתיבי ים חיוניים - נכסים המבטיחים זינוק בעושר לאומי. הסרת סנקציות אפשרית מצד ארה"ב מגבירה עוד יותר את הסיכוי הזה, ומחברת מחדש מפעלים רוסיים לשווקים בינלאומיים ומשחררת יצוא אנרגיה. עם זאת, התחייה הזו מעומעמת על ידי מורכבות: אוליגרכים רוסים, אדריכלי השפעה, ערוכים להרחיב את טווח הגעתם לאזורים אלה, ולחתום על עסקאות משאבים עם ארה"ב בתעריפים מועילים הדדיים. זה מציג גבול מפתה אך בוגדני עבור משקיעים - שבו הזדמנות רוקדת עם אי ודאויות אתיות וגיאו-פוליטיות.

ההשלכות מתפשטות החוצה, ערוכות לכייל מחדש את הזרמים הכלכליים העולמיים. מחירי סחורות נמוכים יותר עשויים להקל על לחצים אינפלציוניים במערב, ולהציע הקלה לצרכנים תוך אתגור ענקיות אנרגיה כמו סעודיה וקנדה להתאים את עצמן. משקיעים זרים עשויים למצוא קסם בנכסים המוערכים בחסר של רוסיה וברובל מתחזק, אך זהירות היא מעל הכל. התמרון הזריז של האוליגרכים - ניצול מינוף פוליטי כדי להבטיח חוזים משתלמים - מטיל צל אניגמטי על התחייה הזו. הפנייה הפרגמטית שלהם לשותפויות עם ארה"ב מרמזת על פרגמטיזם כלכלי חדש, אך היא מעוררת שאלה עמוקה יותר: האם הסדרים כאלה יכולים להחזיק מעמד, ובאיזה מחיר ליציבות העולמית? הסיכונים גבוהים, והתוצאות נשארות לא ודאיות באופן מפתה.

התרחיש המתפתח הזה מאתגר אותנו להרהר באופק הרחב יותר. כיצד ישקלו משקיעים את הבטחת הרווח מול הדילמות המוסריות של מעורבות עם רוסיה מתחדשת? מה עשוי להיות הסדר הפיננסי העולמי אם העלייה הכלכלית של רוסיה תצבור תאוצה? התשובות מתחמקות מפתרון קל, אך הפוטנציאל הוא בלתי ניתן להכחשה - מסלולה של רוסיה יכול לעגן או לערער שווקים, בהתאם לתגובה העולמית. כאן טמונים ההשראה והמבחן: ניווט בנוף הזה דורש לא רק ראיית הנולד, אלא התמודדות נועזת עם יחסי הגומלין בין כלכלה, אתיקה וכוח.

האם מחלוקת גיאופוליטית תידחוף את הזהב ל-6,000 דולר?זהב היה מאז ומעולם מפלט בזמני משבר, אבל האם הוא עומד על סף זינוק חסר תקדים? אנליסטים צופים כעת שהמתכת היקרה עשויה להגיע ל-6,000 דולר לאונקיה, מונעת על ידי שילוב רב עוצמה של חוסר יציבות גיאופוליטית, שינויים מאקרו-כלכליים וצבירה אסטרטגית על ידי בנקים מרכזיים. האפשרות לפלישה סינית לטייוואן, נקודת מפנה גלובלית מרכזית, עשויה להיות הזרז שיעצב מחדש את הנוף הפיננסי, וישלח משקיעים למאבק על נכסי מקלט בטוחים.

האיום הממשמש ובא של סכסוך בטייוואן מציג סיכון שאין שני לו לשרשרות האספקה העולמיות, במיוחד בייצור מוליכים למחצה. שיבוש במגזר קריטי זה עלול לעורר מהומה כלכלית נרחבת, להזין לחצים אינפלציוניים ולכרסם באמון במטבעות פיאט. כאשר מדינות נערכות למערבולות פוטנציאליות, בנקים מרכזיים ומשקיעים פונים יותר ויותר לזהב, ומחזקים את תפקידו כגידור גיאופוליטי. בינתיים, מאמצי הדה-דולריזציה של מדינות BRICS מגבירים עוד יותר את חשיבותו האסטרטגית של הזהב, ומעצימים את מסלולו כלפי מעלה.

מעבר לסיכונים גיאופוליטיים, כוחות מאקרו-כלכליים מוסיפים מומנטום לעליית הזהב. קיצוצי הריבית הצפויים של הפדרל ריזרב האמריקני, האינפלציה המתמשכת ורמות החוב הלאומי השיא תורמים כולם להיחלשות הדולר. זה, בתורו, הופך את הזהב לאטרקטיבי יותר עבור קונים גלובליים, ומאיץ את הביקוש. במקביל, הגורם הפסיכולוגי - קניית מקלט בטוח מונעת פחד והתלהבות ספקולטיבית - יוצר מחזור חיזוק עצמי, ודוחף את המחירים גבוה יותר ויותר.

למרות כוחות נגד כמו שינויים אפשריים במדיניות הפד או הקלה זמנית במתחים גיאופוליטיים, משקל אי הוודאות נראה מכריע. ההתכנסות של חוסר יציבות כלכלית, דינמיקה משתנה של כוח וסנטימנט משקיעים מצביעים על כך שצעדת הזהב לעבר 6,000 דולר היא פחות פנטזיה ספקולטיבית ויותר מציאות פיננסית בלתי נמנעת. כאשר העולם מתנדנד על סף שינוי היסטורי, זהב עשוי להיות ללא ספק המגן האולטימטיבי בעידן של מהפך גלובלי.

האם אורז יכול לפתור אתגרים גלובליים?אורז, מזון בסיסי שמזין מחצית מאוכלוסיית העולם, עובר תקופה המסומנת על ידי מערבולות בשוק, יריבויות בינלאומיות וחדשנות פורצת דרך. התערבות ממשלתית חסרת תקדים נחקקה ביפן כדי לייצב את מחירי האורז הגואים, ומציגה את האיזון העדין בין היצע, ביקוש ורווחת הצרכן. על ידי שחרור כמעט 210,000 טונות של עתודות אורז, יפן שואפת לדכא את עליית המחירים שהוחמרה על ידי קיצוניות אקלימית ושיבושים בשרשרת האספקה, ומשקפת נרטיב רחב יותר על איך מדינות יכולות לנהל את ביטחון המזון מול אתגרים סביבתיים.

בינתיים, נוף האורז הגלובלי מעוצב מחדש על ידי תמרונים גיאופוליטיים, במיוחד בתחרות על אורז בסמטי. הניצחונות הדיפלומטיים האחרונים של פקיסטן בהבטחת הכרה בבסמטי שלה בשווקים מרכזיים מדגישים את המשמעות הכלכלית והתרבותית של זני אורז, ומאתגרים אותנו לשקול מחדש כיצד מורשת, מוצא וחוקי סחר משתלבים במסחר המודרני. התפתחות זו לא רק משפיעה על נתחי שוק, אלא גם מעוררת הרהור על חשיבות הקניין הרוחני בחקלאות.

בחזית הטכנולוגית, מדענים סיניים מגדירים מחדש את הפרופיל התזונתי של האורז באמצעות עריכה גנטית, ומציגים קואנזים Q10 בדגן מסורתי זה. קפיצה קדימה זו בביצור ביולוגי יכולה לחולל מהפכה בתזונה צמחית, ומציעה פתרון בר קיימא למחסור תזונתי. היא מזמינה אותנו לתהות עד כמה רחוקה יכולה המדע להגיע בשיפור היתרונות הבריאותיים של המזון שלנו תוך שמירה על מהותו התרבותית.

לבסוף, דינמיקת שוק היצוא התנודתית בווייטנאם משמשת כתזכורת לאופי המחזורי של הסחורה. עם ירידת המחירים משיאם, עמידות התעשייה נבחנת, ודוחפת להתאמות אסטרטגיות בהרחבת שוק וחוסן פיננסי. תרחיש זה מאתגר את בעלי העניין לחדש באסטרטגיות שוק ומערכות תמיכה, ומבטיח כי אורז ימשיך להיות מקור מזון יציב ונגיש ברחבי העולם. יחד, נרטיבים אלו מציירים תמונה של אורז לא רק כדגן פשוט אלא כשחקן מורכב בכלכלה, בפוליטיקה ובמדע הגלובליים.

האם מחיר הכסף עשוי להמריא לגבהים חדשים?בעולם המתכות היקרות, כסף שבה זה מכבר משקיעים בתנודתיות שלו ותפקידו הכפול כמרכיב תעשייתי בסיסי ונכס "מבטחים". ניתוחים אחרונים מצביעים על כך שמחיר הכסף עשוי להמריא לרמות חסרות תקדים, ואולי אף להגיע ל-100 דולר לאונקיה. ספקולציה זו אינה רק דיבור סרק; היא מונעת על ידי משחק מורכב של כוחות שוק, מתחים גיאופוליטיים וביקוש תעשייתי שעשויים לעצב מחדש את נוף שוק הכסף.

הביצועים ההיסטוריים של כסף מספקים רקע לתחזיות אלו. לאחר עלייה ניכרת בשנת 2020 ושיא במאי 2024, מחיר הכסף הושפע מרגשות המשקיעים ושינויים בסיסיים בשוק. קית' נומאייר מ-First Majestic Silver היה תומך נלהב בפוטנציאל של הכסף, תוך שהוא מציין מחזורים היסטוריים ודינמיקה עדכנית של היצע וביקוש כאינדיקטורים לעליות מחירים עתידיות. התובנה שלו, שנידונה בפלטפורמות שונות, מדגישה את הפוטנציאל של המתכת לפרוץ תקרות מחירים מסורתיות.

סיכונים גיאופוליטיים מוסיפים שכבה נוספת של מורכבות להערכת השווי של הכסף. הפוטנציאל לאמברגו עקב הסלמה במתחים בין סין לטייוואן עלול לשבש שרשראות אספקה גלובליות, במיוחד בתעשיות המסתמכות במידה רבה על כסף כמו טכנולוגיה וייצור. שיבושים כאלה עשויים לא רק להעלות את המחיר עקב מגבלות היצע, אלא גם להעלות את מעמדו של הכסף כהשקעת "מבטחים" בזמנים של אי ודאות כלכלית. יתר על כן, הביקוש המתמשך מגזרים כמו אנרגיה מתחדשת, אלקטרוניקה ויישומים רפואיים ממשיך ללחוץ על ההיצע הזמין, ויוצר במה לעצרת מחירים משמעותית אם מגמות אלו יתעצמו.

עם זאת, בעוד שהתרחיש של כסף שמגיע ל-100 דולר לאונקיה מפתה, הוא תלוי במספר משתנים שמסתדרים בצורה מושלמת. המשקיעים חייבים לשקול לא רק את הכוחות החיוביים אלא גם גורמים כמו מניפולציות בשוק, מדיניות כלכלית ורמות התנגדות היסטוריות שבעבר הגבילו את צמיחת המחירים של הכסף. לפיכך, בעוד שעתיד הכסף טומן בחובו הבטחה עצומה, הוא גם דורש גישה אסטרטגית מצד אלה המבקשים לנצל את הפוטנציאל שלו. מצב זה מאתגר את המשקיעים לחשוב בביקורתיות על דינמיקת השוק, ודוחק לתערובת של אופטימיות עם זהירות אסטרטגית.

האם זהב הוא המקלט הבטוח האולטימטיבי בשנת 2025?בעולם הפיננסי המפותל, זהב תופס שוב את מרכז הבמה, שובר שיאים כאשר רכישות ספקולטיביות ומתחים גיאופוליטיים טווים עלילה מורכבת סביב שוויו. זינוק מחיר המתכת היקרה אינו רק תגובה למגמות השוק אלא הצהרה עמוקה על הנוף הכלכלי העולמי. משקיעים רואים יותר ויותר בזהב כמגדלור של יציבות בלב ים של אי ודאות, המונע על ידי אי שקט מתמשך במזרח התיכון והתמרונים האסטרטגיים של בנקים מרכזיים. תופעה זו מאתגרת אותנו לשקול מחדש את התפקידים המסורתיים של נכסי השקעה בהגנה על עושר מפני תנודתיות בינלאומית.

השבעתו של דונלד טראמפ לנשיאות הזריקה עניין נוסף לשוק הזהב. הצעדים הראשוניים של ממשלו, ובראשם עיכוב הטלת מכסים אגרסיביים, הובילו לריקוד עדין בין ציפיות אינפלציה לחוזק הדולר האמריקאי. אנליסטים ממוסדות פיננסיים גדולים כמו גולדמן סאקס ומורגן סטנלי מנתחים כעת כיצד מדיניותו של טראמפ עשויה לנווט את האינפלציה, להשפיע על פעולות הפדרל ריזרב ובסופו של דבר לקבוע את מסלולו של הזהב. מפגש זה בין מדיניות לדינמיקת שוק מזמין משקיעים לחשוב באופן ביקורתי כיצד החלטות פוליטיות יכולות לעצב מחדש נופים כלכליים.

התיאבון הגובר של סין לזהב, כפי שהוא בא לידי ביטוי במסחר היסטרי של קרנות סל הקשורות לזהב, מדגיש מעבר רחב יותר לסחורות כנתיבי השקעה מסורתיים כמו נדל"ן. רכישות הזהב העקביות של הבנק המרכזי הסיני משקפות מהלך אסטרטגי לבידול המילואים הרחק מהדולר האמריקאי, במיוחד לאור הסנקציות הכלכליות העולמיות. פיתול אסטרטגי זה באחת הכלכלות הגדולות בעולם מעלה שאלה משכנעת: האם אנו עדים לשינוי יסודי במבני הכוח הפיננסיים העולמיים, כאשר הזהב עומד בלבו?

בעודנו מנווטים בשנת 2025, תפקידו של הזהב עולה מעבר להשקעה פשוטה; הוא הופך לסיפור של חוסן כלכלי ותובנה גיאופוליטית. האינטראקציה בין אינפלציה, מדיניות מוניטרית ויחסים בינלאומיים לא רק משפיעה על מחיר הזהב אלא גם מאתגרת משקיעים להתאים את אסטרטגיותיהם בשוק מתפתח ללא הרף. האם הזהב יכול לשמור על ברקו כמקלט הבטוח האולטימטיבי, או שפרדיגמות כלכליות חדשות ישנו את קסמו הזהוב? חידה זו מזמינה אותנו לחקור לעומק את המשמעות ההיסטורית של המתכת ואת עתידה בעולם שבו ודאות היא מותרות שרק מעטים יכולים להרשות לעצמם.

האם היואן יכול לרקוד לצלילי מנגינה חדשה?בבלט המורכב של הפיננסים הגלובליים, היואן הסיני מבצע תמרון עדין. בעוד נשיאותו של דונלד טראמפ מציגה משתנים חדשים עם עליות מכס פוטנציאליות, היואן מתמודד עם לחצי פיחות מול דולר אמריקאי מתחזק. דינמיקה זו מאתגרת את האסטרטגים הכלכליים של בייג'ינג, שעליהם לאזן בין היתרונות של מטבע חלש יותר עבור יצוא לבין הסיכונים של אי-יציבות כלכלית מקומית ואינפלציה.

בנק העם של סין (PBOC) מנווט תרחיש מורכב זה תוך התמקדות בשמירה על יציבות המטבע ולא בגירוי צמיחה אגרסיבי באמצעות הרפיית מדיניות מוניטרית. גישה זהירה זו משקפת אסטרטגיה רחבה יותר לניהול ציפיות ותגובות שוק בעידן שבו שינויים גיאופוליטיים עשויים לקבוע את התוצאות הכלכליות. הצעדים האחרונים של ה-PBOC, כמו השעיית רכישות אג"ח והנפקת אזהרות מפני עסקאות ספקולטיביות, מדגימים עמדה יזומה בשליטה על הירידה של היואן, במטרה להשיג התאמה מסודרת ולא נפילה כאוטית.

מצב זה מעורר מחשבה על החוסן וההסתגלותיות של המסגרת הכלכלית של סין. כיצד תשווה בייג'ינג בין שאיפות הצמיחה שלה ליציבות המטבע, במיוחד בצל המתקרב של מדיניות הסחר של ארה"ב? האינטראקציה בין שני הענקים הכלכליים הללו תעצב את יחסי הגומלין שלהם ותשפיע על דפוסי הסחר העולמי, זרימות ההשקעות ואולי אפילו על עתיד המדיניות המוניטרית ברחבי העולם. כשאנו צופים בריקוד הכלכלי הזה מתקדם, יש לשקול את ההשלכות על השווקים הבינלאומיים והתגובות האסטרטגיות של שחקנים גלובליים אחרים.

האם מדד הדולר יכול לחזות כאוס גלובלי?בריקוד המורכב של הפיננסים הגלובליים, מדד הדולר האמריקאי צץ כשחקן מרכזי, והגיע לשיאים שלא נראו זה למעלה משנתיים. עלייה זו, החופפת לשובו הצפוי של דונלד טראמפ לבית הלבן, מדגישה שוק המתכונן לשינויים משמעותיים במדיניות. עליית המדד אינה רק מספר; היא משמשת כמעין מגדלור המשקף את עמידותה של הכלכלה האמריקאית לנוכח הריביות הגבוהות ושיעור האבטלה הנמוך, וציור תמונה של אופטימיות בה משקיעים מדמיינים תרחיש "גולדילוקס" תחת מדיניות כלכלית חדשה.

עם זאת, עלייה זו מוצלת על ידי איומי מכסים, מרמזת על הפרעות סחר גלובליות פוטנציאליות. היחלשות המטבעות האירופיים מול הדולר מצביעה על שוק בתנועה, כאשר משקיעים מחדשים את אסטרטגיותיהם לאור אמצעי הגנה אפשריים. תרחיש זה מאתגר אותנו לשקול את ההשלכות הרחבות יותר: כיצד מכסים אלה יעצבו מחדש את הדינמיקה של הסחר הבינלאומי, ומה המשמעות של הדבר עבור הסדר הכלכלי הגלובלי שהעדיף סחר פתוח במשך עשרות שנים?

עליית מדד הדולר מעוררת גם השתקפות עמוקה יותר של המטבע כמדד ליציבות גיאופוליטית. כאשר ארצות הברית צפויה להיכנס לעידן חדש של מדיניות כלכלית, העולם צופה מקרוב. רגע זה מזמין משקיעים ומקבלי מדיניות כאחד לשקול את ההשפעות המיידיות ואת המסלול ארוך הטווח של היחסים הכלכליים הגלובליים. האם הדבר יוביל להערכת מחדש של תפקידו של הדולר כמטבע הרזרבה העולמי, או שהוא יחזק את מעמדו לנוכח אי הוודאות הגלובלית? שאלה זו אינה עוסקת רק בכלכלה; היא עוסקת בהבנת הזרמים התת-קרקעיים של כוח והשפעה בעולם הצמוד לצומת דרכים.