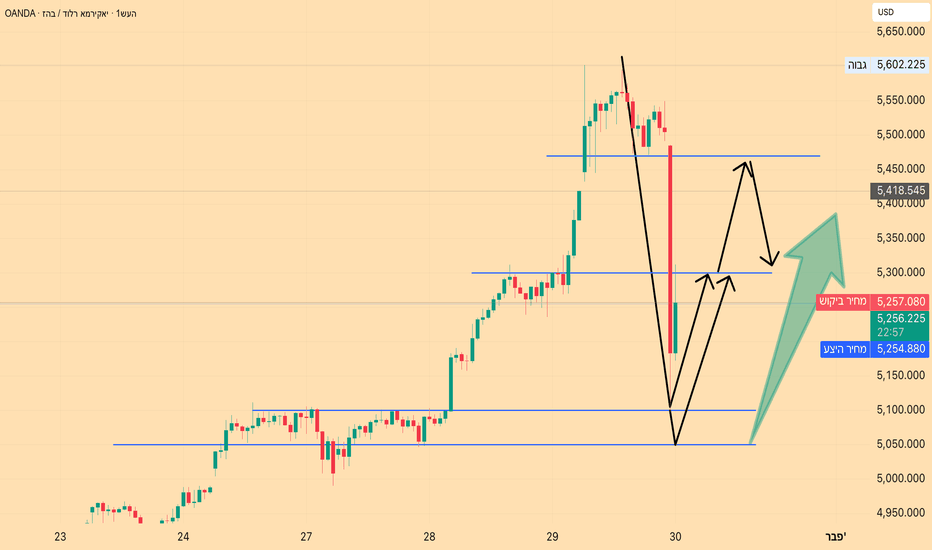

סחר בזהב בין פרימיום להנחה כנהלות פד מעלה תנודתיותXAUUSD – H1

הזהב נמצא כעת בשלב של תמחור מחדש, לא מגמת נקיה. לאחר BOS דובי, המחיר סיפק נזילות לאזור פרימיום והראה התנהגות חלוקה ברורה. המשיכה האחרונה למעלה היא מתקנת, מהונדסת על מנת לאזן חוסרים לפני המהלך הכיווני הבא.

הכסף החכם כבר תפס נזילות פנימית, ואז פרסמו עוד BOS כלפי מטה. זה מאשר סביבה עם נזילות דו כיוונית שבה תגובות באזורים מפתח משמעותיות יותר מרדיפה אחרי מומנטום.

🌐 הקשר שוק (חדשות חמות היום)

הוולאטיליות של זהב היום מונעת מ:

חוסר ודאות מתמשך לגבי מסלול הריבית של הפד ורגישות לדולר

מיצוב שוק לפני נתוני מאקרו אמריקאיים ותגובת תשואות

לפי זרימות סיכון המעדיפות רוטציות מבוססות נזילות, ולא מגמות

רקע זה תומך באסטרטגיות דילוג באזורים בהתאם ללוגיקת כסף חכם.

📊 מבנה שוק וקריאת נזילות

BOS דובי ברור מהשיאים הקודמים

תפיסת נזילות לאזור פרימיום הושלמה

מהלך מתקני מתהווה לכיוון עניין מכירה

חוסר איזון במחיר הנחה נשאר בלתי מושפע מתחת

לוגיקה: לגרום לנזילות → לאזן → לתמחר מחדש.

תסריטי מסחר מרכזיים

🔴 אסטרטגיית מכירה פרימיום – דילוג של מוסד

מכירת זהב: 5244 – 5246

SL: 5250

קונפלואנציה:

תמחור פרימיום

אזור חלוקה קודם

אספקת נזילות לעבר השיאים

ציפייה:

דחייה מפרימיום → רוטציה חזרה לכיוון הנחה.

🟢 אסטרטגיית רכישה לדיסקונט – משחק איזון

רכישת זהב: 4545 – 4543

SL: 4535

קונפלואנציה:

הנחה עמוקה (Fibo 0.786)

אזור תמיכה של נזילות

השלמת מכירה מתקנת

קנייה רק לאחר אישור CHoCH דובי / BOS ב-LTF.

הטיה וביצוע

הטיה יומית: רוטציונית / מתקנת

נזילות מהונדסת משני הצדדים

סבלנות > תחזיות

חכו לתגובה באזורים מפתח.

הזהב לא במגמה — הוא מהונדס.

רעיונות מהקהילה

סקירה יומית 06.02.2026 - צליל הניסורזהר ליבוביץ, 🐘וסוף המסחר בסקירה יומית

צליל הניסור, 06 פבר 2026

סיפור קטן חבר טוב שלי, נגר ותיק, דור שלישי, סיפר לי משהו מעניין שעלה בראשי בכתיבת הבוקר, הסיפור קשור לצלילים ולפרשנות המוח שלנו את הרעש.

הוא סיפר כשמנסים לנסר עץ אלון עתיק, המסור תמיד חורק ומוציא גיצים רגע לפני שהלוח נפרד לשניים. הוא תמיד מחייך ברוגע בזמן שכולם מסביב היו שמים ידיים על האוזניים ומפחדים שמשהו עומד להישבר. הוא ידע שהרעש הזה הוא לא סימן לתקלה, אלא הדרך של העץ להגיד שהוא מוכן להפוך למשהו חדש.

נשים רגע בצד את הסיפורים. אני יודע שהסתכלתם על המסך אתמול והמשכתם למלמל "מה לעזאזל קורה פה?". החברות הכי גדולות בעולם, אלה שאמורות להיות הסלע שלנו - גוגל, אמזון, מיקרוסופט מדווחות על רווחים מפלצתיים, ובמקום לחגוג, השוק פשוט נותן להן סטירה.

זה מרגיש כאילו עשיתם הכל לפי ההגיון הבריא, קניתם את "הטובות ביותר", ועדיין התיק נצבע באדום. אני רוצה להגיד לכם משהו: זה לא שאתם טועים, וזה בטח לא אשמתכם. זה פשוט שהשוק שינה את הכללים באמצע המשחק, וזה בדיוק הזמן להבין איך הפיל הזה זז.

🐘 כשרווחים הופכים לבעיה

תחשבו על זה ככה: אתם בונים בית, והקבלן אומר לכם "הבית יצא מדהים, אבל כדי להשלים את הגינה אני צריך עוד מיליון שקל". זה בדיוק מה שקרה עם גוגל. הם הרוויחו המון, אבל אז הם אמרו למשקיעים שהם הולכים לשפוך סכומים דמיוניים, 185 מיליארד דולר על בינה מלאכותית.

השוק, שבדרך כלל אוהב צמיחה, פתאום נלחץ. הוא התחיל לשאול: "רגע, מתי נראה מזה כסף חזרה?". הפער הזה, שבו בשורה טובה הופכת לסיבה למכור, הוא המקום שבו רוב הסוחרים מאבדים את הראש. אבל בשבילנו, זו הנקודה שבה אנחנו מתחילים להיכנס למוד הדייג.

🐘 העקבות

בשיטה שלי, "שיטת הפיל", אנחנו לא מסתכלים על החדשות בטלוויזיה, אנחנו מסתכלים על איפה הכסף הגדול באמת נמצא. אתמול המשכנו לראות כי בזמן שכולם רצו למכור את מניות הטכנולוגיה הנוצצות, הכסף "החכם" ממשיך לזלוג למקומות משעממים כמו חברות חשמל ומזון (מה שאנחנו קוראים לו "הגנתי").

הסיפור האמיתי של השבוע קורה ממש עכשיו, עם דוח התעסוקה הגדול של יום שישי. לפי וויקוף, המורה הגדול שלי, כל מה שראינו עד עכשיו היה רק "מבחן". השוק חיכה לראות אם המשק האמריקאי מתקרר מהר מדי. נתוני ה-JOLTS והתביעות לדמי אבטלה שקפצו אתמול ל-231 אלף הם הרמזים שהפיל השאיר לנו בחול. השוק לא קורס, הוא פשוט מחשב מסלול מחדש לפי הקצב המחודש של הפדרל ריזרב.

הגיע הזמן להוריד דופק

אני מבין את התסכול. הרי הביטקוין צלל מתחת ל-64,000 דולר, המניות בתיק שלכם קצת נחבטו, והראש אומר לכם "אולי זה לא בשבילי". אבל תקשיבו לי: זה בדיוק מה שהשוק רוצה שתרגישו. השוק הוא לא אויב, הוא פשוט מורה קשוח.

הירידה הזו מתחת לממוצעים שכולם עוקבים אחריהם היא דרך של השוק "לנקות" את הרעשים. זה נורמלי לגמרי. כשאתם רואים אדום במסך, תזכרו שזה לא אומר שעשיתם משהו רע. זה בסך הכל השוק שעושה "סדר פסח". הוא מוציא את מי שנלחץ בקלות כדי לפנות מקום למי שיודע לחכות להזדמנות אמיתית. מותר להרגיש את הלחץ הזה, זה אנושי, אבל אל תתנו לו לנהל אתכם.

🐘 איפה הכסף?

השוק עכשיו הופך להיות מאוד בררן. הוא לא קונה כל מה שקשור ל-AI רק כי זה נשמע סקסי. הוא מחפש את החברות שבאמת יודעות לעשות מזה כסף עכשיו, ולא בעוד חמש שנים.

ההזדמנות הגדולה היא לא לרוץ ולקנות את מה שירד הכי הרבה, אלא להסתכל מי המניות שדווקא ביום כזה גרוע לא רצו לרדת. מניות כמו ברודקום (AVGO) או חברות שמתעסקות בתשתיות פשוטות. אחרי דוח התעסוקה היום, האבק יתחיל לשקוע. כשהשוק יירגע, והוא תמיד נרגע, יש מצב שאלה יהיו הראשונות לטוס למעלה.

אל תנסו לתפוס סכינים נופלות. תנו לפיל לסיים את התנועה שלו. השוק לא בורח לשום מקום, והזדמנויות יש כל יום. הסוד הוא להישאר רגועים ולחייך אל המסך, כי מי שמבין את התהליך, כבר לא מפחד מכל סיבוב קטן בדרך.

תזכרו בחבר שלי הנגר מהצפון. הגיצים שראינו אתמול במסחר הם לא סימן שהכל מתפרק, אלא סימן שהעבודה מתקדמת והחיתוך מתבצע בדיוק איפה שצריך.

השוק אולי קצת רועש עכשיו, אבל מי שמבין את התהליך יודע שהשקט תמיד חוזר אחרי שהמסור מסיים את שלו. אל תיבהלו מהרעש הזמני; בסוף, הלוחות נפרדים ומשאירים לנו חומרי גלם משובחים לבנות מהם את האימפריה שלנו.

כמו שאמר פעם צ'ארלי מאנגר, האיש שידע לחשוב ולראות דרך כל רעש:

"הזדמנויות מגיעות לראש המוכן, אבל הן לא מגיעות לעיתים קרובות. כשזה קורה - אל תהססו, פשוט תהיו שם כדי לאסוף אותן."

שבת שלום

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

אמ;לק למי שרוצה תכלס:

כשהשוק מנסר, הגיצים עפים לפעמים דוחות רווח מפלצתיים הם דווקא הסיבה שהשוק מחליט לתת סטירה לתיק שלכם, וזה בדיוק מה שקרה אתמול לגוגל ואמזון. בזמן שכולם שמים ידיים על האוזניים ומפחדים מהרעש של הירידות, "הפיל" כבר השאיר עקבות בחול שמראות לאן הכסף הגדול באמת זורם.

לקראת דוח התעסוקה הגורלי של היום, כדאי להבין למה הצבע האדום הוא בסך הכל "סדר פסח" הכרחי בדרך להזדמנות הבאה, ולמה הנגר הכי ותיק שהכרתי דווקא מחייך כשהמסור מתחיל לחרוק.

האסטרטגיה נותרה מכירה!

מחיר הזהב שמר על תחזית דובית עקבית השבוע, עם דגש ברור סביב יום רביעי שההתאוששות השורית מתקרבת לסיומה. ביום רביעי וחמישי חלה האטה משמעותית בירידת המחירים. הנתונים לחצו על הדולר, אך הזהב נותר ללא שינוי, וההתאוששות הייתה מוגבלת במיוחד, מה שמאשר עוד יותר את המגמה הדובית. המחיר נמצא כעת בשלבים מוקדמים של מגמת ירידה. כיום, רמת התמיכה המרכזית עבור הדובים היא 4800. נראה אם המחיר יוכל לשמור על רמה זו ולהאריך את הירידה עוד יותר.

באשר לנקודות כניסה, שתי פוזיציות שורט רצופות אתמול במהלך המסחר בארה"ב הניבו רווחים מהירים של מעל 20 נקודות כל אחת. נקודות הכניסה היו אזור 4890-4900-4910 עבור פוזיציות שורט רצופות.

מחירי הזהב, החל מתחילת השנה, קיבלו דחיפה מביקוש למקלט בטוח עקב משברים גיאופוליטיים ומכסים, ועלו באופן חד צדדי ל-5596 לפני שנתקעו וגרמו למכירה. התאוששות התרחשה לאחר בדיקת 4400, אך הדגשתי שרמת 4400 זקוקה לאישור משני כתמיכה. טווח ההתאוששות הצפוי היה 5100 עד רמת פיבונאצ'י 61.8% של קו 5596-4404, והגיע ל-5140. לאחר תיקון זה, המחירים היו צפויים להיחלש שוב, ויעדו ל-4600-4400.

זהב למעשה נחלש באמצע השבוע ב-5091, והמשיך במגמת הירידה שלו ביום חמישי. מבנה הגרף היומי הוא דובי, ונתוני התעסוקה הלא חקלאית של היום מצביעים על ירידה נוספת. מסחר באסיה נפתח ב-4780 וירד. התנגדות לטווח קצר במהלך מסחר באסיה היא ב-4760, עם התנגדות חזקה ב-4790-4810. תמיכה לטווח קצר... רמות התמיכה הן 4690-4590, עם תמיכה חזקה בשפל של 4403. פריצה מתחת לרמה זו תכוון לקו המגמה היומי התחתון ב-4200 ולקו המגמה האמצעי השבועי ב-4100.

מבחינת אסטרטגיית המסחר, מומלץ להמשיך באסטרטגיית המכירה הקצרה מ-5110-5070-5030-5000. פוזיציות לונג צריכות להמתין לרמת 4100. כל שינוי יינתן במהלך סשן המסחר.

אסטרטגיה 1: מכירה ליד 4890, עם יעדים ב-4800-4700-4600. אם המחיר יורד, המשך להחזיק.

אסטרטגיה 2: קנייה ליד 4100, עם יעד של 4600. (אלטרנטיבי)

(נקודות כניסה ספציפיות ייקבעו על סמך עוצמת תנועות המחירים התוך-יומיות ויינתנו מראש. תצפיות ואימות זמינים.)

מה קורה עם שוק הקריפטו? ירידה זמנית או קריסה מפוארתאתחיל בזה שמי שמכיר אותי באמת יודע שאני סופר שורי על השוק הזה בלונג ראן.

אבל אחרי המון שנים בשווקים השונים למדתי לפצל את הסיכון שלי, בין אם זה תיקים

מופרדים עם ייעוד מוגדר מראש (קריפטו/שוק ההון - מסחר/השקעה).

למה?

בדיוק בשביל רגעים כאלה, אם אני תלוי בתיק אחד / בשוק אחד ויש תיקון מאסיבי בשוק.

ככל הנראה שהפגיעה המנטלית שלי באותה תקופה תוביל אותי לעשות טעויות מיותרות.

בפועל אני לא באמת מתרגש... אבל בואו נצלול קצת מעבר למה הלוז עם השוק הזה!

נתחיל בפן הטכני:

הוספתי 2 גרפים אחד של האיתריום ואחד של הביטקווין שניהם בנרות חודשים

(זאת אומרת שכל נר מייצג חודש שלם של מסחר).

בפועל הביטקוין ממש מתקרב לתחתית תעלה, אני בכוונה מוסיף 2 קווים שיוצרים אזור מגמה בשביל

להתחמק מנזילות / שבירות ופריצות שווא.

האיתריום כרגע שובר את תבנית המשולש המתכנס המפוארת, אבל יש לו היסטוריה עם שבירות/פריצות שווא לכן כרגע אני לא באמת מתרגש.

אני בכיף רואה את הביטקוין יורד לאזורי ה-53,000-64000 וזה תיקון לגיטימי לגמרי!

ויאלה מעבר לגרף...

חשוב להבין למה השוק הזה מתרסק עכשיו, ולא רק איך זה נראה טכנית!

ביטקוין-העלייה של החודשים האחרונים נבנתה כמעט כולה על ציפייה:

ETFים, כניסת מוסדיים, והאלבינג.

אבל בפועל:

-זרימות ההון ל-ETFים האטו משמעותית מי שרוצה מקור מידע אשמח לשלוח לו :)

-חלק מהכסף שהוזרם פנימה התחיל לצאת

-והסיפור של “קונים בכל מחיר” נגמר ברגע שהנרטיב הפסיק להתחדש

בנוסף , סביבת המאקרו לא תומכת בנכסי סיכון:

ריבית גבוהה לאורך זמן, דולר חזק, ונזילות שלא חוזרת בקצב שהשוק קיווה לו.

במצב כזה, נכס שעלה בעיקר על ציפיות , נשבר חזק כשאין המשך דלק.

איתריום

כאן הפגיעה עמוקה יותר,איתריום לא נהנה מזרימות ETF כמו ביטקוין,ובמקביל:

-חוסר ודאות רגולטורי ממשיך לרחף מעל ETH

-הפעילות ברשת לא מתורגמת לכניסת הון חדשה

-והנרטיב של “ETH כאלטרנטיבה לביטקוין” פשוט לא מתממש (אני עדיין מאוד שורי גם עליו :)

כשביטקוין נחלש –איתריום לא רק מצטרף, אלא נשחק מהר יותר.

השורה התחתונה זה לא שוק שמתקן.זה שוק שמבצע Repricing.

המחירים הגבוהים תימחרו עולם של:

נזילות חוזרת, המשך זרימות מוסדיות, ורוח גבית מהמאקרו. בפועל – קיבלנו בדיוק את ההפך.

ובמצב כזה:

-ביטקוין מחפש אזורי איזון עמוקים יותר

-ואיתריום נמצא בעמדת חולשה מבנית, לא רק זמנית

הגרף לא מפתיע,הוא פשוט מדביק את הפונדמנטל!

כמובן שכל האמור אינו המלצה לפעולה והכל דעתי האישית בלבד!

האם חברת בדיקות יכולה להפוך לתשתית הנסתרת של ה-AI?טראדיין (Teradyne) ביצעה את אחד המהפכים האסטרטגיים הדרמטיים ביותר בתעשיית השבבים, כשהפכה מחברת בדיקות המתמקדת במובייל לכוח דומיננטי באימות תשתיות בינה מלאכותית. נכון לסוף שנת 2025, ה-AI מניעה למעלה מ-60% מסך הכנסות החברה. מודל הרווחים ה-"evergreen" החדש שהציגה ההנהלה מכוון להכנסות שנתיות של 6 מיליארד דולר ורווח למניה (non-GAAP) של בין 9.50 ל-11.00 דולר. תוצאות הרבעון הרביעי של 2025 מדגישות את השינוי: הכנסות שיא של 1.083 מיליארד דולר וצמיחה שנתית של 44% הנובעת כמעט כולה מביקוש לבודקי AI.

החפיר הטכנולוגי של החברה משתרע מעבר לציוד בדיקה מסורתי. פתרון ה-UltraPHY 224G נותן מענה לקצבי נתונים של 224 Gb/s הקריטיים לאשכולות AI מהדור הבא , בעוד שבחן ה-Magnum 7H מכוון למחזור זיכרון ה-HBM4—שוק שבו עוצמת הבדיקה גבוהה פי 10 מ-DRAM סטנדרטי. המיזם המשותף עם MultiLane מאפשר לטראדיין לתפוס את שוק בדיקות הקישוריות המהירה מהשבב ועד למרכז הנתונים. במקביל, חטיבת הרובוטיקה עוברת ל-"Physical AI", המשלבת מודלי למידה עמוקה ברובוטים שיתופיים. מרכז ייצור אסטרטגי בדטרויט יתמוך בהתרחבות פי שלושה עם לקוחות מסחר אלקטרוני גדולים ב-2026.

האתגרים הגיאופוליטיים נותרו ניתנים לניהול אך דורשים ניווט זהיר. בעוד שסין היוותה היסטורית 25-30% מההכנסות , המעבר של ממשל טראמפ לבדיקה "לגופו של עניין" (case-by-case) מספק גמישות רגולטורית. עם זאת, מכסים של 25% על רכיבי שבבים מתקדמים העוברים במתקנים בארה"ב מסבכים את שרשראות האספקה. פורטפוליו הפטנטים של טראדיין, הכולל למעלה מ-5,000 פטנטים, משמש כשריון משפטי והרתעה טכנולוגית. השותפות עם TSMC מחזקת את המנהיגות בשיטות ערימת שבבים בתלת-ממד החיוניות לארכיטקטורות HBM4 ו-UCIe.

התיזה להשקעה מתמקדת במיצוב שוק מבני. טראדיין מחזיקה בנתח שוק של 50% בבדיקות "XPU" ומכוונת ל-30% בבדיקות GPU. בעוד שריכוזיות לקוחות (במיוחד חשיפה לאקוסיסטם של אפל) ולחצי מכירה מוסדיים מהווים סיכונים לטווח הקצר , התחזית לרבעון הראשון של 2026 מאותתת על מסלול יציב. התכנסות הפוטוניקה של הסיליקון ורובוטיקת ה-Physical AI יוצרת וקטורי התרחבות מרובים. עבור משקיעים, טראדיין אינה רק נהנית מהוצאות AI, אלא שכבה ארכיטקטונית חיונית המאפשרת מעבר למחזור ייצור מלא.

זהב מתאזן בין מאגרי נזילות על רקע תנודתיות מוניטרית של הפדXAUUSD | תוכנית מסחר תוך־יומית לפי Smart Money – H1

הזהב כבר אינו נמצא במצב של המשך התרחבות. לאחר מהלך שורי חזק מתוך אזור הצבירה, המחיר אסף נזילות בצד הקונים באזורי הפרימיום הקודמים והציג מיד סימנים למכירות מוסדיות. הדחייה החדה מאזור ה-FVG בשילוב בלוק הזמנות מכירה קודם מאשרת שלב הפצה ולא המשך מגמה.

התנהגות המחיר הנוכחית משקפת סביבת נזילות דו־צדדית: ה-Smart Money יצר כבר BOS דובי, ולאחריו תנועה מתקנת כלפי מעלה. מצב זה מצביע על איזון ומיתון מחירים לפני המהלך המכריע הבא — ולא על רדיפה אימפולסיבית אחרי המגמה.

הקשר שוקי (הקטליזטור של היום)

סוחרי זהב פועלים היום בסביבת תנודתיות גבוהה בעקבות:

ציפיות לנתוני מאקרו אמריקאיים ובהירות לגבי מסלול הריבית של הפד

רגישות הדולר לקראת אירועי סיכון קרובים

העדפה מתמשכת למהלכים מבוססי נזילות ולא למגמות נקיות

סביבה זו מעדיפה תגובה באזורים קריטיים, ולא כניסה מאוחרת לשוק.

מבנה שוק וקריאת נזילות

BOS דובי ברור לאחר הפצה באזורי פרימיום

נזילות בצד המוכרים כבר נאספה

מגמת תיקון כלפי מעלה בדרך לאזור פרימיום

חוסר איזון (Imbalance) שטרם טופל מעל המחיר

לוגיקה: איסוף נזילות → איזון → תמחור מחדש

ה-Smart Money פועל בסבלנות, מאפשר למחיר לחזור לאזורים מרכזיים לפני התחייבות למהלך הבא.

תרחישי מסחר מרכזיים

🔴 תרחיש מכירה בפרימיום – מסחר תגובתי

אזור: 5146 – 5148

סטופ לוס: 5156

קונפלואנס:

FVG + בלוק הזמנות מכירה קודם

תמחור בפרימיום

מקור של מהלך מכירה אימפולסיבי קודם

ציפייה:

דחייה מהפרימיום → סיבוב חזרה לכיוון הדיסקאונט.

🟢 תרחיש קנייה בדיסקאונט – תמיכת נזילות

אזור: 4600 – 4598

סטופ לוס: 4590

קונפלואנס:

אזור דיסקאונט

תמיכה מבנית

סיום מהלך תיקון יורד

⚠️ קנייה רק לאחר אישור CHoCH / BOS שורי בטיימפריים נמוך.

הטיה וביצוע

הטיה תוך־יומית: תנועתי / מתקן

נזילות נבנתה משני צידי השוק

סבלנות > ניחוש

המתן לתגובה. בצע רק עם אישור.

הזהב לא במגמה — הוא מתוכנן.

VET-תוך יומישלום לכולם

העליתי רעיון לפני מספר ימים על התעלה שהמטבע מדשדש בה בגרף היומי ונוצר דשדוש בתוך יומי שכדאי לשים לב אליו.

הירידות נעצרו במחיר 0.007889 ועלו ל0.0086 ומשם נוצר לנו דשדוש בין 2 קווים.

נכון לכרגע שעה 10:00 המחיר ממש קרוב לקו התמיכה ב0.007889 והצפי שלי הוא לקבל שם כוכב בוקר או תמיכה בנרות יפניים להיפוך ועליה לקו הדשדוש העליון ופריצה שלו מפני שב2 הנגיעות הראשונות בטווחים הקצרים של 2 ו 3 שעות התקבלה סטייה שורית מה שמרמז על עליות צפויות.

חשוב להמתין לתבנית נרות יפניים להיפוך לפני הכניסה , במידה ותתקבל תבנית אעדכן

בהצלחה

סקירה יומית 05 פבר 2026 - מי קונה פטיפון?זהר ליבוביץ, 🐘וסוף המסחר בסקירה יומית

מי קונה פטיפון?, 05 פבר 2026

לבטח יצא לך פעם לצאת לדייט עם מישהי שנראית כמו מיליון דולר, להזמין יין יקר וטוב, אתה אומר לעצמך אם הדייט לא יצליח לפחות נשתה טוב. סוף הערב, ברגע שהחשבון מגיע.

היא נעלמת לשירותים ולא חוזרת, ומשאירה אותך עם פתק הוירטואלי שאומר "ברור שאתה תשלום"? לי אישית אין בעיה עם זה, אני מכוון לשלם גם מבלי המעשה. אז למה אני כותב את זה? כי זאת האנשה של מה שקרה כדוגמא אתמול בשוק.

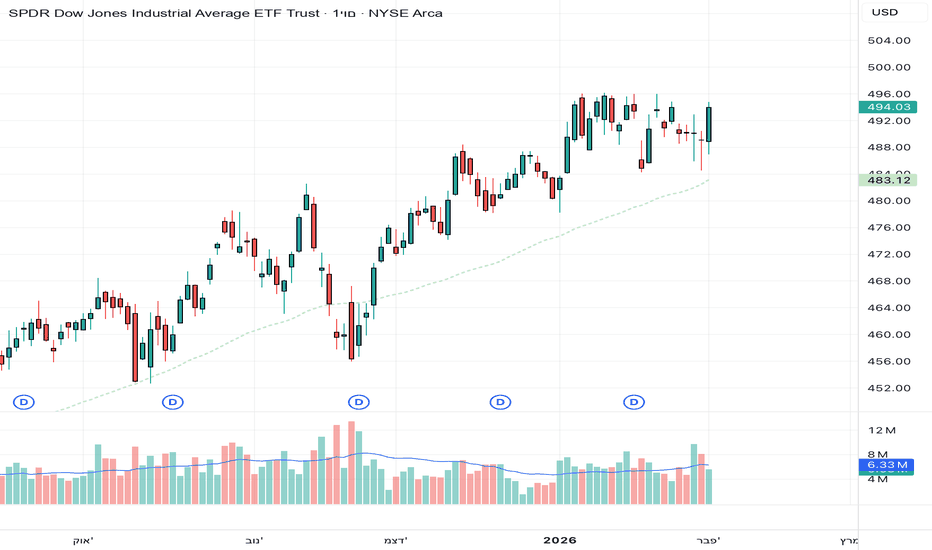

עמדת מסחר דולקת, הדאו ג'ונס רוקד בשיא כל הזמנים, נושק ל-49,500 נקודות, התחושה של הוותיקים, כי העושר בדרך. תוך כדי מבט לעבר הטייקר הממויין שלי לפי שווקים ומגזרים וההנאסד"ק מתנהג בפאניקה.

הפער הזה הוא לא לדים שרופים במסך שלי. זה "גזלייטינג" פיננסי מהסוג המשובח ביותר. המדד הכללי מחייך אליך, בזמן שהמניות שבאמת מעניינות אותך, אלו שחשבת שהן העתיד עושות לך "גוסטינג".

הנאסד"ק צולל ב-1.5%, הביטקוין נראה כמו מצנח שלא נפתח לאור מחיאות הכפיים של מי שקנה אותו בטיעונים רומנטיים ומילמולים שלהם לגבי חווית הצניחה ״ואוו אתה חייב לצנוח ולהרגיש את החוויה״ כאלו שכחו את מהות הקנייה.

בזמן שהם מחזיקים חלומות דיגיטליים, הכסף הגדול מחליף חליפה ועובר לבגדי עבודה של מפעלים ומתקני זיקוק. הדיסוננס הזה הוא מה ששורף לסוחרים רבים את הפיוז, כי הוא מפרק להם את התזה הכי בסיסית "אם השוק עולה, הכל עולה".

אז זהו, שב-2026 החוקים השתנו.

🐘 טרל איליי לילי

מה שחווית אתמול זה לא עוד "תיקון" מקרי מתבקש. זה המשך מהלך עמוק של החלפת ידיים, עליו אנחנו כותבים שבועות, נכון זה לא ימשך לנצח, אבל זה ביטוי המשך לטרנספורמציה.

הפילים, אותם גופים ענקיים שבאמת מזיזים את המחט, החליטו שהגיע הזמן לממש רווחים על כל החלומות הדיגיטליים ששווקו לנו בשנים האחרונות. הם פשוט מעבירים את הכסף שלהם למקום אחר, מקום פיזי, אמיתי, עם ריח של עבודה.

תסתכל על AMD. החברה הזאת עשתה אתמול הכל נכון, עקפה תחזיות והראתה שהיא צומחת כמו מטורפת. ומה היא קיבלה מהשוק? כאפה מצלצלת של 17.3% ירידה בפרצוף. למה? כי הגדולים כבר מזמן סיימו לאגור שם סחורה.

עכשיו הם פשוט משחררים אותה החוצה, לאט ובנחישות, לידיים של אנשים שעדיין מאמינים שכל בשורה טובה צריכה להטיס את המניה לשמיים.

בצד השני של המדרכה, חברות כמו איליי לילי (LLY) מזנקות ב-10%. הכסף הגדול מבין שהחברה שמייצרת תרופות להרזיה שכולם צריכים, שווה כרגע יותר מהבטחה על ענן מחשוב שאולי יניב פירות בעוד שנתיים.

ככה זה עובד, הכסף נוטש את הקזינו של הטכנולוגיה ועובר למחסנים של האנרגיה והמתכות. הפיל פשוט מזהה שהדשא בצד של ה"עולם הישן" הרבה יותר ירוק ומשביע כרגע.

הסיפור המפתיע בעייני באופן אישי המסביר את הכל זאת גוגל.

גוגל דפקה רבעון של 113 מיליארד דולר, ועדיין השוק העניש אותה. ברגע שהם אמרו שהם הולכים להוציא 185 מיליארד דולר על תשתיות, המשקיעים הגדולים פשוט נבהלו מההוצאות, יותר נכון מגישה ה-All In על ה-AI.

הם מחפשים מקלט זמני שיאפשר להם את הכסף בכיס עכשיו, לא בעוד חמש שנים.

🐘 העתיד והווה בריקוד של סופיים

אני מודע למה שעובר לך בבטן כשאתה חווה את הפער הזה. מי שלא בפנים לא מבין מה אני כותב, גם אם נדמה לו שהוא מבין. הכתבים בטלוויזיה מדברים על "שוק שורי" ומצד שני התיק של רבים צועק הצילו באדום בוהק.

הגיע הזמן לנרמל רגע את התחושה הזאת, רבים חונכנו שהנאסד"ק הוא המלך, המקום שבו הכסף צומח על עצי פיתוח והמצאות ובעיקר על עצים דיגיטליים.

יש כאן תזכורת כואבת שהעתיד לפעמים לוקח הפסקה כדי לתת להווה מקום. כשאתה רואה את הביטקוין צולל יחד עם מניות הצמיחה, זה סימן שהנזילות בורחת מהקזינו על מטבע העתיד ועוברת למוצרים שאפשר למשש.

אתה לא סוחר גרוע, אתה פשוט מחזיק בסחורה שהגדולים החליטו שהיא כרגע ספקולטיבית מדי וחסרת תועלת לטווח הקצר וצריך לאזן קצת אחרת את הדברים.

התסכול הזה נובע מהעובדה שאתה עדיין מחכה שהטכנולוגיה "תחזור לעצמה", בזמן שהשוק כבר מזמן החליף את המוזיקה מטרנסים דיגיטליים למוזיקה קלאסית כבדה המואזנת על-ידי חובבי תקליטים שלא מזמן קנו פטיפון חדש.

הם קנו זאת, כסוג של חידוש נעורים (אפילו אבי היקר שיזכה לחיים ארוכים בריאים וטובים, בכניסה לעשור ה-9 ביקש ביום הולדת שאקנה לו פטיפון).

הנתונים הכלכליים שיצאו אתמול הראו ששוק העבודה נחלש, עד לאחרונה זה היה גורם למניות הטכנולוגיה לזנק כי כולם קיוו להורדת ריבית לאור התוצאה.

אבל ב-2026 השוק כבר לא קונה את הסיפור הזה. הוא רואה האטה ובורח למקומות בטוחים כמו תרופות ואוכל אותם יצרכו בכל מצב.

🐘 ההזדמנות בתוך הבלגן

אז מה הלאה? האם לסגור את המחשב ולחזור בעוד כמה שנים? ממש לא. להיפך. הניקוי האלים הזה שאנחנו רואים בטכנולוגיה הוא הדבר הכי טוב שיכול לקרות לסוחר שלא עובד עם הרגש.

ככל שהנאסד"ק יורד מתחת לממוצעים שלו, הוא מנקה את כל ה"טרמפיסטים" מהשוק.

הוא מוציא מהמשחק את כל אלה שקנו רק כי "זה רק עולה", ומכין את הקרקע לנבטים הראשונים. ההזדמנות האמיתית מסתתרת בשאלה אחת ״מי ומתי יתרגמו את ההשקעות בבינה לתזרים מזומנים המייצר רווחים?״.

העולם כרגע הופך להיות מאוד פיזי ומאוד לא סלחני לחובבנים שקונים רק כותרות על בינה מלאכותית. מניות האנרגיה והחומרים הן כבר לא הכסף הישן שהשקיע הסבא שלך, הן הבונקר החדש שבו הכסף הגדול מתחבא מהבלגן הגיאופוליטי.

תזכור את האמירה שלי

״כשהטכנולוגיה תסיים לדמם ותמצא רצפה יציבה, שם ייווצר המפגש הכי מעניין של השנה״.

אל תפחד מהאדום בנסד״ק, תצא ממנו, תלמד ממנו. הוא יסמן לך איפה המחיר מתחיל להיות אטרקטיבי באמת, רחוק מכל הדיבורים המפוצצים של "מומחים" ברשת שרק ששכר האגו שלהם הוא לייקים.

הפיל לא בורח לשום מקום, הוא פשוט מחליף כיוון כדי לאכול טרי יותר. אם תדע להניח את האגו בצד ולעקוב אחרי העקבות שלו לתוך הסקטורים הריאליים, אתה תגלה שהשוק הזה הוא לא "קשה" הוא פשוט דורש ממך להבין שעת לחלום ועת להתעורר.

יום מבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

אמ;לק למי שרוצה תכלס:

בוול סטריט של 2026, הדאו והנאסד"ק הולכים לרבנות בזמן שהמדד הוותיק חוגג שיאים, החלומות הדיגיטליים והביטקוין עושים לכם "גוסטינג" אכזרי. זה לא תיקון מקרי, אלא "הפיל" שמחליף חליפה, נוטש את הקזינו של ה-AI וההבטחות לעתיד לטובת כסף אמיתי, פיזי ותזרימי במפעלים ובבתי המרקחת.

השוק לא קורס, הוא פשוט החליף את הפלייליסט מטרנסים דיגיטליים למוזיקה קלאסית על פטיפון; מי שישחרר את האגו, יפסיק לרדוף אחרי כותרות ויתחיל לעקוב אחרי העקבות הריאליים של הכסף הגדול, יבין שהאדום בנאסד"ק הוא לא סוף העולם, אלא הניקוי הדרוש לפני שההזדמנות האמיתית של השנה תנבט.

ניתוח בלעדי של מסחר בזהב!

ניסיון הזהב השני לפרוץ כלפי מעלה נסוג מוקדם; האסטרטגיה של היום היא מסחר בטווח רחב, קנייה נמוכה ומכירה גבוהה!

זהב נסחר אתמול בטווח רחב, ונסגר עם דוג'י בגרף היומי. כפי שציינתי קודם לכן, 5100 היא נקודת מגמה מרכזית. לאחר כמעט יומיים של תנועה איטית כלפי מעלה, השוק זקוק לנסיגה לצורך הסתגלות. התנועה כלפי מעלה לא תהיה חלקה; בהחלט יהיו תנודות ונסיגות. בטווח הקצר, המוקד הוא על השיחות בין ארה"ב לאיראן ב-6 בפברואר. אם הן ייכשלו, הביקוש למקלט בטוח יתארגן מחדש, וידחוף את הזהב שוב כלפי מעלה. הירידה אתמול במסחר בארה"ב הייתה משמעותית, אך ההתאוששות הייתה מהירה באותה מידה, מה שמצביע על מומנטום חלש. מסחר בטווח הקצר ובטווח רחב צפוי. בגרף של 4 שעות, רצועות בולינגר מצטמצמות, כאשר המחירים נעים סביב הרצועה האמצעית. רמות התמיכה הן בטווח של 4790 ו-4700-4685, בעוד שרמות ההתנגדות הן בטווח של 4960 ו-5025. מסחר תוך-יומי צריך להתמקד בקנייה נמוכה ובמכירה גבוהה. רק פריצה מכרעת מעל 5100 יכולה להוביל למומנטום נוסף כלפי מעלה.

המלצות מסחר: קנו זהב בסביבות 4790-4795, עם יעדים בטווח של 4825, 4875 ו-4925! שקלו קנייה בירידות ל-4830-4800 במהלך המסחר באסיה! שקלו פוזיציית שורט בסביבות 4960, ולאחר מכן נצלו רווחים במהירות.

הזהב ביצע היפוך בצורת V, מכוון ל-5000!

הזהב נסחר במגמת עלייה לאורך היום. במהלך המסחר באסיה, הזהב נבדק שוב ושוב על 4900 וכעת ביסס את עצמו היטב מעליו. היעד השני הוא 5000-5200.

בטווח הקצר, שימו לב להתנגדות הקטנה ב-5000-5020. אם המחיר יעלה במהלך המסחר בארה"ב, הימנעו ממרדף אחר המחיר כלפי מעלה ליד רמה זו. תנועת המחיר היום לא סיפקה את נקודת הכניסה האידיאלית לקנייה בירידות. במהלך המסחר בארה"ב, חפשו תמיכה ב-4850 ו-4800, שם עשויות להיווצר הזדמנויות קנייה.

אם יש ירידה בלתי צפויה, חפשו תמיכה ב-4700, 4650 ו-4600 עבור הזדמנויות קנייה פוטנציאליות. האסטרטגיה הכוללת נותרה קנייה בירידות; שוק הזהב השוורי רחוק מלהסתיים, ומגמת העלייה לטווח הבינוני-ארוך נותרה ללא שינוי.

האם ארה"ב תצליח לשבור את מונופול הרנ"ק של סין?חברת USA Rare Earth (Nasdaq: USAR) ניצבת במרכז ההימור התעשייתי השאפתני ביותר של אמריקה מזה עשורים. החברה מקדמת אסטרטגיית "ממכרה למגנט" משולבת, שנועדה לשבור את אחיזת החנק של סין ביסודות נדירים (רנ"ק) – חומרים קריטיים המניעים הכל, מרכבים חשמליים ועד מטוסי קרב מסוג F-35. כאשר סין שולטת ב-70% מהכרייה העולמית ובמעל 90% מיכולת הזיקוק, ארצות הברית ניצבת בפני פגיעות אסטרטגית המאיימת הן על יכולות ההגנה שלה והן על מעבר האנרגיה. מגבלות היצוא הסיניות האחרונות על גליום וגרמניום האיצו את לוחות הזמנים של החברה, כאשר הייצור המסחרי מיועד כעת לסוף 2028.

הצלחת החברה תלויה בתמיכה ממשלתית יוצאת דופן ובהזרמות הון מאסיביות. מכתב כוונות בסך 1.6 מיליארד דולר ממשרד המסחר, בשילוב עם השקעה פרטית של 1.5 מיליארד דולר, מספקים מימון פוטנציאלי של 3.1 מיליארד דולר. הממשלה תחזיק בנתח הון של 10%, מה שמסמן שותפות ציבורית-פרטית חסרת תקדים בתשתית קריטית. מימון זה תומך בכל שרשרת הערך: הפקה במרבץ Round Top בטקסס, הפרדה כימית בקולורדו וייצור מגנטים מתקדם באוקלהומה. מרבץ Round Top עצמו הוא ייחודי מבחינה גאולוגית, ומכיל 15 מתוך 17 היסודות הנדירים הניתנים לעיבוד באמצעות ערמת שטיפה חסכונית.

מעבר למינרלים, הפרויקט מהווה מבחן לחוסן התעשייתי האמריקאי. יוזמת "Project Vault" של ממשל טראמפ מקימה עתודת מינרלים אסטרטגית בשווי 12 מיליארד דולר. בריתות בינלאומיות עם אוסטרליה, יפן ובריטניה יוצרות רשת של שרשראות אספקה "ידידותיות" שנועדו לבלום את המינוף של בייג'ינג. רכישת חברת Less Common Metals הבריטית מעניקה ל-USA Rare Earth מומחיות זיקוק קריטית שאינה זמינה כיום מחוץ לסין. בינואר 2026 השיגה החברה אבן דרך בייצור המנה הראשונה של מגנטי ניאודימיום במפעלה באוקלהומה.

הדרך קדימה נותרת מסוכנת. המבקרים מצביעים על עיכובים בלוחות הזמנים, מכירות של בעלי עניין ותנודתיות המאפיינת מיזמי כרייה טרם הכנסות. מוכרים בחסר (Short sellers) טוענים לפוטנציאל ירידה של 75%, ומטילים ספק בגיל הציוד ובטקטיקות השיווק. עם זאת, הצורך האסטרטגי אינו מוטל בספק: ללא יכולת רנ"ק מקומית, ארה"ב לא תוכל לשמור על עליונות טכנולוגית או להשיג עצמאות אנרגטית. היעד של החברה לשנת 2030 עשוי לעצב מחדש את שרשראות האספקה העולמיות ולקבוע האם אמריקה תשיב לעצמה את הריבונות התעשייתית שלה.

סקירה יומית 04.02.26 - אם המציל קופץ למים, מה זה אומר לי :) ?זהר ליבוביץ, 🐘וסוף המסחר בסקירה יומית

אם המציל קופץ למים? , 4 פבר׳ 2026

נסעתי שוב לקפה במקום הקבוע שלי. יש שם בחור צעיר, נקרא לו רון, שתמיד מסתכל עליי כאילו אני מחזיק את נוסחת הקסם ליצירת זהב מקש. הוא שאל אותי: "זהר, מה קורה עם אנבידיה? למה הכל אדום?".

עניתי לו בשאלה "רון, כמה כסף בית הקפה הזה הכניס היום בבוקר?". הוא הסתכל עליי מוזר. אמרתי לו: "רון שילם, קיבל קפה, נשאר רווח. פשוט, נכון? עכשיו תגיד לי כמה כסף 'הבטחות' הכניסו לכיס של המשקיעים בנאסד"ק בחודש האחרון?".

הוא שתק. באותו רגע ראיתי אצלו לופ מחשבתי נפתח - הוא התחיל לחשוב על העתיד ועל ה-AI, בזמן שהמציאות הכלכלית הקישה לו על הכתף וביקשה חשבון.

למה הטיקטוקרים בוכים

תראה, ב-3 בפברואר 2026, קרה משהו שרוב הילדים שקוראים לעצמם "סוחרים" בטיקטוק לא מבינים. הנסדא"ק לא סתם ירד, הוא שבר את הממוצע הנע ל-50 יום. עבור המוסדיים, זה כמו לראות את המציל בבריכה קופץ למים, זה סימן מבחינתם שמשהו לא רגיל קורה.

זה לא אירוע מבודד. מי שעוקב אחרי הסקירות שלי בשבועות האחרונים יודע שאמרתי לכם את זה שוב ושוב, אנחנו בעיצומו של תהליך טרנספורמציה מתוכנן היטב. הכסף הגדול לא מתעורר בבוקר ומחליט למכור.

הוא עושה את זה לאט, בפיזור אלגנטי, בזמן שאתם עוד חולמים על הירח. הוא משקיע באדמה, במי שצומח בפועל. יש עסקת ספרט (מרווח) בין החלום למציאות.

הטרנספורמציה

כבר שבועות שאנחנו מנתחים יחד את הטרנספורמציה הזו. העולם עובר מכלכלה של "סיפורים ומצגות" לכלכלה של "תזרים ומזומנים".

שיטת וויקוף מלמדת אותנו שהשוק תמיד מחפש ערך, אבל הערך השתנה. אם פעם ה-AI היה מנוע של דמיון, היום השוק שואל: "מי מייצר מזה דולר בפועל?".

לכן ראינו את פייפאל (PYPL) נחתכת ב-20% לא כי היא חברה רעה, אלא כי בשוק הסלקטיבי של פברואר 2026, כל פספוס בתחזית תזרים המזומנים נחשב לבורות של יכולת תחשיב וניהול.

לעומת זאת, תסתכלו על וולמארט (WMT). היא לא מוכרת שבבים קוונטיים, היא מוכרת חלב ולחם, והיא בשיא כל הזמנים (+14.6% מתחילת השנה).

ה"פילים" המוסדיים יוצאים מהטכנולוגיה המנופחת ועוברים למגזרים שמייצרים כסף אמיתי: אנרגיה, חומרי גלם וצריכה בסיסית.

איך זה משפיע עליכם?

אני יודע שזה מרגיש כאילו השוק הפך להיות קפריזי. יום אחד פלנטיר (PLTR) טסה, יום שני אנבידיה (NVDA) צוללת בגלל שמועה על OpenAI. אבל בואו ננרמל את החוויה הזו אתם לא אמורים לרדוף אחרי כל כותרת בבלומברג.

הסוחר הממוצע מרגיש מתוסכל כי הוא מנסה ליישם אסטרטגיה של 2024 בשוק של 2026, זה לא עת של לקנות שמועה בחדשות ולמכור את החדשות, זה עת של הבנה רחבה יותר את טקטוניקת הלוחות ומעבר הכסף ביניהם.

בשבועות האחרונים הסברתי לכם שסלקטיביות היא שם המשחק. מי שלא מייצר כסף בפועל נמחק. מי שמייצר מקבל פרמיה.

כשאתם רואים את תיק ההשקעות שלכם מדמם בטכנולוגיה, אז אפשר להרגיש אשמה, או להבין שהשוק נותן לכם מידע חשוב, שחררו את התסכול קחו את המידע שעולה מתו התיק שלכם. פשוט תבינו שהמפה השתנתה. "הפיל" עבר דירה, ואתם עדיין דופקים ונכנסים בדלת הישנה.

ההזדמנות האמיתית

עכשיו, בואו נסתכל קדימה בצורה שונה. מה אם הירידה הזו היא המתנה הכי גדולה שקיבלתם? כשהנאסד"ק שובר ממוצעים, הוא מנקה את "הידיים החלשות". הוא משאיר בשוק רק את מי שיודע לנתח תזרים מזומנים אמיתי.

ההזדמנות היא לא "בלקנות את הירידה" באופן עיוור, אלא בלהצטרף לטרנספורמציה. תסתכלו על הזינוק ההיסטורי של הזהב (+6% ביום!). זה לא רק פחד, זו הצהרה "אנחנו חוזרים לאזור הנוחות".

המגזר שחזר לקדמת הבמה, תשתיות. הוא אחת המקומות לדוגמא שבו הכסף החכם בונה את המבצר הבא שלו. ה-AI לא מת, הוא פשוט עובר תהליך של התבגרות כואבת, שבו רק החזקים, אלו שמרוויחים בפועל ישרדו.

בקיצר כמו שפתחתי, חזרתי לבית הקפה היום בבוקר. רון יושב שם. שאלתי לפני שהלכתי. "נפל לך האסימון?". הוא חייך ואמר: "הבנתי שזה לא שהשוק משוגע, זה אני שמנסה לסחור בחלומות כשכולם מסביבי מחפשים הכנסות".

זה חוזר ומזכיר לי את מה שג'סי ליברמור, אמר פעם:

"השוק אף פעם לא טועה, הדעות שלכם כן."

זה אולי נשמע ציני, וכאילו אני חוזר על עצמי, יחד עם זאת יש בזה אופטימיות אדירה. ברגע שאתם משחררים את הדעה שלכם על "מה שצריך לקרות" ומתחילים לראות מה שקורה בפועל הכסף מתחיל לזרום אליכם.

השוק ב-2026 הוא שוק של מקצוענים, או לפחות שוק של מי שמבינים שאנחנו בסוף המסחר בסיפורים ובעיצומו חזרת הכסף למקומות מבטחים.

יום מבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

אמ;לק למי שרוצה תכלס:

בזמן שסוחרי הטיקטוק המומים משבירת הממוצע הנע בנאסד"ק, ה"פילים" המוסדיים השלימו את המעבר מהבטחות של "חלום ה-AI" למזומנים של "כלכלה אמיתית" (אנרגיה, זהב וולמארט), מה שמוכיח שוב שמי שנצמד לסיפורי האתמול במקום לרוטציה של היום נשאר עם דעות מוסברות ואולי צודקות, אבל עם חשבון אדום.

סקירה יומית 03.02.2026 - פלס לייזרזהר ליבוביץ, 🐘וסוף המסחר בסקירה יומית

סקירת בוקר מאוחרת , 03 פבר 2026

בוקר חברים, אני רוצה לשתף אתכם בסיפור שקרה לי ממש הבוקר שחידד לי את הפרספקטיבה על מה שקורה כעת בשווקים.

לפני כמה עשורים, עוד כשהייתי קבלן מבצע בשטח, היה לנו טקס: "הפרלמנט". כל בוקר היינו מתכנסים בבית הקפה השכונתי, יחידה מובחרת של קבלנים לפני יציאה למבצע. הבוקר ישבתי בפרלמנט כזה - בית קפה ותיק, כיסאות מתנדנדים, ריח של פולים שרופים שעושה לך חשק לכבוש את העולם.

לידי ישב קבלן ותיק, כזה עם ידיים שראו יותר מדי שקי מלט וחיוך של מישהו שיודע בדיוק איפה קבורים כל הצינורות בעיר (ויש אומרים שלא רק צינורות).

הוא החזיק ביד פלס לייזר חדש, נוצץ, נראה כמו חללית קטנה. הוא ליטף אותו כאילו הוא גילה את סוד האיזון של היקום. בזמן שהוא השוויץ לי שהלייזר מדויק עד לרמת המיקרון, הסתכלתי החוצה.

החבר'ה שלו? הם כבר הרימו קיר שלם בבניין ממול. הם עשו את זה בלי להסתכל עליו אפילו פעם אחת. הוא היה עסוק בלהבריק את הכלי ולהראות לי איך הלייזר מגיע עד לבניין, ושכח שהתפקיד שלו זה לבנות בית, לא לשמור על המכשיר נקי מאבק.

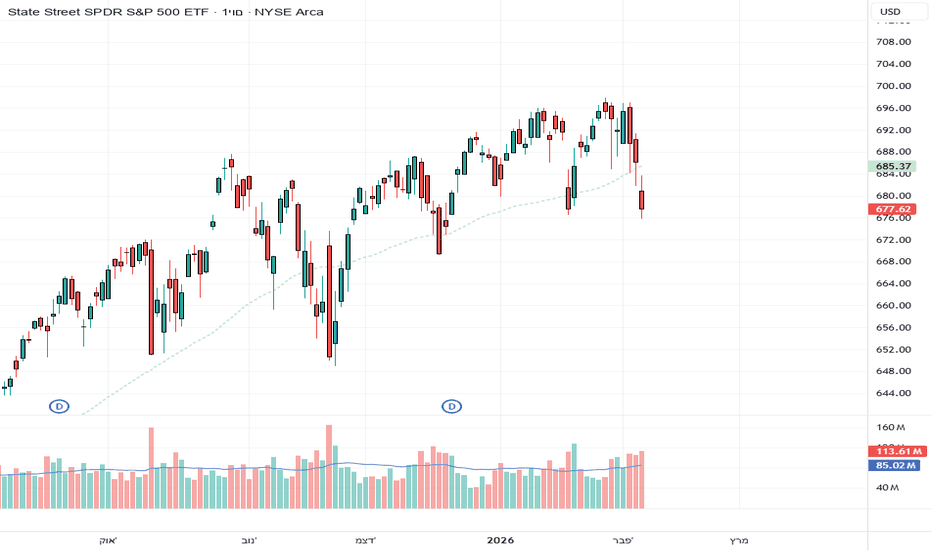

חברים, אני רואה אתכם בדיוק בתוך הסיפור הזה. המדדים ירוקים, ה-S&P 500 נושק ל-7,000, ואצל חלקכם? התיק לא זז או אפילו נוזל. אתם שואלים את עצמכם: "זהר, מה אני מפספס?". התשובה היא שהתאהבתם בפלס.

🐘 הבועה בפלס שלכם היא לא המציאות?

בואו נדבר רגע על הפער הזה שגורם לכם לרצות לשבור את המקלדת. אתם פותחים חדשות ורואים שסקטור הייצור בארה"ב התפוצץ למעלה ל-52.6%. זה לא סתם מספר משעמם - זו הכלכלה "האמיתית", זו עם הגריז והשמן, שקמה מהכיסא אחרי שנת שינה וצועקת: "אני כאן, אני מייצרת!".

כשהכלכלה הריאלית מפתחת שרירים, "הפיל", הכסף הגדול מתחיל לשאול שאלות קשות. הוא מסתכל על מניות הטכנולוגיה המנופחות ואומר: "למה לי לרדוף אחרי חלומות בעננים כשאני יכול לקנות מפעלי פלדה ורשתות שיווק שמדפיסות מזומן כאן ועכשיו?".

זה טבעי לרצות "צמיחה דמיונית", אבל השוק חכם. כשיותר מדי אנשים מסתכלים למקום אחד, הוא חוגג במקום אחר, ב"שטח המת". החגיגה חלחלה מהקלאוד לרצפת הייצור, בזמן שאתם עדיין מתכתבים עם ה-ChatGPT שלכם ומחפשים תשובות שנוח לכם לשמוע.

🐘 הפיל צועד בנתיב הדאו

בפועל, הפיל ספג דהיינו אסף את המכירות לאורך זמן, והתוצאה היא מה שראינו אתמול: הדאו ג'ונס בשיא מטורף של 49,406. בחודשים האחרונים הפיל פשוט "בלע" את כל מי שרצה למכור לו סחורה "ישנה וטובה" ומה לעשות כשאין יותר מוכרים דמבו טס.

ומה עם הטכנולוגיה? כאן זה נהיה מעניין. עד אתמול בלילה, ענקיות כמו אנבידיה ומיקרוסופט נראו כאילו הן צריכות שנת צהריים טובה כדי להתאושש. ואז הגיעה פאלנטיר. היא הראתה לכולם איך בונים בניין אמיתי מבינה מלאכותית:

🐘 רווחים בפועל: לא הבטחות, אלא מזומן.

🐘 צמיחה מסחרית: זינוק של 137% בארה"ב.

🐘 השורה התחתונה: זה לא חלום על רובוטים שיעשו קפה, אלא חוזים חתומים לייצור ברזלים.

באותו זמן, הנפט יורד והתחבורה (דלתא, יונייטד) עולה. הפיל עושה "סדר פסח" בתיק מוכר זהב ונפט, וקונה בנקים ותעשייה. הוא עובר לערך אמיתי.

🐘 איך אתם יוצאים מהלופ הזה?

אני רוצה לנרמל לכם את החוויה: זה שאתם מחזיקים טכנולוגיה והיא דורכת במקום לא אומר שנכשלתם. זה אומר שאולי חסר לכם חלק בפאזל שנקרא רוטציה.

הסוחר המתחיל עושה את הטעות הקלאסית: הוא מוכר הכל בהפסד מתוך עצבים, ורץ לקנות את מה שכבר טס ב-5%. אל תעשו את זה! אל תרדפו אחרי הטרקטורים של קטרפילר שהמחיר כבר בשמיים. הסוד הוא להצטרף לרוטציה כשהיא מתחילה, לא כשהיא בשיא.

השוק סלקטיבי ברמה פסיכופתית. תראו את אפל - היא עלתה אתמול ב-4% כי היא הוכיחה שהיא יודעת לייצר כסף למרות הבינה ולא בזכות הבינה. תפסיקו להיות "חכמים" מהשוק ולהתווכח עם הגרף. הכסף הולך למקומות "משעממים"? כן, חפשו שם את ההזדמנות כשהמחיר יתקן קצת.

🐘 האם הפיל שבע?

היום, ה-3 בפברואר 2026, אנחנו מסתכלים על ה-S&P 500 שנוגע ב-7,000. זה הרגע שבו כל מי שליטף את הפלס יקפוץ פנימה מתוך פחד להחמיץ.

ההזדמנות שלכם היא לא למצוא את הסטארט-אפ שימציא את הגלגל, אלא את החברה שמשתמשת בגלגל כדי להוביל סחורה מהר וזול יותר. פאלנטיר היא דוגמא לרעיון. אל תפחדו מהריבית, אם הייצור בשיא והאנרגיה בירידה, יש לנו דלק לעליות לעוד פרק זמן.

אבל שימו לב: זה שוק של צלפים, לא של יורים לכל עבר. תהיו חדים, תהיו סבלניים, ותלמדו לזהות את עקבות הפיל בחול.

חברים, תניחו את הפלס הנוצץ לרגע. תפסיקו להתאהב בתיאוריות מיוטיוב. העובדות ברורות: הייצור בעלייה, הרווח בכסף של פאלנטיר אמיתי, והפיל עדיין רעב מאוד. זה הזמן שלכם להיות הבנאים שבונים את העתיד, לא אלה שרק משחקים בלייזר.

כשחזרתי לרכב לנסוע הביתה לכתוב לכם את הסקירה, ראיתי שהקיר של הבנאים ממול עומד ישר כמו סרגל, בזמן שהקבלן הוותיק עדיין הביט בהם מהבית קפה עם המכשיר המבריק שלו.

למדתי פעם ממרטי שוורץ, אגדת מסחר אמיתית, את השיעור והלקח, כפי שאמר:

"עברתי מלהיות סוחר שרוצה להיות 'צודק' לסוחר שרוצה לעשות כסף."

תחליטו מה אתם רוצים להיות: הבנאי שמאוהב בכלי שלו, צדקנים? או זה שרוצה לראות בניין צומח.

ועדיין תהיו אופטימיים כי השוק תמיד משאיר דלת פתוחה למי שיודע לקרוא את המפה. תלמדו לעקוב אחרי הפיל ותזכרו לבחור צדקנות או רווחיות?.

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

הזהב קורס, חזרה ל-3900!

אני דובי לגבי הזהב כבר זמן מה, פרסמתי אזהרות וחזיתי ירידה במשך מספר ימים, אבל אנשים רבים לא האמינו לי.

היומיים האחרונים הוכיחו שהתחזיות הקודמות שלי נכונות.

אז, התחזית החדשה שלי היא שהזהב ייפול מתחת ל-4000! בדרך ל-3700!

עכשיו זה זמן טוב למכור, אל תחמיצו את ההזדמנות הזו!

אל תהססו להשאיר תגובות ולדון.

התאוששות הזהב, המשיכו למכור!

זהב חווה לאחרונה תנודות פרועות עקב הטלטלה הבינלאומית והשפעת הפדרל ריזרב. בהתבוננות על תנועת מחיר הסגירה, מחירי הזהב צפויים להמשיך את הלחץ כלפי מטה בשבוע הבא, אך אין זה אומר שאני חסר אמון במומנטום העולה של הזהב. בקיצור, העלייה בתחילת השבוע הייתה רחוקה מאוד מניתוח טכני, והירידות ביום חמישי ושישי היו תיקון לעליות הקודמות. זכרו, לא משנה כמה חזקים השוורים, הם תמיד תלויים בגורמים טכניים; עלייה מטורפת תלווה בירידה מטורפת. בשבוע הבא נמשיך להתמקד בהתנגדות לטווח קצר סביב 5000. אם ההתאוששות לא תצליח לפרוץ את 5000, חפשו הזדמנויות לקצר.

אלה המתעניינים בזהב אך אינם בטוחים היכן להתחיל או חווים קשיים במסחר שלהם מוזמנים לתקשר ולהחליף רעיונות.

בגרף 4 השעות, צפו בהתנגדות לטווח קצר סביב 5000, וברמות התמיכה החשובות ב-5050 ו-5100. בצד השלילי, צפו ברמת התמיכה החשובה ב-4800, תוך שימת לב האם שפל חדש נשבר. לאחר ירידה חדה, יש צורך בקונסולידציה לטווח קצר. מומלץ להשתמש באסטרטגיית מסחר שמרנית. אעדכן באסטרטגיות מסחר ספציפיות בהמשך, לכן אנא שימו לב היטב.

אם הזהב מתאושש אך לא מצליח לפרוץ את 5000, מכרו עם פוזיציה קטנה. הוסיפו לפוזיציה הקצרה כאשר היא מתאוששת ל-5000-5050, עם יעד של 4800-4830. אם היא פורצת, המשיכו להחזיק.

זהב שוטף שפל, עיניים על איזון מחדש לפני התרחבות הבאהXAUUSD | תוכנית כסף חכם תוך יומי – H1

הזהב עבר באופן מכריע לשלב הפצה → ירידה לאחר שלא הצליח להחזיק מעל השיאים הקודמים. לאחר המכירה האגרסיבית, המחיר כעת שטף נזילות בצד המכירה מתחת לשפל האחרון ומגיב ליד אזור תמיכה במסגרת זמן גבוהה יותר, מה שמרמז על תשישות לטווח קצר ולא על המשך מגמה.

מנקודת מבט של כסף חכם, מהלך זה מתיישר עם מסירת נזילות קודם, החלטה מאוחר יותר. ההעתקה החדה למטה מאשרת השתתפות מוסדית, בעוד שההפסקה הנוכחית מרמזת על איזון מחדש לפני הרגל הכיוונית הבאה.

הקשר שוק

תנודתיות הזהב נשארת גבוהה היום כאשר סוחרים מעכלים:

מיקוד מחודש בציפיות הריבית של הפדרל ריזרב

חוזק הדולר נתמך על ידי סנטימנט מקרו זהיר

ביקוש מתמשך לתנועות מונעות נזילות ולא לרדיפת מגמות

בעוד שהסביבה הרחבה יותר עדיין תומכת בזהב מבנית, זרימת ההזמנות התוך יומית מעדיפה תיקון והפחתה, לא המשך מיידי כלפי מעלה.

מבנה שוק ונזילות

BOS דובי ברור על H1

העתקה חזקה כלפי מטה = תוכנית מכירה של כסף חכם

נזילות בצד המכירה נשטפה ליד השפל

חוסר איזון / אזור מכירה לא נגע מעל

לוגיקה: שטיפת שפל → איזון מחדש → הערכת כיוון מחדש

כסף חכם בדרך כלל מפחית אי-יעילות לפני שמתחייב להיפוכים מתמשכים.

תסריטי מסחר מרכזיים

🔴 תגובת מכירה פרימיום (הגדרת נגד-רלי)

אזור: 4920 – 4918

SL: מעל 4930

התכנסות:

חוסר איזון / היצע H1

מקור פירוק קודם

סביר להניח חזרה לפרימיום

ציפייה: דחייה לחידוש לחץ תיקוני.

🟢 הגדרת קנייה בהנחה (עניין ראשי)

אזור: 4354 – 4352

SL: 4344

התכנסות:

תמיכה במסגרת זמן גבוהה יותר

השלמת שטיפת נזילות

תמחור בהנחה עמוקה

⚠️ קנייה רק לאחר CHoCH / BOS שורי LTF.

הטיה וציפייה

הטיה תוך יומית: תיקונית / סיבובית

נזילות נמסרה בצד הירידה

סבלנות על פני ניבוי

ביצוע רק לאחר אישור

הזהב כבר לא במגמה — הוא באיזון מחדש.

מה יהיה השלב הבא בHOOD? רובין הוד מרקטס היא חברת שירותים פיננסיים אמריקאית, שבסיסה במנלו פארק שבקליפורניה.

רובין הוד מפעילה אפליקציה לשירותי ברוקר-דילר (אנ') ללא עלות בפיקוח FINRA (אנ'), רשומה בוועדה לניירות ערך ובורסות של ארצות הברית (SEC), וחברה בתאגיד להגנת משקיעים בניירות ערך (אנ').

נכון לשנת 2021 היו לרובין הוד 31 מיליון משתמשים.

שמה של החברה נובע ממשימתה "לספק לכולם גישה לשווקים הפיננסיים, ולא רק לעשירים".

רובין הוד יצרה לא מעט עניין בשנה האחרונה משום שעד שנת 2025, רובין הוד נסחרה בטווח שנע בין $10 ל$30 +-

אך בשנת 2025 המניה עלתה במאות אחוזים והגיעה למחיר שיא של $153.86.

את שנת 2026 הוד פתחה בירידות של למעלה מ12% אך חשוב לציין שהתשואה של 12 החודשים האחרונים עומדת על למעלה מ94% והתשואה של 3 השנים האחרונות עומדת על למעלה מ920% (FINVIZ).

כעת, בגרף היומי של הוד, ניתן לראות מגמתץ עליה ברורה ותמיכה בטווח מחירי ה $100, אך באותה הנשימה, אפשר לזהות את תבנית הראש והכתפיים בגרף היומי של הוד...

האם אנו לקראת גל עליות נוסף בהוד לאחר שחזרה לטווח מחירי ה $100? או שאנו לקראת המשך ירידות ומימוש תבנית הראש והכתפיים?

ימים יגידו...

דיסקליימר

הודעה חשובה: חברת Ltd Pro Colmex בעלת רישיון ומפוקחת על ידי הרשות לניירות ערך של קפריסין (CySEC), תחת רישיון מספר 123/10. מסחר במכשירים פיננסיים (לרבות מניות) ו/או שימוש במינוף טומן רמה גבוהה של סיכון וייתכן ואינו מתאים לכל המשקיעים.

ביצועים מהעבר אינם מצביעים על תוצאות עתידיות.

איך הבינה המלאכותית תשפיע על WIX?וויקס, Wix.com היא חברת תוכנה ישראלית, הנסחרת בבורסה בארה"ב, המספקת שירותי פיתוח אתרים מבוססי ענן. היא מציעה כלים ליצירת אתרי אינטרנט בפורמט HTML5 עבור פלטפורמות דסקטופ ומובייל באמצעות עריכה מקוונת של אתרים דיגיטליים. (ויקיפדיה)

חברת וויקס, אשר הייתה מהראשונות לאמץ טכנולגיות AI ואיפשרה בנייה קלה יותר של אתרים, אוטומציות שקוטדם לא היו אפשרויות ועוד, לא ראתה את זה מגיע...

כעת, לאחר שהייתה מהראשונות לאמץ את הבינה המלאכותית, וויקס הגיעה לנקודה שבה היא מאיימת עליה, אנשים ברחבי העולם מפסיקים להשתמש בפלטפורמות בניית אתרים כמו וויקס, שופיפיי ועוד, ונעזרים בצ'אט ובבינה המלאכותית על מנת לבנות את זה לבד.

תוסיפו לזה את העובדה שוויקס ישראל שינתה את עמדתה לגבי עבודה מהבית והחליטה להחזיר את העובדים לעבודה מהמשרדים ברוב השבוע.

וכעת, נעבור לגרף המניה.

מתחילת השנה, וויקס נסחרת בירידות של למעלה מ16%, ואם נחזור 12 חודשים אחורה, אנו מדברים על ירידה של למעלה מ64%!

בחודש נובמבר אשתקד, המניה שברה את 100$ העגול והחלה להיסחר מתחתיו, פעם אחרונה שזה קרה, היה בנובמבר 2023!

המניה נסחרת במגמת ירידה כאשר הממוצע נע 200 נמצא מעל לממוצע נע 50.

אז מה הלאה? האם וויקס תצליח להיעזר בבינה המלאכותית על מנת להמציא את עצמה מחדש, האם המניה תחזור להיסחר בעילות או שאנו לקראת תקופה של חוסר ודאות?

ימים יגידו...

דיסקליימר

הודעה חשובה: חברת Ltd Pro Colmex בעלת רישיון ומפוקחת על ידי הרשות לניירות ערך של קפריסין (CySEC), תחת רישיון מספר 123/10. מסחר במכשירים פיננסיים (לרבות מניות) ו/או שימוש במינוף טומן רמה גבוהה של סיכון וייתכן ואינו מתאים לכל המשקיעים.

ביצועים מהעבר אינם מצביעים על תוצאות עתידיות.

סקירה שבועית 02.02.26 - טו בשבט

זהר ליבוביץ, 🐘וסוף המסחר בסקירה שבועית

טו בשבט , 2 פבר 2026

היום בחוץ ט"ו בשבט. אני מוצא את עצמי הבוקר בוהה בעץ הזית הזקן שבחצר שלי, וחושב על המסחר הוא בעבועה של הטבע, הם בעצם אותו סיפור בשפה אחרת.

בט"ו בשבט אנחנו חוגגים את "ראש השנה לאילנות", אבל אם תסתכל על העצים עכשיו, הם לא נראים חגיגיים במיוחד. הם חשופים, עומדים בשלכת, נראים כמעט רדומים.

זה מעלה את השאלה איך חוגגים, העצים ערומים, אין כלום? הסוד הגדול נסתר כאן מתחת לאדמה, במקום שבו העין לא רואה, השורשים עובדים בטירוף. הם סופגים את מי הגשמים של ינואר, מתכוננים לפריצה הגדולה של האביב.

זה בדיוק מה שקורה כעת בשווקים. אתה מרגיש את ה"שלכת" הצבע האדום, התחושה שהכל קופא או נובל.

אבל פיל מיומן יודע שהפריחה של האביב נולדת בספיגה השקטה של פברואר. אם לא תדע להעמיק שורש בזמן שהרוחות בחוץ משתוללות, לא יהיה לך מה לקטוף כשהשמש תצא.

תזכור את זה לאורך כל הסקירה הזו: אנחנו לא מחפשים את העלים הירוקים, אנחנו מחפשים את השורשים שמתחזקים מתחת לפני השטח.

הדרמה הגדולה של השבוע

הדרמה הגדולה של השבוע התרחשה בבורסת ה-COMEX, וזה סיפור או יותר מסיפור שיעור שכל סוחר חייב לצרוב בזיכרון. כולם שאלו את עצמם איך נכס כמו כסף Silver יכול לאבד 32% ביום אחד.

התשובה לא נמצאת רק בכלכלה, היא נמצאת בהבנה איך המכונה של הבנקים הגדולים עובדת (המכנה לא כשם תואר אלה מכונה כמערכת של מספר חלקים המשפיעים זה על זה לכדי תוצאה).

במקרה שלנו הסיפור עם הכסף נמצא במכניקה של הבנקים ובנזילות שלהם.

גופים כמו JP Morgan ו-HSBC, שהם השחקנים המרכזיים בשוק המתכות, נאלצו להתמודד עם שינוי פתאומי בחוקי המשחק.

הבורסה הקפיצה את דרישות הביטחונות (Margins) כמעט ב-50%. תחשוב על זה ככה: פתאום בא מנהל הבנק ואומר לך שאתה חייב להפקיד פי שניים כסף כדי להחזיק את אותה סחורה.

מי שאין לו נזרק החוצה בבת אחת. המכירה המסיבית הזו יצרה "ואקום", והמחיר פשוט נפל לתוך בור ללא תחתית. כשהפילים זזים כדי להציל את עצמם מול חוזי החוזים והסחורות, הם לא עוצרים לבדוק את מי הם דורסים בדרך.

משל הפרדס והשומר החדש

כדי שתבין את המצב שבו אתה נמצא, דמיין לעצמך פרדס ענק מלא בתפוזים מזהב. השומר הוותיק בפרדס תמיד השאיר את השער פתוח ונתן לכולם להיכנס בחינם, מה שיצר חגיגה של מחירים.

פתאום, הודיעו ששומר חדש וקשוח בשם קווין וורש מגיע לעבודה, והוא הולך לנעול את השערים ולבדוק למי יש אישור כניסה ומי סתם הגיע לחגוג על חשבון אחרים.

ברגע שהשמועה נפוצה, כולם רצו לכיוון היציאה בבת אחת. אבל מה? הדלת צרה מאוד.

האנשים החזקים והגדולים, הבנקים שמכירים את הפרדס הזה עשרות שנים, פשוט דרסו את כל מי שעמד בדרך כדי לצאת ראשונים עם הארגזים שלהם.

אלו שנשארו אחרונים בפרדס נתקעו עם סחורה שהם לא יכולים למכור במחיר הגבוה של פעם, כשהשומר החדש כבר משקיף עליהם מלמעלה ומחמיר את התנאים. זה בדיוק מה שקרה ב-COMEX.

הבנקים לא פעלו נגדך אישית, הם פשוט יצאו מהדלת לפניך ברגע שהבינו שהחוקים עומדים להשתנות.

הניתוח שלי למה שקורה מתחת לפני השטח

כשאני מנתח את הגרפים בשיטת הפיל, אני רואה את תהליך הניעור Shakeout . בטכנולוגיה, למשל, ראינו את אפל ומיקרוסופט מדווחות על רווחי עתק בסוף ינואר, ובכל זאת המחיר נע בכיוון ההופכי.

מצד שני, תראה את טסלה. היא עלתה ב-3.3% בזמן שכל השוק נזל. זהו כוחו של ה"פיל" שבוחר את המטרות שלו בפינצטה לפי חזון ה-AI והמיזוגים העתידיים.

השוק היום הוא לא "עולה" או "יורד", הוא שוק של בחירה סלקטיבית קיצונית. אם אתה לא יודע לזהות איפה הפיל בונה את הבית הבא שלו. אני רוצה שתפסיק להסתכל על "השוק" כיחידה אחת ותתחיל להסתכל על תנועות וזרמים של כסף איכותי והחכם.

השפעת הדוחות

אנחנו נמצאים בשיא עונת הדוחות, והשבוע הזה הוא רכבת של הכרעות. חשוב להבדיל בין אלו שכבר חשפו את הקלפים לבין אלו שעומדים על המוקד עכשיו:

אלו שכבר דיברו: מטא וסטארבקס כבר הניחו את התוצאות שלהן על השולחן ביום רביעי האחרון. בעוד מטא הראתה עוצמה אדירה בפרסום מבוסס AI, סטארבקס הזכירה לנו שהצרכן האמריקאי מתחיל להצטמצם. גם אפל (AAPL) פרסמה ביום חמישי דוחות שיא, אבל העובדה שהיא לא הצליחה להחזיק את העליות ביום שישי אומרת שיש ספק וחוסר בהירות כרגע לפחות בהטמעה שלה את החדשנות.

הענקים שבדרך: השבוע העיניים שלי נשואות לגוגל ואמזון. הן אלו שיכריעו אם הראלי של הטכנולוגיה יכול להמשיך או שאנחנו בדרך לתיקון עמוק יותר. לדעתי אם גוגל תראה צמיחה מפתיעה בענן (Cloud) בזכות ה-AI, זה ירגיע את השוק.

סקטורים נוספים: לא נתעלם מחברות כמו פייזר ומקדונלד'ס שידווחו גם הן. הן המצפן שלנו לסקטור הדיפנסיבי. אם הכסף ממשיך לבורח לשם, אנחנו מבינים שהפילים ממשיכים במגננה.

ומעל הכל, ביום שישי מחכה לנו "יום הדין" של נתוני התעסוקה. זהו המצפן האמיתי. נתון חזק מדי יאותת שהאינפלציה חוזרת, מה שיחזק את הדולר וימשיך ללחוץ את הזהב למטה. נתון חלש? ייתכן שנראה זינוק של הקלה במדדים.

מה שנקרא הפוך על הפוך.

הניתוח שלי לסיכום הסקירה: אל תנסה להיות צודק, תנסה להיות רווחי, זה המוטו המרכזי שלי בתחום. הזהב והכסף ימצאו תחתית, אבל זה יקח זמן של התבססות ובנייה מחדש של אמון.

תזכור את העץ של ט"ו בשבט, גם כשהענפים נראים יבשים, השורשים בונים את העתיד. אל תיתן לסערה הרגעית לעקור אותך מתוכנית המסחר שלך. תוריד את המינוף שחונק אותך. הכלי היחידי שמאפשר לצלוח משברים הוא גמישות. מינוף הוא הצד ההופכי של המילה גמישות, זכור זאת.

חג שמח

זהר ליבוביץ - 🐘-או-סוף המסחר שלך

אבי שיטת וויקוף בישראל

ותוכנית הליווי סוחרים ׳שיטת הפיל׳

תקציר אמ;לק (פירוש המילה למי ששאל: ארוך מדי, לא קראתי):

ניעור אלים של הטרמפיסטים. הבנקים הגדולים בזהב ובכסף פשוט ברחו מהדלת ורמסו את כל מי שהיה ממונף מדי, אפילו הם עצמם. עכשיו הכסף הגדול מחליף ידיים עוזב את העייפים ועובר לחזון של טסלה וה-AI. השבוע אמזון וגוגל יראו לנו את הכיוון, ונתוני התעסוקה בשישי יסגרו את הסיפור.

הטיפ שלי: תוריד מינוף ותהיה גמיש. כמו העצים בט"ו בשבט – גם כשהכל נראה יבש, השורשים בונים את הפריצה הבאה.

ניתוח מטבע VET בתוך תעלה יורדת שמחפש תמיכה חדשהשלום לכולם

המצב בשווקי הקריפטו בירידה והסוחרים במצבים כאלה מחכים בסבלנות כדי למצוא את ההזדמנות להיכנס ללונג.

אני עוקב אחרי מספר מטבעות ומחפש את המטבע שנסחר בתוך תבנית ו"מכבד" את הקווים החשובים של התבנית ומצאתי אחד כזה והחלטתי לעלות את הרעיון הבא:

המטבע VET נסחר מחודש אוקטובר 25 בתעלה יורדת עם נגיעות מדוייקות בקווי התעלה כשכל נגיעה מובילה למהלך.

טכנית-תעלה יורדת סופה להיפרץ לאחר 5 נגיעות ומעלה ומבחינת בשלות טכנית המטבע בשל לפרוץ את התעלה היורדת.

0.0100 היה קו תמיכה אופקית שהחזיק את המחיר בחודש וחצי האחרונים אבל נשבר וכרגע המטבע מחפש תמיכה חזקה אחרת כדי שממנה יוכל לצאת לפריצת התעלה.

היסטורית המטבע לא היה כמעט באזורי המחיר האלה ככה שמכל נקודה הוא יוכל להיתמך, אבל המחיר המעניין שאני אחפש הוא 0.0046 מיוני 2020.

סופר חשוב הוא לחפש את האיתות החד משמעי מהנרות היפניים כשכוכב בוקר הוא מהאמינים שיוכלו להיות.

כשיהיה כזה אעדכן

בהצלחה

זהב שוחט בשוורים! קנו באזור 5110!

בעבר ניבאתי ירידה משמעותית בזהב, ולכן נמנעתי מלרדוף אחרי המחיר כלפי מעלה.

במהרה ביצעתי הזמנות ארוכות כאשר הזהב צנח לסביבות 5100 ומאז אני מחזיק אותן.

הזהב הגיע לשיא לטווח קצר ועובר ירידה עמוקה. המיקוד לטווח קצר הוא על התייצבות והתאוששות, במיוחד סביב רמת התמיכה 5110-5100. השוק תנודתי מאוד, דבר המצביע על מניפולציה בשוק.

צפו להתאוששות ל-5300-5400!

קנו בירידה לאזור 5110-5100! קנו! קנו!

שמעתי שיו"ר הפד החדש יוכרז תוך שבוע, אז לתת לשוק קצת מרווח נשימה זה דבר טוב.

אחרי שוק סוער, לעתים קרובות יש תקופה של שקט, והפסקה מובנת. עם זאת, חשוב לציין שבשבוע הבא יתפרסם דוח התעסוקה הלא חקלאית, וביום ראשון הקרוב עולה השאלה האם ממשלת ארה"ב תוכל לשרוד את הסגר. בחירת יו"ר הפד רק מוסיפה שמן למדורה. במיוחד מחר, יום שישי שכבר מטורף, בעזרת אנשים בעלי דעות דומות, בוודאי יהיה יום שישי השחור חזק עוד יותר, עם ברבורים שחורים שיוצאים החוצה!

דחיית זהב ב-5550: תיקון ל-5010 לפני התאוששות?XAUUSD | תוכנית כסף חכם תוך יומי – H1

הזהב עבר מעלייה שורית יציבה לשלב תיקון לאחר שנגע באזור 5,550. התנועה הקודמת הראתה התרחבות ברורה מהצטברות, ולאחר מכן דחיפה לאזור פרימיום שבו נוצרה ונלקחה נזילות צד קנייה. מאז המסירה הזו, המחיר לא הצליח להדפיס המשך חזק ובמקום זאת יצר תזוזה דובית חדה ו-ChoCH ב-H1.

ההתנהגות הנוכחית מצביעה על כך שכסף חכם עובר מסימון מחדש לאיזון מחדש. המכירה השאירה חוסר יעילות ומצביעה על משיכה לתמחור הנחה עמוק יותר לפני כל ניסיון עלייה בר קיימא.

הקשר שוק

הטון של היום לזהב נשאר רגיש לכותרות מקרו:

• חוסר ודאות מתמשך סביב תחזית המדיניות של הפד

• תנודות USD המונעות על ידי ציפיות נתונים מעורבות

• ביקוש למקלט בטוח עדיין קיים אך לא רודף אגרסיבית אחרי שיאים

הרגש במסגרת זמן גבוהה תומך בזהב באופן כללי, אך זרימת ההזמנות התוך יומית מראה הפצה תחילה, המשך מאוחר יותר.

מבנה שוק ונזילות

• מבנה שורי ב-H1 נחלש חלקית על ידי ChoCH

• דחייה ברורה מאזור פרימיום 5,550

• תזוזה חזקה כלפי מטה = פעילות מוסדית

• חוסר איזון ונזילות לא מטופלים בקרבת 5,010

• לוגיקה: מכירת פרימיום → מיתון הנחה → הערכה מחדש

כסף חכם מעדיף לאזן חוסר יעילות לפני תמחור מחדש גבוה יותר.

תסריטי מסחר מרכזיים

🔴 תרחיש מכירת פרימיום (תגובה תוך יומית)

אזור: 5,550–5,552

SL: 5,560

התכנסות:

• אזור דחייה קודם

• אזור פרימיום פיבונאצ'י

• המשך חלש לאחר שיאים

ציפייה: דחייה נוספת יכולה להמשיך את התיקון כלפי מטה.

🟢 תרחיש קניית הנחה (עניין ראשי)

אזור: 5,010–5,008 (אזור פיב 1.618)

SL: 5,000

התכנסות:

• תמחור הנחה עמוק

• בריכת נזילות מתחת לשפל האחרון

• אזור מיתון חוסר איזון סביר

קנייה רק עם אישור שורי (LTF ChoCH/BOS).

ביטול

קבלה חזקה חזרה מעל 5,560 ב-H1

→ מציע שהתיקון הסתיים וייתכן שנזילות חיצונית תכוון.

ציפייה והטיה

• הטיה תוך יומית: תיקון / סיבוב

• נזילות סביר שתכוון מתחת לפני המשך

• סבלנות על פני ניבוי

• תן למבנה לאשר כניסות

הזהב נמצא בשלב איזון מחדש. השאלה המרכזית היא האם המחיר ישלים את משיכת ההנחה לעבר נזילות 5,010 תחילה, או יחזור במהירות לפרימיום ויחזור להתרחבות.

XAGUSD והופעת “חוק ה-7” של ויליאם גאן על הגרףXAGUSD והופעת “חוק ה-7” של ויליאם גאן על הגרף החודשי

אחד החוקים המוכרים בכתביו של ויליאם גאן הוא “חוק ה-7”.

גאן מתאר סדרות של 7 כנקודות רגישות במיוחד למגמה קיימת, אזורים שבהם התנודה נוטה לשנות אופי, לא בהכרח היפוך מיידי, אך לעיתים קרובות האטה, תיקון, או מעבר פאזה.

בבחינה של XAGUSD על הגרף החודשי, ניתן לראות תופעה מעניינת:

הראלי האחרון בכסף התפתח באמצעות 7 מחזורים עוקבים, כאשר כל מחזור מייצג תנועה בגודל הדשדוש הרחב שקדם לפריצה.

חשוב לדייק:

• “מחזור” כאן מוגדר כהעתקה של טווח הדשדוש הקודם.

• הבחינה נעשית בפרספקטיבה שאינה מיועדת למסחר קצר טווח

• חוק ה-7 אינו טריגר פעולה, אלא כלי הקשרי לזיהוי אזור רוויה למגמה

המשמעות המעשית איננה ש”השוק חייב להתהפך”.

אלא שהגעה למחזור השביעי היא אזור שבו יחס הסיכון־סיכוי להמשך מגמה חד־כיוונית משתנה, וההסתברות לשינוי בהתנהגות המחיר עולה, בין אם כתיקון, דשדוש, או האטה מבנית.

כרגיל בעבודה עם גאן, הערך האמיתי אינו בניבוי נקודתי אלא בזיהוי שלב במחזור.

כאן, הכסף נמצא בנקודה שמצדיקה זהירות, הקטנת ודאות, והקשבה עמוקה יותר לאינטראקציה בין זמן למחיר.

לא אות קנייה ולא אות מכירה.

כן נקודת הקשר שראויה לתשומת לב.