2025年至今,美国铜价上涨25%,目前报价5.056美元/磅。铜成为了大宗商品市场耀眼的明星,甚至2025年至今(本文撰写于4月初)的涨幅超过了黄金的19.6%涨幅。

据Pepperstone观察,COMEX铜期货主力合约价格突破历史极值,较伦敦金属交易所(LME)基准价形成持续升水结构。COMEX铜期货以美元计价,单位是磅;LME的铜也是以美元计价,但是单位是吨。假设COMEX铜期货价格转为吨表示,那现在价格是11,146.46美元/吨;相比之下LME的价格是9693美元/吨,二者差价1453美元。

为什么伦敦的铜和美国的铜有这么大的价格差异,美铜价格狂飙的背后是什么呢?本期文章Pepperstone分析师从宏观经济周期、产业政策导向、贸易壁垒三个维度展开深度解析,

一、铜价和宏观经济周期

铜是工业消费中的热门金属,每年的使用量达到2800万吨左右。根据统计,全球44%的铜用在电力行业(发电,配电,输电),20%用在工程建筑,14%用在家用电器和消费性电子产品,12%用于交通运输(火车、汽车或卡车中的高纯度铜线束系统将电池产生的电流传送给整个车辆上的设备,如灯具、中控锁、车载计算机和卫星导航系统等)

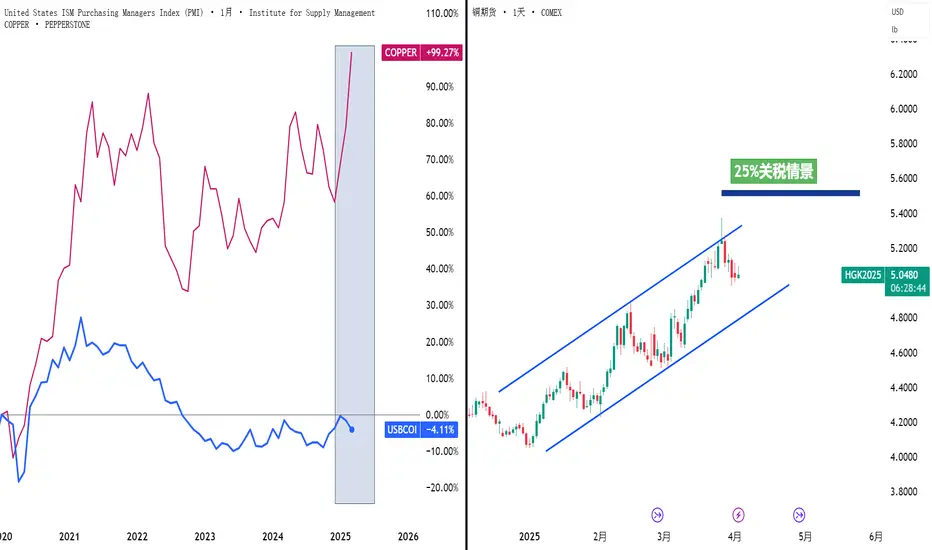

铜的消费类(需求端)和全球经济形势密不可分。下图可见,铜期货价格和美国的生产者采购经理人指数具有明显的周期相关性。但是细心的读者也会发现,要是工业PMI指数已经从低点拐头之后,形成围绕中枢震荡的结构而非趋势性走势,对铜的指示性意义不大。甚至当前铜价还出现了明显脱离PMI走势的上涨,这就得提到第二个影响因素。

二、铜价和地区性的产业需求

国际能源署(IEA)测算显示,全球清洁能源技术(风电,光伏等)用铜需求占比将从2020年的24%升至2025年的34%。对于想要后来居上的国家和地区,一旦开始不断投资新能源,会带动本国对于铜消费增长的预期。标普《Copper in the US: Opportunities and Challenges》报告预测“到2035年,美国为满足其“能源转型需求”所需的铜量将是现在的两倍,即额外需要150万吨。加上传统的非能源转型需求,到2035年,美国的铜消费量将达到350万吨,增长112%,或复合年增长率为6.5%。”

据Pepperstone观察,新能源汽车的线束显著高于传统能源车,这也会带来上图中12%的应用领域3-4倍的增量空间。火热的AI和数据算力中心也会带来额外的铜需求,铜被应用在芯片和交换机的链接当中。

三、铜价和供给增速预期

上文提到铜消费一年约2800万吨,那么全球铜资源储备呢?整个地球大约有50亿吨的铜资源量。但是这些铜很大一部分不具备开采条件,具备开采可能性的铜资源储备有8.7亿吨。请注意,有这么多可开采储备不代表可以在一年以内开采完毕,也不代表当地具备开采冶炼技术和对应的资金储备。目前全球每年有1820万吨的铜来自于矿产开发,980万吨的铜来源于再回收后冶炼。

这就和石油市场类似,供给变动的预期会影响铜期货价格。全球铜矿供应进入低速增长周期,CRU数据显示2025年预计新增产能仅86万吨,且集中于2025H2投产。

四、铜价和贸易保护主义

2025年对铜价贡献最多的就是特朗普了。美国有45%的铜依赖于进口,主要进口来源地依次为智利(38%),加拿大(28%),墨西哥(8%)。

早在今年1月28日,特朗普称会对铜征收进口关税。如今来自加拿大和墨西哥的铜几乎肯定会被加征关税,更大的悬念来自于其他国家的铜收多少关税。

在最终措施出台之前,很多贸易商将库存趁着高关税大棒落地之前转移到美国的仓库之中。等关税大棒落地之后,就涨价卖出以此来套利。把铜大量运输到美国囤货,又会引起其他地方铜紧缺,引发连环效应。

综上所述,Pepperstone认为贸易保护主义已经取代了宏观经济因素成为了近期铜上涨的第一大推手。征收关税会直接促使美铜价格高于伦敦铜价。目前的溢价,更像是市场对于关税比例的预期,价差计算的预期关税在15%。如果未来加征25%关税的预期不断升温,那么可以预见美铜和伦敦铜的价差会进一步拉大,25%的关税下价差可以达到2423美元,对应美铜在12116美元/吨或5.5美元/磅。这还没有计入铜库存错配引发的涨价效应。除非未来出现铜能豁免关税的情况,否则铜价易涨难跌,小规模的回调或为长期多头的介入提供机会。

据Pepperstone观察,COMEX铜期货主力合约价格突破历史极值,较伦敦金属交易所(LME)基准价形成持续升水结构。COMEX铜期货以美元计价,单位是磅;LME的铜也是以美元计价,但是单位是吨。假设COMEX铜期货价格转为吨表示,那现在价格是11,146.46美元/吨;相比之下LME的价格是9693美元/吨,二者差价1453美元。

为什么伦敦的铜和美国的铜有这么大的价格差异,美铜价格狂飙的背后是什么呢?本期文章Pepperstone分析师从宏观经济周期、产业政策导向、贸易壁垒三个维度展开深度解析,

一、铜价和宏观经济周期

铜是工业消费中的热门金属,每年的使用量达到2800万吨左右。根据统计,全球44%的铜用在电力行业(发电,配电,输电),20%用在工程建筑,14%用在家用电器和消费性电子产品,12%用于交通运输(火车、汽车或卡车中的高纯度铜线束系统将电池产生的电流传送给整个车辆上的设备,如灯具、中控锁、车载计算机和卫星导航系统等)

铜的消费类(需求端)和全球经济形势密不可分。下图可见,铜期货价格和美国的生产者采购经理人指数具有明显的周期相关性。但是细心的读者也会发现,要是工业PMI指数已经从低点拐头之后,形成围绕中枢震荡的结构而非趋势性走势,对铜的指示性意义不大。甚至当前铜价还出现了明显脱离PMI走势的上涨,这就得提到第二个影响因素。

二、铜价和地区性的产业需求

国际能源署(IEA)测算显示,全球清洁能源技术(风电,光伏等)用铜需求占比将从2020年的24%升至2025年的34%。对于想要后来居上的国家和地区,一旦开始不断投资新能源,会带动本国对于铜消费增长的预期。标普《Copper in the US: Opportunities and Challenges》报告预测“到2035年,美国为满足其“能源转型需求”所需的铜量将是现在的两倍,即额外需要150万吨。加上传统的非能源转型需求,到2035年,美国的铜消费量将达到350万吨,增长112%,或复合年增长率为6.5%。”

据Pepperstone观察,新能源汽车的线束显著高于传统能源车,这也会带来上图中12%的应用领域3-4倍的增量空间。火热的AI和数据算力中心也会带来额外的铜需求,铜被应用在芯片和交换机的链接当中。

三、铜价和供给增速预期

上文提到铜消费一年约2800万吨,那么全球铜资源储备呢?整个地球大约有50亿吨的铜资源量。但是这些铜很大一部分不具备开采条件,具备开采可能性的铜资源储备有8.7亿吨。请注意,有这么多可开采储备不代表可以在一年以内开采完毕,也不代表当地具备开采冶炼技术和对应的资金储备。目前全球每年有1820万吨的铜来自于矿产开发,980万吨的铜来源于再回收后冶炼。

这就和石油市场类似,供给变动的预期会影响铜期货价格。全球铜矿供应进入低速增长周期,CRU数据显示2025年预计新增产能仅86万吨,且集中于2025H2投产。

四、铜价和贸易保护主义

2025年对铜价贡献最多的就是特朗普了。美国有45%的铜依赖于进口,主要进口来源地依次为智利(38%),加拿大(28%),墨西哥(8%)。

早在今年1月28日,特朗普称会对铜征收进口关税。如今来自加拿大和墨西哥的铜几乎肯定会被加征关税,更大的悬念来自于其他国家的铜收多少关税。

在最终措施出台之前,很多贸易商将库存趁着高关税大棒落地之前转移到美国的仓库之中。等关税大棒落地之后,就涨价卖出以此来套利。把铜大量运输到美国囤货,又会引起其他地方铜紧缺,引发连环效应。

综上所述,Pepperstone认为贸易保护主义已经取代了宏观经济因素成为了近期铜上涨的第一大推手。征收关税会直接促使美铜价格高于伦敦铜价。目前的溢价,更像是市场对于关税比例的预期,价差计算的预期关税在15%。如果未来加征25%关税的预期不断升温,那么可以预见美铜和伦敦铜的价差会进一步拉大,25%的关税下价差可以达到2423美元,对应美铜在12116美元/吨或5.5美元/磅。这还没有计入铜库存错配引发的涨价效应。除非未来出现铜能豁免关税的情况,否则铜价易涨难跌,小规模的回调或为长期多头的介入提供机会。

Global risk Warning CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage. Between 74-89% of retail investor accounts lose money when trading in CFDs. You should consider whether you understand how CFD

כתב ויתור

המידע והפרסומים אינם מיועדים להיות, ואינם מהווים, ייעוץ או המלצה פיננסית, השקעתית, מסחרית או מכל סוג אחר המסופקת או מאושרת על ידי TradingView. קרא עוד ב־תנאי השימוש.

Global risk Warning CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage. Between 74-89% of retail investor accounts lose money when trading in CFDs. You should consider whether you understand how CFD

כתב ויתור

המידע והפרסומים אינם מיועדים להיות, ואינם מהווים, ייעוץ או המלצה פיננסית, השקעתית, מסחרית או מכל סוג אחר המסופקת או מאושרת על ידי TradingView. קרא עוד ב־תנאי השימוש.