סקירה יומית 13.02.2026 מדד האושדר, מפיותזהר ליבוביץ, 🐘וסוף המסחר בסקירה שבועית

מדד האושר, מפיות, 13 פבר 2026

בוקר טוב לכולם, תקשיבו רגע, אני רוצה לדבר איתכם על הדבר הכי חשוב במסחר וזה לא הגרפים, זה הנרטיב. הרי בסוף, הגרף או הבורסה זה לא רק מספרים, זה סיפורים שאנחנו מספרים לעצמנו.

קבלו סיפור ותראו איך המקום ממנו את מביטים על הסיפור מוביל אותנו לפרשנות שהיא שונה, בקיצור נרטיב הוא תמיד עניין של פוזיציה, הנה דוגמא

מספרים על אישה מבוגרת שחגגה יום הולדת 90.

כששאלו אותה מה הסוד שלה לחיים מאושרים, היא סיפרה שבכל פעם שהיא התעצבנה על בעלה במהלך 60 שנות נישואיהם, היא פשוט שתקה וסרגה מפית קטנה מבד.

כשבעלה גילה יום אחד קופסה עם שתי מפיות סרוגות ו-25,000 דולר במזומן, הוא התרגש עד דמעות ואמר לה "יקירתי, זה מדהים שבמשך 60 שנה כעסת עליי רק פעמיים!".

היא הסתכלה עליו בחיוך ואמרה: "חמוד שלי, אלו רק המפיות שנשארו, את כל השאר מכרתי וזה הכסף שצברתי".

עכשיו אני יודע לאחרונה, הנרטיב בשוק נהיה קצת מורכב, אתם מרגישים שהמסך האדום בבלומברג (למי שצופה כמוני) מנסה להגיד לכם משהו שאתם לא מבינים אתם ממש לא לבד, נכון אני יודע נחמת רבים....

בואו נעשה סדר, אתבל את זה במספרים מהשטח, כך תבינו איך הופכים את הכאוס לכלי עבודה עוצמתי אינטרפרטציה שלי "כשיש דם ברחובות" רק עם תוספות תזמון בשיטת המסחר שלי.

🐘 פתאום כולם בלחץ?

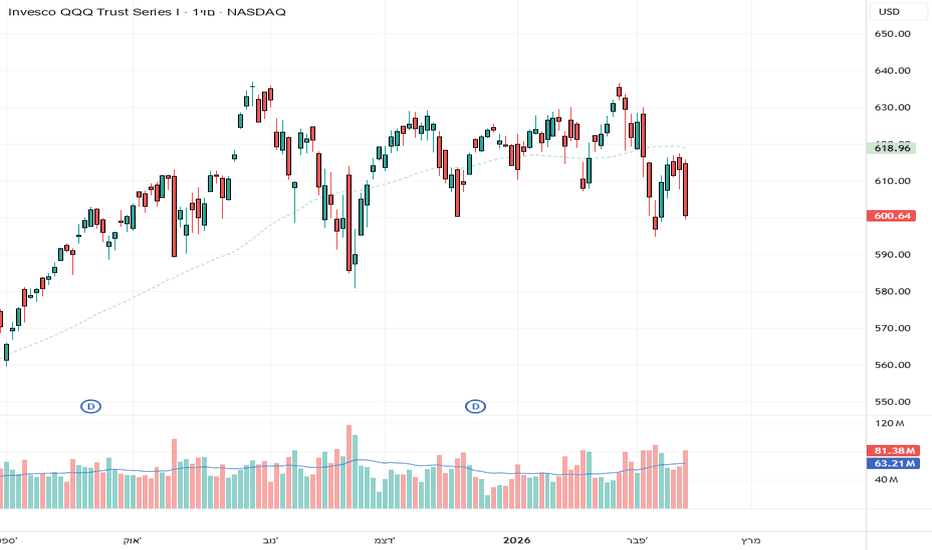

שימו לב לנתון מדהים הנאסד"ק צנח אתמול ב-2% ומתחילת השנה הוא כבר במינוס 2.8%. למה זה קורה דווקא עכשיו? אז כמי שקוראים את הסקירה היומית את כבר מכירים את התשובה עד לפני רגע, כל חברה שרק לחשה את המילים "בינה מלאכותית" ראתה את המניה שלה טסה.

אבל לאחרונה, המשקיעים התחילו לשאול שאלות של מתבקשות כמו "מתי נראה מזה כסף?". קחו את סיסקו היא דיווחה על רווחים מעולים, אבל המניה התרסקה ב-12.3% ביום אחד!

הסיבה? בגלל שהם אמרו שהזיכרונות למחשבים נהיו יקרים מדי. זה מרתק, כי זה יוצר פער בין הציפיות בשמיים לבין המציאות בכיס. הפער הזה הוא בדיוק המקום שבו נוצרות ההזדמנויות למי שיודע לקרוא את המפה.

🐘 הפינה של הרחוב

אם נסתכל על זה בכלים המקצועיים שלנו, מה שקורה לאחרונה זה תהליך קלאסי של "ניעור". הכסף הגדול מנצל את הפחד שלכם כדי לעשות סדר בתיקים.

הנה סיפור מגניב מהיומיים האחרונים חברת AppLovin APP. הביאו דוחות פצצה, עלו ברווחים, ומה השוק עשה? הוריד אותם ב-19.7% ביום אחד! זה נשמע לכם סביר? בטח שלא. אבל השוק "החליט" שהן עלולות להפסיד בתחרות ה-AI העתידית.

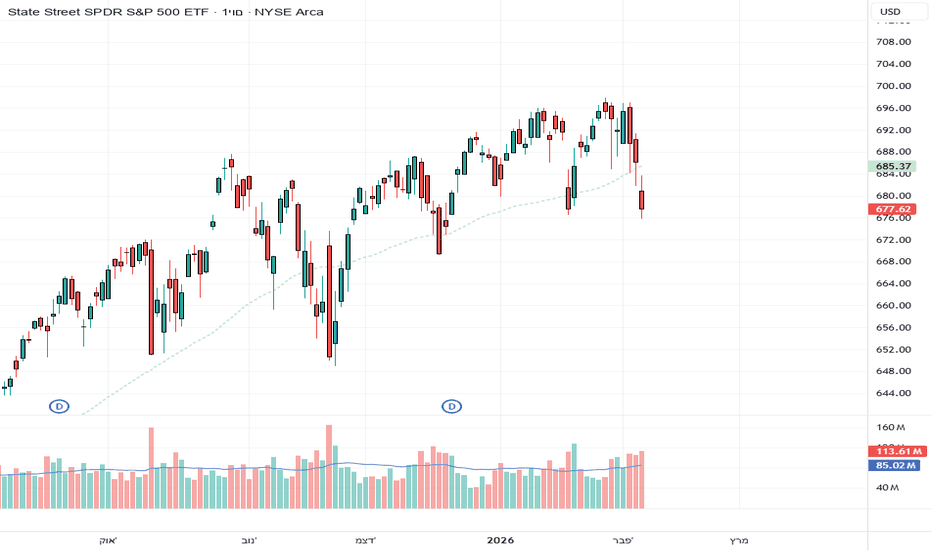

במקביל, תראו מה קורה "בשכונות" היציבות יותר. וולמארט WMT עלתה אתמול ב-3.8% והיא בשיא של כל הזמנים. הכסף לא נעלם, הוא פשוט עובר דירה. הוא עובר מהחברות שרק "מבטיחות" לחברות שבאמת "מוכרות". במונחים מקצועיים, אנחנו ברוטציה, הכסף הגדול מחפש מקלט לפני מדד המחירים (CPI) שיוצא היום.

🐘 איך זה משפיע עליכם ביומיום?

אני יודע מה עובר לכם בראש כשאתם רואים את אפל) צוללת ב-5% ביום אחד. אתם פותחים את תוכנת המסחר, רואים אדום בתיק, מתחילים לחשוב שאולי עשיתם טעות. אולי אתם לא מבינים את המשחק?

שוב חשוב לי לנרמל את זה זה הכי טבעי בעולם. השוק מתוכנן לגרום לכם להרגיש ככה. לאחרונה, כל הודעה קטנה כמו זה שטראמפ אמר שהוא יסגור עסקה עם איראן תוך חודש (מה שהוריד את הנפט ב-2.7%) - מקפיצה את הלב.

אבל זה בדיוק ההבדל בין מי שמהמר לבין מי שעובד עם שיטה. במקום להילחץ מתנודות, תבינו שהן חלק מהמסלול. כשהשוק "מנקה" את הסוחרים הלחוצים, הוא בעצם מכין את הקרקע לעלייה הבאה.

🐘 איפה ?

לאחרונה נוצרה תופעה שנקראת "דיספרסיה", הפער בין מרווחים ומפסידים בתוך ה-S&P 500 הגיע לרמות של שנת 2000 (בועת הדוט-קום). זה אומר שהשוק כבר לא עולה כיחידה אחת. הוא נהיה סלקטיבי.

ההזדמנות היא פשוטה, בזמן שכולם בוכים על הנאסד"ק, חברות כמו Applied Materials AMAT מדווחות על תחזית צמיחה של 20% קדימה. השוק "מעניש אותן" עכשיו בגלל האווירה הכללית, אבל כשהאבק ישקע, אלו המניות שיזנקו ראשונות.

זה בטח לא אומר לקנות ולשכוח, זה בטח לא אומר שאם מנייה טובה הגיע לנקודת הסטופ תשארו בה, אבל זה כן אומר למי שיודע לזהות תהליכי סיום כמו בשיטת הפיל, אז ברגע שהוא מזהה את התהליך להצטרף לאיסוף.

אז רגע לפני שהשבת נכנסת והמדד CPI נוחת לנו על הראש ב-15:30 (זכרו, הצפי הוא 2.5%, כל סטייה משם תייצר "רעש" של סופ"ש), קחו רגע לנשום.

אל תתנו למסכים האדומים של סיסקו או אפל להוציא אתכם מהריכוז. בסוף, מי שיודע לנהל את הסיפור שלו ברוגע, הוא זה שמוכר את ה"מפיות" שלו ביוקר כשהשאר עסוקים בלצעוק.

שבת שלום

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

אמ;לק למי שרוצה תכלס:

הנאסד"ק אולי יורד 2.8%- מתחילת השנה, אבל אל תתבלבלו השוק לא קורס, הוא פשוט עושה "ניקוי אורוות". בזמן שסיסקו ואפל חוטפות בגלל פאניקה של רגע, הכסף החכם כבר שינה מיקום לוולמארט ולנכסים בטוחים. אנחנו רגע לפני שנתוני מדד CPI נוחתים ב-15:30 ומטלטלים בהפתעתם.

בשיטת הפיל אנחנו לא נלחצים מהאדום; אנחנו מבינים שהנרטיב של הבינה משתנה מהבטחות למזומנים, ושבתוך הפער הגדול בין העולות והיורדות מסתתרות ההזדמנויות הכי גדולות של השוק.בסוף מי שמנהל את הרגש מוכר מפיות ביוקר, ומי שמהמר נשאר רק עם חוטים ומסרגה.

מעבר לניתוח טכני

האם קלאודפלייר תהפוך למערכת העצבים של אינטרנט ה-AI?קלאודפלייר התפתחה הרבה מעבר לרשת אספקת תוכן. היא כעת "ענן קישוריות" מאוחד בצומת הקריטי של אבטחה וביצועים. תוצאות הרבעון הרביעי של 2025 מציגות זינוק של 34% בהכנסות ל-614.5 מיליון דולר. הצמיחה נובעת ממיצובה בעידן ה-"Agentic AI". החברה מטפלת ב-60% מתעבורת ה-API העולמית. פלטפורמת ה-Workers שלה מאפשרת הרצת קוד בקצה הרשת, קרוב למשתמשים. רכישות כמו Astro ו-Human Native מחזקות את שליטתה במחזור חיי ה-AI.

המסלול הפיננסי מחזק את החפיר התחרותי של החברה. ההנהלה צופה הכנסות של 2.79 מיליארד דולר בפיסקאל 2026. הבעלות המוסדית הגיעה ל-82%, הבעת אמון בחזון ארוך הטווח. תזרים המזומנים החופשי הוכפל, מה שמאפשר רכישות אסטרטגיות ללא מינוף יתר. המודל הכלכלי של קלאודפלייר משבש ספקי ענן מסורתיים. הגנת DDoS ללא הגבלה ואחסון R2 ללא דמי יציאה יוצרים "גלגל תנופה" חיובי. 85% ממובילי הטכנולוגיה משתמשים בפלטפורמה כדי לאחד כלים מיותרים.

קלאודפלייר מחזיקה ביתרונות טכנולוגיים וגיאופוליטיים מכריעים. היא מובילה באימוץ קריפטוגרפיה פוסט-קוונטית בתקני ML-KEM. חבילת לוקליזציית הנתונים שלה נותנת מענה לצורך בריבונות דיגיטלית. עם 291 פטנטים, החברה מתמקדת ברשתות AI ואבטחת קצה. "חומת האש ל-AI" שלה חוסמת הזרקות פקודות ומונעת דליפות מידע. ככל שהאינטרנט מתפצל לסילו אזוריים, קלאודפלייר הופכת לשכבת התשתית החיונית. היא מסייעת לארגונים לחצות את "תקרת הזכוכית הטכנולוגית".

סקירה יומית 12.02.2026זהר ליבוביץ, 🐘וסוף המסחר בסקירה שבועית

מניפולצית הוויז, 12 פבר 2026

עומד ברמזור משהו לצידי צועק על הוויז שלו, למה? כי הכל פקוק, אני פותח את החלון מחייך אליו, הוא רואה אותי מחייך במבוכה חזרה וצועק לי הוויז הזה הכניס אותי לתוך פקק.

אמרתי לו בלי שום קשר ״אתה לא מבין את המכניקה של המפלצת הזאת שנקראת כלכלת ארה״ב, 130 אלף משרות חדשות בינואר״, הוא לא הבין מה אני רוצה ממנו לפי הסימני הידיים שלו, סכמתי מחדש ״הרבה תוקעים כעת בפקק״, בלב הוספתי ״בפקק המחשבה״.

בקיצור זה לא סתם נתון יבש, זה תמרור עצור מחשבתי של כל מי שבנה על זה שהפד יתחיל לחלק סוכריות בדמות הורדות ריבית באביב. הקונצנזוס חשב על 68 אלף, והמציאות דפקה בדלת עם פי שניים עובדים חדשים שרוצים משכורת, רוצים להוציא כסף, ובעצם אומרים לג'רום פאוול: "עזוב אותך מהורדות ריבית, אנחנו מסתדרים גם ככה".

הנתון הזה הוא חתיכת חשובה בפאזל באופן שכל מי שלא יבין אותו ישאר תקוע בפקק.

אסביר מצד אחד, הכלכלה האמריקאית היא סוס שלא מפסיק לדהור. מצד שני, בשוק ההון, "טוב" זה לפעמים ה"רע" החדש.

כשהעובד הממוצע מרוויח 0.4% יותר בשעה, הפיל בחדר אותו כסף מוסדי כבד ושקט מבין שהאינפלציה היא לא זיכרון רחוק, אלא דיירת משנה שקצת מסרבת להתפנות.

🐘 הפרדוקס

מה שמעניין באמת ביום המסחר האחרון הוא לא הירידות הקלות במדדים, אלא הפער שנפתח בין המציאות הכלכלית בשטח לבין מה שהמסכים ניסו למכור לנו בחודשים האחרונים.

ציפיות להורדת ריבית ביוני נחתכו מ-75% ל-60% בתוך שעות בודדות. זה אומר שכל המודלים שבניתי עליהם, אלו שאומרים ש"כסף זול יחזור בקרוב", צריכים לעבור עדכון גרסה.

הפער הזה מעניין כי הוא חושף את הערוות השוק הספקולטיבי. כשאתם רואים את הגירעון הממשלתי מצטמצם ל-94.6 מיליארד דולר (הרבה הרבה פחות מהצפי ל-190 מיליארד), אתם צריכים לשאול את עצמכם מאיפה הכסף מגיע.

התשובה היא מכסים. ארה"ב של 2026 היא מבצר כלכלי שגובה דמי כניסה.

זה מעניין כי זה מחייב אותנו להפסיק להסתכל על ה-S&P 500 כמקשה אחת. זה כבר לא מקשה, זה אוסף של אינטרסים מנוגדים. יש כאן פער עצום בין מי ש"מייצר" יצור מקומי לבין מי שרק "מתווך".

🐘 שינוי כיוון

מה שראינו אתמול במניות המגה-קאפ - אמזון, אלפבית ומיקרוסופט זה המשך תהליך פיזור קלאסי. הן לא יורדות כי הן חברות רעות, הן יורדות כי הכסף החכם תמיד מוכר לתוך ידי הקונים כדי לממש את הרווחים שלו.

כשהן יורדות ב-1% או 2% ביום של נתוני תעסוקה חזקים, זה סימן של חולשה במבנה המגמתי שלהן, או במילים פשוטות השכר כנראה ימשיך לעלות ולהכביד על האינפלציה.

יחד עם זאת, במקומות שפעם נחשבו משעממים, קורה תהליך של איסוף אגרסיבי. תראו את סקטור האנרגיה שזינק ב-2.6%. הנפט ב-64.60 דולר אני לא חושב שזה רק תוצאה של מתיחות עם איראן, זאת תוצאה של הבנה שהביקוש הקשיח לא הולך לשום מקום. הפיל לא קונה אופציות על "עתיד ורוד" הוא קונה חביות של "הווה נצרך כעת".

תסתכלו על מה שקרה בסמי זינוק של 10% במיקרון ובסנדיסק. זה לא בגלל שמישהו המציא צ'אטבוט חדש, אלא בגלל שהחומרה הפיזית הזיכרונות, השבבים, הברזלים של ה-AI הם התשתית הנצרכת האמיתית.

🐘 מה קורה לנו שזה דורך במקום

התחושה הזו של "דריכה במקום" שמאפיינת את השוק בשבועות האחרונים היא המבחן גדול שלנו כסוחרים. השוק זז הצידה, ואתם מרגישים שאתם פועלים נכון כאילו מנתחים, עוקבים, קוראים ובסוף התיק לא זז או אפילו נשחק קצת.

זה לא אומר כלום עליכם, זה כן אומר משהו על מבנה התיק הקודם שלכם לאור הרוטציה בשוק, גמישות שכלית נדרשת כעת, לחתוך החוצה את החלשות מהשוק ולשמר את כל מי שהחזיק את הניעור.

הסוחר הממוצע נלחץ מהתנודתיות הזו. השוק מנקה את ה"רעש". אם תנסו להקדים את השוק בפוזיציות למשל של "הימור על הורדת ריבית", אתם פשוט תדרסו.

הנרמול של החוויה כאן הוא חשוב ליכולת הספיגה שלכם, שוק צידי הוא לא שוק מת, הוא שוק שבונה את המהלך הבא שלו.

זה הזמן לחדש את רשימות המעקב שלכם, תוך דירוג הרשימה בציוני איכות, כפי שלמדנו בבניית תוכנית העבודה.

הכסף כמו גשם יורד מן הענן אל הקרקע

אם אני אגיד לכם שהקיפאון הזה במדדים הוא למעשה מתנה? אם השוק היה טס למעלה בטירוף, הייתם רודפים אחרי מחירים והסיכון שלכם היה בשמיים.

עכשיו, כשהמדדים עושים "כאילו" שהם ישנים, ההזדמנות הגדולה מתחבאת בסלקטיביות.

המחשבה שלי ל-2026 היא כזו, הכסף הגדול עוזב את ה"ענן" וחוזר ל"קרקע". ההזדמנות היא ב-Physical AI.

אל תחפשו את האפליקציה הבאה, תחפשו את החברה שבונה את תחנת הכוח שתזין את השרתים של האפליקציה הזו. בנוסף תחפשו את החברות שנהנות מהגירעון המצטמצם בארה"ב, את אלו המסוגלות לקיים יצור מקומי ללא תלות בנמלים של סין.

תהיו חדים, ותזכרו שהשוק תמיד צודק הוא פשוט לא תמיד מסביר את עצמו למי שלא מוכן להקשיב למציאות וחושב שהוויז היא המציאות ואז תקוע בפקק.

יום מבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

אמלק השורה התחתונה:

נתוני התעסוקה המפוצצים השאירו את חולמי הריבית תקועים ב"פקק מחשבתי": בזמן שהמגה-קאפס בתהליך פיזור, הפיל נוטש את "הענן" לטובת "הקרקע" אנרגיה, תשתיות ו-Physical AI.

אל תילחמו במסך שדורך במקום; זה הזמן לחתוך מניות חלשות ולהיצמד לרוטציה של הכסף הגדול אל הכלכלה הפיזית. המציאות היא לא מה שמופיע ב-Waze, היא מה שקורה בשטח.

התחזית מול המציאות: מבט מחודש על מדד ה-RSPחצי שנה עברה מאז שפרסמתי כאן את ניתוח הפריצה של ה-RSP (מדד S&P 500 במשקל שווה). מעניין לראות איך הנתונים הטכניים התגבשו למציאות בשטח:

🔹 מה ראינו באוגוסט? זיהינו מבנה פריצה עם יעד ראשון ב-195$ ויעד מרכזי באזור ה-210$. המטרה הייתה לעקוב אחרי "רוחב השוק" – לראות אם שאר המניות מצטרפות לחגיגה. 📈

🔹 מה קורה היום? המדד פעל לפי התכנית. רמת ה-195$ נכבשה, והיום אנחנו כבר ב-205$, בדרך ליעד הבא. בזמן שבחדשות מדברים על זה רק עכשיו, הגרף הראה את הסימנים כבר מזמן. 📺✨

🔹 השורה התחתונה: הראלי הפך לבריא ורחב יותר. כשיותר סקטורים משתתפים בעליות, המגמה מקבלת משנה תוקף. 💎

ממשיכה לעקוב אחרי המבנה הנוכחי. כל עוד אנחנו מעל אזורי הפריצה, ההטיה נשארת חיובית. ✅

למטרות לימודיות ושיתוף תובנות בלבד, אין באמור ייעוץ השקעות.

האם אטומים ניטרליים יהפכו את המחשוב הקוונטי לרווחי?חברת Infleqtion מתגלה כשחקנית דומיננטית במרוץ הטכנולוגיה הקוונטית. היא מתמקמת בצומת שבין מחשוב לחישה. הרישום הציבורי הקרוב באמצעות מיזוג עם Churchill Capital Corp X לפי שווי של 1.8 מיליארד דולר מהווה נקודת מפנה. היא תהיה החברה הציבורית הראשונה המתמחה באטומים ניטרליים תחת הסימול INFQ ב-NYSE. עם הכנסות צפויות של מעל 540 מיליון דולר מהעסקה, Infleqtion מנצלת אסטרטגיה דואלית בעוד מתחריה מתמקדים בתחום יחיד. פלטפורמת האטומים הניטרליים מציעה יתרונות מובנים של כושר הרחבה (scalability). היא משתמשת באטומים זהים הקיימים בטבע במקום שבבים המיוצרים במעבדה וחשופים למגבלות סחר ועלויות ייצור גבוהות.

המיצום האסטרטגי של החברה בברית האבטחה AUKUS מעניק יתרונות גיאופוליטיים קריטיים. Infleqtion מנווטת במורכבות של בקרת ייצוא תוך השתתפות בפרויקטים ביטחוניים רגישים. אלו כוללים מערכות תזמון קוונטיות לצוללות הצי המלכותי וחיישן כבידה קוונטי עבור נאס"א. שותפויות ממשלתיות אלו מספקות מימון שאינו מדלל ותיקוף בשטח. מוצרי התזמון הקוונטי של החברה מייצרים הכנסות מיידיות. זהו גשר פיננסי חיוני בעוד פלטפורמת המחשוב שואפת ליעד של 1,000 קיוביטים לוגיים עד 2030.

למרות ההישגים הטכניים, Infleqtion עומדת בפני סיכונים משמעותיים. ל-Churchill X יחס שוטף של 0.04, המצביע על לחצי נזילות. החברה חייבת להתחרות בענקיות כמו גוגל, יבמ ומיקרוסופט בעלות הכיסים העמוקים. עם זאת, פורטפוליו של 230 פטנטים ושותפויות עם NVIDIA ו-Safran מעידים על תכנון לטווח ארוך. ככל שהטכנולוגיה הקוונטית עוברת ממעבדות לפריסה תעשייתית, הגישה המעשית של Infleqtion עשויה להוות את הנוסחה להצלחה בת קיימא.

סקירה יומית 11 פבר 20206, עוד פעם אחתזהר ליבוביץ, 🐘וסוף המסחר בסקירה יומית

עוד פעם אחת, 11 פבר 2026

תומאס אדיסון האיש שהצליח לו, חוגג היום יום הולדת בתוך איזה יקום קוונטי מקביל לייאוש שלנו וצועק לנו משם "החולשה הכי גדולה שלכם היא הוויתור. הדרך הבטוחה ביותר להצליח היא תמיד לנסות רק עוד פעם אחת".

אני מקווה שהתחברתי טוב לראשו תוך כדי שאני ממציא דברים שאמר, אך אלה המילים שעולות מתוך מורשתו והם בהחלט מתאימים לתוך עולם המסחר שלנו.

כי השוק הזה ינסה להכניע אתכם, הוא ינסה לגרום לכם לוותר בדיוק כשזה מתחיל לכאוב, יחד עם זאת העונג האמיתי והרווח הנכסף שמורים רק לאלו שמוכנים לספוג עוד הצלפה אחת של הגרף, להישאר בחדר בשיא המתח, ולנסות שוב עם קור רוח של פיל. כי בסוף, כשהאור נדלק והפיל מתחיל לנוע בכיוון שלכם, כל הכאב של הדרך הופך לניצחון מתוק וטהור.

היכולת שלך לעמוד בכל הרבה נסיונות תהיה רק עם תקפידו בלי קשר לשיטה, על ניהול סיכונים קפדני או בשפת רחוב "אח שלי, שמור על הפסדים קטנים".

אז בוקר טוב,

סוחרים וסחורות.

קפה שחור וחזק עלי. כהה, חזק ומעורר בדיוק כמו שהיום הזה עומד להיות. יושב הבוקר מול המסכים בחדר המסחר שלי, וילונות עדיין חצי סגורים, רק קרן אור קטנה מתגנבת פנימה, כאילו מחייכת אלי ואומרת "תתעורר".

הנייד שלי ממוד הלילה, רטט על השולחן. הודעה מאחד מעוקבי ברשת, בחור צעיר עם יותר מדי הורמונים ופחות מדי סבלנות. "זהר", הוא כתב, והרגשתי את הלחות של הזיעה שלו דרך המסך "השוק פשוט מתעלל בי. הוא מושך אותי פנימה בנאסד"ק, ואז מצליף בי עם אדום כואב, קניתי מיקרוסופט ב-472. אני מרגיש שאני מאבד שליטה".

חייכתי לעצמי, חיוך של מי שמכיר כל עיקול בנתיב המיוסר הזה, הרי היית שם בתחילת דרכי, זה חיוך של שמחה לאיד חלילה, זה חיוך של הייתי שם והתמזל מזלי להבין אחרת כיום את הדברים.

עניתי לו "נשמה טובה, אתה לא מאבד שליטה, אתה פשוט מסרב להבין את יחסי הכוחות. השוק הוא לא טרנדי במובן של קונים את המפורסמות כי ירדו לרגע וזהו, הוא דורש ממך התמסרות והבנה לפני שהוא יתן לך את העונג שאתה מחפש". הוא לא הבין.

רובכם לא מבינים. אתם רואים את המסך המהבהב וחושבים שמדובר במספרים, אבל מדובר ביצרים. מדובר בכוח. מדובר בפיל שיושב בחדר ומחכה שתפסיקו להיאבק בו ותתחילו לזרום איתו.

🐘 המתח המורט של הציפייה

למה הלחץ לקראת היום? כי השוק נמצא כרגע במצב של "פורפליי" ממושך ומורט עצבים, לא כזה של מעשה אהבים, יותר כזה של חיפוש עצמי לאן הוא רוצה ללכת ובאיזה זהות, בתוכו קולות וכוחות מנוגדים,אלה יוצרים את המתח של להוויה החדשה.

כך לדוגמא בזמן שכולם עסוקים בלבהות בנפילה של גוגל ופייסבוק, הכסף שלא מחפש תשומת לב החליק בשקט לזרועותיהן של חברות התשתיות והנדל"ן, למה? כי היום, יום רביעי ה-11 בפברואר 2026, יוצא דוח התעסוקה של ינואר.

אנחנו מחכים לו מגיע באיחור בגלל ההשבתה הממשלתית הקצרה ששיבשה את הלו"ז.

השוק מצפה לתוספת 70 אלף משרות, נתון צנוע. אנחנו כמהים לחולשה הזאת. אנחנו רוצים לראות את שוק העבודה מתנשף קצת, כדי שהפד ימשיך בנוהג של הורדות הריבית. זה האבסורד של המשחק: הכאב של הכלכלה הוא העונג של הסוחר.

🐘 מבחן העמידות

הכסף החכם סיים לקנות את הטכנולוגיה לאחרונה הוא בעיקר הוא בוחן את כושר העמידות של החברות. הוא מבצע "מבחן לחץ" לידיים חלשות. ובהתאם לתוצאת המבחן הוא פועל. כך אתמול, מגזר התשתיות זינק ב-1.6%. למה?

כי כשיש ערפל לגבי העמידות, הפיל מחפש משהו מוצק ויציב "עמיד" לאחוז בו. שיטת הפיל מלמדת אתכם לא להסתכל על ההיפ החיצוני של המניה, אלא על העקבות העמוקות שהיא משאירה בחולות השוק. העקבות של אתמול הראו שהמוסדיים לא עוזבים, הם פשוט מחליפים את חליפת הטק המנצנצת בבגדי עבודה מחוספסים. זו רוטציה, וזה הדבר הכי אינטימי שקורה בשוק כרגע.

הקושי שהרוטציה לאחרונה זזה מצד לצד כמו מנערת החוצה את כל החלשים והחלשות בשוק וזה הדבר היחידי שקורה כעת בצורה רוחבית.

🐘 מה זה הכי טובות?

אני מכיר את מה עובר לכם בראש. או בציטוט הודעה ווצאפ אתמול "זהר, קניתי את המניות הכי טובות, ודווקא עכשיו הכל נהיה אדום. איפה הביטחון המובטח?".

התחושה הזאת, שהשוק מתהפך עליכם בדיוק כשחשבתם שאתם בטוחים שאת עוברים לחלק הנכון, היא חלק מטקס קבלת הפנים לתוך השוק.

הסוחר המתחיל פועל מתוך דחף פראי הוא קונה שהכותרות צועקות "שיא" ומוכר כשמופיעה טיפת הדם הראשונה על המסך. הפיל, לעומת זאת, פועל בקור רוח מקפיא, השיטה שלו פשוטה כמעט פרימיטיבית, הוא קונה רק את מה שחזק מהשוק, הוא עומד על האיים, שמי שגעת התקופה לא הציפה.

🐘 שעה לפני הפתיחה

אז מה מחכה לנו ב-15:30? ככל שדוח התעסוקה יראה נתון סביב ה-70 אלף, השוק יפלוט אנחת רווחה והטכנולוגיה כנראה תחזור להוביל בראש מורם, רעבה מתמיד. אבל אם הנתון יהיה נמוך משמעותית, נניח 40 אלף פתאום כולם יתחילו לצעוק "מיתון", והפחד עלול להתפשט כמו מגע קר על עור חשוף, סוחרים רבים יקבלו עור ברווז.

ההזדמנות הגדולה באמת היא לא ב-AI שכולם מדברים עליו באובססיביות חולנית. ההזדמנות היא בסלקטיביות חסרת רחמים. השוק של חוזק יחסי בלבד. הוא דורש מכם דיוק כירורגי.

עוד דוגמא כדי שהסקירה לא תשאר כללית. חברות כמו DDOG שטסה אתמול ב-13% מוכיחות שמי שמספק את הסחורה באמת, זוכה לכל התענוגות. מצד שני, חברות כמו ווסטרן דיגיטל צנחו ב-8%, מזכירות לנו מה קורה למי שמפשל ברגע האמת.

מסקנה מתבקשת היא תפסיקו להסתכל על "הבורסה" כגוש אחד ותתחילו לאתר את המניות שהפילים קונים בשקט. במילים מקצועיות הסיכום שלי לתקופה האחרונה בשווקים "השוק מגדיר מחדש את המושג חפיר".

יום מבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

אמ;לק למי שרוצה תכלס:

סוחרים יקרים, בזמן שתומאס אדיסון חוגג יום הולדת ולוחש לנו לא לוותר, השוק מבצע בנו "פורפליי" מורט עצבים לקראת דוח התעסוקה של 15:30.

הפיל מחליף תנוחה, עוזב את הטכנולוגיה המנצנצת לטובת תשתיות ונדל"ן, רק כדי לנער את הידיים החלשות שלכם לפני המהלך הגדול. אל תתנו לאדום במיקרוסופט להכניע אתכם; תתמסרו לסלקטיביות, שמרו על הפסדים קטנים בסטייל, ותזכרו שהעונג האמיתי שמור למי שרוכב על הגב של הפיל ולא נרמס תחתיו בשיא המתח.

NIO פריצהאתמול התחלתי לעקוב אחריה, יש מישהוא שאני מאוד מעריך שבזכותו הרווחתי כסף הוא אתמול כתב שכמה " לוויתנים " העמיסו בקניה של אופציות קול של ספטמבר, ולכן היא על הרדאר שלי, אתמול עלתה יפה ופרצה את קו הטרנד היורד, עם ווליום גדול וחריג, נראה כיוון טוב קדימה, סימנתי את רמות ההתנגדות, אנסה להכנס בתחילת המסחר, כמובן שאין באמור המלצה.

מבחינה פונדומנטלית החברה עדיין לא רווחית, יש לה תחרות קשה באירופה , אבל בחצי הראשון של 2025 היה גידול במכירות רכבים של 25% והרוב מזה ביוני האחרון. זה טוב מאוד.

אין באמור המלצה, בהצלחה.

האם מוג תבסס דומיננטיות בעידן הביטחון החדש?חברת .Moog Inc נכנסה לשנת 2026 עם מומנטום טרנספורמטיבי, והציגה תוצאות שיא לרבעון הראשון שעקפו את תחזיות האנליסטים ב-19% עם רווח מותאם של $2.63 למניה. ההכנסות זינקו ב-21% בהשוואה לאשתקד והגיעו ל-1.1 מיליארד דולר, בעוד שצבר ההזמנות של החברה עלה על 5 מיליארד דולר, מה שמעניק ראות חסרת תקדים לאפיקי ההכנסה העתידיים. ביצועים יוצאי דופן אלו מונעים על ידי מחזור חימוש עולמי, כאשר ההנהלה העלתה את תחזית הרווח למניה לשנת 2026 כולה ל-$10.20 והמניה נסקה לשיאים חדשים סביב רמת ה-$305.

מעבר למדדים הפיננסיים, מוג ממצבת את עצמה אסטרטגית כמובילה טכנו-תעשייתית ולא רק כיצרנית מסורתית. השותפות של החברה עם Niron Magnetics לפיתוח מפעילים (actuators) מבוססי ניטריד הברזל ללא מתכות נדירות, נותנת מענה לנקודות תורפה קריטיות בשרשרת האספקה, שכן סין שולטת בכ-90% משוק עיבוד המתכות הנדירות העולמי. מהלך זה לעבר עצמאות בשרשרת האספקה, בשילוב עם שילוב מערכות מתקדם באמצעות שותפויות כמו שיתוף הפעולה עם Echodyne למערכות נשק משולבות, מדגים את האבולוציה של מוג מספקית רכיבים לספקית טכנולוגיית הגנה במעגל מלא. כל מגזרי הפעילות השיגו מכירות שיא רבעוניות בו-זמנית, כאשר תחום החלל והביטחון מוביל עם צמיחה של 31%.

החברה מנצלת רוחות גביות מרובות, כולל יעדי הוצאות הביטחון החדשים של נאט"ו העומדים על 5% מהתמ"ג, אסטרטגיית טרנספורמציית הרכש של משרד ההגנה האמריקאי המעדיפה חברות עם ביצועים גבוהים, והמעבר למערכות הגנה מבוססות בינה מלאכותית. עם תוכניות המודרניזציה של מטוסי ה-C-130 הרקולס, טכנולוגיית טילים היפרסוניים ופורטפוליו פטנטים אגרסיבי המקיף ניווט אוטונומי ורובוטיקה, מוג מציבה את עצמה בצומת שבין דיוק מכני לחדשנות דיגיטלית. למרות קשיים הנובעים ממכסים ולחצים אינפלציוניים על חוזים במחיר קבוע, מתח הרווח התפעולי המותאם של החברה העומד על 13.0% ויחס המינוף השמרני של 2.0x מספקים את החוסן הפיננסי הנדרש כדי לקיים טרנספורמציה טכנולוגית זו לאורך שנת 2026 ומעבר לה.

סקירה יומית 10.2.2026 תלווה לי , אחזיר לך בעוד 100 שנהזהר ליבוביץ, 🐘וסוף המסחר בסקירה שבועית

תלווה לי אחזיר לך בעוד 100 שנה, 10 פבר 2026

הכותרת היא לא התחלה של בדיחה, היא מציאות אמיתית בשעה שרוב האנשים מחפשים את הביטחון שלהם בלוח שנה שמסתיים בדצמבר הקרוב, גוגל החליטה אתמול להנפיק אג"ח ל-100 שנה.

תעצרו רגע ותחשבו על זה. מאה שנים. זה לא סתם חוב, זו הצהרת בעלות על הנצח. בזמן שסוחרים מתעסקים בשאלה אם הנר של חמש דקות יסגור מעל הממוצע, יש מי שמתכנן את תזרים המזומנים שלו לשנת 2126.

הפער הזה, בין הריצה המיוזעת אחרי הרווח המיידי לבין האדנות של הכסף הגדול, הוא בדיוק המקום שבו הפילוסופיה פוגשת את הפקודה במסוף המסחר שלנו. השוק לא רק עלה אתמול; הוא מאותת לנו שהחוקים הישנים של "מה נחשב בטוח" פשוט פגו תוקף, והם לא השאירו כתובת חדשה.

🐘 הנצח של גוגל

העובדה שחברת טכנולוגיה מגייסת חוב למאה שנה בנאמנות של מדינה היא לא "חדשות כלכליות". היא שיבוש תודעתי. זה מעניין כי זה חושף את הפער האמיתי בשוק: אנחנו חיים בעידן שבו הביטחון נמצא דווקא במקומות שנחשבו פעם לסיכון גבוה, בזמן שמקליטים מסורתיים מתפוררים לנו בין האצבעות.

תראו מה קרה אתמול למגזרי "ההגנה" הבריאות והצריכה הבסיסית. הם נראו כמו מישהו שהגיע עם סכין לקרב יריות של בינה מלאכותית. בזמן שהנאסד"ק חגג 0.9% של עוצמה, מניות הביטוח חטפו נוקאאוט כי OpenAI החליטה שהיא רוצה דריסת רגל בעולם שלהם.

הכסף הגדול זורם לתוכנה אולי כסוג של תיקון או אולי לאחר שהתבסס על שווי חדש הגיוני (מגזר ה-IGV שזינק ב-3.2%) כי שם הסוד האמיתי והתשובה לשאלה בהתייחס לעתיד המגזר. מקום לקבלת תשובה למתי זה כבר שינוי פרדיגמה שבו הטכנולוגיה הופכת לתשתית הקיום, והתשתית הישנה הופכת למשקולת.

גוגל לא צריכה את הכסף; היא צריכה את האמונה בזה שהיא תהיה כאן כשהנינים שלך יסחרו באופציות. זה המקום שבו "הפיל" הולך לישון בלילה במקומות שבהם הזמן עובד לטובתו, לא נגדו.

🐘 מלא פירורים היה השולחן

מתחת לכל הירוק של אתמול, קרה תהליך פשוט מאוד שמי שחדש בתחום חייב להבין. דמיינו שולחן מלא בפירורים. כשהמחירים ירדו בעת האחרונה, הרבה אנשים נבהלו וזרקו את המניות שלהם. ואז, הגיעו ה"ידיים הגדולות" אלו עם הכיסים העמוקים באמת ופשוט העבירו מגב על השולחן.

הם לא קנו כי הם "נחמדים", הם קנו כי זיהו חוזק יחסי ושהסחורה זולה מדי ביחס לעתיד. זה תהליך שבו הכסף החכם בולע את כל מה שהפחדנים פלטו. כשאנחנו רואים מניות כמו אורקל מזנקות ב-9.6% או אפלובלווין APP ב-13%, זה לא מקרי. זה חותם לאזימוט הכללי של השוק.

התופעה הזו, שבה הקונים הגדולים עוצרים את הירידות ומתחילים לאסוף סחורה בשקט (או ברעש, כמו אתמול), היא מה שבונה את המדרגה הבאה. כשהשוק "מסרב לרדת" למרות שאין חדשות מדהימות, זה הסימן הכי חזק שיש. זה אומר שהשוק התנקה מהמוכרים הלחוצים.

המדדים בשיא, כשמסתכלים פנימה, רואים שהכסף פשוט ממשיך להחליף ידיים. הוא עובר מאנשים שמסתכלים על האתמול לאנשים שקונים את המחר. וזה קורה בתוכנה, בשבבים, ובכל מקום שבו הקוד מחליף את כוח האדם הישן, השוק עדיין מחפש את צורתו הסופית והיא מתהווה אט אט לכך.

🐘 התנועה הזו מעצבת את המציאות שלכם

עזבו רגע את התחושות האישיות של "הפסדתי או הרווחתי" לאחרונה. בואו נדבר על המציאות המקצועית.

המציאות הזו השתנתה: הפיזור שפעם לימדו אותנו "שים קצת פה וקצת שם" הפך למלכודת העת האחרונה. אתמול ראינו את זה בבירור. אם הייתם ב"מניות הבטוחות" של פעם, כמו חברות תרופות או מוצרי צריכה, התיק שלכם הלך אחורה.

הטרנספורמציה הזו אומרת שהשוק הופך לסלקטיבי מאוד. הוא כבר לא מעלה את כל הסירות יחד. הוא מעלה רק את אלו שיש להן "מנוע גרעיני". כשיש הודעה ש-OpenAI נכנסת לתחום הביטוח, וחברות כמו Willis Towers Watson צוללות ב-12%, זה לא "תיקון טכני". זו הודעת פיטורים למודל עסקי ישן.

מי שמבין את זה, מפסיק לחפש את "המציאות" בפח הזבל של ההיסטוריה. הוא מבין שהעוצמה האמיתית נמצאת במניות שמתנהגות כאילו אין כוח משיכה.

התפקיד שלכם הוא לא להיות בכל מקום. התפקיד שלכם הוא לזהות איפה הכסף הגדול מחליט לחנות לטווח ארוך. כשרואים את המגזרים הטכנולוגיים מובילים את השוק לשיאים חדשים, זה לא הזמן לפחד מהגובה, אלא הזמן להבין מי מחזיק את הסולם.

🐘 ההזדמנות שמתחבאת בחיבורים הלא צפויים

עכשיו, בואו נסתכל על הצפי להמשך השבוע שנותר ועל ההזדמנות האמיתית. מה אם כל מה שראינו אתמול הוא רק הסימן הראשון לשלב חדש?

שימו לב למשהו מוזר שקרה יחד עם הטכנולוגיה, עלו גם מגזרי האנרגיה והחומרים. בדרך כלל הם לא חברים הכי טובים, אבל בעולם החדש הם הולכים יד ביד.

למה? כי כדי להריץ את ה-AI שגוגל בונה למאה השנים הבאות, צריך המון חשמל והמון מתכות. התזה שלי היא שמי שמחפש רק "תוכנה" יפספס את התמונה הגדולה. ההזדמנות נמצאת בנקודת המפגש בין הקוד לבין המציאות הפיזית, כמו חברות שמספקות את התשתית לעולם הדיגיטלי החדש.

השוק הופך להיות בינארי: חברות המשתמשות בטכנולוגיה כדי לטרוף אחרים כאילו השאלה היא היא בינארית אנחנו או הם.

חברות נטרפות. הדוחות הכספיים שיזרמו השבוע יראו לנו בדיוק מי נמצא באיזה צד. אל תחפשו את מה שזול; חפשו את מה שהפילים לא מוכנים לשחרר, גם כשהמחיר נראה גבוה.

הצפי שלי הוא המשך סלקטיביות קיצונית. המדדים הכלליים יכולים לעמוד במקום או לעלות לאט, אבל מתחת לפני השטח, מניות מסוימות ימשיכו לטוס כי הן פשוט הפכו לתשתיות של המאה ה-21.

תהיו חדים, תעקבו אחרי העוצמה, ואל תתנו למספרים העגולים להפחיד אתכם. הנצח של גוגל מחכה, ואנחנו רק בתחילת הדרך.

יום מבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

🐘 אמ;לק למי שרוצה תכלס:

שינוי פרדיגמה בשוק: הנפקת האג"ח של גוגל ל-100 שנה ומנוסת הכסף אתמול ממגזרי ההגנה המסורתיים (בריאות וצריכה) חזרה לעבר ה-IGV והתוכנה, מסמנות שהטכנולוגיה הפכה מתחום צמיחה לתשתית קיום נוכחית.

השוק הופך לבינארי וסלקטיבי קיצונית "הידיים הגדולות" מנקות את השולחן מפחדנים ואוספות חברות בעלות "מנוע גרעיני" שטורפות מודלים עסקיים ישנים. בשורה התחתונה אל תחפשו מציאות זולות בעיחס למחירי העבר, עקבו אחרי העוצמה היחסית בנקודת המפגש שבין הקוד לעולם הפיזי.

האם יעילות הון יכולה לנצח הימורי ענק של מיליארדים?ורטיקל אירוספייס (Vertical Aerospace) מציגה פרדוקס בולט במגזר התעופה החשמלית. החברה פועלת בחזית פיתוח הניידות האווירית העירונית (UAM), תוך השגת אבני דרך טכניות עקביות ושמירה על גישה ממושמעת להוצאות הון. מטוס הדגל שלה, ה-Valo, מייצג אבולוציה בשלה של תכנון eVTOL עם תצורה גמישה של 4-6 נוסעים, מהירות שיוט של 150 מייל לשעה וטווח של 100 מייל. בניגוד למתחרות האמריקאיות Joby ו-Archer, המקדמות "מודל מפעיל" המצריך מיליארדי דולרים במימון, ורטיקל אימצה את "מודל איירבוס" – התמקדות בתכנון, רישוי והרכבה סופית תוך שיתוף פעולה עם ענקיות תעופה כמו Honeywell ו-Aciturri. אסטרטגיה זו הביאה לשריפת מזומנים רבעונית של כ-30-40 מיליון דולר, בהשוואה להפסדים של 100-400 מיליון דולר אצל המתחרות. לחברה שותפויות אסטרטגיות בהודו, יפן וסינגפור, והיא הבטיחה מענקים בסך 37 מיליון ליש"ט מממשלת בריטניה, מה שמציב אותה כחלוצה הלאומית של בריטניה בתעופה ללא פליטות.

למרות הישגים אלו, השוק מעריך את ורטיקל ב-500 מיליון דולר בלבד – פחות מ-4% משוויה של Joby העומד על 14 מיליארד דולר. הנתק נובע מחששות מדילול, שכן החברה זקוקה לכ-700 מיליון דולר להגעה לרישוי ואישרה לאחרונה הנפקת מיליארד מניות. זרז קריטי לטווח הקרוב הוא מבחן המעבר של שלב 4 המתוכנן לתחילת 2026, שיאמת את התמרון המורכב ביותר: מעבר ממצב מסוק למצב מטוס. החברה השלימה 90% ממעטפת המעבר ומצפה למעבר מאויש מלא בקרוב. הצלחה בשלב זה תוכיח היתכנות טכנית ותפתח תנאי מימון נוחים יותר, בעוד עיכובים עלולים להגביר את הלחץ על מחיר המניה. פלטפורמת ה-Valo משלבת את מערכת האוויוניקה המתקדמת Honeywell Anthem, הכוללת ניווט מבוסס בינה מלאכותית ומסגרות אבטחת סייבר מסוג Zero-Trust, הממצבת אותו כמטוס מבוסס תוכנה לעידן הדיגיטלי.

השאלה המרכזית למשקיעים היא האם המסלול היעיל של ורטיקל יניב תשואות עודפות על פני האסטרטגיות עתירות ההוצאות של יריבותיה האמריקאיות. אם החברה תשיג רישוי בשנת 2028 בעלות כוללת חזויה של 700 מיליון דולר, חלק קטן מהדרישות של מתחרותיה, התשואה על ההשקעה עשויה להיות יוצאת דופן. ספר ההזמנות של החברה, בשווי 6 מיליארד דולר, יהפוך להכנסות ללא הסיכונים התפעוליים הכרוכים בניהול חברת תעופה. עם זאת, פער המימון נותר הסיכון העיקרי. עם מזומנים המספיקים עד אמצע 2026 ורישוי המרוחק שנתיים, על החברה לבצע גיוס הון משמעותי. הסביבה המאקרו-כלכלית הופכת נוחה יותר, עם ירידת ריביות ותיאבון מחודש של הון סיכון לחברות צמיחה. ורטיקל עומדת בצומת דרכים: האסטרטגיה הממושמעת שלה עשויה להוכיח את עצמה, או שלחצי מימון יובילו לדילול מסיבי שיפגע בערך לטווח ארוך.

סקירה שבועית 09 פברואר 2026 - זה דאו ולא תאוזהר ליבוביץ, 🐘וסוף המסחר בסקירה שבועית

דאו ולא תאו, 09 פבר 2026

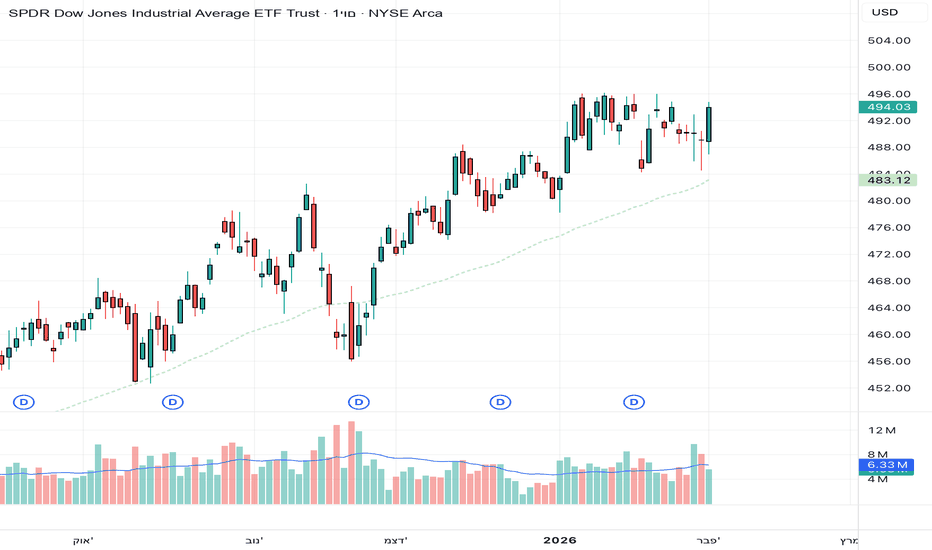

שמעו, בואו נשים את הקלפים על השולחן, אם מישהו היה אומר לנו לפני שבועיים שהדאו הולך לתפור את ה-50,000 בזמן שחצי מהנאסד"ק נראה כמו פיצוציה אחרי פריצה, היינו שולחים אותו לעשות בדיקת סמים.

אבל הנה זה קרה ביום שישי. המספר הזה, 50,114.46, הוא לא סתם מספר על המסך - הוא הצהרה. וההצהרה הזאת אומרת דבר אחד פשוט, הלשוק רציונל משלו עצמו, לפעמים נבין אותו לבין לא.

לחלק זה כואב, אני יודע. זה הרגיש להם כאילו כולם קיבלו הזמנה למסיבה בקיסריה ורק הם נתקענו בפקק באיילון עם וויז שמראה "זמן הגעה: אף פעם".

🐘 הדאו בשמיים

תראו, מה שקרה ביום שישי זה סיפור על פער. אמזון באו ואמרו: "חבר'ה, ב-2026 אנחנו הולכים לשפוך 200 מיליארד דולר על AI". גוגל אמרו "גם אנחנו, קבלו 185 מיליארד". עכשיו, הסוחר הקטן שומע "הוצאות" ונלחץ. הוא מוכר, הוא בורח, הוא מתרגם את ההשקעה כמצב בינארי של הירו או זירו.

אבל הפילים? הם מחייכים. הם מבינים שהכסף הזה לא הולך לפח, הוא הולך לברזלים, למבנים, למעבדים. בזמן שכולם בכו על זה שאמזון ירדה ב-5.5%, הכסף המקצועי רץ לקנות את אלו שיבנו להם את המחסנים.

זה הפער בתחום, ההמון מביט על "הפסד בדוחות", המקצוענים רואים "השקעה בתשתית". ומי נמצא בתשתית? החבר'ה של הדאו ג'ונס. הבלו-צ'יפס. אלו שלא עושים רעש בטיקטוק אבל מזיזים עולם.

🐘 מה קורה פה עם "הבלו-צ'יפס"?

בוויקופית מדוברת, אנחנו רואים פה "רוטציה של פילים". הכסף הגדול יוצא מהחלומות של ה-AI ועובר למציאות של ה-AI. כולם מסתכלים השבוע על הדאו כי שם נמצא הבשר האמיתי. השבוע הקרוב הוא שבוע של דוחות של ענקיות הבלו-צ'יפ, וזה מה שיקבע אם ה-50,000 הזה זה קיר בטון או רק תחנת דלק בדרך למעלה.

הפוקוס עכשיו הוא על החברות היציבות, אלו שמרוויחות כסף גם כשיש בלגן.

כשאנחנו רואים את חברות התעופה כמו יונייטד ודלתא קופצות ב-8-9 אחוז, זה אומר שהפילים מהמרים על הכלכלה הריאלית. הם לא מחפשים את "האפליקציה הבאה", הם מחפשים את מי שמטיס אנשים, מי שמייצר חשמל, ומי שנותן הלוואות.

זה וויקוף קלאסי, שלב הספיגה הסתיים, ועכשיו הפילים פשוט דוחפים את הקיר למעלה.

🐘 איך זה משפיע על הסוחר המתחיל?

השבוע יש לנו גם הודעות כלכליות שיכולות לטלטל את הסירה. יש לנו את מדד המחירים לצרכן (CPI) ביום שלישי ואת מדד המחירים ליצרן (PPI) ונתוני המכירות הקמעונאיות בהמשך השבוע. אם האינפלציה תרים ראש, הפד (הבנק המרכזי) יתחיל שוב לאיים עם הריבית, וזה יכול להכאיב.

הסוחר הממוצע יושב עכשיו על קוצים, מחכה לראות מה יגידו בחדשות. אבל אתם? אתם צריכים להבין שהתנודתיות הזאת היא החברה הכי טובה שלכם, אם רק תפסיקו לנסות לנחש מה יקרה ותתחילו לעקוב, כמו מרגלי מסחר, מאיפה הוא יוצא ולאן הוא נכנס.

🐘 ההזדמנות האמיתית השבוע?

עכשיו בואו נחשוב צעד קדימה. מה קורה אם הדאו מחזיק מעמד מעל 50,000 והודעות ה-CPI עוברות בשלום? אנחנו נראה את כל "הסלקטיביות" הזאת מתפרצת למקומות שלא ציפינו להם. תראו את הרוסל 2000 (המניות הקטנות) הוא זינק ב-3.6% ביום שישי. זה סימן שהתיאבון לסיכון חוזר, אבל הוא חוזר בזהירות.

ההזדמנות היא לא בלקנות את מה שכבר טס, אלא בלחפש את ה"פילומטר" דהיינו איפה יש חברות בלו-צ'יפ שעדיין לא התפוצצו ושולחות רמזים של איסוף סחורה? עם כל הכסף שאמזון וגוגל שופכות, יהיו פה חברות קטנות יותר שיקבלו חוזים שמנים.

אם תשבו רק על הנאסד"ק ותבכו על זה שהוא במינוס מתחילת השנה, אתם תפספסו את המסיבה שקורה ממש עכשיו בדאו ובמניות ערך.

מה אם אני אגיד לכם שהשוק הזה רק מתחיל להתחמם? ה-AI הוא כבר לא סיפור על עתיד רחוק, הוא סיפור על דוחות כספיים של כאן ועכשיו.

השבוע הקרוב יראה לנו אם הכלכלה האמריקאית באמת חזקה כמו שהדאו מראה, או שזה סתם איפור כבד.

תהיו סלקטיביים, תהיו חדים, ואל תתנו למספרים הגדולים להפחיד אתכם. תזכרו, בשוק ההון אין צודק או טועה, יש רק מי שעוקב אחרי הכסף ומי שנשאר עם הסיפורים. תהיו אלו שעוקבים.

שבוע טוב

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

סקירה יומית 06.02.2026 - צליל הניסורזהר ליבוביץ, 🐘וסוף המסחר בסקירה יומית

צליל הניסור, 06 פבר 2026

סיפור קטן חבר טוב שלי, נגר ותיק, דור שלישי, סיפר לי משהו מעניין שעלה בראשי בכתיבת הבוקר, הסיפור קשור לצלילים ולפרשנות המוח שלנו את הרעש.

הוא סיפר כשמנסים לנסר עץ אלון עתיק, המסור תמיד חורק ומוציא גיצים רגע לפני שהלוח נפרד לשניים. הוא תמיד מחייך ברוגע בזמן שכולם מסביב היו שמים ידיים על האוזניים ומפחדים שמשהו עומד להישבר. הוא ידע שהרעש הזה הוא לא סימן לתקלה, אלא הדרך של העץ להגיד שהוא מוכן להפוך למשהו חדש.

נשים רגע בצד את הסיפורים. אני יודע שהסתכלתם על המסך אתמול והמשכתם למלמל "מה לעזאזל קורה פה?". החברות הכי גדולות בעולם, אלה שאמורות להיות הסלע שלנו - גוגל, אמזון, מיקרוסופט מדווחות על רווחים מפלצתיים, ובמקום לחגוג, השוק פשוט נותן להן סטירה.

זה מרגיש כאילו עשיתם הכל לפי ההגיון הבריא, קניתם את "הטובות ביותר", ועדיין התיק נצבע באדום. אני רוצה להגיד לכם משהו: זה לא שאתם טועים, וזה בטח לא אשמתכם. זה פשוט שהשוק שינה את הכללים באמצע המשחק, וזה בדיוק הזמן להבין איך הפיל הזה זז.

🐘 כשרווחים הופכים לבעיה

תחשבו על זה ככה: אתם בונים בית, והקבלן אומר לכם "הבית יצא מדהים, אבל כדי להשלים את הגינה אני צריך עוד מיליון שקל". זה בדיוק מה שקרה עם גוגל. הם הרוויחו המון, אבל אז הם אמרו למשקיעים שהם הולכים לשפוך סכומים דמיוניים, 185 מיליארד דולר על בינה מלאכותית.

השוק, שבדרך כלל אוהב צמיחה, פתאום נלחץ. הוא התחיל לשאול: "רגע, מתי נראה מזה כסף חזרה?". הפער הזה, שבו בשורה טובה הופכת לסיבה למכור, הוא המקום שבו רוב הסוחרים מאבדים את הראש. אבל בשבילנו, זו הנקודה שבה אנחנו מתחילים להיכנס למוד הדייג.

🐘 העקבות

בשיטה שלי, "שיטת הפיל", אנחנו לא מסתכלים על החדשות בטלוויזיה, אנחנו מסתכלים על איפה הכסף הגדול באמת נמצא. אתמול המשכנו לראות כי בזמן שכולם רצו למכור את מניות הטכנולוגיה הנוצצות, הכסף "החכם" ממשיך לזלוג למקומות משעממים כמו חברות חשמל ומזון (מה שאנחנו קוראים לו "הגנתי").

הסיפור האמיתי של השבוע קורה ממש עכשיו, עם דוח התעסוקה הגדול של יום שישי. לפי וויקוף, המורה הגדול שלי, כל מה שראינו עד עכשיו היה רק "מבחן". השוק חיכה לראות אם המשק האמריקאי מתקרר מהר מדי. נתוני ה-JOLTS והתביעות לדמי אבטלה שקפצו אתמול ל-231 אלף הם הרמזים שהפיל השאיר לנו בחול. השוק לא קורס, הוא פשוט מחשב מסלול מחדש לפי הקצב המחודש של הפדרל ריזרב.

הגיע הזמן להוריד דופק

אני מבין את התסכול. הרי הביטקוין צלל מתחת ל-64,000 דולר, המניות בתיק שלכם קצת נחבטו, והראש אומר לכם "אולי זה לא בשבילי". אבל תקשיבו לי: זה בדיוק מה שהשוק רוצה שתרגישו. השוק הוא לא אויב, הוא פשוט מורה קשוח.

הירידה הזו מתחת לממוצעים שכולם עוקבים אחריהם היא דרך של השוק "לנקות" את הרעשים. זה נורמלי לגמרי. כשאתם רואים אדום במסך, תזכרו שזה לא אומר שעשיתם משהו רע. זה בסך הכל השוק שעושה "סדר פסח". הוא מוציא את מי שנלחץ בקלות כדי לפנות מקום למי שיודע לחכות להזדמנות אמיתית. מותר להרגיש את הלחץ הזה, זה אנושי, אבל אל תתנו לו לנהל אתכם.

🐘 איפה הכסף?

השוק עכשיו הופך להיות מאוד בררן. הוא לא קונה כל מה שקשור ל-AI רק כי זה נשמע סקסי. הוא מחפש את החברות שבאמת יודעות לעשות מזה כסף עכשיו, ולא בעוד חמש שנים.

ההזדמנות הגדולה היא לא לרוץ ולקנות את מה שירד הכי הרבה, אלא להסתכל מי המניות שדווקא ביום כזה גרוע לא רצו לרדת. מניות כמו ברודקום (AVGO) או חברות שמתעסקות בתשתיות פשוטות. אחרי דוח התעסוקה היום, האבק יתחיל לשקוע. כשהשוק יירגע, והוא תמיד נרגע, יש מצב שאלה יהיו הראשונות לטוס למעלה.

אל תנסו לתפוס סכינים נופלות. תנו לפיל לסיים את התנועה שלו. השוק לא בורח לשום מקום, והזדמנויות יש כל יום. הסוד הוא להישאר רגועים ולחייך אל המסך, כי מי שמבין את התהליך, כבר לא מפחד מכל סיבוב קטן בדרך.

תזכרו בחבר שלי הנגר מהצפון. הגיצים שראינו אתמול במסחר הם לא סימן שהכל מתפרק, אלא סימן שהעבודה מתקדמת והחיתוך מתבצע בדיוק איפה שצריך.

השוק אולי קצת רועש עכשיו, אבל מי שמבין את התהליך יודע שהשקט תמיד חוזר אחרי שהמסור מסיים את שלו. אל תיבהלו מהרעש הזמני; בסוף, הלוחות נפרדים ומשאירים לנו חומרי גלם משובחים לבנות מהם את האימפריה שלנו.

כמו שאמר פעם צ'ארלי מאנגר, האיש שידע לחשוב ולראות דרך כל רעש:

"הזדמנויות מגיעות לראש המוכן, אבל הן לא מגיעות לעיתים קרובות. כשזה קורה - אל תהססו, פשוט תהיו שם כדי לאסוף אותן."

שבת שלום

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

אמ;לק למי שרוצה תכלס:

כשהשוק מנסר, הגיצים עפים לפעמים דוחות רווח מפלצתיים הם דווקא הסיבה שהשוק מחליט לתת סטירה לתיק שלכם, וזה בדיוק מה שקרה אתמול לגוגל ואמזון. בזמן שכולם שמים ידיים על האוזניים ומפחדים מהרעש של הירידות, "הפיל" כבר השאיר עקבות בחול שמראות לאן הכסף הגדול באמת זורם.

לקראת דוח התעסוקה הגורלי של היום, כדאי להבין למה הצבע האדום הוא בסך הכל "סדר פסח" הכרחי בדרך להזדמנות הבאה, ולמה הנגר הכי ותיק שהכרתי דווקא מחייך כשהמסור מתחיל לחרוק.

האם חברת בדיקות יכולה להפוך לתשתית הנסתרת של ה-AI?טראדיין (Teradyne) ביצעה את אחד המהפכים האסטרטגיים הדרמטיים ביותר בתעשיית השבבים, כשהפכה מחברת בדיקות המתמקדת במובייל לכוח דומיננטי באימות תשתיות בינה מלאכותית. נכון לסוף שנת 2025, ה-AI מניעה למעלה מ-60% מסך הכנסות החברה. מודל הרווחים ה-"evergreen" החדש שהציגה ההנהלה מכוון להכנסות שנתיות של 6 מיליארד דולר ורווח למניה (non-GAAP) של בין 9.50 ל-11.00 דולר. תוצאות הרבעון הרביעי של 2025 מדגישות את השינוי: הכנסות שיא של 1.083 מיליארד דולר וצמיחה שנתית של 44% הנובעת כמעט כולה מביקוש לבודקי AI.

החפיר הטכנולוגי של החברה משתרע מעבר לציוד בדיקה מסורתי. פתרון ה-UltraPHY 224G נותן מענה לקצבי נתונים של 224 Gb/s הקריטיים לאשכולות AI מהדור הבא , בעוד שבחן ה-Magnum 7H מכוון למחזור זיכרון ה-HBM4—שוק שבו עוצמת הבדיקה גבוהה פי 10 מ-DRAM סטנדרטי. המיזם המשותף עם MultiLane מאפשר לטראדיין לתפוס את שוק בדיקות הקישוריות המהירה מהשבב ועד למרכז הנתונים. במקביל, חטיבת הרובוטיקה עוברת ל-"Physical AI", המשלבת מודלי למידה עמוקה ברובוטים שיתופיים. מרכז ייצור אסטרטגי בדטרויט יתמוך בהתרחבות פי שלושה עם לקוחות מסחר אלקטרוני גדולים ב-2026.

האתגרים הגיאופוליטיים נותרו ניתנים לניהול אך דורשים ניווט זהיר. בעוד שסין היוותה היסטורית 25-30% מההכנסות , המעבר של ממשל טראמפ לבדיקה "לגופו של עניין" (case-by-case) מספק גמישות רגולטורית. עם זאת, מכסים של 25% על רכיבי שבבים מתקדמים העוברים במתקנים בארה"ב מסבכים את שרשראות האספקה. פורטפוליו הפטנטים של טראדיין, הכולל למעלה מ-5,000 פטנטים, משמש כשריון משפטי והרתעה טכנולוגית. השותפות עם TSMC מחזקת את המנהיגות בשיטות ערימת שבבים בתלת-ממד החיוניות לארכיטקטורות HBM4 ו-UCIe.

התיזה להשקעה מתמקדת במיצוב שוק מבני. טראדיין מחזיקה בנתח שוק של 50% בבדיקות "XPU" ומכוונת ל-30% בבדיקות GPU. בעוד שריכוזיות לקוחות (במיוחד חשיפה לאקוסיסטם של אפל) ולחצי מכירה מוסדיים מהווים סיכונים לטווח הקצר , התחזית לרבעון הראשון של 2026 מאותתת על מסלול יציב. התכנסות הפוטוניקה של הסיליקון ורובוטיקת ה-Physical AI יוצרת וקטורי התרחבות מרובים. עבור משקיעים, טראדיין אינה רק נהנית מהוצאות AI, אלא שכבה ארכיטקטונית חיונית המאפשרת מעבר למחזור ייצור מלא.

סקירה יומית 05 פבר 2026 - מי קונה פטיפון?זהר ליבוביץ, 🐘וסוף המסחר בסקירה יומית

מי קונה פטיפון?, 05 פבר 2026

לבטח יצא לך פעם לצאת לדייט עם מישהי שנראית כמו מיליון דולר, להזמין יין יקר וטוב, אתה אומר לעצמך אם הדייט לא יצליח לפחות נשתה טוב. סוף הערב, ברגע שהחשבון מגיע.

היא נעלמת לשירותים ולא חוזרת, ומשאירה אותך עם פתק הוירטואלי שאומר "ברור שאתה תשלום"? לי אישית אין בעיה עם זה, אני מכוון לשלם גם מבלי המעשה. אז למה אני כותב את זה? כי זאת האנשה של מה שקרה כדוגמא אתמול בשוק.

עמדת מסחר דולקת, הדאו ג'ונס רוקד בשיא כל הזמנים, נושק ל-49,500 נקודות, התחושה של הוותיקים, כי העושר בדרך. תוך כדי מבט לעבר הטייקר הממויין שלי לפי שווקים ומגזרים וההנאסד"ק מתנהג בפאניקה.

הפער הזה הוא לא לדים שרופים במסך שלי. זה "גזלייטינג" פיננסי מהסוג המשובח ביותר. המדד הכללי מחייך אליך, בזמן שהמניות שבאמת מעניינות אותך, אלו שחשבת שהן העתיד עושות לך "גוסטינג".

הנאסד"ק צולל ב-1.5%, הביטקוין נראה כמו מצנח שלא נפתח לאור מחיאות הכפיים של מי שקנה אותו בטיעונים רומנטיים ומילמולים שלהם לגבי חווית הצניחה ״ואוו אתה חייב לצנוח ולהרגיש את החוויה״ כאלו שכחו את מהות הקנייה.

בזמן שהם מחזיקים חלומות דיגיטליים, הכסף הגדול מחליף חליפה ועובר לבגדי עבודה של מפעלים ומתקני זיקוק. הדיסוננס הזה הוא מה ששורף לסוחרים רבים את הפיוז, כי הוא מפרק להם את התזה הכי בסיסית "אם השוק עולה, הכל עולה".

אז זהו, שב-2026 החוקים השתנו.

🐘 טרל איליי לילי

מה שחווית אתמול זה לא עוד "תיקון" מקרי מתבקש. זה המשך מהלך עמוק של החלפת ידיים, עליו אנחנו כותבים שבועות, נכון זה לא ימשך לנצח, אבל זה ביטוי המשך לטרנספורמציה.

הפילים, אותם גופים ענקיים שבאמת מזיזים את המחט, החליטו שהגיע הזמן לממש רווחים על כל החלומות הדיגיטליים ששווקו לנו בשנים האחרונות. הם פשוט מעבירים את הכסף שלהם למקום אחר, מקום פיזי, אמיתי, עם ריח של עבודה.

תסתכל על AMD. החברה הזאת עשתה אתמול הכל נכון, עקפה תחזיות והראתה שהיא צומחת כמו מטורפת. ומה היא קיבלה מהשוק? כאפה מצלצלת של 17.3% ירידה בפרצוף. למה? כי הגדולים כבר מזמן סיימו לאגור שם סחורה.

עכשיו הם פשוט משחררים אותה החוצה, לאט ובנחישות, לידיים של אנשים שעדיין מאמינים שכל בשורה טובה צריכה להטיס את המניה לשמיים.

בצד השני של המדרכה, חברות כמו איליי לילי (LLY) מזנקות ב-10%. הכסף הגדול מבין שהחברה שמייצרת תרופות להרזיה שכולם צריכים, שווה כרגע יותר מהבטחה על ענן מחשוב שאולי יניב פירות בעוד שנתיים.

ככה זה עובד, הכסף נוטש את הקזינו של הטכנולוגיה ועובר למחסנים של האנרגיה והמתכות. הפיל פשוט מזהה שהדשא בצד של ה"עולם הישן" הרבה יותר ירוק ומשביע כרגע.

הסיפור המפתיע בעייני באופן אישי המסביר את הכל זאת גוגל.

גוגל דפקה רבעון של 113 מיליארד דולר, ועדיין השוק העניש אותה. ברגע שהם אמרו שהם הולכים להוציא 185 מיליארד דולר על תשתיות, המשקיעים הגדולים פשוט נבהלו מההוצאות, יותר נכון מגישה ה-All In על ה-AI.

הם מחפשים מקלט זמני שיאפשר להם את הכסף בכיס עכשיו, לא בעוד חמש שנים.

🐘 העתיד והווה בריקוד של סופיים

אני מודע למה שעובר לך בבטן כשאתה חווה את הפער הזה. מי שלא בפנים לא מבין מה אני כותב, גם אם נדמה לו שהוא מבין. הכתבים בטלוויזיה מדברים על "שוק שורי" ומצד שני התיק של רבים צועק הצילו באדום בוהק.

הגיע הזמן לנרמל רגע את התחושה הזאת, רבים חונכנו שהנאסד"ק הוא המלך, המקום שבו הכסף צומח על עצי פיתוח והמצאות ובעיקר על עצים דיגיטליים.

יש כאן תזכורת כואבת שהעתיד לפעמים לוקח הפסקה כדי לתת להווה מקום. כשאתה רואה את הביטקוין צולל יחד עם מניות הצמיחה, זה סימן שהנזילות בורחת מהקזינו על מטבע העתיד ועוברת למוצרים שאפשר למשש.

אתה לא סוחר גרוע, אתה פשוט מחזיק בסחורה שהגדולים החליטו שהיא כרגע ספקולטיבית מדי וחסרת תועלת לטווח הקצר וצריך לאזן קצת אחרת את הדברים.

התסכול הזה נובע מהעובדה שאתה עדיין מחכה שהטכנולוגיה "תחזור לעצמה", בזמן שהשוק כבר מזמן החליף את המוזיקה מטרנסים דיגיטליים למוזיקה קלאסית כבדה המואזנת על-ידי חובבי תקליטים שלא מזמן קנו פטיפון חדש.

הם קנו זאת, כסוג של חידוש נעורים (אפילו אבי היקר שיזכה לחיים ארוכים בריאים וטובים, בכניסה לעשור ה-9 ביקש ביום הולדת שאקנה לו פטיפון).

הנתונים הכלכליים שיצאו אתמול הראו ששוק העבודה נחלש, עד לאחרונה זה היה גורם למניות הטכנולוגיה לזנק כי כולם קיוו להורדת ריבית לאור התוצאה.

אבל ב-2026 השוק כבר לא קונה את הסיפור הזה. הוא רואה האטה ובורח למקומות בטוחים כמו תרופות ואוכל אותם יצרכו בכל מצב.

🐘 ההזדמנות בתוך הבלגן

אז מה הלאה? האם לסגור את המחשב ולחזור בעוד כמה שנים? ממש לא. להיפך. הניקוי האלים הזה שאנחנו רואים בטכנולוגיה הוא הדבר הכי טוב שיכול לקרות לסוחר שלא עובד עם הרגש.

ככל שהנאסד"ק יורד מתחת לממוצעים שלו, הוא מנקה את כל ה"טרמפיסטים" מהשוק.

הוא מוציא מהמשחק את כל אלה שקנו רק כי "זה רק עולה", ומכין את הקרקע לנבטים הראשונים. ההזדמנות האמיתית מסתתרת בשאלה אחת ״מי ומתי יתרגמו את ההשקעות בבינה לתזרים מזומנים המייצר רווחים?״.

העולם כרגע הופך להיות מאוד פיזי ומאוד לא סלחני לחובבנים שקונים רק כותרות על בינה מלאכותית. מניות האנרגיה והחומרים הן כבר לא הכסף הישן שהשקיע הסבא שלך, הן הבונקר החדש שבו הכסף הגדול מתחבא מהבלגן הגיאופוליטי.

תזכור את האמירה שלי

״כשהטכנולוגיה תסיים לדמם ותמצא רצפה יציבה, שם ייווצר המפגש הכי מעניין של השנה״.

אל תפחד מהאדום בנסד״ק, תצא ממנו, תלמד ממנו. הוא יסמן לך איפה המחיר מתחיל להיות אטרקטיבי באמת, רחוק מכל הדיבורים המפוצצים של "מומחים" ברשת שרק ששכר האגו שלהם הוא לייקים.

הפיל לא בורח לשום מקום, הוא פשוט מחליף כיוון כדי לאכול טרי יותר. אם תדע להניח את האגו בצד ולעקוב אחרי העקבות שלו לתוך הסקטורים הריאליים, אתה תגלה שהשוק הזה הוא לא "קשה" הוא פשוט דורש ממך להבין שעת לחלום ועת להתעורר.

יום מבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

אמ;לק למי שרוצה תכלס:

בוול סטריט של 2026, הדאו והנאסד"ק הולכים לרבנות בזמן שהמדד הוותיק חוגג שיאים, החלומות הדיגיטליים והביטקוין עושים לכם "גוסטינג" אכזרי. זה לא תיקון מקרי, אלא "הפיל" שמחליף חליפה, נוטש את הקזינו של ה-AI וההבטחות לעתיד לטובת כסף אמיתי, פיזי ותזרימי במפעלים ובבתי המרקחת.

השוק לא קורס, הוא פשוט החליף את הפלייליסט מטרנסים דיגיטליים למוזיקה קלאסית על פטיפון; מי שישחרר את האגו, יפסיק לרדוף אחרי כותרות ויתחיל לעקוב אחרי העקבות הריאליים של הכסף הגדול, יבין שהאדום בנאסד"ק הוא לא סוף העולם, אלא הניקוי הדרוש לפני שההזדמנות האמיתית של השנה תנבט.

האם ארה"ב תצליח לשבור את מונופול הרנ"ק של סין?חברת USA Rare Earth (Nasdaq: USAR) ניצבת במרכז ההימור התעשייתי השאפתני ביותר של אמריקה מזה עשורים. החברה מקדמת אסטרטגיית "ממכרה למגנט" משולבת, שנועדה לשבור את אחיזת החנק של סין ביסודות נדירים (רנ"ק) – חומרים קריטיים המניעים הכל, מרכבים חשמליים ועד מטוסי קרב מסוג F-35. כאשר סין שולטת ב-70% מהכרייה העולמית ובמעל 90% מיכולת הזיקוק, ארצות הברית ניצבת בפני פגיעות אסטרטגית המאיימת הן על יכולות ההגנה שלה והן על מעבר האנרגיה. מגבלות היצוא הסיניות האחרונות על גליום וגרמניום האיצו את לוחות הזמנים של החברה, כאשר הייצור המסחרי מיועד כעת לסוף 2028.

הצלחת החברה תלויה בתמיכה ממשלתית יוצאת דופן ובהזרמות הון מאסיביות. מכתב כוונות בסך 1.6 מיליארד דולר ממשרד המסחר, בשילוב עם השקעה פרטית של 1.5 מיליארד דולר, מספקים מימון פוטנציאלי של 3.1 מיליארד דולר. הממשלה תחזיק בנתח הון של 10%, מה שמסמן שותפות ציבורית-פרטית חסרת תקדים בתשתית קריטית. מימון זה תומך בכל שרשרת הערך: הפקה במרבץ Round Top בטקסס, הפרדה כימית בקולורדו וייצור מגנטים מתקדם באוקלהומה. מרבץ Round Top עצמו הוא ייחודי מבחינה גאולוגית, ומכיל 15 מתוך 17 היסודות הנדירים הניתנים לעיבוד באמצעות ערמת שטיפה חסכונית.

מעבר למינרלים, הפרויקט מהווה מבחן לחוסן התעשייתי האמריקאי. יוזמת "Project Vault" של ממשל טראמפ מקימה עתודת מינרלים אסטרטגית בשווי 12 מיליארד דולר. בריתות בינלאומיות עם אוסטרליה, יפן ובריטניה יוצרות רשת של שרשראות אספקה "ידידותיות" שנועדו לבלום את המינוף של בייג'ינג. רכישת חברת Less Common Metals הבריטית מעניקה ל-USA Rare Earth מומחיות זיקוק קריטית שאינה זמינה כיום מחוץ לסין. בינואר 2026 השיגה החברה אבן דרך בייצור המנה הראשונה של מגנטי ניאודימיום במפעלה באוקלהומה.

הדרך קדימה נותרת מסוכנת. המבקרים מצביעים על עיכובים בלוחות הזמנים, מכירות של בעלי עניין ותנודתיות המאפיינת מיזמי כרייה טרם הכנסות. מוכרים בחסר (Short sellers) טוענים לפוטנציאל ירידה של 75%, ומטילים ספק בגיל הציוד ובטקטיקות השיווק. עם זאת, הצורך האסטרטגי אינו מוטל בספק: ללא יכולת רנ"ק מקומית, ארה"ב לא תוכל לשמור על עליונות טכנולוגית או להשיג עצמאות אנרגטית. היעד של החברה לשנת 2030 עשוי לעצב מחדש את שרשראות האספקה העולמיות ולקבוע האם אמריקה תשיב לעצמה את הריבונות התעשייתית שלה.

סקירה יומית 04.02.26 - אם המציל קופץ למים, מה זה אומר לי :) ?זהר ליבוביץ, 🐘וסוף המסחר בסקירה יומית

אם המציל קופץ למים? , 4 פבר׳ 2026

נסעתי שוב לקפה במקום הקבוע שלי. יש שם בחור צעיר, נקרא לו רון, שתמיד מסתכל עליי כאילו אני מחזיק את נוסחת הקסם ליצירת זהב מקש. הוא שאל אותי: "זהר, מה קורה עם אנבידיה? למה הכל אדום?".

עניתי לו בשאלה "רון, כמה כסף בית הקפה הזה הכניס היום בבוקר?". הוא הסתכל עליי מוזר. אמרתי לו: "רון שילם, קיבל קפה, נשאר רווח. פשוט, נכון? עכשיו תגיד לי כמה כסף 'הבטחות' הכניסו לכיס של המשקיעים בנאסד"ק בחודש האחרון?".

הוא שתק. באותו רגע ראיתי אצלו לופ מחשבתי נפתח - הוא התחיל לחשוב על העתיד ועל ה-AI, בזמן שהמציאות הכלכלית הקישה לו על הכתף וביקשה חשבון.

למה הטיקטוקרים בוכים

תראה, ב-3 בפברואר 2026, קרה משהו שרוב הילדים שקוראים לעצמם "סוחרים" בטיקטוק לא מבינים. הנסדא"ק לא סתם ירד, הוא שבר את הממוצע הנע ל-50 יום. עבור המוסדיים, זה כמו לראות את המציל בבריכה קופץ למים, זה סימן מבחינתם שמשהו לא רגיל קורה.

זה לא אירוע מבודד. מי שעוקב אחרי הסקירות שלי בשבועות האחרונים יודע שאמרתי לכם את זה שוב ושוב, אנחנו בעיצומו של תהליך טרנספורמציה מתוכנן היטב. הכסף הגדול לא מתעורר בבוקר ומחליט למכור.

הוא עושה את זה לאט, בפיזור אלגנטי, בזמן שאתם עוד חולמים על הירח. הוא משקיע באדמה, במי שצומח בפועל. יש עסקת ספרט (מרווח) בין החלום למציאות.

הטרנספורמציה

כבר שבועות שאנחנו מנתחים יחד את הטרנספורמציה הזו. העולם עובר מכלכלה של "סיפורים ומצגות" לכלכלה של "תזרים ומזומנים".

שיטת וויקוף מלמדת אותנו שהשוק תמיד מחפש ערך, אבל הערך השתנה. אם פעם ה-AI היה מנוע של דמיון, היום השוק שואל: "מי מייצר מזה דולר בפועל?".

לכן ראינו את פייפאל (PYPL) נחתכת ב-20% לא כי היא חברה רעה, אלא כי בשוק הסלקטיבי של פברואר 2026, כל פספוס בתחזית תזרים המזומנים נחשב לבורות של יכולת תחשיב וניהול.

לעומת זאת, תסתכלו על וולמארט (WMT). היא לא מוכרת שבבים קוונטיים, היא מוכרת חלב ולחם, והיא בשיא כל הזמנים (+14.6% מתחילת השנה).

ה"פילים" המוסדיים יוצאים מהטכנולוגיה המנופחת ועוברים למגזרים שמייצרים כסף אמיתי: אנרגיה, חומרי גלם וצריכה בסיסית.

איך זה משפיע עליכם?

אני יודע שזה מרגיש כאילו השוק הפך להיות קפריזי. יום אחד פלנטיר (PLTR) טסה, יום שני אנבידיה (NVDA) צוללת בגלל שמועה על OpenAI. אבל בואו ננרמל את החוויה הזו אתם לא אמורים לרדוף אחרי כל כותרת בבלומברג.

הסוחר הממוצע מרגיש מתוסכל כי הוא מנסה ליישם אסטרטגיה של 2024 בשוק של 2026, זה לא עת של לקנות שמועה בחדשות ולמכור את החדשות, זה עת של הבנה רחבה יותר את טקטוניקת הלוחות ומעבר הכסף ביניהם.

בשבועות האחרונים הסברתי לכם שסלקטיביות היא שם המשחק. מי שלא מייצר כסף בפועל נמחק. מי שמייצר מקבל פרמיה.

כשאתם רואים את תיק ההשקעות שלכם מדמם בטכנולוגיה, אז אפשר להרגיש אשמה, או להבין שהשוק נותן לכם מידע חשוב, שחררו את התסכול קחו את המידע שעולה מתו התיק שלכם. פשוט תבינו שהמפה השתנתה. "הפיל" עבר דירה, ואתם עדיין דופקים ונכנסים בדלת הישנה.

ההזדמנות האמיתית

עכשיו, בואו נסתכל קדימה בצורה שונה. מה אם הירידה הזו היא המתנה הכי גדולה שקיבלתם? כשהנאסד"ק שובר ממוצעים, הוא מנקה את "הידיים החלשות". הוא משאיר בשוק רק את מי שיודע לנתח תזרים מזומנים אמיתי.

ההזדמנות היא לא "בלקנות את הירידה" באופן עיוור, אלא בלהצטרף לטרנספורמציה. תסתכלו על הזינוק ההיסטורי של הזהב (+6% ביום!). זה לא רק פחד, זו הצהרה "אנחנו חוזרים לאזור הנוחות".

המגזר שחזר לקדמת הבמה, תשתיות. הוא אחת המקומות לדוגמא שבו הכסף החכם בונה את המבצר הבא שלו. ה-AI לא מת, הוא פשוט עובר תהליך של התבגרות כואבת, שבו רק החזקים, אלו שמרוויחים בפועל ישרדו.

בקיצר כמו שפתחתי, חזרתי לבית הקפה היום בבוקר. רון יושב שם. שאלתי לפני שהלכתי. "נפל לך האסימון?". הוא חייך ואמר: "הבנתי שזה לא שהשוק משוגע, זה אני שמנסה לסחור בחלומות כשכולם מסביבי מחפשים הכנסות".

זה חוזר ומזכיר לי את מה שג'סי ליברמור, אמר פעם:

"השוק אף פעם לא טועה, הדעות שלכם כן."

זה אולי נשמע ציני, וכאילו אני חוזר על עצמי, יחד עם זאת יש בזה אופטימיות אדירה. ברגע שאתם משחררים את הדעה שלכם על "מה שצריך לקרות" ומתחילים לראות מה שקורה בפועל הכסף מתחיל לזרום אליכם.

השוק ב-2026 הוא שוק של מקצוענים, או לפחות שוק של מי שמבינים שאנחנו בסוף המסחר בסיפורים ובעיצומו חזרת הכסף למקומות מבטחים.

יום מבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

אמ;לק למי שרוצה תכלס:

בזמן שסוחרי הטיקטוק המומים משבירת הממוצע הנע בנאסד"ק, ה"פילים" המוסדיים השלימו את המעבר מהבטחות של "חלום ה-AI" למזומנים של "כלכלה אמיתית" (אנרגיה, זהב וולמארט), מה שמוכיח שוב שמי שנצמד לסיפורי האתמול במקום לרוטציה של היום נשאר עם דעות מוסברות ואולי צודקות, אבל עם חשבון אדום.

סקירה יומית 03.02.2026 - פלס לייזרזהר ליבוביץ, 🐘וסוף המסחר בסקירה יומית

סקירת בוקר מאוחרת , 03 פבר 2026

בוקר חברים, אני רוצה לשתף אתכם בסיפור שקרה לי ממש הבוקר שחידד לי את הפרספקטיבה על מה שקורה כעת בשווקים.

לפני כמה עשורים, עוד כשהייתי קבלן מבצע בשטח, היה לנו טקס: "הפרלמנט". כל בוקר היינו מתכנסים בבית הקפה השכונתי, יחידה מובחרת של קבלנים לפני יציאה למבצע. הבוקר ישבתי בפרלמנט כזה - בית קפה ותיק, כיסאות מתנדנדים, ריח של פולים שרופים שעושה לך חשק לכבוש את העולם.

לידי ישב קבלן ותיק, כזה עם ידיים שראו יותר מדי שקי מלט וחיוך של מישהו שיודע בדיוק איפה קבורים כל הצינורות בעיר (ויש אומרים שלא רק צינורות).

הוא החזיק ביד פלס לייזר חדש, נוצץ, נראה כמו חללית קטנה. הוא ליטף אותו כאילו הוא גילה את סוד האיזון של היקום. בזמן שהוא השוויץ לי שהלייזר מדויק עד לרמת המיקרון, הסתכלתי החוצה.

החבר'ה שלו? הם כבר הרימו קיר שלם בבניין ממול. הם עשו את זה בלי להסתכל עליו אפילו פעם אחת. הוא היה עסוק בלהבריק את הכלי ולהראות לי איך הלייזר מגיע עד לבניין, ושכח שהתפקיד שלו זה לבנות בית, לא לשמור על המכשיר נקי מאבק.

חברים, אני רואה אתכם בדיוק בתוך הסיפור הזה. המדדים ירוקים, ה-S&P 500 נושק ל-7,000, ואצל חלקכם? התיק לא זז או אפילו נוזל. אתם שואלים את עצמכם: "זהר, מה אני מפספס?". התשובה היא שהתאהבתם בפלס.

🐘 הבועה בפלס שלכם היא לא המציאות?

בואו נדבר רגע על הפער הזה שגורם לכם לרצות לשבור את המקלדת. אתם פותחים חדשות ורואים שסקטור הייצור בארה"ב התפוצץ למעלה ל-52.6%. זה לא סתם מספר משעמם - זו הכלכלה "האמיתית", זו עם הגריז והשמן, שקמה מהכיסא אחרי שנת שינה וצועקת: "אני כאן, אני מייצרת!".

כשהכלכלה הריאלית מפתחת שרירים, "הפיל", הכסף הגדול מתחיל לשאול שאלות קשות. הוא מסתכל על מניות הטכנולוגיה המנופחות ואומר: "למה לי לרדוף אחרי חלומות בעננים כשאני יכול לקנות מפעלי פלדה ורשתות שיווק שמדפיסות מזומן כאן ועכשיו?".

זה טבעי לרצות "צמיחה דמיונית", אבל השוק חכם. כשיותר מדי אנשים מסתכלים למקום אחד, הוא חוגג במקום אחר, ב"שטח המת". החגיגה חלחלה מהקלאוד לרצפת הייצור, בזמן שאתם עדיין מתכתבים עם ה-ChatGPT שלכם ומחפשים תשובות שנוח לכם לשמוע.

🐘 הפיל צועד בנתיב הדאו

בפועל, הפיל ספג דהיינו אסף את המכירות לאורך זמן, והתוצאה היא מה שראינו אתמול: הדאו ג'ונס בשיא מטורף של 49,406. בחודשים האחרונים הפיל פשוט "בלע" את כל מי שרצה למכור לו סחורה "ישנה וטובה" ומה לעשות כשאין יותר מוכרים דמבו טס.

ומה עם הטכנולוגיה? כאן זה נהיה מעניין. עד אתמול בלילה, ענקיות כמו אנבידיה ומיקרוסופט נראו כאילו הן צריכות שנת צהריים טובה כדי להתאושש. ואז הגיעה פאלנטיר. היא הראתה לכולם איך בונים בניין אמיתי מבינה מלאכותית:

🐘 רווחים בפועל: לא הבטחות, אלא מזומן.

🐘 צמיחה מסחרית: זינוק של 137% בארה"ב.

🐘 השורה התחתונה: זה לא חלום על רובוטים שיעשו קפה, אלא חוזים חתומים לייצור ברזלים.

באותו זמן, הנפט יורד והתחבורה (דלתא, יונייטד) עולה. הפיל עושה "סדר פסח" בתיק מוכר זהב ונפט, וקונה בנקים ותעשייה. הוא עובר לערך אמיתי.

🐘 איך אתם יוצאים מהלופ הזה?

אני רוצה לנרמל לכם את החוויה: זה שאתם מחזיקים טכנולוגיה והיא דורכת במקום לא אומר שנכשלתם. זה אומר שאולי חסר לכם חלק בפאזל שנקרא רוטציה.

הסוחר המתחיל עושה את הטעות הקלאסית: הוא מוכר הכל בהפסד מתוך עצבים, ורץ לקנות את מה שכבר טס ב-5%. אל תעשו את זה! אל תרדפו אחרי הטרקטורים של קטרפילר שהמחיר כבר בשמיים. הסוד הוא להצטרף לרוטציה כשהיא מתחילה, לא כשהיא בשיא.

השוק סלקטיבי ברמה פסיכופתית. תראו את אפל - היא עלתה אתמול ב-4% כי היא הוכיחה שהיא יודעת לייצר כסף למרות הבינה ולא בזכות הבינה. תפסיקו להיות "חכמים" מהשוק ולהתווכח עם הגרף. הכסף הולך למקומות "משעממים"? כן, חפשו שם את ההזדמנות כשהמחיר יתקן קצת.

🐘 האם הפיל שבע?

היום, ה-3 בפברואר 2026, אנחנו מסתכלים על ה-S&P 500 שנוגע ב-7,000. זה הרגע שבו כל מי שליטף את הפלס יקפוץ פנימה מתוך פחד להחמיץ.

ההזדמנות שלכם היא לא למצוא את הסטארט-אפ שימציא את הגלגל, אלא את החברה שמשתמשת בגלגל כדי להוביל סחורה מהר וזול יותר. פאלנטיר היא דוגמא לרעיון. אל תפחדו מהריבית, אם הייצור בשיא והאנרגיה בירידה, יש לנו דלק לעליות לעוד פרק זמן.

אבל שימו לב: זה שוק של צלפים, לא של יורים לכל עבר. תהיו חדים, תהיו סבלניים, ותלמדו לזהות את עקבות הפיל בחול.

חברים, תניחו את הפלס הנוצץ לרגע. תפסיקו להתאהב בתיאוריות מיוטיוב. העובדות ברורות: הייצור בעלייה, הרווח בכסף של פאלנטיר אמיתי, והפיל עדיין רעב מאוד. זה הזמן שלכם להיות הבנאים שבונים את העתיד, לא אלה שרק משחקים בלייזר.

כשחזרתי לרכב לנסוע הביתה לכתוב לכם את הסקירה, ראיתי שהקיר של הבנאים ממול עומד ישר כמו סרגל, בזמן שהקבלן הוותיק עדיין הביט בהם מהבית קפה עם המכשיר המבריק שלו.

למדתי פעם ממרטי שוורץ, אגדת מסחר אמיתית, את השיעור והלקח, כפי שאמר:

"עברתי מלהיות סוחר שרוצה להיות 'צודק' לסוחר שרוצה לעשות כסף."

תחליטו מה אתם רוצים להיות: הבנאי שמאוהב בכלי שלו, צדקנים? או זה שרוצה לראות בניין צומח.

ועדיין תהיו אופטימיים כי השוק תמיד משאיר דלת פתוחה למי שיודע לקרוא את המפה. תלמדו לעקוב אחרי הפיל ותזכרו לבחור צדקנות או רווחיות?.

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

סקירה שבועית 02.02.26 - טו בשבט

זהר ליבוביץ, 🐘וסוף המסחר בסקירה שבועית

טו בשבט , 2 פבר 2026

היום בחוץ ט"ו בשבט. אני מוצא את עצמי הבוקר בוהה בעץ הזית הזקן שבחצר שלי, וחושב על המסחר הוא בעבועה של הטבע, הם בעצם אותו סיפור בשפה אחרת.

בט"ו בשבט אנחנו חוגגים את "ראש השנה לאילנות", אבל אם תסתכל על העצים עכשיו, הם לא נראים חגיגיים במיוחד. הם חשופים, עומדים בשלכת, נראים כמעט רדומים.

זה מעלה את השאלה איך חוגגים, העצים ערומים, אין כלום? הסוד הגדול נסתר כאן מתחת לאדמה, במקום שבו העין לא רואה, השורשים עובדים בטירוף. הם סופגים את מי הגשמים של ינואר, מתכוננים לפריצה הגדולה של האביב.

זה בדיוק מה שקורה כעת בשווקים. אתה מרגיש את ה"שלכת" הצבע האדום, התחושה שהכל קופא או נובל.

אבל פיל מיומן יודע שהפריחה של האביב נולדת בספיגה השקטה של פברואר. אם לא תדע להעמיק שורש בזמן שהרוחות בחוץ משתוללות, לא יהיה לך מה לקטוף כשהשמש תצא.

תזכור את זה לאורך כל הסקירה הזו: אנחנו לא מחפשים את העלים הירוקים, אנחנו מחפשים את השורשים שמתחזקים מתחת לפני השטח.

הדרמה הגדולה של השבוע

הדרמה הגדולה של השבוע התרחשה בבורסת ה-COMEX, וזה סיפור או יותר מסיפור שיעור שכל סוחר חייב לצרוב בזיכרון. כולם שאלו את עצמם איך נכס כמו כסף Silver יכול לאבד 32% ביום אחד.

התשובה לא נמצאת רק בכלכלה, היא נמצאת בהבנה איך המכונה של הבנקים הגדולים עובדת (המכנה לא כשם תואר אלה מכונה כמערכת של מספר חלקים המשפיעים זה על זה לכדי תוצאה).

במקרה שלנו הסיפור עם הכסף נמצא במכניקה של הבנקים ובנזילות שלהם.

גופים כמו JP Morgan ו-HSBC, שהם השחקנים המרכזיים בשוק המתכות, נאלצו להתמודד עם שינוי פתאומי בחוקי המשחק.

הבורסה הקפיצה את דרישות הביטחונות (Margins) כמעט ב-50%. תחשוב על זה ככה: פתאום בא מנהל הבנק ואומר לך שאתה חייב להפקיד פי שניים כסף כדי להחזיק את אותה סחורה.

מי שאין לו נזרק החוצה בבת אחת. המכירה המסיבית הזו יצרה "ואקום", והמחיר פשוט נפל לתוך בור ללא תחתית. כשהפילים זזים כדי להציל את עצמם מול חוזי החוזים והסחורות, הם לא עוצרים לבדוק את מי הם דורסים בדרך.

משל הפרדס והשומר החדש

כדי שתבין את המצב שבו אתה נמצא, דמיין לעצמך פרדס ענק מלא בתפוזים מזהב. השומר הוותיק בפרדס תמיד השאיר את השער פתוח ונתן לכולם להיכנס בחינם, מה שיצר חגיגה של מחירים.

פתאום, הודיעו ששומר חדש וקשוח בשם קווין וורש מגיע לעבודה, והוא הולך לנעול את השערים ולבדוק למי יש אישור כניסה ומי סתם הגיע לחגוג על חשבון אחרים.

ברגע שהשמועה נפוצה, כולם רצו לכיוון היציאה בבת אחת. אבל מה? הדלת צרה מאוד.

האנשים החזקים והגדולים, הבנקים שמכירים את הפרדס הזה עשרות שנים, פשוט דרסו את כל מי שעמד בדרך כדי לצאת ראשונים עם הארגזים שלהם.

אלו שנשארו אחרונים בפרדס נתקעו עם סחורה שהם לא יכולים למכור במחיר הגבוה של פעם, כשהשומר החדש כבר משקיף עליהם מלמעלה ומחמיר את התנאים. זה בדיוק מה שקרה ב-COMEX.

הבנקים לא פעלו נגדך אישית, הם פשוט יצאו מהדלת לפניך ברגע שהבינו שהחוקים עומדים להשתנות.

הניתוח שלי למה שקורה מתחת לפני השטח

כשאני מנתח את הגרפים בשיטת הפיל, אני רואה את תהליך הניעור Shakeout . בטכנולוגיה, למשל, ראינו את אפל ומיקרוסופט מדווחות על רווחי עתק בסוף ינואר, ובכל זאת המחיר נע בכיוון ההופכי.

מצד שני, תראה את טסלה. היא עלתה ב-3.3% בזמן שכל השוק נזל. זהו כוחו של ה"פיל" שבוחר את המטרות שלו בפינצטה לפי חזון ה-AI והמיזוגים העתידיים.

השוק היום הוא לא "עולה" או "יורד", הוא שוק של בחירה סלקטיבית קיצונית. אם אתה לא יודע לזהות איפה הפיל בונה את הבית הבא שלו. אני רוצה שתפסיק להסתכל על "השוק" כיחידה אחת ותתחיל להסתכל על תנועות וזרמים של כסף איכותי והחכם.

השפעת הדוחות

אנחנו נמצאים בשיא עונת הדוחות, והשבוע הזה הוא רכבת של הכרעות. חשוב להבדיל בין אלו שכבר חשפו את הקלפים לבין אלו שעומדים על המוקד עכשיו:

אלו שכבר דיברו: מטא וסטארבקס כבר הניחו את התוצאות שלהן על השולחן ביום רביעי האחרון. בעוד מטא הראתה עוצמה אדירה בפרסום מבוסס AI, סטארבקס הזכירה לנו שהצרכן האמריקאי מתחיל להצטמצם. גם אפל (AAPL) פרסמה ביום חמישי דוחות שיא, אבל העובדה שהיא לא הצליחה להחזיק את העליות ביום שישי אומרת שיש ספק וחוסר בהירות כרגע לפחות בהטמעה שלה את החדשנות.

הענקים שבדרך: השבוע העיניים שלי נשואות לגוגל ואמזון. הן אלו שיכריעו אם הראלי של הטכנולוגיה יכול להמשיך או שאנחנו בדרך לתיקון עמוק יותר. לדעתי אם גוגל תראה צמיחה מפתיעה בענן (Cloud) בזכות ה-AI, זה ירגיע את השוק.

סקטורים נוספים: לא נתעלם מחברות כמו פייזר ומקדונלד'ס שידווחו גם הן. הן המצפן שלנו לסקטור הדיפנסיבי. אם הכסף ממשיך לבורח לשם, אנחנו מבינים שהפילים ממשיכים במגננה.

ומעל הכל, ביום שישי מחכה לנו "יום הדין" של נתוני התעסוקה. זהו המצפן האמיתי. נתון חזק מדי יאותת שהאינפלציה חוזרת, מה שיחזק את הדולר וימשיך ללחוץ את הזהב למטה. נתון חלש? ייתכן שנראה זינוק של הקלה במדדים.

מה שנקרא הפוך על הפוך.

הניתוח שלי לסיכום הסקירה: אל תנסה להיות צודק, תנסה להיות רווחי, זה המוטו המרכזי שלי בתחום. הזהב והכסף ימצאו תחתית, אבל זה יקח זמן של התבססות ובנייה מחדש של אמון.

תזכור את העץ של ט"ו בשבט, גם כשהענפים נראים יבשים, השורשים בונים את העתיד. אל תיתן לסערה הרגעית לעקור אותך מתוכנית המסחר שלך. תוריד את המינוף שחונק אותך. הכלי היחידי שמאפשר לצלוח משברים הוא גמישות. מינוף הוא הצד ההופכי של המילה גמישות, זכור זאת.

חג שמח

זהר ליבוביץ - 🐘-או-סוף המסחר שלך

אבי שיטת וויקוף בישראל

ותוכנית הליווי סוחרים ׳שיטת הפיל׳

תקציר אמ;לק (פירוש המילה למי ששאל: ארוך מדי, לא קראתי):

ניעור אלים של הטרמפיסטים. הבנקים הגדולים בזהב ובכסף פשוט ברחו מהדלת ורמסו את כל מי שהיה ממונף מדי, אפילו הם עצמם. עכשיו הכסף הגדול מחליף ידיים עוזב את העייפים ועובר לחזון של טסלה וה-AI. השבוע אמזון וגוגל יראו לנו את הכיוון, ונתוני התעסוקה בשישי יסגרו את הסיפור.

הטיפ שלי: תוריד מינוף ותהיה גמיש. כמו העצים בט"ו בשבט – גם כשהכל נראה יבש, השורשים בונים את הפריצה הבאה.

סקירה יומית 29.1.26זהר ליבוביץ, 🐘וסוף המסחר בסקירה יומית

סקירת בוקר מאוחרת , 29 ינו' 2026

תשמעו, השוק הזה מזכיר לי את הבחור שזוכה בלוטו ומתלונן שהצ'ק הגיע מקומט. מיקרוסופט מביאה מיליארדים והסוחרים בוכים כאילו גנבו להם את הסנדוויץ' בהפסקה.

בזמן שכל "מומחי הטיקטוק" רצים בצרחות כי המסך קצת אדום, אני אשב בצד עם הקפה המאוחר שלי, אצפה בפיל.

אתם יודעים, יש רגעים במסחר שהם כמו דייט שנראה מושלם עד שהחשבון (לא של המסעדה) מגיע. אתמול בערב, כשהאורות כבו בוול סטריט, החשבון הגיע והוא היה לא ברור, מבלבל שפת הגוף של הדייט והסיומות שלו שונות.

המדדים סגרו בשיא, פאוול דיבר בנימוס, ואז הגיע האפטר-מרקט ונתן לנו סטירה של מציאות. המציאות שבה "האופטימיות המתוסכלת" שלכם פוגשת את שיטת הפיל.

🐘 זה הסיפור

אתמול קיבלנו הוכחה סופית לכך שהשוק הפסיק להיות "עדר" והפך להיות "זירת קרב סלקטיבית".

מיקרוסופט מביאה מספרים שכל חברה אחרת הייתה מוכרת את נשמתה בשבילם, והשוק? הוא מעניש אותה ב-5% ירידה. באותו זמן, מטא (פייסבוק הישנה והטובה) טסה 10% למעלה.

הפער הזה הוא לא מקרי. הוא מספר לנו שהכסף החכם לא קונה "סיפורים". הוא קונה "ביצועים פלוס עתיד". מי שחשב ששיא כל הזמנים ב-S&P 500 הוא תעודת ביטוח, גילה הבוקר שהביטוח הזה לא מכסה נזקי ציפיות.

זה מרתק כי זה מכריח אותנו להפסיק להסתכל על הלוח הכללי ולהתחיל להסתכל על הקרביים של המניות.

🐘 וויקוף למתקדמים

בואו ננתח את זה עם האזמל של וויקוף. מה שראינו במיקרוסופט זה קניות קצה Buying Climax קלאסי שהפך לפטיש בראש ל-Upthrust. בקיצור המחיר נדחף למעלה לשיא, הציפיות היו בשמיים, ואז בום.

למרות הדוחות המצוינים, לא הצטרפו קונים בשיא. הכסף הגדול פשוט השתמש בחדשות הטובות כדי לפרוק סחורה על הציבור המופתע.

מנגד, בפייסבוק, ראינו ספיגה. השוק עיכל וספק את כל המוכרים ואז זינק. למה? כי שם "היד החזקה" זיהתה שעדיין יש ערך לא ממומש בנרטיב של ה-AI.

וטסלה? היא בטווח מסחר קלאסי, מחליפה ידיים, מנסה להחליט אם היא מכונית או רובוט.

התפיסה המרכזית שלי כרגע אנחנו בשיא של פיזור במסווה של פריצה. המדדים אולי בשיא, אבל מתחת לפני השטח, הכסף הגדול עושה "סדר פסח".

הוא מוציא מהתיק את מה שהתייקר מדי (מיקרוסופט) ומכניס את מה שעדיין יש לו לאן לצמוח וזה עשוי להשפיע על המדדים באופן רוחבי.

🐘 זוכר שזה מתסכל

אני זוכר שחלק ממכם מתוסכל. אתם שוב קוראים שהשוק בשיא, שוב פותחים את התיק ורואים את הירוק הופך לאדום באפטר-מרקט בגלל מנייה אחת ש"הכזיבה" למרות שהיא הרוויחה מיליארדים. זה מרגיש כאילו משהו נגדכם.

זה לא. זה פשוט שוק שדורש מכם להיות קצת אחרת. עכברים נבהל מכל תנודה של 5% באפטר-מרקט. הפיל יודע שהאירועים הן חלק מתהליך איסוף מחדש.

הדרך שלי לנרמול לכם את החוויה היא פשוט. אתם חווים את ה"ניקוי" של השוק.

השוק מנקה את "הידיים החלשות" שנכנסו בשיא כי הן פחדו לפספס. אם אתם מרגישים תסכול, סימן שאתם עדיין מסתכלים על המחיר על מבנה השוק.

🐘 מה ההזדמנות?

מה אם הירידה של מיקרוסופט היא בכלל הזדמנות לאסוף במחיר נמוך יותר? ומה אם הזינוק של מטא הוא הסימן האחרון לפני שהסקטור כולו יוצא למנוחה ועצירה?

ההזדמנות האמיתית נמצאת בסלקטיביות. השוק אומר לנו: "אל תקנו את כל הטכנולוגיה, תקנו רק את מי שמצליח להפוך AI למזומן בבנק עכשיו".

זו הזדמנות נדירה לסוחרים מקצועיים לנצל את הפאניקה של הבוקר במיקרוסופט או את ההתלהבות המוגזמת במטא כדי לתפוס פוזיציות מדויקות, לפחות לזמן הקצר עד לבהירות.

ה-AI הוא לא רק מילה גסה או הבטחה רחוקה הוא המפריד בין המרווחים למפסידים בדוחות וגם בחיים.

מי שיודע לקרוא את הגרף ולזהות איפה הפיל מתיישב, ימצא הזדמנויות כניסה במניות שחטפו באופן לא מוצדק או לחילופין ידע לצאת מאלו שטיפסו גבוה ומהר מדי.

השוק הוא לא אויב, הוא מורה. לפעמים הוא מלמד עם סרגל על האצבעות, זו דרכו לומר לך שנה כיוון, השיעור שווה את זה, כי גורם לך להתבונן אחרת על הדברים.

ורק מבט מפוכח יעזור לך לייצב את תיק המניות שלך ולהמשיך ולהגדיל אותו.

יום מבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

האם מחירי הגז יקרסו או יזנקו ב-2026?שוק הגז הטבעי עומד בפני נקודת מפנה קריטית בשנת 2026, והופך מסחורה פשוטה לנשק גיאופוליטי ולכוח כלכלי. זינוק אדיר בקיבולת ה-LNG העולמית, המכונה "הגל השלישי", מעצב מחדש את נוף האנרגיה כולו. ארצות הברית השיגה רמות ייצור שיא של 108.5 מיליארד רגל מעוקב ליום, בעוד מתקני נזילות חדשים מקטאר ועד חוף המפרץ נערכים להציף את השווקים ב-300 מיליארד מטר מעוקב נוספים עד שנת 2030. שפע זה הוריד את המחירים המקומיים, חסך לצרכנים האמריקאים 1.6 טריליון דולר במשך 17 שנים והוריד את מחירי הדלק לשפל של 4 שנים.

עם זאת, עודף ההיצע הזה יוצר פרדוקס. בעוד היצרנים בצפון אמריקה שומרים על תפוקה חסרת תקדים, התנודתיות העולמית מתעצמת ככל שהשווקים האזוריים הופכים למקושרים יותר. שיבוש בייצור בקטאר משפיע כעת על המחירים ביוסטון; גל קור בטוקיו משפיע על עלויות הייצור בברלין. הסיכונים הגיאופוליטיים הסלימו באופן דרמטי, צינורות הפכו למטרות צבאיות לגיטימיות, מתקפות סייבר על תשתיות הפכו למתועשות, ובריתות מסורתיות נסדקות תחת סנקציות. זרימת הגז הרוסי דרך אזרבייג'ן לאירופה ממחישה כיצד ביטחון אנרגטי הפך לזירה של מניפולציה אסטרטגית.

הטכנולוגיה מאיצה הן את ההזדמנויות והן את הסיכונים. בינה מלאכותית מניעה כעת החלטות חיפוש ואלגוריתמים למסחר, בעוד לוויינים סורקים אחר דליפות מתאן. עם זאת, התעשייה עומדת בפני איומים קיומיים: האקרים בחסות מדינות תוקפים מערכות בקרה, תקנות הפחמן מתהדקות ברחבי העולם, והכלכלה של "נכסים תקועים" מטילה צל כבד. משמעת הון החליפה את מנטליות ה"בום-באסט" של מחזורים קודמים, כאשר היצרנים מעדיפים שולי רווח על פני נפח. ההתכנסות של היצע עצום, מתח גיאופוליטי ושינוי טכנולוגי יוצרת שוק שבו הוודאות היחידה היא אי-ודאות קיצונית, מה שהופך את הגז הטבעי לשופע יותר ותנודתי יותר מאי פעם.

סקירה יומית 28.1.26 הפער נמשךזהר ליבוביץ, 🐘וסוף המסחר בסקירה יומית

הפער נמשך , 28 ינו' 2026

(אמ;לק לפילוסופים ממהרים, קפצו לסוף לאחר החתימה שלי.)

בוקר טוב, סוחרים יקרים. תעצרו רגע, תנשמו.

מריחים את האוויר הזה של ינואר בחוץ? קריר, צלול, אבל בפנים בתוך המסכים שלכם העיניים שורפות. ואני לא מדבר על צרבת שעוברת עם כוס מים, אלא על כזאת שנרגעת רק עם שוט של וויסקי שמכהה את המציאות.

אם הסתכלתם אתמול בערב על התיק, בטח שפשפתם עיניים כמו ילד שקם משינה ולא מבין למה אמא כועסת עליו כשהוא בכלל לא עשה כלום. מצד אחד, צועקים לכם בחדשות: "שיא כל הזמנים! ה-S&P 500 נוגע בשמיים!", ומצד שני אתם רואים את הדאו ג'ונס חוטף סטירה מצלצלת של 400 נקודות, מדמם על הרצפה כמו מתאגרף זקן ששכח מתי להיכנע.

תכינו לכם נס קפה, חזק, בלי סוכר. אנחנו צריכים לדבר על הפער הזה. על הרגע שבו ההיגיון הולך לישון והפיל, אותו כסף גדול שאני תמיד מדבר עליו, יוצא לרקוד במועדון הכי יוקרתי בעיר, בזמן שכל השאר נשארים בחוץ בגשם, נעלבים מהסלקציה.

אנחנו בבוקר ה-28 בינואר 2026. יום של החלטות ריבית, דוחות ענק, ובלגן שחייבים לעשות בו סדר.

🐘 למה הלב דופק?

למה הבוקר הזה הוא לא "סתם עוד יום"? כי אתמול קיבלנו שיעור בצניעות. שיעור שמראה שאין דבר כזה "השוק". יש סקטורים, יש אינטרסים, ויש אכזריות.

תראו מה קרה שם: קרב סכינים בתוך המדדים. מצד אחד, הממשל האמריקאי החליט להיות "הגננת הרעה" וזרק פירורים לחברות הביטוח, עלייה של 0.09% בתשלומים ל-Medicare במקום ה-4-6% שציפו.

אתם מבינים מה זה? זה כמו שתבואו לבוס, תצפו לבונוס שמן לחג, והוא ייתן לכם תלוש ל-5 שקלים בקפיטריה. התוצאה? בכי לדורות. יונייטד-הלת' UNH והומנה HUM התרסקו ב-20%. אנשים איבדו שם פנסיה ביום אחד.

אבל ופה הקסם האכזרי, הכסף הזה לא נעלם. הוא לא התאדה. הוא פשוט ארז מזוודה, אמר "יאללה ביי" לביטוחים, ורץ לחבק את הטכנולוגיה.

אני הרחיב את הפער, מדד אמון הצרכנים צלל לשפל של ימי הקורונה (84.5), האזרח הקטן בדיכאון, אבל המדדים? חוגגים. זה בדיוק המקום שבו סוחרים נאיביים נמחקים, וסוחרים חכמים עושים כסף.

🐘 מה באמת קורה שם? הניתוח הפיל-וסופי

בואו נדבר תכל'ס, בשפה של וויקוף. מה שראינו אתמול זו קלאסיקה של "רוטציה". הפיל הגדול, המוסדיים שמזיזים יבשות, זיהו חולשה רגולטורית "Sign of Weakness" בבריאות ולחצו על כפתור ה-Eject.

לאן הם הלכו? למקום שבו החלום חי. לבינה המלאכותית.

תראו את מטה (פייסבוק) שסגרה דיל של החיים עם קורנינג GLW, שישה מיליארד דולר על סיבים אופטיים. אתם קולטים? בזמן שחברות הביטוח רבות על אגורות, צוקרברג קונה כבלים במיליארדים כדי שה-AI שלו ירוץ מהר יותר.

זה תהליך של "איסוף מחדש". המוסדיים מבינים שיש דוחות (מיקרוסופט, טסלה) והם רוצים להיות שם ראשונים. הם קנו אנבידיה, קנו מיקרון, והשאירו את הדאו לבכות. ה-S&P בשיא (6978), הנאסד"ק טס, והדאו במינוס. זה שוק סלקטיבי כמו סלקטור בברלין, אם אין לך את הדרכון הנכון, אתה לא נכנס.

🐘 זה מבאס בבטן, אני יודע

אתם יושבים מול המסך ואומרים "זהר, איך זה יכול להיות? הכל יקר, הרחוב עצוב, ורק המניות האלה עולות?". לא פלא שאתם מרגישים שאתם משתגעים.

כשאתם רואים מניה כמו UNH נופלת, האינסטינקט הוא "בוא נציל אותה, נקנה בזול". אל תעשו את זה. בחייאת רבאק, כל הגיבורים שכותבים לי "קניתי קצת" לסכין הנופלת הזו אין ידית, יש לה רק להב.

הבאסה הזאת, שאתם אולי לא בראלי של השבבים או תקועים עם מניות "ערך", הוא חלק מהמבחן. השוק בודק אם יש לכם עמוד שדרה או שאתם עשויים מגומי. אל תתנו לקנאה במספרים הירוקים שיכולה גם להתחלף לגרום לכם לעשות שטויות. אל תיצרו זהות בין מי שאתם לבין התיק שלכם. לפעמים מותר גם לשבת בצד.

🐘 מה הלאה?

אנחנו בימים שיקבעו אם הולכים לגן עדן או לגיהנום קטן. היום בערב ג'רום פאוול (או בכינויו החדש "גורל פאוול"), האיש והמשקפיים, יעלה לדבר על הריבית. השוק לא מצפה למתנות, אבל הוא יקשיב למוזיקה ולטון הדיבור.

🐘 ההזדמנות (לא רק היא) נמצאת בפרטים הקטנים

שימו לב למה שקרה עם קורנינג GLW אתמול קפיצה של 15% בגלל העסקה עם מטה. זה האות. הפיל מחפש את "מוכרי האתים" והג'ינסים של הבהלה לזהב. לא רק מי שמייצר שבב, אלא מי שמייצר כבל, חשמל, קירור. שם הכסף החכם מתחבא.

זווית הראייה שלי:

🐘 המשך כאב ב"כלכלה הישנה": מניות הבריאות והתעשייה ימשיכו לקרטע. תנו להן לדמם, תנו לפיל לסיים למכור ואז נבחן מחדש את השווי.

🐘 פיצוץ בטכנולוגיה (בזהירות): דוחות טובים ממיקרוסופט ומטה ישברו תקרות, אבל בשיא האופוריה תמיד מגיע המימוש.

🐘 המסר שלי: אל תהיו טמאים. הרווחתם? קחו קצת הביתה. קנו לאישה תכשיט, לילד צעצוע. הכסף במסך הוא וירטואלי, חשוב מאוד להרגיש אותו בכיס.

אנחנו בתקופה היסטורית. ה-AI משנה את העולם, והשוק מגיב. תהיו חכמים, תהיו סבלניים. הגרף הוא לא כדור בדולח, אלא מראה שמשקפת את המציאות למי שלמד לקרוא אותה נכון.

יום מבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

אמ;לק לפילוסופים ממהרים 🐘 אנחנו בבוקר של "פיצול אישיות": הדאו ג'ונס מדמם בגלל שחיטת הביטוחים, והנאסד"ק שובר שיאים בגלל ה-AI.

הכסף הגדול לא ברח הוא פשוט עשה "רוטציה" אלימה לטכנולוגיה ולתשתיות.

הערב "גורל פאוול" ידבר על הריבית, אבל הלקח כבר כאן: אל תנסו לתפוס סכינים נופלות בסקטורים החלשים, וחפשו את ההזדמנויות ב"מוכרי האתים" (תשתיות). תהיו חכמים, לא גיבורים.

סיילספורס: מענקית תוכנה לקבלנית ביטחון?סיילספורס הגיעה לנקודת מפנה המגדירה מחדש את זהותה הארגונית. החברה, הידועה היסטורית כספקית תוכנה מסחרית, הבטיחה חוזה ענק של 5.64 מיליארד דולר עם צבא ארה"ב עד שנת 2035. לראשונה, ענקית הטכנולוגיה ממצבת את עצמה כ"קבלנית ביטחון ראשית" ומאמצת את המיתוג הפרובוקטיבי של ממשל טראמפ למשרד ההגנה כ"משרד המלחמה". מהלך זה לא רק מייצב את תזרים ההכנסות של החברה עם הסכם ארוך טווח במחיר קבוע, אלא גם מציב אותה במרכז התחרות הגיאופוליטית בין ארה"ב לסין ומקרב אותה לבסיס התעשייתי-ביטחוני המסורתי.

השוק הגיב בהתלהבות – אנליסטים העלו את יעדי המחיר מעל 320 דולר למניה, ומשקיעים רואים בחוזה ערובה דמוית-אג"ח לתזרים מזומנים יציב. מניית החברה זינקה לטווח ה-257 דולר בתחילת 2026, כשיקוף להערכה המחודשת בוול סטריט לסיילספורס כתשתית לאומית קריטית ולא כעסק SaaS תנודתי. עם זאת, השינוי טומן בחובו סיכונים משמעותיים. הוא מסכן את פעילות סיילספורס בסין, ומעלה שאלות קשות לגבי ריבונות נתונים באירופה, במיוחד לאור חוק ה-CLOUD האמריקאי. כאשר 20% מההכנסות מגיעות מאירופה, סיילספורס נכנסת לעימות ישיר עם דרישות הריבונות הדיגיטלית של מנהיגים כמו מקרון ושולץ.

הממד הטכנולוגי מרתק באותה מידה: סיילספורס משקיעה באגרסיביות ב-Agentforce, פלטפורמת סוכני ה-AI האוטונומיים שלה, ומתחרה ישירות בפלנטיר (Palantir) על דומיננטיות בשוק התוכנה הממשלתי. הטכנולוגיה מבטיחה אוטומציה רדיקלית של לוגיסטיקה צבאית וניהול כוח אדם. המנכ"ל מארק בניוף הדגיש את יתרון התמחור שלהם, תוך עקיפת מתחרים על ידי פריסת עלויות מו"פ על בסיס הלקוחות המסחרי העצום שלהם. עם זאת, נותרו שאלות: האם המהלך יניב תשואות לטווח ארוך, או שהחברה תמצא עצמה לכודה במלחמות סחר וסנקציות?

סקירה יומית 27.01.2026 - מניפולצית הריחזהר ליבוביץ, 🐘וסוף המסחר בסקירה שבועית

דירה ברחוב היקרון , 27 ינו' 2026

אמ;לק לממהרים (אבל אל תגידו שלא הזהרתי): מכירים את המתווכים שאופים עוגיות וניל כדי להסתיר ריח של עובש בדירה רקובה? זה בדיוק מה שוול-סטריט עשתה אתמול. המדדים בשיא, אבל הזהב שובר שיאים במקביל (וזה אומר פחד מוות מתחת לפני השטח). ה"פיל" בורח למניות הענק וממש את הקטנות.

למה אסור לכם בשום אופן לרדוף אחרי הטכנולוגיה עכשיו, ואיפה מתחבאת ההזדמנות האמיתית שכולם מפספסים בגלל הריח של הווניל. כנסו, זה יחסוך לכם כסף.

🐘 מניפולצית הריח

לפני כמה שנים, הלכתי לראות דירה להשקעה בתל אביב. המתווך, טיפוס חלקלק עם חיוך די מסגיר, אני פוגש בחיי המון סוגי אנשים, כך שהיכולת הזיהוי שלי את הטיפוסים השונים הלכה וגדלה לכדי מומחיות.

הוא פתח לי את הדלת איך שנכנסתי, הכה בי ריח משכר של עוגיות וניל וקפה טרי. הריצוף בהק, הקירות היו לבנים כשלג, והרהיטים נראו כאילו יצאו הרגע מקטלוג איטלקי.

לרגע, הלב שלי התחבר. היד כבר גירדה במחשבה על לחתום. אבל אז, כשהמתווך הלך למטבח "להכין אספרסו", נקשתי בעדינות על קירות גבס בסלון.

הצליל היה חלול. הצצתי מאחורי הספה היוקרתית וראיתי רטיבות שחורה מלאת ריח טחב, על הרצפה טיח מתפורר. חייכתי לעצמי, ריח הווניל נועד להסתיר ריחות אחרים, את הריח העובש. זו הייתה מניפולציה מכירה בסיסית.

מניפולציה מוכרת למי שבתחום, המתמקדת לרוב משולש ריחות של וניל, קינמון או ריח שמרים באפיה. למה אני כותב לך את זה, כי אתמול וול סטריט עשתה לנו מניפולציה דומה.

מבט על המדדים המרכזיים אתמול, והנה הרחת וניל. ה-S&P 500 טיפס ב-0.5% לרמה של 6,950 נקודות מרחק נגיעה מהשיא, הדאו-ג'ונס הוסיף 313 נקודות, והנאסד"ק עלה ב-0.4%. על הנייר? גן עדן, אחלה דירה. אבל אני כאן כדי להגיד לך להזיז את הספה.

מתחת לפני השטח מתחבא נתון שגורם לי לאחרונה לאי נוחות גם ריגוש וגם חשדנות בו זמנית, הזהב והכסף שברו אתמול שיאים היסטוריים. תחשוב על זה רגע. בדרך כלל, כשהבורסה חוגגת והמשקיעים "קונים סיכון" מניות טכנולוגיה, הם ממשים את הזהב.

אתמול? הם קנו גם וגם. גם את החלום הטכנולוגי וגם את הבונקר הגרעיני. זהו פרדוקס שזועק לשמיים: השוק לובש חליפת יוקרה, אבל בכיס הפנימי הוא מחזיק אקדח טעון.

🐘 משחקי מחבואים

אז מה באמת קרה באזוריםהנסתרים? אני אנתח לך את זה כמו שאני רואה את הדברים דרך המשקפיים של ניתוח שיפוטי בשיטת הפיל. יש לנו כאן מקרה קלאסי של "הסוואה מוסדית".

הכסף הגדול "הפיל" שאנחנו תמיד מחפשים את העקבות שלו, ביצע אתמול מהלך של "בריחה לאיכות", אבל בתוך שוק המניות עצמו. הוא יודע ששבוע הדוחות המטורף בפתח ארבע מתוך "שבע המופלאות" מדווחות, והוא רוצה הגנה.

אז איפה הוא מחביא את הכסף? במניות הענק.

אפל זינקה כמעט ב-3%, מטא (פייסבוק) נתנה גז עם 2% עלייה, ומיקרוסופט סחבה למעלה ב-0.9%. המניות האלו הן הרהיטים האיטלקיים בדירה המזויפת. הן גורמות למדד להיראות ירוק ומושלם.

אבל תסתכל על הפינות החשוכות. מדד הראסל ירד ב-0.4%. טסלה, שהייתה פעם היהלום שבכתר, חטפה אתמול סטירה מצלצלת של 3% ושברה את ממוצע ה-50 יום כלפי מטה. אינטל לא עצרה נשחטה בעוד 5.7%.

זה אומר מבחינה רוחבית הסנטימנט היה שלילי. רוב המניות לא השתתפו בתזוזה צפונה כפי שעשה המדד. זהו שוק שהוחזק על כתפי כמה ענקים בודדים.

ויש עוד נתון אחד שרוב הסוחרים מפהקים כשהם שומעים עליו, אבל הוא קריטי לנו בעת הזו "הזמנות מוצרים בני קיימא". הצפי היה לעלייה קטנה של 1.1%. בפועל? קיבלנו התפוצצות של 5.3%.

אני אגיד לך מה זה אומר בשפת סוחרים, בעלי העסקים באמריקה לא רואים מיתון. הם קונים ציוד, מכונות, תשתיות. הכלכלה הריאלית מה שאנחנו קוראים לה מיין סטריט, היא חזקה ממש, בכל זאת וול סטריט משחקת משחקי מוחות כי להבנתי היא מפחדת מהשווי המנופח של עצמה.

🐘 מרגישים תקיעות

השוק עולה ואצלך מתחיל קול הקטן והמעצבן בראש ״מה אני מפספס? למה כולם מרוויחים ורק אני דורך במקום?״. תקשיב לי טוב, אני חוזר על זה כבר ימים רבים. זה לא אתה וזה לא התיק שלך. זו האשליה האופטית של השוק.

הסיבה שאתה מרגיש ככה היא שהתיק שלך כנראה מפוזר ובריא. יש לך בו קצת תעשייה, קצת צריכה, קצת מניות קטנות. ואתמול? כל הסקטורים האלה דיממו. סקטור "הצריכה המחזורית" ירד ב-0.7%. כל מה שלא היה "טכנולוגיית ענק" או "זהב" פשוט נזרק הצידה.

התסכול הזה הוא המלכודת הכי גדולה שהמוסדיים מייצרים לך. הם רוצים שתתייאש. הם רוצים שתמכור להם את המניות הטובות ותרוץ לקנות מהם מניות מימוש במחיר שיא רגע לפני שיהיה מאוחר מבחינתם.

אנחנו לא רוצים להיות הפתי שקונה את ריח הווניל. תלמד להישאר רגוע כשהמסך שלך אדום והמדד ירוק ככל שזה נובע אצלך מפיזור נכון, זו הגבורה האמיתית של סוחר מקצועי.

🐘 ההזדמנות מתחבאת לפעמים בתוך העובש

אנחנו בכניסה לתוך שדה מוקשים, דוחות כספיים חשובים בפתח. הציפיות מאפל, מיקרוסופט ומטא הן בשמיים. השוק כבר תמחר את ההצלחה שלהן ראינו את זה בעליות של אתמול.

התרחיש המעניין להבנתי הוא Sell the News. אם הדוחות יהיו טובים, יכול להיות שנראה זינוק אחרון למעלה, ואז המוסדיים יתחילו לשחרר סחורה בבלוקים. לאן הכסף הזה ילך? הוא לא יתאדה. הוא יחפש תשואה במקומות שנשחטו.

הכסף הזה עשוי לזלוג חזרה למטה, אל הראסל 2000 ואל המניות הבינוניות שאתה עשוי להיות מחזיק בתיק וכרגע נראות "מתות".

עוד משהו, למרות העלייה הגדולה בחודשים האחרונים, אל תסיר את המבט מהזהב וממניות הכרייה כמו FCX ו-NEM שעלו אתמול יפה. השיא בזהב הוא לא מקרי. הוא איתות אזהרה שיש לחצים אינפלציוניים או גיאו-פוליטיים. שילוב של סחורות בתיק הוא כרגע חגורת הבטיחות טובה.

אל תרדוף. אל תנסה לקפוץ על הרכבת של הביג-טק עכשיו, היא נוסעת מהר מדי. שב רגע על הידיים, זה אחלה פוזיציה.

🐘 סיכום

מחזיר אותך לרגע לדירה ההיא מתחילת הסיפור. בסוף לא קניתי אותה, כמובן. חודשיים אחר כך גיליתי שמישהו אחר קנה אותה, אחרי הגשם הראשון כל הצבע בבית התקלף. הוא נשאר עם הנזילות, אני נשארתי עם ריח וניל וחיוך.

השבוע הזה, כשהשוק מנסה למכור לך דירת יוקרה עם ריח של וניל ומדדים ירוקים ומפתים תהיה חכם.

תנקוש על הקיר.

תחפש את היסודות האמיתיים מבנה תהליכי שוורי, רווחיות גדלה, אל תתפתה לריחות המניפולציה כי בסוף הריח מתנדף, ורק הערך האמיתי נשאר.

יום מבורך

זהר ליבוביץ 🐘וסוף המסחר שלך

חלוץ שיטת וויקוף בישראל

ותוכנית הליווי שיטת הפיל 3.3

נ.ב מאורת הארנב על ריחות.

חוש הריח הוא החוש החזק והמהיר ביותר למוח האדם, הוא עוקף בדרך התלמוס (השומר בשער) בדרך למוח שיתר החושים צריכים לעבור.

זה לא סתם שאנשים מתאהבים לא ממבט ראשון, אלה מריח ראשון, זה לא סתם שבהבדלה אנחנו מברכים ומריחים מיני בשמים וזה לא סתם שמקומות רבים משתמשים במניפולצית הריח, חנויות, מלונות וכו.

יש לזה כמובן גם סיבות בטיחות של שרידות לרוב דברים מסחרים נובעים מקלקול וסכנה לגוף מיידית.